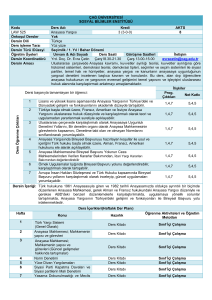

MALİ HUKUK ÜNİTE-5

VERGİ GENEL HUKUKU - VERGİ HUKUKUNUN DALLARI

Vergi hukukunun kapsam yönünden vergi genel hukuku ve vergi özel hukuku olarak ayrıldığı 1. Ünitede

belirtilmiştir. Vergi genel hukuku üst bir kavram olup konuları itibarı ile doktrinde beş alt dala ayrılmaktadır.

Bunlar sırasıyla vergi usul hukuku, vergi ceza hukuku, vergi yargılaması hukuku, vergi icra hukuku ve son olarak

da uluslararası vergi hukukudur.

VERGİ USUL HUKUKU (VERGİLENDİRME TEKNİĞİ,

VERGİLENDİRME HUKUKU)

Vergi usul hukukunun konusunu;

• Vergilendirme süreci,

• Vergi süreleri,

• Zaman aşımı,

• Mükellefin ödevleri,

• Değerleme ve amortisman,

-Vergi anlaşmazlıkları ve çözüm yolları oluşturur.

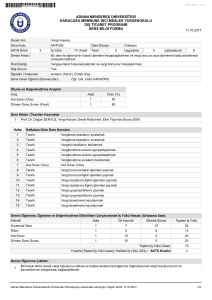

VERGİ CEZA HUKUKU

Devletlerin iktisadi ve mali durumu her ne olursa olsun, mükellefler çeşitli gerekçelerle vergi kaçırma

gayreti içerisinde olacaktır ve olmuştur. Vergi ceza hukuku, ceza hukuku ile vergi hukuku arasında yer almakta;

vergi kabahatleri ve suçları da vergi hukuku ile ceza hukuku arasında yer almış bir biçimde incelenmektedir. Bu

çerçevede ceza hukuku, vergi hukuku ve vergi ceza hukuku arasındaki ilişki aşağıdaki şekilde gösterilebilir.

Vergi kabahatleri; vergi ödevlerinin yerine getirilmemesi nedeniyle kanunların para cezası ve idari tedbirl

Ceza Hukuku

Vergi

Ceza Hukuku

1

cezalandırdığı fiillerdir. Vergi kabahatlerinde genel amaç vergiye ilişkin idari düzeni sağlamak, özel amaç ise

hazine yararının korumaktır.

Vergi suçları; vergi mükellefleri ve/veya sorumluları tarafından vergi kanunlarında tanımlanan hareketlere aykırı

davranmak suretiyle bunları ihlal eden ve ceza hukukunun bir parçasını oluşturan suçlardır.

Türk vergi sisteminde ana ilke, ekonomik suça ekonomik yaptırım uygulanmasıdır. Bu bakımdan kabahatlerin

cezası maktu para cezasıdır.

Vergi ceza hukukunun konusuna;

• Vergi ödevi ilişkisinin yerine getirilmesi kapsamında ihlal olan fiiller,

• İhlalin olması hâlinde hangi cezaların uygulanacağı,

• Ceza ilişkisinin nasıl sona erdirileceği hususları girmektedir .

Vergi ceza hukukun amacı; hazine zararına yol açan ve dolayısıyla devletin vergi kaybına neden olacak fiil

ve davranışları önlemek ve vergilemeye ilişkin idari düzeni sağlamaktır.

Vergi ceza hukukunun kapsamı; temel kamu geliri olan vergilere ilişkin kabahat, suç ve cezalarla, diğer vergi

benzeri mali yükümlülükler olan resim ve harçlara ilişkin suç ve cezalar girmektedir.

VERGİ YARGILAMASI HUKUKU

Vergi uyuşmazlığı (ihtilafı), vergi idaresi ile mükellefler ve/veya sorumlular arasında vergileme dolayısıyla ortaya

çıkan anlaşmazlıklardır.

Her ne kadar vergi yargısı denince akla ilk olarak tanımda geçen anlamı gelse de vergi yargısının kapsamına,

vergi yargı teşkilatının kuruluş ve işleyişini düzenleyen hükümler de girmektedir. Bu bakımdan Türkiye'de vergi

yargısı iki kademeli olarak düzenlenmiş olup vergi mahkemeleri ilk derece yargı yeri olarak tespit edilmiştir. İdari

yargı alanının ilk derece mahkemesi olan vergi mahkemeleri, vergi uyuşmazlıklarında özel görevli

mahkemelerdir. Vergi yargısının ikili kademeli yapısının bir sonucu olarak vergi mahkemelerinin tek hâkimle

karar verdiği kararlara karşı kanun yolu, Bölge İdare Mahkemelerine yapılan itiraz başvurusudur. İtiraz

başvurusunu duruma göre mükellef ve/veya sorumlu veya vergi idaresi yapmaktadır. Vergi mahkemelerinin

kurul hâlinde verdiği kararlara karşı kanun yolu ise bir üst derece mahkemesi olan Danıştay'a temyiz

başvurusudur.

idari yargıda davalar; iptal ve tam yargı davası olmak üzere ikiye ayrılır. İptal davası; yetki, şekil, sebep,

konu ve amaç yönlerinden biri ile hukuka aykırı idari bir işlemin iptali için menfaati ihlal edilen kişiler tarafından

açılan ve idari yargı yerleri tarafından iptalini sağlayan dava türüdür. Tam yargı (kaza) davasıysa, idari işlemler,

faaliyetler ve sözleşmeler neticesinde ihlal edilmiş olan bir hakkın yerine getirilmesi veya uğranılan zararın

giderilmesi istemine yönelik davalardır.

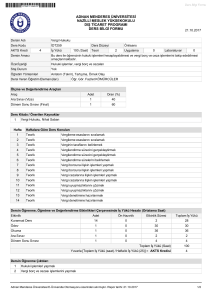

Vergi yargısının konusunu;

• VUK kapsamındaki vergi, resim ve harçların,

• Gümrük vergilerinin,

• Yerel yönetim gelirlerinin

asılları ile bunların zam ve cezalarının tarh, tebliğ, tahakkuk ve tahsil aşamalarında ortaya çıkan uyuşmazlıklar ve

bunlara ilişkin uygulamalar oluşturur.

Vergi adaletini sağlama amacı çerçevesinde vergi yargısının fonksiyonları, asli ve tali fonksiyonlar

şeklinde incelenebilir.

2

• Vergi Yargısının Asli Fonksiyonu; vergi yargı organlarınca vergi idaresi vergi mükellefi ve/veya

sorumlusu arasında vergi kanunlarının uygulanmasında ortaya çıkan uyuşmazlıkların vergi kanunlarına uygun,

çözümlenmesi ve bunun neticesinde de vergi adaletinin sağlanmasıdır.

Vergi Yargısının Tali Fonksiyonları; düzenleme (tanzim) ve hukuki güvenliği sağlama fonksiyonu şeklinde ikiye

ayrılır. Düzenleme fonksiyonu; hukuki içtihatlarla, vergi kanunlarındaki boşlukların doldurulup anlaşılmayan

kanuni hükümlerin doğru yorumlanmasıyla yerine getirilir. Hukuki güvenliği sağlama fonksiyonu; vergi

kanunlarının vergi yargı organlarının kontrolü altında uygulanması suretiyle, yasal yollara başvuran verginin

taraflarına güven sağlamaktır.

VERGİ İCRA HUKUKU

Kamu hukuku çerçevesinde vergi icra hukukuna değinmeden önce özel hukuk açısından cebri icranın ne anlama

geldiğinin ortaya konması, özel hukuk ile kamu hukuku arasında kıyas yapılmasına imkân vererek vergi icra

hukukunun tanımının yapılmasında yol gösterici olacaktır.

Vergi icra hukukunun kaynağı, 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanun'dur.

Vergi icra hukukun kapsamı ve konusu 6183 sayılı kanundaki hâliyle vergileme açısından;

• Devlete ve diğer kamu tüzel kişilerine ait vergi, resim ve harçlar,

• Bu vergi, resim ve harçlara ilişkin ceza soruşturma ve takiplerine ait yargılama masrafları, vergi ve

para cezaları,

• Bu vergi, resim ve harçlara ilişkin gecikme zammı ve faizler şeklinde sıralanabilir.

Vergi icra hukukunun amacı; devletin egemenlik hakkına dayanarak elde ettiği kamu gelirlerini, hukuki

zor kullanılmak suretiyle tahsil etmektir.

Vergi alacağının güvence altına alınması ve bunun neticesinde vergilerin tahsilinde zorluklarla

karşılaşılmaması için çeşitli usuller izlenebilir.Bunlar;

•

Teminat veya şahsi kefalet: Mükelleften, tahsil kolaylığına göre sırasıyla para, banka teminat

mektubu, hazine tahvil ve bonoları, hisse senetleri, menkul ve gayrimenkul mallar teminat olarak

istenebilir. Şahsi kefalette ise muteber bir kişinin müteselsil kefil ve müşterek borçlu gösterilmesi

suretiyle kabul edilebilir.

İhtiyati tahakkuk ve ihtiyati haciz: İhtiyati tahakkuk, kamu alacağının güven altına alınabilmesi için mükellefin

henüz tahakkuk etmemiş olan vergilerinin olağan vergileme süreci izlenmeksizin tahakkuk ettirilmesidir.

Vergi alacağının (feri alacaklar dâhil) vadesi geçtiği hâlde tahsil edilememesi hâlinde alacaklı kamu

idaresi, alacağın cebren tahsili için aşağı usullerden herhangi birini uygulayabilir. Buna göre;

•

Birinci Tahsil Şekli: Borçlu teminat göstermişse teminat paraya çevrilir veya kefilin takibine geçilmek

suretiyle alacak tahsil edilir.

•

İkinci Tahsil Şekli: Borçlunun, borcuna yetecek ölçüde malları haczedilerek paraya çevrilir.

Üçüncü Tahsil Şekli: Gerekli şartların oluşması hâlinde borçlunun iflası istenir ve alacak iflas masasından tahsil

edilir.

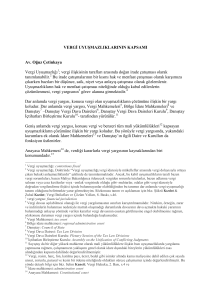

ULUSLARARASI VERGİ HUKUKU

Uluslararası hukuk, uluslararası toplum üyeleri diğer bir ifadeyle devletler arasındaki ilişkileri düzenleyen

kurallar bütünüdür. İktisadi, siyasi ve sosyal manada küreselleşmenin yaygınlaşmasıyla, ülkeler arasında vergi

ilişkileri karmaşıklaşmış ve bunun sonucunda da ortaya uluslararası vergi sorunları çıkmış ve bu sorunları

gidermek için de hukuki bir anlayışa ihtiyaç duyulmuştur.

3

Uluslararası vergi hukukunun kapsamına; ikili ve uluslararası (çok taraflı) vergi andlaşmaları ve çifte

vergilendirmeyi önleme andlaşmaları girmektedir.

Uluslararası vergi hukukunun konusunu;

•

Uluslararası vergi ilişkileri,

•

Uluslararası vergi ilişkilerini düzenleyen vergi andlaşmaları,

•

Devletlerin diğer devletlerle ilişkilerini tek taraflı olarak, kendi iç hukuklarıyla düzenlemeleri;

Çifte vergilendirme sorunları oluşturmaktadır.

1-

Aşağıdakilerden hangisi vergi hukukunda konu yönünden yapılacak bir ayrıma dâhil edilemez?

a)

Vergi Usul Hukuku

B)Vergi İcra Hukuku

C)Vergi Yargılaması Hukuku

D)Vergi Özel Hukuku

E)Uluslararası Vergi Hukuku

2-

Toplumu oluşturan bireylerin birbirleriyle ilişkilerinden doğan haklarını hukuk düzeni içinde nasıl

isteyeceklerini ve ispat edeceklerini gösteren kurallara ne ad verilir?

a)

Usul Hukuku

B)Özel Hukuk

C)Kamu Hukuku

D)İcra Hukuku

3-

E)Yönetsel Hukuk

Aşağıdakilerden hangisi vergi usul hukukunun konusuna girer?

A)Değerleme

B)Zamanaşımı

C)Vergi süreleri

D)Vergilendirme süreci

4-

E)Hepsi

Vergi ödevlerinin yerine getirilmemesi nedeniyle kanunların para cezası ve idari tedbirle

cezalandırdığı fiillere genel olarak ne ad verilir?

A)Vergi Suçu

B)Vergi Ziyaı

D)Vergi Kaçakçılığı

C)Vergi Kabahati

E)Vergi Usulsüzlüğü

5-Vergi idaresi ile mükellefler ve/veya sorumlular arasında vergileme dolayısıyla ortaya çıkan anlaşmazlıklara ne

ad verilir?

A)Vergi yargılaması

D)Vergi grevi

B)Vergi icrası

C)Vergi uyuşmazlığı

E)Vergi çatışması

6-Vergi yargısının kaynağını aşağıdaki kanunlardan hangisi oluşturur?

A)Vergi Usul Kanunu

D)İdari Yargılama Usulü Kanunu

B)Vergi Ceza Kanunu

C)Vergi Yargılama Kanunu

E)Amme Alacaklarının Tahsil Usulü Hakkında Kanun

4

7-

Alacağın zamanında tahsil edilebilmesi için mükellefin mallarına geçici olarak el konmasına ne ad

verilir?

A)Teminat

B)Cebri İcra

d)İhtiyati Tahakkuk

8-

C)İhtiyati Tedbiri

e)İhtiyati Haciz

Uluslararası vergi hukukunu kapsamına aşağıdakilerden hangisi girmez?

a)Uluslararası kaçakçılık

b) Uluslararası vergi ilişkileri

c)Çifte vergilendirme sorunları

d)Uluslararası vergi ilişkilerini düzenleyen vergi andlaşmaları

e)Devletlerin diğer devletlerle ilişkilerini tek taraflı olarak, kendi iç hukuklarıyla düzenlemeleri

9-

Vergi davaları kural olarak .................... niteliğindedir.

Cümlede boş bırakılan yere aşağıdakilerden hangisi getirilmelidir.

a)Ceza Davası

b) İptal Davası

d)Tenkis Davası

c)Tespit Davası

e)Tam Yargı Davası

10- Vergi icra hukukunun kaynağını aşağıdaki kanunlardan hangisi oluşturur?

a)

Vergi Usul Kanunu

b)

Vergi Ceza Kanunu

c)

İdari Yargılama Usulü Kanunu

d)

Vergi Yargılama Kanunu

e)

Amme Alacaklarının Tahsil Usulü Hakkında Kanun

l.D, 2.A, 3.E, 4.C, 5.C, 6. D, 7. E, 8. A, 9. B, 10. E.

REYHAN TUNA

5