Başlık Düzeni

Alt Başlık

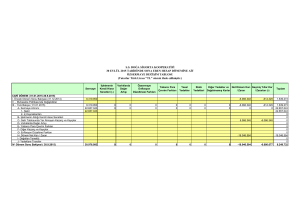

Du Pont Analizi, bir işletmenin kârlılığının belirlenmesi

esnasında oranlar arasında varolan ilişkileri açıklama amacı

taşımaktadır.

Du Pont Analizi’nin hedeflediği temel nokta, işletmelerin

kârlılığını belirleyen ve etkileyen unsurların açıklanması,

incelenmesi ve ortaya konulmasıdır

Öz sermaye kârlılık analizi diğer bir ifadeyle Du Pont

Analizi, işletmenin performansını analiz edebilmek için

planlama (bütçeleme) yapılmasına olanak sağlayan bir

sistemdir.

DuPont

Sistemi,

işletmenin

finansal

tablolarını

bileşenlerine ayırarak, finansal durumunun değerlendirilmesi

amacıyla kullanılmaktadır.

Du Pont Analizi, öz sermaye kârlılığına dayanan bir

finansal analiz sistemidir ve öz sermaye kârlılığını belirleyen

üç bileşeni bulunmaktadır: Net kâr marjı, toplam aktif devir

hızı ve öz sermaye çarpanı.

DuPont analizine başlamadan önce Özsermaye kârlılığı

kavramını incelemeliyiz.

Özsermaye Karlılığı

Özsermaye Karlılığı = Kârlılık x Etkinlik x Kaldıraç

Özsermaye Karlılığı Bileşenleri

Net kâr marjı, finansal analistin gelir tablosunu

bileşenlerini değerlendirebilmesine olanak tanımaktadır.

ve

Toplam aktif devir hızı, finansal analistin, bilançonun sol

tarafını

oluşturan

aktif

hesaplarının

değerlendirilmesini

sağlamaktadır.

Öz sermaye çarpanı (finansal kaldıraç oranı) ise, finansal

analistin bilançonun sağ tarafını oluşturan yükümlülükler (yabancı

kaynaklar) ile öz sermaye hesaplarının araştırılmasına imkan

vermektedir

Çoğunlukla,

Du

Pont

Analizi

gerçekleştirilirken

uygulanan oran öz sermaye kârlılık oranıdır; fakat zaman

zaman

öz

sermaye

kârlılık

oranının,

işletmenin

operasyonlarını nasıl finanse ettiği, faaliyetlerini nasıl

yürüttüğü gibi konularda farklılık gösterebilmesi nedeniyle,

araştırmacılar

etmektedir.

aktif

kârlılık

oranını

kullanmayı

tercih

Aktif Kârlılık Oranı

Aktif kârlılık oranı (ROA), işletmeye yatırılan her bir

dolar değerindeki varlığın, muhasebe geliri olarak işletmeye

sağladığı getiriyi ölçmektedir.

Varlık kârlılığı (aktif kârlılık oranı), varlık (aktif) devir hızı

ile net kâr marjının çarpımı ile elde edilmektedir. Aktif

karlılığını iki kola ayırarak incelemek mümkündür.

Aktif Kârlılık Oranı

İşletmenin varlık kârlılığını arttırmak istemesi halinde,

önünde iki seçenek bulunmaktadır:

1. İşletme ya kar marjını arttırmalıdır ya da

2. varlıkların devir hızını yükseltmelidir.

Kar Marjını Artırmak

Kar marjı, net karın net satışlara bölünmesi ile elde

edilmektedir.

Net Kar = Net Satışlar – Maliyet ve Giderler

Net satışların artırılması ancak doğru mamul karması,

doğru fiyatlama ve minimum iade ve satış iskontosu ile

sağlanabilir.

Kar Marjını Artırmak

Kar marjı ayrıca maliyet ve giderlerin satışlara göre

mümkün olduğu kadar düşük tutulması ile de artırılabilir.

İşletmenin satış kar marjını artırabilmek için satışların

maliyetini kontrol etmek ve satışlar ile satışların maliyeti

arasındaki olumlu farkı yüksek tutması gerekecektir.

Faaliyet giderlerini ise kontrol altında tutarak gereksiz

harcamalardan kaçınmak gerekecektir.

Aktif Devir Hızını Artırmak

ADH = Net Satışlar / Toplam Aktifler (varlıklar)

Net satışların aktif toplamından daha fazla oranda

artması veya daha düşük oranda azalması gerekmektedir.

İşletmenin

varlıkları

dönen

ve

duran

varlıklardan

oluşmaktadır. Bu noktada işletme mümkün olduğunca az

varlıkla aynı satış tutarını gerçekleştirmeye çalışmalıdır.

Diğer bir ifade ile verimli çalışmalı, atıl varlıklar

bulundurmaması gerekmektedir.

Finansal Kaldıraç Oranını Yükseltmek

Herhangi bir işletmede kârlılık oranını belirleyen diğer bir

etmen ise, yabancı kaynak / toplam varlıklar oranı ya da diğer bir

ifadeyle “finansal kaldıraç çarpanı”dır.

Finansal kaldıraç, toplam varlıklar / özkaynaklar olarak da

hesaplanmaktadır.

İşletmeler, kâr marjları ve toplam varlık (aktif) devir hızı

sabitken; yabancı kaynak / toplam varlık oranını arttırarak öz

sermaye kârlılık oranı olan ROE (kar / öz sermaye)’yi

yükseltebilmektedirler.

Finansal Kaldıraç Oranını Yükseltmek

Ancak söz konusu artışı sağlayabilmek için, işletme

kaldıraç etkisinden fazlaca yararlanılması halinde, işletmenin

finansman riski artacaktır.

Dolayısıyla da kreditörlerin kredileri daraltması veya ek

teminat taleplerinde bulunması söz konusu olabilmekte ve

bu nedenle de yabancı sermayenin işletmeye olan maliyeti

artmaktadır.

Bu nedenle Du Pont analizi daha çok aktif karlılığı

üzerinden yürütülmektedir.