29 Nisan 2016 Cuma 11:54

ULKER - 1Ç16 Sonuçları

1Ç16 Sonuçları: Organik büyüme yönündeki endişeler artıyor…

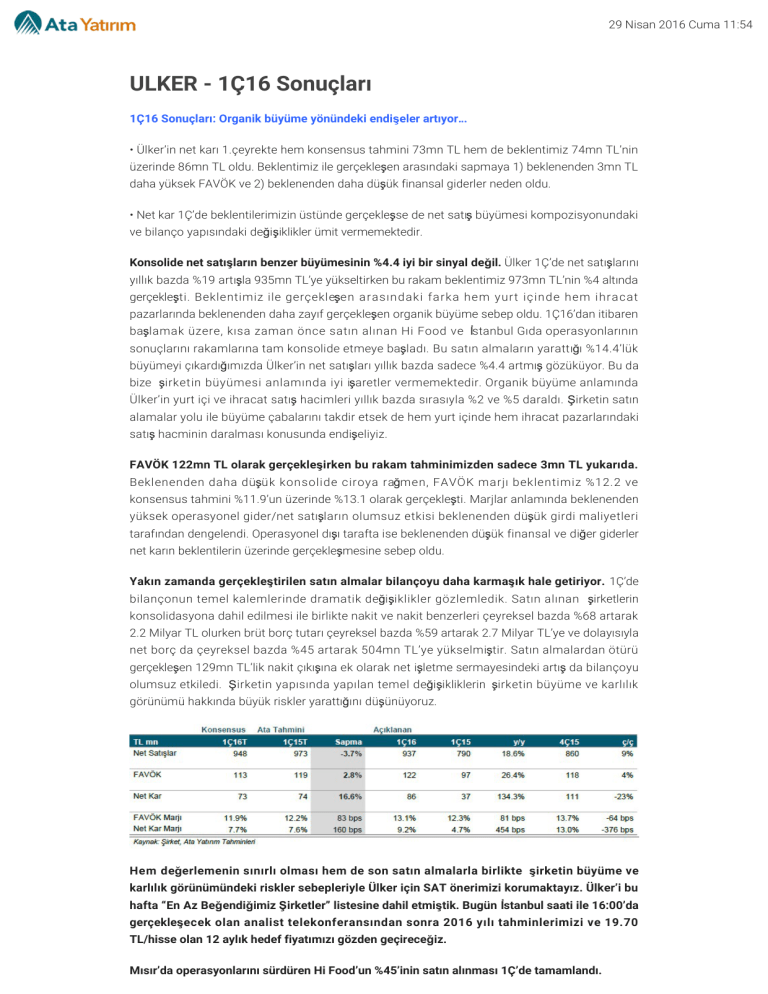

• Ülker’in net karı 1.çeyrekte hem konsensus tahmini 73mn TL hem de beklentimiz 74mn TL’nin

üzerinde 86mn TL oldu. Beklentimiz ile gerçekleşen arasındaki sapmaya 1) beklenenden 3mn TL

daha yüksek FAVÖK ve 2) beklenenden daha düşük finansal giderler neden oldu.

• Net kar 1Ç’de beklentilerimizin üstünde gerçekleşse de net satış büyümesi kompozisyonundaki

ve bilanço yapısındaki değişiklikler ümit vermemektedir.

Konsolide net satışların benzer büyümesinin %4.4 iyi bir sinyal değil. Ülker 1Ç’de net satışlarını

yıllık bazda %19 artışla 935mn TL’ye yükseltirken bu rakam beklentimiz 973mn TL’nin %4 altında

gerçekleşti. Beklentimiz ile gerçekleşen arasındaki farka hem yurt içinde hem ihracat

pazarlarında beklenenden daha zayıf gerçekleşen organik büyüme sebep oldu. 1Ç16’dan itibaren

başlamak üzere, kısa zaman önce satın alınan Hi Food ve İstanbul Gıda operasyonlarının

sonuçlarını rakamlarına tam konsolide etmeye başladı. Bu satın almaların yarattığı %14.4’lük

büyümeyi çıkardığımızda Ülker’in net satışları yıllık bazda sadece %4.4 artmış gözüküyor. Bu da

bize şirketin büyümesi anlamında iyi işaretler vermemektedir. Organik büyüme anlamında

Ülker’in yurt içi ve ihracat satış hacimleri yıllık bazda sırasıyla %2 ve %5 daraldı. Şirketin satın

alamalar yolu ile büyüme çabalarını takdir etsek de hem yurt içinde hem ihracat pazarlarındaki

satış hacminin daralması konusunda endişeliyiz.

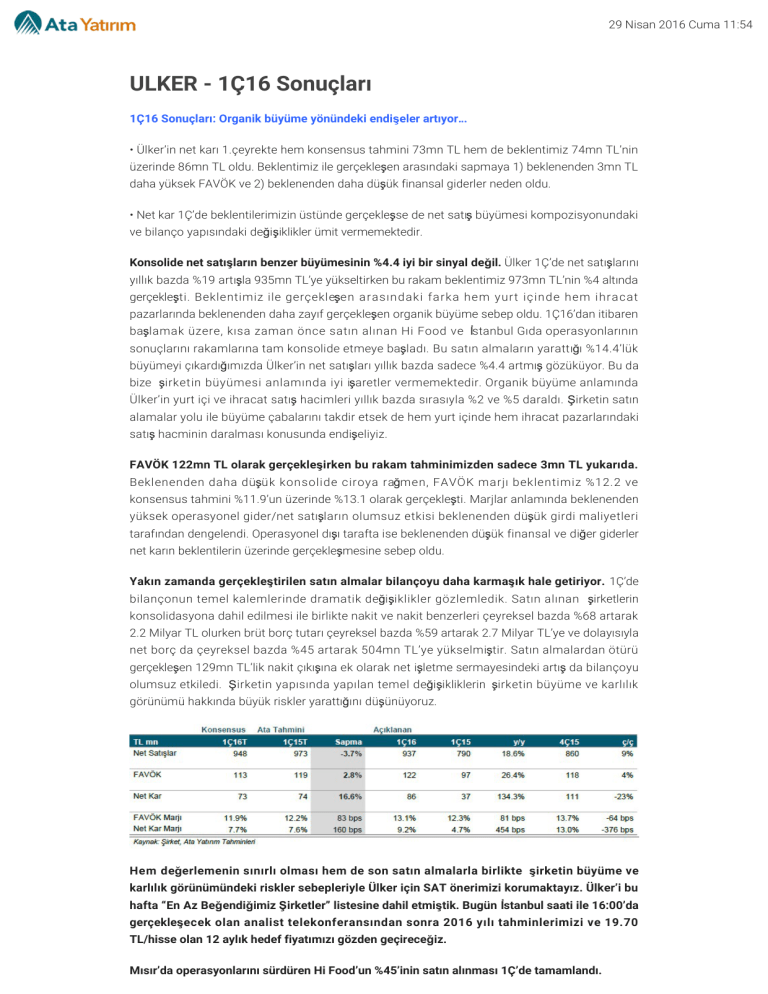

FAVÖK 122mn TL olarak gerçekleşirken bu rakam tahminimizden sadece 3mn TL yukarıda.

Beklenenden daha düşük konsolide ciroya rağmen, FAVÖK marjı beklentimiz %12.2 ve

konsensus tahmini %11.9’un üzerinde %13.1 olarak gerçekleşti. Marjlar anlamında beklenenden

yüksek operasyonel gider/net satışların olumsuz etkisi beklenenden düşük girdi maliyetleri

tarafından dengelendi. Operasyonel dışı tarafta ise beklenenden düşük finansal ve diğer giderler

net karın beklentilerin üzerinde gerçekleşmesine sebep oldu.

Yakın zamanda gerçekleştirilen satın almalar bilançoyu daha karmaşık hale getiriyor. 1Ç’de

bilançonun temel kalemlerinde dramatik değişiklikler gözlemledik. Satın alınan şirketlerin

konsolidasyona dahil edilmesi ile birlikte nakit ve nakit benzerleri çeyreksel bazda %68 artarak

2.2 Milyar TL olurken brüt borç tutarı çeyreksel bazda %59 artarak 2.7 Milyar TL’ye ve dolayısıyla

net borç da çeyreksel bazda %45 artarak 504mn TL’ye yükselmiştir. Satın almalardan ötürü

gerçekleşen 129mn TL’lik nakit çıkışına ek olarak net işletme sermayesindeki artış da bilançoyu

olumsuz etkiledi. Şirketin yapısında yapılan temel değişikliklerin şirketin büyüme ve karlılık

görünümü hakkında büyük riskler yarattığını düşünüyoruz.

Hem değerlemenin sınırlı olması hem de son satın almalarla birlikte şirketin büyüme ve

karlılık görünümündeki riskler sebepleriyle Ülker için SAT önerimizi korumaktayız. Ülker’i bu

hafta “En Az Beğendiğimiz Şirketler” listesine dahil etmiştik. Bugün İstanbul saati ile 16:00’da

gerçekleşecek olan analist telekonferansından sonra 2016 yılı tahminlerimizi ve 19.70

TL/hisse olan 12 aylık hedef fiyatımızı gözden geçireceğiz.

Mısır’da operasyonlarını sürdüren Hi Food’un %45’inin satın alınması 1Ç’de tamamlandı.

Mısır’da operasyonlarını sürdüren Hi Food’un %90’ını elinde bulunduran Hollanda merkezli UI

Egypt B.V.’nin %51 hissesinin Yıldız Holding’ten satın alınması 31 Mart 2016 itibari ile

tamamlandı ve gelir tablosu Ülker’in sonuçlarına 1Ç’de konsolide edilmeye başlandı.

13 Ağustos 2015’te Yıldız Holding’le yapılan anlaşma gereğince satın alma fiyatı 30mn ABD$

civarıdır. Bu satın alma sonucunda Ülker Hi Food’un hem %45.9’una sahip olurken hem de

şirketin kontrolüne sahip olmuştur. Hi Food’un 2015 finansallarına göre satın almanın

gerçekleştiği FD/FAVÖK ve F/K çarpanları sırasıyla 13x ve 18x seviyesindedir.

İstanbul Gıda’nın %100’ü 43mn TL’ye satın alındı.

Ülker İstanbul Gıda’nın %100’üü 43mn TL’ye 31 Mart 2016 itibariyle Yıldız Holding’den aldı ve

şirketin rakamlarını Ülker sonuçlarına tam konsolide edilmesine 1Ç itibariyle başlandı. Ülker

2014 yılında elinde bulunan İstanbul Gıda hisselerini şirket yapısında sadeleştirme yapma

amacıyla Yıldız Holding’e satmışt ı . F a k a t b u s o n s a t ı n a l m a Y ı l d ı z H o l d i n g ’ i n G ı d a Çikolata- Bisküvi iş kolunun Pladis çatısı altında yeniden yapılandırılmasına bağlanabilir. Daha

önceden Yıldız Holding YK Başkanı Murat Ülker Godiva,DeMet’s, United Biscuits ve Ülker

markalarını Pladis çatısı altında toplayabileceklerini ifade etmişti. Fakat 2014 yılında satılan

İstanbul Gıda’nın tekrardan satın alınmasının şirket yapısının sadeleştirmesi anlamında bir

geri adım olduğuna inanıyoruz.

FERAGATNAME

Bu bültende yer alan bilgiler Ata Yatırım tarafından bilgilendirme amacıyla hazırlanmıştır. Yatırım bilgi,

yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı

kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında

imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum

ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşlere

ilişkin bilgiler güvenilirliğine inanılan kaynaklardan elde edilmiş olup, Ata Yatırım bu bilgilerin

doğruluğu hakkında garanti vermemektedir. Bu görüşler, mali durumunuz ile risk ve getiri tercihinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu durumda, ortaya çıkabilecek sonuçlardan dolayı

Ata Yatırım sorumluluk kabul etmez. Ata Yatırım, hiçbir sekil ve surette ön ihbara ve /veya ihtara

gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir, ortadan kaldırabilir. Ata Yatırım,

mesajın ve bilgilerinin size, değişikliğe uğrayarak, geç ulaşmasından, bütünlük ve gizliliğinin

korunamamasından, virüs içermesinden ve bilgisayar sisteminize verebileceği herhangi bir

zarardan sorumlu tutulamaz. Ata Yatırım ve personeli bu rapordaki bilgilerin eksikliğinden veya

yanlışlığından dolayı hiçbir şartaltında sorumlu tutulamaz.Bu e-postanın virüs içermemesi için

alınması gereken tedbirler alınmıştır. İşbu e-posta ve eklerinin kullanımdan kaynaklı zarar veya

kayıplardan sorumlu olmadığımız için kullanmadan önce virüs kontrol programlarınızı uygulamanızı

tavsiye ederiz. Bu yayın,Ata Yatırım Menkul Değerler A.Ş.’nin izni olmadan kopyalanamaz ve/veya

dağıtılamaz;bilgisayar sistemlerine aktarılamaz.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile

risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.