aegon emekl lk ve hayat a.ş. dengel emekl lk yatırım fonu fon kurulu

advertisement

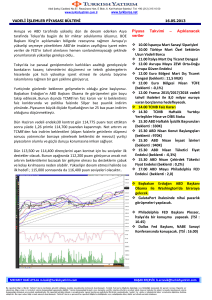

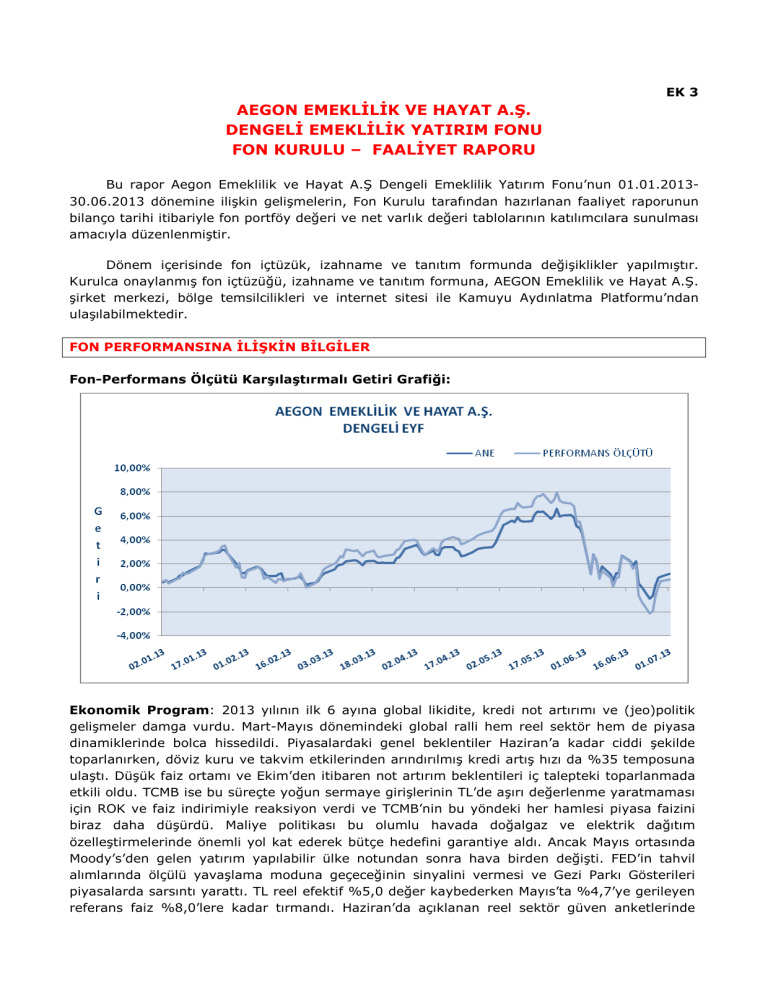

EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. DENGELİ EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş Dengeli Emeklilik Yatırım Fonu’nun 01.01.201330.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. Dönem içerisinde fon içtüzük, izahname ve tanıtım formunda değişiklikler yapılmıştır. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: Ekonomik Program: 2013 yılının ilk 6 ayına global likidite, kredi not artırımı ve (jeo)politik gelişmeler damga vurdu. Mart-Mayıs dönemindeki global ralli hem reel sektör hem de piyasa dinamiklerinde bolca hissedildi. Piyasalardaki genel beklentiler Haziran’a kadar ciddi şekilde toparlanırken, döviz kuru ve takvim etkilerinden arındırılmış kredi artış hızı da %35 temposuna ulaştı. Düşük faiz ortamı ve Ekim’den itibaren not artırım beklentileri iç talepteki toparlanmada etkili oldu. TCMB ise bu süreçte yoğun sermaye girişlerinin TL’de aşırı değerlenme yaratmaması için ROK ve faiz indirimiyle reaksiyon verdi ve TCMB’nin bu yöndeki her hamlesi piyasa faizini biraz daha düşürdü. Maliye politikası bu olumlu havada doğalgaz ve elektrik dağıtım özelleştirmelerinde önemli yol kat ederek bütçe hedefini garantiye aldı. Ancak Mayıs ortasında Moody’s’den gelen yatırım yapılabilir ülke notundan sonra hava birden değişti. FED’in tahvil alımlarında ölçülü yavaşlama moduna geçeceğinin sinyalini vermesi ve Gezi Parkı Gösterileri piyasalarda sarsıntı yarattı. TL reel efektif %5,0 değer kaybederken Mayıs’ta %4,7’ye gerileyen referans faiz %8,0’lere kadar tırmandı. Haziran’da açıklanan reel sektör güven anketlerinde ciddi bir bozulma ortaya çıkmamasına rağmen Turizm ve perakende sektörden ivme kaybına işaret eden haberler geldi. Enflasyon: Beklentilerin altında TÜFE ve tarihi düşük ÜFE rakamlarıyla başlayan enflasyon, Haziran’da %0,76’lık şok artışla yatırımcıları tedirgin etti. Temelde gıda fiyatlarındaki yüksek artışın neticesinde tırmanan TÜFE Haziran sonunda %8,3 gibi yüksek hıza ulaşarak TCMB’nin %5,3’lük yıl sonu hedefini ciddi anlamda riske soktu. Çekirdek enflasyon her ne kadar yılık bazda 2012 sonuna göre gerileyerek %5,57 seviyesine inse de TL’de yarıyıl sonlarına doğru yaşanan değer kaybının ilerleyen aylarda sızma tehdidi içermesi not edilmeli. Ayrıca, ÖTV’de otomatik ayarlama mekanizması çerçevesinde yarıyıllık enflasyon sonrasında içki ve tütün ürünlerine ikinci altı ayda %2,5’lik bir ayarlama ihtiyacı da ortaya çıktı. Bu noktada, Temmuz’da başlayacak Ramazan ayının gıda fiyatlarında umulan gevşemeyi geciktirme ihtimali piyasalardaki enflasyon beklentilerini olumsuz etkileyebilir. Bu havada 30 Temmuz’da açıklanacak 2.Çeyrek Enflasyon Raporunda TCMB’nin 2013 TÜFE tahminini yukarı yönlü güncellemesi şaşırtıcı olmayacaktır. Büyüme: 1.Çeyrek’de %3,0 oranında büyüyen, 2.Çeyreğe büyük bölümünde kredi artışı başta olmak öncü göstergelerden toparlanmanın kademe kazandığına işaret eden sinyaller alan Türkiye ekonomisi büyük ihtimale 3.Çeyreğe %4,0-4,5 bandındaki potansiyel hızında giriş yaptı. Ancak, gerek (jeo)politik ve gerekse global nedenlerle döviz kuru ve faizdeki hızlı artış beklentileri sarsmaya başladı. Temmuz’da başlayacak tatiller, Ramazan ve ayrıca Turizme yönelik endişeli bekleyiş de ikinci yarıyılda momentum kaybına yol açabilir. Bu noktada yurtiçi kredilerin dövizden arındırılmış %35 temposundaki artışını koruması ve güven/beklenti anketlerinde henüz belirgin bir kötüleşmenin olmaması iyi haber ancak TCMB’nin gün içi döviz satış ihaleleriyle piyasaya girmesi ülkeden döviz çıkışı olduğunu göstermekte. Bu daha çok dış sermaye kanalından büyüyen Türkiye ekonomisi için iyi haber değil. Global likidite/ticaret koşullarının kötüleşmesi ve (jeo)politik gelişmeler büyüme tahminlerinde aşağı yönlü risk teşkil ederken, kamu yatırım harcamalarındaki artış büyümeyi bir ölçüde desteklemektedir. İlk çeyrekte %9,0 düşen özel sermaye yatırımlarının seyri büyüme açısından belirleyici olacaktır. Sabit Getirili Piyasalar: Benchmark kağıdın bileşik faizi 2013 yılının ikinci çeyreğinde oluşan olumlu yurtiçi/yurtdışı ekonomik hava sonrasında tarihi düşük seviyeler olan %4,61’e kadar geriledi. Enflasyondaki düşüş beklentilerine paralel olarak Merkez Bankası’nın gösterge faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi, Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, tahvil ve bono piyasasındaki alım ağırlığını destekledi. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltilince, gösterge kağıdın faiz seviyesi Merkez Bankası’nın orta ve uzun vadeli enflasyon hedefi olan %5,0 seviyesinin de altına indi. Ancak bu noktadan itibaren kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, panik satışların oluşmasına sebep oldu. Bu gelişme ile birlikte yarıyıl sonunda gösterge kağıdın bileşik faizi %7,89 seviyesini test etti. Bunun devamı olarak da ikinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. Döviz Piyasaları: 2013 yılında genel trend olarak TL’nin diğer para birimlerine karşı değer kaybının olduğunu izledik. Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi ile yabancı yatırımcıların tahvil ve bono piyasasındaki portföy yatırımlarını arttırması, belli dönemlerde TL’nin değer kazanımını destekledi. Ancak özellikle 2.Çeyrek’de kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, piyasalarda panik satışların oluşmasına sebep oldu. Yabancı yatırımcı çıkışlarının artması, TL’nin diğer para birimlerine karşı hızlı değer kaybına neden oldu. Son bir yıldır Dolar/TL paritesi 1,75-1,80 arasında düşük volatiliteli bir seyir izlemekte idi. Yukarıda bahsi geçen gelişmelerin ardından Dolar/TL paritesi 1,955 seviyesini test etti. Merkez bankası TL’nin aşırı değer kaybını önlemek için istisnai gün uygulaması ile likiditeyi sıkıştırarak ve döviz ihaleleri ile müdahalede bulundu. Merkez Bankası ekonomik büyüme için bir risk yaratmamak maksadı ile TL’nin aşırı değer kaybını engellemek için faiz artış mekanizmasını şu ana kadar kullanmadı. İkinci yarıyılda TL’nin diğer para birimlerine karşı değer kaybı devam edebilir. Değer kaybının kontrollü seyretmesi için Merkez Bankası’nın faiz silahını kullanması gerekebilecektir. Hisse Senedi: BIST100 endeksinin 1.yarıyılda getirisi -%2,44 oldu. İkinci çeyrekte Merkez Bankası’nın faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi ile Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, endeksin 93.398 seviyesini test etmesine neden oldu. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltildikten sonra hisse senedi piyasasında kar realizasyonu amaçlı satışların arttığı izlendi. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, kar realizasyonu amaçlı satışları panik satışlar haline dönüştürdü. İkinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. 2.çeyrek sonlarındaki olumsuz gelişmeler ile birlikte 70.000 seviyeleri test edildi. BIST100 için önemli orta vadeli kritik destek noktası 70.000 seviyesi olacaktır. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %29,80’i Hisse Senetlerinde, %39,87’si Devlet Tahvili ve Hazine Bonolarında, %15,79’u Ters Repoda, %14,42’si Vadeli Mevduatta, %0,12’si Borsa Para Piyasası’nda değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. GELİR AMAÇLI HİSSE SENEDİ EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Gelir Amaçlı Hisse Senedi Emeklilik Yatırım Fonu’nun 01.01.2013-30.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. Dönem içerisinde fon içtüzük, izahname ve tanıtım formunda değişiklikler yapılmıştır. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: Ekonomik Program: 2013 yılının ilk 6 ayına global likidite, kredi not artırımı ve (jeo)politik gelişmeler damga vurdu. Mart-Mayıs dönemindeki global ralli hem reel sektör hem de piyasa dinamiklerinde bolca hissedildi. Piyasalardaki genel beklentiler Haziran’a kadar ciddi şekilde toparlanırken, döviz kuru ve takvim etkilerinden arındırılmış kredi artış hızı da %35 temposuna ulaştı. Düşük faiz ortamı ve Ekim’den itibaren not artırım beklentileri iç talepteki toparlanmada etkili oldu. TCMB ise bu süreçte yoğun sermaye girişlerinin TL’de aşırı değerlenme yaratmaması için ROK ve faiz indirimiyle reaksiyon verdi ve TCMB’nin bu yöndeki her hamlesi piyasa faizini biraz daha düşürdü. Maliye politikası bu olumlu havada doğalgaz ve elektrik dağıtım özelleştirmelerinde önemli yol kat ederek bütçe hedefini garantiye aldı. Ancak Mayıs ortasında Moody’s’den gelen yatırım yapılabilir ülke notundan sonra hava birden değişti. FED’in tahvil alımlarında ölçülü yavaşlama moduna geçeceğinin sinyalini vermesi ve Gezi Parkı Gösterileri piyasalarda sarsıntı yarattı. TL reel efektif %5,0 değer kaybederken Mayıs’ta %4,7’ye gerileyen referans faiz %8,0’lere kadar tırmandı. Haziran’da açıklanan reel sektör güven anketlerinde ciddi bir bozulma ortaya çıkmamasına rağmen Turizm ve perakende sektörden ivme kaybına işaret eden haberler geldi. Enflasyon: Beklentilerin altında TÜFE ve tarihi düşük ÜFE rakamlarıyla başlayan enflasyon, Haziran’da %0,76’lık şok artışla yatırımcıları tedirgin etti. Temelde gıda fiyatlarındaki yüksek artışın neticesinde tırmanan TÜFE Haziran sonunda %8,3 gibi yüksek hıza ulaşarak TCMB’nin %5,3’lük yıl sonu hedefini ciddi anlamda riske soktu. Çekirdek enflasyon her ne kadar yılık bazda 2012 sonuna göre gerileyerek %5,57 seviyesine inse de TL’de yarıyıl sonlarına doğru yaşanan değer kaybının ilerleyen aylarda sızma tehdidi içermesi not edilmeli. Ayrıca, ÖTV’de otomatik ayarlama mekanizması çerçevesinde yarıyıllık enflasyon sonrasında içki ve tütün ürünlerine ikinci altı ayda %2,5’lik bir ayarlama ihtiyacı da ortaya çıktı. Bu noktada, Temmuz’da başlayacak Ramazan ayının gıda fiyatlarında umulan gevşemeyi geciktirme ihtimali piyasalardaki enflasyon beklentilerini olumsuz etkileyebilir. Bu havada 30 Temmuz’da açıklanacak 2.Çeyrek Enflasyon Raporunda TCMB’nin 2013 TÜFE tahminini yukarı yönlü güncellemesi şaşırtıcı olmayacaktır. Büyüme: 1.Çeyrek’de %3,0 oranında büyüyen, 2.Çeyreğe büyük bölümünde kredi artışı başta olmak öncü göstergelerden toparlanmanın kademe kazandığına işaret eden sinyaller alan Türkiye ekonomisi büyük ihtimale 3.Çeyreğe %4,0-4,5 bandındaki potansiyel hızında giriş yaptı. Ancak, gerek (jeo)politik ve gerekse global nedenlerle döviz kuru ve faizdeki hızlı artış beklentileri sarsmaya başladı. Temmuz’da başlayacak tatiller, Ramazan ve ayrıca Turizme yönelik endişeli bekleyiş de ikinci yarıyılda momentum kaybına yol açabilir. Bu noktada yurtiçi kredilerin dövizden arındırılmış %35 temposundaki artışını koruması ve güven/beklenti anketlerinde henüz belirgin bir kötüleşmenin olmaması iyi haber ancak TCMB’nin gün içi döviz satış ihaleleriyle piyasaya girmesi ülkeden döviz çıkışı olduğunu göstermekte. Bu daha çok dış sermaye kanalından büyüyen Türkiye ekonomisi için iyi haber değil. Global likidite/ticaret koşullarının kötüleşmesi ve (jeo)politik gelişmeler büyüme tahminlerinde aşağı yönlü risk teşkil ederken, kamu yatırım harcamalarındaki artış büyümeyi bir ölçüde desteklemektedir. İlk çeyrekte %9,0 düşen özel sermaye yatırımlarının seyri büyüme açısından belirleyici olacaktır. Sabit Getirili Piyasalar: Benchmark kağıdın bileşik faizi 2013 yılının ikinci çeyreğinde oluşan olumlu yurtiçi/yurtdışı ekonomik hava sonrasında tarihi düşük seviyeler olan %4,61’e kadar geriledi. Enflasyondaki düşüş beklentilerine paralel olarak Merkez Bankası’nın gösterge faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi, Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, tahvil ve bono piyasasındaki alım ağırlığını destekledi. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltilince, gösterge kağıdın faiz seviyesi Merkez Bankası’nın orta ve uzun vadeli enflasyon hedefi olan %5,0 seviyesinin de altına indi. Ancak bu noktadan itibaren kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, panik satışların oluşmasına sebep oldu. Bu gelişme ile birlikte yarıyıl sonunda gösterge kağıdın bileşik faizi %7,89 seviyesini test etti. Bunun devamı olarak da ikinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. Döviz Piyasaları: 2013 yılında genel trend olarak TL’nin diğer para birimlerine karşı değer kaybının olduğunu izledik. Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi ile yabancı yatırımcıların tahvil ve bono piyasasındaki portföy yatırımlarını arttırması, belli dönemlerde TL’nin değer kazanımını destekledi. Ancak özellikle 2.Çeyrek’de kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, piyasalarda panik satışların oluşmasına sebep oldu. Yabancı yatırımcı çıkışlarının artması, TL’nin diğer para birimlerine karşı hızlı değer kaybına neden oldu. Son bir yıldır Dolar/TL paritesi 1,75-1,80 arasında düşük volatiliteli bir seyir izlemekte idi. Yukarıda bahsi geçen gelişmelerin ardından Dolar/TL paritesi 1,955 seviyesini test etti. Merkez bankası TL’nin aşırı değer kaybını önlemek için istisnai gün uygulaması ile likiditeyi sıkıştırarak ve döviz ihaleleri ile müdahalede bulundu. Merkez Bankası ekonomik büyüme için bir risk yaratmamak maksadı ile TL’nin aşırı değer kaybını engellemek için faiz artış mekanizmasını şu ana kadar kullanmadı. İkinci yarıyılda TL’nin diğer para birimlerine karşı değer kaybı devam edebilir. Değer kaybının kontrollü seyretmesi için Merkez Bankası’nın faiz silahını kullanması gerekebilecektir. Hisse Senedi: BIST100 endeksinin 1.yarıyılda getirisi -%2,44 oldu. İkinci çeyrekte Merkez Bankası’nın faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi ile Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, endeksin 93.398 seviyesini test etmesine neden oldu. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltildikten sonra hisse senedi piyasasında kar realizasyonu amaçlı satışların arttığı izlendi. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, kar realizasyonu amaçlı satışları panik satışlar haline dönüştürdü. İkinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. 2.çeyrek sonlarındaki olumsuz gelişmeler ile birlikte 70.000 seviyeleri test edildi. BIST100 için önemli orta vadeli kritik destek noktası 70.000 seviyesi olacaktır. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %87,37’si hisse senetlerinde, %12,48’si Ters Repoda, %0,15’i Borsa Para Piyasası’nda değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. GELİR AMAÇLI KAMU BORÇLANMA ARAÇLARI STANDART EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Gelir Amaçlı Kamu Borçlanma Araçları Standart Emeklilik Yatırım Fonu’nun 01.01.2013-30.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. Fon ünvanı, Sermaye Piyasası Kurulu’nun 19.04.2013 tarih ve 394 sayılı izni doğrultusunda “AEGON Emeklilik ve Hayat A.Ş. Gelir Amaçlı Kamu Borçlanma Araçları Standart Emeklilik Yatırım Fonu” şeklinde değişmiş olup, fon içtüzük, izahname ve tanıtım formunda değişiklikler yapılmıştır. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: 2012 yılı içerisinde tüm dünyada geçerli olan düşük büyüme / düşük faiz ortamında merkez bankaları piyasaları bol ve ucuz likidite ile fonlamış ve bu ucuz para gelişmekte olan piyasalar başta olmak üzere pek çok ülkenin finansal piyasalarında bulunan yatırım araçlarına yönelmişti. Sabit getirili menkul kıymet getirilerinin hızla gerilediği bir ortamda daha yüksek getiriye ulaşmak için risk iştahında artış olmuştu. Sene başındaki kayıplarından ötürü Çin’i dışarıda bırakırsak hemen hemen tüm gelişmiş ve gelişmekte olan ülkelerin hisse senedi endeksleri 2012 yılını yüksek seviyelerde kapatmışlardı. 2013 yılına girilirken öncelikli soru piyasaları destekleyen bu likidite bolluğunun ne kadar sürdürülebilir olduğu idi. Bu konuda başı çeken ABD Merkez Bankası FED’in başlatmış olduğu, toplamda aylık 85 milyar ABD Doları tutarında varlık alım programını devam ettirip ettirmeyeceği piyasalar adına büyük önem arz ediyordu. Ancak Amerikan para politikasını belirleyen komite (FOMC) içinde programın faydasına ve potansiyel maliyetlerine ilişkin yükselen eleştiriler, toplantı tutanaklarının açıklanmasıyla piyasada dalgalanmalara neden oldu. Buna rağmen ilk yarının hemen başında mevcut olan risk iştahı ve hisse senedi piyasalarına ilgi devam etti. Şubat ayı ortalarında global piyasalardaki olumlu hava tersine dönmeye başladı. Çin hükümeti enflasyon beklentilerinin artması ve konut piyasasında fazla ısınma riskine karşı ters repo işlemlerini sınırladı ve fonlamayı düşürdü. Bu, Asya piyasalarında likidite sorununa yol açtı. Özellikle Çin kaynaklı sorunlarla birlikte uzun süredir sağlıklı bir şekilde seyreden emtia fiyatları Şubat başlarında sert bir düşüş trendine geçtiler. Ham madde yönünden oldukça zengin olan ekonomilerden Brezilya ise baskılanan emtia fiyatları ile büyük darbe yedi. Mart ayında ise Güney Kıbrıs’ın bankacılık problemi ve bu sorunu çözebilmek için Troika’nın Kıbrıs meclisinden çıkartmak istediği kararlar Avrupa finans piyasalarında bütün dengeleri sarsabilecek bir hal aldı. Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi’nin Euro’yu korumak için gerekli her türlü adımı atmaktan imtina etmeyecekleri yönündeki vurgusu ve Mart ayında zayıf gelen tarım dışı istihdam verisi sonrası Fed mevcut politikaları uzunca bir süre daha sürdüreceği yönündeki inanışların kuvvetlenmesi mali piyasaları olumlu anlamda destekledi. 2013 yılının ikinci çeyreğinde de dünya genelinde düşük büyüme ortamının devam ettiğini izledik. Uluslararası Para Fonu, 16 Nisan’da yayımladığı “Dünya Ekonomik Görünüm Raporu”nda ABD’deki harcama kesintileri ile Euro Bölgesi’nde devam eden borç ve bankacılık krizi sebepleriyle 2013 yılına ilişkin küresel büyüme tahminlerini %3,3 ile aşağı yönlü revize etti. Bu çeyreği bir öncekinden ayıran gelişme ise yükselme trendine giren global faizler ve hızla aşağı seyreden altın fiyatları neticesinde kırılganlığı görece yüksek gelişmekte olan ülke piyasalarından sert sermaye çıkışları olmuştur. Yine bu dönemde global finansal piyasalar ABD Merkez Bankası Fed kaynaklı likidite bolluğunun sürdürülebilirliğini sorgulamaya devam etti; varlık alım programının azaltılabileceği yönündeki spekülasyonlar tüm yatırımcılar tarafından çok yakından takip edildi. Özellikle gelişmekte olan ülke piyasalarındaki finansal enstrüman getirilerinin yüksek korelasyonla izlediği Amerikan 10 yıllık tahvil faizleri bu yüksek belirsizlik süreci içerisinde %1,83 seviyesinden başladığı yükseliş periyodunda 24 Haziran günü %2,67 seviyesini görmüş ve ayın sonunda %2,49’a geri çekilmiştir. Spot altının onsu ise Nisan ayı başında 1600 dolar seviyesinden başladığı düşüş süreci içersinde 27 Haziran günü 1200’lerin altını test etmiş ve Haziran sonunda 1235 dolar seviyesinden kapanmıştır. Volatilite endeksi VIX bir yılı aşkın süredir ilk kez bu dönemde 20’li değerlerin üzerine çıkmış oldu. ABD’de Mart ayında yürürlüğe giren harcama kesintilerinin ardından başkan Obama 10 Nisan’da 2014 yılına ilişkin bütçe tasarısını Kongre’ye sundu. Nihai hedefi 2013 yılında GSYH’nin %5,3’üne ulaşacağı tahmin edilen bütçe açığının 2016 yılında GSYH’nın %2,8’ine düşürülmesi olan tasarı içersinde üst gelir grubunda bulunanlardan daha fazla vergi alınmasını ve bazı harcama kalemlerindeki kesintilerin arttırılmasını öngörmekteydi. Amerikan bütçesindeki harcama kesintilerinin büyüklüğü ilk çeyrekte sadece %1,8 büyüyebilen Amerikan ekonomisi için büyük önem arz ediyor ve bu nokta her FOMC toplantı tutanağında da yer buluyor. Euro Bölgesi ilk çeyrekte %0,2 oranında daralmıştı. ECB 2 Mayıs’ta gerçekleştirdiği para politikası toplantısında beklentilere paralel olarak politika faizini 25 baz puan indirerek %0,5 düzeyine düşürdü. ECB Başkanı Draghi toplantının ardından yaptığı açıklamada, zayıf ekonomik görünümün yılın ikinci çeyreğinde de devam ettiğini, faiz indirimi kararının yılın kalan döneminde ekonomideki toparlanmayı destekleyeceğini ifade etmekle birlikte ekonomik görünüme ilişkin risklerin halen aşağı yönlü olduğunu vurguladı. Haziran ayında ünlü yatırım firmalarının Çin’in bu yılki büyüme tahminlerini %7,4 ile aşağıya çekmesi ve Çin Merkez Bankası’nın gölge bankacılık sisteminin yarattığı sorunlar neticesinde repo fonlamasını azaltabileceği yönündeki açıklamalar piyasalardaki mevcut tedirginliği daha arttırdı. Bu ülkede bir haftalık fonlama maliyetleri %4’lerden %13’lere kadar yükselmişken Moody’s’den gelen rapor ile Çin bankalarının yüksek seviyede seyreden takipteki kredi oranına dikkat çekilmesi ile piyasadaki risk algısı iyice yükseldi. Önümüzdeki dönemde de FED’in muhtemel çıkış stratejileri üzerinden gelişecek tartışmalar başta olmak üzere ECB’nin olası parasal genişleme programı ve Çin Merkez Bankası’nın ülkedeki gölge bankacılığı kısıtlamaya yönelik getireceği yaptırımlar ve ülkedeki likidite sıkışıklığı yakından takip edilecektir. Yılın ilk çeyreğinde Türkiye hisse senedi piyasasında dalgalanmalar arttı. Mart ayında Borsa İstanbul diğer hisse senedi piyasalarından olumlu ayrıştı. Politik tarafta atılan olumlu adımlar, İsrail ile ilişkilerin normalleşmesi ve kredi derecelendirme kuruluşu S&P’nin ülke kredi notunu yatırım yapılabilir seviyenin bir alt kademesine yükseltmesi bu ayrışmada etkili oldu. 2012 senesini yıllık %6,16’lık enflasyonla kapayan Türkiye’de ilk çeyrekte gıda fiyatlarındaki artış ve tütün üzerine gelen vergilerin etkisiyle yıllık bazda enflasyon %7,3 seviyesine çıktı. Çekirdek (I) enflasyon %5,8 ile yatay seyrine devam ederek Merkez Bankası hedefi olan %5’in üzerinde kaldı. Merkez Bankası, finansal istikrara odaklanarak, yurtiçine gelen portföy yatırımlarının TL’yi değerlendirmeye yönelik etkisini yok etmek amacıyla faiz koridorunu %4,50 - %7,50 seviyesine indirdi. Böylelikle yılın ilk çeyreğinde faiz koridorunun üst bandını 150, alt bandını ise 50 baz puan indirmiş oldu. Kurul kredilerdeki beklenenden hızlı artış oranı karşısında finansal istikrara dair riskleri dengelemek adına bir yandan faiz oranlarını düşük seviyelerde tutup diğer yandan makro ihtiyati tedbirlere devam etti. Yılın ikinci çeyreğinde Türkiye bono/tahvil ve hisse senedi piyasalarını etkileyen üç temel etken vardı: Uluslararası kredi derecelendirme kuruluşu Moody’s’in Türkiye’nin kredi notunu bir basamak artırarak “Ba1”den “Baa3”e yükselterek yatırım yapılabilir seviyeye çıkartması; Fed’in varlık alımlarını sene sonundan önce kademeli olarak azaltacağı ve 2014 yılında tamamen durduracağı haberi; Mayıs sonunda başlayan Gezi Parkı protestoları ile yükselen politik risk primi. Piyasalar not arttırımını bir süredir fiyatlamakta olduğu için Moody’s’den gelen olumlu haberin etkisi sınırlıydı. Buna rağmen BİST-100 endeksi 22 Mayıs’ta 93.179 puanla tarihi zirvesini yakaladı. Fakat hemen ardından gelen olumsuzluklar iç piyasaya yönelik olumlu algıyı tersine çevirdi. Küresel risk iştahına duyarlı Türkiye Haziran ayında en çok değer kaybeden gelişmekte olan piyasalar (EM) arasında yer aldı. MSCI EM endeksindeki %6,8’lik kayba karşılık MSCI Türkiye %13,7 değer kaybetti. Gösterge tahvil faizi 150 baz puana yakın artarak %7,50 seviyesinden ayı kapattı; uzun vadeli kağıtlarda getiriler %9 seviyelerine kadar yükselmiş, ancak ay sonunda %8,5 seviyesine gerilemiştir. Haziran ayını 1,93 seviyesinde kapatan Dolar/TL ve 2,22 seviyesinde kapatan sepet kurun ikinci çeyrek boyunca gördüğü değer kaybı sırasıyla %6,4 ve %7,5 seviyesine çıkmış oldu. Merkez Bankası ikinci çeyreğin ilk iki ayında finansal istikrara odaklanarak faiz indirimine devam etti: faiz koridoru %3,50 - %6.50 seviyesine çekilirken politika faizi %4,50’a geriledi. Kurul, bu dönemde kredilerdeki beklenenden hızlı artış oranı karşısında finansal istikrara dair riskleri dengelemek adına bir yandan faiz oranlarını düşük seviyelerde tutup diğer yandan makro ihtiyati tedbirlere devam etti. Mayıs ayı sonlarında başlayan olumsuzluklar neticesinde gevşek ve sıkı para politikası konusunda bir seçime gitmeye zorlanan Merkez Bankası Haziran ayı Para Politikası Kurulu (PPK) toplantısında politika faizi ve faiz koridoruna dokunmadı. Ancak TCMB, büyüme yönlü kaygılarla, gevşek para politikası uygulamaya devam ederse TL’deki değer kaybının ve kur geçişkenliğiyle birlikte ortaya çıkacak olan enflasyonun finansal istikrarı tehdit etme riskini de doğru gözlemledi. Volatilitede oluşan yüksek seyir TL’nin desteklenmesi gerekliliğini ortaya çıkardı ve TCMB TL likiditesi sağladığı günlerde döviz satım ihaleleriyle kura müdahalelerde bulundu. 2013 ilk çeyreğini yıllık %7,3’lük enflasyonla kapayan Türkiye’de ikinci çeyrekte gıda ve ulaştırma fiyatlarındaki artış ile son dönemde kurdaki hızlı yükselişin etkisiyle yıllık enflasyon %8,3 seviyesine yükseldi. Çekirdek (I) enflasyon ise %5,6 seviyesi ile MB hedefinin hala üzerinde. 2012 yılsonunda yeniden dengelenmeyi başarılı bir şekilde tamamlayıp cari açığını 47 milyar ABD Doları seviyesi ile GSYH’sının %6,1’ine kadar indirmeyi başaran Türkiye, Ocak ayında bu kalemde tekrar bir ivmelenme gördü ve açık pozisyonunu arttırmaya başladı. Mayıs ayındaki veri ile birlikte 12 ay birikimli cari açık 53,6 milyar dolar ile yıl içindeki yeni dip seviyesini gerçekleştirmiş oldu. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %79,21’i Kamu Borçlanma Senetlerinde, %2,71’i Ters Repoda, %5,86’sı ÖST’de ve %12,22’si Vadeli Mevduatta değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. PARA PİYASASI LİKİT KAMU EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Para Piyasası Likit Kamu Emeklilik Yatırım Fonu’nun 01.01.2013-30.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. Dönem içerisinde fon içtüzük, izahname ve tanıtım formunda değişiklikler yapılmıştır. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: Ekonomik Program: 2013 yılının ilk 6 ayına global likidite, kredi not artırımı ve (jeo)politik gelişmeler damga vurdu. Mart-Mayıs dönemindeki global ralli hem reel sektör hem de piyasa dinamiklerinde bolca hissedildi. Piyasalardaki genel beklentiler Haziran’a kadar ciddi şekilde toparlanırken, döviz kuru ve takvim etkilerinden arındırılmış kredi artış hızı da %35 temposuna ulaştı. Düşük faiz ortamı ve Ekim’den itibaren not artırım beklentileri iç talepteki toparlanmada etkili oldu. TCMB ise bu süreçte yoğun sermaye girişlerinin TL’de aşırı değerlenme yaratmaması için ROK ve faiz indirimiyle reaksiyon verdi ve TCMB’nin bu yöndeki her hamlesi piyasa faizini biraz daha düşürdü. Maliye politikası bu olumlu havada doğalgaz ve elektrik dağıtım özelleştirmelerinde önemli yol kat ederek bütçe hedefini garantiye aldı. Ancak Mayıs ortasında Moody’s’den gelen yatırım yapılabilir ülke notundan sonra hava birden değişti. FED’in tahvil alımlarında ölçülü yavaşlama moduna geçeceğinin sinyalini vermesi ve Gezi Parkı Gösterileri piyasalarda sarsıntı yarattı. TL reel efektif %5,0 değer kaybederken Mayıs’ta %4,7’ye gerileyen referans faiz %8,0’lere kadar tırmandı. Haziran’da açıklanan reel sektör güven anketlerinde ciddi bir bozulma ortaya çıkmamasına rağmen Turizm ve perakende sektörden ivme kaybına işaret eden haberler geldi. Enflasyon: Beklentilerin altında TÜFE ve tarihi düşük ÜFE rakamlarıyla başlayan enflasyon, Haziran’da %0,76’lık şok artışla yatırımcıları tedirgin etti. Temelde gıda fiyatlarındaki yüksek artışın neticesinde tırmanan TÜFE Haziran sonunda %8,3 gibi yüksek hıza ulaşarak TCMB’nin %5,3’lük yıl sonu hedefini ciddi anlamda riske soktu. Çekirdek enflasyon her ne kadar yılık bazda 2012 sonuna göre gerileyerek %5,57 seviyesine inse de TL’de yarıyıl sonlarına doğru yaşanan değer kaybının ilerleyen aylarda sızma tehdidi içermesi not edilmeli. Ayrıca, ÖTV’de otomatik ayarlama mekanizması çerçevesinde yarıyıllık enflasyon sonrasında içki ve tütün ürünlerine ikinci altı ayda %2,5’lik bir ayarlama ihtiyacı da ortaya çıktı. Bu noktada, Temmuz’da başlayacak Ramazan ayının gıda fiyatlarında umulan gevşemeyi geciktirme ihtimali piyasalardaki enflasyon beklentilerini olumsuz etkileyebilir. Bu havada 30 Temmuz’da açıklanacak 2.Çeyrek Enflasyon Raporunda TCMB’nin 2013 TÜFE tahminini yukarı yönlü güncellemesi şaşırtıcı olmayacaktır. Büyüme: 1.Çeyrek’de %3,0 oranında büyüyen, 2.Çeyreğe büyük bölümünde kredi artışı başta olmak öncü göstergelerden toparlanmanın kademe kazandığına işaret eden sinyaller alan Türkiye ekonomisi büyük ihtimale 3.Çeyreğe %4,0-4,5 bandındaki potansiyel hızında giriş yaptı. Ancak, gerek (jeo)politik ve gerekse global nedenlerle döviz kuru ve faizdeki hızlı artış beklentileri sarsmaya başladı. Temmuz’da başlayacak tatiller, Ramazan ve ayrıca Turizme yönelik endişeli bekleyiş de ikinci yarıyılda momentum kaybına yol açabilir. Bu noktada yurtiçi kredilerin dövizden arındırılmış %35 temposundaki artışını koruması ve güven/beklenti anketlerinde henüz belirgin bir kötüleşmenin olmaması iyi haber ancak TCMB’nin gün içi döviz satış ihaleleriyle piyasaya girmesi ülkeden döviz çıkışı olduğunu göstermekte. Bu daha çok dış sermaye kanalından büyüyen Türkiye ekonomisi için iyi haber değil. Global likidite/ticaret koşullarının kötüleşmesi ve (jeo)politik gelişmeler büyüme tahminlerinde aşağı yönlü risk teşkil ederken, kamu yatırım harcamalarındaki artış büyümeyi bir ölçüde desteklemektedir. İlk çeyrekte %9,0 düşen özel sermaye yatırımlarının seyri büyüme açısından belirleyici olacaktır. Sabit Getirili Piyasalar: Benchmark kağıdın bileşik faizi 2013 yılının ikinci çeyreğinde oluşan olumlu yurtiçi/yurtdışı ekonomik hava sonrasında tarihi düşük seviyeler olan %4,61’e kadar geriledi. Enflasyondaki düşüş beklentilerine paralel olarak Merkez Bankası’nın gösterge faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi, Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, tahvil ve bono piyasasındaki alım ağırlığını destekledi. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltilince, gösterge kağıdın faiz seviyesi Merkez Bankası’nın orta ve uzun vadeli enflasyon hedefi olan %5,0 seviyesinin de altına indi. Ancak bu noktadan itibaren kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, panik satışların oluşmasına sebep oldu. Bu gelişme ile birlikte yarıyıl sonunda gösterge kağıdın bileşik faizi %7,89 seviyesini test etti. Bunun devamı olarak da ikinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. Döviz Piyasaları: 2013 yılında genel trend olarak TL’nin diğer para birimlerine karşı değer kaybının olduğunu izledik. Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi ile yabancı yatırımcıların tahvil ve bono piyasasındaki portföy yatırımlarını arttırması, belli dönemlerde TL’nin değer kazanımını destekledi. Ancak özellikle 2.Çeyrek’de kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, piyasalarda panik satışların oluşmasına sebep oldu. Yabancı yatırımcı çıkışlarının artması, TL’nin diğer para birimlerine karşı hızlı değer kaybına neden oldu. Son bir yıldır Dolar/TL paritesi 1,75-1,80 arasında düşük volatiliteli bir seyir izlemekte idi. Yukarıda bahsi geçen gelişmelerin ardından Dolar/TL paritesi 1,955 seviyesini test etti. Merkez bankası TL’nin aşırı değer kaybını önlemek için istisnai gün uygulaması ile likiditeyi sıkıştırarak ve döviz ihaleleri ile müdahalede bulundu. Merkez Bankası ekonomik büyüme için bir risk yaratmamak maksadı ile TL’nin aşırı değer kaybını engellemek için faiz artış mekanizmasını şu ana kadar kullanmadı. İkinci yarıyılda TL’nin diğer para birimlerine karşı değer kaybı devam edebilir. Değer kaybının kontrollü seyretmesi için Merkez Bankası’nın faiz silahını kullanması gerekebilecektir. Hisse Senedi: BIST100 endeksinin 1.yarıyılda getirisi -%2,44 oldu. İkinci çeyrekte Merkez Bankası’nın faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi ile Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, endeksin 93.398 seviyesini test etmesine neden oldu. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltildikten sonra hisse senedi piyasasında kar realizasyonu amaçlı satışların arttığı izlendi. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, kar realizasyonu amaçlı satışları panik satışlar haline dönüştürdü. İkinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. 2.çeyrek sonlarındaki olumsuz gelişmeler ile birlikte 70.000 seviyeleri test edildi. BIST100 için önemli orta vadeli kritik destek noktası 70.000 seviyesi olacaktır. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %33,64’ü Devlet Tahvili ve Hazine Bonolarında, %51,01’i Ters Repoda, %14,89’u Mevduatta, %0,46’sı Borsa Para Piyasası’nda değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. GELİR AMAÇLI ULUSLARARASI BORÇLANMA ARAÇLARI EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Gelir Amaçlı Uluslararası Borçlanma Araçları Emeklilik Yatırım Fonu’nun 01.01.2013 - 30.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun, fonun bir önceki dönemle karşılaştırmalı olarak hazırlanmış bağımsız denetimden geçmiş yıllık fon bilanço ve gelir tablolarının, bağımsız denetim raporunun, bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. 2013 yılı birinci yarıyılı içerisinde İçtüzük’te ve İzahname’de değişiklikler yapılmıştır. Söz konusu değişikliklere Şirketin merkezi, acenteleri ve www.aegon.com.tr sitesinden ulaşılabilir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: Ekonomik Program: 2013 yılının ilk 6 ayına global likidite, kredi not artırımı ve (jeo)politik gelişmeler damga vurdu. Mart-Mayıs dönemindeki global ralli hem reel sektör hem de piyasa dinamiklerinde bolca hissedildi. Piyasalardaki genel beklentiler Haziran’a kadar ciddi şekilde toparlanırken, döviz kuru ve takvim etkilerinden arındırılmış kredi artış hızı da %35 temposuna ulaştı. Düşük faiz ortamı ve Ekim’den itibaren not artırım beklentileri iç talepteki toparlanmada etkili oldu. TCMB ise bu süreçte yoğun sermaye girişlerinin TL’de aşırı değerlenme yaratmaması için ROK ve faiz indirimiyle reaksiyon verdi ve TCMB’nin bu yöndeki her hamlesi piyasa faizini biraz daha düşürdü. Maliye politikası bu olumlu havada doğalgaz ve elektrik dağıtım özelleştirmelerinde önemli yol kat ederek bütçe hedefini garantiye aldı. Ancak Mayıs ortasında Moody’s’den gelen yatırım yapılabilir ülke notundan sonra hava birden değişti. FED’in tahvil alımlarında ölçülü yavaşlama moduna geçeceğinin sinyalini vermesi ve Gezi Parkı Gösterileri piyasalarda sarsıntı yarattı. TL reel efektif %5,0 değer kaybederken Mayıs’ta %4,7’ye gerileyen referans faiz %8,0’lere kadar tırmandı. Haziran’da açıklanan reel sektör güven anketlerinde ciddi bir bozulma ortaya çıkmamasına rağmen Turizm ve perakende sektörden ivme kaybına işaret eden haberler geldi. Enflasyon: Beklentilerin altında TÜFE ve tarihi düşük ÜFE rakamlarıyla başlayan enflasyon, Haziran’da %0,76’lık şok artışla yatırımcıları tedirgin etti. Temelde gıda fiyatlarındaki yüksek artışın neticesinde tırmanan TÜFE Haziran sonunda %8,3 gibi yüksek hıza ulaşarak TCMB’nin %5,3’lük yıl sonu hedefini ciddi anlamda riske soktu. Çekirdek enflasyon her ne kadar yılık bazda 2012 sonuna göre gerileyerek %5,57 seviyesine inse de TL’de yarıyıl sonlarına doğru yaşanan değer kaybının ilerleyen aylarda sızma tehdidi içermesi not edilmeli. Ayrıca, ÖTV’de otomatik ayarlama mekanizması çerçevesinde yarıyıllık enflasyon sonrasında içki ve tütün ürünlerine ikinci altı ayda %2,5’lik bir ayarlama ihtiyacı da ortaya çıktı. Bu noktada, Temmuz’da başlayacak Ramazan ayının gıda fiyatlarında umulan gevşemeyi geciktirme ihtimali piyasalardaki enflasyon beklentilerini olumsuz etkileyebilir. Bu havada 30 Temmuz’da açıklanacak 2.Çeyrek Enflasyon Raporunda TCMB’nin 2013 TÜFE tahminini yukarı yönlü güncellemesi şaşırtıcı olmayacaktır. Büyüme: 1.Çeyrek’de %3,0 oranında büyüyen, 2.Çeyreğe büyük bölümünde kredi artışı başta olmak öncü göstergelerden toparlanmanın kademe kazandığına işaret eden sinyaller alan Türkiye ekonomisi büyük ihtimale 3.Çeyreğe %4,0-4,5 bandındaki potansiyel hızında giriş yaptı. Ancak, gerek (jeo)politik ve gerekse global nedenlerle döviz kuru ve faizdeki hızlı artış beklentileri sarsmaya başladı. Temmuz’da başlayacak tatiller, Ramazan ve ayrıca Turizme yönelik endişeli bekleyiş de ikinci yarıyılda momentum kaybına yol açabilir. Bu noktada yurtiçi kredilerin dövizden arındırılmış %35 temposundaki artışını koruması ve güven/beklenti anketlerinde henüz belirgin bir kötüleşmenin olmaması iyi haber ancak TCMB’nin gün içi döviz satış ihaleleriyle piyasaya girmesi ülkeden döviz çıkışı olduğunu göstermekte. Bu daha çok dış sermaye kanalından büyüyen Türkiye ekonomisi için iyi haber değil. Global likidite/ticaret koşullarının kötüleşmesi ve (jeo)politik gelişmeler büyüme tahminlerinde aşağı yönlü risk teşkil ederken, kamu yatırım harcamalarındaki artış büyümeyi bir ölçüde desteklemektedir. İlk çeyrekte %9,0 düşen özel sermaye yatırımlarının seyri büyüme açısından belirleyici olacaktır. Sabit Getirili Piyasalar: Benchmark kağıdın bileşik faizi 2013 yılının ikinci çeyreğinde oluşan olumlu yurtiçi/yurtdışı ekonomik hava sonrasında tarihi düşük seviyeler olan %4,61’e kadar geriledi. Enflasyondaki düşüş beklentilerine paralel olarak Merkez Bankası’nın gösterge faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi, Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, tahvil ve bono piyasasındaki alım ağırlığını destekledi. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltilince, gösterge kağıdın faiz seviyesi Merkez Bankası’nın orta ve uzun vadeli enflasyon hedefi olan %5,0 seviyesinin de altına indi. Ancak bu noktadan itibaren kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, panik satışların oluşmasına sebep oldu. Bu gelişme ile birlikte yarıyıl sonunda gösterge kağıdın bileşik faizi %7,89 seviyesini test etti. Bunun devamı olarak da ikinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. Döviz Piyasaları: 2013 yılında genel trend olarak TL’nin diğer para birimlerine karşı değer kaybının olduğunu izledik. Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi ile yabancı yatırımcıların tahvil ve bono piyasasındaki portföy yatırımlarını arttırması, belli dönemlerde TL’nin değer kazanımını destekledi. Ancak özellikle 2.Çeyrek’de kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, piyasalarda panik satışların oluşmasına sebep oldu. Yabancı yatırımcı çıkışlarının artması, TL’nin diğer para birimlerine karşı hızlı değer kaybına neden oldu. Son bir yıldır Dolar/TL paritesi 1,75-1,80 arasında düşük volatiliteli bir seyir izlemekte idi. Yukarıda bahsi geçen gelişmelerin ardından Dolar/TL paritesi 1,955 seviyesini test etti. Merkez bankası TL’nin aşırı değer kaybını önlemek için istisnai gün uygulaması ile likiditeyi sıkıştırarak ve döviz ihaleleri ile müdahalede bulundu. Merkez Bankası ekonomik büyüme için bir risk yaratmamak maksadı ile TL’nin aşırı değer kaybını engellemek için faiz artış mekanizmasını şu ana kadar kullanmadı. İkinci yarıyılda TL’nin diğer para birimlerine karşı değer kaybı devam edebilir. Değer kaybının kontrollü seyretmesi için Merkez Bankası’nın faiz silahını kullanması gerekebilecektir. Hisse Senedi: BIST100 endeksinin 1.yarıyılda getirisi -%2,44 oldu. İkinci çeyrekte Merkez Bankası’nın faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi ile Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, endeksin 93.398 seviyesini test etmesine neden oldu. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltildikten sonra hisse senedi piyasasında kar realizasyonu amaçlı satışların arttığı izlendi. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, kar realizasyonu amaçlı satışları panik satışlar haline dönüştürdü. İkinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. 2.çeyrek sonlarındaki olumsuz gelişmeler ile birlikte 70.000 seviyeleri test edildi. BIST100 için önemli orta vadeli kritik destek noktası 70.000 seviyesi olacaktır. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %86,65’i Yabancı Borçlanma Senetlerinde, %1,14’ü Borsa Para Piyasası’nda, %12,21’i Ters Repo’da değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON HAYAT VE EMEKLİLİK A.Ş. ESNEK EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Esnek Emeklilik Yatırım Fonu’nun 01.01.201330.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. Dönem içerisinde fon içtüzük, izahname ve tanıtım formunda değişiklikler yapılmıştır. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fonun yönetim stratejisinin karşılaştırma ölçütü kullanmaya elverişli olmaması nedeniyle karşılaştırma ölçütü belirlenmemiştir. Ekonomik Program: 2013 yılının ilk 6 ayına global likidite, kredi not artırımı ve (jeo)politik gelişmeler damga vurdu. Mart-Mayıs dönemindeki global ralli hem reel sektör hem de piyasa dinamiklerinde bolca hissedildi. Piyasalardaki genel beklentiler Haziran’a kadar ciddi şekilde toparlanırken, döviz kuru ve takvim etkilerinden arındırılmış kredi artış hızı da %35 temposuna ulaştı. Düşük faiz ortamı ve Ekim’den itibaren not artırım beklentileri iç talepteki toparlanmada etkili oldu. TCMB ise bu süreçte yoğun sermaye girişlerinin TL’de aşırı değerlenme yaratmaması için ROK ve faiz indirimiyle reaksiyon verdi ve TCMB’nin bu yöndeki her hamlesi piyasa faizini biraz daha düşürdü. Maliye politikası bu olumlu havada doğalgaz ve elektrik dağıtım özelleştirmelerinde önemli yol kat ederek bütçe hedefini garantiye aldı. Ancak Mayıs ortasında Moody’s’den gelen yatırım yapılabilir ülke notundan sonra hava birden değişti. FED’in tahvil alımlarında ölçülü yavaşlama moduna geçeceğinin sinyalini vermesi ve Gezi Parkı Gösterileri piyasalarda sarsıntı yarattı. TL reel efektif %5,0 değer kaybederken Mayıs’ta %4,7’ye gerileyen referans faiz %8,0’lere kadar tırmandı. Haziran’da açıklanan reel sektör güven anketlerinde ciddi bir bozulma ortaya çıkmamasına rağmen Turizm ve perakende sektörden ivme kaybına işaret eden haberler geldi. Enflasyon: Beklentilerin altında TÜFE ve tarihi düşük ÜFE rakamlarıyla başlayan enflasyon, Haziran’da %0,76’lık şok artışla yatırımcıları tedirgin etti. Temelde gıda fiyatlarındaki yüksek artışın neticesinde tırmanan TÜFE Haziran sonunda %8,3 gibi yüksek hıza ulaşarak TCMB’nin %5,3’lük yıl sonu hedefini ciddi anlamda riske soktu. Çekirdek enflasyon her ne kadar yılık bazda 2012 sonuna göre gerileyerek %5,57 seviyesine inse de TL’de yarıyıl sonlarına doğru yaşanan değer kaybının ilerleyen aylarda sızma tehdidi içermesi not edilmeli. Ayrıca, ÖTV’de otomatik ayarlama mekanizması çerçevesinde yarıyıllık enflasyon sonrasında içki ve tütün ürünlerine ikinci altı ayda %2,5’lik bir ayarlama ihtiyacı da ortaya çıktı. Bu noktada, Temmuz’da başlayacak Ramazan ayının gıda fiyatlarında umulan gevşemeyi geciktirme ihtimali piyasalardaki enflasyon beklentilerini olumsuz etkileyebilir. Bu havada 30 Temmuz’da açıklanacak 2.Çeyrek Enflasyon Raporunda TCMB’nin 2013 TÜFE tahminini yukarı yönlü güncellemesi şaşırtıcı olmayacaktır. Büyüme: 1.Çeyrek’de %3,0 oranında büyüyen, 2.Çeyreğe büyük bölümünde kredi artışı başta olmak öncü göstergelerden toparlanmanın kademe kazandığına işaret eden sinyaller alan Türkiye ekonomisi büyük ihtimale 3.Çeyreğe %4,0-4,5 bandındaki potansiyel hızında giriş yaptı. Ancak, gerek (jeo)politik ve gerekse global nedenlerle döviz kuru ve faizdeki hızlı artış beklentileri sarsmaya başladı. Temmuz’da başlayacak tatiller, Ramazan ve ayrıca Turizme yönelik endişeli bekleyiş de ikinci yarıyılda momentum kaybına yol açabilir. Bu noktada yurtiçi kredilerin dövizden arındırılmış %35 temposundaki artışını koruması ve güven/beklenti anketlerinde henüz belirgin bir kötüleşmenin olmaması iyi haber ancak TCMB’nin gün içi döviz satış ihaleleriyle piyasaya girmesi ülkeden döviz çıkışı olduğunu göstermekte. Bu daha çok dış sermaye kanalından büyüyen Türkiye ekonomisi için iyi haber değil. Global likidite/ticaret koşullarının kötüleşmesi ve (jeo)politik gelişmeler büyüme tahminlerinde aşağı yönlü risk teşkil ederken, kamu yatırım harcamalarındaki artış büyümeyi bir ölçüde desteklemektedir. İlk çeyrekte %9,0 düşen özel sermaye yatırımlarının seyri büyüme açısından belirleyici olacaktır. Sabit Getirili Piyasalar: Benchmark kağıdın bileşik faizi 2013 yılının ikinci çeyreğinde oluşan olumlu yurtiçi/yurtdışı ekonomik hava sonrasında tarihi düşük seviyeler olan %4,61’e kadar geriledi. Enflasyondaki düşüş beklentilerine paralel olarak Merkez Bankası’nın gösterge faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi, Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, tahvil ve bono piyasasındaki alım ağırlığını destekledi. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltilince, gösterge kağıdın faiz seviyesi Merkez Bankası’nın orta ve uzun vadeli enflasyon hedefi olan %5,0 seviyesinin de altına indi. Ancak bu noktadan itibaren kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, panik satışların oluşmasına sebep oldu. Bu gelişme ile birlikte yarıyıl sonunda gösterge kağıdın bileşik faizi %7,89 seviyesini test etti. Bunun devamı olarak da ikinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. Döviz Piyasaları: 2013 yılında genel trend olarak TL’nin diğer para birimlerine karşı değer kaybının olduğunu izledik. Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi ile yabancı yatırımcıların tahvil ve bono piyasasındaki portföy yatırımlarını arttırması, belli dönemlerde TL’nin değer kazanımını destekledi. Ancak özellikle 2.Çeyrek’de kar realizasyonu süreci başladı. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, piyasalarda panik satışların oluşmasına sebep oldu. Yabancı yatırımcı çıkışlarının artması, TL’nin diğer para birimlerine karşı hızlı değer kaybına neden oldu. Son bir yıldır Dolar/TL paritesi 1,75-1,80 arasında düşük volatiliteli bir seyir izlemekte idi. Yukarıda bahsi geçen gelişmelerin ardından Dolar/TL paritesi 1,955 seviyesini test etti. Merkez bankası TL’nin aşırı değer kaybını önlemek için istisnai gün uygulaması ile likiditeyi sıkıştırarak ve döviz ihaleleri ile müdahalede bulundu. Merkez Bankası ekonomik büyüme için bir risk yaratmamak maksadı ile TL’nin aşırı değer kaybını engellemek için faiz artış mekanizmasını şu ana kadar kullanmadı. İkinci yarıyılda TL’nin diğer para birimlerine karşı değer kaybı devam edebilir. Değer kaybının kontrollü seyretmesi için Merkez Bankası’nın faiz silahını kullanması gerekebilecektir. Hisse Senedi: BIST100 endeksinin 1.yarıyılda getirisi -%2,44 oldu. İkinci çeyrekte Merkez Bankası’nın faiz oranlarını ve faiz koridorunu kontrollü bir şekilde indirmesi ile Moody’s tarafından ülkemizin yatırım yapılabilir ülkeler statüsüne yükseltilme beklentisi, endeksin 93.398 seviyesini test etmesine neden oldu. İkinci bir rating kurumu tarafından yatırım yapılabilir ülke statüsüne yükseltildikten sonra hisse senedi piyasasında kar realizasyonu amaçlı satışların arttığı izlendi. Gezi olaylarının siyasi riskleri artırması ve FED’in çıkış stratejisini şekillendirmeye başlaması, kar realizasyonu amaçlı satışları panik satışlar haline dönüştürdü. İkinci yarıyıla FED’in parasal genişleme sürecini yavaşlatma stratejisini ortaya koyması ile artan yabancı yatırımcıların portföy yatırımı çıkışları riski ve TL’nin değer kaybı ile beliren enflasyonist bekleyişlerdeki bozulma ile başlanmaktadır. AB’de Portekiz ve Yunanistan’daki gelişmeler borç krizine ilişkin endişeleri tekrar gündeme getiriyor. 2.çeyrek sonlarındaki olumsuz gelişmeler ile birlikte 70.000 seviyeleri test edildi. BIST100 için önemli orta vadeli kritik destek noktası 70.000 seviyesi olacaktır. Piyasa koşullarında oluşan farklılıklara göre portföydeki yatırım araçlarının ağırlığı, bir grup artarken diğeri azaltılmak suretiyle dengelenerek fonun getiri ve risk oranı kontrol altında tutulmuştur. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %47,93’ü Hisse Senetlerinde, %13,88’i Devlet Tahvili ve Hazine Bonolarında, %28,61’i Ters Repoda, %7,87’si Vadeli Mevduatta, %1,71’i Borsa Para Piyasası’nda değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi EK 3 AEGON EMEKLİLİK VE HAYAT A.Ş. KATKI EMEKLİLİK YATIRIM FONU FON KURULU – FAALİYET RAPORU Bu rapor Aegon Emeklilik ve Hayat A.Ş. Katkı Emeklilik Yatırım Fonu’nun 01.01.201330.06.2013 dönemine ilişkin gelişmelerin, Fon Kurulu tarafından hazırlanan faaliyet raporunun bilanço tarihi itibariyle fon portföy değeri ve net varlık değeri tablolarının katılımcılara sunulması amacıyla düzenlenmiştir. AEGON Emeklilik ve Hayat A.Ş. Katkı Emeklilik Yatırım Fonu, Sermaye Piyasası Kurulu’nun 26.03.2013 tarih ve 10/332 sayılı kararı ile kurulmuştur. Kurulca onaylanmış fon içtüzüğü, izahname ve tanıtım formuna, AEGON Emeklilik ve Hayat A.Ş. şirket merkezi, bölge temsilcilikleri ve internet sitesi ile Kamuyu Aydınlatma Platformu’ndan ulaşılabilmektedir. FON PERFORMANSINA İLİŞKİN BİLGİLER Fon-Performans Ölçütü Karşılaştırmalı Getiri Grafiği: 2012 yılı içerisinde tüm dünyada geçerli olan düşük büyüme / düşük faiz ortamında merkez bankaları piyasaları bol ve ucuz likidite ile fonlamış ve bu ucuz para gelişmekte olan piyasalar başta olmak üzere pek çok ülkenin finansal piyasalarında bulunan yatırım araçlarına yönelmişti. Sabit getirili menkul kıymet getirilerinin hızla gerilediği bir ortamda daha yüksek getiriye ulaşmak için risk iştahında artış olmuştu. Sene başındaki kayıplarından ötürü Çin’i dışarıda bırakırsak hemen hemen tüm gelişmiş ve gelişmekte olan ülkelerin hisse senedi endeksleri 2012 yılını yüksek seviyelerde kapatmışlardı. 2013 yılına girilirken öncelikli soru piyasaları destekleyen bu likidite bolluğunun ne kadar sürdürülebilir olduğu idi. Bu konuda başı çeken ABD Merkez Bankası FED’in başlatmış olduğu, toplamda aylık 85 milyar ABD Doları tutarında varlık alım programını devam ettirip ettirmeyeceği piyasalar adına büyük önem arz ediyordu. Ancak Amerikan para politikasını belirleyen komite (FOMC) içinde programın faydasına ve potansiyel maliyetlerine ilişkin yükselen eleştiriler, toplantı tutanaklarının açıklanmasıyla piyasada dalgalanmalara neden oldu. Buna rağmen ilk yarının hemen başında mevcut olan risk iştahı ve hisse senedi piyasalarına ilgi devam etti. Şubat ayı ortalarında global piyasalardaki olumlu hava tersine dönmeye başladı. Çin hükümeti enflasyon beklentilerinin artması ve konut piyasasında fazla ısınma riskine karşı ters repo işlemlerini sınırladı ve fonlamayı düşürdü. Bu, Asya piyasalarında likidite sorununa yol açtı. Özellikle Çin kaynaklı sorunlarla birlikte uzun süredir sağlıklı bir şekilde seyreden emtia fiyatları Şubat başlarında sert bir düşüş trendine geçtiler. Ham madde yönünden oldukça zengin olan ekonomilerden Brezilya ise baskılanan emtia fiyatları ile büyük darbe yedi. Mart ayında ise Güney Kıbrıs’ın bankacılık problemi ve bu sorunu çözebilmek için Troika’nın Kıbrıs meclisinden çıkartmak istediği kararlar Avrupa finans piyasalarında bütün dengeleri sarsabilecek bir hal aldı. Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi’nin Euro’yu korumak için gerekli her türlü adımı atmaktan imtina etmeyecekleri yönündeki vurgusu ve Mart ayında zayıf gelen tarım dışı istihdam verisi sonrası Fed mevcut politikaları uzunca bir süre daha sürdüreceği yönündeki inanışların kuvvetlenmesi mali piyasaları olumlu anlamda destekledi. 2013 yılının ikinci çeyreğinde de dünya genelinde düşük büyüme ortamının devam ettiğini izledik. Uluslararası Para Fonu, 16 Nisan’da yayımladığı “Dünya Ekonomik Görünüm Raporu”nda ABD’deki harcama kesintileri ile Euro Bölgesi’nde devam eden borç ve bankacılık krizi sebepleriyle 2013 yılına ilişkin küresel büyüme tahminlerini %3,3 ile aşağı yönlü revize etti. Bu çeyreği bir öncekinden ayıran gelişme ise yükselme trendine giren global faizler ve hızla aşağı seyreden altın fiyatları neticesinde kırılganlığı görece yüksek gelişmekte olan ülke piyasalarından sert sermaye çıkışları olmuştur. Yine bu dönemde global finansal piyasalar ABD Merkez Bankası Fed kaynaklı likidite bolluğunun sürdürülebilirliğini sorgulamaya devam etti; varlık alım programının azaltılabileceği yönündeki spekülasyonlar tüm yatırımcılar tarafından çok yakından takip edildi. Özellikle gelişmekte olan ülke piyasalarındaki finansal enstrüman getirilerinin yüksek korelasyonla izlediği Amerikan 10 yıllık tahvil faizleri bu yüksek belirsizlik süreci içerisinde %1,83 seviyesinden başladığı yükseliş periyodunda 24 Haziran günü %2,67 seviyesini görmüş ve ayın sonunda %2,49’a geri çekilmiştir. Spot altının onsu ise Nisan ayı başında 1600 dolar seviyesinden başladığı düşüş süreci içersinde 27 Haziran günü 1200’lerin altını test etmiş ve Haziran sonunda 1235 dolar seviyesinden kapanmıştır. Volatilite endeksi VIX bir yılı aşkın süredir ilk kez bu dönemde 20’li değerlerin üzerine çıkmış oldu. ABD’de Mart ayında yürürlüğe giren harcama kesintilerinin ardından başkan Obama 10 Nisan’da 2014 yılına ilişkin bütçe tasarısını Kongre’ye sundu. Nihai hedefi 2013 yılında GSYH’nin %5,3’üne ulaşacağı tahmin edilen bütçe açığının 2016 yılında GSYH’nın %2,8’ine düşürülmesi olan tasarı içersinde üst gelir grubunda bulunanlardan daha fazla vergi alınmasını ve bazı harcama kalemlerindeki kesintilerin arttırılmasını öngörmekteydi. Amerikan bütçesindeki harcama kesintilerinin büyüklüğü ilk çeyrekte sadece %1,8 büyüyebilen Amerikan ekonomisi için büyük önem arz ediyor ve bu nokta her FOMC toplantı tutanağında da yer buluyor. Euro Bölgesi ilk çeyrekte %0,2 oranında daralmıştı. ECB 2 Mayıs’ta gerçekleştirdiği para politikası toplantısında beklentilere paralel olarak politika faizini 25 baz puan indirerek %0,5 düzeyine düşürdü. ECB Başkanı Draghi toplantının ardından yaptığı açıklamada, zayıf ekonomik görünümün yılın ikinci çeyreğinde de devam ettiğini, faiz indirimi kararının yılın kalan döneminde ekonomideki toparlanmayı destekleyeceğini ifade etmekle birlikte ekonomik görünüme ilişkin risklerin halen aşağı yönlü olduğunu vurguladı. Haziran ayında ünlü yatırım firmalarının Çin’in bu yılki büyüme tahminlerini %7,4 ile aşağıya çekmesi ve Çin Merkez Bankası’nın gölge bankacılık sisteminin yarattığı sorunlar neticesinde repo fonlamasını azaltabileceği yönündeki açıklamalar piyasalardaki mevcut tedirginliği daha arttırdı. Bu ülkede bir haftalık fonlama maliyetleri %4’lerden %13’lere kadar yükselmişken Moody’s’den gelen rapor ile Çin bankalarının yüksek seviyede seyreden takipteki kredi oranına dikkat çekilmesi ile piyasadaki risk algısı iyice yükseldi. Önümüzdeki dönemde de FED’in muhtemel çıkış stratejileri üzerinden gelişecek tartışmalar başta olmak üzere ECB’nin olası parasal genişleme programı ve Çin Merkez Bankası’nın ülkedeki gölge bankacılığı kısıtlamaya yönelik getireceği yaptırımlar ve ülkedeki likidite sıkışıklığı yakından takip edilecektir. Yılın ilk çeyreğinde Türkiye hisse senedi piyasasında dalgalanmalar arttı. Mart ayında Borsa İstanbul diğer hisse senedi piyasalarından olumlu ayrıştı. Politik tarafta atılan olumlu adımlar, İsrail ile ilişkilerin normalleşmesi ve kredi derecelendirme kuruluşu S&P’nin ülke kredi notunu yatırım yapılabilir seviyenin bir alt kademesine yükseltmesi bu ayrışmada etkili oldu. 2012 senesini yıllık %6,16’lık enflasyonla kapayan Türkiye’de ilk çeyrekte gıda fiyatlarındaki artış ve tütün üzerine gelen vergilerin etkisiyle yıllık bazda enflasyon %7,3 seviyesine çıktı. Çekirdek (I) enflasyon %5,8 ile yatay seyrine devam ederek Merkez Bankası hedefi olan %5’in üzerinde kaldı. Merkez Bankası, finansal istikrara odaklanarak, yurtiçine gelen portföy yatırımlarının TL’yi değerlendirmeye yönelik etkisini yok etmek amacıyla faiz koridorunu %4,50 - %7,50 seviyesine indirdi. Böylelikle yılın ilk çeyreğinde faiz koridorunun üst bandını 150, alt bandını ise 50 baz puan indirmiş oldu. Kurul kredilerdeki beklenenden hızlı artış oranı karşısında finansal istikrara dair riskleri dengelemek adına bir yandan faiz oranlarını düşük seviyelerde tutup diğer yandan makro ihtiyati tedbirlere devam etti. Yılın ikinci çeyreğinde Türkiye bono/tahvil ve hisse senedi piyasalarını etkileyen üç temel etken vardı: Uluslararası kredi derecelendirme kuruluşu Moody’s’in Türkiye’nin kredi notunu bir basamak artırarak “Ba1”den “Baa3”e yükselterek yatırım yapılabilir seviyeye çıkartması; Fed’in varlık alımlarını sene sonundan önce kademeli olarak azaltacağı ve 2014 yılında tamamen durduracağı haberi; Mayıs sonunda başlayan Gezi Parkı protestoları ile yükselen politik risk primi. Piyasalar not arttırımını bir süredir fiyatlamakta olduğu için Moody’s’den gelen olumlu haberin etkisi sınırlıydı. Buna rağmen BİST-100 endeksi 22 Mayıs’ta 93.179 puanla tarihi zirvesini yakaladı. Fakat hemen ardından gelen olumsuzluklar iç piyasaya yönelik olumlu algıyı tersine çevirdi. Küresel risk iştahına duyarlı Türkiye Haziran ayında en çok değer kaybeden gelişmekte olan piyasalar (EM) arasında yer aldı. MSCI EM endeksindeki %6,8’lik kayba karşılık MSCI Türkiye %13,7 değer kaybetti. Gösterge tahvil faizi 150 baz puana yakın artarak %7,50 seviyesinden ayı kapattı; uzun vadeli kağıtlarda getiriler %9 seviyelerine kadar yükselmiş, ancak ay sonunda %8,5 seviyesine gerilemiştir. Haziran ayını 1,93 seviyesinde kapatan Dolar/TL ve 2,22 seviyesinde kapatan sepet kurun ikinci çeyrek boyunca gördüğü değer kaybı sırasıyla %6,4 ve %7,5 seviyesine çıkmış oldu. Merkez Bankası ikinci çeyreğin ilk iki ayında finansal istikrara odaklanarak faiz indirimine devam etti: faiz koridoru %3,50 - %6.50 seviyesine çekilirken politika faizi %4,50’a geriledi. Kurul, bu dönemde kredilerdeki beklenenden hızlı artış oranı karşısında finansal istikrara dair riskleri dengelemek adına bir yandan faiz oranlarını düşük seviyelerde tutup diğer yandan makro ihtiyati tedbirlere devam etti. Mayıs ayı sonlarında başlayan olumsuzluklar neticesinde gevşek ve sıkı para politikası konusunda bir seçime gitmeye zorlanan Merkez Bankası Haziran ayı Para Politikası Kurulu (PPK) toplantısında politika faizi ve faiz koridoruna dokunmadı. Ancak TCMB, büyüme yönlü kaygılarla, gevşek para politikası uygulamaya devam ederse TL’deki değer kaybının ve kur geçişkenliğiyle birlikte ortaya çıkacak olan enflasyonun finansal istikrarı tehdit etme riskini de doğru gözlemledi. Volatilitede oluşan yüksek seyir TL’nin desteklenmesi gerekliliğini ortaya çıkardı ve TCMB TL likiditesi sağladığı günlerde döviz satım ihaleleriyle kura müdahalelerde bulundu. 2013 ilk çeyreğini yıllık %7,3’lük enflasyonla kapayan Türkiye’de ikinci çeyrekte gıda ve ulaştırma fiyatlarındaki artış ile son dönemde kurdaki hızlı yükselişin etkisiyle yıllık enflasyon %8,3 seviyesine yükseldi. Çekirdek (I) enflasyon ise %5,6 seviyesi ile MB hedefinin hala üzerinde. 2012 yılsonunda yeniden dengelenmeyi başarılı bir şekilde tamamlayıp cari açığını 47 milyar ABD Doları seviyesi ile GSYH’sının %6,1’ine kadar indirmeyi başaran Türkiye, Ocak ayında bu kalemde tekrar bir ivmelenme gördü ve açık pozisyonunu arttırmaya başladı. Mayıs ayındaki veri ile birlikte 12 ay birikimli cari açık 53,6 milyar dolar ile yıl içindeki yeni dip seviyesini gerçekleştirmiş oldu. 2013 yılının birinci yarıyılı sonunda Dolar kuru 1,9311 TL, Euro kuru 2,5221 TL olmuştur. BIST100 endeksi, birinci yarıyılı %2,44 düşüşle, 76.294,51 seviyesinden kapatmış ve gösterge bono bileşik faizi %7,89 olarak gerçekleşmiştir. 2013 yılının birinci yarıyılında fon portföyünün ortalama %98,51’i Kamu Borçlanma Senetlerinde, %1,38’i ÖST’de, %0,11’i Ters Repoda değerlendirilmiştir. Kıvanç MANZAKOĞLU Fon Kurulu Üyesi Tankut EREN Fon Kurulu Üyesi