HAFTALIK RAPOR

02 Şubat 2015

Dış ticaret açığı Aralık ayında 8.5 milyar dolar seviyesinde açıklandı.

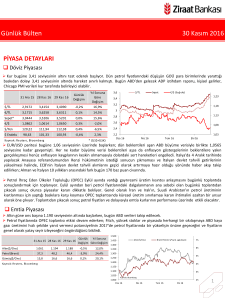

2014 yılının son ayında dış ticaret açığı gerçekleşmelerinde ithalattaki gerileme ön plandaydı. İhracat ılımlı

artışını sürdürürken ithalatın altın ithalatındaki düşüşün katkısıyla toparlanması dikkat çekici bir gelişme oldu.

Böylece, Aralık ayında dış ticaret açığı 2013 yılının aynı dönemine göre %14.6 azalarak 8.5 milyar dolar ile

piyasa beklentilerine paralel gerçekleşti. Yıllıklandırılmış dış ticaret açığı 2014 yılını 84.5 milyar dolar seviyesinde

tamamlamış oldu. Bu haftaki raporumuzda ihracat-ithalatta yaşanan gelişmeleri ülkeler ve mevsimsellikten

arındırılmış veriler çerçevesinde değerlendireceğiz.

TÜİK tarafından açıklanan verilere göre, Aralık ayında dış ticaret açığı 2013 yılının aynı dönemine göre %14.6

azalarak 8.5 milyar dolar ile 8.8 milyar dolar olan beklentimizin bir miktar altında açıklandı (piyasa beklentisi:

8.5 milyar dolar). Böylece 12 aylık kümülatif dış ticaret açığı 2014 yılını 84.5 milyar dolar seviyesinde

tamamlamış oldu. Aralık ayında geçen yılın aynı dönemine göre %1.2 artarak 13.3 milyar dolar seviyesinde

gerçekleşen ihracat beklentimize paralel açıklandı. İthalat ise geçen yılın aynı dönemine göre %5.6 azalarak 21.8

milyar dolar ile beklentimizin bir miktar altında gerçekleşti. İthalat kaleminin en önemli alt kalemlerinden biri

olan altın ithalatının Kasım ayındaki sert artışının ardından Aralık ayında gerilediği ve 611 milyon dolar

seviyesinde gerçekleştiği görülüyor. Böylece 2013 yılında 15.1 milyar dolar seviyesinde gerçekleşen altın

ithalatının 2014 yılında 7.1 milyar dolar düzeyine gerilediği izleniyor.

Altın İthalatı (12 aylık toplam, milyar $)

Dış Ticaret Açığı

Enerji ve Altın Hariç Dış Ticaret Açığı (sağ eksen)

(yıllık, milyar $) 60

120

100

80

60

40

20

0

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

50

40

30

20

10

0

16

14

12

10

8

6

4

2

0

15.1

6.3

5.0

1.6

7.6

7.1

2.5

2008 2009 2010 2011 2012 2013 2014

Kaynak: TÜİK

Kaynak: TÜİK

2014 yılında ihracat bir önceki yıla göre %3.9 artarak 157.7 milyar dolar olurken ithalat %3.7 düşüş yaşayarak

242.2 milyar dolar seviyesine geriledi. Bu veriler doğrultusunda, dış ticaret açığının 2014 yılında %15.4 oranında

azaldığı görülüyor. Dış ticaret açığının 2013 yılına göre iyileştiği görülürken dış ticaret hacminin 2014 yılında bir

önceki yıla göre hafif daraldığı izleniyor. Kasım ayında artış yaşayan yıllıklandırılmış enerji ve altın hariç dış

ticaret açığının ise, Aralık ayında yatay bir seyir izlediği görülüyor. 2014 yılını 32.1 milyar dolar seviyesinde

tamamlayan 12 aylık kümülatif enerji ve altın hariç dış ticaret açığının altın ithalatındaki azalışın katkısıyla 2011

yılında başlayan düşüş eğilimini koruduğunu söyleyebiliriz.

Ekonomik Sınıflandırmaya Göre İthalat

Gelişimi (y-y, %)

40

20

0

-20

Ara Malı

Kaynak: TÜİK

Sermaye Malı

Tüketim Malı

Ara.14

Eki.14

Ağu.14

Nis.14

Haz.14

Şub.14

Eki.13

Ara.13

Haz.13

Ağu.13

Nis.13

Şub.13

Eki.12

Ara.12

Ağu.12

-40

Geniş ekonomik grupların sınıflandırmasına göre

ithalat alt kalemlerinin yıllık değişim hızında sermaye

malı ve tüketim malında 3 aydır yaşanan gerilemenin

ardından Aralık ayında artış yaşandığı görülüyor.

Sermaye malı ithlatı yıllık bazda %0.4’lük sınırlı bir

artış yaşarken, tüketim malı ithalatı ise %2.2’lik bir

artış yaşadı. Aralık ayında toplam ithalatın %69.1’ini

oluşturan ara malı ithalatı ise geçen senenin aynı

dönemine göre %8.4’lük bir gerileme yaşadı. Ara malı

ithalatının alt kalemlerinde yıllık bazda en sert

gerilemeyi ise sanayi için işlem görmemiş hammaddeler kalemi yaşadı. Böyelikle Aralık ayında ara malı kanalı ile

15.1 milyar dolar, sermaye malı kanalı ile 3.8 milyar dolar, tüketim malı kanalı ile 2.8 milyar dolarlık bir ithalat

gerçekleştirilmiş oldu.

Mevsim ve Takvim Etkisinden Arındırılmış

(Milyar dolar, 3 Aylık Har. Ort.)

Arındırılmış Dış Ticaret Dengesi

Arındırılmamış Dış Ticaret Dengesi

12

10

8

6

Ara.14

Eyl.14

Haz.14

Mar.14

Eyl.13

Ara.13

Haz.13

Ara.12

Eyl.12

Haz.12

Mar.13

Kaynak: TÜİK

Mar.12

Ara.11

Eyl.11

4

Mevsim ve Takvim Etkisinden Arındırılmış

(Milyar dolar, 3 Aylık Har. Ort.)

Arındırılmış Dış Ticaret Açığı

Arındırılmış Enerji Hariç Dış Ticaret Açığı

10

5

Ara.14

Eyl.14

Haz.14

Mar.14

Ara.13

Eyl.13

Haz.13

Mar.13

Eyl.12

Ara.12

Haz.12

Kaynak: TÜİK

Mar.12

Ara.11

Eyl.11

0

Mevsim ve takvim etkisinden arındırılmış verilerle

ihracat Aralık ayında bir önceki aya göre %0.6

azalarak 12.5 milyar dolar, ithalat ise %11.1 azalarak

19.2 milyar dolar seviyesinde gerçekleşti. Böylelikle

Aralık ayında dış ticaret açığı arındırılmış verilerle 6.7

milyar dolar seviyesinde gerçekleşmiş oldu. Yandaki

grafikte ise, arındırılmamış dış ticaret açığı seyrinde

geçen ay başlayan yukarı yönlü dönüşün Aralık

ayında daha belirginleştiği dikkat çekiyor. 3 aylık

hareketli ortalamalar itibarıyla dış ticaret açığı ham

verilerle 7.7 milyar dolar iken, arındırılmış verilerle

ise 7.5 milyar dolar seviyesinde gerçekleşti.

Mevsim ve takvim etkisinden arındırılmış dış ticaret

açığı ile enerji hariç dış ticaret açığı verilerini

karşılaştırdığımızda, enerji hariç dış ticaret açığının

yavaş bir ivmeyle de olsa artmaya devam ederken dış

ticaret açığının yatay seyir izlediğini görüyoruz. Bu

durumun, petrol fiyatlarındaki düşüşün enerji ithalatı

kanalıyla dış ticaret açığına olumlu katkı yapmaya

başladığına işaret ettiğini düşünüyoruz. Önümüzdeki

dönemde iç tüketimde yaşanabilecek canlanmanın

dış ticaret açığında yaratacağı artışı, petrol

fiyatlarındaki gerilemenin etkisinin daha fazla

hissedilmesiyle sınırlanacağını tahmin ediyoruz.

İhracatımızda Ülke Payları (%) (İlk 10 Ülke)

2009

2010

2011

2012

2013

2014

Almanya

Irak

İngiltere

İtalya

Rusya

ABD

Fransa

Çin

İspanya

İran

9.6

10.1

10.3

8.6

9.0

9.6

5.0

5.3

6.2

7.1

7.9

6.9

5.8

6.4

6.0

5.7

5.8

6.3

5.8

5.7

5.8

4.2

4.4

4.5

3.1

4.1

4.4

4.4

4.6

3.8

3.2

3.3

3.4

3.7

3.7

4.0

6.1

5.3

5.0

4.1

4.2

4.1

1.6

2.0

1.8

1.9

2.4

1.8

2.8

3.1

2.9

2.4

2.9

3.0

2.0

2.7

2.7

6.5

2.8

2.5

2014 yılında en fazla ihracat yapılan ilk 10 ülkeye bakıldığında, Almanya, Irak, İngiltere, İtalya, Rusya, ABD,

Fransa, Çin, İspanya ve İran’ın başta geldiği görülüyor. Önceki yıllarda da ülke sıralaması değişmesine rağmen

benzer bir listenin olduğu söylenebilir. 2014 yılında geçtiğimiz yıla göre Almanya, ABD ve İngiltere’nin payının

arttığı görülüyor. Rusya ve Irak’ın ise ihracatımızdaki paylarının azaldığı izleniyor. Söz konusu azalışta Rusya ve

Irak’ta yaşanan siyasi ve ekonomik istikrarsızlıkların etkili olduğunu düşünüyoruz. Ancak Irak, İran, Rusya ve Çin

ile yapılan ihracatın payının 2014 yılında azalmasına rağmen ihracat ortaklarımızda çeşitlendirilmeye

gidilmesinin katkısıyla Avrupa borç krizinin başladığı 2010 önceye göre artış kaydetmesinin, ihracatımızın

gelişimi açısından olumlu olduğunu düşünüyoruz. İtalya, Fransa ve İspanya’nın paylarında ise, kayda değer bir

değişmenin olmadığı görülüyor.

2

Sonuç olarak, Kasım ayında ayında dış ticaret açığı 8.5 milyar dolar ile 8.8 milyar dolar olan beklentimizin bir

miktar altında, piyasa bekentisine ise paralel gerçekleşti. Aralık ayında ihracat 13.3 milyar dolar ile beklentimize

paralel gelirken, ithalat ise 21.8 milyar dolar ile beklentimizin bir miktar altında gerçekleşti. Böylelikle Aralık

ayında ihracatın ithalatı karşılama oranı %61 ile %56.9 olan geçen sene yılsonu seviyesinin oldukça üzerinde

gerçekleşmiş oldu. 2014 yılında dış ticaret açığındaki daralmada toplam ihracatta bir önceki yıla göre görülen

%3.9’luk artış ile ithalatta yaşanan %3.7 oranındaki azalış etkili oldu. İhracat ve ithalattaki iyileşmenin etkisiyle

dış ticaret açığında görülen daralma büyümeye pozitif katkıda buloundu. Geçtiğimiz ay 1.9 milyar dolar ile rekor

seviyede gerçekleşen altın ithalatı Aralık ayında ise 611 milyon dolar gerçekleşmiş oldu. 2014 yılında azalış

gösteren altın ithalatının 2015 yılında yeniden artacak olması, gerileyen petrol fiyatlarının enerji maliyetlerini

düşürücü yönde pozitif etkisini bir miktar sınırlayacak olsa da petrol fiyatlarının dış ticaret açığına etkisinin altın

ithalatına nispeten daha fazla olacağını düşünüyoruz. Ayrıca 2015 yılında iç tüketimde yaşanacak olası bir artışın

ve altın ithalatı kanalıyla ithalatta görülecek yükselişin, ithalatın ihracattan daha hızlı artmasına neden

olabileceğini ve dış ticaret dengesi üzerinde baskı oluşturabileceğini düşünüyoruz.

Diğer yandan, Avrupa Merkez Bankası (ECB)’nın Ocak ayı toplantısında aldığı genişlemeci politika kararının

Türkiye ekonomisine olası etkisine değinmek gerekirse, kararın ardından TL’nin Euro karşısında değer

kazanması, Euro Bölgesi ekonomisi için Türkiye’den ithal ettiği ürünlerin pahalanması anlamına geleceğinden

ihracatının %40’nı Euro cinsinden gerçekleştiren Türkiye’nin bu karardan olumsuz etkilenme ihtimali olduğunu

söyleyebiliriz. Hem bu durum hem de Bölge ekonomilerindeki kırılganlığın devam ediyor olması Türkiye’nin

Euro Bölgesi’ne olan ihracatında azalışa, ithalatında ise artışa sebep olarak euro cinsinden dış ticaret açığını

artırabilecektir. Ancak teknik olarak baktığımızda, euro cinsinden dış ticaret açığı artacak olsa da, EUR/USD

paritesindeki düşüşten dolayı bu açığın dolar cinsinden karşılığının nispeten daha az olacağını düşünüyoruz.

Ayrıca EUR/TL kurundaki düşüş, turizm gelirlerimizin de çoğunluğunun Euro cinsinden olduğu göz önünde

bulundurulduğunda turizm gelirlerini de olumsuz etkileyebilecektir. Bu nedenle, 2015 yılı için %4’lük büyüme

hedefine yurtiçi tüketimin artması ile ulaşılabileceğini düşünüyoruz. Yurtiçi talebin artış göstermesi ise gerileyen

petrol fiyatlarının pozitif etkisini bir miktar sınırlandırabilecek bir unsur olarak karşımıza çıkıyor. Böylelikle 2014

yılsonunu 85.4 milyar dolar seviyesinde tamamlayan yıllık dış ticaret açığının 2015 yılını 79.8 milyar dolar

seviyesinde tamamlamasını bekliyoruz.

3

Haftalık Veri Takvimi (02-06 Şubat 2015)

Tarih

02.02.2015

Ülke

Açıklanacak Veri

51.4

--

ABD

İmalat PMI (Ocak)

53.7

54.0

ISM imalat (Ocak)

55.5

54.8

Çekirdek Kişisel Tüketim Harcamaları Endeksi (Aralık, y-y)

%1.4

%1.3

Euro Bölgesi

İmalat PMI (Ocak)

51.0

51.0

Almanya

İmalat PMI (Ocak)

51.0

51.0

Fransa

İmalat PMI (Ocak)

49.5

49.5

İtalya

İmalat PMI (Ocak)

48.4

48.8

5.1 Milyar Euro

--

İngiltere

İmalat PMI (Ocak)

52.5

52.8

Japonya

İmalat PMI (Ocak)

52.1

--

Türkiye

TÜFE (Ocak,a-a)

-%0.44

%0.96

ÜFE (Ocak,a-a)

-%0.76

--

-%0.7

-%2.0

70.8

--

ABD

Fabrika Siparişleri (Aralık)

ISM New York Endeksi (Ocak)

04.02.2015

Euro Bölgesi

ÜFE (Aralık,y-y)

-%1.6

-%2.4

İtalya

TÜFE (Ocak, y-y, öncül)

-%0.1

-%0.4

Türkiye

Reel Efektif Döviz Kuru (Ocak)

112.8

--

ABD

ADP Özel İstihdam (Ocak)

241Bin Kişi

220 Bin Kişi

Hizmet PMI (Ocak)

54.0

54.1

-%3.2

--

Hizmet PMI (Ocak)

52.3

52.3

Perakende Satışlar (Aralık,a-a)

%0.6

-%0.2

Almanya

Hizmet PMI (Ocak)

52.7

52.7

Fransa

Hizmet PMI (Ocak)

49.5

49.5

İtalya

Hizmet PMI (Ocak)

49.4

50.0

İngiltere

Hizmet PMI (Ocak)

55.8

56.5

Japonya

Hizmet PMI (Ocak)

ABD

Haftalık İşsizlik Başvuruları (Ocak)

Haftalık Mortgage Başvuruları

Euro Bölgesi

05.02.2015

Dış Ticaret Dengesi (Aralık)

06.02.2015

Beklenti

İmalat PMI (Ocak)

Bütçe Dengesi (Ocak)

03.02.2015

Önceki

Türkiye

51.7

--

265Bin

290 Bin Kişi

-39.0 Milyar $

-38.0 Milyar $

Almanya

Fabrika Siparişleri (Aralık, a-a)

-%2.4

%1.0

İngiltere

Merkez Bankası (BOE) Toplantısı (Şubat)

%0.50

%0.50

ABD

Tarımdışı İstihdam (Ocak)

252Bin Kişi

231Bin Kişi

%5.6

%5.6

-%0.5

-%0.5

İşsizlik Oranı (Ocak)

Almanya

Sanayi Üretimi (Aralık, y-y)

Fransa

Dış Ticaret Dengesi (Aralık)

İngiltere

Dış Ticaret Dengesi (Aralık)

Japonya

Öncül Göstergeler Endeksi (Aralık, öncül)

-3,236 Milyon Euro -3,100 Milyon Euro

-1,406 £

-1,600 £

103.9

105.4

4

TÜRKİYE

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

20

15

10

15

1.7

5

10

0

5

-5

0

-10

-5

-15

Ticaret

2014-III

2014-I

2014-II

2013-IV

2013-III

2013-I

İnşaat

2013-II

2012-III

2012-IV

2012-I

Sanayi

2012-II

2011-III

2011-I

2011-II

2000Ç1

2000Ç3

2001Ç1

2001Ç3

2002Ç1

2002Ç3

2003Ç1

2003Ç3

2004Ç1

2004Ç3

2005Ç1

2005Ç3

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

2014Ç3

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

2011-IV

-10

-20

Ulaştırma

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

40

20

Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %)

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (a-a, %) (Sağ Eksen)

7

30

15

5

20

10

10

5

0

0

-3

-10

-5

-5

Harcama Bileşenleri Büyüme Hızları (%)

50

3

Kas.14

Tem.14

Mar.14

Kas.13

Mar.13

Kas.12

Mar.12

Tem.13

İthalat

Kas.11

2014-III

2014-I

2014-II

2013-IV

2013-I

2013-III

İhracat

-1

Tem.12

Yatırım

2013-II

2012-III

2012-IV

2012-I

Devlet

2012-II

2011-IV

2011-II

Tüketim

2011-III

2011-I

1

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

100000

80000

60000

40000

20000

Ara.01

Haz.02

Ara.02

Haz.03

Ara.03

Haz.04

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

0

Kaynak: OSD, VakıfBank

210.0

190.0

170.0

150.0

130.0

110.0

90.0

70.0

175.4

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

Eki.13

Oca.14

Nis.14

Tem.14

Eki.14

120000

Aylık Sanayi Ciro Endeksi (2010=100)

Kaynak:TÜİK

5

Beyaz Eşya Üretimi

Kapasite Kullanım Oranı

Kapasite Kullanım Oranı (%)

Beyaz Eşya Üretimi (Adet)

2500000

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

85

80

75

70

65

60

55

Kaynak:Hazine Müsteşarlığı

Kaynak: TCMB

PMI Endeksi

PMI Imalat Endeksi

60

55

50

45

40

35

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

30

Kaynak:Reuters

6

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25.0

14

12

10

8

6

4

2

0

8.17

20.0

15.0

6.36

10.0

5.0

8.73

0.0

Kaynak: TCMB

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

-5.0

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

UBS Emtia Fiyat Endeksi (sağ eksen)

BM Dünya Gıda Fiyat Endeksi

2300

2100

1900

1700

1500

1300

1100

900

700

500

30.11.2007

30.04.2008

30.09.2008

27.02.2009

31.07.2009

31.12.2009

31.05.2010

31.10.2010

31.03.2011

31.08.2011

31.01.2012

30.06.2012

30.11.2012

30.04.2013

29.09.2013

28.02.2014

31.07.2014

31.12.2014

260

240

220

200

180

160

140

120

100

Kaynak: Bloomberg

Gıda

20

Enerji

TÜFE

15

10

5

0

-5

Kaynak: TCMB

Enflasyon Beklentileri

Reel Efektif Döviz Kuru

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

TÜFE Bazlı (2003=100)

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

135

8

6.81

125

7

120

115

105

Kaynak: TCMB

Ara.14

Haz.14

Ara.13

Haz.13

Ara.12

Haz.12

Ara.11

Haz.11

Ara.10

Haz.10

100

Ara.08

5.5

6.38

112.80

110

Ara.09

6.5

6

130

Haz.09

7.5

Kaynak: TCMB

7

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

17.0

16.0

15.0

14.0

13.0

12.0

11.0

10.0

9.0

8.0

7.0

İstihdam Oranı (%)

Kaynak: TÜİK

Eki.14

Nis.14

Eki.13

Nis.13

Eki.12

Nis.12

Eki.11

Nis.11

Eki.10

Nis.10

Eki.09

Nis.09

Eki.08

53

51

49

47

45

43

41

39

37

35

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

4,700

4,200

3,700

3,200

2,700

2,200

1,700

1,200

700

Kaynak: TOBB

8

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

Kaynak: TCMB

-12000

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

0

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

105.0

95.0

85.0

75.0

65.0

55.0

Kaynak: TCMB

Reel Kesim Güven Endeksi (sağ eksen)

130

120

110

100

90

80

70

60

50

40

9

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Bütçe Dengesi (12 aylık toplam-milyar TL)

Faiz Dışı Denge (12 aylık-milyar TL)

10000

Ara.14

Ara.13

-3

Haz.14

-60000

Ara.12

7

Haz.13

-50000

Ara.11

17

Haz.12

-40000

Haz.11

27

Ara.10

-30000

Ara.09

37

Haz.10

-20000

Haz.09

47

Ara.08

-10000

Kaynak: TCMB

Kaynak:TCMB

Türkiye’nin Net Dış Borç Stoku

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

10

2013

2012

2011

2010

2009

2008

2001

200

2007

250

28.1

2006

300

45

40

35

30

25

20

15

10

5

0

2005

350

220

200

180

160

140

120

100

80

60

2004

400

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

2003

450

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

2002

Ara.07

57

Haz.08

0

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

25

25

20

20

15

15

10

10

5

5

0

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

-5

Oca.15

Oca.14

Tem.14

Oca.13

Tem.13

Oca.12

Tem.12

Tem.11

Oca.11

Oca.10

Tem.10

Oca.09

Tem.09

Oca.08

Tem.08

Tem.07

Oca.07

0

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH*

(%)

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2.5

0.8

-2.39

0.25

102.9

Euro Bölgesi

0.8

-0.6

2.37

0.05

-8.50

Almanya

1.2

-0.50

7.01

0.05

99

Fransa

0.40

0.10

-1.31

0.05

-20.40

İtalya

-0.50

-0.10

0.99

0.05

104.00

Macaristan

3.20

-0.90

2.95

2.10

-23.80

Portekiz

1.10

-0.30

0.53

0.05

-20.80

İspanya

2.00

-1.40

0.78

0.05

-1.50

Yunanistan

1.60

-2.50

0.73

0.05

-49.30

İngiltere

2.70

0.50

-4.51

0.50

1.00

Japonya

-1.30

2.40

0.69

0.10

38.80

Çin

7.30

1.50

1.93

5.60

105.80

Rusya

0.70

11.40

1.56

17.00

--

Hindistan

5.30

5.86

-1.72

6.75

--

Brezilya

-0.24

6.41

-3.61

12.25

104.20

G.Afrika

1.40

5.30

-5.24**

5.75

0.30

1.70

8.17

7.75

67.70

-7.9

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir.

**: 2012 verisi.

Türkiye

11

Türkiye Makro Ekonomik Görünüm

2012

2013

En Son Yayımlanan

2014

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla. Milyon TL)

1 415 786

1 561 510

461 654

(2014 3Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%)

2.2

4.0

1.7

(2014 3Ç)

2.9

Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd)

2.5

3.4

0.7

(Kasım 2014)

--

Kapasite Kullanım Oranı (%)

74.2

74.6

73.7

(Ocak 2015)

--

İşsizlik Oranı (%)

9.2

10.0

10.4

(Ekim 2014)

9.6

Fiyat Gelişmeleri

TÜFE (y-y. %)

6.16

7.40

8.17

(Aralık 2014)

--

ÜFE (y-y. %)

2.45

6.97

6.36

(Aralık 2014)

--

Parasal Göstergeler (Milyon TL)

M1

167,404

225,331

250,209

(23.01.2015)

--

M2

731,770

910,052

1,017,514

(23.01.2015)

--

M3

774,651

950,979

1,063,579

(23.01.2015)

--

Emisyon

54,565

67,756

77,434

(23.01.2015)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

100,320

112,002

108,753

(23.01.2015)

--

Faiz Oranları

TCMB O/N (Borç Alma)

3.50

3.50

7.50

(30.01.2015)

--

TRLIBOR O/N

5.78

8.05

10.85

(30.01.2015)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

48,497

65,004

5,636

(Kasım 2014)

44,000

İthalat

236,545

252,140

21,833

(Aralık 2014)

--

İhracat

152,462

152,803

13,328

(Aralık 2014)

--

Dış Ticaret Açığı

84,083

99,337

8,505

(Aralık 2014)

--

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

386.5

403.0

414.6

(Aralık 2014)

--

Merkezi Yön. Dış Borç Stoku

145.7

182.8

197.3

(Aralık 2014)

--

Kamu Net Borç Stoku

240.6

197.6

177.9

(2014 3Ç)

--

Kamu Ekonomisi (Milyon TL)

2012 Aralık

2013 Aralık

Bütçe Gelirleri

28,076

32,699

38,860

(Aralık 2014)

--

Bütçe Giderleri

44,153

50,001

50,187

(Aralık 2014)

--

Bütçe Dengesi

16,077

-17,301

-11,326

(Aralık 2014)

--

Faiz Dışı Denge

-14,382

-15,320

-9,879

(Aralık 2014)

--

12

Vakıfbank Ekonomik Araştırmalar

ekonomik.arastirmalar@vakifbank.com.tr

Cem Eroğlu

Müdür

cem.eroglu@vakifbank.com.tr

0212-398 18 98

Nazan Kılıç

Müdür Yardımcısı

nazan.kilic@vakifbank.com.tr

0212-398 19 02

Buket Alkan

Uzman

buket.alkan@vakifbank.com.tr

0212-398 19 03

Fatma Özlem Kanbur

Uzman

fatmaozlem.kanbur@vakifbank.com.tr

0212-398 18 91

Bilge Pekçağlayan

Uzman

bilge.pekcaglayan@vakifbank.com.tr

0212-398 18 91

Sinem Ulusoy

Uzman Yardımcısı

sinem.ulusoy@vakifbank.com.tr

0212-398 19 05

Elif Engin

Uzman Yardımcısı

elif.engin@vakifbank.com.tr

0212-398 18 92

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.

Vakıfbank Ekonomik Araştırmalar