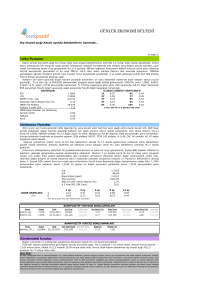

30.06.2016 - BankPozitif

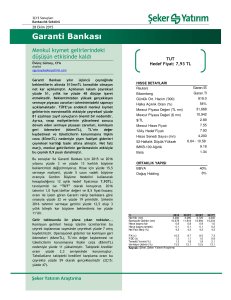

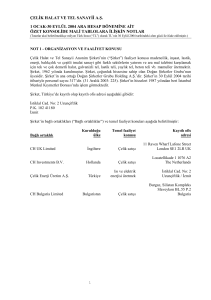

advertisement