Günlük Bülten

Ajanda

25 Temmuz Pazartesi

TR Kapasite kullanımı, Temmuz

TR Reel kesim güven endeksi, Temmuz

26 Temmuz Salı

İngiltere GSYH 2Ç11

ABD tüketici güven endeksi, Haziran

ABD yeni konut satışları, Haziran

27 Temmuz Çarşamba

TCELL, 2Ç11

Almanya TÜFE, Temmuz

ABD dayanıklı mal siparişleri, Haziran

28 Temmuz Perşembe

Almanya perakende satışlar, Haziran

Almanya işsizlik oranı, Temmuz

ABD işsizlik maaş başvuruları

ABD bekleyen konut satışları, Haziran

29 Temmuz Cuma

Dış ticaret dengesi, Haziran

Euro bölgesi enflasyon, Temmuz

ABD GSYH 2Ç11

ABD çekirdek PCE, 2Ç11

ABD Chicago PMI, Temmuz

ABD Michigan Güv. End., Temmuz

01 Ağustos Pazartesi

Türkiye imalat PMI, Temmuz

TİM ihracat verisi, Temmuz

Almanya İmalat PMI, Temmuz

Euro bölgesi imalat PMI, Temmuz

Euro bölgesi işsizlik, Haziran

29/07/2011

Piyasa Beklentisi

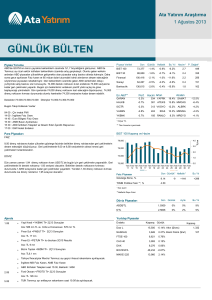

Bir önceki gün en düşük ve en yüksek seviyeleri arasında 1.000 puan dalgalanan

ve sınırlı ölçüde değer kaybeden İMKB-100 endeksi, dün 1.500 puan

dalgalanmasının ardından günü %2.21 değer artışıyla tamamladı. Hafta başından

itibaren yurt dışı piyasalardan her gün olumlu yönde ayrışan endeks, dün bu

ayrışmasını hızlandırdı. Döviz sepeti bazında bakıldığında dün %3.8 oranında

değer kazanan İMKB-100 endeksi, yurt dışı borsalarla arasında geçtiğimiz hafta

içinde %10 oranında açılan makası büyük ölçüde kapatmış oldu.

Yurt içinde hisse senedi, bono ve döviz piyasaları, dün açıklanan Enflasyon

raporunun piyasa dostu mesajlar içermesi nedeniyle olumlu bir seyir izledi. Döviz

sepetinin geçtiğimiz hafa içinde Hükümet yetkililerinden gelen ekonomik kriz

uyarılarıyla birlikte sert bir şekilde tarihi zirvesine yükselmesiyle birlikte MB’nin

piyasaların gerisinde kaldığı inancı ve güven kaybı algılaması güçlenmişti. Ancak

bu hafta başından itibaren ekonomi yönetimi ve hükümet cephesinde TL’nin sert

değer kaybından duyulan rahatsızlığın dile getirilmesi, piyasalarda güvenin

yeniden tesis edileceği algılamasını oluşturdu. Dünkü Enflasyon Raporunda

“baz” senaryoda önemli bir değişikliğe gidilmedi. MB Başkanı Erdem Başçı,

sunumun ardından TL'de "ani duruşa" ve ihtiyaç duyulan dövizi karşılama gibi yan

senaryolara hazırlıklı olduklarını ifade etti. Ayrıca, TL'nin daha fazla değer

kaybetmesinin enflasyon üzerinde olumsuz etkileri olabileceğini ifade eden

Başçı’nın bu sözleri, Başbakanın önceki günkü “kurda orta yol bulunur”

açıklamaları ile örtüştü ve döviz sepeti dün %1.6 oranında düştü, gösterge faiz 14

baz puan gerileyerek %8.91 oldu.

Bugüne baktığımızda döviz sepeti ve dolar kurunda işlemler dünkü kapanışlarının

üzerinde sırasıyla, 2.045 ve 1.6836 seviyelerinden geçiyor. Gösterge tahvil ise

tezgâh üstünde dünkü kapanışı olan %8.81 seviyesinden işlem görüyor. ABD

borsalarının dün borçlanma tavanı planı üzerinde yine anlaşma sağlanamaması

üzerine düşmesi nedeniyle, bugün Asya borsaları %0.50-%1.0 arasında ekside

güne başlarken, ABD vadelileri de ortalama %0.7 oranında değer kaybıyla işlem

görüyor. Moody's’in İspanya'nın Aa2 olan kredi notunu olası bir indirim için

değerlendirmeye almasının da olumsuz etkisiyle, Avrupa borsalarının %1.0’in

üzerinde ekside açılması bekleniyor. (Almanya perakende satışları, Haziran’da

%1.6 artış beklenirken %6.3 arttı)

Bugün saat 10.00’da açıklanacak olan Dış Ticaret verilerinin bir daralmaya işaret

edip etmeyeceğinin, piyasalarda önemli bir test olarak görüleceği kanısındayız.

Endeksin bugün zayıf açılmasının ardından açıklanacak Dış Ticaret verilerine

bağlı olarak yönünün tayin edeceğini tahmin ediyoruz.

Piyasalardaki Gelişmeler ve Basından Seçme Haberler

• ABD'de Cumhuriyetçi parti içi muhalifler partinin mali planını bloke etti,

borç krizinin çözümü için zaman daralıyor.

• Moody's İspanya'yı olası bir kredi notu indirimi için değerlendirmeye aldı

• ABD Hazine tahvil faizleri Avrupa borç krizi endişelerinin daha ağır

basmasıyla geriledi, İtalya'nın borçlanma maliyetleri dünkü ihalede sert

artış kaydetti.

Bugün Açıklanacak Veriler

09:00 Almanya perakende satışlar, Haziran – (beklenti: %1.6 – gerçekleşen %6.3)

10:00 TR Dış ticaret dengesi, Haziran – (beklenti: -$9.5 mlyr) (YF: -$9.9 mlyr)

12:00 Euro bölgesi enflasyon, Temmuz – (beklenti: %2.7)

15:30 ABD GSYH büyümesi ,2Ç11 – (beklenti: %1.8)

15:30 ABD çekirdek PCE, 2Ç11 – (beklenti: %2.3)

16:45 ABD Chicago PMI, Temmuz – (beklenti: 60.0)

16:55 ABD Michigan güven endeksi, Temmuz – (beklenti: 64.0)

*(HBK):Hisse başına kâr beklentisi

Saati yok – Chevron, 2Ç11 – (HBK: $3.56)

Saati yok – Merck, 2Ç11 – (HBK: $0.95)

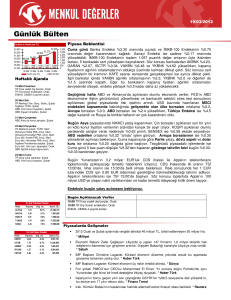

USD/TL

1.73

1.719

1.72

1.71

1.70

1.701

1.692

1.690

1.69

1.674

1.68

1.67

1.66

1.65

22.Tem25.Tem26.Tem27.Tem28.Tem

EUR/USD

1.46

1.449

1.45

1.45

1.44

1.437

1.436 1.436

1.44

1.431

1.43

1.43

1.42

22.Tem25.Tem26.Tem27.Tem28.Tem

Döviz SEPETİ

2.12

2.097

2.10

2.08

2.089

2.064

2.062

2.06

2.031

2.04

2.02

2.00

1.98

22.Tem25.Tem26.Tem27.Tem28.Tem

Brent PETROLÜ

Makroekonomik Haberler

118.59

118 .50

118.15

118.24

118.14 118.19

117 .50

22.Tem 25.Tem 26.Tem 27.Tem 28.Tem

Aktif Bono FAİZ

9.06

9.10

8.95

9.00

8.88

8.90

8.80

8.81

8.68

8.70

8.60

8.50

8.40

22.Tem25.Tem26.Tem27.Tem28.Tem

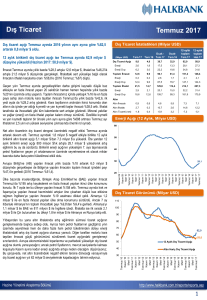

PPK çekirdek enflasyonun önümüzdeki dönemde daha da artabileceğini

öngörüyor. Geçen haftaki toplantının özet notlarında belirtildiği üzere, bu

yükselişin ekonomik aktivitedeki yavaşlamadan dolayı sınırlı kalması bekleniyor.

Büyüme tarafında sanayi üretimi ve kapasite kullanım oranındaki düşüşün

ekonomik aktivitedeki gerilemeye işaret etmesi tekrar vurgulanırken, tüketim

mallarındaki ithalat ve üretimin gerilemesi de özel tüketimin ve özel tüketim

harcamalarının yavaşladığına ilişkin bir sinyal olarak yorumlanıyor. Diğer taraftan

para politikasına ilişkin özet notlarının enflasyon raporu ile paralel olduğunu

görüyoruz. MB’nin büyümeyi destekleyici para politikasını devam ettirmesi üzerine

daha önceki %6,5-7 seviyesinde olan tahminimizi yukarı yönlü revize ediyor ve

çekirdek enflasyonun sene sonunda, %5,5lik hedefi aşarak 7-7,5 bandında

seyredeceğini düşünüyoruz.

MB Başkanı Başcı piyasaların merakla beklediği yılın 3. Enflasyon Raporunu açıkladı. Başçı para

politikalarının uluslararası gelişmelere bağlı olarak şekillendirildiğini ve önümüzdeki dönemlerde de bu sürecin

devam edeceğini vurguladı. Enflasyon raporunda MB’nin baz senaryosunda beklenildiği üzere yılsonuna kadar

herhangi bir sıkılaştırma öngörülmezken, küresel büyümedeki yavaşlamanın ilerlemesi varsayımına dayalı risk

senaryosunun altı da sıklıkla çizildi. Vurgulanan bir başka nokta ise MB’nin mevcut kur seviyesinden memnun

olduğu ve Liranın daha fazla değer kaybetmesinin enflasyon görünümüne zarar vereceği yönündeydi. TL’nin

önceki rapordan bu yana değer kaybetmesine karşın, yeni enflasyon raporunda MB’nin manşet enflasyon

tahminlerinde herhangi bir değişikliğe gitmediğini görüyoruz. MB’nin sıkılaştırma eğilimden bir adım daha

uzaklaşması ve olası bir parasal genişlemeye vurgu yapılması, MB’nin gelecek dönemde büyümeyi destekleyici

para politikası benimseyebileceğini gösteriyor. Kur düzeyine bu kadar çok vurgu yapılmasının ileride bir

imkânsız üçlü problemi algılamasına yol açabileceğini düşünsek de MB'nin mesajlarını piyasanın kur seviyesi

için bir üst sınır olduğu şeklinde algıladığını ve olumlu tepki verdiğini görüyoruz. Daha önce de bahsettiğimiz

gibi para politikalarının büyümeyi destekleyecek şekilde yapılandırılması, enflasyon, büyüme ve cari açıkta

üzerindeki risklere yukarı yönlü baskı yapacaktır. Buna bağlı olarak sene sonu GSYH tahminimizi %6,1 ‘e

yükseltiyor, enflasyonun ise yılsonunda %8,1 seviyesinde gerçekleşeceğini düşünüyoruz. Dış dengelerde cari

açığın yılsonunda USD77.7 seviyesinde dengeleneceğini düşünüyor ve zayıf Liranın dış dengesizlikleri

düzeltmekte yetersiz kalacağına düşünüyoruz. Son olarak da risk iştahındaki olası bir gerilemede, kur sepetinin

yılsonuna kadar %4-5 yukarı yönde hareket edeceğine inanıyoruz.

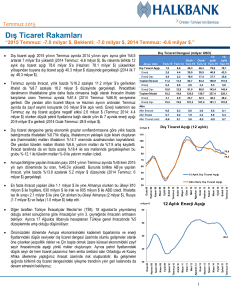

Sembol Kodu

Amerika

Dow Jones

S&P 500

Nasdaq

Avrupa

Almanya - Dax

İngiltere - FTSE

Fransa - CAC 40

Asya

Japonya - Nikkei

Çin - Şanghay

G. Kore - Kospi

Hindistan - Sensex

Latin Amerika

Brezilya - Bovespa

Arjantin - Merval

Meksika - Mexbol

Pariteler

EUR/USD

USD/JPY

Döviz

Dolar Kuru

Euro Kuru

Döviz Sepeti

Emtialar

Altın

Brent Petrol

Bakır

Son

Son 1

Gün % Ö.Gün K. Haf. %

Son 1

Ay %

Son 1

Yıl %

12,240

1,301

2,372

-0.51

-0.32

0.19

12,303

1,305

2,367

-3.48

-3.30

-2.38

-0.17

-0.52

3.37

16.94

18.08

27.49

7,190

5,873

3,713

-0.86

0.28

-0.57

7,253

5,857

3,734

-1.86

-1.04

-3.38

-1.43

0.29

-5.39

17.20

10.52

1.66

9,833

2,688

2,136

18,212

-0.69

-0.78

-0.94

0.02

9,901

2,709

2,156

18,210

-2.95

-3.00

-1.64

-2.72

0.37

-1.50

1.96

-2.58

1.41

1.49

20.59

1.22

58,708

3,271

35,918

0.72

0.01

0.90

58,288

3,271

35,598

-2.59

-2.51

0.45

-5.82

-2.47

-1.81

-12.32

35.98

9.96

1.4291

77.54

-0.31

-0.22

1.4335

77.71

-0.47

-1.30

-0.99

-4.01

9.30

-10.68

1.6815

2.4018

2.0310

0.26

-0.11

-1.57

1.6771

2.4045

2.0635

-0.90

-1.44

-1.50

3.70

2.59

2.37

11.17

21.43

16.52

1,614.3

117.3

447.4

-0.12

0.08

0.10

1,616.2

117.3

447.0

0.73

-1.01

1.53

6.79

4.21

5.91

37.84

51.36

36.55

*Yukarıdaki tabloda yer alan Amerika, Avrupa ve Latin Amerika borsalarına ait değerler dünkü kapanışlar

itibarıyladır. Asya borsaları, Pariteler, Döviz ve Emtia değerleri ise bugün saat 09:00 itibarıyladır.

Global Borsalar

Asya borsaları, ABD'li politikacıların borçlanma tavanını artırarak temerrüdün önüne

geçecek plan üzerinde anlaşma yönünde ilerleme kaydedememeleri üzerine, bugün

düştü, dolar yen karşısında dört ayın en düşük seviyesine geriledi. Sürenin

daralmasına karşılık yürütülen çabalar, Cumhuriyetçi Parti'den bazı muhalif isimlerin

Kongre'deki kendi liderleri tarafından sunulan planı desteklemeyi reddetmeleri ve plan

için yapılacak oylamanın ertelenmesiyle yeni bir engele daha takıldı. ABD borsaları da

dün borç tavanının artırılmasını sağlayacak anlaşmaya ilişkin plan üzerinde dünkü

kapanışın ardından yapılması beklenen oylamaya ilişkin kuşkularla düşüş kaydetti.

S&P 500 endeksi, Kongre sorunla uğraşırken yatırımcıların beklemede kalmasıyla üst

üste dördüncü günde de düştü. Dünyanın en büyük halka açık petrol şirketi Exxon

Mobil'in hisseleri, şirketin açıkladığı beklentilerin altındaki sonuçların ardından yüzde

2.2 değer kaybetti. ABD'de dün açıklanan verilere göre bekleyen konut satışları

Haziran'da düşüş beklentisine karşılık artış kaydederken, haftalık işsizlik maaşı

başvuruları da Nisan'dan bu yana ilk kez 400,000'in altına düştü. (Reuters)

TEKNİK BÜLTEN

IMKB 100 Endeksi : 62.530 kapanış

Hafta başından itibaren USD bazındaki destek

bölgesinin üzerinde tutunmayı başaran endeks,

dün itibarıyla TL bazındaki “kritik” 62.500

seviyesine kadar ulaştı. Endeksin önemli bir

hedefini gerçekleştirmiş olması nedeniyle

yükseliş ivmesinin azalacağını tahmin ediyoruz.

Salı günü gönderdiğimiz XBANK endeks

analizinden yola çıkarak XU100 endeksi için

hesapladığımız hedef, 63.000 - 63.500

aralığına karşılık gelmektedir. XBANK endeksi

için hesapladığımız 131.000 hedef seviyesi ise

129.438 olan dünkü kapanışının %1.2 oranında

uzağındadır ve XU100 endeksinin de aynı

oranda yükseleceği varsayıldığında zaten 63.280

seviyesine ulaşılmaktadır.

Son olarak, XU100 endeksinin USD bazında

yakın direnci olarak takip ettiğimiz 37.700 direnci

de

cari 1.6800

dolar

kuru

üzerinden

hesaplandığında 63.350 seviyesine karşılık

gelmektedir.

Kısacası, İMKB-100 endeksinin 63.000-63.500

aralığı, birden çok sayıda dirençlerinin

kesiştiği önemli ve kuvvetli bir direnç bölgesi

olarak karşımıza çıkmaktadır.

Dirençler: 63.000 – 63.500 // Destekler:

61.150- 60.800

İMKB 30 Endeksi: 76.022 kapanış

Dirençler: 76.350 - 76.600

Destekler: 75.550 – 75.000

Yatırım Finansman Menkul Değerler

Nispetiye Caddesi Akmerkez E–3 Blok Kat:4

Etiler / İstanbul

Tel: +90 (212) 317 69 00

Faks: +90 (212) 317 69 32

research@yfas.com.tr

Bu bültende yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında

imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler,

yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşlerin mali durumunuz ile risk ve getiri

tercihlerinize uygun olmayabileceği dikkate alınmalıdır. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu raporda yer alan veri, bilgi ve grafikler

Yatırım Finansman Menkul Değerler A.Ş.’nin güvenilirliğine inandığı kaynaklardan alınmış ve/veya üretilmiştir. Ancak

bilgi, veri ve grafiklerin doğruluğu bağımsız olarak teyit edilmemiş olup, Yatırım Finansman Menkul Değerler A.Ş.

bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve gösterilen tüm özen ve dikkate rağmen

doğabilecek veri ve analist değerlendirme, ayırma, kaydetme vb. hatalarından dolayı sorumluluk üstlenmemektedir.

Raporda yapılan yorum, tahmin ve tavsiyeler Yatırım Finansman Menkul Değerler A.Ş. Araştırma Bölümü’ne ait olup,

önceden belirtilmeden değişiklik yapma hakkı saklıdır. Bu rapor Yatırım Finansman Menkul Değerler A.Ş. müşterileri

için genel bilgi vermek amacıyla hazırlanmış olduğundan, raporda yer alan yorum ve tavsiyelerin yatırımcıların alım

satım kararlarını destekleyecek yeterlilikte olmayabileceği dikkate alınmalıdır. Bu bilgiler ışığında yapılan ve yapılacak

olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Bu bülten ve içinde yer alan

bilgi ve yorumlar, Yatırım Finansman Menkul Değerler A.Ş.'den önceden yazılı izin alınmadan kısmen veya tamamen,

üretilemez, dağıtılamaz, yayınlanamaz.

Emre Birkan

Genel Müdür Yardımcısı

emre.birkan@yfas.com.tr

+90 (212) 317 69 00

Araştırma Bölümü (arastirma@yfas.com.tr)

Zümrüt Can Ambarcı

Müdür

zumrut.ambarci@yfas.com.tr

+90 (212) 317 69 35

Levent Durusoy

Baş Ekonomist

levent.durusoy@yfas.com.tr

+90 (212) 317 69 33

Hakan Tezcan

Müdür Yardımcısı

hakan.tezcan@yfas.com.tr

+90 (212) 317 69 59

Kurumsal Finansman (kurumsalfinansman@yfas.com.tr)

Pervin Bakankuş

Müdür Yardımcısı

pervin.bakankus@yfas.com.tr +90 (212) 317 68 70

Müdür

Müdür Yardımcısı

cihan.aluc@yfas.com.tr

oya.pekel@yfas.com.tr

Yurtiçi Türev Piyasaları

Cihan Aluç

Oya Altıngözlü Pekel

+90 (212) 317 68 32

+90 (212) 317 68 62

Şubelerimiz

İstanbul

Akmerkez

+90 (212) 317 69 00

Ankara - Kızılay +90 (312) 417 30 46

Merkez

+90 (212) 263 00 24

İzmir

+90 (232) 441 80 72

Çiftehavuzlar

+90 (216) 302 88 00

Samsun

+90 (362) 431 46 71

Bakırköy

+90 (212) 543 05 04

Bursa

+90 (224) 224 47 47

Kozyatağı

+90 (216) 386 74 00

Adana

+90 (322) 458 77 55

TSKB (Acente)

+90 (212) 334 50 50

Antalya

+90 (242) 243 02 01

İzmit

+90 (262) 325 40 30