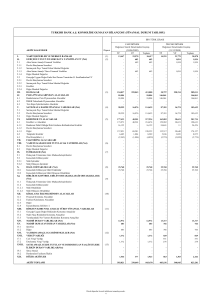

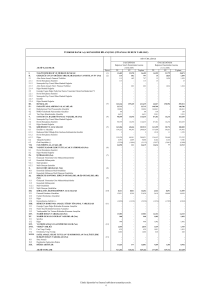

Konsolide Finansal Tablolar 30.06.2016

advertisement