DYO Boya

20.05.2011

20 Mayıs 2011

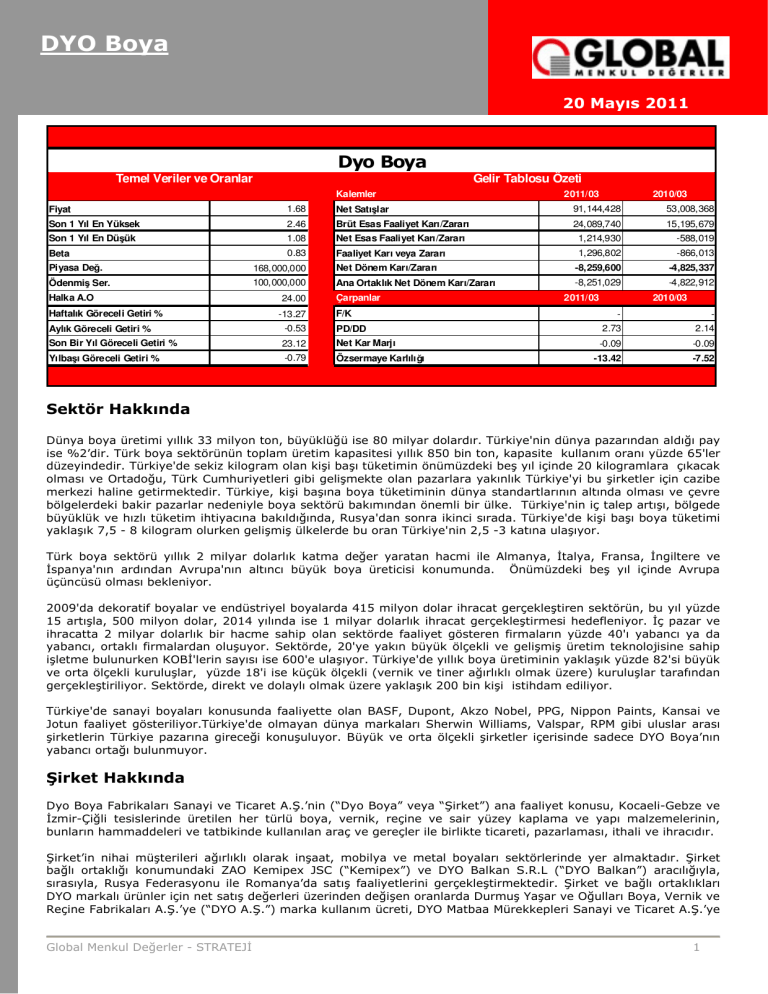

Dyo Boya

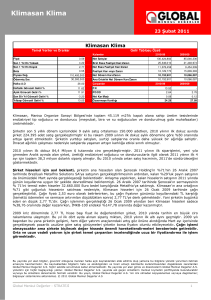

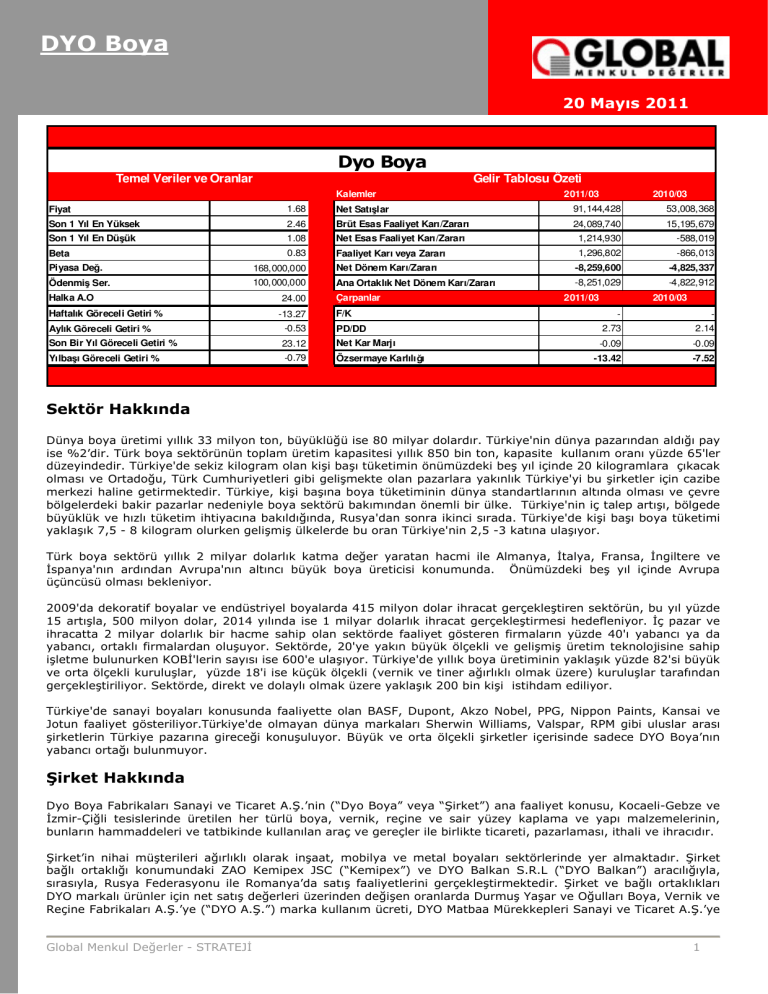

Temel Veriler ve Oranlar

Gelir Tablosu Özeti

Kalemler

Fiyat

1.68

2011/03

2010/03

Net Satışlar

91,144,428

53,008,368

Son 1 Yıl En Yüksek

2.46

Brüt Esas Faaliyet Karı/Zararı

24,089,740

15,195,679

Son 1 Yıl En Düşük

1.08

Net Esas Faaliyet Karı/Zararı

1,214,930

-588,019

Beta

0.83

Faaliyet Karı veya Zararı

1,296,802

-866,013

-8,259,600

-4,825,337

Piyasa Değ.

168,000,000

Net Dönem Karı/Zararı

Ödenmiş Ser.

100,000,000

Ana Ortaklık Net Dönem Karı/Zararı

Halka A.O

Haftalık Göreceli Getiri %

24.00

-13.27

Çarpanlar

F/K

Aylık Göreceli Getiri %

-0.53

PD/DD

Son Bir Yıl Göreceli Getiri %

23.12

Net Kar Marjı

Yılbaşı Göreceli Getiri %

-0.79

Özsermaye Karlılığı

-8,251,029

2011/03

-4,822,912

2010/03

-

-

2.73

2.14

-0.09

-0.09

-13.42

-7.52

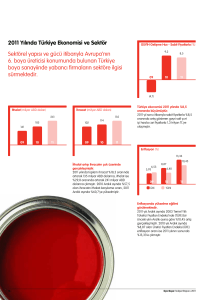

Sektör Hakkında

Dünya boya üretimi yıllık 33 milyon ton, büyüklüğü ise 80 milyar dolardır. Türkiye'nin dünya pazarından aldığı pay

ise %2’dir. Türk boya sektörünün toplam üretim kapasitesi yıllık 850 bin ton, kapasite kullanım oranı yüzde 65'ler

düzeyindedir. Türkiye'de sekiz kilogram olan kişi başı tüketimin önümüzdeki beş yıl içinde 20 kilogramlara çıkacak

olması ve Ortadoğu, Türk Cumhuriyetleri gibi gelişmekte olan pazarlara yakınlık Türkiye'yi bu şirketler için cazibe

merkezi haline getirmektedir. Türkiye, kişi başına boya tüketiminin dünya standartlarının altında olması ve çevre

bölgelerdeki bakir pazarlar nedeniyle boya sektörü bakımından önemli bir ülke. Türkiye'nin iç talep artışı, bölgede

büyüklük ve hızlı tüketim ihtiyacına bakıldığında, Rusya'dan sonra ikinci sırada. Türkiye'de kişi başı boya tüketimi

yaklaşık 7,5 - 8 kilogram olurken gelişmiş ülkelerde bu oran Türkiye'nin 2,5 -3 katına ulaşıyor.

Türk boya sektörü yıllık 2 milyar dolarlık katma değer yaratan hacmi ile Almanya, İtalya, Fransa, İngiltere ve

İspanya'nın ardından Avrupa'nın altıncı büyük boya üreticisi konumunda. Önümüzdeki beş yıl içinde Avrupa

üçüncüsü olması bekleniyor.

2009'da dekoratif boyalar ve endüstriyel boyalarda 415 milyon dolar ihracat gerçekleştiren sektörün, bu yıl yüzde

15 artışla, 500 milyon dolar, 2014 yılında ise 1 milyar dolarlık ihracat gerçekleştirmesi hedefleniyor. İç pazar ve

ihracatta 2 milyar dolarlık bir hacme sahip olan sektörde faaliyet gösteren firmaların yüzde 40'ı yabancı ya da

yabancı, ortaklı firmalardan oluşuyor. Sektörde, 20'ye yakın büyük ölçekli ve gelişmiş üretim teknolojisine sahip

işletme bulunurken KOBİ'lerin sayısı ise 600'e ulaşıyor. Türkiye'de yıllık boya üretiminin yaklaşık yüzde 82'si büyük

ve orta ölçekli kuruluşlar, yüzde 18'i ise küçük ölçekli (vernik ve tiner ağırlıklı olmak üzere) kuruluşlar tarafından

gerçekleştiriliyor. Sektörde, direkt ve dolaylı olmak üzere yaklaşık 200 bin kişi istihdam ediliyor.

Türkiye'de sanayi boyaları konusunda faaliyette olan BASF, Dupont, Akzo Nobel, PPG, Nippon Paints, Kansai ve

Jotun faaliyet gösteriliyor.Türkiye'de olmayan dünya markaları Sherwin Williams, Valspar, RPM gibi uluslar arası

şirketlerin Türkiye pazarına gireceği konuşuluyor. Büyük ve orta ölçekli şirketler içerisinde sadece DYO Boya’nın

yabancı ortağı bulunmuyor.

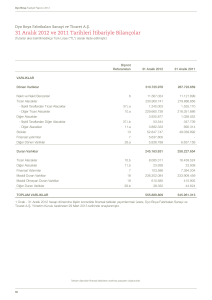

Şirket Hakkında

Dyo Boya Fabrikaları Sanayi ve Ticaret A.Ş.’nin (“Dyo Boya” veya “Şirket”) ana faaliyet konusu, Kocaeli-Gebze ve

İzmir-Çiğli tesislerinde üretilen her türlü boya, vernik, reçine ve sair yüzey kaplama ve yapı malzemelerinin,

bunların hammaddeleri ve tatbikinde kullanılan araç ve gereçler ile birlikte ticareti, pazarlaması, ithali ve ihracıdır.

Şirket’in nihai müşterileri ağırlıklı olarak inşaat, mobilya ve metal boyaları sektörlerinde yer almaktadır. Şirket

bağlı ortaklığı konumundaki ZAO Kemipex JSC (“Kemipex”) ve DYO Balkan S.R.L (“DYO Balkan”) aracılığıyla,

sırasıyla, Rusya Federasyonu ile Romanya’da satış faaliyetlerini gerçekleştirmektedir. Şirket ve bağlı ortaklıkları

DYO markalı ürünler için net satış değerleri üzerinden değişen oranlarda Durmuş Yaşar ve Oğulları Boya, Vernik ve

Reçine Fabrikaları A.Ş.’ye (“DYO A.Ş.”) marka kullanım ücreti, DYO Matbaa Mürekkepleri Sanayi ve Ticaret A.Ş.’ye

Global Menkul Değerler - STRATEJİ

1

20.05.2011

(“DYO Matbaa”) ise lisans bedeli ödemektedir. 31 Aralık 2010 tarihi itibarıyla, İMKB’ye kayıtlı %25,45 (31 Aralık

2009: %25,45) oranında hissesi mevcuttur. Şirket’in %74,16 (31 Aralık 2009: %74,16) oranında hissesine sahip

olan Yaşar Holding A.Ş. (“Yaşar Holding”), Şirket’in ana ortağı konumundadır

2010 yılında aktiflerinde %43.7’lik bir artış yaşanmıştır. Şirketin kısa vadeli borçları %187,4 artış gösterirken,

uzun vadeli borçları %29,6’lık bir düşüş göstermiştir. Kısa vadeli borçların büyük bir kısmı bayilerden alınan sipariş

avanslarından oluşmaktadır. Bu yüzden borçlarda yaşanan artış kalıcı değildir. Diğer yandan şirketin dönen

varlıklarında %127’lik bir artış yaşanmıştır. Bu da satıcıların borçlarında yaşanan artıştır. Şirketin alacaklarının

vadesi de 4 aydan, 6 aya çıkmıştır. Şirketin alacaklarında artış olmasına karşın finansal borçlarını hızlı bir şekilde

kapatmaktadır. 2009 yılında 29,3 milyon, 2010 yılında 54,7 milyon TL finansal borç kapatmıştır. Bu finansal

borçlarda yaşanan azalma finansal giderlere oldukça olumlu yansımıştır. Şirket 2010 yılından itibaren net nakit

akımı yaratmaya başlamıştır. Şirket 2010 yılında, son altı yıl kapsamında ilk kez net kar açıklamıştır. Şirketin

bundan sonra satışlarında yaşanacak %10’luk bir artış bile şirketin yıl sonu karında 10 katlık bir artış getirecektir.

Şirket 2011 yılının ilk çeyreğinde 8,25 mn TL’lik zarar açıklamıştır. Ancak bu zarar şirketin operasyonel

faaliyetlerinden değil, faaliyet dışı finansal giderlerde yaşanan artıştan kaynaklanmıştır. Şirket, 7 Eylül

2006 tarihinde imzalanan ve 27 Eylül 2013 vadeli 48 milyon Euro tutarındaki kredi anlaşmasına ilişkin

olarak Morgan Stanley & Co. International Limited ile International Swaps and Derivatives Association

(“ISDA”) master anlaşması, ekleri ve swap teyit dokümanlarını imzalamak suretiyle, Euribor + %5,60

faiz oranına sahip 48 milyon Euro tutarındaki krediyi, TL swap eğrisi + %8,50 faiz oranına sahip

93.552.000 TL ile “swap” etmiştir. Bu şekilde şirket, döviz kuru dalgalanmalarından ve ECB'nin faiz

artırımları nedeniyle oluşabilecek dalgalanmalardan korunmuştur. FAKAT TL cinsi faiz oranları

arasındaki maliyet farkı gider olarak yazılmıştır. Bu swap ve kredi işlemlerinden kaynaklanan finansal

giderler 10,5 milyon TL'den 20,3 milyon TL'ye çıkmıştır. Bu nedenle şirketin faaliyet karı 15 milyon

TL'den 24 milyon TL'ye çıkmasına karşın, net zarar 8,2 milyon TL olmuştur. Gider bir kerelik yazılan

bir zarardır. TL'nin %10 değer kaybetmesi durumunda şirketin yıl sonunda 32 milyon TL bir kur farkı

gideri kaydetmesi olasılığı bu gelişme ile birlikte 3,2 milyon TL'ye düşmüştür. Şirket yabancı borcunu,

TL'ye çevirerek bir kerelik zarar yazmış ama kura olan duyarlılığı azalmıştır. Şirket için 2010 yılında

başlayan büyüme sürecinin 2011 yılında da hızlanarak devam etmesini bekliyoruz.

Bu yayında yer alan bilgiler, güvenilir olduguna inanılan halka açık kaynaklardan elde edilmis olup yalnızca bu bilgilere yönelik yorumları iletmek

amacıyla hazırlanmıstır. Bu kaynaklardaki bilgilerin hata ve eksikliginden ve ticari amaçlı islemlerde kullanılmasından dogabilecek zararlardan

Global Menkul Degerler A.S. hiçbir sekilde sorumluluk kabul etmemektedir. Bu yayında yer alan görüs ve düsüncelerin Global Menkul Degerler A.S.

yönetimi için hiçbir baglayıcılıgı yoktur. Global Menkul Degerler A.S. yayında adı geçen sirketlerin menkul kıymetini portföyünde bulundurabilir

ve/veya bu sirketlere danısmanlık hizmeti verebilir. Bu yayın, Global Menkul Degerler A.S.´nin izni olmadan kopyalanamaz ve/veya dagıtılamaz;

bilgisayar sistemlerine aktarılamaz. © 2011 Global Menkul Degerler A.S

Global Menkul Değerler - STRATEJİ

2