OYAK Daily - Oyak Yatırım

advertisement

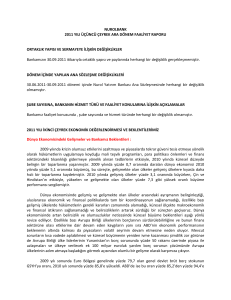

Günlük Bülten 5 Ekim 2016 PİYASA GÖRÜŞÜ Dün OVP’ye yönelik 2017-19 dönemine ilişkin yapılan açıklamalarda 2016 büyümesi %3.2’ye 2017 büyümesi ise %4.4’e revize edildi. Enflasyon 2016 için %7.5, 2017’de %6.5, Cari açık bu sene %4.3, 2017 yılı için %4.2 gerçekleşmesi öngörülüyor. IMF tarafından güncellenen verilerde ise cari açık bu sene için %4.4, 2017 için %5.6 (önceki: %4.1), TÜFE beklentisi 2016 için %8.4, 2017 için %8.2, büyüme bu sene %3.3, 2017 için %3 (önceki %3.4) olarak açıklandı. Zayıflayan TRY’nin etkisi ile 77,800 direnç seviyesini geçemeyen BİST’de 76,600 destek seviyesi kırılabilir. Bu destek seviyesinin kırılması ile bollinger bandının alt kanal çizgisinin bulunduğu 75,400 destek seviyesi hedef konumuna girebilir. Satıcılı bir açılış bekliyoruz. GÜNDEM 05 Ekim 2016 Hazine İtfası (Piyasaya 0.8 milyar TL) YURTDIŞI EKONOMİK TAKVİM Beklenti 5 Ekim 16 Önceki 11:30 İNGİLTERE Hizmet Satın Alma Müdürleri Endeksi (PMI) (Eyl)52,0 52,9 15:15 ABD ADP Tarım Dışı İstihdam Değişikliği (Eyl) 177K 166K 17:00 ABD ISM İmalat Dışı Satın Alma Müdürleri Endeksi (PMI) (Eyl) 53,0 17:30 ABD Ham Petrol Stokları 2,560M 51,4 -1,882M PİYASA KAPANIŞLARI Günlük Aylık Yıllık Kapanış Değişim Değişim Değişim BİST-100 77,058 -%0.2 -%0.9 %0.2 BİST-30 94,194 -%0.3 -%1.4 -%0.5 131,877 -%0.8 -%1.1 %5.4 80,002 %0.4 -%1.5 %2.3 BİST-BANKA BİST-SINAI YURTDIŞI PİYASALAR ŞİRKET HABERLERİ ARCLK: Arçelik’in Tayland fabrikası için açılış töreni yapıldı ENKAI: Enka İnşaat 26.07.2016 tarihli hisse geri alım kararında belirtilen geri alınacak payların nominal bedelinin 4,200,000 TL tutarından 8,400,000 TL'ye arttırılmasına, bu artışla birlikte geri alım için ayrılacak toplam fonun en fazla 60mn TL olarak belirlendiğini açıklamıştır. SASA/DGATE: SPK dün yayınlanan haftalık bülteninde DGATE ve SASA’nın bedelsiz sermaye artırımlarını onayladı. VAKBN: Banka 890 milyon TL değerinde sekuritizasyon kredisi aldı. TCELL: Turkcell devam eden hisse geri alım programı çerçevesinde 9.759.78Lira fiyat aralığından 155bin adet alım gerçekleştirdi. Shangai Comp* 3,005 %0.2 -%2.0 -%1.6 NIKKEI 225* 16,823 %0.5 -%1.3 -%6.6 Hang Seng* 23,778 %0.4 %0.5 %8.8 Dow Jones 18,168 -%0.5 -%1.7 %8.3 S&P 2,150 -%0.5 -%1.4 %8.2 NASDAQ 5,290 -%0.2 %0.8 %10.6 Almanya DAX 10,620 %1.0 -%0.5 %8.2 Ingiltere FTSE 100 7,074 %1.3 %2.8 %12.3 Fransa CAC 40 4,503 %1.1 -%0.8 -%2.5 Rusya RTS 1,001 -%0.4 %2.4 %24.3 Brezilya BOVESPA 59,339 -%0.2 -%0.4 %24.7 Hindistan SENSEX 28,269 -%0.2 -%0.9 %5.5 MSCI GOP Endeksi 916 %0.4 %0.7 %11.5 USD/TL 3.0580 %0.0 -%3.7 %2.5 EUR/TL 3.4300 %0.0 -%4.2 %2.7 EUR/USD 1.1214 %0.1 %0.6 %0.2 USD/JPY 102.88 %0.0 %0.5 -%14.6 DÖVİZ PİYASALARI MAKRO HABERLER Reel kur endeksi Eylül'de yatay seyretti… TCMB - Aylık Fiyat Gelişmeleri... EMTİALAR* Altın ($/ons) Yeni OVP… IMF ekonomik beklentileri... 1274.3 %0.5 -%4.0 %12.2 Gümüş ($/ons) 18.0 %0.9 -%7.9 %14.8 Brent ($/varil) 51.3 %0.8 %6.9 -%8.6 Buğday ($/ton) 395.5 %0.0 -%0.9 -%28.2 EKONOMİK GÖSTERGELER OYAK Yatırım Menkul Değerler A.Ş. 444 0 414 ABD 10 Yıllık Tahvil 1.678 -0.01 bp 0.08 bp -0.38 bp VIX 13.63 %0.4 %13.8 -%30.2 www.oyakyatirim.com.tr arastirma@oyakyatirim.com.tr Günlük Bülten 5 Ekim 2016 ŞİRKET HABERLERİ ARCLK: Arçelik’in Tayland fabrikası için açılış töreni yapıldı Arçelik 2015 yılında 100 milyon ABD doları Yatırım ile gerçekleştirdiği Tayland’daki yeni fabrikasının resmi açılışını yaptı. Şirket Tayland üzerinden Güneydoğu Asya ülkelerine ihracat yapmayı ve 3 yıl içinde toplam 500 milyon ABD doları ciro elde etmeyi hedefliyor. ENKAI: Enka İnşaat 26.07.2016 tarihli hisse geri alım kararında belirtilen geri alınacak payların nominal bedelinin 4,200,000 TL tutarından 8,400,000 TL'ye arttırılmasına, bu artışla birlikte geri alım için ayrılacak toplam fonun en fazla 60mn TL olarak belirlendiğini açıklamıştır. SASA/DGATE: SPK dün yayınlanan haftalık bülteninde DGATE ve SASA’nın bedelsiz sermaye artırımlarını onayladı. DGATE sermayesini 10mn TL’den 30mn TL’ye (+%200) yükseltirken, SASA’nın sermayesi %38 artışla 366mn TL’ye yükselecek. VAKBN: Banka 890 milyon TL değerinde sekuritizasyon kredisi aldı. Kredinin 354 milyon dolar olan kısmının vadesi 5 yıl, geriye kalan 536 milyon dolar olan kısmının vadesi 7 yıl. TCELL: Turkcell devam eden hisse geri alım programı çerçevesinde 9.75-9.78Lira fiyat aralığından 155bin adet alım gerçekleştirdi. Hatırlanacağı üzere, Turkcell yönetimi 15 Temmuz sonrası SPK’nın genel kurul kararı olmadan hisse geri alımına ilişkin kararı çerçevesinde 150mn TL fon ayırmıştı. Hafif olumlu. YABANCI İŞLEMLER Eylül ayı yabancı işlemleri: Yabancı yatırımcılar Eylül’de 205mn Dolar’lık alım yaptı. En çok net fon girişi olan hisseler GARAN (99mn Dolar), VAKBN (33mn Dolar) ve AKBNK (32mn Dolar) oldu. En çok satılan hisseler ise EREGL (20mn Dolar), TCELL (18mn Dolar) ve SISE (18mn Dolar). Lütfen uyarı metni için en son sayfaya bakınız. 2 Günlük Bülten 5 Ekim 2016 SEKTÖR HABERLERİ Otomotiv pazarı Eylül’de %6 büyüdü ODD verilerine göre, otomotiv pazarında Eylül ayında 67,6 bin adet satış gerçekleşti. Pazar geçen seneye göre %6 büyüme kaydetti. Satışlar geçen aya göre benzer tempoda devam ederken, yıllık büyümenin pozitif çıkmasındaki büyük etken geçen senenin düşük bazı olarak gösterilebilir. Yıl sonu için 950 bin adetlik Pazar tahminimizi koruyoruz (2015 yılı 968 bin adet). Geçtiğimiz ay yasalaşan ticari araç ve yolcu taşımada kullanılan binek araçların için yenileme teşviği henüz fiili olarak uygulamaya geçmedi. Bu uygulamanın etkisi kısmen yılın geri kalan aylarında gözlenebilir. Eylül ayında DOAS’in perakende satış adetleri geçen seneye göre %12 artarken, FROTO %8 düşüş ve TOASO %3 düşüş kaydetti. Lütfen uyarı metni için en son sayfaya bakınız. 3 Günlük Bülten 5 Ekim 2016 MAKRO HABERLER Reel kur endeksi Eylül'de yatay seyretti… TCMB tarafından yayınlanan TÜFE bazlı reel efektif döviz kuru endeksi (REDK) Eylül ayında 99.7 düzeyinde kaldı. Endeks Nisan ayında 101.6 ile bir yılın en yüksek değerini gördükten sonra dalgalı bir seyir izleyerek Ağustos ayında 99.5 değerini almıştı. Moody’s not indirim kararına karşın, Eylül ayında REDK’nda istikrar sürdü. TCMB - Aylık Fiyat Gelişmeleri... Eylül ayında tüketici fiyatları %0,18 oranında artmış ve yıllık enflasyon 0,77 puan düşüşle %7,28 olmuştur. Eylül ayı Para Politikası Kurulu Toplantı Özeti’nde de ifade edildiği üzere, gıda enflasyonundaki yavaşlama sürmüş ancak akaryakıt ürünlerindeki vergi artışı doğrudan ve dolaylı etkileriyle enflasyondaki iyileşmeyi sınırlamıştır. Bu dönemde temel mallara bağlı olarak çekirdek göstergelerin yıllık enflasyonları azalmış, ana eğilimleri bir miktar yavaşlamıştır. Ekim ayı başında doğalgaz fiyatlarında gerçekleşen indirimin TÜFE’ye doğrudan etkisinin yaklaşık 0.16 puan olması beklenmektedir. IMF ekonomik beklentileri... IMF, Türkiye ekonomisine ilişkin 2016-17 dönemine dair beklentilerini güncelledi. Buna göre; · İşsizlik oranı beklentisi: 2016 için % 10.2 (önceki: % 10.8) , 2017 için % 10.2 (önceki: % 10.5) · Cari açık/GSYH beklentisi: 2016 için % -4.4 (önceki: % -3.6) , 2017 için % -5.6 (önceki: % -4.1) · TÜFE beklentisi: 2016 için % 8.4 (önceki: % 9.8), 2017 için %8.2 (önceki: % 8.8) · GSYH büyüme beklentisi: 2016 için %3.3 (önceki: %3.8), 2017 için %3.0 (önceki: %3.4 Yeni OVP… Başbakan Binali Yıldırım, 2017-19 dönemine ait yeni OVP’ye ilişkin açıklamalarda bulundu. Temel amaçlar arasında istikrarlı büyüme, enflasyonu düşürmek, cari açıktaki azalış eğimini korumak yer alıyor. Rekabet gücünü, istihdam ve verimlilik seviyesini, mali disiplinin kalitesini artırmak, kamu maliyesini güçlendirmek de hedefler arasında. Buna göre; · GSYH büyümesi: 2016'da %3.2, 2017'de %4.4, 2018'de %5, 2019'da %5 öngörülüyor. Bu sene de aynı şekilde büyümeye devam ediyoruz, bu sene bile Çin ve Hindistan’ı ayrı tutarsak Türkiye dünya ortalamasının iki katı büyümeyi yakalamış durumda. %3-4 arasında büyüme yeterli mi, asla bu büyüme bizim hedeflediğimiz bir büyüme değil. %3'ün üzerinde bir büyümeyi 2016'da yakaladık. Turizm, ihracatla ilgili ciddi olumsuzluklar yaşadık, terörle mücadelede çok yoğun bir yıl oldu, darbe girişimi oldu; buna rağmen yapısal reformlara devam ettik. 2017-2019 dönemlerinde büyüme oranlarını artıracağız. Düşük büyüme oranı bizim işimize yaramıyor, mutlaka büyüme oranlarını 2017'den başlayarak yukarı çekeceğiz, bu %5'in altında olmayacak. · Enflasyon: 2016'da %7.5, 2017'de %6.5, 2018'de %5, 2019'da %5 öngörülüyor. Bu sene planladığımız şekilde büyük bir farklılık olmazsa %7.5 seviyesinde bir enflasyonla sezonu kapatmış oluyoruz. Seneye hedef bir kademe daha düşük. Seneye enflasyon oranımız %6.5, devam eden sene de daha da azalıyor, %5 seviyesine gerilemiş oluyor. Aşağı doğru eğilim bizim kararlılığımızı gösteriyor, enflasyonu mutlaka sürdürülebilir düşük orana çekeceğiz. Bu, sağlıklı büyüme için çok önemli. Lütfen uyarı metni için en son sayfaya bakınız. 4 Günlük Bülten 5 Ekim 2016 · Cari Açık: Cari işlemler açığının bu yılı 31.3 milyar dolar, gelecek yıl 32 milyar dolar olması öngörülüyor. Cari Açık /GSYH: 2016'da %4.3, 2017'de %4.2, 2018'de %3.9, 2019'da %3.5 öngörülüyor. İhracatın bu yılı USD143 milyar, ithalatın USD198 milyar ile tamamlaması bekleniyor. Turizm gelirlerinin bu yıl 18.6 milyar dolar, gelecek yıl 23.5 milyar dolar olması bekleniyor Eximbank’ın destek bütçesini 3 katına çıkarıyoruz. Cari açığı azaltma yönünde kararlı bir programımız olacak. · Bütçe: Bütçe açığının bu yıl 34.6 milyar TL, 2017'de ise 46.9 milyar TL olması öngörülüyor. Toplam bütçe gelirlerinin bu yıl 546.5 milyar TL, 2017'de 598.3 milyar TL olması öngörülüyor. Bütçe Açığı/GSYH: 2016'da %1.6, 2017'de %1.9, 2018'de %1.6, 2019'da %1.3 öngörülüyor. AB tanımlı borç stoku/GSYH: 2016'da %32.8, 2017'de %31.9 öngörülüyor. Kamu kesimi borçlanma gereği/GSYH bu yıl %1.7, gelecek yıl %1.5 öngörülüyor. Kamu kesimi faiz dışı dengesi/GSYH bu yıl %-1.2, gelecek yıl %-0.6 öngörülüyor. 2016* 2017** 2018** 2019** 3.2 4.4 5.0 5.0 GSYH (mlyr TL) 2,148 2,404 2,686 2,987 GSYH (kişi başına $) 9,243 9,529 10,164 10,926 7.5 6.5 5.0 5.0 -4.3 -4.2 -3.9 -3.5 -31.3 -32.0 -31.7 -31.2 İşsizlik 10.5 10.2 10.1 9.8 AB tanımlı borç stoku/GSYH, yüzde 32.8 31.9 31.0 29.9 143.1 153.3 170.0 193.1 198 214 236.9 261.8 -54.9 -60.7 -66.9 -68.7 18.6 23.5 27.0 27.7 -34.6 -46.9 -44.3 -40.1 1.6 1.9 1.6 1.3 546.5 598.3 650.3 710.5 Vergi Gelirleri 450 511.1 567 624.2 Diğer Gelirler 96.5 87.2 83.2 86.3 Toplam Harcamalar 581.1 645.1 694.6 750.6 Faiz dışı harcamalar 529.6 587.6 632.6 678.1 51.5 57.5 62.0 72.5 1.7 1.5 1.4 0.9 -1.2 -0.6 0 0.9 GSYH büyüme, yüzde TÜFE yıllık artış hızı, yüzde Cari işlemler dengesi/GSYH, yüzde Cari işlemler dengesi (mlyr $) İhracat, FOB (mlyr $) İthalat, CIF (mlyr $) Dış ticaret dengesi (mlyr $) Seyahat gelirleri (mlyr $) Bütçe Dengesi Merkezi yönetim bütçe açığı/GSYH, yüzde Toplam Gelirler Faiz harcamaları Kamu kesimi genel borçlanma gereği/GSYH, yüzde Program tanımlı kamu kesimi faiz dışı dengesi *Gerçekleşme tahmini. **Program Lütfen uyarı metni için en son sayfaya bakınız. 5 Günlük Bülten 5 Ekim 2016 BIST – Bilanço Açıklama Son Tarihleri 3Ç16 Bankalar Konsolide Olmayan Bankalar Konsolide Konsolide Olmayan Konsolide 4Ç16 09-Kas-16 21-Kas-16 31-Eki-16 09-Kas-16 Genel Kurul Tarihleri Kod Şirket TEKTU TEK-ART İNŞAAT BISAS BİSAŞ TEKSTİL 01-Mar-17 13-Mar-17 01-Mar-17 13-Mar-17 Tarih 14 Ekim 16 18 Kasım 16 Kaynak: BİST Sermaye Arttırımı Hisse DGATE ECILC ECZYT GNPWR GUSGR KARSN MAKTK ORMA SASA TRNSK Bedelli % Bedelsiz % 200.00% 25.00% 50.00% 13.00% 80.00% 30.43% 100.00% 27.40% 37.55% 100.00% 71.51% Kaynak: BİST Lütfen uyarı metni için en son sayfaya bakınız. Sermaye Azaltımı % 6 Tarih Günlük Bülten 5 Ekim 2016 Temettü Ödemeleri Hisse BIMAS ALCAR HEKTS ASELS ULUSE AKGUV Hisse Başına Brüt Nakit Temmettü 0.500 4.120 0.272 0.014 0.172 0.171 Tarih Temettü Getirisi (%) Hisse Fiyatı TL 7 Kasım 16 30 Kasım 16 30 Kasım 16 1 Aralık 16 15 Aralık 16 1.0% 9.7% 7.7% 0.1% 2.4% 6.4% 50.05 42.40 3.55 9.41 7.19 2.68 Kaynak: BİST Lütfen uyarı metni için en son sayfaya bakınız. 7 Baz Fiyat Günlük Bülten 5 Ekim 2016 Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir Bu raporda yer alan bilgiler OYAK Yatırım Menkul Değerler A.Ş.'nin Araştırma Bölümü tarafından bilgi verme amacıyla hazırlanmış olup herhangi bir hisse senedinin alım satımına ilişkin bir teklif içermemektedir. Veriler, güvenilir olduğuna inanılan kaynaklardan alınmıştır. Bu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin ticari amaçlı kullanılmasından doğabilecek zararlardan OYAK Yatırım Menkul Değerler A.Ş. hiçbir şekilde sorumlu tutulamaz. İşbu rapordaki tüm görüş ve tahminler, söz konusu rapor tarihiyle OYAK Yatırım Menkul Değerler A.Ş. Araştırma Bölümü’ne ait olup diğer OYAK Grubu şirketlerinin görüş ve tahminlerini temsil etmemektedir. Bu rapordaki tüm görüş ve bilgiler önceden haber verilmeksizin değiştirilebilir. OYAK Yatırım ve diğer grup şirketleri bu raporda adı geçen şirketlerin hisselerinde pozisyon sahibi olabilir veya işlem yapabilir. Ayrıca, yatırımcılar bu raporda adı geçen şirketlerle OYAK Yatırım ve diğer grup şirketlerinin yatırım bankacılığı ve/veya diğer iş ilişkileri içinde olabileceğini veya bu tür iş fırsatları arayışında olabileceğini kabul ederler.