haftalık rapor

advertisement

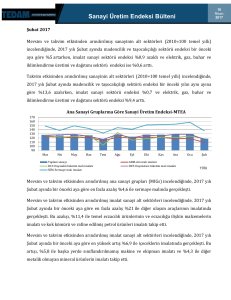

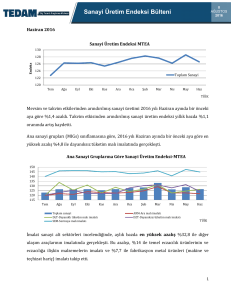

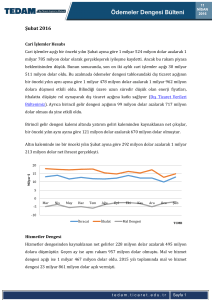

HAFTALIK RAPOR 16 Eylül 2013 Türkiye ekonomisi 2013 yılının 2. çeyreğinde beklenenden hızlı büyüdü Türkiye ekonomisi 2013 yılının ikinci çeyreğinde beklenenin üstünde bir performansla geçen yılın aynı dönemine göre reel olarak %4.4 büyüdü. Böylece yılın ilk yarısı büyümede artan bir ivme ile tamamlanırken, üçüncü çeyrekte küresel piyasalardaki dalgalanmalara paralel olarak artan maliyet unsurları ve küresel likiditenin azalma sürecinin başlayacak olması nedeniyle yılın geri kalanında büyüme temposunun yavaşlaması bekleniyor. İkinci çeyrek büyüme rakamları %3.7 düzeyindeki 2013 yılı büyüme beklentimizi destekliyor. İkinci yarıya ilişkin olumlu baz etkisinin büyüme hızında öngörülen azalışı bir miktar telafi etmesi beklenmekle birlikte, mevcut küresel belirsizliklere bağlı olarak 2013 yılı büyüme tahminimiz üzerinde aşağı yönlü riskler bulunuyor. Söz konusu belirsizliklerin azalması ve en büyük dış ticaret ortağımız olan Euro Bölgesi’nde talebin artmaya başlaması Türkiye’nin büyüme dinamiklerini olumlu yönde etkileyecektir. Gayri Safi Yurtiçi Hasıla (GSYH) 2013 yılının ikinci çeyreğinde geçen yılın aynı çeyreğine göre sabit fiyatlarla %4.4 artarak %3.9 düzeyindeki beklentimizin ve %3.6 seviyesindeki piyasa beklentisinin üzerinde gerçekleşti. TÜİK tarafından yayınlanan verilere göre 2012 yılı ve 2013 yılının ilk çeyreğine ilişkin GSYH rakamlarında revizyona gidildi. Yapılan revizyonlarla 2012 yılı birinci çeyrek büyüme oranı %3.3’ten %3.1’e, ikinci çeyrek büyüme oranı %2.9’dan %2.8’e ve üçüncü çeyrek büyüme oranı %1.6’dan %1.5’e geriledi. 2012 yılı büyüme oranı değişmeyerek %2.2’de kalırken, 2013 yılı ilk çeyrek büyüme oranı %3.0’ten %2.9’a çekildi. 2013’ün ikinci çeyreğinde takvim etkisinden arındırılmış GSYH 2012 yılının aynı çeyreğine göre %4.1 büyürken (son altı çeyreğin en yüksek büyüme oranı), mevsim ve takvim etkisinden arındırılmış GSYH %2.1 (2011 yılı ilk çeyreğinden bu yana en yüksek büyüme) oranında arttı. 2012 ve 2013 birinci çeyreğine ilişkin revizyonlar nedeniyle bu dönemlerde gerçekleşen takvim etkisi ve mevsimsellikten arındırılmış büyüme rakamlarında da benzer şekilde revizyonlar görüldü. GSYH verileri Türkiye ekonomisinin 2013 yılının ikinci çeyreğinde beklenenden güçlü bir performansa sahip olduğunu gösterdi. Olumlu takvim etkisi ve mevsimsellik faktörlerinden arındırıldığında da 2013 yılının ikinci çeyreğinde 2011 yılından bu yana en hızlı büyüme dinamiği yakalanmış oldu. 15 10 5 0 -5 -10 -15 -20 4.6 2007Q2 2007Q3 2007Q4 2008Q1 2008Q2 2008Q3 2008Q4 2009Q1 2009Q2 2009Q3 2009Q4 2010Q1 2010Q2 2010Q3 2010Q4 2011Q1 2011Q2 2011Q3 2011Q4 2012 Q1 2012 Q2 2012 Q3 2012 Q4 2013 Q1 2013 Q2 2.1 Reel GSYH (y-y,%) Kaynak: TÜİK Mevsim ve Takvim Etkilerinden Arındırılmış GSYH (ç-ç,%) Büyüme verileri harcamalar yönetimiyle incelendiğinde, ilk dikkati çeken hanehalkı tüketim 50 harcamalarının büyüme hızının ve GSYH 40 büyümesine katkısının artmaya devam etmesi 30 20 oldu. 2013 yılının ikinci çeyreğinde hanehalkı 10 tüketim harcamaları geçen yılın aynı çeyreğine 0 göre %5.3 artarak GSYH büyüme oranına 3.4 puan -10 katkıda bulundu. İkinci çeyrekte dikkat çeken -20 ikinci önemli nokta, net ihracatın büyümeye negatif katkısının artarak -3.0 olması. Net ihracatın birinci çeyrekte daha önce sıfır olarak açıklanan Tüketim Devlet Yatırım büyümeye katkısı ise revize verilerle -0.6 olarak İhracat İthalat GSYİH (%) gerçekleşti. Stoklar hanehalkı tüketim Kaynak: TÜİK harcamalarından sonra GSYH’ya en çok katkıda bulunan harcama kalemi oldu. 2010 yılının ikinci çeyreğinden bu yana GSYH’ya en fazla 0.7 puan katkıda bulunan ve 2013 yılı ilk çeyreğinde GSYH büyümesine katkısı sıfır olan stoklar, ikinci çeyrek GSYH büyümesine 2.3 puan katkı sağladı. İkinci çeyrekte geçen yılın aynı dönemine göre %7.4 büyüyen kamunun nihai tüketim harcamaları hafif gerileme eğilimi sergilerken, büyümeye katkısı birinci çeyreğe göre 0.1 puan artarak 0.8 oldu. Büyüme hızı birinci çeyrekteki %2.3’ten %3.7’ye yükselen yatırım harcamalarının büyümeye katkısında ise tüketim harcamalarındaki canlılık gözlenmedi. Yatırım harcamaları büyümeye 1.0 puan katkıda bulundu. Bu katkıda, özel sektör yatırımlarındaki yavaşlamanın hız kesmesi belirleyici oldu. Özel sektör yatırımlarının ilk çeyrekte %7.3 olan yavaşlamasının hızının ikinci çeyrekte %2.0’ye gerilemesi, söz konusu kalemin büyümeye negatif katkısını ilk çeyrekteki 1.7 seviyesinden 0.5’e düşürdü. Kamunu yatırım harcamalarının birinci çeyrekte 2.3 olan büyümeye katkısı ise ikinci çeyrekte 1.4’e geriledi. 2013-II 2013-I 2012-IV 2012-III 2012-II 2012-I 2011-IV 2011-III 2011-II 2011-I 2010-IV 2010-III Harcama Bileşenleri Büyüme Hızları (%) Harcama Kalemlerinin Büyümeye Katkıları GSYH içindeki Payı (%) Büyümeye Katkısı (puan) Q2 2013 76.1 2011 5.8 2012 0.3 Q3 2013 0.3 Q4 2012 0.8 Q1 2013 2.9 Q2 2013 4.2 Hanehalkı 65.6 5.3 -0.4 -0.2 -0.3 2.1 3.4 Kamu 10.6 0.5 0.6 0.5 1.0 0.7 0.8 26.0 4.3 -0.7 -0.8 -0.4 0.6 1.0 Özel 20.9 4.4 -1.1 -1.0 -1.4 -1.7 -0.5 Kamu Tüketim Yatırım 5.1 -0.1 0.3 0.3 1.0 2.3 1.4 Stok Değişimi 1.5 -0.2 -1.4 -0.6 -1.3 0.0 2.3 Net İhracat -3.6 -1.1 4.1 2.7 2.4 -0.6 -3.0 İhracat 27.3 1.9 4.0 3.4 4.1 1.4 0.3 İthalat -30.9 -3.0 0.1 -0.8 -1.7 -2.0 -3.4 Kaynak: TÜİK, VakıfBank 2 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Sektörel Büyüme Hızları (%) 25.0 20.0 15.0 10.0 5.0 0.0 2013-II 2013-I 2012-IV 2012-III 2012-II 2012-I 2011-IV 2011-III 2011-II 2011-I 2010-IV 2010-III -5.0 Tarım Sanayi İnşaat Ticaret Ulaştırma GSYİH (%) Kaynak: TÜİK GSYH verileri üretim yöntemiyle incelendiğinde, sektörlerin hemen hemen hepsinde büyüme performansının birinci çeyreğe göre arttığı görülüyor. 2013 yılının ikinci çeyreğinde sektörel bazda en hızlı büyüme son iki çeyrekte olduğu gibi oteller ve lokantalar sektöründe yaşandı. İlk çeyrek büyüme hızı %13.7’den %15.5 revize edilen sektör, ikinci çeyrekte %14.9 büyüdü. İkinci çeyrekte küçülme yaşanan tek sektör ise, son iki çeyrekte de daralan madencilik ve taş ocakçılığı oldu. Bu sektörün ilk çeyrekte %4.5 olan küçülme hızı ikinci çeyrekte %3.3’e geriledi. 2013 yılının ikinci çeyreğinde GSYH içinde %25.7 oranı ile en yüksek paya sahip olan imalat sanayi %3.4 büyüme kaydederek GSYH büyümesine 0.9 puan ile en yüksek katkıda bulunan iki sektörden biri oldu. GSYH içindeki payı ilk çeyreğe göre 1.1 puan azalarak %11.5 olan ve söz konusu pay ile en büyük dördüncü sektör olan mali aracı kuruluşların faaliyetleri ikinci çeyrekte %8.5 büyüyerek, büyümeye 0.9 puan ile en yüksek katkı sağlayan diğer sektör oldu. Sektör 2013 ikinci çeyrek büyüme oranı ile aynı zamanda 2011 yılının üçüncü çeyreğinde yakaladığı %12.9 oranındaki büyümenin ardından en hızlı büyüme performansını yakaladı. GSYH içindeki %13.5 oranındaki payı itibarıyla üçüncü sırada yer alan toptan ve perakende ticaret ilk çeyrekte geçen yılın aynı dönemine göre %5.0 büyüyerek GSYH büyüme oranına 0.7 puan ile en çok katkı sağlayan üçüncü sektör oldu. GSYH içinde %15.3’lük payı ile ikinci sırada yer alan ulaştırma sektörü ise %3.3 büyüyerek GSYH büyümesine 0.5 puan katkı sağladı. Sektörlerin Büyümeye Katkısı - Q2 2013 GSYH içindeki Payı (%) 25.7 Büyüme Oranı (y-y, %) 3.4 GSYH Büyüme Oranına Katkısı (puan) 0.9 Ulaştırma, depolama ve haberleşme 15.3 3.3 0.5 Toptan ve Perakende Ticaret 13.5 5.0 0.7 Mali aracı kuruluşların faaliyetleri 11.5 8.5 0.9 Tarım, avcılık ve ormancılık 7.2 5.4 0.4 İnşaat 6.0 7.6 0.4 Konut Sahipliği 4.4 1.3 0.1 Gayrimenkul, kiralama ve iş faaliyetleri 3.7 6.9 0.2 Kamu yön. savunma zorunlu sos. güvenlik 2.8 4.5 0.1 Elektrik, gaz, buhar, sıcak su üret. ve dağıt. 2.0 2.7 0.1 İmalat Sanayi Kaynak: TÜİK, Vakıfbank Tarım sektörü ikinci çeyrekte, ilk çeyrekteki %4.3 oranından %5.4’e yükselen büyüme hızı ile 2012 yılının ilk çeyreğindeki büyüme performansına çok yaklaştı. Diğer sektörlerde olduğu gibi olumlu takvim etkisi tarım sektörünün ikinci çeyrek performansında mevsimsel koşulların yanısıra etkili oldu. Tarımın GSYH büyümesine katkısı ise 0.4 puana yükseldi. GSYH içinde %6 pay ile altıncı sırada yer alan inşaat sektörü ilk çeyrekteki temposunu artırarak yılın ikinci çeyreğinde %7.6 oranında büyüme ile GSYH büyüme oranına 0.4 puan katkıda bulundu. Elektrik, gaz, buhar ve sıcak su üretimi ve dağıtımında 2012 yılının son çeyreği ve 2013’ün birinci çeyreğinde yaşanan daralma sona erdi ve söz konusu sektör ikinci çeyrekte %2.7 büyüdü. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 3 Genel olarak bakıldığında 2013 yılı ikinci çeyrek büyüme verileri olumlu takvim etkisi ve bir çok sektörde gözlenen baz etkisinin de katkısıyla Türkiye ekonomisinin ilk çeyrekteki performansında belirgin bir artış yaşandığını ortaya koyuyor. 2012 yılında yavaşlayan hanehalkı tüketim harcamalarının ilk çeyrekteki toparlanmasını devam ettirmesi, stoklardaki hızlı artış ve özel sektör yatırım harcamalarının olumsuz görünümünün bir miktar düzelmesi büyüme performansının artmasında temel belirleyiciler oldu. Türkiye’nin yapısal olarak net ithalatçı bir ülke olması ve ithalatın üretim faaliyetlerinde büyük yer tuttuğu dikkate alındığında, ekonominin genişleme dönemlerinde azalan net ithalatın ikinci çeyrek büyüme performansına da yansıdığı gibi büyümeye negatif katkıda bulunduğu gözlenmektedir. TL’de son dönemde yaşanan değer kaybının dış ticaret hacmine yansıması, yılın geri kalanında net ihracat kaleminin büyümeye negatif katkısını sınırlayabilecektir. Mayıs ayının ortalarında ABD Merkez Bankası Fed’in 2013 yılsonuna kadar parasal genişlemeye son vererek bilanço büyüklüğünü ekonominin gidişatına bağlı olarak sabit bir düzeyde tutmaya başlayacağını duyurmasıyla küresel piyasalarda yaşanan dalgalanmalar yurtiçi mali piyasalara da yansımaya başladı. Türkiye’nin de aralarında bulunduğu gelişmekte olan ülkelerin, gelişmiş ülke merkez bankalarının 2008 krizi ve sonrasında yaşanan toparlanma sürecini atlatabilmek için uyguladığı sıfır faiz ve niceliksel genişleme politikalarının sağladığı likidite bolluğunun azalmasından olumsuz etkilenecek olması bu ülkelere yönelik risk algılamasını artırdı. Fed ve diğer gelişmiş ülke merkez bankalarının önümüzdeki birkaç yıla yayılması beklenen çıkış sürecinin küresel ekonomiye olası etkileri finansman maliyetlerinin artması bağlamında 2013 yılının ikinci yarısından itibaren gözlenmeye başladı. Türkiye ekonomisinin 2013 yılının ikinci yarısında faiz oranlarındaki yükseliş ve Fed başta olmak üzere küresel aktörlerin politikaları doğrultusunda önümüzdeki dönemlere ilişkin beklentilerdeki değişime bağlı olarak, yılın ilk yarısındaki performansının altında bir büyüme kaydedeceğini düşünüyoruz. Ancak, 2012 yılının ikinci yarısındaki zayıf performansın oluşturduğu baz etkisinin üçüncü ve dördüncü çeyrek büyüme oranlarına olumlu yansıması söz konusu. Beklentilerin üzerinde gelen 2013 yılı ikinci çeyrek büyüme verileri %3.7 seviyesindeki 2013 yılı büyüme tahminimizi destekliyor. Bu tahminimiz üzerinde küresel ekonomi ve finansal piyasalar kaynaklı belirsizlikler nedeniyle aşağı yönlü riskler mevcuttur. 4 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Sanayi üretimi Temmuz ayında yıllık bazda beklentilerin üzerinde %5.8 arttı 2013 yılının üçüncü çeyreğine beklenenden olumlu bir performansla başlayan sanayi üretiminin, Ağustos ayında Bayram tatili nedeniyle takvim etkisinin olumsuza dönmesi, piyasalardaki dalgalanmaların ve istikrarsızlığın sürmesi, yeni sözleşme ve fiyatlamaların piyasa gelişmelerine daha fazla uyarlanması gibi unsurların etkisiyle ivme kaybedeceği düşünülüyor. Sanayi üretimi Temmuz ayında 2012 yılının aynı ayına göre arındırılmamış verilere göre %1.5 düzeyindeki beklentimizin ve %4.5 olan piyasa beklentisinin üzerinde %5.8 oranında arttı. Takvim etkisinden arındırılmış sanayi üretimi ise Haziran ayında %4.2’ye yükselen yıllık artış hızında yakaladığı ivmeyi sürdürerek Temmuz ayında %4.6 arttı (beklentimiz: %3.1, piyasa beklentisi: %3.7). Sanayi üretim endeksi Mayıs ayında baz etkisine bağlı olarak kaydettiği %1.9 oranındaki sınırlı yıllık artışın ardından Haziran ayında %2.9 artmıştı. Temmuz ayında artan gün sayısı ile takvim etkisi sanayi üretimindeki hızlı yükselişte temel belirleyici olurken, gün sayısındaki değişimden arındırıldığında endeksin yıllık artışının Haziran ayındaki seviyesinin üzerine çıkması üretimde beklenenin üzerinde bir performans oluştuğunu gösteriyor. Temmuz ayındaki %5.8 oranındaki artış ile sanayi üretiminde Kasım 2012’den bu yana en hızlı artış yaşanmış oldu. Takvim etkisinden arındırılmış verilere göre ise bu yılın Şubat ayından beri en hızlı artış gerçekleşmişti. Sanayi üretiminin aylık bazda değişimleri incelendiğinde arındırılmamış verilere göre Temmuz ayında Haziran ayına göre %2.4 artış, takvim etkisinden arındırılmış verilere göre ise %0.8 artış yaşandığı göze çarpıyor. Mevsim ve takvim etkilerinden arındırılmış sanayi üretimi ise aylık bazda %0.9 arttı. Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Sanayi Üretim Endeksi (y-y, %, sağ eksen) 25 20 15 10 5 0 -5 -10 -15 -20 -25 30 20 10 0 -10 -20 Nis.13 Tem.13 Eki.12 Oca.13 Tem.12 Nis.12 Eki.11 Oca.12 Tem.11 Nis.11 Eki.10 Oca.11 Nis.10 Tem.10 Oca.10 Eki.09 Nis.09 Tem.09 Eki.08 Oca.09 Nis.08 Tem.08 Oca.08 -30 Kaynak: TÜİK Sanayi üretim endeksi alt sektörler bazında incelendiğinde Temmuz ayında enerji, madencilik ve elektrik üretimi hariç tüm ana sektörlerde üretimin arttığı görüldü. Sanayi üretimindeki performans artışının Haziran ayında sınırlı artışların yaşandığı ara malı ve dayanıklı tüketim malı üretimini de kapsadığı dikkat çekti. Temmuz ayında en hızlı üretim artışı %12.7 artan sermeye malı grubunda yaşandı. Sermaye malları takvim etkisinden arındırılmış verilere göre de 2011 yılsonundan beri en yüksek artış hızı olan %8.9 oranındaki artışı ile en canlı sektör oldu. Dayanıklı tüketim malı grubunda baz etkisinin de ortadan kalkmasıyla geçen yılın aynı ayına göre üretim artışı %9.8’e yükseldi. Böylece bu grupta Kasım 2012’den bu yana en hızlı üretim artışı yaşandı. Takvim etkisinden arındırılmış verilere göre ise %6.8 oranında artan dayanıklı tüketim malı üretiminde Aralık 2011’den beri en hızlı yıllık artış gerçekleşti. Ara malı grubunda arındırılmamış verilere göre %5.8, takvim etkisinden arındırılmış verilere göre ise %6.3’e yükselen yıllık üretim artış hızı dayanıksız tüketim mallarında arındırılmamış verilere göre %6.2, olumlu takvim etkisinden arındırılmış verilere göre ise %6.8 olarak gerçekleşti. Dayanıksız tüketim malı grubunun gün sayısındaki artıştan en çok etkilenen sektör olduğu gözlendi. Bu grupta arındırılmamış verilere göre üretim %6.2 artarken, takvim etkisinden arındırılmış verilere göre %3.3 oldu. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 5 Temmuz ayında arındırılmamış verilere göre %7.6 artan imalat sanayinde geçen yılın Kasım ayından beri en hızlı yıllık artış yaşandı. Takvim etkisinden arındırılmış verilere göre ise yıllık artış hızı Haziran ayındaki %5.3 seviyesinden %6.2’ye yükselirken, Şubat ayından bu yana en hızlı üretim artışı görülmüş oldu. İmalat sanayi rakamları alt gruplar bazında incelendiğinde bilgisayar, elektronik ve optik ürünlerin imalatı %36.3 oranı ile en hızlı yıllık artışın yaşandığı sektör oldu. Elektrikli teçhizat, motorlu kara taşıtları ve mobilya imalatı yıllık bazda üretim artışının en yüksek olduğu diğer gruplar olarak dikkat çekti. Üretim azalışının en belirgin olduğu sektör ise içecek imalatı ile mobilya hariç ağaç, ağaç ve mantar ürünleri imalatı oldu. Bu sektörlerde arındırılmamış verilere göre sırasıyla %10.3 ve %9.8 oranında imalat azalışı görüldü. İmalat sanayiinin alt gruplarında arındırılmamış verilere göre oluşan tablo, takvim etkisinden arındırılmış verilere göre yapılan analizde de gözlendi. Arındırılmamış Sanayi Üretimi (y-y, %) Tem.13 May.13 Mar.13 Oca.13 Enerji Kas.12 Eyl.12 Tem.12 May.12 Mar.12 Dayanıksız Tüketim Oca.12 Kas.11 Eyl.11 May.11 Mar.11 Oca.11 30 25 20 15 10 5 0 -5 -10 -15 -20 Tem.11 Dayanıklı Tüketim Kaynak: TÜİK Arındırılmamış verilere göre enerji üretiminde geçen yılın aynı ayına göre %2.5 azalış yaşanırken, Aralık 2012’den bu yana gerileme eğilimindeki madencilik sektöründe yıllık azalış oranı %2.6’dan %1.9’a geriledi. Elektrik, gaz buhar ve iklimlendirme üretimi ve dağıtımı sektöründe arındırılmış ve arındırılmamış verilere göre yıllık %1.6 oranında azalış gerçekleşti. Temmuz ayı sanayi üretimi arındırılmamış ve takvim etkisinden arındırılmış veriler itibarıyla ekonomik aktivitenin öncül göstergelerin yansıttığından daha iyimser bir görünüme sahip olduğunu gösterdi. Temmuz ayında 51.2’den 49.8’e gerileyen PMI Satın alma Yöneticileri İmalat Endeksi üretimde atıl kapasite oluşmuş olabileceğine işaret etmişti. Benzer şekilde reel kesim güven endeksi ve bileşik öncül göstergeler endeksindeki gerileme de üretimde bir kırılmanın gerçekleşebileceğini gösteriyordu. Yıl başından beri artış eğiliminde olan ve Temmuz ayında %75.5 seviyesinde yatay bir görünüm çizen kapasite kullanım oranı ise dış talebin zayıf görünümünü koruması sebebiyle güçlü bir üretim sinyali olarak yorumlanamıyordu. ABD Merkez Bankası Fed’in Eylül ayında varlık alımlarını azaltmaya başlayarak bilanço genişlemesine son vereceği kaygısının uluslararası piyasalarda sert satışlara yol açması ve özellikle gelişmekte olan ülke piyasalarında risk algılamasının ciddi biçimde artmasıyla oluşan belirsizlik ortamı beklentilerin yılın geri kalanından daha da bozulabileceğine işaret ediyordu. Söz konusu belirsizliklerin ve maliyet unsurlarının daha da artması ihtimaline karşı Temmuz ayında yatırım kararlarının öne çekilmiş olabileceğini düşünüyoruz. Ayrıca, geçtiğimiz yıl gözlenen Ramazan ayı olması nedeniyle üretimin ertelenmesi olgusunun bu yıl finansal piyasalardaki sert hareketlerle birlikte artan belirsizliklerin öne çıkmasıyla yaşanmadığını da söyleyebiliriz. Yılın geri kalanında global likiditenin seyrine bağlı oluşan piyasa dinamikleri ile küresel beklenti ve belirsizlikler üretim faaliyetleri üzerinde etkili olmaya devam edecektir. Döviz kurundaki yükselişin ihracata olumlu katkıda bulunma ihtimaline karşın en büyük ihracat pazarımız olan Euro Bölgesi ekonomisinin zayıf görünümü ve son dönemde ihracatımızdaki payı artmış olan Orta Doğu ülkelerinde, Suriye’ye olası müdahale ile birlikte artan gerginliğe bağlı yaşanabilecek olası talep azalışı, yurtiçi üretim dinamiklerini olumsuz etkileyebilecektir. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 6 Öte yandan Çin ekonomisinden Temmuz ayından beri gelen olumlu sinyallerin devam etmesi gelişmekte olan ülkelere ilişkin risk algılamasını bir miktar azaltarak, yurtdışı ve yurtiçi beklentilerdeki bozulmanın yatırım kararları üzerindeki muhtemel olumsuz etkisini sınırlayıcı rol oynayabilir. Ayrıca Euro Bölgesi ekonomilerinin beklenenin üzerinde bir gelişme sergilemesi benzer şekilde Türkiye’nin üretim faaliyetlerine olumlu yansıyacaktır. 2013 yılının üçüncü çeyreğine beklenenden olumlu bir performansla başlayan sanayi üretiminin, Ağustos ayında Bayram tatili nedeniyle takvim etkisinin olumsuza dönmesi, piyasalardaki dalgalanmaların ve istikrarsızlığın sürmesi, yeni sözleşme ve fiyatlamaların piyasa gelişmelerine daha fazla uyarlanması gibi unsurların etkisiyle ivme kaybedeceği düşünülüyor. 7 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Temmuz ayında cari işlemler açığı 5.8 milyar dolar seviyesinde gerçekleşti. TCMB tarafından açıklanan verilere göre Temmuz ayında cari işlemler açığı 5.8 milyar dolar ile piyasa beklentisinin üzerinde gerçekleşti. Ödemeler dengesi bilançosuna baktığımızda Temmuz ayına ilişkin rakamlarda, hizmetler ve gelir hesaplarında önemli bir trend değişikliği görülmezken, net hata noksan kaleminde görülen döviz girişi dikkat çekici oldu. Portföy yatırımları tarafında ise Fed kaynaklı endişelerin yansımaları görülmeye başlandı. 90 80 70 60 50 40 30 20 10 0 Cari İşlemler Açığı (yıllık, milyar dolar) Kaynak: TCMB Merkez Bankası tarafından açıklanan verilere göre Temmuz ayı cari işlemler açığı, bir önceki yılın aynı ayına göre %42.3 artarak 5.8 milyar dolar ile 6.1 milyar dolar olan beklentimizin bir miktar altında gerçekleşti. (Piyasa beklentisi: 5.3 milyar dolar). Böylece 54 milyar dolar seviyesinde olan Haziran ayı yıllık cari işlemler açığı Temmuz ayında 55.8 milyar dolar seviyesine yükselmiş oldu. Cari işlemler açığındaki gelişmelere baktığımızda hizmetler ve gelir hesaplarında önemli bir trend değişikliği görülmüyor. Hizmetler tarafında turizmin aylık bazda artış hızında hafif bir yavaşlama dikkat çekse de taşımacılık güçlü görünümünü devam ettiriyor. Enerji ve altın ticaretini dışladığımızda cari işlemler dengesinin Kasım 2012 yılından sonra Haziran ayında ilk defa fazla vermişti. 5 Temmuz ayı verilerine baktığımızda ise, enerji ve altın hariç cari işlemler dengesinin 0 yeniden negatife döndüğünü görüyoruz. -5 Haziran ayında 800 milyon dolarlık enerji ve altın hariç cari işlemler fazlası, Temmuz -10 ayında 300 milyon dolarlık cari işlemler açık -15 olarak gerçekleşti. Böylece cari işlemler Cari İşlemler Dengesi açığında piyasa beklentilerinin üzerinde bir Enerji ve Altın Hariç Cari İşlemler Dengesi Kaynak: TCMB gerçekleşme yaşanırken, altın ve enerjiyi dışladığımızda da bir bozulma karşımıza çıkıyor. İç talep gelişmelerinin cari işlemler açığına yansımasını ifade eden söz konusu gösterge yurtiçi yerleşiklerin kurda ve faizlerde görülen yükselişe karşın taleplerini öne çektikleri görüşümüzü de destekliyor. Tem.13 Oca.13 Tem.12 Oca.12 Tem.11 Oca.11 Tem.10 Oca.10 Tem.09 Oca.09 Tem.08 Cari İşlemler Dengesi (milyar $) 8 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Temmuz ayında ödemeler dengesi açısından en dikkat çekici gelişmeyi net 15 hata noksan kaleminde görüyoruz. Temmuz ayında 4.8 milyar dolarlık net 60 10 hata kalemi yüksek miktarlı kaynağı henüz 50 belirlenmemiş bir döviz girişine işaret 5 40 ediyor. Temmuz ayındaki yüksek net hata 30 0 noksan kalemi beraberinde döviz açığı 20 olarak ifade ettiğimiz cari işlemler açığı ile -5 10 net hata noksan kaleminin toplamının da -10 0 düşük gerçekleşmesine neden oldu. Ancak bu noktada net hata noksan kalemindeki Kaynak: TCMB yükselişin önümüzdeki aylarda tersine hareketle dengelenmesinin söz konusu olacağının unutulmaması gerekmektedir. Tem.13 Nis.13 Eki.12 Oca.13 Tem.12 Nis.12 Oca.12 Eki.11 Tem.11 Nis.11 Oca.11 Eki.10 Nis.10 Tem.10 Oca.10 Net Hata Noksan (yıllık milyar $) Döviz Açığı (cari işlemler açığı + net hata noksan, sağ eksen) 70 Cari işlemeler açığının finansman tarafında da Temmuz ayındaki gelişmeler göze 60 çarpıyor. İlk olarak, finans hesabındaki 50 düşük miktardaki giriş küresel piyasalarda 40 ABD Merkez Bankası’nın tahvil alımlarını 30 azaltmaya başlayacağı tartışmalarının 20 etkilerini yansıtıyor. Buna ek olarak, finans 10 hesabının bileşenlerinde de bir farklılaşma 0 söz konusu. Son dönemde finansman -10 içerisindeki payı düşük seyreden doğrudan -20 yatırımlar kaleminde Temmuz ayında 1.6 milyar dolarlık giriş yaşandı. Söz konusu giriş temel olarak sigorta sektöründe Doğrudan Portföy Diğer Kaynak: TCMB yurtdışına gerçekleştirilen satıştan kaynaklanıyor. Portföy yatırımlarına baktığımızda ise gelişmekte olan ülkelerden çıkışın yansımalarını daha net bir şekilde görüyoruz. Genel olarak portföy yatırımlarında 3 milyar doların üzerinde bir çıkış yaşanırken, alt kalemlere baktığımızda, yabancı yatırımcılar hisse senedi piyasalarında 605 milyon dolar satış gerçekleştirirken, DİBS’lerdeki yabancı satışlarının 2.5 milyar dolar olduğunu görüyoruz. Buna ek olarak, Türkiye’nin kredi notunun arttırılmasının ardından hızlanan bankaların yurtdışı piyasalardaki borçlanma senedi ihraçları da Temmuz ayında durması dikkat çekici. May.13 Oca.13 Eyl.12 May.12 Oca.12 Eyl.11 May.11 Oca.11 Eyl.10 May.10 Oca.10 Eyl.09 May.09 Oca.09 Finansman Yapısı (yıllık, milyar $) Sonuç olarak, Temmuz ayı cari işlemler açığı bizim 6.1 milyar dolar olan beklentimizin bir miktar altında gelse de piyasanın 5.3 milyar dolarlık tahmininin üzerinde gerçekleşti. Temmuz ayındaki yükselişte dış ticaret açığının söz konusu ayda yükselmesi etkili olurken, turizm ve gelir hesaplarında önemli bir sapma görülmedi. 4.8 milyar dolara ulaşan net hata noksan kalemi Temmuz ayı verilerinde öne çıkan gelişme oldu. Özellikle TL’de değer kaybının yüksek olduğu Temmuz ayında ABD Merkez Bankası’nın varlık alımlarını azaltmaya Eylül ayında başlayabileceği beklentilerinin gelişmekte olan ülkelerden çıkışa neden olmasının etkilerini finansman tarafında daha net bir şekilde gördük. Doğrudan yatırımlarda 1.6 milyar dolarlık giriş göze çarpsa da portföy yatırımlarındaki yüksek miktardaki satış küresel koşulların en önemli yansımasıydı. Cari işlemler açığındaki toparlanmada beklentilerin üzerinde gerçekleşen büyüme performansı da petrol fiyatlarındaki yükselişle birlikte önemli rol oynuyor. Ancak bu noktada yılın geri kalanında farklı bir tablo ile karşılaşabiliriz. Gerek dış ticaret verileri gerekse sanayi üretimine ilişkin göstergeler yurtiçi yerleşiklerin faizler de döviz kurundaki yükselişle birlikte özellikle otomotiv olmak üzere VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 9 bir takım taleplerini öne çektiklerini görüyoruz. Yılın kalan kısmında bu etkinin ortadan kalması dış ticaret kanalı ile cari işlemler açığında toparlanmayı beraberinde getirebilir. Daha da önemlisi, TL’de yaşanan değer kaybının da cari işlemler açığında yılın geri kalanında düşüşe neden olması mümkün görünüyor. Son olarak ise son dönemde cari işlemler açığı üzerinde yukarı yönlü bir risk unsuru olma ihtimali artan petrol fiyatlarının seyri cari işlemler açığı açısından önemli olacaktır. Ortadoğu’da ortaya çıkan jeopolitik risklerin azalması durumunda ise petrol fiyatlarındaki olası düşüşler cari işlemler açığı açısından destekleyici olabilecektir. Bu paralelde cari işlemler açığının 2013 yılında 54.6 milyar dolar; GSYH’ya oranının ise %6.5 olacağını düşünüyoruz. 10 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Haftalık Veri Takvimi (16-20 Eylül 2013) Tarih 16.09.2013 17.09.2013 Ülke Türkiye ABD Euro Bölgesi İtalya Türkiye ABD Euro Bölgesi Almanya İngiltere 18.09.2013 ABD Japonya 19.09.2013 ABD 20.09.2013 İngiltere Euro Bölgesi İtalya Açıklanacak Veri İşsizlik Oranı (Haziran) Sanayi Üretimi (Ağustos, a-a) Kapasite Kullanım Oranı (Ağustos) TÜFE (Ağustos) Dış Ticaret Dengesi (Temmuz) Merkez Bankası Toplantısı ve Faiz Kararı (Eylül) TÜFE (Ağustos, y-y) Dış Ticaret Dengesi (Temmuz) Cari İşlemler Dengesi (Temmuz) ZEW Endeksi (Eylül) TÜFE (Ağustos, y-y) Çekirdek ÜFE (Ağustos) Yeni Başlayan Konut İnşaatları (Ağustos) İnşaat İzinleri (Ağustos) Haftalık Mortgage Verileri Merkez Bankası Toplantısı ve Faiz Kararı (Eylül) Tankan Güven Endeksi (Ağustos) Dış Ticaret Dengesi (Ağustos) İkinci El Konut Satışları (Ağustos) Philadelphia FED Endeksi (Eylül) Öncül Göstergeler Endeksi (Ağustos) Haftalık İşsizlik Başvuruları Cari İşlemler Dengesi (2.çeyrek) Perakende Satışlar (Ağustos, a-a) Tüketici Güveni (Eylül) Sanayi Siparişleri (Temmuz) Önceki %8.8 %0.0 %77.6 %1.3 1.124 milyar € %4.5 %2.0 17.3 milyar € 16.9 milyar € 42.0 %2.8 %0.1 0.896 milyon 0.954 milyon 385.0 %0.25 13 1.02 trilyon ¥ 5.39 milyon $ 17.30 %0.6 292 bin -106.1 milyar $ %1.1 -15.60 -%1.10 Beklenti %8.8 (açıklandı) %0.4 %77.8 %1.3 -%4.5 %1.6 --46.0 %2.7 %0.1 0.925 milyon 0.948 milyon -%0.25 -1.1 trilyon ¥ 5.25 milyon $ -%0.5 330 bin -97.2 milyar $ %0.4 -14.50 -- 11 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Mevsim ve Takvim Etkisinden Arın. GSYH (ç-ç, %) Takvim Etkisinden Arın. GSYH (y-y, %) Reel GSYH (y-y, %) 15 15.0 10 10.0 4.4 5 5.0 0.0 -5 -5.0 -10 -10.0 -15 -15.0 -20 -20.0 1999Ç1 1999Ç4 2000Ç3 2001Ç2 2002Ç1 2002Ç4 2003Ç3 2004Ç2 2005Ç1 2005Ç4 2006Ç3 2007Ç2 2008Ç1 2008Ç4 2009Ç3 2010Ç2 2011Ç1 2011Ç4 2012Ç3 2013Ç2 1999Ç1 1999Ç4 2000Ç3 2001Ç2 2002Ç1 2002Ç4 2003Ç3 2004Ç2 2005Ç1 2005Ç4 2006Ç3 2007Ç2 2008Ç1 2008Ç4 2009Ç3 2010Ç2 2011Ç1 2011Ç4 2012Ç3 2013Ç2 0 Kaynak:TÜİK Kaynak:TÜİK Sektörel Büyüme Hızları (y-y, %) Sektör Payları (%) (2013 II.Çeyrek) 2012 II. Çeyrek 2012 III. Çeyrek 2012 IV. Çeyrek 2013 I.Çeyrek 2013 II.Çeyrek Tarım 7.2 3.5 2.1 3.4 4.3 5.4 Sanayi 25.7 3.2 1.1 -0.1 1.6 3.4 İnşaat 6.0 -0.8 -0.8 1.5 5.9 7.6 Ticaret 13.5 0.6 -0.7 0.0 2.9 5.0 Otel.veLokantalar 1.6 3.6 1.6 7.4 15.5 14.9 Ulaş. ve Haber. 15.3 4.4 2.9 0.7 2.3 3.3 Mali Kur. 11.5 3.6 0.9 3.8 6.5 8.5 Konut Sah. 4.4 1.7 1.6 1.7 1.2 1.3 Eğitim 2.0 4.5 3.5 4.6 4.5 4.3 Sağ. İş. ve Sos. Hiz. 1.2 5.3 4.7 5.3 4.0 4.6 Vergi-Süb. 8.7 1.5 0.9 0.9 1.5 5.3 Sektörler (Sabit Fiyatlarla) Sektörel Büyüme Hızları (y-y, %) 25 20 GSYH 100 2.8 1.5 1.4 2.9 4.4 15 10 5 0 Sanayi İnşaat Ticaret 2013-I 2013-II 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-II 2011-III 2011-I 2010-III Tarım 2010-IV 2010-II -5 Ulaştırma Kaynak:TÜİK Kaynak: TÜİK 12 Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Harcama Bileşenleri (Sabit Fiyatlarla) Sektör Payları (%) (2013 II.Çey.) 2012 II. Çey. 2012 III. Çey. 2012 IV. Çey. 2013 I. Çey. 2013 II. Çey. Yer. Hanehalkı Tük. Har. 65.6 -1.2 -0.3 -0.4 3.1 5.3 Dev. Nihai Tük. Har. 10.6 4.4 5.5 8.5 7.6 7.4 Gay. Safi Ser. Oluş. 26.0 -4.3 -3.3 -1.7 2.3 3.7 Kamu Sektörü 5.1 4.0 6.8 21.8 83.9 36.7 Özel Sektör 20.9 -5.6 5.3 -6.8 -7.3 -2.0 Mal ve Hiz. İhracatı 27.3 23.2 14.4 6.7 5.6 1.2 Mal ve Hiz. İthalatı 30.9 -1.7 3.0 6.6 7.1 11.7 2.8 1.5 1.4 2.9 4.4 50 40 30 20 10 GSYH 0 -10 Tüketim Kaynak: TÜİK Devlet Yatırım İhracat İthalat Kaynak:TÜİK Sanayi Üretim Endeksi İmalat Sanayi Üretim Endeksi Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 3 Aylık Hareketli Ortalama (y-y, %) 16.00 3 14.00 2 12.00 Kaynak: TÜİK Kaynak: TCMB 13 Tem.13 Mar.13 -4.00 May.13 -5 Kas.12 -2.00 Oca.13 0.00 -4 Eyl.12 Tem.13 Nis.13 Eki.12 Oca.13 Tem.12 Nis.12 Oca.12 Eki.11 Nis.11 Tem.11 Oca.11 Eki.10 Tem.10 Nis.10 Oca.10 -5 2.00 -3 Tem.12 0 4.00 May.12 -2 6.00 Oca.12 -1 Mar.12 5 8.00 Eyl.11 0 10.00 Kas.11 1 Tem.11 10 18.00 4 May.11 15 5 Mar.11 20 Sektörel Sanayi Üretim Endeksi Ara Malı İmalatı (y-y, %) Yıllık Değişim Oranı (%) Sektörler Dayanıklı Tüketim Malı İmalatı (y-y, %) Dayanıksız Tüketim Malı İmalatı (y-y, %) Sermaye Malı İmalati (y-y, %) Oca.13 Tem.13 Oca.12 Tem.12 Oca.11 Tem.11 Oca.10 Tem.10 Oca.09 Tem.09 Oca.08 Tem.08 Oca.07 Tem.07 Oca.06 Tem.06 50.00 40.00 30.00 20.00 10.00 0.00 -10.00 -20.00 -30.00 -40.00 -50.00 -60.00 Kaynak:TÜİK Temmuz Ayı 2012 2013 Petrol Ürünleri -0.3 3.5 Tekstil 8.7 7.4 Gıda 2.6 9.0 Kimyasal Madde 4.9 3.1 Ana Metal Sanayi 7.5 4.6 Metalik Olm. Diğ. Mineral 0.2 0.8 Taşıt Araçları -7.5 17.4 Elektrikli Teçhizat -3.2 23.2 Giyim 9.3 8.8 Kaynak: TÜİK Toplam Otomobil Üretimi Sanayi Ciro Endeksi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Kaynak: OSD, VakıfBank 170.0 160.0 150.0 140.0 130.0 120.0 110.0 100.0 90.0 80.0 70.0 161.3 Oca.08 Nis.08 Tem.08 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 May.01 Ara.01 Tem.02 Şub.03 Eyl.03 Nis.04 Kas.04 Haz.05 Oca.06 Ağu.06 Mar.07 Eki.07 May.08 Ara.08 Tem.09 Şub.10 Eyl.10 Nis.11 Kas.11 Haz.12 Oca.13 Ağu.13 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK Beyaz Eşya Üretimi Beyaz Eşya Üretimi (Adet) 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 Kaynak:Hazine Müsteşarlığı 14 Kapasite Kullanım Oranı Dayanıklı Tüketim Malları Dayanıksız Tüketim Malları Ara Malları Yatırım Malları Kapasite Kullanım Oranı (%) 85 95 80 75 85 70 75 65 65 60 55 55 45 Kaynak: TCMB Kaynak: TCMB Toplam Sanayide Verimlilik Verilen İnşaat Ruhsatları Çalışan Kişi Başına (3 Aylık) Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2) Çalışılan Saat Başına (3 Aylık) 110 90,000.0 80,000.0 70,000.0 60,000.0 50,000.0 40,000.0 30,000.0 20,000.0 10,000.0 0.0 105 100 95 90 85 80 75 70 Kaynak:Hazine Müsteşarlığı Kaynak:Hazine Müsteşarlığı PMI Endeksi 60 PMI Imalat Endeksi 55 50 45 50.9 40 35 30 Kaynak:Reuters 15 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 8.17 15.0 6.38 10.0 5.0 6.37 Kaynak: TCMB -5.0 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 0.0 Kaynak: TCMB TÜFE Harcama Grupları (Katkı, Puan) Gıda ve Enerji Enflasyonu (y-y, %) Gıda 35.00 Giyim ve Ayakkabı Ev Eşyası Lokanta ve Oteller Yıllık 30.00 Aylık 25.00 Enerji Tüfe 20.00 Konut 15.00 Alkollü İçecekler ve Tütün 10.00 5.00 Ulaştırma -1 0 1 Şub.08 May.08 Ağu.08 Kas.08 Şub.09 May.09 Ağu.09 Kas.09 Şub.10 May.10 Ağu.10 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 0.00 Gıda ve Alkolsüz İçecekler 2 Kaynak: TCMB Kaynak: TCMB ÜFE Alt Sektörler (y-y, %) Tarım Sanayi Dünya Gıda ve Emtia Fiyat Endeksi BM Dünya Gıda Fiyat Endeksi İmalat Sanayi UBS Emtia Fiyat Endeksi (sağ eksen) Kaynak:TCMB 260 240 220 200 180 160 140 120 100 2300 2100 1900 1700 1500 1300 1100 900 700 500 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Şub.06 Haz.06 Eki.06 Şub.07 Haz.07 Eki.07 Şub.08 Haz.08 Eki.08 Şub.09 Haz.09 Eki.09 Şub.10 Haz.10 Eki.10 Şub.11 Haz.11 Eki.11 Şub.12 Haz.12 Eki.12 Şub.13 Haz.13 35.0 30.0 25.0 20.0 15.0 10.0 5.0 0.0 -5.0 -10.0 Kaynak: Bloomberg 16 İTO Enflasyon Göstergeleri Türk- İş Mutfak Enflasyonu İstanbul Toptan Eşya Fiyat Endeksi (y-y,%) Türk-İş Gıda Enflasyonu ( a-a, %) İstanbul Ücretliler Geçinme Endeksi (y-y,%) 8 90 80 70 60 50 40 30 20 10 0 -10 6 4 2 0 -2 -4 Kaynak:İTO Kaynak: Türk-İş Enflasyon Beklentileri Tük. Güven Endeksi-Fiyat Beklentileri 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 9.5 9 8.5 8 7.5 7 6.5 6 5.5 5 Fiyatların değişim yönüne ilişkin beklenti 100 95 90 87.8 85 80 75 70 Kaynak: TÜİK Kaynak: TCMB Reel Efektif Döviz Kuru 135 130 125 120 115 110 105 100 TÜFE Bazlı (2003=100) 111.5 Kaynak: TCMB 17 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücü Durumu İşgücü Arzı (kişi) İstihdam Edilenler (kişi) Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 31,000 29,000 27,000 9.7 25,000 23,000 Kaynak: TÜİK 21,000 19,000 Haz.08 Eyl.08 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Haz.05 Ara.05 Haz.06 Ara.06 Haz.07 Ara.07 Haz.08 Ara.08 Haz.09 Ara.09 Haz.10 Ara.10 Haz.11 Ara.11 Haz.12 Ara.12 Haz.13 8.8 Kaynak: TÜİK İşgücüne Katılım Oranı Sektörlerin Toplam İşgücü İçindeki payı İşgücüne Katılma Oranı (%) İstihdam Oranı (%) Sanayi İnşaat Hizmetler (Sağ Eksen) 30.0 54.0 25.0 52.0 20.0 50.0 15.0 48.0 10.0 46.0 5.0 44.0 0.0 42.0 Haz.08 Eyl.08 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Haz.08 Eyl.08 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 53.0 51.0 49.0 47.0 45.0 43.0 41.0 39.0 37.0 35.0 Tarım Kaynak: TÜİK Kaynak: TÜİK İşkur İstatistikleri Sanayi İstihdam Endeksi (2010=100) İş Arayanların Sayısı (kişi) 200,000 180,000 160,000 140,000 120,000 100,000 80,000 60,000 40,000 20,000 0 Sanayi İstihdam Endeksi 117 112 107 102 97 Kaynak: Hazine Müsteşarlığı 2005-I 2005-III 2006-I 2006-III 2007-I 2007-III 2008-I 2008-III 2009-I 2009-III 2010-I 2010-III 2011-I 2011-III 2012-I 2012-III 2013-I May.08 Ağu.08 Kas.08 Şub.09 May.09 Ağu.09 Kas.09 Şub.10 May.10 Ağu.10 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 92 18 Kaynak: Hazine Müsteşarlığı Reel Brüt Ücret - Maaş Endeksleri Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 125 120 115 110 105 100 95 90 85 2005-I 2005-III 2006-I 2006-III 2007-I 2007-III 2008-I 2008-III 2009-I 2009-III 2010-I 2010-III 2011-I 2011-III 2012-I 2012-III 2013-I 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Sanayi Sektörü Reel Brüt Ücret - Maaş Endeksleri Kaynak: TOBB Kaynak: Hazine Müsteşarlığı 19 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 -12000 Tem.03 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 Tem.03 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 0 Kaynak: TCMB Kaynak: TCMB İhracat* İthalat İmalat (y-y, %) Madencilik (y-y, %) Tarım (y-y, %) Ara Malları (y-y, %) Sermaye Malları (y-y, %) Tüketim Malları (y-y, %) 100 100 80 80 60 60 40 40 20 20 0 0 -20 -20 -40 -60 Tem.03 Oca.04 Tem.04 Oca.05 Tem.05 Oca.06 Tem.06 Oca.07 Tem.07 Oca.08 Tem.08 Oca.09 Tem.09 Oca.10 Tem.10 Oca.11 Tem.11 Oca.12 Tem.12 Oca.13 Tem.13 -40 Kaynak: TCMB Kaynak: TCMB *12 aylık toplam veriler kullanılmıştır. Cari İşlemler Dengesi 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 Sermaye ve Finans Hesabı 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Kaynak: TCMB 20 TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketim Harcamaları Tüketici Güven Endeksi Reel Kesim Güven Endeksi (sağ eksen) 105.0 95.0 85.0 75.0 65.0 55.0 Kaynak: TCMB Reel Hanehalkı Tüketimi (y-y, %) 130 120 110 100 90 80 70 60 50 40 20 15 10 5 0 -5 -10 -15 Kaynak: TCMB CNBC-e Güven Endeksleri Krediler CNBC-e Tüketici Güven Endeksi Krediler (y-y, %) 80 150 70 130 60 110 50 90 40 70 30 20 50 10 30 0 Kaynak: BDDK Kaynak: CNBC-e Bireysel ve Ticari Krediler Bireysel Krediler (y-y, %) Ticari Krediler (y-y, %) 55 45 35 25 15 5 -5 Kaynak: BDDK 21 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Bütçe Gelirleri ve Harcamaları Bütçe Gelirleri (12 aylık toplam-milyar TL) Bütçe Dengesi (12 Aylık toplam-milyar TL) Bütçe Harcamaları (12 aylık toplam-milyar TL) 0 450 -10 400 -20 350 -30 300 -40 250 -50 200 -60 150 Kaynak:TCMB Kaynak:TCMB Vergi Gelirleri Faiz Dışı Denge Vergi Gelirleri (Nominal y-y, %) Vergi Gelirleri (Reel y-y, %) 65 Faiz Dışı Denge (12 aylık-milyar TL) 57 45 47 25 37 27 5 17 -15 7 -35 -3 Kaynak:TCMB, VakıfBank Kaynak:TCMB Borç Stoku İç ve Dış Borç Stoku Toplam Borç Stoku (milyar TL) 600 450 550 400 500 450 400 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 180 160 140 350 120 300 100 350 250 80 300 200 60 Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 22 Türkiye’nin Net Dış Borç Stoku Türkiye’nin Dış Borç Stoku Profili TCMB (milyar dolar-sol eksen) Kamu Sektörü (milyar dolar) Özel Sektör (milyar dolar) Türkiye'nin Net Dış Borç Stoku/GSYH (%) 45 40 35 30 25 20 15 10 5 0 30 250 25 200 20 150 15 100 Kaynak: Hazine Müsteşarlığı 2012 2011 2010 2009 2008 2007 2006 0 2005 0 2004 50 2003 5 2002 2012 2011 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 10 Kaynak: Hazine Müsteşarlığı LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 35 30 25 25 20 20 15 15 10 10 5 -5 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 0 0 Ocak 2004 Mayıs 04 Eylül 04 Ocak 05 Mayıs 05 Eylül 05 Ocak 06 Mayıs 06 Ağustos 06 Aralık 06 Nisan 07 Ağustos 07 Aralık 07 Nisan 08 Ağustos 08 Aralık 08 Nisan 09 Ağustos 09 Aralık 09 Nisan 10 Ağustos 10 Aralık 10 Nisan 11 Ağustos 11 Aralık 11 Nisan 12 Ağustos 12 Aralık 12 Nisan 13 Ağustos 13 5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Para Arzı M2 (bin TL) M3 (bin TL) M1 (bin TL-sağ eksen) 1.1E+09 900000000 250000000 200000000 700000000 150000000 500000000 100000000 300000000 50000000 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 100000000 Kaynak:TCMB 23 Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) ABD 1.6 2 Euro Bölgesi -0.5 1.3 Almanya 0.5 Fransa 0.30 Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi -3.09** 0.25 81.5 1.81 0.50 -15.60 1.60 7.01 0.50 97 1.00 -2.41 0.50 -22.00 -0.53 0.50 98.30 3.80 -36.90 Cari Denge/GSYH* (%) İtalya -2.50 1.20 Macaristan 0.50 1.30 Portekiz -2.10 0.20 -1.55 0.50 -44.10 İspanya -1.60 1.50 -1.07 0.50 -21.20 Yunanistan -5.50 -1.00 -2.88 0.50 -76.60 İngiltere 1.60 2.80 -3.51 0.50 -13.00 Japonya 1.20 0.70 0.99 0.10 43.00 Çin 7.50 2.60 2.60 6.00 97.20 6.50 4.02 8.25 -- Rusya 1.20 1.07*** Hindistan 4.40 10.85 -3.41** 7.25 -- Brezilya 3.28 6.09 -2.26 9.00 110.30 G.Afrika 2.00 6.30 -3.39** 5.00 1.00 4.50 77.20 Türkiye -6.0**** 4.40 8.17 Kaynak: Bloomberg, *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir. **: 2011 verisi, ***: 2010 verisi, ****: VakıfBank hesaplaması Beklentiler (Temmuz 2013) Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge /GSYH (%) İşsizlik Oranı (%) Borç St./GSYH (%) Gelişmiş Ülkeler Gelişmekte Olan Ülkeler Tüm dünya ABD Euro Bölgesi Almanya Fransa İtalya Macaristan Portekiz İspanya Yunanistan İngiltere Japonya Çin Rusya Hindistan Brezilya G.Afrika TÜRKİYE 1.2 5.3 3.1 1.7 -0.6 0.3 -0.2 -1.8 -0.01 -2.32 -1.6 -4.21 0.9 2.0 7.8 2.5 5.6 2.5 2.0 3.43 1.50 6.00 3.76 1.68 1.62 1.61 1.57 1.98 4.00 0.70 1.30 -0.62 2.55 0.70 3.10 6.40 10.57 5.50 5.6 5.50 -0.11 1.01 --2.91 2.32 6.09 -1.28 0.32 2.15 0.14 1.10 -0.28 -4.37 1.23 2.64 2.55 -4.94 -2.37 -6.37 -6.80 8.16 --7.74 12.29 5.65 11.18 12.04 10.47 18.25 27.00 26.98 7.82 4.07 4.10 5.50 -6.00 25.71 9.38 108.41 33.87 -108.12 95.03 80.39 92.74 130.63 79.91 122.30 91.80 179.47 93.62 245.35 21.30 10.42 66.39 67.16 42.72 35.50 2013-IMF Beklentisi 24 Türkiye Makro Ekonomik Görünüm 2011 2012 En Son Yayımlanan 2013 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 297 713 1 416 817 385 113 (2013, 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%) 8.8 2.2 4.4 (2013, 2Ç) 3.7 Sanayi Üretim Endeksi (y-y. %) (takvim etk arnd) 9.7 2.5 4.6 (Temmuz 2013) -- Kapasite Kullanım Oranı (%) 75.4 74.2 75.5 (Ağustos 2013) -- İşsizlik Oranı (%) 9.8 9.2 8.8 (Haziran 2013) 9.5 Fiyat Gelişmeleri TÜFE (y-y. %) 10.45 6.16 8.17 (Ağustos 2013) 6.8 ÜFE (y-y. %) 13.33 2.45 6.38 (Ağustos 2013) -- Parasal Göstergeler (Milyon TL) M1 148,455 167,404 189,775 (06.09.2013) -- M2 665,642 731,770 839,240 (06.09.2013) -- M3 700,491 774,651 879,637 (06.09.2013) -- Emisyon 49,347 54,565 67,135 (06.09.2013) -- TCMB Brüt Döviz Rezervleri (Milyon $) 78,330 100,320 108,669 (06.09.2013) -- Faiz Oranları TCMB O/N (Borç Alma) TRLIBOR O/N 5.0 5.0 3.50 (13.09.2013) -- 10.89 5.78 7.03 (13.09.2013) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 75,092 47,476 5,786 (Temmuz 2013) 54,600 İthalat 240,842 236,545 22,918 (Temmuz 2013) --- İhracat 134,907 152,537 13,112 (Temmuz 2013) Dış Ticaret Açığı 105,935 84,008 9,805 (Temmuz 2013) 91,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 368.8 386.5 401.0 (Temmuz 2013) -- Merkezi Yön. Dış Borç Stoku 149.6 145.5 158.4 (Temmuz 2013) -- Kamu Net Borç Stoku 290.1 240.6 227.7 (2013, 1Ç) -- Kamu Ekonomisi (Milyon TL) 2011 Ağustos 2012 Ağustos Bütçe Gelirleri 32,300 30,250 31,905 (Ağustos 2013) -- Bütçe Giderleri 29,500 31,822 35,050 (Ağustos 2013) -- Bütçe Dengesi 2,800 -1,572 -3,145 (Ağustos 2013) -- Faiz Dışı Denge 8,400 4,217 4,387 (Ağustos 2013) -- 25 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Ümit Ünssal Müdür Yard dımcısı umit.unsal@vakkifbank.com.tr Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr Sinem Ullusoy dımcısı Uzman Yard sinem.ulusoy@vakifbank.com.tr 0212‐398 18 98 0212‐398 19 02 0212‐398 18 99 0212‐398 18 91 0212‐398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte ve bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr