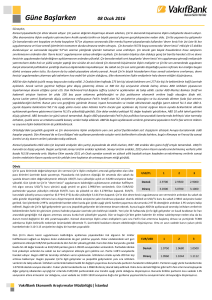

Güne Başlarken

27 Nisan 2015

Günaydın,

Geçtiğimiz haftanın son işlem gününde ABD’de açıklanan dayanıklı mal siparişlerinin bir önceki aya göre sert bir şekilde yükselerek

beklentilerin üzerinde %4 artış kaydettiği görüldü. Bu yükselişin otomobil ve uçak gibi lüks tüketim malları talebindeki artıştan

kaynaklandığı düşünülüyor. Ancak piyasalarda şirket yatırımlarında görülen azalmanın devam edeceği beklentisi ile verideki olumlu

gelişmenin geçici olabileceği değerlendiriliyor. Veri bakımından sakin geçen günde dolar endeksinin de dayanıklı mal siparişleri

verisindeki sert artışa çok fazla tepki vermediği hatta bir miktar geri çekildiği görülürken ABD 10 yıllık tahvil faizinin artan talep ile

%1.90’a kadar çekildi. Borsalar ise, açıklanan şirket bilançolarından aldığı destek ile günü artıda kapattı. Bu hafta ABD’de 28-29 Nisan

tarihli Fed Açık Piyasa Komitesi (FOMC) toplantısı küresel piyasalarında yakından takip edilecek.

Cuma günü Yunanistan’ın borç krizini görüşmek üzere Riga’da başlayan Eurogroup toplantısı Cumartesi günü sonlandı. Toplantıdan

Yunanistan’ın kreditörleri ile anlaşması yolunda olumlu sonuçlar çıkmazken Mayıs ayında IMF’ye 1 milyar Euro’ya yakın ödeme

gerçekleştirecek olan Yunanistan’a ilişkin belirsizliklerin devam ettiği görülüyor. Haftanın son işlem gününün bir diğer önemli

gelişmesi Almanya’dan geldi. Almanya iş dünyası güven endeksi (IFO) imalat sektöründeki iyileşmeye duyulan güven öncülüğünde

beklentilerin üzerinde 108.6 seviyesinde açıklandı. Asya borsaları bugün primli seyir izlerken Japonya Nikkei endeksi ise günü %0.18

ekside kapattı.

Yurtiçi tarafında ise, Cuma günü açıklanan reel kesim güven endeksi ve öncül büyüme oranı göstergelerinden kapasite kullanım oranı

bir önceki aya göre iyileşme kaydetti. Reel kesim güven endeksi 107.9 seviyesinde gelirken kapasite kullanım oranı 74.1 seviyesinde

gerçekleşti. USD/TL kuru 2.7433 seviyesine kadar tırmanarak tarihi zirve seviyesini yukarıya taşıdı. BİST 100 endeksi ise gelişmekte

olan ülke borsalarına göre daha başarılı bir performans sergileyerek haftayı sert yükselişle tamamladı.

Döviz

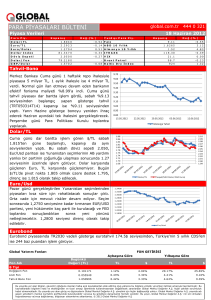

TCMB’nin Nisan ayı toplantısında kurdaki yükselişe yönelik somut bir adım

USD/TL

1

2

3

açıklamamış olması ve Haziran ayı öncesi yurtiçi dinamiklerin etkisiyle TL’deki

değer kaybı Cuma günü de devam etti ve böylece USD/TL kuru ile sepet kur

Destek

2.7000

2.6500

2.6000

(0.5*€+0.5*$) tarihi yüksek seviyelerini test etti. Haftanın son işlem gününde

Direnç

2.7900

2.8700

2.9500

USD/TL kuru yeni tarihi zirve seviyesi olan 2.7433’e kadar yükseldikten sonra günü

2.7143 seviyesinden sonlandırdı. Cuma günü EUR/TL kurunda da yükseliş hâkimdi. EUR/TL kurunun 2.9774’e kadar yükseldiği günde

sepet kur da 2.8574 ile tarihi yüksek seviyeyi test etti ve 2.8332 seviyesinden kapandı. USD/TL kurunda bu sabah da yükseliş var. Kur

2.72 seviyesinin üzerinde hareket ediyor. Haziran ayına yaklaşılmasının da etkisiyle yurtiçi dinamikler TL üzerinde baskı yaratmaya

devam ediyor. Ayrıca bu hafta Fed toplantısı ve temerrüde düşebileceği daha sık dile getirilmeye başlanan Yunanistan’la ilgili

gelişmeler de yakından izlenecektir. Bu yıl içinde faiz artırımına gitmesine kesin gözüyle bakılan Fed’in toplantıda faiz artırımının

zamanlamasına ilişkin bir ipucu verip vermeyeceği takip edilecektir. Yunanistan’ın kreditörlerle ilgili görüşmelerinin olumlu

sonuçlanacağı beklentileri ise EUR/TL kurundaki yükselişi hızlandırıyor. Bugün yurtiçinde Hazine ihaleleri takip edilecektir. USD/TL

kurunda yükselişin devam etmesi durumunda 2.79 ilk direnç seviyesi olarak önemini koruyor.

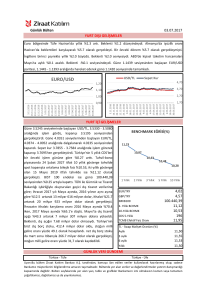

Geçtiğimiz hafta dolar endeksinin küresel piyasalarda bir miktar değer

EUR/USD

1

2

3

kaybetmesiyle, EUR/USD paritesi 1.0822 seviyesinden başladığı haftayı 1.0873

seviyesinden alıcılı sonlandırdı. Geçtiğimiz haftanın en önemli gündem

Destek

1.0685

1.0596

1.0458

maddelerinden biri 24 Nisan’da Euro Bölgesi maliye bakanlarının katılımıyla

Direnç

1.0954

1.1052

1.1120

Riga’da gerçekleştirilen toplantı oldu. Toplantıda Yunanistan’ın kreditörleriyle

yaptığı görüşmelerden olumlu sonuç çıkmazken, EUR/USD paritesinin bundan sonra izleyeceği seyirde Mayıs ayında Yunanistan borç

krizine dair gelişmeler etkili olacak. Yunanistan’ın IMF’ye Mayıs ayının başında 200 milyon Euro ve 12 Mayıs’a kadar da 760 milyon

Euro ödeme gerçekleştirmesi bekleniyor. Yunanistan’ın 11 Mayıs’ta Euro Bölgesi maliye bakanlarının katılımıyla yapılacak toplantıda

kreditörleriyle anlaşması önemli olacak. Yunanistan’ın önümüzdeki dönemde temerrüte düşüp düşmemesinin Euro’nun hareketleri

açısından önemli olduğunu düşünüyoruz. Yunanistan borç krizi kaynaklı gelişmelerin paritede aşağı yönlü hareketler görülmesinde

etkili olması halinde, ilk destek seviyesi olarak 1.0685 seviyesi takip edilebilir. Paritede yukarı yönlü hareketlerin devam etmesi

durumunda ise 1.0954 direnç seviyesi önemli olacaktır.

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Faiz

Geçtiğimiz hafta sert satışların yaşandığı tahvil bono piyasasında işlem gören iki yıllık

Gösterge

1

2

3

gösterge tahvil getirisi haftanın son işlem gününü %10.27’den kapatarak uzun bir sürenin

Tahvil

ardından gördüğü çift haneli seviyesini korudu. Haziran ayında yapılacak olan seçimler

Destek

9.50

9.00

8.50

öncesinde iç dinamiklerin etkisini dış dinamiklere göre daha net gördüğümüz halihazırdaki

Direnç

10.50

10.80

11.0 0

ortamda USD/TL’nin tarihi zirvesini görmesi, ağırlıklı ortalama fonlama maliyetinin %8.00

seviyelerine yükselmiş olması gibi faktörler TL cinsi getirileri de baskılıyor. Haftanın son

işlem gününde kısa vadelilerde görülen satışlara paralel uzun vadeli tahvillerde de satış yaşandı ve 10 yıllık gösterge tahvil getirisi de gün içerisinde

4 baz puan yükselerek günü %9.42 seviyesinden sonlandırdı. Yeni haftada Fed’in Nisan ayı toplantısı, yurtiçinde ise Hazine tarafından Nisan ayı

borçlanma programı çerçevesinde gerçekleştirilecek olan beş ihale takip edilecek. Hazine ihalelerinin arasında 16 Kasım 2016 itfalı iki yıllık gösterge

tahvilin yeniden ihracı da gerçekleşecek ve tahvil bono piyasasındaki işlem hacmini etkileyebilecek olan söz konusu ihalelere gelen talep miktarı

önemli olacaktır. İki yıllık gösterge tahvil getirisinin yukarı yönlü hareketlerinin devam etmesi halinde %10.50 direnç seviyesi ilk etapta takip

edilmeli.

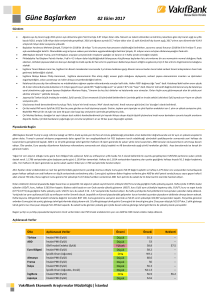

Hisse Senedi

Geçtiğimiz hafta BİST 100 endeksinde oldukça volatil bir seyir izledik. Döviz piyasalarındaki

BİST-100

1

2

3

hareketlilik endeks üzerinde baskı yaratmaya devam ederken geçtiğimiz hafta Salı ve Cuma

günü gelen sert alımlar endekste 80,000-83,800 bandındaki temkinli tavrın dışına

Destek

84,450

82,620

81,900

çıkılmasına neden oldu. İşlem hacmi önceki birkaç haftaya kıyasla yükselen endeks, haftalık

bazda bankacılık hisseleri öncülüğünde %3.8 değer kazanarak MSCI gelişmekte olan ülke

Direnç

86,000

87,850

88,150

endeksinin üzerinde performans gösterdi. Fed’in faiz artırım zamanını öteleyip

ötelemeyeceği tartışmalarının hız kazandığı son dönemde sermaye girişlerinin gelişmekte olan ülke borsalarına yöneldiği söylenebilir. BİST 100

endeksine de gelişmekte olan ülke borsalarına paralel şekilde giriş gerçekleşirken geçtiğimiz hafta söz konusu ülke borsalarına göre yurtiçi

borsalarda daha başarılı bir seyir yaşandığı görüldü. Bu başarılı performansta yurtiçinde seçim döneminin yaklaşmasının etkisinin olduğu

düşünülebilir. Ancak önümüzdeki kısa vadede endekse gelebilecek alımların yüksek ivmesini koruyup koruyamayacağı önem taşıyor. Kaldı ki bu

hafta yapılacak olan Fed toplantısından gelecek sinyaller ve döviz piyasalarında yaşanabilecek volatilite endeksin seyrinde belirleyici olacaktır.

Ayrıca Yunanistan borç krizi gelişmeleri resesyon ile mücadele eden Euro Bölgesi geleceği açısından yakından takip edilecek. Yurtdışı ve yurtiçi

gelişmelerin etkisi ile endekste yukarı yönlü hareketlerin kalıcı olması halinde, 86,000-88,150 direnç bölgesi hedeflenebilir. Endeksin geçtiğimiz

haftadaki kazanımlarını kar realizasyonları ile geri vermesi halinde, 100 günlük hareketli ortalama seviyesi olan 84,450 desteğinde tutunması önemli

olacakken sonrasında 50 ve 200 günlük hareketli ortalamalarının oluşturduğu 82,620-81,900 destek bandının kritik olduğunu düşünüyoruz.

Emtia

Geçtiğimiz hafta konut piyasası verileri ile dalgalı bir seyir izleyen altının haftanın kapanışını

Altın

1

2

3

1,180 dolar/ons direncinin altında 1,179 dolar/ons seviyesinden tamamladığını ve böylelikle

haftayı %2 değer kaybı ile bitirdiğini gördük. Haftanın son işlem gününde ABD’de açıklanan

Destek

1,175

1,170

1,162

dayanıklı mal siparişlerinin beklentilerin oldukça üzerinde gelmesi altında sert gerilemeleri de

Direnç

1,191

1,200

1,210

beraberinde getirdi. Yeni haftaya gelindiğinde altın yarın başlayacak ve 29 Nisan’da

sonuçlanacak olan Fed’in toplantısı öncesinde sakin bir seyir izleme çabasında. Sabah saatleri

itibarıyla ise altının alıcılı ancak 50 günlük hareketli ortalama seviyesinin altında 1,183 dolar/ons seviyesinden fiyatlandığını görüyoruz. Kısa vadede

1,183 dolar/ons seviyesi önemli bir seviye olurken bunun üzerine taşınacak işlemlerde 1,191 dolar/ons ile 1,204 dolar/ons dirençleri öne çıkıyor.

Bugün küresel piyasalarda sakin bir veri akışı gözleniyor. Fed toplantısı öncesinde belirsizliğin hakim olmasını beklediğimiz altın fiyatları açısından

bugün ABD’de Dallas Fed imalat endeksi ile hizmet PMI verileri takip edilecek.

Son dönemde ABD ham petrol stoklarında yaşanan gerilemenin arz fazlasına ilişkin olumlu sinyaller vermesinin desteği ile hızlı yükselişe geçen ham

petrol fiyatları, geçtiğimiz hafta ise stoklardaki beklentilerin üzerinde gelen artış nedeniyle gerileme gösterdi. Böylelikle ham petrolün haftanın son

işlem gününü %1 değer kaybı ile varil başına 57.2 dolardan tamamladığını ve haftayı da ekside kapattığını gördük. Bugün yeni haftanın ilk işlem

gününe primli başlayan ham petrol fiyatlarının sabah saatleri itibarıyla varil başına 57 dolardan fiyatlandığını görüyoruz. Kısa vadeli olarak yukarı

yönlü seyir halinde fiyatlar için varil başına 57.9 dolar ile 58.7 dolar dirençleri öne çıkıyor.

Açıklanacak Veriler

Ülke

Açıklanacak Veriler

ABD

Hizmet PMI (Nisan, öncül)

Dallas Fed İmalat Endeksi ( Nisan)

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Önceki

Beklenti

59.2

-17.4

59.5

-12

FİNANSAL GÖSTERGELER

VERİ

Kapanış

G.D.

H.D.

Y.B.D.

YURT İÇİ

DÖVİZ

USD/TRY

EUR/TRY

Sepet (0.5$+0.5€)

USD/TRY 3M Imp. Vol.

USD/TRY Future

0.47

0.91

0.70

0.69

0.38

1.34

1.98

1.67

1.17

0.97

15.75

4.86

9.81

30.13

14.91

0.45

-0.05

0.83

-0.01

1.90

0.01

-0.12

-0.95

24.72

2.11

2.23

2.20

2.13

3.80

3.81

2.38

3.42

0.11

-1.33

-6.12

-2.18

-0.37

0.45

-0.49

0.87

-0.08

-0.04

-0.61

0.62

0.08

1.51

0.19

0.69

6.41

-9.41

-1.25

-0.91

-4.77

-10.54

-0.02

-0.05

0.00

-0.01

0.00

0.04

0.01

0.08

-0.16

-0.20

-0.15

-0.34

1.50

-0.04

-2.85

-2.67

2.41

0.13

0.11

1.06

0.09

0.25

-1.65

-0.65

0.48

-2.97

-5.99

-3.67

-6.53

1.61

-0.88

-4.40

1.06

1.84

-8.27

-3.50

-3.11

0.27

-18.16

-3.80

19.15

-16.66

6.82

5.39

13.42

-13.95

-1.00

8.39

-27.35

10.12

-23.41

0.12

0.23

0.71

0.74

0.44

-0.83

-0.47

1.63

0.82

-1.52

1.42

1.75

3.25

1.05

1.13

1.87

2.48

4.89

2.05

-11.52

1.56

3.21

8.59

21.33

21.97

15.77

54.95

13.08

10.52

-48.56

-1.25

-1.02

0.66

0.27

-2.09

-0.30

2.88

0.63

-0.24

4.07

11.09

-4.78

FAİZ

Gösterge Tahvil Getirisi*

Gösterge Eurobond Getirisi(2030)*

5Y CDS

BİST-100

BİST-30

BİST-Bankacılık

BİST-30 Future

Dolar Endeksi

EUR/USD

USD/JPY

GBP/USD

USD/CHF

EUR/JPY

2Y ABD Hazine Tahvil Getirisi

10Y ABD Hazine Tahvil Getirisi

2Y Almanya Hazine Tahvil Getirisi

10Y Almanya Hazine Tahvil Getirisi

YURT DIŞI

2.7143

2.9521

2.8332

16.8325

2.7315

iTraxx Crossover

ABD 5Y CDS

Almanya 5Y CDS

Fransa 5Y CDS

İngiltere 5Y CDS

İtalya 5Y CDS

İspanya 5Y CDS

Portekiz 5Y CDS

İrlanda 5Y CDS

Brezilya 5Y CDS

Rusya 5Y CDS

Güney Afrika 5Y CDS

Macaristan 5Y CDS

Dow Jones

S&P500

Nasdaq

DAX

CAC40

Nikkei

Shanghai

Bovespa

MSCI GOÜ

VIX

Altın ($/ons)

ABD Ham Petrolü ($/varil)

Brent Petrol ($/varil)

Emtia Endeksi

10.27

4.71

229.10

HİSSE SENEDİ

85551.31

104368.69

148417.98

104.40

DÖVİZ

96.92

1.09

118.99

1.52

0.95

129.38

FAİZ*

0.50

1.91

-0.26

0.15

KREDİ

271.26

16.14

16.62

37.64

20.83

131.46

100.43

160.86

49.08

222.78

350.64

210.51

137.70

HİSSE SENEDİ

18080.14

2117.69

5092.09

11810.85

5201.45

20020.04

4393.69

56594.22

524.51

12.29

EMTİA

1179.00

57.15

65.28

415.99

*: Puan Değişim

LİBOR

TL

USD

EUR

ON

1 Hafta

1 Ay

2 Ay

3 Ay

6 Ay

1 Yıl

10.7665

10.7762

10.7124

10.6592

10.6048

10.5044

10.5036

0.1225

0.1440

0.1815

0.2323

0.2790

0.4089

0.7059

-0.1721

-0.0929

-0.0507

-0.0250

-0.0043

0.0593

0.1786

Vakıfbank Ekonomik Araştırmalar

ekonomik.arastirmalar@vakifbank.com.tr

Cem Eroğlu

Müdür

cem.eroglu@vakifbank.com.tr

0212-398 18 98

Buket Alkan

Uzman

buket.alkan@vakifbank.com.tr

0212-398 19 03

Fatma Özlem Kanbur

Uzman

fatmaozlem.kanbur@vakifbank.com.tr

0212-398 18 91

Bilge Pekçağlayan

Uzman

bilge.pekcaglayan@vakifbank.com.tr

0212-398 19 02

Sinem Ulusoy

Uzman Yardımcısı

sinem.ulusoy@vakifbank.com.tr

0212-398 19 05

Elif Engin

Uzman Yardımcısı

elif.engin@vakifbank.com.tr

0212-398 18 92

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.