Güne Başlarken

08 Ocak 2016

Günaydın,

Küresel piyasalarda Çin etkisi devam ediyor. Çin yuanın değerini düşürmeye devam ederken, Çin’in ekonomik büyümesine ilişkin endişelerde devam ediyor.

Ülke ekonomisine ilişkin endişeler yatırımcıların Aralık ayında tarihin en büyük parasal çıkışının gerçekleşmesine neden oldu. Çin’de yaşanan bu gelişmeler

Çin borsalarında sert kayıplara ve hatta kayıpların %7’ye ulaşması sonrasında ülke menkul kıymet piyasalarında kullanılan ‘devre kesici’nin üst üste iki kez

uygulanmasına ve hisse senedi işlemlerinin tamamen durdurulmasına neden olmuştu. Çin borsaları %5’lik kayıp sonrasında ‘devre kesici’ etkisiyle 15 dakika

durduruluyor ve sonrasında kayıplar %7’nin üzerine çıktığında işlemler tamamen sona erdiriliyor. Çin önceki gün büyük hissedarların hisse satışlarını

sınırlamasının ardından dün ‘devre kesici’ uygulamasının askıya alındığını açıkladı. Çin borsaları böylece dün oldukça geniş bir bantta hareket etti ve devre

kesicinin uygulamadan kaldırıldığının açıklanmasının ardından yükseldi. Çin borsalarındaki sert kayıplarda ‘devre kesici’nin uygulamaya gireceği endişesiyle

yatırımcıların daha hızlı ve yüklü satışlar yaptığı öne sürülse de asıl olarak Çin ekonomik büyümesine ilişkin endişeler ve Çin’de son zamanlarda uygulanan

karışık ekonomik politikaların yarattığı olumsuz algılamadan kaynaklanıyor. Bu sabah ise Çin son sekiz gündür düşürdüğü yuanın referans kur aralığını bugün

dünkü seviyeye yakın tuttu. Bu durum da bu sabah piyasalara olumlu yansıdı. Ancak Çin’in büyük hissedarların hisse senedi satımlarını sınırlaması, devre

kesiciyi uygulamadan çıkarması gibi adımların kısa vadeli bir çözüm olduğunu, ülke ekonomisine ilişkin endişelerin hala devam ettiğini düşünüyoruz.

ABD’de dün haftalık işsizlik maaşı başvuruları takip edildi. 2 Ocakla biten haftada 275 bin kişi olarak beklenen veri 277 bin kişi ile beklentilerin hafif üzerinde

açıklandı. Ancak verinin geçtimiz haftaya göre düşüş göstermiş olması ve 300 bin kişi seviyesinin altında kalmış olması ABD istihdam piyasasının

toparlanmaya devam ettiğine işaret etti. Dün Richmond Fed Başkanı Jeffrey Lacker’ın açıklamaları da takip edildi. Lacker ABD Merkez Bankası (Fed)’nın

kademeli artıştan kastının bir yılda 100 baz puan anlamına gelebileceğini ve faiz patikasının ekonomik verilere bağlı olacağını ifade etti.

Ayrıca Lacker petrol fiyatlarında düşüş sonlanınca enflasyonun Fed’in hedefi olan %2 seviyelerine çıkacağını ve bu durumda dörtten fazla faiz artırımı

yapılabileceğini belirtti. Bunun yanı sıra geçtiğimiz günlerde ihracat, inşaat harcamaları ve imalat aktivitesinde zayıflığa işaret ederek %1.3 olan ABD 4.

çeyrek büyüme beklentisini %0.7 ile aşağı yönlü revize eden Atlanta Fed’in önceki gün açıklanan dış ticaret açığının Kasım ayında beklentilerin altında

açıklanarak gerileme göstermesi üzerine %1.0’a yükselttiği görüldü. Dün dolar endeksi yaklaşık %1 değer kaybetti görülürken, ABD 10 yıllık tahvil getirileri

düşüş gösterdi. ABD borsaları ise günü satıcılı tamamladı. Bugün ABD piyasalarında Fed’in faiz politikası konusundaki kararlarında belirleyici olan tarımdışı

istihdam, işsizlik oranı ve ortalama saatlik kazanç verileri takip edilecek. ABD’de bugün açıklanacak verilerin görünümü piyasaların Fed’in faiz artırım miktarı

ve sayısına ilişkin beklentilerini de şekillendirecek.

Ortadoğu’daki jeopolitik gerginlik ve Çin ekonomisine ilişkin endişelerin yanı sıra petrol fiyatlarındaki sert düşüşlerin etkisiyle Avrupa borsalarında ciddi

kayıplar yaşandı. Dün Almanya’da ve Euro Bölgesi’nde açıklanan perakende satışlar verisi beklentilerin altında kalırken, bugün Almanya ve Fransa’da sanayi

üretimi ve dış ticaret verileri yakından takip edilecek.

Küresel piyasalarda etkili olan Çin kaynaklı endişeler dün yurtiçi piyasalarda da etkili olurken, BIST 100 endeksi dün günü hafif artışla tamamladı. USD/TL

kurunda ise düşüş yaşandı. Bugün yurtiçinde sanayi üretim endeksi açıklandı. Sanayi üretim endeksi, 2015 yılının Kasım ayında arındırılmamış verilerle yıllık

bazda %3.58 oranında arttı. Böylece Ekim ayında 2011 yılı Ocak ayından sonraki en yüksek yıllık bazdaki artışını kaydeden arındırılmamış verilerle sanayi

üretim endeksinin Kasım ayında sert bir şekilde ivme kaybetse de artmaya devam ettiği görüldü.

Döviz

Çin’in para biriminde değersizleşmeye izin vermesi Çin’e ilişkin endişeleri artırarak gelişmekte olan ülke

USD/TL

1

2

3

para birimleri üzerinde baskı yaratmıştı. Piyasalarda risk iştahının düştüğü bir ortamda dün sabah da

yuanda devam eden değersizleşmenin etkisiyle USD/TL kuru yükselişle açıldı ve 3.0280 seviyesine kadar

Destek

2.9700

2.9500

2.9000

yükseldi. Gün içinde ise Çin’in “devre kesici” uygulamasını kaldırdığını açıklamasının ardından hafifleyen

risk algısı sonucu USD/TL kuru yönünü aşağı çevirdi ve günü 2.9983’ten sonlandırdı. Dün EUR/USD

Direnç

3.0300

3.0700

3.1000

paritesinde yaşanan yükselişin etkisiyle EUR/TL kuru da yükseldi ve dün 3.2769’dan kapandı. EUR/TL

kurundaki yükseliş sonucu sepet kur (0.5*€+0.5*$) da dün yükselişle 3.1413’ten kapandı. Çin’in dün devre kesici uygulamasına son vermesinin ardından bu sabah da

sekiz gündür düşürdüğü referans kuru düşürmeyerek dünkü seviyesine yakın bırakması piyasaları olumlu etkiledi ve USD/TL kuru bu sabah 2.9810 seviyesine kadar

geriledi. Son işlemlerde 2.99’lu seviyelerde hareket eden kurda gün içinde aşağı yönlü hareket yaşanması durumunda 2.97 ilk desteğinin ardından 2.95 seviyesi takip

edilmeli. Bugün de Çin’le ilgili gelişmelerin yanı sıra jeopolitik gelişmeler de izlenmeye devam edecek. Ayrıca bugün ABD’de açıklanacak tarımdışı istihdam verilerinin

beklentilerden farklı bir görünüm çizmesi halinde piyasalar üzerinde yön belirleyici olabilir. Yeni yılın ilk haftasında Çin’le ilgili gelişmeler ve Suudi Arabistan ile İran

arasındaki gerginliğin risk algısını artırması sonucu kurda hızlı yükselişler yaşandı. Dün ve bugün Çin’den gelen haberler bir miktar sakinleşmeye neden olsa da bu

durum trend değiştirici bir etki yaratmayacaktır. Küresel ekonomiye ilişkin artan endişelerin yanı sıra Fed’in faiz artırımına başlamış olması ve yurtiçinde TCMB

adımlarına ilişkin belirsizlik nedeniyle önümüzdeki dönemde TL üzerindeki baskıların devam edebileceğini düşünüyoruz. Orta ve uzun vadede kurun yukarı yönlü

hareketlerinde 3.10-3.15 seviyelerine doğru bir hareket yaşanabilir.

Dün Çin’in devre kesici uygulamasını kaldırdığını açıklaması piyasalardaki risk algısının bir miktar

EUR/USD

1

2

3

hafiflemesini sağladı ve böylece dolar endeksinde de geri çekilme yaşandı. Dolar endeksindeki sert geri

çekilmenin etkisiyle EUR/USD paritesinde de dün hızlı bir yükseliş gördük. Euro dün dolar karşısında günlük

bazda %1.40 değer kazandı ve EUR/USD paritesi günü 1.09325 seviyesinden sonlandırdı. Paritedeki dünkü

Destek

1.0750

1.0680

1.0500

hızlı yükselişin ardından bu sabah ise kar satışlarının etkisiyle geri çekilme var. Parite 1.08’li seviyelerde

hareket ediyor. Bugün ABD’de tarımdışı istihdam verisi açıklanacak. İstihdamın Aralık ayında 200 bin kişi

Direnç

1.0960

1.1044

1.1112

artması bekleniyor. Bugün piyasalar Çin’le ilgili gelişmeler ve jeopolitik gelişmelerin yanı sıra istihdam

verilerini de takip edecek. İstihdam verilerinde beklenmedik bir değişim yaşanması durumunda paritenin hareketini etkileyebilir. Paritenin aşağı yönlü hareketlerinde

1.0750 ilk destek seviyesi olacaktır. Yukarı yönlü hareketlerde ise 1.0960 ilk direnç olarak takip edilmeli. Daha önce de belirttiğimiz gibi Fed’in faiz artırımına başlayarak

diğer gelişmiş ülkelerden ayrıştığı bir ortamda EUR/USD paritesindeki ana trendin aşağı yönlü olduğunu düşünüyoruz. Bununla birlikte paritenin kısa vadede 1.05

seviyesinin altına inmesinin zor olduğunu, uzun vadede ise 1USD=1EUR seviyesine doğru bir gerileme yaşansa bile bu seviyenin kalıcı olmayacağını düşünüyoruz.

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Faiz

Dün Çin’de yaşanan gelişmelerin sonucunda global risk iştahının artmasıyla USD/TL kurunun

Gösterge

1

2

3

gerilemesine paralel olarak faiz oranları da düşüş gösterdi. İki yıllık gösterge tahvil faizi dün açılışına

Tahvil

göre 2 baz puan düşerek %11.20 seviyesinden kapandı. Gün içerisinde %11.33 seviyelerine kadar

çıkan 10 yıllık tahvil getirisi ise günü açılışına göre 9 baz puan düşüşle %11.11 seviyesinden

Destek

11.00

10.80

10.50

tamamladı. Ayrıca Türkiye’nin de aralarında bulunduğu gelişmekte olan ülkelere ilişkin risk algısının

artması ve yurtiçinde geçtiğimiz günlerde açıklanan enflasyon oranının piyasa beklentilerinin

Direnç

11.50

11.80

12.00

üzerinde açıklanması sonucu dün Türkiye’nin 5 yıllık CDS risk primi 7 baz puan artarak 297 puan

seviyelerine yükseldi. Bugün yurtiçinde sanayi üretimi verisi takip edilecek. Yurtdışında ise Fed’in faiz kararları konusunda belirleyici olan tarımdışı istihdam

ve işsizlik oranı verileri tahvil bono piyasası için önem arz edecek. Haftabaşından beri getiri eğrisindeki yataylaşma ile birlikte 10 yıllık faiz oranları ile

arasındaki farkın kapandığını gözlemlediğimiz iki yıllık gösterge tahvilin yukarı yönlü hareketlerinde %11.50 seviyesi takip edilebilir.

Hisse Senedi

Piyasalarda Çin ve artan jeopolitik risk algısı kaynaklı endişelerin etkisi hissedilmeye devam ediyor.

BİST-100

1

2

3

Gelişen ve gelişmekte olan ülke borsaları dün de değer kaybederken BİST 100 endeksi söz konusu

borsalardan yine pozitif ayrıştı. Dün %0.7 yükselen bankacılık endeksinin yanı sıra kur ve yurtiçi

Destek

70,000

69,790

69,190

gösterge faiz oranının sakin seyir izlemesi endekse gelen alımlarda belirleyici oldu. İşlem hacminin

önceki haftaya kıyasla oldukça yükselen endeksin günü %0.42’lik primle 71,495 seviyesinden

Direnç

71,740

72,640

75,000

tamamladığı görüldü. Bugün endeksin seyrinde ABD tarafından gelecek verilerin belirleyici

olmasını bekliyoruz. Özellikle ABD tarımdışı istihdam verisi yakından takip edilecek. Verilerin

beklentilerden iyi gelmesi Fed’in Mart ayında tekrar bir faiz artırımına gidebileceği ihtimalini güçlendirebileceğinden endekste satış baskısı hızlanabilir. Ayrıca

küresel piyasalarda Çin ekonomisine ilişkin endişelerin pek çok gelişmekte olan ülke ile birlikte Türkiye’de de risk alma iştahını azaltabileceği ve bu durumun

hisse senedi piyasalarımızda etkili olabileceği göz önünde bulundurulmalı. Söz konusu ortamda, endeksin haftalık kapanışını kritik gördüğümüz 69,190

seviyesinin üzerinde yapıp yapmayacağı önemli olacak. Bu seviyenin altına doğru gevşemelerde kar realizasyon baskısı artacağından geri çekilme

hızlanabilecekken endeksin söz konusu destek seviyesinin üzerine kalıcı olarak yerleşmesi halinde, 75,000 direncine doğru yükseliş denemeleri görülebilir.

Emtia

Hafta başından bu yana küresel piyasalarda Çin kaynaklı riskli varlıklara satış gelirken güvenli liman

Altın

1

2

3

olarak görülen varlıklara ise alım geldiğini gözlemlemiştik. Dün Çin’in, hisse senedi piyasasında

belirli düzeyde kayıplar yaşanması ile devreye giren kısıtlayıcı sistemden vazgeçtiğini duyurması

1,065

1,052

1,043

Destek

yatırımcı psikolojisindeki endişeyi bir miktar hafifletmiş oldu. Çin’den gelen bu adım yatırımcılarda

mevcut olan risk alma iştahsızlığını bir miktar hafifletirken, dolar endeksinin yaklaşık %1 değer

Direnç

1,100

1,125

1,143

kazancı yaşamasına sebep oldu. Altın fiyatları ise dün kazançlarına devam ederken dolardaki bu

değer kazancı 1,110 dolar/ons direncinin yukarı yönlü kırılmasını engellemiş oldu. Böylece 1,093

dolar/ons’tan güne başladığı görülen altın fiyatları gün içerisinde %1.4 değer kazancı ile 1,108 dolar/ons seviyesinden günü kapatmış oldu. Bugünkü

hareketlerinde ise 100 günlük hareketli ortalama değeri olan 1,111 dolar/ons seviyesinin üzerine kadar yükselmesinin ardından gelen satışların etkisiyle

altın fiyatlarının 1,098 dolar/ons’a kadar çekildiği dikkat çekiyor. Altın fiyatlarının bu sabahki geri çekilmesinde Çin’in diğer günlerden farklı olarak yuanın

değer kazanmasına sebep olan bir işlem bandı belirlemesinin küresel risk iştahını bir miktar artırması etkili oldu. Yatırımcı kararlarındaki oynaklığı gösteren

“Altın VIX” endeksinde ABD’de açıklanacak olan istihdam verileri öncesinde son iki gündür sert artış yaşandığı görülürken, ABD’den bugün gelecek verilerin

beklentileri karşılaması durumunda altında bu hafta görülen kazanımların ivme kaybettiğini görebiliriz. Beklediğimiz bu ivme kaybına rağmen yeni yılın ilk

haftasını %3’ün üzerinde değer kaybı ile sonlandırmasını beklediğimiz altın fiyatlarının hareketlerinde 1,065-1,110 dolar/ons bandı önemini koruyor olacak.

Çin’in yuanın değerini düşürmeye devam etmesi ve beraberinde gelen Çin borsalarındaki düşüş ülke ekonomisine ilişkin endişeleri artırırken petrol

fiyatlarındaki aşağı yönlü baskının da artmasına neden oldu. Petrol fiyatları dün 32.1 dolar/varil seviyesine kadar geriledi. Petrol stoklarındaki aşırı arz

fazlasının devam etmesi ve hatta petrol üretimin hız kesmemesi fiyatlar üzerinde baskı oluşturmaya devam ediyor. OPEC üyesi iki ülke arasındaki gerginlik

artarak devam ederken, OPEC tarafından referans petrol fiyatı olarak belirlenen petrol sepeti fiyatları dün 2004 yılından bu yana en düşük seviye olan 29.71

dolar/varil seviyesine kadar geriledi. Yaşanan bu gerilemede OPEC üyesi ülkeler arasında üretimde en büyük paya sahip olan Suudi Arabistan’ın İran’ın

Avrupa piyasasındaki etkinliğini düşürmek amacıyla Avrupa ülkelerine oldukça düşük fiyattan petrol satması etkili oldu.

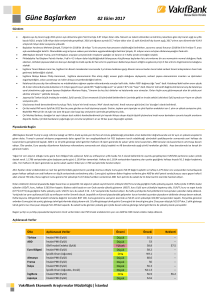

Açıklanacak Veriler

Ülke

Açıklanacak Veriler

Türkiye

ABD

Sanayi Üretimi (Kasım, Arındırılmamış, y-y)

Tarımdışı İstihdam (Aralık)

İşsizlik Oranı (Aralık)

Sanayi Üretimi (Kasım, y-y)

Dış Ticaret Dengesi (Kasım)

Cari İşlemler Dengesi (Kasım)

Dış Ticaret Dengesi (Kasım)

Sanayi Üretimi (Kasım, y-y)

Dış Ticaret Dengesi (Kasım)

Öncül Göstergeler Endeksi (Kasım, öncül)

Almanya

Fransa

İngiltere

Japonya

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Önceki

Beklenti

%14.7

211 Bin Kişi

%5.0

%0.0

22.3 Milyar Euro

23.0 Milyar Euro

-4,582 Milyon Euro

%3.6

-4,140 £

104.2

%3.58 (açıklandı)

200 Bin Kişi

%5.0

%0.5

20.2 Milyar Euro

21.0 Milyar Euro

-3,947 Milyon Euro

%3.1

-2,700 £

103.9

FİNANSAL GÖSTERGELER

VERİ

Kapanış

G.D.

H.D.

Y.B.D.

YURT İÇİ

DÖVİZ

USD/TRY

EUR/TRY

Sepet (0.5$+0.5€)

USD/TRY 3M Imp. Vol.

USD/TRY Future

-0.11

1.33

0.63

0.83

-0.52

2.81

3.45

3.14

8.62

2.60

1.17

2.17

1.69

5.08

0.73

-0.02

0.03

0.34

0.15

0.17

0.10

2.42

8.69

5.92

0.42

0.64

0.70

1.25

-0.32

-0.01

-0.35

-0.36

1.39

1.67

1.55

1.95

-0.97

1.40

-0.68

-0.08

-1.41

0.70

-0.42

0.64

-2.12

-0.80

-0.88

-1.55

-0.66

0.93

-1.48

-0.67

-0.88

-0.58

-0.03

-0.02

0.00

0.04

-0.10

-0.12

-0.04

-0.09

-0.09

-0.10

-0.03

-0.03

2.43

0.65

1.44

2.19

1.61

2.67

4.61

3.80

-0.16

0.66

4.42

1.02

0.56

8.77

2.76

-1.58

-0.22

4.59

3.82

6.29

3.80

11.94

-2.19

6.29

2.25

0.01

3.88

1.47

-0.64

2.43

2.46

3.15

5.46

8.17

10.99

-3.56

4.08

-0.35

0.44

-2.32

-2.37

-3.03

-2.29

-1.72

-2.33

-7.04

-2.58

-2.26

21.37

-5.23

-4.93

-6.35

-7.10

-5.04

-6.65

-11.70

-6.13

-4.63

37.23

-3.70

-3.46

-4.36

-2.95

-2.63

-3.71

-5.20

-3.43

-2.14

20.72

1.40

-2.06

-1.40

-0.37

4.51

-10.18

-9.47

0.32

3.20

-9.49

-9.32

0.32

FAİZ

Gösterge Tahvil Getirisi*

Gösterge Eurobond Getirisi(2030)*

5Y CDS

BİST-100

BİST-30

BİST-Bankacılık

BİST-30 Future

Dolar Endeksi

EUR/USD

USD/JPY

GBP/USD

USD/CHF

EUR/JPY

2Y ABD Hazine Tahvil Getirisi

10Y ABD Hazine Tahvil Getirisi

2Y Almanya Hazine Tahvil Getirisi

10Y Almanya Hazine Tahvil Getirisi

YURT DIŞI

2.9991

3.2808

3.1400

14.3325

3.0376

iTraxx Crossover

ABD 5Y CDS

Almanya 5Y CDS

Fransa 5Y CDS

İngiltere 5Y CDS

İtalya 5Y CDS

İspanya 5Y CDS

Portekiz 5Y CDS

İrlanda 5Y CDS

Brezilya 5Y CDS

Rusya 5Y CDS

Güney Afrika 5Y CDS

Macaristan 5Y CDS

Dow Jones

S&P500

Nasdaq

DAX

CAC40

Nikkei

Shanghai

Bovespa

MSCI GOÜ

VIX

Altın ($/ons)

ABD Ham Petrolü ($/varil)

Brent Petrol ($/varil)

Emtia Endeksi

11.20

5.49

297.32

HİSSE SENEDİ

71495.93

87417.44

119500.42

88.75

DÖVİZ

98.22

1.09

117.67

1.46

0.99

128.62

FAİZ*

0.95

2.15

-0.39

0.54

KREDİ

342.22

18.05

12.67

26.30

19.99

100.95

95.54

184.39

43.96

484.13

328.39

343.42

164.54

HİSSE SENEDİ

16514.10

1943.09

4689.43

9979.85

4403.58

17767.34

3125.00

40694.72

427.86

24.99

EMTİA

1108.97

33.27

33.75

375.89

*: Puan Değişim

LİBOR

TL

USD

EUR

ON

1 Hafta

1 Ay

2 Ay

3 Ay

6 Ay

1 Yıl

11.0150

11.0170

11.1220

11.2035

11.2820

11.4290

11.4778

0.3661

0.3872

0.4235

0.5166

0.6201

0.8513

1.1654

-0.2857

-0.2721

-0.2114

-0.1664

-0.1314

-0.0450

0.0521

Vakıfbank Ekonomik Araştırmalar

ekonomik.arastirmalar@vakifbank.com.tr

Cem Eroğlu

Müdür

cem.eroglu@vakifbank.com.tr

0212-398 18 98

Uzman

naimedogan.eris@vakifbank.com.tr

0212-398 18 93

Fatma Özlem Kanbur

Uzman

Bilge Pekçağlayan

Uzman

Naime Doğan Eriş

Elif Engin

Uzman

Ezgi Şiir Kıbrıs

Uzman Yardımcısı

Sinem Ulusoy

Uzman Yardımcısı

fatmaozlem.kanbur@vakifbank.com.tr

bilge.pekcaglayan@vakifbank.com.tr

elif.engin@vakifbank.com.tr

sinem.ulusoy@vakifbank.com.tr

ezgisiir.kibris@vakifbank.com.tr

0212-398 18 91

0212-398 19 02

0212-398 18 92

0212-398 19 05

0212-398 19 03

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.

Vakıfbank Ekonomik Araştırmalar