İÇİNDEKİLER

I- GENEL BİLGİLER : .................................................................................................................... 2

II- BAĞIMSIZ DENETÇİ GÖRÜŞÜ: .................................................................................................. 3

III- MUHASEBE KAYITLAR: ........................................................................................................... 4

IV- İDARİ YÜKÜMLÜLÜKLER: ........................................................................................................ 4

V- DENETİM SONRASI GELİŞMELER: .............................................................................................. 4

VI- DENETİM YÖNTEMLERİ: ......................................................................................................... 5

VII- ÖNERİLER: ........................................................................................................................... 5

NOT 1. ŞİRKET’İN ORGANİZASYONU VE FAALİYET KONUSU .......................................................... 12

NOT 2. FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLARI ...................................................... 12

NOT 3. UYGULANAN DEĞERLEME İLKELERİ / MUHASEBE POLİTİKALARI .......................................... 13

NOT 4. NAKİT DEĞERLER .......................................................................................................... 19

NOT 5. GERÇEĞE UYGUN DEĞER FARKI K/Z'A YANSITILAN FİNANSAL VARLIKLAR ........................... 19

NOT 6. BANKALAR ................................................................................................................... 19

NOT 7. FAKTORİNG ALACAKLARI ve TAKİPTEKİ ALACAKLAR ........................................................ 19

NOT 8. MADDİ DURAN VARLIKLAR ............................................................................................. 19

NOT 9. MADDİ OLMAYAN DURAN VARLIKLAR ............................................................................. 20

NOT 10. ERTELENEN VERGİ VARLIĞI ........................................................................................... 20

NOT 11. DİĞER AKTİFLER .......................................................................................................... 21

NOT 12. MUHTELİF BORÇLAR .................................................................................................... 21

NOT 13. ÖDENECEK VERGİ VE YÜKÜMLÜLÜKLER ......................................................................... 21

NOT 14. BORÇ VE GİDER KARŞILIKLARI ...................................................................................... 21

NOT 15. ÖDENMİŞ SERMAYE ..................................................................................................... 22

NOT 16. SERMAYE YEDEKLERİ ................................................................................................... 22

NOT 17. KAR YEDEKLERİ ........................................................................................................... 23

NOT 18. GEÇMİŞ YIL KAR / ZARARLARI ...................................................................................... 23

NOT 19. FAKTORİNG GELİRLERİ ................................................................................................. 23

NOT 20. ESAS FAALİYET GİDERLERİ ............................................................................................ 24

NOT 21. DİĞER FAALİYET GELİRLERİ .......................................................................................... 24

NOT 22. DİĞER FAALİYET GİDERLERİ .......................................................................................... 24

NOT 23. SÜRDÜRÜLEN FAALİYETLER VERGİ KARŞILIĞI ................................................................. 25

NOT 24. HİSSE BAŞINA KAR / ZARAR ......................................................................................... 25

NOT 25. FİNANSAL ARAÇLARDAN KAYNAKLANAN RİSKLERİN NİTELİĞİ VE DÜZEYİ .......................... 25

NOT 26. BİLANÇO TARİHİNDEN SONRAKİ OLAYLAR ..................................................................... 28

1

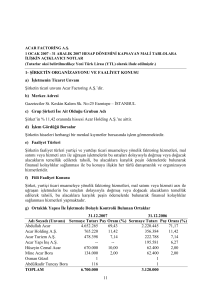

I - GENEL BİLGİLER :

Şirket Unvanı

:Acar Factoring Anonim Şirketi

Ticaret Sicil Numarası

:3970-8

Vergi No

:004 003 1566

Kuruluş Tarihi

:İzin tarihi: 22.01.1993

Tescil Tarihi

: 02.02.1993

Sermayesi

: 12.000.000.-TL

Adresi

:Gazeteciler St. Keskin Kalem Sk. No:29 Esentepe- İSTANBUL

Telefon Numarası

: 0212 212 53 48-50-51

Faks Numarası

: 0212 212 266 53 95

Internet Adresi

: www.acarfactoring.com.tr

Ortaklık Yapısı

:

31.12.2008

31.12.2009

Adı Soyadı (Unvanı)

Tutarı

Pay Oranı

Tutarı

Pay Oranı

(%)

Abdullah Acar

(%)

9.952.265

82,94

4.652.265

69,43

Acar Holding A.Ş.

765.220

6,38

765.220

11,42

Acar Turizm A.Ş.

478.398

3,99

478.398

7,14

Hüseyin Cemal Acar

670.000

5.58

670.000

10

Mine Acar Bora

134.000

1.12

134.000

2

Abdulkadir Tuncay Bora

Ahmet Sarıcıoğlu

Toplam

116

116

1

1

12.000.000

12.000.000

100

6.700.000

100

Üst Düzey Yöneticiler:

1-

Abdullah Acar

:Yönetim Kurulu Başkanı

2-

Hüseyin Cemal Acar

:Yönetim Kurulu Başkan Vekili

3-

Abdulkadir Tuncay Bora

:Yönetim Kurulu Üyesi

4-

Mine Acar Bora

:Yönetim Kurulu Üyesi

5-

Ahmet Sarıcıoğlu

:Yönetim Kurulu Üyesi

Personel Sayısı

: 12

Yasal Denetçiler

: Mesut Cemal Dizdar, Ali Mesut Acar

Şubeler ve Temsilcilikler

: Yoktur.

İştirakler ve Bağlı Ortaklıklar

:Şirket, iştiraki olan Acar Yatırım Menkul Değerler

A.Ş.’deki hisselerini ilişkili taraf kapsamındaki ve aynı zamanda Yönetim Kurulu Başkan’ı Abdullah

Acar’a 2008 yılında satmıştır. (Bkz. Dipnot 8)

2

IIII - BAĞIMSIZ DENETÇİ GÖRÜŞÜ:

ACAR FACTORİNG

FACTORİNG A. Ş.’NİN

1 OCAK – 31 ARALIK 2009

200 9 HESAP DÖNEMİNE AİT

BAĞIMSIZ DENETİM RAPORU

Acar Factoring A.Ş. Yönetim Kurulu Başkanlığı’na,

Acar Factoring A.Ş.’nin 31.12.2009 tarihi itibarıyla hazırlanan bilançosu, aynı tarihte sona eren

döneme ait gelir tablosu, nakit akış tablosu, özkaynak değişim tablosu ve önemli muhasebe

politikaları ile diğer açıklayıcı notların bir özetini denetlemiş bulunuyoruz.

Şirket Yönetim Kurulu rapor konusu finansal tabloların Bankacılık Düzenleme ve Denetleme Kurulu

(“BDDK”) uyarınca yürürlüğe konulan hesap ve kayıt düzeni ile muhasebe ve bağımsız denetim ilkelerine

ilişkin düzenlemelere ve Türkiye Muhasebe Standartları ile Türkiye Finansal Raporlama Standartlarına uygun

olarak ve hata ya da suistimal dolayısıyla önemlilik arz eden ölçüde yanlış bilgi içermeyecek şekilde

hazırlanmasını

ve

sunulmasını

sağlayacak bir iç kontrol

sistemi oluşturulması, uygun muhasebe

politikalarının seçilmesi ve uygulanmasından sorumludur.

Bağımsız denetimi yapan kuruluş olarak üzerimize düşen sorumluluk, denetlenen finansal tablolar

üzerinde görüş bildirmektir. Finansal tabloların önemlilik arz edecek ölçüde bir hata içermediğine ilişkin

makul güvence sağlayacak şekilde bağımsız denetim planlanmış ve gerçekleştirilmiştir. Bağımsız denetimde;

finansal tablolarda yer alan tutarlar ve finansal tablo açıklama ve dipnotları hakkında denetim kanıtı

toplamaya yönelik denetim teknikleri uygulanmış; bu teknikler istihdam ettiğimiz bağımsız denetçilerin

insiyatifine bırakılmış, ancak, duruma uygun denetim teknikleri, finansal tabloların hazırlanması ve sunumu

sürecindeki iç kontrollerin etkinliği dikkate alınarak ve uygulanan muhasebe politikalarının uygunluğu

değerlendirilerek belirlenmiştir.

Şirketin 31.12.2009 mali tabloları başka bir bağımsız denetim şirketi tarafından denetlenmiş ve

olumlu görüş bildirilmiştir.

Görüşümüze göre, ilişikteki finansal tablolar, bütün önemli taraflarıyla,

Acar Factoring A.Ş’ nin

31.12.2009 tarihi itibarıyla mali durumunu ve aynı tarihte sona eren döneme ait faaliyet sonuçları ile nakit

akımlarını 5411 sayılı Bankacılık Kanununun 37 ve 38 inci maddeleri gereğince yürürlükte bulunan

düzenlemelerde belirlenen muhasebe ilke ve standartlarına uygun olarak doğru bir biçimde yansıtmaktadır.

Ankara, 14.04.2010

SER & BERKER Bağımsız Denetim ve Yeminli Mali Müşavirlik A.Ş.

Member Firm of DFK International

Engin Berker

Sorumlu Ortak Baş Denetçi

3

IIIIII - MUHASEBE KAYITLAR:

Şirket yasal kayıtlarını Türk Ticaret Kanunu ve Vergi Kanunları hükümlerine uygun bir şekilde

tutmaktadır. İlişikteki mali tablolar SPK tarafından yayınlanan Seri XI No:29 Sayılı Tebliğ hükümleri

çerçevesinde düzenlenmiştir. Bu mali tablolara ait açıklayıcı notlar aşağıda sunulmaktadır.

IVIV - İDARİ YÜKÜMLÜLÜKLER:

1. Mevzuata Uygunluk: Şirket, faktoring işlemlerini, “Finansal Kiralama ve Faktoring ve

Finansman Şirketlerinin Kuruluş ve Faaliyet Esasları Hakkındaki Yönetmelik” e uygun olarak

gerçekleştirmektedir.

2.

Bildirimlerin Kayıtlara Uygunluğu: Şirketin, Bankacılık Düzenleme ve Denetleme Kurumu

tarafından istenen bilgi ve belgelerin yine kendisine verilen süreler çerçevesinde gönderdiği tespit

edilmiştir.

Şirket üçer aylık dönemler halinde Bankacılık Düzenleme ve Denetleme Kurumu’na göndermiş

olduğu mali tablolar ilgili tarihler itibariyle şirketin denetlenmemiş mizanları alınarak kontrol edilmiş

ve gönderilen raporlar ile mizanlardaki tutarlar arasında belirtilmesi gereken tutarsızlık tespit

edilmemiştir.

3.

İç Kontrol Sistemi: Şirket faaliyetlerini merkezden yürütmektedir. Şirketin şubesi

bulunmamaktadır.

Genel olarak denetim çalışması sırasında iç denetim sistemine ilişkin olarak, denetim

yöntemlerinin şekil, zamanlama ve kapsamını belirleyebilmek amacıyla yapılan çalışmalar, Şirket’in iç

kontrol yapısının unsurlarının anlaşılmasını içermekle birlikte, iç kontrol sistemi üzerinde bir güvence

vermek veya iç kontrol yapısındaki önemli eksiklikleri belirlemeye yönelik değildir. Bununla birlikte

yapılan denetimlerimiz neticesinde aşağıdaki hususlar tespit edilmiştir.

•

İlgili mevzuat hükümlerine uygun işlem tesis edilmesine yönelik hizmet birimleri ile iç

kontrol, muhasebe, bilgi işlem ve raporlama sistemlerinin kurulduğu

•

Bu birimler için yeterli personel kadrosunun oluşturulduğu

•

Personelin görev tanımları ve ile yetki ve sorumluluklarının belirlendiği

5. Davalara İlişkin Bilgi: Şirket avukatı ile yapılan görüşmeler neticesinde şirket aleyhinde veya

lehinde açılmış veya açılması beklenen herhangi bir dava olmadığı tespit edilmiştir.

Faaliyet

6. İşlem Sınırları: “Finansal Kiralama ve Faktoring ve Finansman Şirketlerinin Kuruluş ve

Esasları Hakkındaki Yönetmelik” inde belirtilen sınırın üzerinde herhangi bir işlem

yapılmamıştır.

V - DENETİM SONRASI GELİŞMELER:

Yoktur.

4

V I - DENETİM YÖNTEMLERİ:

Şirket nezdinde ve sonrasında yapılan incelemelerimiz aşağıda belirtilen hususlar kullanılarak

tamamlanmıştır;

1.

Açılış Bakiyeleri: Şirketin önceki yıl kapanış ve bu yılki açılış fişleri kontrol edilmiş ve

doğruluğu teyit edilmiştir.

2.

Faktoring Alacakları:

Alacakları Faktoring sözleşmesinde konu alacaklar için doğrulama mektupları

gönderilerek, şirket kayıtlarının doğruluğu teyit edilmiştir.

3.

Sabit Kıymetler:

Kıymetler : Şirketin kayıtlarında gözüken duran varlıkların listesi alınarak bu

varlıkların fiilen varlığı test edilmiştir. Fiilen var olmayan duran varlıklar kayıtlardan

çıkartılmıştır. Bu dönemde alınan duran varlıkların tamamının alış faturası kontrol

edilmiştir. Amortisman tablosu yeniden hesaplanarak test edilmiştir.

4.

Faktoring Gelirleri:

Gelirleri : Şirketin imzalamış olduğu faktoring sözleşmeleri örnekleme yoluyla

seçilmiş ve sözleşmelere uygun olarak hesaplanarak muhasebeleştirildiği test edilmiştir.

5.

Özkaynkalar:

Özkaynkalar : Şirket özkaynaklarında meydan gelen değişimler tablolaştırılmıştır. Sermaye

artırımında ödemelerin nakit olarak şirketin banka hesaplarına girdiği teyit edilmiştir.

Diğer özkaynak kalemlerine giriş ve çıkışların doğruluğu teyit edilmiştir.

6.

Gelir ve Gider Tahakkukları:

Tahakkukları : Şirketin dönem sonunda tahakkuk yapılması gereken

hesapları tespit edilmiş, gerekli hesaplamalar ve kontroller yapılarak doğruluğu teyit

edilmiştir

V IIII- ÖNERİLER:

Herhangi bir önerimiz bulunmamaktadır.

5

ACAR FACTORİNG A.Ş.’NİN

31.12.2009 TARİHLİ

BİLANÇOSU

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

6

ACAR FACTORİNG A.Ş.’NİN

31.12.2009 TARİHLİ

BİLANÇOSU

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

7

ACAR FACTORİNG A.Ş.’NİN

01.01.2009 - 31.12.2009 TARİHLERİ

TARİHLERİ ARASI GELİR TABLOSU

(Tutarlar

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

8

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

Edilmiştir)

01.01.2009 - 31.12.2009 TARİHLERİ ARASI ÖZKAYNAK DEĞİŞİM TABLOSU

ACAR FACTORİNG A.Ş.’NİN

9

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

Edilmiştir)

01.01.2009 - 31.12.2009 TARİHLERİ ARASI ÖZKAYNAK DEĞİŞİM TABLOSU

ACAR FACTORİNG A.Ş.’NİN

10

ACAR FACTORİNG A.Ş.’NİN

A.Ş.’NİN

01.01.2009 - 31.12.2009 TARİHLERİ ARASI NAKİT AKIM TABLOSU

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

11

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

NOT 1. ŞİRKET’İN

ŞİRKET’İN ORGANİZASYONU VE FAALİYET KONUSU

. Şirket, yurtiçi ticari muameleye yönelik faktoring hizmetleri, mal satımı veya hizmeti arzı ile

uğraşan işletmelerin bu satışları dolayısıyla doğmuş veya doğacak alacakların temellük edilerek

tahsili, bu alacaklara karşılık peşin ödemelerde bulunarak finansal kolaylıklar sağlanması hizmetleri

yapmaktadır.

Şirketin merkezi Gazeteciler St. Keskin Kalem Sk. No:29 Esentepe- İSTANBUL olup bu adreste

faaliyetlerine devam etmektedir.

Şirketin 31.12.2009 tarihi itibariyle ortakların pay tutarları ve pay oranları aşağıdaki gibidir;

31.12.2008

31.12.2009

Adı Soyadı (Unvanı)

Tutarı

Pay Oranı

Tutarı

Pay Oranı

(%)

(%)

9.952.265

82.94

4.652.265

69,43

Acar Holding A.Ş.

765.220

6.38

765.220

11,42

Acar Turizm A.Ş.

478.398

3.99

478.398

7,14

Hüseyin Cemal Acar

670.000

5.58

670.000

10

Mine Acar Bora

134.000

1.12

134.000

2

Abdullah Acar

Abdulkadir Tuncay Bora

116

Ahmet Sarıcıoğlu

116

1

Toplam

12.000.000

1

100

6.700.000

100

Bilanço tarihi itibariyle şirkette 12 (31.12.2008 : 10 kişi) kişi çalışmaktadır.

NOT 2. FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLARI

2.1 Uygulanan Muhasebe Standartları

İlişikteki finansal tablolar, BDDK tarafından 17 Mayıs 2007 tarih ve 26525 sayılı Resmi Gazete’de

yayımlanan “Finansal Kiralama, Faktoring ve Finansman Şirketlerince Uygulanacak Tekdüzen Hesap

Planı

ve

İzahnamesi

ile

Kamuya

Açıklanacak

Finansal

Tabloların

Biçim

ve

İçeriği

Hakkında

Tebliğ”, Türkiye Muhasebe Standartları Kurulu (TMSK) tarafından yürürlüğe konulan Türkiye Muhasebe

Standartları (TMS) ile Türkiye Finansal Raporlama Standartları (TFRS) ve bunlara ilişkin ek ve yorumlara

ve BDDK tarafından muhasebe ve raporlama esaslarına ilişkin yayımlanan yönetmelik, tebliğ, açıklama

ve genelgelere (tümü “Raporlama Standartları”) uygun olarak hazırlanmıştır.

12

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

2009 yılı faaliyetlerinin muhasebeleştirilmesinde, 10 Ekim 2006 tarihli ve 26315 sayılı Resmi

Gazete’de yayımlanan Finansal Kiralama, Faktoring ve Finansman Şirketlerinin Kuruluş ve Faaliyet

Esasları Hakkında Yönetmeliğe dayanılarak hazırlanan ve 20 Temmuz 2007 tarihli ve 26588 sayılı

Resmi Gazetede yayımlanan Finansal Kiralama, Faktoring ve Finansman Şirketlerince Alacakları için

Ayrılacak Karşılıklara İlişkin Usul ve Esaslar Hakkında Tebliğ hükümleri uygulanmıştır.

Şirket’in 31 Aralık 2009 tarihi itibarıyla düzenlenmiş bilançosu ve aynı tarihte sona eren hesap

dönemine ait gelir tablosu 31 Mart 2010 tarih ve 160 No’lu karar ile Şirket Yönetim Kurulu tarafından

onaylanmıştır.

NOT 3. UYGULANAN DEĞERLEME

DE ĞERLEME İLKELERİ / MUHASEBE POLİTİKALARI

3.a) Hasılat

Şirket, faktoring işlemlerinden elde edilen faiz, komisyon ve provizyon gelirlerini tahakkuk

esasına göre muhasebeleştirmektedir. Faktoring işlemleri neticesinde elde edilen faiz gelirlerinin

kazanılmamış kısımları hasılattan düşülerek net olarak mali tablolara yansıtılmaktadır.

3.b) Maddi Varlıklar

İşletmede bir yıldan fazla süre kullanılacağı tahmin edilen maddi varlıklar, ilk defa maliyet

bedelleri ile kayda alınırlar. Daha sonraki dönemlerde de maliyet bedeli ile değerlenirler. Ancak hesap

döneminden

muhasebesine

önce

tabi

alınmış

maddi

varlıklar

o

dönemin

mevzuatına

tutulmuşlar ve dolayısıyla düzeltilmiş tarihi

uygun

maliyetleri

şekilde

enflasyon

ile taşınmışlardır.

Düzeltilmiş değerler üzerinden de amortismana tabi tutulmuşlardır. Dolayısıyla mali tablolara

yansıyan maddi varlıklar düzeltilmiş tarihi maliyetlerinden birikmiş amortismanlar düşüldükten sonra

kalan net değerleri yansıtmaktadır. Mali tablolarda amortisman oranı olarak Vergi Usul Yasası’na

uygun amortisman oranları kullanılmıştır. Amortisman ayırma yöntemi olarak normal amortisman

yöntemi belirlenmiş ve doğrusal esasa göre amortisman gideri hesaplanmıştır. Kullanılan amortisman

oranları ve yöntemleri aşağıdaki gibidir.

Maddi Varlık Türü

A mortisman Oranı

Amortisman Yöntemi

Taşıt Araç ve Gereçleri

% 20

Normal

Döşeme ve Demirbaşlar

% 10 – 20 – 25

Normal

13

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

Amortisman oranlarının asgari olarak her hesap dönemi sonunda gözden geçirilmesi

gerekmektedir. Diğer taraftan yine maddi varlıklarda değer düşüklüğünün olup olmadığına ilişkin

testlerin yapılması gerekir. Ancak henüz böyle bir çalışma gerçekleştirilmemiş olmakla birlikte, değer

azalmasının olduğu bir varlık grubu da bulunmamaktadır.

3.c) Maddi Olmayan Varlıklar

Maddi olmayan varlıklar, haklar ve özel maliyet harcamalarından oluşmaktadır. Maddi olmayan

duran varlıklar, ilk defa maliyet bedelleri ile kayda alınırlar. Daha sonraki dönemlerde de maliyet

bedeli ile değerlenirler. Ancak hesap döneminden önce alınmış maddi olmayan varlıklar o dönemin

mevzuatına uygun şekilde enflasyon muhasebesine tabi tutulmuşlar ve dolayısıyla düzeltilmiş tarihi

maliyetleri ile taşınmışlardır. Düzeltilmiş değerler üzerinden de amortismana tabi tutulmuşlardır.

Dolayısıyla mali tablolara yansıyan maddi olmayan varlıklar düzeltilmiş tarihi maliyetlerinden birikmiş

amortismanlar düşüldükten sonra kalan net değerleri yansıtmaktadır. Mali tablolarda amortisman

oranı olarak Vergi Usul Yasası’na uygun amortisman oranları kullanılmıştır. Amortisman ayırma

yöntemi olarak normal amortisman yöntemi belirlenmiş ve doğrusal esasa göre amortisman gideri

hesaplanmıştır. Kullanılan amortisman oranları ve yöntemleri aşağıdaki gibidir.

Maddi Olmayan Varlık Türü

Amortisman Oranı

Amortisman Yöntemi

Haklar

% 20

Normal

Özel Maliyetler

% 20

Normal

3.d) Varlıklarda Değer Düşüklüğü

UFRS 36 –Varlıklarda Değer Düşüklüğü standardına göre; düzenli aralıklarla veya en az yılda

bir defa maddi, maddi olmayan varlıklar ve şerefiyenin defter değerleri ile geri kazanılabilir

değerlerinin karşılaştırılması gerekir. Eğer varlığın defter değeri geri kazanılabilir değerini aştığı

tahmin ediliyor ise varlığın değerinde değer düşüklüğünün olduğu kabul edilir. Geri kazanılabilir

değer kullanım fiyatı ile piyasa fiyatından düşük olanıdır. Tahmin edilen değer düşüklüğü tespitin

yapıldığı dönemde zarar kaydedilir.

Ancak şirket varlıklarında böyle bir değer düşüklüğünün varlığı tespit edilmemiştir.

14

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

3.e

3.e ) Borçlanma Maliyetleri

Tüm faiz giderleri tahakkuk yöntemine göre Gelir Tablosu’na alınır ve finansman giderleri

içinde raporlanır. Kullanılan yabancı para cinsinden kredilerle ilgili olarak gerçekleşen kur farkları

(olumlu, olumsuz) finansman maliyetleri ile ilişkilendirilir. Kullanıma hazır hale getirilmesi önemli

ölçüde uzun zaman isteyen varlıkların iktisabı için katlanılan finansman maliyetleri varlığın maliyetine

ilave edilir.

3.f)

3.f) Finansal Araçlar

UFRS 32 ve 39 Finansal Araçlar “Kayda Alma ve Değerleme”; kasa, banka mevcutları, menkul

kıymetler, ticari borçlar ve alacaklar, ilişkili şirketlerden alacaklar ve borçlar, ihraç edilen borçlanma

araçları, öz sermaye araçları, türev araçlar gibi araçların finansal araçlar olarak değerlemesi ve

raporlanmasını gerektirir. Bunların bazıları makul değerleri bazıları ise iskonto edilmiş maliyetleri

üzerinden değerlendirilir. Kurum kapsamında işleme konu olan bu araçlar için kullanılan değerleme ve

sınıflama yöntemleri aşağıdaki gibidir.

3.f.1)

3.f .1) Kasa ve Bankalar

Kasadaki nakit TL ve bankalardaki mevduatın nominal ve kayıtlı değerleri makul değeri olduğu

kabul edilir. Bankalarda vadeli mevduat cari hesap şeklinde olabildiği gibi,

getiri amaçlı yatırım

portföyünün bir parçası olarak vadeli mevduat şeklinde olabilmektedir. Vadeli mevduata faiz oranı

esas alınarak dönemsel gelir tahakkuku yapılmaktadır.

3.f.2

3.f .2)

.2 ) Ticari Alacaklar / Borçlar

Diğer kişi ve kurumlardan mal ve hizmet alımı nedeniyle doğan borçlar kısa süreli olması

nedeniyle

faize

konu

olmamakta,

dolayısıyla

faiz

gider

veya

gelir

reeskontuna

tabi

tutulmamaktadırlar.

Ticari alacaklarda (faktoring alacakları) belirli bir vadeleri olması nedeniyle reeskonta tabi

tutulmaktadır. Nominal değerleri net gerçekleşebilir değerlerinin olduğu kabul edilmektedir. Alacaklar

düzenli bir şekilde takip edilmekte, herhangi bir şekilde alınmasında tereddütler hasıl olduğunda

teminatı da dikkate alınarak muhtemel zarar kadar karşılık ayrılarak net değerleri ile bilançoya

alınmaktadırlar.

15

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

3.g)

3.g ) Karşılıklar, Şarta bağlı yükümlülükler ve şarta bağlı varlıklar

Herhangi bir karşılık tutarının mali tablolara alınabilmesi için; Şirket’in geçmiş olaylardan

kaynaklanan mevcut bir hukuki veya taahhüde bağlı yükümlülüğün bulunması, bu yükümlülüğün

yerine getirilmesi için ekonomik fayda içeren kaynakların işletmeden çıkmasının muhtemel olması ve

söz konusu yükümlülük tutarının güvenilir bir biçimde tahmin edilebiliyor olması gerekmektedir. Söz

konusu kriterler oluşmamışsa Şirket söz konusu hususları ilgili mali dipnotlarında açıklamaktadır.

Paranın zaman değerinin etkisinin önemli olduğu durumlarda, karşılık tutarı; yükümlülüğün yerine

getirilmesi

için

gerekli

olması

beklenen

nakit

çıkışlarının

bugünkü

değeri

olarak

belirlenir.

Karşılıkların bugünkü değerlerine indirgenmesinde kullanılacak iskonto oranının belirlenmesinde, ilgili

piyasalarda oluşan faiz oranı ile söz konusu yükümlülükle ilgili risk dikkate alınır.

Şarta bağlı varlıklar gerçekleşmedikçe muhasebeleştirilmemekte ve sadece dipnotlarda

açıklanmaktadır.

3.h

3.h) Netleştirme

Finansal varlıklar ve yükümlülükler, yasal olarak netleştirme hakkı var olması, net olarak

ödenmesi veya tahsilinin mümkün olması veya varlığın elde edilmesi ile yükümlülüğün yerine

getirilmesinin eş zamanlı olarak gerçekleşebilmesi halinde, bilançoda net değerleri ile gösterilirler.

3.ı

3.ı ) Hisse Başına Kazanç

Dönem net karının ilgili olduğu dönemin ağırlıklı ortalama hisse sayısına bölümü ile bulunan

tutardır. Bölünme veya sulandırma bu dönemde meydana gelmemiştir.

3.i

3.i ) Bölümlere Göre Raporlama

Kurum BDDK’ dan aldığı yetki belgesi ile faaliyet göstermektedir. Bu faaliyeti ayrı işletme

bölümlerinde arz edilmemektedir. Bu nedenle bölüm veya departman bilgileri verilememektedir.

Hizmetler merkezde verildiği için satışların veya gelirlerin coğrafi bölgelere göre sınıflaması

yapılamamaktadır. Bölümlere göre raporlama sadece faktoring yapılan şirketlerin faaliyet türlerine

göre yapılabilmektedir.

16

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

3.j)

3.j ) Kurum Kazancı Üzerinden Hesaplanan Vergiler

Acar Factoring A.Ş. % 20 oranında kurumlar vergisine tabidir. (2008- %20). Vergilenebilir

gelirden kurumlar vergisi ve diğer kanuni kesintiler çıktıktan sonra kalan kısmın tamamının veya bir

kısmının temettü olarak;

•

Gerçek kişilere

•

Gelir ve Kurumlar Vergisi’nden istisna veya muaf gerçek ve tüzel kişilere,

•

Dar mükellef gerçek ve tüzel kişilere,

dağıtılması halinde %15 Gelir Vergisi Stopajı hesaplanır.

Şirketin yasal kayıtları vergi yasalarına uygun bir şekilde tutulmaktadır.

SPK veya diğer

mevzuat gereği mali tablolarda düzeltme kayıt dışında mali tablolar üzerinde yapılmaktadır. Vergi

yasaları bazı giderlerin vergi matrahından indirimini yasaklarken, bazı gelirlerin vergilendirilmesini

istisna tutmaktadır. Bu tür düzenlemeler vergi matrahları ile ticari karın birbirinden tamamen

farklılaşmasına neden olmaktadırlar ve bu fark hiçbir zaman kapanmadığı için sürekli fark olarak

nitelendirilmektedirler. Diğer taraftan bazı gider ve gelirlerin vergi yasaları tarafından gerçekleştiğinin

kabulü ile bunların UFRS ye göre gerçekleştiğinin kabulü zamansal olarak farklılaşabilmektedir. Ancak

bu farklılaşma gelir ve giderlerin nihai olarak tanınma ve vergi matrahlarına alınma zamanında

ortadan kalmaktadır. Bu tür farklılaşmalar ise geçici farklılıklardır. Geçici farklılıklar ticari kar ile mali

karın farklılaşmasına neden olmaktadır.

Aktifin vergi yasalarına uygun değeri, UFRS’ ye uygun değerinden fazla ise, Ertelenmiş Vergi

Varlığı’na, az ise Ertelenmiş Vergi Yükümlülüğü’ne neden olmaktadır. Pasifin Vergi Yasalarına uygun

değeri, UFRS’ ye uygun değerinden az ise Ertelenmiş Vergi Varlığı, fazla ise Ertelenmiş Vergi

Yükümlülüğü doğmaktadır. Bu şekilde doğan geçici zamanlama farklarının etkin vergi oranı (% 20) ile

çarpımı sonucunda bulunan ertelenmiş vergi varlığı ile yükümlülüğü tutarı netleştirildikten sonra

bilançoya alınmaktadır.

3 .k)

.k ) İlişkili

İlişkili Taraflar

Ekteki mali tablolarda Acar Factoring A.Ş.’nin yöneticileri, ortakları ve bunların kontrol gücüne

sahip olduğu işletmeler ilişkili taraf olarak tanımlanmışlardır.

17

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

3.l)

3.l ) Kıdem Tazminatı ve Çalışanlara Sağlanan Fayda Planları

Mevcut İş Kanunu, şirketi kötü davranış dışındaki nedenlerle işine son verilen personel

dışındaki her personele her bir hizmet yılı için 30 günlük kıdem tazminatı ödemekle yükümlü

tutmaktadır. Bu nedenle, şirketin taşıdığı toplam yükü ifade eden gelecekteki ödemeleri tahmin etmesi

ve tahminlerle bulunan ödemelerin iskontoya tabi tutularak net bugünkü değere getirilmesi

gerekmektedir.

Şirket böylece bilanço günü itibariyle toplam yükümlülüğünün iskonto edilmiş net

değerini raporlamaktadır.

Şirket buna uygun şekilde, personelin emekliliğini doldurduğu gün emekli olacağı varsayımı

ile ileriye yönelik olarak, emekli olduklarında veya işten çıkarıldıklarında ödeneceği tahmin edilen

kıdem tazminatı yükümlülüğünü bulmaya çalışır. Erkeklerde 25 yılını, kadınlarda 20 yılını dolduran

personelin emekli olacağı varsayımı yapılır ve kıdem tazminatının da bu tarihte ödeneceği kabul edilir.

Ödeneceği tahmini yapılan bu toplam yükümlülüğün içinde personelin bilanço tarihi itibariyle kıdemi

nedeniyle almaya hak kazandığı bölümün net bu günkü değeri kıdem tazminatı karşılığı olarak

bilançoya alınır. Geçmiş dönemlerde kıdem tazminatı almaya hak kazanmadan ayrılan personel

sayısının toplam personel sayısına oranının ileriki dönemlerde de aynen tekrarlanacağı varsayılır ve

toplam yük bu oranda azaltılır. Gelecekte ödenecek yükümlülüğün bilanço gününün değerine

indirgenmesinde kullanılan iskonto oranı ise borsada işlem gören en uzun vadeli devlet tahvillerinin

ortalamasıdır.

Çalışanlara normal maaş, ikramiye ve diğer sosyal fayda ödemeleri dışında, emeklilik veya

işten ayrılmadan sonraki dönemlerde ödenmek üzere herhangi bir katkı planı da bulunmamaktadır.

18

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

NOT 4. NAKİT DEĞERLER

31.12.2009

31.12.2008

Kasa TP

31.624

8.277

TOPLAM

31.624

8.277

NOT 5 . GERÇEĞE UYGUN DEĞER FARKI K/Z'A YANSITILAN FİNANSAL VARLIKLAR

31.12.2009

31.12.2008

Devlet Tahvili Hazine Bonosu

0

3.385.838

Repo

0

13.858

0

3.399.696

31.12.2009

31.12.2008

471.448

46.090

471.448

46.090

46.090

TOPLAM

NOT 6. BANKALAR

Vadesiz TP

Aracı Kurum TP

TOPLAM

NOT 7. FAKTORİNG ALACAKLARI ve TAKİPTEKİ ALACAKLAR

31.12.2009

31.12.2008

Yurtiçi Faktoring Alacakları

12.719.857

2.384.635

Kazanılmamış Gelirler (-)

-1.018.566

-413.116

2.277.110

2.276.427

Özel Karşılıklar (-)

-2.277.110

-1.525.216

TOPLAM

11.701.291

2.722.730

Takipteki Faktoring Alacakları

NOT 8.

8 . MADDİ DURAN VARLIKLAR

DURAN VARLIKLAR

Döşeme ve Demirbaşlar

Taşıtlar

01.01.2009

Alışlar

385.904

16.701

13.629

168.551

Diğer Maddi Duran Varlıklar

159.437

Toplam

558.970

Çıkışlar

31.12.2009

402.605

-13.629

168.551

159.437

185.252

-13.629

730.593

19

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

BİRİKMİŞ AMORTİSMANLAR

01.01.2009

Amortisman

Çıkışlar

31.12.2009

Gideri

Döşeme ve Demirbaşlar

-380.429

-2.506

-13.630

-13.218

Taşıtlar

Diğer Maddi Duran Varlıklar

-159.437

Toplam

-553.496

NET DEĞER

-382.935

13.630

-13.218

-159.437

-15.724

13.630

5.474

-555.590

175.003

NOT 9.

9 . MADDİ OLMAYAN DURAN VARLIKLAR

DURAN VARLIKLAR

Alışlar

01.01.2009

Çıkışlar

31.12.2009

Haklar

15.742

Özel Maliyetler

18.949

1.770

20.719

8.024

3.917

11.941

42.715

5.687

0

48.402

01.01.2009

Amortisman

Çıkışlar

31.12.2009

Diğer Maddi Olmayan Duran Varlıklar

Toplam

BİRİKMİŞ AMORTİSMANLAR

15.742

Gideri

Haklar

-15.742

Özel Maliyetler

-17.356

Diğer Maddi Olmayan Duran Varlıklar

Toplam

NET DEĞER

-15.742

-1.947

-19.303

-5.664

-5.664

-38.762

-1.947

0

3.953

-40.709

7.693

NOT 10.

10 . ERTELENEN VERGİ VARLIĞI

31.12.2009

Kıdem Tazminatı

Gerçekleşmemiş Gelirler UMS/Maliye Farkı

Geçici

Geçici Fark/

İndirilebilir

Ertelenen

Vergi

Ertelenmiş

Vergi

Fark

Varlığı

Yükümlülüğü

12.468

2.493

879.738

175.948

Borç Karşılıkları

TOPLAM

178.441

20

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

31.12.2008

31.12.2008

Kıdem Tazminatı

Gerçekleşmemiş Gelirler UMS/Maliye Farkı

Borç Karşılıkları

Geçici Fark/

İndirilebilir

Ertelenen

Vergi

Ertelenmiş

Vergi

Fark

Varlığı

Yükümlülüğü

17.200

3.440

193.019

38.604

6.250

1.250

TOPLAM

43.294

NOT 11.

11 . DİĞER AKTİFLER

31.12.2009

31.12.2008

Alınan Çekler

Verilen Depozito ve Teminatlar

32.675

Gelecek Aylara Ait Giderler

TOPLAM

550

1.447

32.675

1.997

31.12.2009

31.12.2008

92

340

NOT 12.

12 . MUHTELİF BORÇLAR

Satıcılar

Alınan Avanslar

TOPLAM

18.621

92

18.961

31.12.2009

31.12.2008

NOT 13.

13 . ÖDENECEK VERGİ VE YÜKÜMLÜLÜKLER

Vergi Karşılığı

-547.592

91.358

Peşin Ödenen Vergi ve Fonlar

547.592

-91.358

Ödenecek Vergi ve Fonlar

201.362

33.750

Ödenecek Sosyal Güvenlik Kesintileri

TOPLAM

8.463

5.824

209.825

39.574

31.12.2009

31.12.2008

NOT 14.

14 . BORÇ VE GİDER KARŞILIKLARI

Borç Karşılıkları

6.250

Kıdem Tazminatı Karşılığı

12.468

17.200

TOPLAM

12.468

23.450

21

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

Şirket tüm personelinin erkeklerde 25, kadınlarda 20 yıl çalışarak kıdemi doldurduğunda emekli

olacağını varsayar. Bilanço tarihi itibariyle kazandığı kıdem tazminatının emekli olacağı tarihe kadar

yıllık % 7 oranında (çalışanların ücretine yapılacak zam) artacağını varsayar. Yine İş Kanunlarına göre,

kıdem tazminatının üst sınırının da her yıl aynı oranda artacağı varsayılır. Böylece emekli olduğunda,

alacağı kıdem tazminatının, bilanço tarihindeki kıdemine uygun kısmını bulur. Bu tutarda devlet

tahvillerinin uzun vadelilerinde borsada gerçekleşen faiz oranları olan % 17,30 (31.12.2008: %16,54)

oranında, emekliliğine kalan süreye uygun şekilde iskontoya tabi tutulur. Kıdem Tazminatı almadan

ayrılanların oranı ise % 13 olarak alınmıştır.

Aktüeryal varsayımlar aşağıdaki gibidir;

31.12.2009

31.12.2008

31.1 2.2008

Çalışma süresi

K: 20yıl, E: 25 yıl

Zam Oranı

%7

%7

% 13

% 13

% 10,71

% 17,30

Tazminat alamadan ayrılanların oranı

İskonto Oranı

NOT 15.

15 . ÖDENMİŞ SERMAYE

31.12.2008

31.12.2009

Adı Soyadı (Unvanı)

Tutarı

Pay Oranı

Tutarı

Pay Oranı

(%)

(%)

9.952.265

82.94

4.652.265

69,43

Acar Holding A.Ş.

765.220

6.38

765.220

11,42

Acar Turizm A.Ş.

478.398

3.99

478.398

7,14

Hüseyin Cemal Acar

670.000

5.58

670.000

10

Mine Acar Bora

134.000

1.12

134.000

2

Abdullah Acar

Abdulkadir Tuncay Bora

116

Ahmet Sarıcıoğlu

Toplam

116

1

12.000.000

1

100

6.700.000

100

NOT 16.

16 . SERMAYE YEDEKLERİ

31.12.2009

31.12.2008

Sermaye Enflasyon Düzeltmesi Farkları

524.771

524.771

Toplam

524.771

524.771

22

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

NOT 17.

17 . KAR YEDEKLERİ

YEDEKLERİ

Yasal Yedekler

- Tarihi Değeri

- Enflasyon Farkları

Statü Yedekler

- Tarihi Değeri

- Enflasyon Farkları

31.12.2009

31.12.2008

252.948

252.948

49.510

49.510

203.438

203.438

14.225

14.225

1.607

1.607

12.618

12.618

267.173

267.173

31.12.2009

31.12.2008

-1.216.552

70.782

-125.868

-1.205.375

- 1.342.420

- 1.134.593

01.01.2009

01.01.2008

31.12.2009

31.12.2008

31 .12.2008

3.211.750

296.037

364.797

51.239

Gerçekleşmemiş Faiz Gelirleri (-)

- 879.738

-193.019

Toplam

2.696.809

154.257

Toplam

NOT 18.

18 . GEÇMİŞ YIL KAR / ZARARLARI

Geçmiş Yıl Zararları

TMS / TFRS Düzeltme Farkları

Toplam

NOT 19.

19 . FAKTORİNG GELİRLERİ

Faktoring Faiz Gelirleri

Faktoring Komisyon Gelirleri

23

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

N OT 20.

20 . ESAS FAALİYET GİDERLERİ

01.01.2009

01.01.2008

31.12.2009

31.12.2008

-318.309

-261.976

Vergi Resim Harçlar

-40.495

-40.725

Kira Giderleri

-95.200

-70.800

Amortismanlar

-24.919

-26.663

Banka Masrafları

-17.306

-12.690

Mali ve Hukuki Danışmanlık Giderleri

-41.136

-37.734

-5.772

-15.897

Diğer Genel Yönetim Giderleri

-264.227

-77.979

Toplam

- 807.364

- 544.464

01.01.2009

01.01.2008

31.12.2009

31.12.2009

31.12.2008

171.823

678.418

Konusu Kalmayan Karşılık

30.946

19.611

Menkul Kıymet Satış Karı

27.506

Diğer Gelirler

35.332

2.577

2 65.607

700.606

700 .606

01.01.2009

01.01.2008

31.12.2009

31.12.2008

Personel Giderleri

Kıdem Tazminatı Karşılık Gideri

NOT 21.

21 . DİĞER FAALİYET GELİRLERİ

Faiz Gelirleri

Özkaynak Yöntemiyle Değerlenen

İştiraklerin Değer Artış Gelirleri

Toplam

NOT 22.

22 . DİĞER FAALİYET GİDERLERİ

Kambiyo Zararları

-19.634

Muhtelif Giderler

-12.021

İştirak Satış Zararları

-5.142

-267.115

Kanunen Kabul Edilmeyen Giderler

-12.246

Toplam

-43.901

- 272.257

İştirak satış zararlarının tamamı ilişkili taraflara yapılan iştirak satışından kaynaklanmaktadır.

24

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

NOT 23.

23 . SÜRDÜRÜLEN FAALİYETLER VERGİ KARŞILIĞI

01.01.2009

01.01.2008

31.12.2009

31.12.2008

Dönemin Vergi Karşılığı

-547.592

-91.358

Ertelenen Vergi Geliri (*)

135.147

40.807

-412.445

412.445

-50.551

01.01.2009

01.01.2008

31.12.2009

31.12.2008

926.266

-207.826

12.000.000

6.700.000

0,08

-0,03

Ertelenen Vergi Gideri (*)

Toplam

(*) Bkz. Dipnot 11

NOT 24.

24 . HİSSE BAŞINA KAR / ZARAR

Dönem Net Kar / Zararı

Hisse Adedi

Hisse Başına Kar / Zarar

NOT 25.

25 . FİNANSAL ARAÇLARDAN KAYNAKLANAN RİSKLERİN NİTELİĞİ VE DÜZEYİ

25.1

25 .1 Finansal Risk Yönetimi Amaçları ve Politikaları

Şirket faaliyetleri sırasında aşağıdaki çeşitli risklere maruz kalmaktadır:

Kredi Riski

Likidite Riski

Piyasa Riski

Bu not Şirket’in yukarıda bahsedilen risklere maruz kalması durumunda, Şirket’in bu risklerin

yönetimindeki hedefleri, politikaları ve süreçleri hakkında bilgi vermek amaçlı sunulmuştur.

Şirket Yönetim Kurulu, Şirket’in risk yönetimi çerçevesinin kurulmasından ve gözetiminden

genel olarak sorumluluk sahibidir.

25

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

Şirket’in risk yönetimi politikaları Şirket’in maruz kalabileceği riskleri belirlemek ve maruz

kalabileceği riskleri analiz etmek için oluşturulmuştur. Risk yönetimi politikalarının amacı Şirket’in

riskleri için uygun risk limit kontrolleri oluşturmak, riskleri izlemek ve limitlere bağlı kalmaktır. Şirket

çeşitli eğitim ve yönetim standartları ve süreçleri yoluyla, disiplinli ve yapıcı bir kontrol ortamı

yaratarak, tüm çalışanların rollerini ve sorumluluklarını anlamasına yardımcı olmaktadır.

25.1.1

25

.1.1 Kredi riski

Şirket faktoring işlemlerinden dolayı kredi riskine maruz kalmaktadır. Şirket’in Kredi İzleme ve

Krediler departmanları kredi riskinin yönetiminden sorumludur.

Şirket finansal varlıkları için belirli

miktarda teminat talep etmektedir. Kredi risk yönetiminde ağırlıklı olarak kredi tahsis öncesi ve kredi

izleme öncesi yöntemler geliştirilmiş olup yönetimin mevcut bir kredi politikası vardır ve kredi riski

sürekli olarak takip edilmektedir.

25.1.2

25

.1.2 Likidite riski

Likidite riski, Şirket’in faaliyetlerinin fonlanması sırasında ortaya çıkmaktadır. Bu risk,

Şirket’in varlıklarını hem uygun vade ve oranlarda fonlayamama hem de bir varlığı makul bir fiyat ve

uygun bir zaman dilimi içinde likit duruma getirememe risklerini kapsamaktadır. Şirket bankalar

aracılığıyla fonlama ihtiyacını karşılamaktadır. Şirket hedeflerine ulaşmak için gerekli olan fon

kaynaklarındaki değişimleri belirlemek ve seyrini izlemek suretiyle sürekli olarak likidite riskini

değerlendirmektedir.

25.1.3

25

.1.3 Piyasa riski

Tüm alım satım amaçlı finansal araçlar pazar riskine maruz kalmaktadır. Söz konusu risk,

pazardaki fiyat değişmelerinin finansal varlığın değerini düşürmesi riski şeklinde ifade edilebilir.

Bütün

finansal

araçlar

makul

değerle

kaydedilir ve

pazardaki

fiyat

değişmeleri

ticari

geliri

etkilemektedir.

(i) Döviz kuru riski

Şirket, yabancı para birimleri ile gerçekleştirdiği işlemlerden (faktoring faaliyetleri ve banka

kredileri gibi) dolayı yabancı para riski taşımaktadır. Şirket’in finansal tabloları TL bazında

hazırlandığından dolayı, söz konusu finansal tablolar yabancı para birimlerinin TL karşısında

dalgalanmasından etkilenmektedir. Şirket yabancı para riskinden korunmak amacıyla türev işlemleri

yapmaktadır.

26

ACAR FACTORİNG A.Ş.

01.01.2009 - 31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

(ii) Faiz oranı riski

Şirket’in faaliyetleri, faizli varlıklar ve borçlarının farklı zaman veya miktarlarda itfa oldukları

ya da yeniden fiyatlandırıldıklarında faiz oranlarındaki değişim riskine maruz kalmaktadır. Ayrıca

Şirket, Euribor oranı veya benzeri değişken faiz oranları içeren varlık ve borçları ve bunların yeniden

fiyatlandırılması nedeniyle de faiz oranı riskine maruz kalmaktadır. Faiz oranı riski duyarlılık analizi

31 Aralık 2009 ve 31 Aralık 2008 tarihleri itibarıyla, Şirket’in faize duyarlı finansal

enstrümanları aşağıdaki gibidir:

Sabit Faizli

31 Aralık 2009

31 Aralık 2008

Faktoring alacakları

11.701.291

1.971.520

31.12.2009

Faktoring

Takipteki

Alacakları

Alacaklar

İlişkili

Raporlama tarihi itibariyle maruz kalınan azami kredi riski

(A+B+C+D+E)

A. Vadesi geçmemiş yada değer düşüklüğüne uğramamış

finansal tabloların net defter değeri

Diğer

İlişkili

Diğer

Diğer Aktifler

Akti fler

İlişkili

Diğer

B. Koşulları yeniden görüşülmüş bulunan,

buluna n, aksi takdirde vadesi

geçmiş veya değer düşüklüğüne uğramış sayılacak finansal

varlıkların defter değeri

C. Vadesi geçmiş ancak değer düşüklüğüne uğramamış

varlıkların net defter değeri

değeri

- Teminat vs. ile güvence altına alınmış kısmı

D. Değer düşüklüğüne uğrayan varlıkların net d efter değerleri

- Vadesi Geçmiş (brüt defter değeri)

- Değer Düşüklüğü (-)

0,00

E. Bilanço dışı

dı şı kredi riski içeren unsurlar

27

Bankalar

ACAR FACTORİNG A.Ş.

31.12.2009 TARİHLİ MALİ TABLOLARA İLİŞKİN AÇIKLAYICI NOTLAR

(Tutarlar Aksi Belirtilmedikçe Türk Lirası “TL” Olarak İfade Edilmiştir)

31.12.2009

Faktoring

Takipteki

Alacakları

Alacaklar

İlişkili

Raporlama tarihi itibariyle maruz kalınan azami kredi riski

(A+B+C+D+E)

A. Vadesi geçmemiş yada değer düşüklüğüne uğramamış

finansal tabloların net defter değeri

Diğer

İlişkili

Diğer

Diğer Aktifler

İlişkili

Diğer

B. Koşulları yeniden görüşülmüş bulunan,

buluna n, aksi takdirde

vadesi geçmiş veya değer düşüklüğüne uğramış sayılacak

finansal varlıkların

varlıkların defter değeri

C. Vadesi geçmiş ancak değer düşüklüğüne uğramamış

varlıkların net defter değeri

- Teminat vs. ile güvence altına alınmış kısmı

D. Değer düşüklüğüne uğrayan varlıkların net d efter

değerleri

- Vadesi Geçmiş (brüt defter değeri)

- Değer Düşüklüğü (-)

E. Bilanço dışı kredi riski içeren unsurlar

25.1.4

25 .1.4 Likidite riski

Aşağıdaki tablo, bilanço tarihi itibarıyla sözleşmenin vade tarihine kadar kalan dönemini baz

alarak, Şirket’in finansal yükümlülüklerinin, uygun vade gruplaması yaparak analizini sağlar. Tabloda

belirtilen tutarlar sözleşmeye bağlı iskonto edilmemiş nakit akımlarıdır:

31.12.2009

Beklenen Vadeler

Türev Olmayan Finansal

Yükümlülükler

Muhtelif borçlar

Defter

Değeri

Beklenen nakit çıkışlar

çıkışlar

toplamı

0-3 ay

vade

Defter

Değeri

Beklenen nakit çıkışlar

toplamı

0-3 ay

vade

18.961

18.961

18.961

18.961

31.12.2008

Beklenen Vadeler

Türev Olmayan Finansal

Yükümlülükler

Muhtelif borçlar

NOT 26.

26 . BİLANÇO TARİHİNDEN SONRAKİ OLAYLAR

Bulunmamaktadır.

28

Bankalar