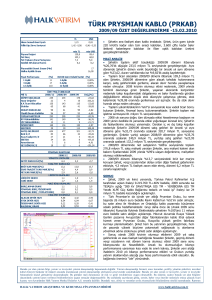

kapsamlı satış ağı türkiye`yi yarınlara bağlıyoruz öncü

advertisement