PowerPoint Sunusu - Yapı Kredi Private Banking

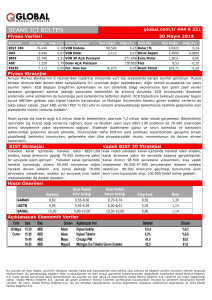

advertisement

Genel Yatırım Tavsiyeleri 9 Mart 2016 Yapı Kredi Portföy Yönetimi A.Ş. ve Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin Katkılarıyla İçindekiler • • • • Son Veriler Gündem Piyasalara Genel Bakış Beklentilerimiz o TL Tahvil ve Bonolar o Pariteler o Eurobondlar o Altın o Hisse Senetleri • Önemli Göstergelerin Performansı 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Son Veriler & Gündem Son Veriler • BIST-100 Endeksi: 77.683 +%0,18; işlem hacmi 4,5 milyar TL • Tahvil/Bono: Gösterge: %10,65 (-5 bps) ; 10 Yıllık Tahvil: %10,41 (-3 bps) • Usd/TL: 2,92 %0,00 • Döviz Sepeti/TL: 3,06 -%0,35 • Altın: 1.255 Usd -%1,30 • ABD 10 Yıllık Tahvil: %1,85 (bir önceki gün 1,91%) • CDS Türkiye: 281 (bir önceki gün 277) Gündem 11:30 11:30 17:00 9 Mart 2016 İngiltere İngiltere ABD Ocak Sanayi Üretimi (%0,5) Ocak İmalat Üretimi (%0,2) Ocak Toptan Stoklar (-%0,2) Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Piyasalara Genel Bakış Haftabaşı ile beraber risk iştahındaki daralma devam ederken, riskli varlıkların zayıf performans gösterdiklerini ve yatırımcıların ECB ve FED toplantıları öncesinde temkinli davranarak bir miktar kar realizasyonuna gittiklerini görüyoruz. Şubat ayı ortasında başlayan yükseliş hareketinin kritik direnç noktalarına gelmesi de kar satışlarında etkili oldu. Amerika'da endeksler beş gün arka arkaya yükselişi sonlandırırken S&P 500 %1.12 düşüşle 2.000 seviyesinin tekrar altına geriledi. Teknoloji hisselerinin ve momentum hisselerinin zayıf performansıyla Nasdaq %1.26 düşerken, Dow Jones Sanayi endeksi de %0.64 düşüşle 17.000 puanın hemen altında 16.964 puandan kapandı. Endekste Caterpillar ve Chevron en zayıf performans gösteren hisselerken, geçtiğimiz haftalarda yükselişe önderlik eden temel madenler, enerji ve finansallar en kötü performans gösteren sektörlerdi. Petrol fiyatları senenin en yüksek seviyelerine tırmandıktan sonra düşüşe geçerken, OPEC'de Kuveyt'in üretim dondurmaya yönelik yorumları ve Amerika'da API verisinin 4.4 milyon varil artışa işaret etmesi düşüşte etkili oldu. Aslında OPEC tarafından gelen mesajlar çok şaşırtıcı değil, nitekim geçmişte de üye ülkelerin alınan kararlara çok sadık kalmadıklarını sıklıkla gördük. Dolayısıyla petrol fiyatları üzerinde 2016 senesi için esas etkili faktör OPEC değil non-OPEC tarafında, Kuzey Amerika'da ivmelenmesini beklediğimiz üretimdeki düşüş olacaktır. Dün Avrupa tarafında da hisse senetlerinde genele yayılan bir düşüş vardı. Almanya'da DAX %0.88, Fransa'da CAC40 %0,86 düşerken Stoxx 600%1.01 düşüşle 337 seviyesine geriledi. Bugün de sabah saatlerinde Asya piyasalarında düşüşler hakim. Petrol fiyatları dün yaşanan düşüş sonrasında toparlanma eğiliminde olsa da, risk iştahının zayıf kalmaya devam ettiğini görüyoruz. İçeride ise suriyeli mülteci sorununun çözümü esnasında yeniden ivme kazanan Türkiye-AB ilişkilerinin kısa vadede ilk beklentilerden de daha yüksek bir miktar nakit ve vize muafiyeti ile sonuçlanacağı beklentisi dolar/TL'de dün aşağı yöne destek oldu ve TL gelişmekte olan ülke para birimlerinden pozitif ayrıştı. Ancak yarınki ECB kararı oldukça önemli. ECB'nin bu hafta gerçekleştirilecek toplantısında düşük emtia fiyatlarının deflasyon riskini artırmasından dolayı para politikasında gevşemeye gitmesine neredeyse kesin gözüyle bakılırken, Çin'den gelecek bir dizi veri de gelişen ekonomilerdeki yavaşlama hakkında daha net fikirler verecek. Yıllar boyunca süren krizin ardından bir de aşırı düşük enflasyon ile mücadele eden ECB'nin yarın yapacağı toplantıda faizlerde indirim olmasına neredeyse kesin gözüyle bakılırken, asıl önemli faktörlerin detaylarda gizli olması bekleniyor. Piyasanın beklentisi 10 baz puanlık indirimle faizlerin negatif alanın daha derinlerine çekileceği olurken, bankanın 1.5 trilyon euroluk varlık alım programında da bir değişiklik yapması bekleniyor. Bazı analistler aylık varlık alımlarının 10 milyar euro artırılmasını bekliyor. İç tarafta AB-Türkiye yakınlaşmasının da desteğiyle Türkiye yurtdışı borsalardan ve gelişmekte olan ülkelerden pozitif ayrışırken, hisse senetleri de dünü yükselişle tamamladı. BIST-100 endeksi yüzde 0.26 yükselişle 77,682 puandan kapandı. Teknik tarafta ise kısa vadeli yükseliş trendi içerisindeki güçlü seyrini sürdüren piyasanın, dün 77,500 üzerindeki hareketlerde zorlanma sinyalleri ürettiğini gözlemliyoruz.Güne 77,000 ara desteği üzerinde dengeli bir seyirle başlayacak olan piyasada, seans içi harekette bu seviyenin önemli olacağını düşünüyoruz. Endeksin seans içi yükseliş potansiyelini koruyabilmesi için geri çekilmelerini 77,000 üzerinde karşılaması gerekiyor. Bu durumda piyasadaki yukarı ataklar yeniden güç kazanarak 77,500 direncini aşma denemelerini sürdürecektir. 77,500 üzerindeki hareketlerinde devam edecek alım eğilimi ise piyasada kademeli olarak önce 79,000, ardından ise 81,000 seviyesinden geçen uzun vadeli trend direncini hedefleyecek potansiyeli gündeme getirecektir Data tarafında ise bugün açıklanacak önemli bir veri bulunmuyor. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eur/Usd Dün, Çin'den gelen zayıf ticaret dengesi verileri ile yarın gerçekleşecek kritik ECB toplantısı kararlarının beklentileri karşılayamayacağı yönünde artan endişe, riskli varlıklarda satışa neden oldu. ABD hisse senedi piyasalarının da bu rüzgara katılması ile momentum kazanan Eur/Usd 1,1058 seviyesine değerek haftalık zirvesine yükseldi. Ancak Cuma gününden beri Eur/Usd paritesinin 1,10 seviyesi üzerindeki yükselişlerin çok kuvvetli olmadığını ve daha yukarısı için yükselmekte başarısız kaldığını izliyorduk. Dün de benzeri hareketi tekrar yaşadık. ECB kararları öncesi Eur/Usd’deki dalgalanmanın artmış olması, kanımızca yatırımcıların endişe seviyesini ortaya koyuyor. Yarın gerçekleştirilecek ECB toplantısında alınacak kararlar öncesinde Eur’nun tekrar güç kaybetmeye başladığını görsek de, yatırımcıların şimdilik Eur aleyhine yatırımlarını artırmalarını beklemek fazla iddialı olabilir. Ne de olsa yatırımcıların hafızalarında ECB’nin hayal kırıklığına uğrattığı 2015 Aralık ayı toplantısının izleri hala var. Başkan Draghi'nin Aralık ayında açıklanan 10 baz puanlık faiz indiriminin “yeterli olacağı” yönündeki açıklamasının piyasada satış, Eur/Usd’de ise 2009 sonundan itibaren yaşanan en hızlı yükselişe neden olduğu unutulmamış durumda. Dün veri tarafında ise Almanya’dan gelen endüstriyel imalat ile AB 2015 4. Çeyrek GSYH verisi odak noktasında idi. Almanya Sanayi Üretimi Ocak ayı verisi %3.3 ile beklenti seviyesi olan %0.5’in çok üzerinde açıklanarak 2009’dan beri en büyük sıçrayışını gerçekleştirmiş oldu. Euro Bölgesi GSYİH 4.çeyrek rakamları ise beklentiye paralel %0,3 olarak teyit edildi. Yarın gerçekleşecek ve belki de tarihi önemdeki ECB toplantısından çıkacak kararlar hakkında kararsızlık var ancak fiyatlamaları etkileyen beklentilerde değişiklik yok; ECB’nin 30 baz puan olan negatif faizi 40 baz puana çıkarması ve 60 milyar Euro tutarındaki varlık alım miktarını da 10 milyar artırması fiyatlara dahil. 20 baz puan indirim sağlanması ise %20-25 fiyatlanmış durumda ve varlık alımında ise 10 milyar Eur üstündeki yeni tutar piyasalar açısından sürpriz ve Eur açısından aşağı yöndeki riskin artmasına neden olur. Kararların açıklanmasından sonra Başkan Draghi'nin açıklamalarındaki sözlü yönlendirmesi de piyasalar için önemli olacak. Bu kez, ECB'nin duruşu ve varlık alımının tutarı ile süresine yönelik yapılacak vurgunun yanı sıra varlık alımının çerçevesinin önemli olacağını eklemek istiyoruz. Faizin ne kadar indirileceği ise kanımızca yatırımcıların odaklanacağı bir alan değil, ne de olsa eksi faizin bankacılık sistemine zararı ve büyük ölçekli ekonomilerde yarardan çok zarar getireceği giderek daha güçlü şekilde dile getiriliyor. ECB’nin hayal kırıklığı yaratabilme potansiyeli kanımızca bu sefer daha düşük ve FED’in Haziran ayında yeni bir faiz artışına gitme ihtimali var. Karar öncesinde Eur/Usd’nin 1,09 – 1,1050 aralığında dalgalanacağını düşünüyoruz. Büyük resimde yarın gelecek ECB kararlarının Eur/Usd’de trendi belirleyeceğini ve özellikle yarın kararların açıklanacağı saat 14:45 ve Başkan Draghi’nin de açıklamalarının başlayacağı saat 15:30’dan itibaren yüksek dalgalı bir sürece gireceğimizi de eklemek istiyoruz. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Usd/TL GOP varlıklarının son iki haftada kaydettiği iyi performansın ardından, yine beklentilerin altında gelen Çin dış ticaret verileri ve ECB’nin yarınki toplantısında beklenen hamleyi yapamayabileceği görüşünün ağırlık kazanması ile kar realizasyonları yaşandı, ancak dün akşam ve bu sabah hava biraz daha olumluya dönmüş durumda. TL ise bu havada AB ile devam eden müzakerelerden, Türkiye’nin AB’ye entegrasyonu olmasa bile siyasi olarak yakınlaşması ve mültecilere yapılacak yardımda daha yüksek parasal destek sağlanacağı yönünde artan beklentiler ile pozitif ayrıştı. Bu sırada, global büyümede yaşanan ivme kaybı ve jeopolitik karışıklıklardan dolayı düşen ticaret hacmine rağmen Türkiye’nin Ocak ayında da %1 büyüyerek %-0,9 seviyesinde daralma beklentilerinin üstünde performans göstermesi şüphesiz olumlu katkı yaptı. Büyük resimde yatırımcıların ECB öncesi gelişmekte olan piyasalarda aldıkları pozisyonlarda ciddi bir azaltmaya gitmediğini ve ECB kararlarını görmek istediğini ancak beklentilerin biraz olumsuza dönmesi ile riskleri azaltmak istediklerini düşünüyoruz. ECB‘nin yarınki toplantısına doğru son dönemece girilirken küresel piyasalar ECB ‘nin hayal kırıklığı yaratma ihtimalini de dikkate alıyor. Dün de belirttiğimiz gibi ECB kararlarının TL ve Usd üzerinde birbirini kompanse edebilecek etkide bulunabileceğini düşünüyoruz. Beklenti üstünde önlem Usd ve TL’de güçlü, beklentileri karşılamayan kararların ise Usd ve TL’de zayıf etkiyi beraber yaratacağını dikkate alarak, Usd/TL’de büyük resimde önemli değişim beklemiyoruz. Usd/TL’de önemli dirençler 2,9250 – 2,93 aralığı ve 2,94. Destek ise 2,90 – 2,9050 aralığında. Perşembe günü gelecek ECB kararlarının hayal kırıklığı yaratma potansiyeli piyasa fiyatlamalarının tersine kanımızca daha düşük ve Usd/TL’nin ECB kararlarını 2,91 civarında karşılayacağını tahmin ediyoruz. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eur/TL Kötü gelen Çin dış ticaret verileri ve ECB’nin beklentileri karşılayamayacağı yönünde artan endişe ile 10 Mart’taki ECB datası öncesinde gelişmekte olan piyasalarda (GOP) kar realizasyonu nitelikli satışlar gözlemledik. TL ise bu kısmi kötümser havada AB ile devam eden müzakerelerden, Türkiye’nin AB’ye entegrasyonu olmasa bile siyasi olarak yakınlaşması ve mültecilere yapılacak yardımda daha yüksek parasal destek sağlanacağı yönünde artan beklentiler ile pozitif ayrıştı. Diğer yandan, dün akşam ve bu sabah bu olumsuz hava biraz dağılmış ve Eur kısmi şekilde de osla değer kaybetmiş durumda. ECB öncesi girdiğimiz son dönemeçte kafaların dolayısı ile fiyatların oldukça dalgalı olduğunu gözlemliyoruz. Dün paylaşmış olduğumuz beklentiler (ECB’nin 30 baz puan olan negatif faizi 40 baz puana indirmesi ve 60 milyar Euro tutarındaki varlık alım miktarını da 10 milyar artırması) fiyatlara dahil. Bu beklentilerin yanı sıra, ECB’nin hangi varlıklara yatırım yapacağı gibi detayların da önemli olduğunu belirtmekte fayda görüyoruz. ECB’nin daha fazlasını yapması piyasalar açısından sürpriz ve Eur açısından aşağı yönde riskin, TL açısından ise yukarı potansiyelin tetiklenmesine neden olur. Diğer yandan, bu beklentilerin bile yetmeyebileceği yönünde güçlenen görüş ile yatırımcı tarafında tedirginlik biraz ağır basıyor. Piyasa fiyatlaması temkinli bir negatif sürprize hazırlık yapıyor görüntüsü veriyor, zira yatırımcıların hafızalarında ECB'nin hayal kırıklığı yarattığı Aralık ayı toplantısının izleri hala var. Yine hayal kırıklığı yaşanması durumunda riskli varlıklar ve TL’de satış, Euro’da ise ani yükseliş görebiliriz. Biz ise büyümede ivme kaybı yaşayan ve deflasyon baskısı altındaki AB ekonomisine sürpriz kararlar ihtimalini ise kısmen de olsa daha yüksek görüyoruz. Mevcut kısmi olumsuz psikolojiyi dikkate alarak bugün Eur/TL’de yukarı yönde hafif şiddette ivmenin yaşanabileceğini, bu çerçevede 3,23 seviyesini ilk direnç seviyesi olarak izliyoruz. Eur/TL’nin ECB kararlarını 3,19 – 3,20 aralığında karşılayacağını tahmin ediyoruz. ECB kararları öncesinde ise bu seviyenin üstünün test edilmesini daha düşük olasılık olarak görüyoruz. Büyük resimde ECB kararlarının Eur/TL’de trendi belirleyeceğini ve özellikle yarın kararın açıklanacağı saat 14:45 ve Başkan Draghi’nin de açıklamalarının başlayacağı saat 15:30’dan itibaren yüksek dalgalı bir sürece gireceğimizi eklemek istiyoruz. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. TL Bono Geçen hafta açıklanan ABD istihdam verilerinin ilk etapta yarattığı kafa karışıklığı sonrasında piyasalar moral kazanmıştı, ancak dün sabah açıklanan Çin dış ticaret verilerinin yine daralmaya işaret etmesi ve ECB’nin önlemlerinin beklentileri karşılayamayacağı, karşılasa bile yeterli olmayacağı yönünde güçlenen algı, riskli varlıklarda satışı beraberinde getirdi. TL ve TL varlıklar ise AB ile yürütülen müzakerelerin yarattığı olumlu hava ile pozitif ayrıştı. 10 yıllık TL tahvil, 3 baz puan gibi sınırlı ölçekte de olsa günü %10,41 seviyesine gerileyerek kapattı. 10 Mart Perşembe günü ECB’den gelecek kararların parasal genişlemenin 10 milyar Eur artırılması ve faizde 10 baz puan indirim ve ile sınırlı kalmasının bu beklentilerin zaten fiyatlanmış olması sebebi ile piyasalar açısından hayal kırıklığı olabileceğini belirtmek istiyoruz. ECB’nin 2015 Aralık ayındaki toplantısından çıkan kararların yatırımcılarda hayal kırıklığı yaratmış olması hala hatırlanıyor. AB’de düşük büyüme ve deflasyonun yarattığı baskıyı dikkate alarak ECB’nin bu sefer hayal kırıklığı yaratma potansiyelinin daha az olduğunu düşünüyoruz. Kararların beklentilerden daha fazla parasal genişleme anlamına gelmesi halinde, piyasaların risk iştahında yeni bir yükseliş yaşanacağını öngörüyoruz. Gösterge Tahvil Türkiye 10 Yıllık FED’in ise Haziran ayında faiz artırım ihtimali biraz daha fazla fiyatlanmaya başlanmış olsa da, ECB kararları gündemde en önde. ECB’den beklentilerin üstünde karar ve Başkan Draghi’den kararlı açıklamalar gelmesi durumunda 10 yıllık tahvilde %10 seviyesinin hedefe gireceği görüşündeyiz. Gelişmekte olan piyasalar riskli varlıklardaki kar satışının TL varlıklara da yansıması durumunda ise 10 yıllık tahvil faizini yine de %10,50 desteğinin üstüne çıkacağını sanmıyoruz. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eurobond Zayıf Şubat ayı Çin dış ticaret datalarına rağmen dün global piyasalarda satış baskısının sınırlı kalmasında petrol fiyatlarının 41 Usd seviyelerine yükselmesi etkili oldu. Ancak petrol fiyatlarının tekrar 39 Usd seviyelerine gerilemesi ile küresel finansal piyasalarda değer kayıpları arttı. Son bir aydır yaşanan değer artışı ile gelinen seviyelerden geri çekilen varlık fiyatlarında yarınki ECB toplantısına dair oluşan farklı beklentiler de piyasalardaki dalgalanmanın artmasına sebep oluyor. Haftaya ise BOJ ve FED faiz toplantıları olduğunu hatırlatalım. Merkez bankalarının piyasaları destekleyici adımlar atması ile moral bulan küresel piyasalar bu adımların süreceği şeklindeki inançla kazanımlarını korumaya çalışacağını, şimdilik en fazla kar satışları ile beklemeyi tercih edeceklerini tahmin ediyoruz. VIX endeksi sınırlı tedirginliği ortaya koyan bir seyirle 19 civarında; ABD 10 yıllık tahvil faizi riskli varlıklardan kaçışla dün işlem gördüğü yerlerin altına indi %1,83 seviyesinde; Dolar Endeksi sınırlı yükselişle 97,40 civarında işlem görüyor. Küresel piyasalarda risk iştahının azalması TL varlıklar açından önemli. Son dönemdeki kazanımların bir kısmı geri verilebilir, ancak yükseliş trendi geçerliliğini koruyor. ECB beklentisinin önemli destekleyici unsur olduğunu düşünüyoruz. Öte yandan bazı uluslararası yatırım bankalarının GOP varlıklarını öne çıkarmalarını ve AB ile devam eden müzakerelerin yabancı yatırımcıların Türkiye’ye bakışını olumlu yönde etkileyeceği için önemsiyoruz. TUIK’in verilerine göre Ocak ayı sanayi üretimi %1 oranında arttı, beklentiler ise %-0,9 seviyesinde idi; ekonomideki dinamizmi ortaya koyması açısından dikkate değer buluyoruz. İyimser havada momentumun azaldığını düşünüyoruz. TL varlıklar değer artışları ile önemli dirençlerine ulaştı. Benzer durum küresel taraf için de geçerli diye düşünüyoruz. Yeni ivme için ECB kararlarının önemli olduğuna inanıyor, Usd ve Eur cinsi Türk eurobondlarının tüm vadeleri için sınırlı olumlu görüşümüz sürse de kısa vadede kar satışları görebileceğimizi düşünüyoruz. (*) Kısa: 3 Yıla Kadar / Orta: 3-10 Yılı Kadar / Uzun: 10-20 Yıla Kadar / Çok Uzun: 20 ve Üzeri 2034 Vadeli Eurobond 2025 Vadeli Eurobond 2043 Vadeli Eurobond 400 Türkiye 5 Yıl CDS 343 350 325 300 275 276 250 200 150 154 100 ABD 10 Yıllık Tahvil Oca16 Tem… Eki15 Nis15 Oca15 Tem… Eki14 Nis14 Oca14 Tem… Eki13 Nis13 Oca13 Tem… Eki12 Nis12 Oca12 Tem… 9 Mart 2016 Eki11 Nis11 108 Oca11 50 238 207 212 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Altın Çin dış ticaret verileri ile ECB kararlarının yeterli olmayacağı, olsa da endişeleri gideremeyeceği yönünde güçlenen algı ile dün 1.280 Usd civarındaki direncine yükseldikten sonra, dün akşam ve bu sabah azalan endişeler ile bu sabah 1.250 seviyesinde desteğine doğru çekilmiş durumda. Piyasalar yarın yapılacak ECB toplantısına odaklanmış durumda. Altında yılbaşından beri izlediğimiz yükselişin temelinde, merkez bankalarının tüm çabalarına rağmen dünya ekonomilerinin yeterince toparlanamaması sonrasında artan resesyon ihtimali ve negatif faizin yer aldığını söyleyebiliriz. Son veriler her ne kadar ABD’de ekonominin büyüme trendine devam ettiğini ve FED’in Haziran ayındaki toplantısında faiz artışı ihtimalinin arttığına işaret etse de, yatırımcılar kısa vadedeki risklere aşırı hassasiyet gösteriyor ve FED’in faiz artışının sadece bir kere olmak üzere Aralık ayında gerçekleşeceğini fiyatlama eğiliminde. 10 Mart’ta ECB’nin toplantısından gelecek kararların Altın için de önemli olduğunu belirtelim. ECB’nin radikal karar alması halinde risk iştahında yeni yükseliş ve Altın’da yaşadığımız düzeltme hareketinin düşüşe dönüşebileceğini belirtmek istiyoruz. FED'in Mart ayı toplantısından faiz artırımı beklenmese bile Haziran itibariyle faiz artırımına gitme olasılığı son gelen tarımdışı istihdam verisi sonrasında güçleniyor. Altının yarınki ECB toplantısına doğru 1.250 – 1.270 Usd arasında dalgalanmasını bekliyoruz. 1.239 Usd – 1.243 Usd aralığı önemli destek, kritik direnç ise geçmekte başarısız olduğu 1.285 Usd seviyesi. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Hisse Senedi Kısa vadeli yükseliş trendi içerisindeki güçlü seyrini sürdüren piyasanın, dün 77,500 üzerindeki hareketlerde zorlanma sinyalleri ürettiğini gözlemliyoruz. Güne 77,000 ara desteği üzerinde dengeli bir seyirle başlayacak olan piyasada, seans içi harekette bu seviyenin önemli olacağını düşünüyoruz. Endeksin seans içi yükseliş potansiyelini koruyabilmesi için geri çekilmelerini 77,000 üzerinde karşılaması gerekiyor. Bu durumda piyasadaki yukarı ataklar yeniden güç kazanarak 77,500 direncini aşma denemelerini sürdürecektir. 77,500 üzerindeki hareketlerinde devam edecek alım eğilimi ise piyasada kademeli olarak önce 79,000, ardından ise 81,000 seviyesinden geçen uzun vadeli trend direncini hedefleyecek potansiyeli gündeme getirecektir Şu aşamada kısa vadeli yükseliş trendi içerisindeki seyrin 77,000 ara desteğini koruyacak hareketlerde devam edebileceğine yönelik eğilim korunuyor. Bu nedenle seans içi harekette 77,000 üzerindeki seyri yükseliş yönünde izlemeyi sürdürdüğümüz piyasada, stop loss seviyesinin ise bu desteğe çekilmesini öneriyoruz. 77,000 altındaki olası seyri ise piyasada 76,000 seviyesini hedefleyecek ara bir düzeltme sinyali olarak değerlendireceğiz. 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Önemli Göstergelerin Performansı ÇEKİNCE: Bu rapor, Yapı ve Kredi Bankası A.Ş. (Banka) Özel Bankacılık tarafından, Yapı ve Kredi Bankası A.Ş. Özel Bankacılık Satış Grubu ile Yapı Kredi Bankası A.Ş. müşterileri için hazırlanmıştır. Bu rapor tarafsız ve dürüst bir bakış açısıyla düzenlenmiş olup, alıcısının menfaatlerine ve/veya ihtiyaçlarına uygunluğu gözetilmeksizin ve karşılığında maddi menfaat elde etme beklentisi bulunmaksızın hazırlanmış bir derlemedir. Bu raporda yer alan bilgi ve veriler, Bankamız tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup; bu kaynakların doğrulukları ayrıca araştırılmamıştır. Bu rapor içerisindeki veriler değişkenlik gösterebilir. / Bu rapor yatırımcıların genel olarak bilgi edinmeleri amacıyla hazırlanmış olup, yatırımcıların bu rapordan etkilenmeyerek kararlarını vermeleri beklenmekte olup; işbu raporla Bankamız tarafından herhangi bir garanti verilmemektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı Bankamız hiçbir sorumluluk üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi ile aracılık teklifini içermemektedir. / Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. görüşler müşterilerimizin mali durumu ile risk ve getiri tercihlerine uygun olmayabilir. / Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.« 9 Mart 2016 Bu sayfa raporun ayrılmaz bir parçasıdır.