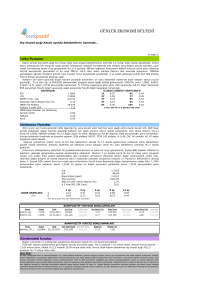

bankpozitif kredi ve kalkınma bankası anonim şirketi 2011 yılı

advertisement