PowerPoint Sunusu - Yapı Kredi Private Banking

advertisement

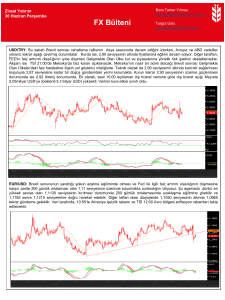

Genel Yatırım Tavsiyeleri 29 Haziran 2016 Yapı Kredi Portföy Yönetimi A.Ş. ve Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin Katkılarıyla İçindekiler • • • • Son Veriler Gündem Piyasalara Genel Bakış Beklentilerimiz o TL Tahvil ve Bonolar o Pariteler o Eurobondlar o Altın o Hisse Senetleri • Önemli Göstergelerin Performansı 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Son Veriler & Gündem Son Veriler • BIST-100 Endeksi: 76.929 %2,35; işlem hacmi 3,3 milyar TL • Tahvil/Bono: Gösterge: %8,72 (-26 bps) ; 10 Yıllık Tahvil: %9,40 (-13 bps) • Usd/TL: 2,91 %-0,7 • Döviz Sepeti/TL: 3,06 %-0,7 • Altın: 1.315 Usd %0,0 • ABD 10 Yıllık Tahvil: %1,46 (bir önceki gün %1,45) • VIX: 18,75 (bir önceki gün 23,80) • CDS Türkiye: 254 (bir önceki gün 261) Gündem 10:00 TR -Ekonomik Güven (önceki: 82.3) 14:00 TR - BDDK Mayıs Ayı Bankacılık Sektör Raporu 15:30 ABD - Kişisel Harcama (beklenti: 0.4%, önceki: 1.0%) 15:30 ABD - Kişisel Gelir (beklenti: 0.3%, önceki: 0.4%) 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Piyasalara Genel Bakış İki gün devam eden satışlar sonrasında dün piyasalarda rahatlama ve tepki alışları hakimdi. Merkez bankaları ve hükümetlerden piyasalardaki paniği azaltmaya yönelik adımlar gelebileceği beklentisi ile oldukça düşük seviyelere gerilemiş riskli varlıklarda yatırımcılar fırsat araken, global bazda hisse senetlerinde yükselişler gördük. Almanya Dax %1.93, Fransa CAC40 %2.61, İngiltere FTSE 100 % 2.64, İspanya IBEX 35 %2.48 yükselirken, Stoxx 600 %2.57 artışla 316 puandan günü tamamladı. Amerika seansında da risk iştahı açık kalmaya devam ederken S&P 500 %1.78, Dow Jones Sanayi %1.57 yükseldi, teknoloji şirketlerinin ve büyüme odaklı şirketlerin yoğunlukla yer aldığı Nasdaq Composite %2.12 yükselişle relatif daha güçlü performans gösterdi. Her ne kadar kısa vadede bir yükseliş hareketi görsek de, Avrupa ve İngiltere'de belirsizlikler devam ediyor. Özellikle dün Merkel'in referandum sonuçlarının geri dönülemez olduğu ve sonuçlarına katlanılmasına yönelik yorumları ve Avrupa tarafından gelen Cameron'un bir an önce çıkış için müzakerelere başlamasına yönelik yorumlar AB'nin bu süreçte biraz katı olabileceğini gösteriyor. Ancak Cameron'un yeni hükümetin bu süreci yönetmesine yöenlik tutumu belirsizliklerin daha uzunca bir süre devam edebileceğini gösteriyor. Dolayısıyla önümüzdeki haftalarda da Brexit'e yönelik risklerin fiyatlanmasının devam ettiğini, tepki yükselişlerinin kalıcı olmadığını ve tekrar riskli varlıklarda satışların hakim olduğunu görebiliriz. Güvenli liman varlıklarına baktığımızda altında biriken spekülatif uzun pozisyonların kar realizasyonuna gitmesi ile $1.350 seviyelerinden hızla $1.300 bölgesine bir geri çekilme takip etmiştik. Ancak değerli metalin bu seviyelerde konsolide olduğunu ve fiziki ETF'lere gelen alımların devam ettiğin görüyoruz. Önümüzdeki dönemde de faiz beklentilerinin aşağıya çekilmesi ve piyasalarda belirsizlik ve korkunun hakim olması ile altının yükseliş hareketine devam ettiğini ve yeni yüksek seviyelere tırmandığını görebiliriz. Petrol fiyatları dün risk iştahındaki toparlanmadan olumlu etkilenirken, Amerika'da API stok verisinin 3 milyon varil üzerinde düşüşe işaret etmesi de fiyatlara destek oldu. Bugün 17:30'da gelecek olan DOE üretim ve stok verileri petrol fiyatlarının kısa vadeli seyri için önemli olacaktır. Bugün sabah saatlerinde Asya piyasalarında risk algısındaki toparlanma, petroldeki yükseliş, yendeki gerilemenin etkisi ile hisse senetlerinde yükselişlerin hakim olduğunu görüyoruz. Japonya Nikkei 225 endeksi %1.68 yükselirken, Çin Shanghai Composite ve Hong Kong Hang Seng'de %0.50 civarında artı performans gösteriyor. Amerika endekslerinin vadeli kontratlarına baktığımızda dün yaşanan kazanımlar üzerine %0.20 civarında yükselişler var. Günün ilk saatlerinde bu hareketler Avrupa seansında riskli varlıklara olumlu yansısa da, dün Atatürk havaalanında gerçekleştirilen elim terör saldırısı sonrasında özellikle yurt içi piyasada jeopolitik risklerin ön plana çıkmaya başladığını görebiliriz. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eur/Usd AB bünyesindeki görüşmelerde henüz bir ilerleme sağlanabilmiş değil. Bu durum ayrılma sürecinin ekonomilerde yaratacağı etkinin boyutunun bir an önce ortaya çıkmasını da engelliyor. Özetle Brexit’ten kime ne kadar fatura çıkacağı net değil. İlk şokun ardından küresel piyasalarda risk iştahı artıyor. Şu an için tepki olarak tanımlayabileceğimiz değer kazançlarının sürmesi makro verilerin beklenti üstü gelmesine veya piyasaları destekleyici adımlar atılmasına bağlı diye düşünüyoruz. FED'in faiz artışına gidemeyeceği beklentisine rağmen Usd değer kazanıyordu, ancak dün risk iştahının kıpırdanması ile Dolar Endeksi 96,00 seviyesine gevşedi. Mevcut küresel dinamikte ‘değerli para birimi’ arzu edilen bir durum değil. Dolayısı ile Dolar Endeksinin, yükselişine devam etmesi yavaşlaması beklenen küresel ekonomiyi gözönüne aldığımızda- ABD açısından sürdürülebilir değil. Özetle Brexit ABD tarafında da para politikalarını zorlaştırdı diyebiliriz. Gün içinde 1,10-1,11 bandında hareket eden parite yatay seyrini sürdürüyor. Kısa vade için 1,11 seviyesi önemli. Bu seviyenin yukarı yönlü geçilmesi Eur’a nefes aldırabilir ve 1,1250 hedef haline gelebilir. Aksi halde ise Eur’da zayıf görünümün süreceğini düşünüyoruz. Bu sefer 1,10’un aşağı yönlü geçilmesi kritik eşik. Büyük resimde aşağı yöndeki risklerin daha güçlü olduğu yönündeki görüşümüzü muhafaza ediyoruz. 1,0750 seviyesi ilk önemli hedef olarak öne çıkarken, ara destekler ise önce 1,0910, ardından 1,0820 seviyelerinde. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Usd/TL Brexit sonrası Cuma ve Pazartesi günü riskli varlıklarda yaşanan sert satışların ardından dün ilk tepkiler geldi. Brexit in uzun ve kısa vadeli etkilerinden daha önce bahsetmiştik. Fed etkisi ile göreceli olumlu ayrışmayı başaran TL varlıklar bu tepki sürecine İsrail ve Rusya ile ilişkilerde yaşanan pozitif gelişmelerin de yarattığı ivmenin etkisi ile girince oldukça pozitif bir gün geçirdi. Brexit etkilerinin orta ve uzun vade sonuçlarının hala belirsiz olması nedeniyle dün yaşanan hareketin tepki niteliğinde olduğunu düşünüyoruz. Önümüzdeki günlerde piyasaların haber akışına ve verilere hassasiyetinin daha yüksek olacağı dalgalı piyasalar göreceğimizi düşünüyoruz. Dün global piyasalarda artan risk iştahı ile Usd kısmen değer kaybetti. Bunun yanı sıra dış politikadaki olumlu gelişmeler ile USD/TL 2,89 seviyesindeki kritik eşiğine kadar geri çekildi. Dün akşam yaşanan terör saldırısı, turizm üzerinde yeni olumsuz baskı yaratabilir ve TL varlık sınıflarında moral bozulmasına neden olabilir. Diğer yandan global piyasalarda dün başlayan tepki alımları bu sabah da etkili. Dün 2,90 olarak belirttiğimiz önemli eşik seviyesini Usd'nin global piyasalardaki değer kaybı sonrasında 2,89'a revize ediyoruz. Kırılması halinde 2,8750 ilk ara destek olmak üzere nihai hedefi 2,85-2,84 bandı. Global piyasalarda olumsuz gelişme yaşanması halinde 2,91 önemli. Kırılması halinde 2,9250 ara, 2,94 ise nihai hedef. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eur/TL Geçtiğimiz Cuma ve Pazartesi günü riskli varlıklardaki sert satışların ardından dün gelen tepki alımları bu sabah da devam ediyor. Euro, Gbp'nin tepki yükselişi ile stabilize olurken, FED'in 2016 yılında faiz artırmayacağı görüşünden aldığı destek ile göreceli olumlu ayrışmayı başaran TL, bu tepki sürecine İsrail ve Rusya ile ilişkilerde yaşanan pozitif gelişmelerinde yarattığı ivmenin katkısı ile oldukça pozitif bir gün geçirdi. Brexit etkilerinin orta ve uzun vadede olası sonuçları nedeniyle yaşanan hareketin şimdilik tepki niteliğinde olduğunu düşünüyoruz. Bu çerçevede bugün açıklanacak AB Liderler Zirvesinden gelecek kararlar önemli. Önümüzdeki günlerde piyasaların haber akışlarına,datalara hassasiyetinin daha yüksek olacağı dalgalı piyasalar göreceğimizi düşünüyoruz. Dün TL ve EUR birlikte değer kazandı ve EUR/TL 3,1945 seviyesine kadar geriledikten sonra bu sabah 3,2050 civarında işlem görüyor. 3,1950 desteğinin kırılması halinde 3,17 seviyesindeki güçlü desteğin hedefleneceğini tahmin ediyoruz. 3,22 ve 3,24 seviyeleri ise dirençler. Son olarak Euro'nun global piyasalardaki seviyesinde yukarı potansiyelin sınırlı olduğunu eklemekte fayda görüyoruz. Diğer bir deyişle Eur/TL'de yaşanabilecek bir yükselişin sınırlı olduğunu, bu ihtimalin gerçekleşmesi için TL'ye özel bir olumsuz haber/veri gelmesi gerektiğine inanıyoruz. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. TL Bono Geçtiğimiz hafta global piyasaların en önemli gündemi İngiltere’deki referandumdan çıkan "Brexit" kararı riskli varlıklarda aşağı trendin devamına neden olurken, sabit getirili finansal enstrümanlar talep görmeye devam etti. Brexit sonrası finansal ve ticari açıdan yeni dengelerin ne zaman ve nasıl oluşacağı belirsizliğini koruyor. Gerek İngiltere ekonomisi hakkındaki belirsizlik gerekse bağlı olarak AB ekonomisindeki durgunluğun derinleşmesinden endişe ediliyor. ABD tarafında ise artık FED'den yeni faiz artışı beklentisi 2016 yılı için kalmadı. FED'in AB, Japonya , Çin gibi küresel ekonomilerin büyümelerinde düzelme görmeden, Brexit'in etkileri netleşmeden ve dolayısı ile piyasalarda volatilite azalmadan yeni faiz artışına gitmesi beklenmiyor. 2 Yıllık Gösterge Tahvil 10 Yıllık Gösterge Tahvil Dün gün içinde iç taraftan gelen Türkiye'nin İsrail'den sonra Rusya ve Mısır ile de ilişkilerinin düzeleceğine yönelik haber akışı faizin düşüşüne destek vermişti. Dün gece gerçekleşen terör saldırısı dün dış politika haberleri ile esen olumlu havayı bozabilir ancak içeriden dış politikada yumuşama sinyalleri ve global piyasalarda risk iştahının düzelmesi ile satışların alım ile karşılaşacağını tahmin ediyoruz. Dün 10 yıllık TL tahvil 13 baz puan gerileyerek %9,40 seviyesinden kapandı. Son 3 günlük gerilemesinin ardından gelebilecek kar satışlarının olumlu havanın etkisi ile karşılanacağını ve TL faiz cephesinde yatay seyir izleneceğini tahmin ediyoruz. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Eurobond Brexit'in global ekonomiye etkileri belirsizliğini korurken, sert düşüşlerin ardından fiyatlamaların cazip seviyelere ulaşması sonrasında riskli varlıklarda dün güçlü sayılabilecek alımlar yaşandı, ancak kalıcı olup olmadığı şimdilik belirsiz. VIX endeksi 18,75 seviyesine, Dolar Endeksi ise 96,0 seviyesine gevşerken, ABD 10 yıllık tahvil faizi %1,46 civarında yatay seyrini koruyor. Türkiye 5 yıllık CDS bu sabah 254 civarında yatay seyrini sürdürüyor. Dış tarafta FED endişelerinin azalması, iç tarafta ise dış politikadaki gelişmeler TL varlıklar açısından olumlu bir ortam yaratıyor. Dün akşamki terör saldırısı moral bozabilir, ancak dış politika ile ilgili son gelen olumlu haberler ve global piyasalardaki tepki alımlarının katkısı ile satışların karşılanabileceğini düşünüyoruz. Daha uzun vadedeki yön hakkında konuşmak için ise Brexit sonrası netliğe ihtiyaç olduğunu belirtelim. (*) Kısa: 3 Yıla Kadar / Orta: 3-10 Yılı Kadar / Uzun: 10-20 Yıla Kadar / Çok Uzun: 20 ve Üzeri 2025 Vadeli Eurobond 2034 Vadeli Eurobond 2043 Vadeli Eurobond 400 ABD 10 Yıllık Tahvil Türkiye 5 Yıl CDS 343 350 325 276 300 283 275 254 250 238 207 200 212 150 154 100 Nis16 Eki15 Oca16 Nis15 Tem15 Eki14 Oca15 Nis14 Tem14 Eki13 Oca14 Nis13 Tem13 Eki12 Oca13 Nis12 Tem12 Eki11 29 Haziran 2016 Oca12 Nis11 Tem11 108 Oca11 50 228 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Altın Brexit’in yarattığı ilk şok geride bırakılmaya çalışılırken Brexit sonrası finansal ve ticari açıdan yeni dengelerin ne zaman ve nasıl oluşacağı belirsizliğini koruyor. İngiltere'nin AB'den ayrılığının siyasi ve ekonomik maliyeti konusunda net bir bilgi bulunmuyor ama Brexit öncesi global büyümedeki sıkıntılar, İngiltere'nin de resesyona girebileceği endişeleri ile biraz daha artarak yatırımcıların güvenli limanlara yakın durmasını beraberinde getiriyor. Risk iştahında artış olsa da kalıcı bir toparlanmadan söz etmek için henüz erken diye düşünüyoruz. Brexit nedeniyle FED'in faiz artırmayacak olması da Brexit'in dışında Altın'ın cazibesini artıran diğer önemli parametre. İngiltere’nin ayrılık kararı sonrası oluşan kırılgan küresel ortamda negatif havanın uzaması halinde merkez bankaları veya hükümetler destek olma amacıyla adım atabilir, ayrıca dün de yaşandığı gibi keskin düşüşünden sonra riskli varlıkların artan cazibesi ile Altın'da satış görebiliriz, ancak olumlu veri veya haber gelmeden, Brexit ve global büyüme endişeleri yaşandığı sürece Altın'da ibrenin yukarı yönü gösterdiği yönündeki düşüncemizi koruyoruz. Dün 1.330 Usd'de yine kar satışları yaşandı. 1.300 USD seviyesinde stop loss desteğine gelmeden önce 1.310 Usd seviyesindeki desteğinden alımlar güçlendi. Altın'ın 1.360 Usd seviyesindeki direncini hedeflediği yönündeki görüşümüzü koruyoruz. Bu rotadaki ara dirençler ise önce 1.335 Usd, ardından 1.345 Usd seviyelerinde. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Hisse Senedi Dış tarafta risk iştahının artması, iç tarafta ise son dönemde dış politikada atılan adımlar TL varlıkları olumlu yönde etkiliyor. BIST100 değer kazancı elde ediyor. 76,500 ara direncinin aşılması ile seans içi yukarı ataklar nispeten güç kazandı. Hareketin devamı açısından 77,700 kritik bir eşik. Zira bu seviyenin aşılması ile yükseliş orta vadeye yayılabilir. Mevcut dinamikler ışığında kısa vadede hisse senetleri için sınırlı iyimseriz. 76,500 desteğinin kurunması önemli. 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır. Lütfen raporun sonundaki çekinceyi dikkate alınız. Önemli Göstergelerin Performansı ÇEKİNCE: Bu rapor, Yapı ve Kredi Bankası A.Ş. (Banka) Özel Bankacılık tarafından, Yapı ve Kredi Bankası A.Ş. Özel Bankacılık Satış Grubu ile Yapı Kredi Bankası A.Ş. müşterileri için hazırlanmıştır. Bu rapor tarafsız ve dürüst bir bakış açısıyla düzenlenmiş olup, alıcısının menfaatlerine ve/veya ihtiyaçlarına uygunluğu gözetilmeksizin ve karşılığında maddi menfaat elde etme beklentisi bulunmaksızın hazırlanmış bir derlemedir. Bu raporda yer alan bilgi ve veriler, Bankamız tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup; bu kaynakların doğrulukları ayrıca araştırılmamıştır. Bu rapor içerisindeki veriler değişkenlik gösterebilir. / Bu rapor yatırımcıların genel olarak bilgi edinmeleri amacıyla hazırlanmış olup, yatırımcıların bu rapordan etkilenmeyerek kararlarını vermeleri beklenmekte olup; işbu raporla Bankamız tarafından herhangi bir garanti verilmemektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı Bankamız hiçbir sorumluluk üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi ile aracılık teklifini içermemektedir. / Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. görüşler müşterilerimizin mali durumu ile risk ve getiri tercihlerine uygun olmayabilir. / Bu raporun tümü veya bir kısmı Yapı ve Kredi Bankası A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz, üçüncü kişilere gösterilemez veya ileride kullanılmak üzere saklanamaz.« 29 Haziran 2016 Bu sayfa raporun ayrılmaz bir parçasıdır.