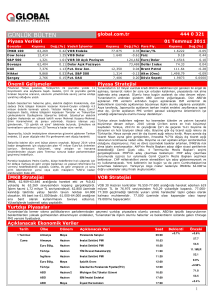

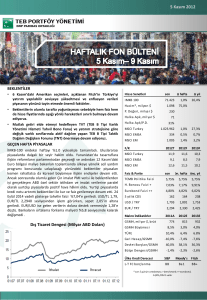

Aylık Rapor

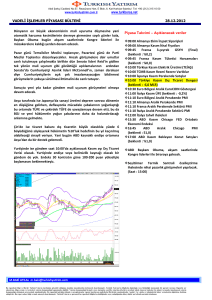

advertisement