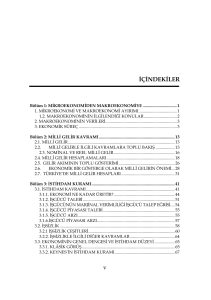

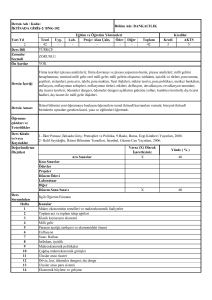

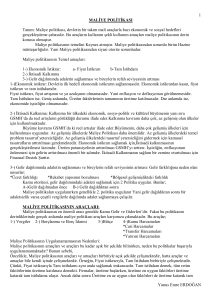

enflasyon ve ekonomik büyüme ilişkisi

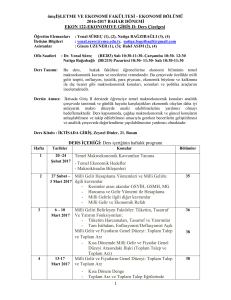

advertisement