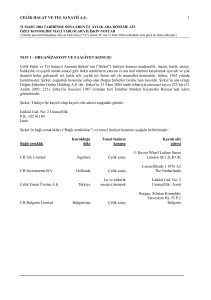

Merrill Lynch Yatırım Bank A.Ş. 2010 Konsolide Bağımsız Denetim

advertisement