Menkul Sermaye Gelirleri 2009 Yılı Vergi Rehberi

advertisement

Menkul Sermaye

Gelirleri

2009 Yılı Vergi

Rehberi

Ocak 2009

Sunu[

Menkul sermaye gelirlerinin vergilendirilmesi, son yıllarda gittikçe önem kazanan ve geni[

kitlelerin parasını deNerlendirdiNi para ve sermaye piyasalarında küçük veya büyük yatırımı

olanlar bakımından hem güncel hem de önemli bir konu. ENer belirli ko[ullar gerçekle[mi[se,

bu piyasalardan 2008 yılında gelir elde edenlerin, 1 - 25 Mart 2009 tarihleri arasında

beyanname verip, vergilerinin ilk taksitini de 31 Mart 2009 tarihine kadar ödemeleri

gerekecek.

Mevduat, repo, hisse senedi, menkul kıymet yatırım fonu, Hazine bonosu ve Devlet tahvili

gibi farklı nitelikteki para ve sermaye piyasası yatırım araçlarının vergilendirilmesi ve beyan

esasları farklılık gösterir. Bu gelirlerin vergilendirilmesine yönelik düzenlemeler, çoNu

yatırımcı tarafından anla[ılması zor ve karma[ık bir yapıya sahiptir. Bu çerçevede, hangi gelir

için beyanname verilip hangileri için verilmeyeceNi, beyanname verilmesi durumunda vergisel

yükümlüklerin ne olacaNı konusunda yatırımcıları bilgilendirmek amacıyla bu rehberi

hazırladık. Konuyla ilgili açıklamalarda özellikle herkesçe anla[ılabilir, sade bir dil kullanmaya

çalı[tık.

Menkul sermaye gelirlerinin beyan ve vergilendirme esasları 5281 sayılı Kanun ile önemli

deNi[ikliNe uNradı, banka ev aracı kurumlar vasıtasıyla elde edilen bazı menkul sermaye

gelirlerinde stopaj esası getirildi. Bu Kanun ile Gelir Vergisi Kanununa eklenen ve 2006

yılından itibaren yürürlüNe giren Geçici 67 nci Madde, 5436 ve 5527 sayılı Kanunlar ile bazı

deNi[ikliklere uNradı. Son olarak 14 Kasım 2008 tarihinden geçerli 2008/14272 numaralı

Bakanlar Kurulu Kararı ile tam mükellef gerçek ki[i ve kurumların hisse senedi (menkul

kıymetler yatırım ortaklıkları hisse senetleri hariç) alım – satım kazançlarından yapılan stopaj

oranı sıfırlandı.

5281 sayılı Kanun ile düzenlenen yeni vergileme rejimi 2006 yılından itibaren elde edilen

gelirlere uygulanacak olmakla birlikte, 31/12/2005 tarihi itibariyle elde bulunan menkul

kıymetlerden 2006 ve sonrasında elde edilen gelirler bakımından 2005 yılında geçerli olan

hükümler uygulanacaktır.

DiNer yandan, 2007 yılından itibaren Kontrol Edilen Yabancı Kurum kazançlarının beyanına

ili[kin düzenlemeler yürürlüNe girdi. Bu düzenlemelere göre, yurt dı[ındaki [irketlere %50 ve

daha fazla oranda sermaye, kâr payı veya oy hakkı sahipliNi veren i[tiraklerin belirli ko[ulları

saNlayan kurum kazançları temettü olarak daNıtılmasa dahi Türkiye’de beyan ve vergilemeye

tabi olacaktır.

Rehberde, temelde 2008 yılında elde edilen gelirlerin vergilendirme ve beyan esaslarına yer

verilmi[ olmakla birlikte 2009 yılında elde edilecek menkul sermaye gelirlerinin

vergilendirilme ve beyan esaslarına ili[kin olarak da bilgi vermeyi uygun gördük. Böylece

2009 yılında para ve sermaye piyasası araçlarına yatırım yapacak gerçek ki[i bireysel

yatırımcıların hangi vergi yükleriyle kar[ıla[acaklarını önceden bilerek daha saNlıklı tercih

yapmaları mümkün olacaktır.

Çalı[mamız ilgililere yararlı olduNu ölçüde, bizler de yatırımcıları bilgilendirme görevini yerine

getirmenin mutluluNunu duyacaNız.

Saygılarımızla,

Niyazi Çömez

Vergi OrtaNı

07.10.2001 tarihinden itibaren düzenlenen [ahıs sigorta ve bireysel

emeklilik poliçeleri dolayısıyla elde edilen gelirler

1998 ve önceki yıl kârlarının daNıtımından elde edilen kâr payları

(temettü)

Kârın, yedeklerin ve özsermaye enflasyon farklarının sermayeye ilavesi

nedeniyle elde edilen kâr payları (bedelsiz hisse senetleri)

Vadeli .[lem ve Opsiyon Borsasında (VOB) yapılan i[lemlerden elde

edilen kazançlar

1/1/2006’dan itibaren ihraç edilen her nevi tahvil ve bono (Eurobond

hariç) ile Borsada i[lem gören hisse senetlerinden banka ve aracı

kurumlar vasıtasıyla elde edilen gelirler

1/1/2006’dan itibaren iktisap edilen, Borsada i[lem görmeyen tam

mükellef kurum hisse senetlerinin 2 yıldan sonra elden çıkarılmasından

saNlanan alım – satım kazancı

¾

¾

¾

¾

¾

¾

Her nevi alacak faizleri

Stopaja ve istisnaya konu olmayan diNer her nevi menkul ve

gayrimenkul sermaye iratları

¾

¾

Not: 960 TL’lik beyan sınırı yukarıda sayılan gelirlerin her birine

ayrı ayrı deNil tamamının toplamına uygulanır

Her çe[it senetlerin iskonto edilmesi kar[ılıNında alınan iskonto

bedelleri

.[tirak hisselerinin sahibi adına henüz tahakkuk etmemi[ kâr

paylarının devir ve temliki kar[ılıNında alınan para ve ayınlar

Hisse senetleri ve tahvillerin vadesi gelmemi[ kuponlarının

satı[ından elde edilen bedeller

¾

¾

¾

¾

1/1/2006 öncesinde ihraç edilmi[ ve maliyet revizesinden sonraki tutarı 16.000 TL’yi

geçen; HB, DT, Eurobond ile özel sektörce ve Toplu Konut .daresi, Kamu OrtaklıNı ile

Özelle[tirme .darelerince çıkarılan menkul kıymetlerin döviz veya endeks cinsinden

alım-satım kazançları

Endeks veya kur farkı hariç toplamı 19.800 TL’yi geçen yurt içinde döviz cinsinden

ihraç edilmi[ veya herhangi bir deNere endeksli HB ve DT ile Eurobond faizi

Toplamı 56.410,26 TL’yi geçen, 1/1/2006 öncesinde ihraç edilmi[ Devlet tahvili (DT)

ve Hazine bonosu (HB) ile özel sektörce ve Toplu Konut .daresi, Kamu OrtaklıNı ile

Özelle[tirme .darelerince çıkarılan menkul kıymetlerin TL cinsinden faizleri

¾

¾

Brüt toplamı 39.600 TL’yi geçen; kurumlardan elde edilem kâr payları (temettü) ve

i[tirak hisselerinden doNan kazançlar (ltd. [irket ve i[ ortaklıkları ortaklarının ve

komanditerlerin kâr payları) (***)

¾

BEL.RL. TUTARI GEÇERSE BEYAN ED.LECEKLER(**)

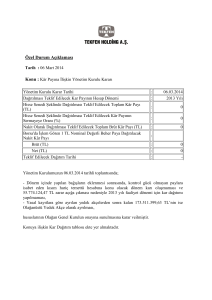

(*) Tablo sadece beyanname verilip verilmeyeceNine ili[kin bilgi vermektedir. Ne kadar gelir beyan edileceNinin tespiti için Rehberdeki açıklamalara bakılmalıdır. (**) Bu sütunda sayılan gelirlerin birden fazlasının elde edildiNi durumda,

belirtilen tutarlardan daha az gelir elde edildiNinde de beyanname vermek gerekebilir. Beyan sınırını belirten tutarlar genel bir bilgi vermek amacıyla verilmi[tir, yanlı[ yapmamak için ilgili bölümdeki açıklamalara ba[vurulmalıdır. (***)

Kâr payının 2003 ve sonraki hesap dönemleri kazancından daNıtıldıNı varsayılmı[tır.

Repo geliri

.vazsız (örn. veraset veya baNı[ yoluyla) iktisap edilen hisse

senetlerinden elde edilen alım –satım kazançları

Özel finans kurumlarında (katılım bankaları/faizsiz bankacılık) açılan

hesaplara ödenen kâr payları

¾

¾

31/12/2005’de elde bulunan ve bir yıldan daha fazla süreyle elde

tutulduktan sonra 2008’de elden çıkartılan, tam mükellef (kanuni veya

i[ merkezi Türkiye’de bulunan) kurumların hisse senetlerinden elde

edilen alım-satım kazançları

¾

¾

Menkul kıymetler yatırım fonu katılma belgeleri kâr payı

31/12/2005’de elde bulunan ve üç aydan daha fazla süreyle elde

tutulduktan sonra 2008’de elden çıkarılan Borsada i[lem gören hisse

senetlerinden elde edilen alım-satım kazançları

¾

¾

¾

Mevduat faizleri (döviz tevdiat hesaplarından ve Takasbank’ta

deNerlendirilen paralardan elde edilenler dahil, yurtdı[ındaki off-shore

hesaplardan elde edilenler hariç)

¾

Yurt dı[ında elde edilen ve Türkiye’de istisna ve tevkifata konu

olmayan bütün menkul ve gayrimenkul sermaye iratları (faiz,

repo, temettü, kira geliri vb.)

960 TL’yi Geçerse BEYAN ED.LECEKLER

Tutarı Ne Olursa Olsun BEYAN ED.LMEYECEKLER

TAM MÜKELLEF GERÇEK K.9.LER.N 2008 YILINDAK. MENKUL SERMAYE GEL.RLER.N.N BEYAN ESASLARI (ÖZET TABLO) (*)

Faizsiz Kredi Veren

Kurumlara (Katılım

Bankaları/ÖFK) Ödenen

Kâr Payı (***)

Mevduat Faizleri (Borsa

Para Piyasası Takasbank’ta

elde edilenler dahil) (***)

Repo Gelirleri(***)

Her Nevi Tahvil ve Bono

Faizleri(***)

- Hazine Bonosu (HB)

- Devlet Tahvili (DT)

- Eurobond,

- Özel Sektör Tahvili,

- Finansman Bonosu,

- VarlıNa Dayalı Menkul

Kıymet.

Menkul Kıymet Yatırım

Fonları (A ve B Tipi)

Katılma Belgeleri Kâr Payı

ve

Borsa Yatırım Fonu AlımSatım Kazancı

Gelir

Mükellef

Eurobond hariç diNerlerinden,

faizleri stopaja tabi

olmayanlardan elde edilenler

tam mükelleflerin tabi olduNu

esaslara göre münferit

beyanname ile beyan edilir.

Eurobond faizleri beyana tabi

deNil.

Beyan edilmez, stopaj nihai

vergi.

x

x

x

x 1.1.2006 öncesi ihraç edilenlerden TL cinsinden elde

edilenlere uygulanacak % 64,9 enflasyon indiriminden

sonraki tutarın diNer vergiye tabi gelirlerle (Eurobond

faizi dahil) birlikte tutarı 19.800 TL’yi geçerse tamamı

beyan edilir.

x

Türkiye’de elde edilenler beyan edilmez, stopaj nihai

vergi.

Off-shore faizinde Türkiye’de stopaj yok, diNer stopaja

tabi tutulmayan menkul ve g.menkul sermaye iratlarıyla

birlikte toplamı 960 TL’yi a[arsa tamamı beyan edilir.

(****)

Türkiye’de elde edilenler beyan edilmez.

x

x

x

Türkiye’de elde edilenler beyan edilmez, stopaj nihai

vergi.

x Hazinece ihraç edilen Eurobond faizleri beyan e[iNi olan

19.800 TL’yi a[arsa tamamı beyana tabi. (**)

x

Beyan edilmez, stopaj nihai

vergi.

Beyan edilmez, stopaj nihai

vergi.

Banka ve aracı kurumlar

vasıtasıyla elde edilenler beyan

edilmez, sıfır stopaj.

x

x

Yabancı ülke fonlarından elde

edilenler tam mükellefteki

esaslara göre münferit

beyanname ile beyan edilir.

x

x 1.1.2006 sonrası ihraç edilenlerden Türkiye’deki banka

veya aracı kurumlar vasıtasıyla elde edilen faiz beyan

edilmez.

Banka ve aracı kurumlar

vasıtasıyla elde edilenler beyan

edilmez, sıfır stopaj

Dar Mükellef (*)

x

x Türkiye’de kurulu tam mükellef fonlardan banka ve aracı

kurumlar vasıtasıyla elde edilenler beyan edilmez, stopaj

nihai vergidir.

x Yabancı ülke fonlarından elde edilenler deNer artı[

kazancı olarak beyana tabi.

x Yabancı fonları elde bulundurma süresindeki (son ay

hariç) ÜFE artı[ı % 10 veya daha fazla olursa maliyet

revizesi (ÜFE endekslemesi) yapılır.

Tam Mükellef

x

x

x

x

Yapılan stopaj

kurumlar vergisinden

mahsup edilir.

Kurum kazancına dahil.

Yapılan stopaj kurumlar

vergisinden mahsup

edilir.

Kurum kazancına dahil.

x Kurum kazancına dahil.

x Yapılan stopaj kurumlar

vergisinden mahsup

edilir.

kurumlar vergisinden

mahsup edilir.

x Kurum kazancına dahil.

x Yapılan stopaj

x Kurum kazancına dahil.

x Yapılan stopaj

kurumlar vergisinden

mahsup edilir.

Tam Mükellef

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x DiNerlerinde beyan edilmez.

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x DiNerlerinde beyan edilmez.

x DiNerlerinde beyan edilmez.

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x Eurobond faizleri beyana tabi deNil.

x Banka ve aracı kurumlar vasıtasıyla elde

edilenlerde sıfır stopaj, beyan yok.

x Eurobond hariç diNerlerinden faizleri

stopaja tabi olmayanlardan elde edilenler

tam mükelleflerin tabi olduNu esaslara

göre hesaplanarak özel beyanname ile

beyan edilir.

x Yabancı kurumun Türkiye’deki i[yerince

elde edilenler beyana ve vergiye tabi

(yapılan stopaj kurumlar vergisinden

mahsup edilir).

x Yabancı kurumun Türkiye’deki i[yerince

elde edilenler beyana ve vergiye tabi

(yapılan stopaj kurumlar vergisinden

mahsup edilir).

x DiNerlerinde banka ve aracı kurumlar

vasıtasıyla elde edilenler beyan edilmez.

x Yabancı ülke fonlarından elde edilenler

özel beyanname ile beyan edilir.

Dar Mükellef(*)

KURUM

2008 YILINDA ELDE ED.LEN MENKUL SERMAYE GEL.RLER.N.N BEYAN VE VERG.LEME ESASLARI (1)

GERÇEK K.9.

DiNerlerinde alım-satım kazancı (kâr payı)

üzerinden % 10 stopaj.

Fon portföyünün % 51 ve daha fazlası

.MKB’de i[lem gören hisse senetlerinden

olu[an yatırım fonlarının 1 yıldan fazla

süreyle elde tutulan katılma belgelerinin

elden çıkârtılmasında stopaj yok.

Fon bünyesinde stopaj sıfır.

Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %0

Stopaj % 15.

x Stopaj % 15.

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %0

x Stopaj % 15.

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %0

x Bankalar arası mevduat ve aracı kurumun

Takasbankında stopaj yok

x

x

x DT ve HB faizlerinde (TK. ve KO. tarafından

çıkârtılanlardan elde edilenler dahil) % 10,

x Hazinece yurt dı[ında ihraç edilenlerden

(Eurobond) elde edilenlerde % 0,

x Özel sektör tahvil ve bonolarından elde

edilenlerde % 10

x 1.1.2006’dan önce ihraç edilen tahvil ve

bonoların faiz gelirinden Geç. 67’ye göre

stopaj yapılmaz (GVK ve KVK’ya göre stopaj

yapılır (HB ve DT’de stopaj % 0)).

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %

0 (özel sektör faizlerinde % 10)

x

x

x

STOPAJ

(a)

(b)

Borsada i[lem gören hisse senetlerinin 3 ay, diNer tam mükellef kurumların

hisse senetlerinin 1 yıldan sonra satı[ından saNlanan kazanç vergi dı[ı.

Kazancın, elde bulundurma dönemindeki (son ay hariç) maliyet revizesi

sonrası tutarının 16.000 TL’yi a[an kısmı beyana tabi.(****)

tarih sonrasında iktisabı dahil):

x 1.1.2006 öncesi iktisap edilen (1.1.2006 öncesi ihraç edilen HB ve DT’nin bu

(a) Türkiye’deki banka veya aracı kurumlar vasıtasıyla elde edilen veya

Türkiye’de GVK Geç Md. 67’ye göre stopaja tabi tutulan kazanç beyan

edilmez.

(b) Tam mükellef kurumların .MKB’de i[lem gören hisse

senetlerinin 1 yıldan (.MKB’de i[lem görmeyenlerde 2 yıldan) sonra

satı[ından saNlanan kazanç beyan ve stopaj dı[ı.

(c) DiNerlerinde elde bulundurma dönemindeki (son ay hariç) ÜFE artı[ı % 10

veya daha fazla olursa maliyet revizesi sonrası tutar beyan edilir.

x 1.1.2006 sonrası ihraç (hisse senetlerinde iktisap) edilen:

x Borsada i[lem görmeyenlerin ivazsız olarak iktisap edilenlerinden elde edilenler

beyana ve GVK Geçici Md. 67 stopajına tabi deNil.

x Türkiye’deki vadeli i[lem ve opsiyon borsalarında elde edilen kazançlarda beyan

yok.

x Kur farkından doNan

kazanç vergi dı[ı.

x DiNerleri tam

mükelleflerdeki esaslara

göre münferit

beyanname ile beyan

edilir.

x Türkiye’deki banka ve

aracı kurumlar

vasıtasıyla SPK

mevzuatına tabi menkul

kıymetlerde yapılan

i[lemlerden elde

edilenler beyan edilmez,

sıfır stopaj (stopaja tabi

olmamakla birlikte

Eurobondlardan elde

edilenler dahil).

x Kurum kazancına

dahil.

x Beyan edilmez, stopaj

nihai vergi.

x Kurum nezdinde yapılan stopaj öncesi (brüt) tutarın yarısı istisna, kalan 19.800

TL’yi a[arsa tamamı beyan edilir. (**)

x Bedelsiz hisse senedi olarak daNıtılan temettüler beyan ve vergi dı[ı.

x Kâr payı üzerinden daNıtan kurum nezdinde yapılan stopajın tamamı

beyannamedeki vergiden mahsup edilir.

x 1998 ve öncesi kazançtan daNıtılanlar beyan dı[ı.

x 1999 – 2002 istisna kazancından daNıtılanların net tutarının 1/9 fazlasının yarısı

dikkate alınır. Beyan edilen tutarın 1/5’i mahsup edilir.

x 1/1/2006 öncesi edinilen YO kâr payına enflasyon indirimi var.

x Yapılan stopaj

kurumlar

vergisinden

mahsup edilir.

x Kurum kazancına

dahil.

.[tirak kazançları

istisnası uygulanarak

vergi dı[ı bırakılır

(yatırım ortaklıkları kâr

payları istisnadan

yararlanamaz). (KVK

md 5/1(a)(1))

Tam Mükellef

Dar Mükellef (*)

Tam Mükellef

x Yabancı kurumun Türkiye’deki i[yerince

elde edilenler beyana ve vergiye tabi.

x Banka ve aracı kurumlar vasıtasıyla SPK

mevzuatına tabi menkul kıymetlerden

elde edilenlerden stopaja tabi tutulanlar

beyan edilmez (stopaja tabi olmamakla

birlikte Eurobondlardan elde edilenler

dahil). DiNerleri tam mükelleflerin tabi

olduNu esaslara göre hesaplanarak özel

beyanname ile beyan edilir.

x .zin alınarak Türkiye’ye getirilen sermaye

ile iktisap edilen menkul kıymet ve i[tirak

hisselerinin arızi olarak satı[ından elde

edilen kazancın hesabına kur farkları dahil

edilmez.

x Kur farkının vergilenmemesi için kazancın

sadece bu [ekilde iktisap edilen menkul

kıymetler ve i[tirak hisselerinin satı[

kazancı ve/veya bunların temettü ve faiz

gelirlerinden ibaret bulunması [arttır.

x DiNerlerinde beyan edilmez.

x Yabancı kurumun Türkiye’deki i[yerince

elde edilenler kurum kazancına dahil edilir

ve i[tirak kazançları istisnası uygulanarak

vergi dı[ı bırakılır (yatırım ortaklıkları kâr

payları istisnadan yararlanamaz). (KVK md

5/1(a)(1))

Dar Mükellef(*)

KURUM

2008 YILINDA ELDE ED.LEN MENKUL SERMAYE GEL.RLER.N.N BEYAN VE VERG.LEME ESASLARI (2)

GERÇEK K.9.1

(j) Tam mükellef kurumların .MKB’de

i[lem gören hisse senetlerinden 1

yıldan fazla elde tutulanlardan elde

edilenler,

( j) Hazinece yurt dı[ında ihraç edilen

tahvil ve bonolardan (Eurobond)

elde edilenler

(j) Tam mükellef kurum ve dar

mükellef

kurum [ubeleri (banka ve

finans

kurumlarında [ube [artı yok)

arasında

vadeli i[lem ve opsiyon

i[lemleri

x 1.1.2006 sonrası iktisap edilen hisse

senetlerinden banka veya aracı kurumlar

vasıtasıyla elde edilen kazançtan aynı takvim

yılının üçer aylık dönemleri itibarıyla % 10

(14/11/2008 tarhihinden sonra MKYO hisse

senetleri hariç % 0) stopaj yapılır.

x VOB’daki i[lemlerden elde edilen kazançlardan

% 0 stopaj yapılır.

x SPK’ya tabi borsa ve emeklilik yatırım

fonlarının kazançlarında stopaj yok.

x 1.1.2006 öncesinde ihraç edilen menkul

kıymetlerden elde edilen kazançlardan stopaj

yapılmaz.

x Takvim yılı a[ılmamak kaydıyla üçer aylık

dönemlerde aynı türden menkul kıymetlerden

olu[an zarar stopaj matrahından indirilir.

x A[aNıda sayılan gelirler stopaja tabi deNil.

x Tam mükellef kurumlara ve yabancı kurum

[ubelerine daNıtılan kâr paylarından stopaj

yapılmaz, diNer gerçek ve tüzel ki[ilere

daNıtılanlar % 15 stopaja tabi.

x Gayrimenkul Yatırım OrtaklıNı, Giri[im

Sermayesi YO, Menkul Kıymet YO hisse senedi

temettülerinde stopaj yapılmaz.

x Kârın sermayeye ilavesi halinde stopaj

yapılmaz.

x 1998 öncesi kurum kazancından, 1999 –

2002 istisna kazançlarından ve GVK Geç. Md.

61 kapsamında daNıtılanlardan stopaj

yapılmaz.

STOPAJ

1

Ticari veya zirai kazanca dahil olmayan yatırımlardan elde edilen gelir dikkate alınmıútır.

(*) Uluslararası vergi anla[maları dikkate alınmalıdır. (**)Beyan sınırı, varsa Türkiye’de stopaja tabi tutulmu[ diNer menkul sermaye iratları (mevduat faizi, repo, yatırım fonu kâr payı, ÖFK kâr payı hariç) ve gayrimenkul sermaye iratlarının

(örn. i[yeri kira geliri) eNer yararlanıyorsa enflasyon indirimi ve istisna uygulaması sonrası tutarları eklenmek suretiyle dikkate alınır. Birden sonraki i[verenden elde edilen brüt ücret 19.800 TL’yi a[ıyorsa ücretler ile MS. ve GMS.’nin tamamı

beyan edilir.(***) Yurt dı[ında elde edilenlerin Türkiye’de stopaja ve istisna uygulamasına konu olmayan diNer menkul ve gayrimenkul sermaye iratlarıyla birlikte toplamı 960 TL’yi a[mıyorsa beyan edilmez, a[ıyorsa tamamı beyan edilir. (****)

16.000 TL’nin hesabına 1/1/2006 öncesinde ihraç (hisse senetlerinde ikitsap) edilmi[ her nevi menkul kıymetin yansıra GVK Mük. Md. 80, 2 ila 6 nolu bentteki kazançlar dahildir.

Hisse Senedi ve

DiNer Menkul

Kıymetlerin AlımSatım Kazançları

(Her Türlü Bono,

Eurobond ve

Tahvil ile Vadeli

.[lem ve Opsiyon

Sözle[meleri

Dahil)

Tam Mükellef

(Kanuni veya .[

Merkezi

Türkiye’de

Bulunan)

Kurumlardan

Elde Edilen Kâr

Payı (Temettü)

Mükellef

Gelir

Faizsiz Kredi Veren

Kurumlara (Katılım

Bankaları/ÖFK) Ödenen

Kâr Payı (***)

Mevduat Faizleri (Borsa

Para Piyasası

Takasbank’ta elde

edilenler dahil) (***)

Repo Gelirleri

(***)

Her Nevi Tahvil ve Bono

Faizleri(***)

- Hazine Bonosu (HB)

- Devlet Tahvili (DT)

- Eurobond,

- Özel Sektör Tahvili,

- Finansman Bonosu,

- VarlıNa Dayalı Menkul

Kıymet.

Menkul Kıymet Yatırım

Fonları (A ve B Tipi)

Katılma Belgeleri Kâr

Payı ve

Borsa Yatırım Fonu

Alım-Satım Kazancı

Gelir

Mükellef

x

x

x

x

Türkiye’de elde edilenler beyan edilmez.

Off-shore faizinde Türkiye’de stopaj yok, diNer stopaja tabi

tutulmayan gelirlerle birlikte toplamı 1.070 TL’yi a[arsa tamamı

beyan edilir. (****)

Türkiye’de elde edilenler beyan edilmez, stopaj nihai vergi.

Türkiye’de elde edilenler beyan edilmez, stopaj nihai vergi.

x 1.1.2006 öncesi ihraç edilenlerden TL cinsinden elde edilenlere

uygulanacak 2009 yılı enflasyon indiriminden sonraki tutarın

diNer vergiye tabi gelirlerle (Eurobond faizi dahil) birlikte tutarı

22.000 TL’yi geçerse tamamı beyan edilir.

x Hazinece ihraç edilen Eurobond faizleri beyan e[iNi olan 22.000

TL’yi a[arsa tamamı beyana tabi. (**)

x 1.1.2006 sonrası ihraç edilenlerden Türkiye’deki banka veya aracı

kurumlar vasıtasıyla elde edilen faiz beyan edilmez.

x Türkiye’de kurulu tam mükellef fonlardan banka ve aracı

kurumlar vasıtasıyla elde edilenler beyan edilmez, stopaj nihai

vergidir.

x Yabancı ülke fonlarından elde edilenler deNer artı[ kazancı olarak

beyana tabi.

x Yabancı fonları elde bulundurma süresindeki (son ay hariç) ÜFE

artı[ı % 10 veya daha fazla olursa maliyet revizesi (ÜFE

endekslemesi) yapılır.

Tam Mükellef

Eurobond faizleri

beyana tabi deNil.

Beyan edilmez, stopaj

nihai vergi.

x

x

Beyan edilmez, stopaj

nihai vergi.

Eurobond hariç

diNerlerinden faizleri

stopaja tabi

olmayanlardan elde

edilenler tam

mükelleflerin tabi

olduNu esaslara göre

münferit beyanname

ile beyan edilir.

x

x

Banka ve aracı

kurumlar vasıtasıyla

elde edilenler beyan

edilmez, sıfır stopaj.

x

Beyan edilmez, stopaj

nihai vergi.

Yabancı ülke

fonlarından elde

edilenler tam

mükellefteki esaslara

göre münferit

beyanname ile beyan

edilir.

x

x

x Kurum kazancına dahil.

x Yapılan stopaj kurumlar

vergisinden mahsup edilir.

Banka ve aracı

kurumlar vasıtasıyla

elde edilenler beyan

edilmez, sıfır stopaj

x

x

x

x

x

Yapılan stopaj kurumlar

vergisinden mahsup edilir.

Kurum kazancına dahil.

Yapılan stopaj kurumlar

vergisinden mahsup edilir.

Kurum kazancına dahil.

x Kurum kazancına dahil.

x Yapılan stopaj kurumlar

vergisinden mahsup edilir.

vergisinden mahsup edilir.

x Kurum kazancına dahil.

x Yapılan stopaj kurumlar

Tam Mükellef

Dar Mükellef (*)

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x DiNerlerinde beyan edilmez.

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x DiNerlerinde beyan edilmez.

x Türkiye’deki i[yerince elde edilenler

beyana ve vergiye tabi (yapılan stopaj

kurumlar vergisinden mahsup edilir).

x DiNerlerinde beyan edilmez.

x Eurobond faizleri beyana tabi deNil.

x Banka ve aracı kurumlar vasıtasıyla

elde edilenlerde sıfır stopaj, beyan yok

x Eurobond hariç diNerlerinden faizleri

stopaja tabi olmayanlardan elde

edilenler tam mükelleflerin tabi olduNu

esaslara göre hesaplanarak özel

beyanname ile beyan edilir.

x Yabancı kurumun Türkiye’deki

i[yerince elde edilenler beyana ve

vergiye tabi (yapılan stopaj kurumlar

vergisinden mahsup edilir).

x Yabancı kurumun Türkiye’deki

i[yerince elde edilenler beyana ve

vergiye tabi (yapılan stopaj kurumlar

vergisinden mahsup edilir).

x DiNerlerinde banka ve aracı kurumlar

vasıtasıyla elde edilenler beyan

edilmez.

x Yabancı ülke fonlarından elde

edilenler özel beyanname ile beyan

edilir.

Dar Mükellef(*)

KURUM

2009 YILINDA ELDE ED.LEN MENKUL SERMAYE GEL.RLER.N.N BEYAN VE VERG.LEME ESASLARI (1)

GERÇEK K.9.

Yabancı kurum [ubesi olmayan dar

mükelleflerde stopaj % 0.

Stopaj % 15.

Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %

0

x Stopaj % 15.

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %

0

x Bankalar arası mevduat ve aracı kurumun

Takasbankında stopaj yok

x Stopaj % 15.

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %

0

x

x

x DT ve HB faizlerinde (TK. ve KO. tarafından

çıkârtılanlardan elde edilenler dahil) % 10,

x Hazinece yurt dı[ında ihraç edilenlerden

(Eurobond) elde edilenler % 0,

x Özel sektör tahvil ve bonolarından elde

edilenlerde % 10

x 1.1.2006’dan önce ihraç edilen tahvil ve

bonoların faiz gelirinden Geç. 67’ye göre

stopaj yapılmaz (GVK ve KVK’ya göre stopaj

yapılır (HB ve DT’de stopaj % 0)).

x Borsa yatırım fonları, emeklilik yatırım

fonları, menkul kıymetler yatırım fonları ve

ortaklıkları, konut finansman fonları ve varlık

finansman fonlarına yapılan ödemelerde %

0 (özel sektör faizlerinde % 10)

DiNerlerinde alım-satım kazancı (kâr payı)

üzerinden % 10 stopaj.

x

Fon portföyünün % 51 ve daha fazlası

.MKB’de i[lem gören hisse senetlerinden

olu[an yatırım fonlarının 1 yıldan fazla

süreyle elde tutulan katılma belgelerinin

elden çıkârtılmasında stopaj yok.

Fon bünyesinde stopaj sıfır.

x

x

x

STOPAJ

Türkiye’deki banka veya aracı kurumlar vasıtasıyla elde edilen kazanç

beyan edilmez.

Tam mükellef kurumların .MKB’de i[lem gören hisse senetlerinin 1

yıldan (.MKB’de i[lem görmeyenlerde 2 yıldan) sonra satı[ından

saNlanan kazanç beyan ve stopaj dı[ı.

Elde bulundurma dönemindeki (son ay hariç) ÜFE artı[ı % 10 veya

daha fazla olursa maliyet revizesi sonrası tutar beyan edilir.

(b)

(a)

Borsada i[lem gören hisse senetlerinin 3 ay, diNer tam mükellef

kurumların hisse senetlerinin 1 yıldan sonra satı[ından saNlanan

kazanç vergi dı[ı.

Kazancın, elde bulundurma dönemindeki (son ay hariç) maliyet

revizesi sonrası tutarının 17.900 TL tutarı a[an kısmı beyana

tabi.(****)

bu tarih sonrasında iktisabı dahil):

x 1.1.2006 öncesi iktisap edilenler (1.1.2006 öncesi ihraç edilen HB ve DT’nin

(c)

(b)

(a)

x 1.1.2006 ‘dan itibaren ihraç (hisse senetlerinde iktisap) edilenler:

x Borsada i[lem görmeyenlerin ivazsız olarak iktisap edilenlerinden elde

edilenler beyana ve GVK Geçici Md. 67 stopajına tabi deNil.

x Türkiye’deki vadeli i[lem ve opsiyon borsalarında elde edilen kazançlarda

beyan yok.

x Beyan edilmez, stopaj

nihai vergi.

x Kurum nezdinde yapılan stopaj öncesi (brüt) tutarın yarısı istisna, kalan tutar

22.000 TL’yi a[arsa tamamı beyan edilir. (**)

x Bedelsiz hisse senedi olarak daNıtılan temettü beyan ve vergi dı[ı.

x Kâr payı üzerinden daNıtan kurum nezdinde yapılan stopajın tamamı

beyannamedeki vergiden mahsup edilir.

x 1998 ve öncesi kazançtan daNıtılanlar beyan dı[ı.

x 1999 – 2002 istisna kazancından daNıtılanların net tutarının 1/9 fazlasının

yarısı dikkate alınır. Beyan edilen tutarın 1/5’i mahsup edilir.

x 1/1/2006 öncesi edinilen YO kâr payına enflasyon indirimi var.

x Kur farkından doNan

kazanç vergi dı[ı.

x DiNerleri tam

mükelleflerdeki

esaslara göre

münferit beyanname

ile beyan edilir.

x Türkiye’deki banka ve

aracı kurumlar

vasıtasıyla SPK

mevzuatına tabi

menkul kıymetlerde

yapılan i[lemlerden

elde edilenler beyan

edilmez, sıfır stopaj

(stopaja tabi

olmamakla birlikte

Eurobondlardan elde

edilenler dahil).

Dar Mükellef

Tam Mükellef

(*)

x Yapılan stopaj kurumlar

vergisinden mahsup

edilir.

x Kurum kazancına dahil.

x .[tirak kazançları

istisnası uygulanarak

vergi dı[ı bırakılır

(yatırım ortaklıkları kâr

payları istisnadan

yararlanamaz). (KVK md

5/1(a)(1))

x Kurum kazancına dahil.

Tam Mükellef

x Yabancı kurumun Türkiye’deki

i[yerince elde edilenler beyana

ve vergiye tabi.

x Banka ve aracı kurumlar

vasıtasıyla SPK mevzuatına

tabi menkul kıymetlerden elde

edilenler den stopaja tabi

tutulanlar beyan edilmez

(stopaja tabi olmamakla

birlikte Eurobondlardan elde

edilenler dahil).

x .zin alınarak Türkiye’ye

getirilen sermaye ile iktisap

edilen menkul kıymet ve i[tirak

hisselerinin arızi olarak

satı[ından elde edilen kazancın

hesabına kur farkları dahil

edilmez.

x Kur farkının vergilenmemesi

için kazancın sadece bu

[ekilde iktisap edilen menkul

kıymetler ve i[tirak hisselerinin

satı[ kazancı ve/veya bunların

temettü ve faiz gelirlerinden

ibaret bulunması [arttır.

x Yabancı kurumun Türkiye’deki

i[yerince elde edilenler kurum

kazancına dahil edilir ve i[tirak

kazançları istisnası

uygulanarak vergi dı[ı bırakılır

(yatırım ortaklıkları kâr payları

istisnadan yararlanamaz). (KVK

md 5/1(a)(1))

x DiNerlerinde beyan edilmez.

Dar Mükellef(*)

KURUM

2009 YILINDA ELDE ED.LEN MENKUL SERMAYE GEL.RLER.N.N BEYAN VE VERG.LEME ESASLARI (2)

GERÇEK K.9.2

x A[aNıda sayılan gelirler stopaja tabi deNil.

(a) Tam mükellef kurumların .MKB’de i[lem gören hisse

senetlerinden 1 yıldan fazla elde tutulanlardan elde

edilenler,

(b) Hazinece yurt dı[ında ihraç edilen tahvil ve

bonolardan (Eurobond) elde edilenler

(c)

Banka ve finans kurumları ile diNer tam mükellef

kurum ve dar mükellef kurum [ubeleri arasında

yapılan vadeli i[lem ve opsiyon i[lemleri

x Takvim yılı a[ılmamak kaydıyla üçer aylık dönemlerde

aynı türden menkul kıymetlerden olu[an zarar stopaj

matrahından indirilir.

x 1.1.2006 öncesinde ihraç edilen menkul kıymetlerden

elde edilen kazançlardan stopaj yapılmaz.

x SPK’na göre kurulan borsa ve emeklilik yatırım fonlarının

kazançlarından stopaj yapılmaz.

x Türkiye’de kurulu vadeli i[lem ve opsiyon borsalarında

hisse senedine ve hisse senedi endeksine dayalı olmayan

i[lemlerden elde edilen kazançlardan % 10 stopaj yapılır.

x 1.1.2006 sonrası iktisap edilen hisse senetlerinden banka

veya aracı kurumlar vasıtasıyla elde edilen kazançtan aynı

takvim yılının üçer aylık dönemleri itibarıyla % 10

(14/11/2008 tarhihinden sonra MKYO hisse senetleri

hariç % 0) stopaj yapılır.

x Tam mükellef kurumlara ve yabancı kurum [ubelerine

daNıtılan kâr paylarından stopaj yapılmaz, diNer gerçek

ve tüzel ki[ilere daNıtılanlar % 15 stopaja tabi.

x Gayrimenkul Yatırım OrtaklıNı, Giri[im Sermayesi YO,

Menkul Kıymet YO hisse senedi temettülerinde stopaj

yapılmaz.

x Kârın sermayeye ilavesi halinde stopaj yapılmaz.

x 1998 öncesi kurum kazancından, 1999 – 2002 istisna

kazançlarından ve GVK Geç. Md. 61 kapsamında

daNıtılanlardan stopaj yapılmaz.

STOPAJ

2

Ticari veya zirai kazanca dahil olmayan yatırımlardan elde edilen gelir dikkate alınmıútır.

(*) Uluslararası vergi anla[maları dikkate alınmalıdırr. (**) Beyan sınırı, varsa Türkiye’de stopaja tabi tutulmu[ diNer menkul sermaye iratları (mevduat faizi, repo, yatırım fonu kâr payı, ÖFK kâr payı hariç) ve gayrimenkul sermaye

iratlarının (örn. i[yeri kira geliri) eNer yararlanıyorsa enflasyon indirimi ve istisna sonrası tutarları eklenmek suretiyle dikkate alınır. Birden sonraki i[verenden elde edilen brüt ücret, 22.000 TL’yi a[arsa ücretler ile MS. ve GMS.’nin

tamamı beyan edilir.(***) Yurt dı[ında elde edilenlerin Türkiye’de stopaja ve istisna uygulamasına konu olmayan diNer menkul ve gayrimenkul sermaye iratlarıyla birlikte toplamı 1.070 TL’yi a[mıyorsa beyan edilmez, a[ıyorsa tamamı

beyan edilir. (****) 17.900 TL’nin hesabına 1/1/2006 öncesinde ihraç (hisse senetlerinde iktisap)edilmi[ her nevi menkul kıymetin yanısıra GVK Mük. Md. 80, 2 ila 6 nolu bentteki kazançlar dahildir.

Hisse Senedi ve

DiNer Menkul

Kıymetlerin AlımSatım Kazançları

(Her Türlü Bono,

Eurobond ve Tahvil

ile Vadeli .[lem ve

Opsiyon

Sözle[meleri Dahil)

Tam Mükellef

(Kanuni veya .[

Merkezi Türkiye’de

Bulunan)

Kurumlardan Elde

Edilen Kâr Payı

(Temettü)

Mükellef

Gelir

.çindekiler

1. Genel Bilgi

1.1.

Bu Rehber Kimin .çin Hazırlandı?

1.2.

Menkul Sermaye Geliri

1.2.1.

Menkul sermaye iratları

1.2.2.

DeNer artı[ı kazancı (menkul kıymet alım – satım kazancı)

1.3.

.ndirim Oranı (Enflasyon .ndirimi) Uygulaması

1.4.

TEFE (ÜFE) Endekslemesi

1.5.

Menkul Kıymet Alım-Satım Zararının Kazançtan .ndirilmesi

(Mahsubu)

1.5.1.

31/12/2005 itibarıyla elde bulunan hisse senetleri ile 1/1/2006

öncesinde ihraç edilmi[ her nevi tahvil ve hazine bonoları

1.5.2.

1/1/2006 tarihinden itibaren ihraç edilen menkul kıymetler ile bu

tarihten itibaren iktisap edilen hisse senetleri

1.6.

Menkul Sermaye Geliri Ne Zaman Elde Edilmi[ Sayılır?

1.6.1.

Genel olarak

1.6.2.

Kontrol edilen yabancı kurum kazancında elde etme

1.6.2.1. Yurt dı[ı i[tirakin kurum kazancının türkiye’ de gelir vergisine tabi

tutulabilmesine ili[kin [artlar

1.6.2.2. .[tirakin yurt dı[ında ödediNi vergilerin mahsubu

1.6.2.3. .[tirakin kâr paylarını daNıtması durumunda vergileme

1.6.2.4. Kontrol edilen yabancı kurum müessesesinin çifte vergilendirmeyi

önleme anla[maları kar[ısındaki durumu

1.7.

Menkul Sermaye .ratlarında (Faiz, Repo, Kâr Payı) Beyanname

Verme Sınırının Geçilip GeçilmediNi Nasıl Belirlenir?

1.8.

Ticari ve Mesleki Kazanç Sahiplerinin Menkul Sermaye .ratlarının

(MS.) Durumu

1.9.

1/1/2006 Tarihinden .tibaren .ktisap Edilen Hisse Senetleri ile Bu

Tarihten .tibaren .hraç Edilen DiNer Menkul Kıymetlerden Elde

Edilen Gelirlerden Yapılacak Stopaj

1.9.1.

Tevkifata (stopaja) tabi gelirler

1.9.1.1. Genel düzenleme

1.9.1.2. Genel düzenlemenin istisnaları

1.9.2.

Tevkifat matrahının tespiti

1.9.2.1. Alım – satım i[lemlerinde tevkifat matrahı

1.9.2.2. Komisyon iadeleri

1.9.2.3. Aynı menkul kıymet veya diNer sermaye piyasası aracından deNi[ik

tarihlerde alımlar yapıldıktan sonra bunların bir kısmının elden

çıkarılması

1.9.2.4. Bir menkul kıymet veya diNer sermaye piyasası aracının alımından

önce elden çıkarılması

1.9.2.5. Sermaye artırımları dolayısıyla sahip olunan hisse senetlerinin alı[

tarihi ve bedelleri

1.9.2.6. Rüçhan hakkı kuponlarının satı[ı halinde maliyet bedeli

1.9.2.7. .htiyari beyan

1.9.2.8. Virman .[lemlerinde tarih ve maliyet bildirimi

Sayfa

1

1

2

4

4

5

5

6

6

7

9

9

10

11

11

11

12

12

13

14

14

14

14

15

15

15

15

17

17

19

19

23

1.9.2.9.

Menkul kıymet veya diNer sermaye piyasası aracının fiziken bir

banka veya aracı kuruma teslim edilmesi

1.9.2.10. Menkul kıymet veya diNer sermaye piyasası aracının itfası halinde

tevkifat marahı

1.9.2.11. Dönemsel getirilerde tevkifat matrahı

1.9.2.12. Ödünç i[lemlerinde tevkifat matrahı

1.9.2.13. Birden fazla banka veya aracı kurumla çalı[ılması

1.9.2.14. Birden fazla hesap kullanılması ve mü[terek hesaplar

1.9.3.

Tevkifat oranı

1.9.4.

Tevkifat dönemi

2. Hisse Senedi ve Ödünç Menkul Kıymet Komisyonları

2.1.

Genel Olarak

2.2.

Hisse Senedi Alım-Satım Kazançları

2.2.1.

31/12/2005 tarihinde sahip olunan hisse senetleri

2.2.2.

1/1/2006 sonrasında iktisap edilen hisse senetleri

Beyan edilmeyecek hisse senedi alım – satım kazançları

2.2.3.

2.2.3.1. 31/12/2005 tarihinde sahip olunan hisse senetleri

2.2.3.2. 1/1/2006 tarihinden itibaren iktisap edilen hisse senetleri

2.2.4.

Beyan edilecek hisse senedi alım – satım kazançları

2.2.4.1. 31/12/2005 tarihinde sahip olunan hisse senetleri

2.2.4.2. 1/1/2006tarihinden itibaren iktisap edilen hisse senetleri

2.2.5.

Hisse senedi alım – satım kazancında elde bulundurma süresinin ve

vergi matrahının tespiti

2.2.6.

Elde bulundurma süresinin belirlenmesinde hisse senetlerinin

iktisap tarihinin tespiti

2.2.6.1. Sermaye artırımları dolayısıyla sahip olunan bedelsiz hisse senetleri

2.2.6.2. Aynı hisse senedinden yıl içinde birden fazla alım satım yapılması

2.2.6.3. Aracı kurumlar vasıtasıyla alınan hisse senetlerinin iktisap tarihi

2.2.7.

Sermaye artırımları dolayısıyla sahip olunan bedelsiz hisse

senetlerinin maliyet bedeli

2.2.8.

Geçici ilmühaberler

2.2.9.

Kayden izlenen hisse senetleri

2.3.

Hisse Senedi Kâr Paylarının (Temettü) Beyanı ve Vergilenmesi

2.3.1.

Genel olarak

2.3.2.

Bedelsiz hisse senetlerinin durumu

2.4.

Ödünç Menkul Kıymet Komisyonları

3. Yatırım OrtaklıNı Hisse Senetlerinin Kâr Paylarının Beyanı ve

Vergilenmesi

3.1.

31/12/2005 Tarihinde Sahip Olunan YO Hisse Senetlerinden Elde

Edilen Kâr Payı

3.2.

1/1/2006 Tarihinden .tibaren .ktisap Edilen YO Hisse Senetlerinden

Elde Edilen Kâr Payı

24

24

25

25

25

25

26

26

27

27

27

27

27

28

28

29

29

29

30

31

32

32

32

33

33

34

34

34

34

37

38

39

39

41

4. Devlet Tahvili (DT) ve Hazine Bonosu (HB)

4.1.

Genel Olarak

4.2.

1/1/2006 Tarihinden Önce .hraç Edilmi[ DT ve HB’den Elde Edilen

Gelirler

4.2.1. Faiz geliri

4.2.2. Alım – satım kazancı

4.3.

1/1/2006 Tarihinden .tibaren .hraç Edilen DT ve HB’den Elde Edilen

Gelirler

4.3.1. Faiz geliri

4.3.2. Alım – satım kazancı

4.4.

Tevkifat Matrahının Tespiti

4.4.1. Kuponlu tahvillerde alı[ bedeli

4.4.2. Tahvil alı[ bedelinin itfa bedeli ve i[lemi[ faiz tutarının üzerinde

olması

4.4.3. Dövize, altına veya ba[ka bir deNere endeksli menkul kıymet veya

diNer sermaye piyasası araçları

4.4.4. TÜFE’ye endeksli devlet iç borçlanma senetlerinde tevkifat

matrahının tespiti

4.4.5. Yabancı para cinsinden ihraç edilen menkul kıymetler veyadiNer

sermaye piyasası araçları

5. Özel Sektör Tahvili

1/1/2006 Öncesinde .hraç Edilen Özel Sektör Tahvilleri

5.1.

5.1.1.

Faiz geliri

5.1.2.

Alım – satım kazancı

5.2.

1/1/2006 Tarihinden .tibaren .hraç Edilen Özel Sektör Tahvilleri

5.2.1.

Faiz geliri

5.2.2.

Alım – satım kazancı

6. Eurobondlar

Genel Olarak

6.1.

6.2.

1/1/2006 Tarihinden Önce .hraç Edilen Eurobondlardan Elde Edilen

Gelirler

Faiz geliri

6.2.1.

6.2.2.

Alım – satım kazancı

6.3.

1/1/2006Tarihinden .tibaren .hraç Edilen Eurobondlardan Elde Edilen

Gelirler

6.3.1.

Faiz geliri

6.3.2.

Alım – satım kazancı

6.4.

Yabancı Kurum ve Kurulu[larca .hraç Edilen Eurobondlar

7. Mevduat ve Repo

8. Yatırım Fonları Katılma Belgesi Kâr Payları

9. Borsa Para Piyasasında (Takasbank’ta) Elde Edilen Faizler

42

42

42

42

44

45

45

45

45

45

47

48

48

50

52

52

52

54

54

54

55

56

56

56

56

57

57

57

58

58

60

61

62

10. Vadeli .[lem ve Opsiyon Borsalarında Yapılan .[lemlerden Elde Edilen

Kazançlar

10.1.

VOB’da Elde Edilen Gelirlerde Tevkifat Matrahının Tespiti

11. Türkiye’de Yerle[ik Olmayanların (Dar Mükelleflerin) Vergilendirilmesi

11.1.

Genel Olarak

11.2.

Dar Mükellef Gerçek Ki[i ve Kurumların Özel Amaçlı

Araçlardan(ADR, GDR, DR) Elde Ettikleri Kazançların

Vergilendirilmesi

12. Beyannamenin Verilmesi ve Vergilerin Ödenmesi

12.1.

Genel olarak

12.2.

Aile bireylerinin gelirlerinin beyanı

13. Vergi Tarifesi

14. Beyan Edilen Gelir Üzerinden Ödenen Vergilerin Mahsubu

15. D.E Üretici Fiyatları Endeksi

63

64

68

68

70

73

73

73

74

75

76

1. Genel Bilgi

1.1. Bu Rehber Kimin .çin Hazırlandı?

Menkul sermaye gelirlerinin vergilendirilmelerine ili[kin açıklamaların yer aldıNı bu rehber,

2008 yılında faiz, kâr payı, repo geliri ile hisse senedi, bono ve tahvil gibi menkul

kıymetlerden alım – satım kazancı elde eden gerçek ki[i bireysel yatırımcılar için

hazırlanmı[tır. 2009 yılında elde edilen söz konusu gelirlerin vergilendirilme esaslarına da

ayrıca yer verilmi[tir.

5281 sayılı Kanun ile Gelir Vergisi Kanununa eklenen Geçici 67 nci Madde çerçevesinde

1/1/2006 tarihinden itibaren yürürlüNe giren yeni düzenleme ile menkul kıymet alım – satım

kazançlarında bir nevi kaynakta vergi kesintisi esasına dayalı vergileme rejimine geçilmi[tir.

Söz konusu yeni vergileme rejimi 1/1/2006 tarihinden itibaren iktisap edilen hisse senetleri

ile 1/1/2006 tarihinden itibaren ihraç edilen her nevi tahvil ve Hazine bonoları ile Toplu

Konut .daresi ve Özelle[tirme .daresince çıkarılan menkul kıymetlerden elde edilen gelirlere

uygulanacaktır.

31/12/2005 itibarıyla elde bulundurulan hisse senetleri ile yine bu tarih itibarıyla ihraç edilmi[

her nevi tahvil ve Hazine bonoları ile Toplu Konut .daresi ve Özelle[tirme .daresince çıkarılan

menkul kıymetlerden 2006 ve sonrasında elde edilen gelirler 31/12/2005 tarihi itibarıyla

geçerli mevzuata göre vergilendirilecektir. Bu nedenle, 31/12/2005 tarihi itibarıyla elde

bulunan menkul kıymetlerden 2008 yılında ve sonrasında elde edilen gelirlerin durumu 2005

yılında geçerli mevzuata göre ayrıca açıklanmı[tır.

Bireysel yatırımcıların 2008 yılında elde ettikleri gelirlerin beyan ve vergileme durumunu tam

olarak tespit edebilmeleri için öncelikle bu gelirlerin hangi vergileme rejimine (1/1/2006

sonrası mı yoksa 31/12/2005 tarihinde geçerli rejim mi) tabi olduNunu belirlemeleri

gerekmektedir.

Açıklamalar Türkiye’de yerle[ik tam mükellef gerçek ki[ilerin durumu esas alınarak yapılmı[tır

(çalı[ma veya oturma izni alarak altı aydan daha fazla bir süredir yurt dı[ında ya[ayan Türk

vatanda[ları Türkiye’de yerle[ik sayılmamakta, bunlar dar mükellef kabul edilmektedirler).

Türkiye’de yerle[ik olmayan dar mükellefler için ayrı bir bölümde açıklama yapılmı[tır. Aksine

bir belirleme yapılmadıNı takdirde Rehberdeki tüm açıklamalar tam mükellefler için yapılmı[

sayılmalıdır.

A[aNıda sayılanlar tam mükellefiyet esasında gerek yurt içinde gerekse yurt dı[ında elde

ettikleri bütün gelirler için Türk vergi mevzuatına göre vergilendirilirler.

Medeni Kanuna göre ikametgâhı Türkiye’de bulunanlar,

1

-

Bir takvim yılı içinde Türkiye’de devamlı olarak altı aydan fazla oturanlar (geçici

ayrılmalar Türkiye’de oturma süresini kesmez),

-

Resmi daire ve müesseselere veya merkezi Türkiye’de bulunan te[ekkül ve

te[ebbüslere baNlı olup adı geçen daire, müessese, te[ekkül ve te[ebbüslerin i[leri

dolayısıyla yabancı memleketlerde oturan Türk vatanda[ları

(Bu gibilerden, bulundukları memleketlerde elde ettikleri kazanç ve iratları

dolayısıyla gelir vergisine veya benzeri bir vergiye tabi tutulmu[ bulunanlar, bu

kazanç ve iratları üzerinden ayrıca Türkiye’de vergilendirilmezler.)

A[aNıda yazılı yabancılar ülkemizde altı aydan fazla kalsalar dahi, Türkiye’de yerle[mi[

sayılmadıkları için tam mükellef kabul edilmezler. Dolayısıyla bu ki[iler dar mükellef sayılarak,

sadece Türkiye’de elde ettikleri gelirleri üzerinden vergilendirilirler.

-

Belli ve geçici görev veya i[ için Türkiye’ye gelen i[, ilim ve fen adamları, uzmanlar,

memurlar, basın ve yayın muhabirleri ve durumları bunlara benzeyen diNer

kimselerle tahsil veya tedavi veya istirahat veya seyahat maksadıyla gelenler,

-

Tutukluluk, hükümlülük veya hastalık gibi elde olmayan sebeplerle Türkiye’de

alıkonulmu[ veya kalmı[ olanlar.

Yukarıdaki kriterlere göre Türkiye’de yerle[ik sayılmayan ki[iler dar mükellef olarak

nitelendirilir ve bu ki[iler dar mükellefiyet esasında sadece Türkiye’de elde ettikleri gelirleri

üzerinden vergilendirilirler. Çalı[ma veya oturma izni alarak altı aydan daha fazla bir süredir

yurt dı[ında ya[amakta olan Türk vatanda[ları Türkiye’de yerle[ik sayılmadıklarından, sadece

Türkiye’de elde ettikleri gelirleri üzerinden vergilendirilirler.

Dar mükelleflerin Türkiye’de elde ettikleri gelirlerinin vergilendirilmesi tam mükelleflere göre

önemli farklılıklar gösterir. Dar mükelleflerin vergileme esaslarına ileride ayrı bir bölümde yer

verilmi[tir.

Rehberdeki açıklamalar her bir yatırım aracından elde edilen gelir için ayrı ayrı verilmi[tir.

Farklı yatırım araçlarından gelir elde edildiNi durumda her bir yatırım aracından elde edilen

gelirin beyan durumu birlikte deNerlendirilmeli, beyanı gerekenler aynı beyannamede

birle[tirilmelidir.

Bazı durumlarda, beyanname verilmesi belirli bir miktarı a[an gelirin elde edilmesine baNlıdır.

Bu gibi durumlarda beyan sınırının a[ılıp a[ılmadıNı, aynı gruba giren gelirlerin toplamı

dikkate alınarak belirlenmelidir.

ÖrneNin hisse senedi alım – satım kazancı ile Hazine bonosu ve Devlet tahvili alım – satım

kazancı menkul kıymet alım – satım kazancıdır ve diNer kazanç ve irat (deNer artı[ kazancı)

olarak isimlendirilir. Hazine bonosu ve Devlet tahvili faizi, mevduat faizi, hisse senedi kâr payı

ve repo geliri ise menkul sermaye iradı olarak isimlendirilir. Bu konuda bölüm içerisinde

yapılan açıklamalar göz önünde bulundurulmalıdır.

Rehberdeki açıklamalar, aksi belirtilmedikçe Türkiye’deki yatırım araçlarından elde edilen

gelirlere yöneliktir. Yabancı yatırım araçlarından elde edilen gelirlerin beyanı, bu durum

belirtilerek açıklanmı[tır.

1.2. Menkul Sermaye Geliri

Menkul sermaye gelirini, menkul sermaye iradı ve menkul kıymet alım – satım kazancı

olarak ikiye ayırmak mümkündür.

Menkul sermaye iradı, nakdi sermaye veya para ile temsil edilen deNerlerden olu[an

sermayenin kâr payı, faiz, kira ve benzeri iratlarıdır. Genel olarak ifade etmek gerekirse,

menkul sermaye iradı, nakdi sermayenin doNrudan veya belirli bir menkul kıymete

baNlanarak üçüncü ki[ilerin kullanımına sunulmasından kaynaklanan gelirdir.

Menkul kıymet alım – satım kazancı ise nakdi sermayeyi temsil eden menkul kıymetin alımsatımından kaynaklanan kazancı ifade eder.

2

Vergi kanunlarımıza göre menkul sermaye iradı aynı isimli gelir unsurunu ifade ederken,

menkul kıymet alım – satım kazancı “deNer artı[ı kazancı (diNer kazanç ve irat)” olarak farklı

bir gelir unsurunu ifade eder.

ÖrneNin, hisse senedinin alım-satım kazancı “deNer artı[ı kazancı (diNer kazanç ve irat)”

grubuna girerken aynı hisse senedinin kâr payı (temettü) “menkul sermaye iradı” sayılır.

Yine benzer [ekilde, Devlet tahvili ve Hazine bonosunun faizi menkul sermaye iradı

sayılırken, tahvil ve bononun vadesine kadar beklenmeden satı[ından elde edilen kazanç

“deNer artı[ı kazancı (diNer kazanç ve irat)” sayılır.

Bu ayırım, her bir gelir unsurunun vergi matrahının belirlenmesinde farklı esaslar geçerli

olduNu için önemlidir.

Özellikle Devlet tahvili ve Hazine bonosundan elde edilen faiz geliri ile alım – satım

kazancının farklı gelir unsurları olarak deNerlendirilmesi, yatırımcılar bakımından bazen

aleyhte bir durum yaratabilmektedir.

Kuponlu bir tahvilin satın alınmasında, i[lemi[ faizin bulunması halinde i[lemi[ faiz tutarı

kupon alı[ bedeli, temiz i[lem fiyatı (Temiz Fiyat = Sözle[me fiyatı - .[lemi[ faiz) ise tahvilin

alı[ bedeli olarak kabul edilir.

Bir tahvil için i[lemi[ faiz, temiz i[lem fiyatı üzerine eklenmesi gereken ve son kupon

tarihinden sonra tahvili elde tutma süresiyle orantılı kupon faizini ifade eder ve son kupon

tarihinden valör tarihine kadar geçen gün sayısının kupon dönemi gün sayısına oranı ile

ödenecek kupon faizinin çarpılması suretiyle hesaplanır. Söz konusu hesaplama, .stanbul

Menkul Kıymetler Borsası tarafından kabul edilen esaslar çerçevesinde yapılır.

Bazı durumlarda temiz fiyat, tahvilin nominal bedelinin altında olabileceNi gibi üzerinde de

olabilmektedir. Her iki durumda da eNer vadeye kadar beklenmeden tahvil satılırsa elde

edilen gelir alım satım kazancı (deNer artı[ kazancı), satı[tan önce tahsil edilen kupon faizi

menkul sermaye iradı sayılır. Tahvilin kupon faizi tahsil edildikten sonra satılması halinde

satı[ bedeli kabaca tahsil edilen kupon faizi kadar daha az olacaNından aslında bir alım satım

zararı doNması söz konusu olabilir.

Bununla birlikte, aslında i[lemi[ faiziyle ba[langıçta satın alınan tahvil için ödenen bedelin

belirli bir kısmı i[lemi[ faize kar[ılık geldiNi halde bu durum alım – satım kazancının

hesabında dikkate alınmaz.

Tahvil faizi ve alım – satım kazancının farklı gelir unsurlarını olu[turmaları nedeniyle alım –

satım zararı aynı tahvilin faiz gelirinden mahsup edilemez (indirilemez). Bu durumda, eNer

söz konusu alım satım zararının mahsup edilebileceNi ba[kaca bir deNer artı[ kazancı yoksa

zararın mahsup hakkı fiilen kaybolur ve mükerrer vergileme ortaya çıkar.

Bu durumu [u örnekle daha iyi açıklamak mümkündür:

2008 yılında, 31/12/2005 tarihinden önce ihraç edilmi[ ve nominal bedeli 500.000 TL olan

ve üç ayda bir 20.000,00 TL kupon faizi ödemeli bir tahvili vadesine bir gün kala

515.000,00 TL bedelden satın aldıNımızı dü[ünelim. Ertesi gün, söz konusu tahvilin kupon

faizi olan 20.000,00 TL’yi tahsil ettikten sonra aynı tahvili 495.000,00 TL bedelle sattıNımızı

varsayalım (cari faiz oranlarının aynı kaldıNı ve tahvil fiyatlarını etkileyecek ba[kaca bir

geli[menin ya[anmadıNı durumda tahvil fiyatı tahsil edilen kupon bedeli kadar azalacaktır).

Bu durumda elde ettiNimiz gelirler a[aNıdaki gibi olacaktır:

3

Tahvil faizi (menkul sermaye iradı)

: 20.000,00 TL

Tahvil alım satım zararı (deNer artı[ kazancı) : (495.000,00 - 515.000,00 =) - 20.000,00 TL

Toplam kazanç

: 20.000,00 – 20.000,00 = 0

GörüldüNü gibi, aslında söz konusu tahvil i[leminden elde ettiNimiz net gelir sıfır olduNu

halde, elde ettiNimiz faiz gelirini beyan edip vergisini vermemiz gerekecektir. Aynı tutardaki

tahvil alım satım zararının faiz gelirinden mahsup olanaNı yoktur.

ENer aynı yılda yine bir tahvil/bono veya ba[ka bir menkul kıymet alım satım i[leminden

kaynaklanan kazancımız yok veya bu tür kazancımız faiz gelirinden az ise söz konusu zararı,

ba[ka bir ifadeyle tahvil faizi nedeniyle ödeyeceNimiz vergiyi kısmen veya tamamen mahsup

etmemiz mümkün olmayacaktır.

1.2.1. Menkul sermaye iratları

Menkul sermaye iratları Gelir Vergisi Kanununun (GVK) 75 inci maddesinde 15 ayrı bent

halinde sayılmı[tır. Çok özellikli olanların dı[ında menkul sermaye iratları [u ba[lıklar altında

toplanabilir.

x

x

x

x

x

x

x

x

x

x

x

x

x

Her nevi hisse senetlerinin kâr payları

Yatırım fonları katılma belgesi kâr payları

.[tirak hisselerinden doNan kazançlar (örn. limited [irket ortaklarının kâr payları)

Kurumların yönetim kurulu ba[kan ve üyelerine bu sıfatları dolayısıyla verilen kâr payları

Her nevi tahvil ve bono faizleri

Mevduat faizi

Özel finans kurumlarında (ÖFK/Katılım bankası) (faizsiz bankacılık) açılan hesaplara

ödenen kâr payları

Repo geliri

Her nevi alacak faizleri (Adi, imtiyazlı, rehinli, senetli alacaklarla cari hesap

alacaklarından doNan faizler ve kamu tüzel ki[ilerince borçlanılan ve senede baNlanmı[

olan meblaNlar için ödenen faizler dahil.)

07.10.2001 tarihinden itibaren düzenlenen [ahıs sigorta ve bireysel emeklilik poliçeleri

dolayısıyla elde edilen gelirler

Hisse senetleri ve tahvillerin vadesi gelmemi[ kuponlarının satı[ından elde edilen gelirler

.[tirak hisselerinin sahibi adına henüz tahakkuk etmemi[ kâr paylarının devir ve temliki

kar[ılıNında alınan para ve ayınlar

Her çe[it senetlerin iskonto edilmeleri kar[ılıNında alınan iskonto bedelleri

Rehberde, yukarıda yer verilen menkul sermaye iratlarından genel nitelikli olan mevduat

faizi, her nevi tahvil ve bono faizi, ÖFK (katılım bankası) hesaplarında açılan hesaplara

ödenen kâr payı, repo geliri, hisse senedi kâr payı ve menkul kıymet yatırım fonu katılma

belgesi kâr payının vergileme esaslarına yer verilmi[tir.

1.2.2. DeNer artı[ı kazancı (menkul kıymet alım-satım kazancı)

DeNer artı[ı kazançları Gelir Vergisi Kanununun Mükerrer 80 inci maddesinde ayrıntılı olarak

belirtilmi[tir. Rehberde yer verilen deNer artı[ kazançları Hazine bonosu, Devlet tahvili

(Eurobond dahil) ve özel sektör tahvil ve bonosu ile hisse senedi alım-satım kazançlarıdır.

4

1.3. .ndirim Oranı (Enflasyon .ndirimi) Uygulaması

Faiz, repo gibi gelirlerin bir kısmı enflasyonu yansıtır. Ba[ka bir ifade ile nominal (parasal)

gelir, bunları elde edenlerin gerçek gelirini yansıtmaz. Özellikle finansal piyasalarda menkul

kıymetlerden elde edilen gelirin bir bölümü enflasyona kar[ılık gelir.

Verginin reel gelir deNil de nominal gelir üzerinden alınması sermayenin bir kısmının da

vergilenmesi anlamına gelir.

.[te bazı menkul sermaye gelirleri için “enflasyondan arındırma” olarak da

nitelendirilebilecek bir yöntemle, vergi matrahına ula[ırken indirim yapılır.

“.ndirim oranı uygulaması” adı verilen bu yöntemde, elde edilen gelirin indirim oranına

kar[ılık gelen kısmı irat (gelir) sayılmaz ve bu kısımdan vergi alınmaz.

.ndirim oranı, Vergi Usul Kanunu (VUK) hükümlerine göre gelirin elde edildiNi yıl için tespit

edilen yeniden deNerleme oranının, aynı dönemde Devlet tahvili ve Hazine bonosu

ihalelerinde olu[an bile[ik ortalama faiz oranına bölünmesi suretiyle bulunur. Bu oran her yıl

Maliye BakanlıNınca yayımlanan tebliNlerle duyurulur.

2008 yılında elde edilen gelirler için uygulanacak indirim oranı % 64,9 olarak açıklanmı[tır.

(2007 yılının indirim oranı % 37,7’dir).

Önemli Not: .ndirim oranı (enflasyon indirimi), 1/1/2006 tarihinden itibaren elde edilen

gelirler için uygulanmayacaktır. Bununla birlikte, 1/1/2006 öncesinde iktisap edilmi[ menkul

kıymetlerden ve bu tarih öncesinde ihraç edilmi[ her nevi tahvil ve Hazine bonosu ile Toplu

Konut .daresi ve Özelle[tirme .daresince çıkartılan menkul kıymetlerden (TL cinsinden ihraç

edilmi[ olanlar) 1/1/2006 tarihinden itibaren elde edilen gelirler için 31/12/2005 tarihi

itibarıyla geçerli hükümler uygulanacaNından, söz konusu menkul kıymetlerden 2008 yılında

elde edilen TL cinsinden faiz gelirleri de enflasyon indiriminden yararlanacaktır.

1.4. TEFE (ÜFE) Endekslemesi

Beyana tabi olan hisse senedi, tahvil ve bono gibi menkul kıymet alım – satım kazançlarının

vergi matrahı tespit edilirken, iktisap bedeli, bunların elden çıkarıldıkları ay hariç olmak üzere

Devlet .statistik Enstitüsü’nün (D.E) belirlediNi aylık toptan e[ya fiyat endeksindeki/üretici

fiyat endeksindeki (TEFE/ÜFE) artı[ oranında artırılır (D.E Endeksi için Rehberin sonuna

bakınız). Artırılan iktisap bedeli ile satı[ bedeli arasındaki farkın varsa istisna uygulamasından

sonraki kısmı vergi matrahını olu[turur.

TEFE (ÜFE) artı[ı, menkul kıymetin elden çıkartıldıNı/satıldıNı aydan bir önceki ayın TEFE

deNeri ile hisse senedinin iktisap edildiNi/satın alındıNı aydan bir önceki ayın TEFE (ÜFE)

deNeri esas alınarak yapılır. Artı[ oranı iki TEFE (ÜFE) arasındaki oransal fark hesaplanarak

belirlenebileceNi gibi sonraki endeks deNeri önceki endeks deNerine bölünmek suretiyle artı[

katsayısı hesaplanarak da belirlenebilir.

1/1/2006 tarihinden itibaren yapılan endekslemelerde TEFE yerine Üretici Fiyat Endeksi (ÜFE)

kullanılacaktır.

TEFE (ÜFE)’de azalı[ meydana gelmi[se iktisap bedeli olduNu gibi alınarak vergiye tabi kazanç

tespit edilir.

5

2006 ve Sonrası Uygulama

1/1/2006 tarihinden itibaren iktisap edilen menkul kıymetler ve diNer sermaye piyasası

araçlarının (her nevi tahvil ve bonoda 1/1/2006 tarihinden itibaren ihraç edilenlerin) alım

satımından yine bu tarihten sonra elde edilen ve beyana tabi olan gelirler için ÜFE

endekslemesi (banka ve aracı kurumlar vasıtasıyla elde edilenler üzerinden, Eurobondlar

hariç yapılan stopaj nihai vergi olup ayrıca beyanname verilmeyeceNinden ÜFE endekslemesi

de söz konusu olmayacaktır), ancak endekslemenin yapılacaNı süredeki artı[ oranının % 10

veya daha fazla olması halinde yapılabilecektir. Aksi halde endeksleme yapılamayacaktır.

31/12/2005 tarihi itibariyle elde bulunan (iktisap edilmi[ olan) menkul kıymetler bakımından

bu tarih itibariyle geçerli olan hükümler uygulanacaNından, bu menkul kıymetlerin 2006 ve

sonrasında elden çıkartılmasından kaynaklanan kazançlar için endeks artı[ı % 10’un altında

kaldıNı durumda da ÜFE endekslemesi yapılabilecektir.

1.5. Menkul Kıymet Alım - Satım Zararının Kazançtan .ndirilmesi (Mahsubu)

1.5.1. 31/12/2005 .tibarıyla elde bulunan hisse senetleri ile 1/1/2006 öncesinde ihraç

edilmi[ her nevi tahvil ve hazine bonoları

Belirli bir yılda alım – satımı yapılan menkul kıymetlerin bir kısmından zarar edildiNi takdirde

bu zarar diNerlerinin kazancından indirilerek (mahsup edilerek) deNer artı[ kazancının vergi

matrahı belirlenir (.lgili yasa maddesinde bu konuda bir belirleme olmamasına raNmen Vergi

.daresince yazılı olarak verilen görü[lerde bu mahsubun yapılacaNı belirtilmektedir).

Bu zarar mahsubunun yapılabilmesi için, zararın vergiye tabi olan alım-satımlardan

kaynaklanması gerekir. Kazancı vergiden istisna olan veya elde bulundurma süresi nedeniyle

vergileme dı[ında bırakılan menkul kıymetlerin alım-satımından kaynaklanan zarar,

diNerlerinin kazancından indirilemez. Ba[ka bir ifadeyle, kazancı vergi dı[ında bırakılan bir

i[lemden kaynaklanan zararın mahsubu kabul edilmez.

DiNer yandan, 31/12/2005 tarihi itibarıyla elde bulunan hisse senetleri ile 1/1/2006

öncesinde ihraç edilmi[ olan her nevi tahvil ve Hazine bonosunun beyana tabi olan kazanç

tutarından, Gelir Vergisi Kanununun Geçici 67 nci Maddesi kapsamında yapılan i[lemlerden

kaynaklanan zarar mahsup edilemez. Aynı [ekilde, 2005 yılında geçerli vergileme rejimine

tabi menkul kıymetlerden kaynaklanan zarar tutarı, 2006 – 2015 yılları arasında geçerli

Geçici 67 nci Madde kapsamında elde edilen kazançtan mahsup edilemez. Tersine

durumlarda da aynı esaslar geçerlidir.

Herhangi bir tür menkul kıymetin alım-satımından kaynaklanan zarar diNer tür menkul

kıymetten elde edilen kazançtan indirilebilir. ÖrneNin üç aydan daha kısa bir süre elde

tutulan hisse senedinden kaynaklanan zarar, Devlet tahvili alım – satımından kaynaklanan

kazançtan indirilebilir.

Zarar mahsubuyla ilgili olarak belirtilmesi gereken diNer bir husus, mahsubun aynı tür gelir

unsurları için söz konusu olabileceNidir. Menkul kıymet alım – satım kazançları deNer artı[ı

kazancıdır. Menkul kıymetlerin faizi ise menkul sermaye iradıdır. Dolayısıyla, menkul kıymet

alım – satımından kaynaklanan zarar, diNer bir gelir türü olan menkul sermaye iradından

(örn. bono ve tahvil faizi) mahsup edilemez. Bu konunun ayrıntıları için lütfen 1.2 Menkul

Sermaye Geliri ba[lıNı altında yapılan açıklamalara bakınız.

6

1.5.2. 1/1/2006 Tarihinden iitibaren ihraç edilen menkul kıymetler ile bu tarihten

itibaren iktisap edilen hisse senetleri

Gelir Vergisi Kanununun Geçici 67 nci maddesine göre; 1/1/2006 tarihinden itibaren iktisap

edilen hisse senetleri ile bu tarihten itibaren ihraç edilen her nevi tahvil ve Hazine

bonosundan bu tarihten sonra bankalar ve aracı kurumlar vasıtasıyla elde edilen alım –

satım kazançları üzerinden takvim yılının üçer aylık dönemleri itibarıyla % 10 stopaj yapılır.

Ancak, 2008/14272 sayılı Bakanlar Kurulu Kararı ile tam mükellef gerçek ki[i ve kurumlar

tarafından elde edilen hisse senetleri (menkul kıymetler yatırım ortaklıkları hisse senetleri

hariç) alım – satım kazançları için uygulanacak stopaj oranı 14/11/2008 tarihinden itibaren

uygulanmak üzere % 0 olarak belirlenmi[tir. 3 aylık vergilendirme döneminde olu[an alım –

satım zararı diNer i[lemlerin alım – satım kârından indirilerek stopaj matrahı hesaplanır. Bu

uygulamada zararın aynı türden menkul kıymetlerden kaynaklanmı[ olması [artı aranır.

Bununla birlikte, 31/12/2005 tarihi itibariyle elde bulundurulan menkul kıymetler ve diNer

sermaye piyasası araçları ile bu tarih öncesinde ihraç edilmi[ olan her nevi tahvil ve bonodan

elde edilen kazançlar bakımından 31/12/2005 tarihi itibariyle geçerli mevzuat

uygulanacaNından söz konusu stopaj uygulanmayacaktır. Bunların alım – satım kazançlarının

vergi matrahının tespitinde aynı türden kaynaklanma [artına bakılmaksızın (fakat aynı türde

gelir unsuru olma [artına bakılarak) zarar mahsubu uygulanabilecektir. ÖrneNin hisse senedi

alım – satım zararı tahvil ve bono alım – satım kârından indirilebilecektir.

Tam mükellef kurumlara ait olup, .stanbul Menkul Kıymetler Borsasında i[lem gören ve bir

yıldan fazla süreyle elde tutulan hisse senetleri ile sürekli olarak portföyünün en az % 51’i

.stanbul Menkul Kıymetler Borsasında i[lem gören hisse senetlerinden olu[an yatırım

fonlarının bir yıldan fazla süreyle elde tutulan katılma belgelerinin elden çıkartılmasından

elde edilen kazançlar üzerinden stopaj yapılmamaktadır. Ba[ka bir ifadeyle, söz konusu

kazançlar Geçici 67 nci madde kapsamı dı[ındadır.

Buna göre, .MKB’de i[lem gören hisse senetleri ile sürekli olarak portföyünün en az % 51’i

.stanbul Menkul Kıymetler Borsasında i[lem gören hisse senetlerinden olu[an yatırım

fonlarının katılma belgelerinin 1 yıldan daha fazla süreyle elde bulundurulduktan sonra

elden çıkartılmasından kaynaklanan zararın, aynı türden diNer menkul kıymetlerin alım –

satım kazancından mahsubu da söz konusu olmayacaktır. (Bu konuda TebliNlerde herhangi

bir açıklık olmamakla birlikte bizim görü[ümüz bu yöndedir).

Gelir Vergisi Kanununun Geçici 67 nci maddesindeki düzenlemeye göre, 1/1/2006

tarihinden itibaren iktisap edilen hisse senetleri ile bu tarihten itibaren ihraç edilen diNer

menkul kıymetlerden bu tarihten sonra bankalar ve aracı kurumlar vasıtasıyla elde edilen

alım satım kazançları üzerinden takvim yılının üçer aylık dönemleri itibarıyla yapılacak stopaj

matrahının tespitinde zarar mahsubu, konuya ili[kin 257, 258 ve 269 Seri Nolu Gelir Vergisi

Genel TebliNlerinde açıklanan a[aNıdaki esaslara göre yapılacaktır.

Üç aylık dönem içerisinde herhangi bir menkul kıymet veya diNer sermaye piyasası aracı ile

ilgili olarak birden fazla alım-satım i[lemi yapılması halinde tevkifatın gerçekle[tirilmesinde

bu i[lemler tek bir i[lem olarak dikkate alınacaktır.

2008 yılının son üç aylık döneminde hisse senetleriyle ilgili olarak yapılan i[lemler % 0' lık

tevkifat oranının uygulanmaya ba[landıNı 14/11/2008 tarihi öncesi ve sonrası (bu tarih dahil)

ayrı ayrı konsolide edilmek suretiyle zarar mahsubu yapılacak olup, mahsup sonrası kalan

tutara ilgili olduNu döneme ili[kin tevkifat oranı uygulanacaktır.

7

Bu durumda, üç aylık dönem içinde tevkifat oranının % 0 olduNu 14/11/2008 tarihi sonrası

döneme ili[kin hisse senedi alım-satımından doNan zararlar, tevkifat oranının % 10 olduNu

14/11/2008 tarihi öncesi dönemde hisse senedi alım-satımından elde edilen kazançlara

mahsup edilebilecektir.

Buna göre, üç aylık dönem içerisinde yapılan i[lemlerin konsolide edilmesiyle (varsa) beyan

edilip ödenmesi gereken vergi hesaplanacaktır. Tevkif suretiyle kesilen verginin ödenmesi

gereken vergiden fazla olması (aynı türden bir kısım i[lemlerin zararlı olması dolayısıyla)

halinde fazla kesilen vergi mü[terinin hesabına aktarılacaktır.

Üç aylık dönem sonucunun zarar olması halinde ise, bu zarar izleyen üç aylık döneme takvim

yılı a[ılmamak kaydıyla devredilebilecektir. Takvim yılının son üç aylık döneminde olu[an

zarar tutarının izleyen döneme aktarılması mümkün deNildir. DiNer yandan, sonraki üç aylık

dönem zararının önceki üç aylık dönemin kazancından mahsubu da mümkün deNildir.

Bununla birlikte, sonraki üç aylık dönem zararının önceki üç aylık dönem (ler) in kazancından

mahsup edilmesi ihtiyari olarak yıllık beyanname verilmesi suretiyle mümkün olabilecektir.

Aynı tür menkul kıymet ve diNer sermaye piyasası aracının deNerlendirilmesinde a[aNıdaki

sınıflandırma esas alınacaktır.

I - Sabit getirili menkul kıymetler ve diNer sermaye piyasası araçları

II - DeNi[ken getirili menkul kıymetler ve diNer sermaye piyasası araçları

III - Vadeli i[lem ve opsiyon sözle[meleri

IV – Yatırım Fonları Katılma Belgeleri ve Yatırım Ortaklıkları Hisse Senetleri

Menkul kıymetlerle yapılan vadeli i[lem ve opsiyon sözle[melerinde sınıflandırma, i[lemle

ili[kilendirilen menkul kıymetin dahil olduNu gruba göre yapılacaktır. Menkul kıymete baNlı

olmaksızın yapılan i[lemler ise III. Gruptaki vadeli i[lem ve opsiyon sözle[meleri kapsamında

deNerlendirilecektir.

Söz konusu sınıflandırmanın yapılmasında dövize, altına veya ba[ka bir deNere endeksli olma

niteliNi göz ardı edilerek, menkul kıymet ve diNer sermaye piyasası aracının temelde ne tür

getiriye (sabit/deNi[ken) sahip olduNu dikkate alınmı[tır.

Dolayısıyla, literatürde “Sabit Getirili Menkul Kıymetler” içerisinde yer alan tahvil ve

bonoların deNi[ken faizli, dövize, altına veya ba[ka bir deNere endeksli olması durumu

deNi[tirmeyeceNinden, söz konusu tahvil ve bonoların da sabit getirili menkul kıymet ve

diNer sermaye piyasası araçları çerçevesinde deNerlendirilmesi gerekmektedir.

Ayrıca, 5527 sayılı Kanunun yanı sıra 2006/10731 ve 2008/14272 sayılı Bakanlar Kurulu

Kararları ile yapılan düzenlemeler çerçevesinde, aynı tür menkul kıymet ve diNer sermaye

piyasası araçları sınıflandırmasında, “Yatırım Fonları Katılma Belgeleri ve Yatırım Ortaklıkları

Hisse Senetleri” ayrı bir sınıf olarak deNerlendirilecektir.

8

Örnek: Bay A’nın, 2008 yılında (Z) Aracı Kurumu vasıtasıyla yapmı[ olduNu alım/satım

i[lemlerine ili[kin bilgiler a[aNıdaki gibidir. Örnekte, Devlet tahvilinin 1/1/2006 tarihinden

sonra ihraç edildiNi varsayılmı[tır.

Menkul

Kıymet Türü

Hazine

bonosu

Hisse senedi

.[lem Tarihi

Alı[ Bedeli

Satı[ Bedeli

Nisan 2008

80.000,00

70.000,00

-10.000,00

-0-

Mayıs 2008

10.000,00

12.000,00

2.000,00

200

500

Kâr/Zarar

Stopaj

Hisse senedi

Eylül 2008

15.000,00

20.000,00

5.000,00

Devlet tahvili

Ekim 2008

90.000,00

85.000,00

-5.000,00

-0-

Hisse senedi

16.11.2008

5.000,00

10.000,00

5.000,00

-0-

Hisse senedi

22.12.2008

30.000,00

22.000,00

Toplam

-8.000,00

-0-

-11.000,00

700

Örnekte, (Z) Aracı Kurumunca Bay (A)’nın hisse senetleri alım-satım kazançları üzerinden

14/11/2008 tarihi öncesinde elde edilen gelirlere % 10, bu tarihten itibaren elde edilenlere

ise % 0 oranında tevkifat yapılacaktır.

Bay (A)’ nın 2008 yılında yapmı[ olduNu i[lemlerin konsolide edilmesi neticesinde hisse

senetleri alım-satımından (12.000,00 - 8.000,00 =) 4.000,00 TL kâr elde ettiNi, Devlet

tahvili/Hazine bonosu alım-satımının ise 15.000,00 TL zararla sonuçlandıNı anla[ılmaktadır.

Bu durumda, deNi[ken getirili hisse senetleri ile sabit getirili tahvil/bonoların farklı türden

menkul kıymet olması sebebiyle bu kıymetler arasında zarar mahsubu yapılamayacaktır.

2008 yılında hisse senetlerinin alım – satımından elde edilen 7.000,00 TL tutarındaki

kazanca, 14/11/2008 tarihi öncesi döneme ili[kin olması nedeniyle, bu döneme ait % 10'

luk vergi oranı uygulanmı[ olup, deNi[ken getirili bütün menkul kıymet i[lemlerinin konsolide

edilmesi sonucunda bulunan toplam hisse senedi kazancı olan 4.000,00 TL üzerinden

hesaplanan vergi ise 400,00 TL’dir.

Hisse senetleriyle ilgili olarak tevkif yoluyla kesilen verginin ödenmesi gereken vergiden fazla

olması (bir kısım i[lemlerin zararlı olması dolayısıyla) sebebiyle fazla kesilen (3.000,00

*%10=) 300,00 TL’nin 2009 yılının Mart ayında verilecek ihtiyari gelir vergisi beyannamesi

ile iade alınması mümkündür. Bununla birlikte, 2008 yılının son üç aylık döneminde gerek

hisse senedi gerekse Devlet tahvili i[lemlerinden olu[an zararın 2009 yılında yapılan

i[lemlerden elde edilen kazançtan mahsup edilerek, 2009 yılı i[lemlerinden kaynaklanan

stopaj matrahının azaltılması mümkün deNildir.

1.6. Menkul Sermaye Geliri Ne Zaman Elde Edilmi[ Sayılır?

1.6.1. Genel olarak

Menkul sermaye gelirlerinde elde etme zamanı, gelirin tabi olacaNı vergileme rejiminin

belirlenebilmesi bakımından önem ta[ır. Genel olarak, menkul sermaye iratlarında elde

etme, hukuki ve ekonomik tasarrufa baNlıdır. Gelir türlerine göre elde etme a[aNıda

belirtildiNi [ekilde gerçekle[ir.

9

-

-

Hisse senetlerinin kâr payları (temettü) bunların kurum tarafından ödenmeye

ba[landıNı tarihte elde edilmi[ sayılır. Ba[ka bir ifadeyle, kurumun temettüleri

ödemeyi kararla[tırdıNı ve kâr paylarının emre hazır tutulduNu tarih elde etme

tarihidir. Kâr payı ödemesi hisse senetlerinin bir banka [ubesine ibrazı kar[ılıNında

bankaya transfer edilen paradan yapılacaksa, transferin yapıldıNı tarihte emre hazır

tutulduNu anlamına gelir. Hissedar kâr payını bankadan tahsil etmese dahi menkul

sermaye iradını elde etmi[ sayılır.

Tahvil ve bono faizlerinde elde etme tarihi faiz kuponunun üzerinde yazılı vade

tarihidir.

Mevduat faizlerinde, faiz pe[in alınmı[sa alındıNı tarih, vade sonunda alınacaksa

vade tarihi elde etme tarihidir.

Hisse senetleri ve tahvillerin vadesi gelmemi[ kuponlarının satı[ında, satı[ın

yapıldıNı tarih elde etme tarihidir.

Senetlerde iskonto bedeli iskontonun yapıldıNı gün elde edilmi[ sayılır.

Özel finans kurumlarında açılan hesaplara ödenen kâr paylarında, kâr payının

daNıtıldıNı tarih elde etme tarihidir.

Repo gelirlerinde elde etme, menkul kıymetlerin geri alım veya satım taahhüdüyle

iktisap edildiNi veya elden çıkartıldıNı tarihtir.

Menkul kıymet alım-satım kazançlarında satı[ın (elden çıkarmanın) gerçekle[tiNi

tarih elde etme tarihidir.

Tam mükellef gerçek ki[ilerin yabancı ülkelerde elde ettikleri menkul sermaye iratları, elde

edenin bunları Türkiye’de hesaplarına intikal ettirdiNi yılda elde edilmi[ sayılır. Maliye

BakanlıNı, yabancı ülkelerde elde edilen menkul sermaye gelirleri bakımından da yukarıda yer

verilen çerçevede belirlenen elde etme tarihlerine itibar etmektedir. Dolayısıyla, bu gelirler

Türkiye’ye transfer edilmese dahi elde etme gerçekle[mi[ sayılır. Bununla birlikte, Türkiye’ye

transferin mükellefin iradesi dı[ındaki sebeplerden ileri geldiNi takdirde, bu gelirler

mükellefin bunlara tasarruf edebildiNi yılda elde edilmi[ sayılır.

1.6.2. Kontrol edilen yabancı kurum kazancında elde etme

Gelir Vergisi Kanununun 75 inci maddesinin 2 numaralı fıkrasında yapılan düzenleme ile belli

[artlar altında yurt dı[ı i[tiraklere yatırım yapan mükelleflere, bu i[tiraklerinden fiilen kâr payı

daNıtılmasa bile sanki kâr payı daNıtılmı[ gibi beyan ve vergi ödeme zorunluluNu getirilmi[tir.

Düzenlemede öngörülen ko[ulların gerçekle[tiNi durumda, “kontrol edilen yabancı kurum”

sayılan söz konusu i[tiraklerin 2008 yılı kazancının daNıtılmadıNı durumda dahi bunlardan

temettü elde edilmi[ gibi beyan ve vergileme söz konusu olabilecektir.

Türkiye’de vergilendirilmi[ kazancın i[tirak tarafından sonradan daNıtılması halinde, elde

edilen kâr paylarının vergilendirilmi[ kısmı indirilerek geriye kalan tutar beyan edilir.

Kontrol edilen yabancı kurum kavramı; tam mükellef gerçek ki[i ve kurumların doNrudan

veya dolaylı olarak ayrı ayrı ya da birlikte sermayesinin, kâr payının veya oy kullanma

hakkının en az % 50’sine sahip olmak suretiyle kontrol ettikleri yurt dı[ı i[tirakleri ifade

etmektedir.

Yurt dı[ındaki bir kurumun kontrol edilen yabancı kurum sayılabilmesi için bu kurumun

sermayesinin, kâr payının veya oy kullanma hakkının en az %50’ sinin doNrudan veya dolaylı

olarak, ayrı ayrı ya da birlikte tam mükellef gerçek ki[i ve kurumlara ait olması

gerekmektedir.

10

Yurt dı[ı i[tirakin kontrol edilen yabancı kurum olup olmadıNının tespitinde, kontrol oranı

olarak ilgili hesap dönemi içinde herhangi bir tarihte sahip olunan en yüksek oran dikkate

alınır.

Yurt dı[ı i[tirake ili[kin i[tirak payının (sermaye, kâr payı veya oy kullanma hakkının)

tamamının, yurt dı[ı i[tirakin hesap döneminin kapanmasından önce herhangi bir tarihte

muvazaa olmaksızın elden çıkartılmı[ olması halinde, ilgili yurt dı[ı i[tirak hakkında bu

hükümler uygulanmaz.

1.6.2.1. Yurt dı[ı i[tirakin kurum kazancının türkiye’de gelir vergisine tabi

tutulabilmesine ili[kin [artlar

En az % 50 hissedarlık ve/veya kontrol oranının saNlandıNı yurt dı[ı i[tiraklerin, Gelir Vergisi

Kanunu uygulamasında “kontrol edilen yabancı kurum” olarak kabul edilmesi ve dolayısıyla

kontrol edilen yurt dı[ı i[tiraklerin kurum kazançlarının, daNıtılsın veya daNıtılmasın

Türkiye’de kurumlar vergisine tabi tutulabilmesi için a[aNıdaki [artların birlikte gerçekle[mesi

gerekmektedir.

-

-

Yurt dı[ı i[tirakin ilgili yıldaki toplam gayri safi hasılatının % 25 veya fazlasının faiz,

kâr payı, kira, lisans ücreti, menkul kıymet satı[ geliri gibi pasif nitelikli gelirlerden