Sayı: 2012-21 / 31 Ağustos 2012

EKONOMİ NOTLARI

Makroekonomik Göstergelerin Döviz Kurları Üzerine Etkisi*

Pınar Özlü

Deren Ünalmış

Bu çalışmada geçmişe dönük olarak derlenen Reuters beklenti anketi verileri ve gerçek zamanlı

veriler kullanılarak Türkiye’de makroekonomik değişkenlere ilişkin sürprizlerin döviz kurları

üzerindeki etkileri 5 Ocak 2004- 18 Temmuz 2012 dönemi için incelenmiştir. Bulgular, Türk lirasının

değerinin cari açık ve para politikası sürprizlerine tepki verdiğini göstermektedir.

In this study, we use historical Reuters surveys and real-time data in order to investigate

the effect of economic fundamentals on exchange rates in Turkey for the period: January

5, 2004- July 18, 2012. The empirical evidence suggests that current account and monetary policy surprises

in Turkey have been effective on daily changes in the value of the Turkish lira.

1. Giriş:

Bu çalışmada Türkiye’de makroekonomik göstergelere ilişkin duyuruların döviz kurları

üzerindeki etkisi incelenmektedir. Döviz kurları ve makro göstergeler arasındaki ilişki akademik

yazında yaygın olarak tartışılan bir konudur. Çalışmalar, döviz kurlarının çeşitli makro göstergeler

ile tahmin edilmesinin güç olduğu sonucuna ulaşmıştır. Döviz kuru ve makro büyüklükler

arasındaki ilişkiyi inceleyen birçok ampirik çalışma uzun vadeli döviz kuru hareketlerini

açıklamada görece başarılı olurken, döviz kurunun kısa ve orta vadeli hareketlerini açıklama

konusunda fazla ilerleme sağlanamamıştır.1

Akademik yazında döviz kurunun kısa ve orta vadeye ilişkin dinamiklerinin anlaşılmasında

ilerleme sağlayan farklı yaklaşımlar mevcuttur. Güncel bir yaklaşımda, makroekonomik

göstergelerin döviz kurları üzerindeki etkisi incelenirken gerçek zamanlı verinin kullanılmasının

*Değerli katkılarından dolayı Harun Alp, Soner Başkaya ve Hakan Kara’ya teşekkür ederiz.

1

Örneğin bakınız Meese ve Rogoff (1983), Cheung ve diğerleri (2002).

Ekonomi Notları

1

Sayı: 2012-21 / 31 Ağustos 2012

önemli olduğu belirtilmekte ve birçok göstergenin piyasalara duyurulduğu anda geçerli olan değeri

kullanılmaktadır. 2 Bu bağlamda verilerin piyasalara duyurulduğu andaki değerleri ve piyasa

beklentileri

karşılaştırılmakta

ve

duyuruların

piyasalar

için

sürpriz

olan

kısımları

hesaplanmaktadır. Son dönemde, bu yöntemi kullanan ampirik çalışmalar çeşitli makro

göstergelere ilişkin duyuruların döviz piyasalarını anlamlı olarak etkilediği sonucuna ulaşmıştır.

Uluslararası ekonomi yazınında yer alan konuya ilişkin çalışmalar genellikle ABD’deki duyuruların

döviz kurları üzerindeki etkisini incelemektedir.3 Gelişmekte olan ülkeler üzerine olan çalışmalar

ise özellikle beklenti anketlerinin makro göstergeler için düzenli mevcut olmamasından dolayı

sınırlıdır.

Bu notta yukarıda bahsedilen güncel yaklaşım benimsenmekte ve döviz kurlarını açıklarken

Türkiye için gerçek zamanlı verilerin sürpriz bileşenleri kullanılmaktadır. Kurların makro

göstergelere verdiği tepki, güncel ve ileri tarihli makro temellere ilişkin beklenti değişimlerinin yanı

sıra piyasaların geleceğe ilişkin politika önlemleri konusundaki beklentilerini de yansıtmaktadır.

Beklentilerin duyurular sonrasında piyasalarda nasıl şekillendiğinin incelenmesi, politika

yapıcısının finansal piyasaların farklı koşullar altındaki davranışlarını anlaması ve beklenti

yönetimindeki başarısı açılarından önem arz etmektedir. Türkiye’de para politikası duyurularının

finansal piyasalar üzerine etkileri konusunda çeşitli çalışmalar mevcuttur.

4

Ancak diğer

makroekonomik duyuruların etkilerini inceleyen kapsamlı bir çalışma henüz bulunmamaktadır. Bu

nedenle akademik yazında yer alan teorik ve ampirik çalışmalar çerçevesinde Türkiye’de çeşitli

makro değişkenlere ilişkin duyuruların döviz kurları üzerindeki etkileri incelenmektedir.

2. Veri:

Tahminlerde bağımlı değişken olarak günlük ABD doları/Türk lirası döviz kuru kullanılmıştır.

Çalışmanın bütünlüğü açısından, Türk lirasının gelişmiş bir ülke para birimine karşı değerinin yanı

sıra gelişmekte olan ülkelere göre performansını yansıtan göreli döviz kuru da analizlere dâhil

edilmiştir.

5

Çalışmada yer alan makroekonomik duyurulara ilişkin detaylar Tablo 1’de

verilmektedir. Analiz, Reuters beklenti anketlerinin düzenli olarak yayımlandığı Mart 2004’ten 18

Temmuz 2012’ye kadar geçen dönemi kapsamaktadır. Döviz kurlarının günlük yüzde değişimi

alınmıştır. Makro değişkenlere ilişkin sürpriz değerler, açıklanan rakamdan Reuters tarafından

2

Ehrmann ve Fratzscher (2005) analizde gerçek zamanlı veri kullanımının kısa ve orta vadeli kur hareketlerini açıklama gücünü artırdığını

göstermektedir.

3

Bu konuda güncel ve detaylı bir yazın taraması için bakınız Neely ve Dey (2010).

4

Bakınız Aktaş ve diğerleri (2009), Demiralp ve Yılmaz (2010), Duran ve diğerleri ( 2012).

5

Göreli döviz kurunun hesaplanmasında şöyle bir yöntem izlenmiştir: Türk lirası ve diğer gelişmekte ülkelerin ABD doları karşısındaki döviz kurları

01 Kasım 2010 tarihi için 1’e endekslenmiş ve Türk lirası ABD doları döviz kuru diğer gelişmekte olan ülkelerin döviz kurlarının ortalamasına

oranlanmıştır. Diğer gelişmekte olan ülke para birimlerine dâhil ettiğimiz ülkeler sırasıyla Polonya, Brezilya, Şili, Kolombiya, Endonezya, Güney

Afrika, Macaristan, Çek Cumhuriyeti, Güney Kore ve Meksika’dır. Bu ülkeler IMF (2008) sınıflandırmasına göre serbest veya yönetimli dalgalı kur

rejimine sahip gelişmekte olan ülkelerdir.

Ekonomi Notları

2

Sayı: 2012-21 / 31 Ağustos 2012

düzenlenen beklenti anketi değerlerinin ortalaması çıkartılarak hesaplanmıştır. 6 Analizlerde

günlük frekansta veri kullanılmış, dolayısıyla makro göstergelere ilişkin duyuruların olmadığı

günlerde söz konusu sürpriz değişkenleri sıfır değerini almıştır. Tahminlerde daha yüksek

frekanslı veriler yerine günlük veriler kullanılması makro değişkenlerin anlık-geçici etkilerinden

ziyade daha uzun süreli etkilerine odaklanabilmek amacını taşımaktadır (bakınız Ehrmann ve

Fratzcher, 2005).

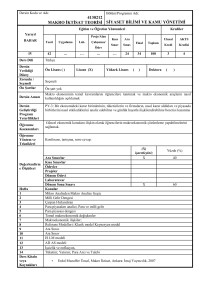

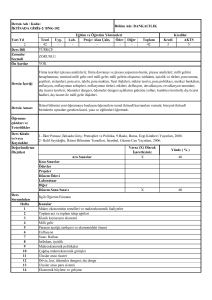

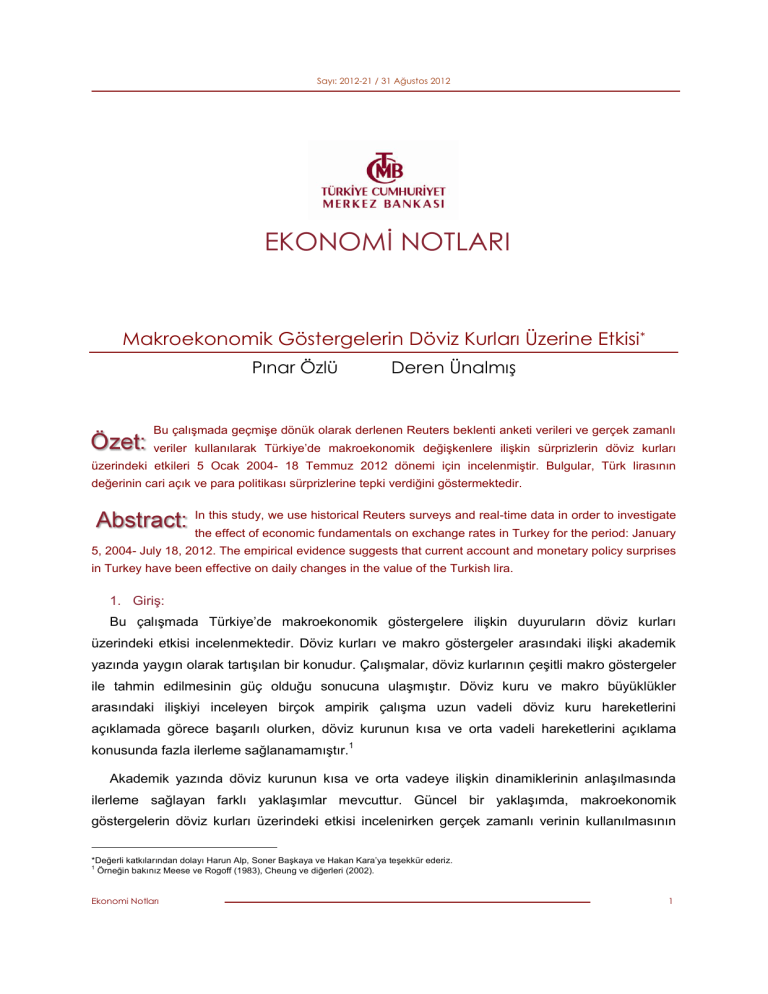

Tablo 1. Makroekonomik Göstergelere İlişkin Duyurular

Duyurular

Birim

Yayınlanma Sıklığı

Beklenti Anketi

Kaynak

GSYİH

Yıllık, yüzde değişim

Üç ayda bir

Reuters

TÜİK

Sanayi Üretim Endeksi

Yıllık, yüzde değişim

Ayda bir

Reuters

TÜİK

Enflasyon

Aylık, yüzde değişim

Ayda bir

Reuters

TÜİK

Dış Ticaret Dengesi

Aylık, milyon ABD doları

Ayda bir

Reuters

TÜİK

Cari Denge

Aylık, milyon ABD doları

Ayda bir

Reuters

TCMB

Politika Faizi

Aylık, baz puan değişimi

Ayda bir

Reuters

TCMB

GSYİH büyümesi ve sanayi üretimindeki sürpriz artış, cari dengedeki ve dış ticaret

dengesindeki sürpriz düzelme ekonomik görünüme ilişkin olumlu haberler olup, bu haberlerin

Türk lirasını değerlendirmesi beklenmektedir. Öte yandan enflasyon artışına ilişkin duyurular

makroekonomik görünüme ilişkin olarak olumsuz algılanmaktadır ve bu nedenle pozitif enflasyon

sürprizlerinin döviz kurunun değer yitirmesine yol açacağı düşünülmektedir. Ayrıca politika

faizindeki sürpriz artışın piyasa faizlerine yansıyacağı ve dolayısıyla döviz kuruna değerlenme

yönünde etki edeceği tahmin edilmektedir.

3. Yöntem ve Ampirik Bulgular

Türkiye’de 2001 yılında yaşanan finansal kriz sonrasında dalgalı kur rejimi benimsenmiştir.

Döviz kurunun serbest piyasada belirlenmesi ile birlikte döviz piyasalarının makro göstergelere

zamanla daha duyarlı hale gelmesi beklenmektedir. Son dönemde küresel ekonomide yaşanan

kriz ve Avrupa borç sorununun derinleşmesine paralel olarak artan belirsizlik küresel risk iştahını

etkileyerek diğer ülkelerde olduğu gibi Türkiye’de de döviz piyasalarının dalgalı bir seyir

izlemesine neden olmuştur. Küresel kriz sonrasında artan belirsizlik ile birlikte piyasaların makro

değişkenler ile ilgili haberlere daha duyarlı hale gelmiş olması olasılığı, bu çalışmanın başlıca

motivasyonunu oluşturmaktadır. Örneğin, tarihsel olarak en yüksek cari açık sürprizinin gözlendiği

11 Mayıs 2011 tarihinde cari açık verisinin açıklandığı dakikada döviz kurunda belirgin bir

6

Cari açık ve dış ticaret değişkenlerine ilişkin sürpriz değeri Fernandez yöntemi ile aylıklandırılmış GSYİH’ya oranlanmıştır. Aylıklandırma

yöntemine ilişkin ayrıntılı bilgi için bakınız, Fernandez (1981).

Ekonomi Notları

3

Sayı: 2012-21 / 31 Ağustos 2012

yükseliş gözlenmiştir (Grafik 1). Ayrıca, çalışmada incelenen dönem itibarıyla cari denge

sürprizleri ve döviz kurları arasındaki ilişkiye bakıldığında, ilişkinin genellikle beklendiği gibi ters

yönlü seyrettiği görülmektedir (Grafik 2).

Grafik 1. ABD Doları-Türk Lirası Döviz Kurunun 11 Mayıs

Tarihinde Saat 09:00-10:15 Arasındaki Seyri

1,572

Grafik 2. Cari Denge Sürprizleri ve Duyuru Günlerindeki TL/

ABD Doları Döviz Kuru Gelişmeleri

Cari Denge Sürprizi (Milyon dolar)

Kur (% değişim, sağ eksen)

1000

5,00

1,57

4,00

Cari açık verisinin

açıklandığı zaman

(saat 10:00)

1,568

1,566

500

3,00

0

2,00

1,00

1,564

-500

0,00

1,562

-1000

1,56

-1,00

-2,00

1,558

-1500

-3,00

1,556

Kaynak: Reuters.

Haziran 12

Eylül 11

Mart 10

Aralık 10

Eylül 08

Haziran 09

Mart 07

Aralık 07

Eylül 05

Haziran 06

-4,00

Mart 04

09:01

09:05

09:09

09:13

09:17

09:21

09:25

09:29

09:33

09:37

09:41

09:45

09:49

09:53

09:57

10:01

10:05

10:09

10:13

1,552

Aralık 04

-2000

1,554

Kaynak: Reuters, TCMB.

Döviz kuru, faiz oranı ve hisse senedi fiyatı gibi finansal zaman serilerinin tahmin edilmesini

amaçlayan modellerde hata varyansının zaman içinde değişebildiği gözlemlenmiştir.7 Geleneksel

bir zaman serisi modelinde değişen varyans sorunu olması durumunda en küçük kareler (EKK)

tahmin edicisi yansızlık ve tutarlılık özelliklerini korumaktadır. Buna karşın değişen varyans

sorunu içeren bir modelde etkinlik özelliği yitirilmekte ve bunun sonucu olarak da parametre

tahminleri istatistiki açıdan anlamsız hale gelebilmektedir.

Söz konusu sorunu ortadan kaldırmaya yönelik olarak varyans ve kovaryansın zaman içinde

değişmesine izin veren modeller önerilmiştir. Yaygın kullanılan modeller arasında yer alan

Genelleştirilmiş Otoregresif Koşullu Değişen Varyans GARCH (1,1) modeli Bollerslev (1986)

çalışmasında geliştirilmiştir. GARCH (1,1) modelinde ortalama denklemi

(1)

=

(2)

şeklinde tanımlanmaktadır. Bu tanımlamada

gürültü süreci olarak ifade edilmekte olup

7

ortalaması sıfır, varyansı bire eşit olan beyaz

ve

‘nin gecikmeli değerleri birbirinden bağımsız

Bakınız Enders (2009).

Ekonomi Notları

4

Sayı: 2012-21 / 31 Ağustos 2012

kabul edilmektedir. Ortalama denkleminde

döviz kurunda günlük yüzde değişimi,

göstergelere ilişkin sürpriz değerini temsil etmektedir. Varyans denklemi

ve

ise makro

,

kısıtları altında

(3)

olarak gösterilmektedir.

Makroekonomik sürprizlerin finansal varlık fiyatları üzerindeki etkisinin incelenmesinde

genellikle geleneksel vaka analizi yöntemi geçerli olmaktadır. Döviz kuruna ilişkin tahmin

sonuçları Tablo 2’de yer almaktadır. Tahminlerde GARCH (1,1) yöntemi kullanılmış ve tanısal

sınamalara göre sonuçlar güvenilir bulunmuştur. Cari dengeye ilişkin sürprizin döviz kurları

üzerindeki etkisi istatistiki olarak anlamlı ve katsayının işareti beklendiği üzere negatiftir. Örneğin,

cari dengeye ilişkin GSYİH’nin yüzde 1’i kadar olumlu bir sürpriz geldiğinde, Türk lirası ABD

dolarına karşı yaklaşık yüzde 1,1 değer kazanmaktadır.8 Bunun yanı sıra ABD doları kuru politika

faiz sürprizine istatistiki olarak anlamlı tepki vermektedir. Politika faizinde 100 baz puanlık sürpriz

bir artış, Türk lirasının ABD dolarına karşı yüzde 0,5 değer kazanmasına yol açmaktadır.9 Göreli

döviz kurunun politika faizine anlamlı olarak tepki vermediği tespit edilmiştir. Ancak, cari denge ve

sanayi üretimi sürprizlerinin göreli döviz kuru üzerindeki etkisi istatistiki olarak anlamlıdır. GSYİH,

enflasyon ve dış ticaret sürprizlerinin döviz kurları üzerindeki etkisi ise anlamlı bulunmamıştır.

Döviz kurlarının sanayi üretimi, GSYİH, enflasyon ve dış ticaret sürprizlerinden ziyade cari

denge sürprizine tepki vermesi, cari dengenin Türkiye ekonomisi için piyasalar tarafından

yakından takip edilen bir gösterge olduğuna işaret etmektedir. Makro göstergelere ilişkin

duyuruların döviz kurlarını açıklama gücü düşük olmakla birlikte, bu bulgu akademik yazındaki

diğer çalışmalar ile benzerlik göstermektedir. Ehrmann ve Fratzscher (2005) makro değişkenlere

ilişkin duyuruların döviz kurundaki hareketlerin büyüklüğünü açıklayıcı gücünün zayıf olduğu

sonucuna ulaşmıştır. Öte yandan söz konusu çalışma duyuruların döviz kurunun yönünü oldukça

doğru tahmin edebildiklerini göstermektedir. Nitekim bu çalışmada da tüm anlamlı katsayıların

işareti beklenen yönde bulunmuştur.

8

9

Cari denge sürprizi eksi ile çarpıldığında cari açık sürprizi elde edilmektedir.

Söz konusu bulgu Türkiye’ye dair yapılan diğer çalışmalarla uyumludur (bakınız Duran ve diğerleri, 2012; Aktaş ve diğerleri, 2009).

Ekonomi Notları

5

Sayı: 2012-21 / 31 Ağustos 2012

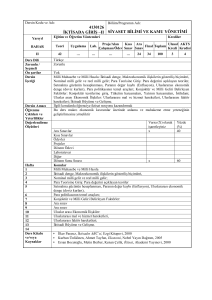

Tablo 2. GARCH MODEL TAHMİNLERİ

(5 Ocak 2004 – 18 Temmuz 2012)

Ortalama Denklemi

Sabit Terim

GSYİH Sürprizi

Sanayi Üretimi Sürprizi

Enflasyon Sürprizi

Cari Denge Sürprizi

Dış Ticaret Sürprizi

Politika Sürprizi

ABD Doları

Göreli Döviz Kuru

-0,018

(0,014)

-0,097

(0,063)

-0,025

(0,032)

-0,047

(0,129)

-1,131***

(0,389)

0,280

(0,186)

-0,005**

(0,002)

0,003

(0,010)

-0,011

(0,045)

-0,042*

(0,024)

0,081

(0,102)

-0,588**

(0,242)

-0,118

(0,227)

-0,004

(0,003)

0,021***

(0,005)

0,121***

(0,023)

0,853***

(0,024)

0,018***

(0,005)

0,154***

(0,023)

0,803***

(0,025)

0,002

0,004

0,60

0,50

Oynaklık Denklemi

Sabit Terim

Basıklık

Çarpıklık

Gözlem Sayısı

4,58

5,01

29,57

26,57

10,52

16,98

2225

2225

Not: “GSYİH, enflasyon, para politikası faizi ve sanayi üretimi sürprizleri, gerçekleşmelerin

beklentilerden daha yukarıda olması durumunu; cari denge ve dış ticaret sürprizleri ise söz konusu

açıkların beklentilerden daha düşük gerçeklemesi durumunu göstermektedir.

4. Sonuç

Bu çalışmada gerçek zamanlı veriler kullanılarak Türkiye’de çeşitli makro değişkenlere ilişkin

duyuruların döviz kurları üzerindeki etkileri araştırılmaktadır. Döviz kurlarının makroekonomik

göstergelere verdiği tepki, güncel ve ileri tarihli makro temellere ilişkin beklenti değişimlerini

yansıtmaktadır. Beklentilerin duyurular sonrasında piyasalarda nasıl şekillendiğinin incelenmesi,

politika yapıcısının finansal piyasaların farklı koşullar altındaki davranışlarını anlaması ve beklenti

yönetimindeki başarısı açılarından önem arz etmektedir. Bulgular, Türk lirasının değerinin

özellikle cari açık ve para politikası sürprizlerine duyarlı olduğunu göstermektedir.

Ekonomi Notları

6

Sayı: 2012-21 / 31 Ağustos 2012

KAYNAKLAR

Aktaş, Z., H. Alp, R. Gürkaynak, M. Kesriyeli ve M. Orak (2009), “Türkiye’de Para Politikasının

Aktarımı: Para Politikasının Mali Piyasalara Etkisi” İktisat, İşletme ve Finans, 24 (278), 9-24.

Bollerslev, T. (1986), “Generalized Autoregressive Conditional Heteroskedasticity”, Journal of

Econometrics, 31, 307-327.

Cheung, Y., M. Chinn, M., A. P. Garcia (2002), “Empirical exchange rate models of the nineties: Are

any fit to survive? NBER Working Paper, No: 9393.

Demiralp, S. ve K. Yılmaz (2010),“Para Politikası Beklentilerinin Sermaye Piyasaları Üzerindeki Etkisi”,

İşletme, İktisat ve Finans, 25 (296), 9-31.

Duran, M., G. Özcan, P. Özlü ve D. Ünalmış (2012), “Measuring the İmpact of Monetary Policy on

Asset Prices in Turkey”, Economics Letters,114(1) 29-31.

Ehrmann M. ve M. Fratzcher (2005), “Exchange rates and fundamentals: new evidence from real-time

data” Journal of International Money and Finance, 24, 317-341.

Enders, W. (2009), “Applied Econometric Time Series”, John Wiley High Education.

Fernandez, R. (1981), “A Methodological Note on the Estimation of Time Series”, The Review of

Economics and Statistics, 63(3), 471-476.

IMF (2008), “De Facto Classification of Exchange Rate Regimes and Monetary Policy Frameworks”,

International Monetary Fund.

Meese, R. ve K. Rogoff (1983), “Empirical Exchange Rate Models of the Seventies: Do They Fit Out of

Sample?”, Journal of International Economics, 14(1-2), 3-24.

Neely, C ve R. Dey (2010),”A Survey of Announcement Effects on Foreign Exchange Returns”,

Federal Reserve Bank of St. Louis Review, 92(5), 417- 463.

Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye

ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir

yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil

etmeyebilir. Bu seri Yusuf Soner Başkaya’nın editörlüğünde yayımlanmaktadır. Burada yer alan metnin tamamının başka bir

yerde yayımlanabilmesi için TCMB’den yazılı izin alınması gerekmektedir. Görüş ve öneriler için:

Editör, Ekonomi Notları, TCMB İdare Merkezi, İstiklal Cad, No: 10, Kat:15, 06100, Ulus/Ankara/Türkiye.

E-mail: ekonomi.notlari@tcmb.gov.tr

Ekonomi Notları

7