Uluslararası Alanya İşletme Fakültesi Dergisi

Yıl:2012, C:4, S:1, s.73-88

International Journal of Alanya Faculty of Business

Year:2012, Vol:4, No:1, s. 73-88

İMKB 100 Endeksinin Yapay Sinir Ağları ve Newton Nümerik Arama

Modelleri ile Tahmini

Forecasting ISE 100 Indice Using Artifıcial Neural Networks And Newton Numerical Search Models

Hakan AYGÖREN

Doç. Dr., Pamukkale Üniversitesi, İİBF, Muhasebe Finansman A.B.D.

Hakan SARITAŞ

Doç. Dr., Pamukkale Üniversitesi, İİBF, Muhasebe Finansman A.B.D. (hsaritas@pau.edu.tr)

Tuncay MORALI

TÜİK, (tuncay.morali@tuik.gov.tr)

ÖZET

Anahtar Kelimeler:

İMKB 100, Newton,

Geleneksel Zaman

Serileri, Yapay

Sinir Ağları,

Tahmin Modelleri

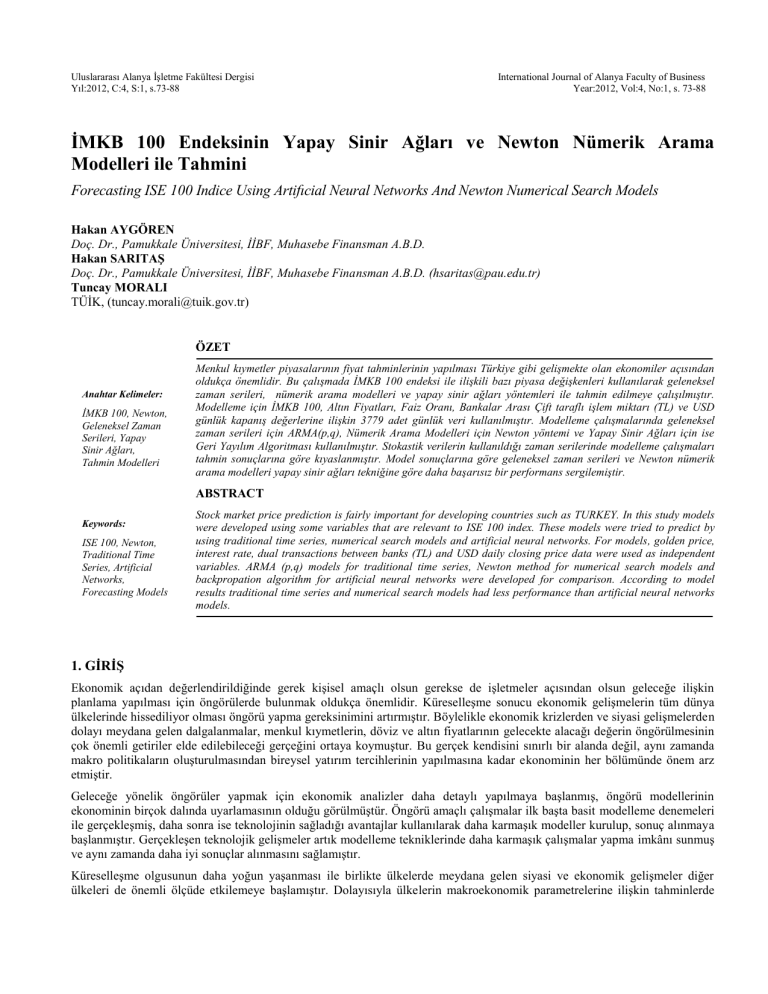

Menkul kıymetler piyasalarının fiyat tahminlerinin yapılması Türkiye gibi gelişmekte olan ekonomiler açısından

oldukça önemlidir. Bu çalışmada İMKB 100 endeksi ile ilişkili bazı piyasa değişkenleri kullanılarak geleneksel

zaman serileri, nümerik arama modelleri ve yapay sinir ağları yöntemleri ile tahmin edilmeye çalışılmıştır.

Modelleme için İMKB 100, Altın Fiyatları, Faiz Oranı, Bankalar Arası Çift taraflı işlem miktarı (TL) ve USD

günlük kapanış değerlerine ilişkin 3779 adet günlük veri kullanılmıştır. Modelleme çalışmalarında geleneksel

zaman serileri için ARMA(p,q), Nümerik Arama Modelleri için Newton yöntemi ve Yapay Sinir Ağları için ise

Geri Yayılım Algoritması kullanılmıştır. Stokastik verilerin kullanıldığı zaman serilerinde modelleme çalışmaları

tahmin sonuçlarına göre kıyaslanmıştır. Model sonuçlarına göre geleneksel zaman serileri ve Newton nümerik

arama modelleri yapay sinir ağları tekniğine göre daha başarısız bir performans sergilemiştir.

ABSTRACT

Keywords:

ISE 100, Newton,

Traditional Time

Series, Artificial

Networks,

Forecasting Models

Stock market price prediction is fairly important for developing countries such as TURKEY. In this study models

were developed using some variables that are relevant to ISE 100 index. These models were tried to predict by

using traditional time series, numerical search models and artificial neural networks. For models, golden price,

interest rate, dual transactions between banks (TL) and USD daily closing price data were used as independent

variables. ARMA (p,q) models for traditional time series, Newton method for numerical search models and

backpropation algorithm for artificial neural networks were developed for comparison. According to model

results traditional time series and numerical search models had less performance than artificial neural networks

models.

1. GİRİŞ

Ekonomik açıdan değerlendirildiğinde gerek kişisel amaçlı olsun gerekse de işletmeler açısından olsun geleceğe ilişkin

planlama yapılması için öngörülerde bulunmak oldukça önemlidir. Küreselleşme sonucu ekonomik gelişmelerin tüm dünya

ülkelerinde hissediliyor olması öngörü yapma gereksinimini artırmıştır. Böylelikle ekonomik krizlerden ve siyasi gelişmelerden

dolayı meydana gelen dalgalanmalar, menkul kıymetlerin, döviz ve altın fiyatlarının gelecekte alacağı değerin öngörülmesinin

çok önemli getiriler elde edilebileceği gerçeğini ortaya koymuştur. Bu gerçek kendisini sınırlı bir alanda değil, aynı zamanda

makro politikaların oluşturulmasından bireysel yatırım tercihlerinin yapılmasına kadar ekonominin her bölümünde önem arz

etmiştir.

Geleceğe yönelik öngörüler yapmak için ekonomik analizler daha detaylı yapılmaya başlanmış, öngörü modellerinin

ekonominin birçok dalında uyarlamasının olduğu görülmüştür. Öngörü amaçlı çalışmalar ilk başta basit modelleme denemeleri

ile gerçekleşmiş, daha sonra ise teknolojinin sağladığı avantajlar kullanılarak daha karmaşık modeller kurulup, sonuç alınmaya

başlanmıştır. Gerçekleşen teknolojik gelişmeler artık modelleme tekniklerinde daha karmaşık çalışmalar yapma imkânı sunmuş

ve aynı zamanda daha iyi sonuçlar alınmasını sağlamıştır.

Küreselleşme olgusunun daha yoğun yaşanması ile birlikte ülkelerde meydana gelen siyasi ve ekonomik gelişmeler diğer

ülkeleri de önemli ölçüde etkilemeye başlamıştır. Dolayısıyla ülkelerin makroekonomik parametrelerine ilişkin tahminlerde

AYGÖREN-SARITAŞ-MORALI

bulunması ve bu tahminlere dayalı öngörüler üretmesi gerekmektedir. Son dönemde birçok makroekonomik değişkene ilişkin

tahmin çalışması yapıldığı görülmüştür.

Öngörü modellerinde, teknolojik gelişmeler model ve metot çeşitliliğini de beraberinde getirmiştir. Büyük ölçekli yapısal

makro ekonometrik ölçekli modeller, basit regresyon modelleri, Box-Jenkins (ARMA) modeli ve VAR (Vektör Otoregresif)

modelleme tekniği gibi birçok istatistiksel ve ekonometrik yöntem öngörü yapmada kullanılmaktadır. Ekonomik analiz

istatistik ile iç içe girerek tüm çalışmalarda yoğun şekilde kullanılır hale gelmiştir. Bu teknikler zaman içerisindeki gelişmeler

sayesinde yerini “esnek hesaplama tekniklerine” bırakmış ve geleneksel yöntemler olarak literatürde yerini almıştır. Yumuşak

hesaplama teknikleri arasında bulunan bulanık mantık, yapay sinir ağları ve genetik algoritma gibi modelleme teknikleri

modelin öğrenme sürecine ilişkin dinamikler üzerinden hareketle tahmin sonuçları vermektedirler.

Özellikle geleneksel zaman serileri ve yapay sinir ağları literatür araştırmalarında yoğun şekilde kullanılan tahmin modelleri

olarak görülmüştür. Büyük ölçüde yapılan çalışmalarda yapay sinir ağları lehine iyi sonuçlar elde edildiği gözlenmiştir. Newton

nümerik arama modelleri ise parametre tahmini için kullanıldığı, finansal tahmin yöntemi olarak bu zamana kadar

kullanılmadığı gözlenmiştir.

Bu çalışmada; ekonomik açıdan önemli bir gösterge niteliğinde olan, ekonomik ve siyasi dalgalanmalardan en çok etkilenip en

hızlı tepkiyi veren İMKB 100 endeksine ilişkin öngörü modellemesi ve tahmin çalışması yapılmıştır. Bu modellemeler

geleneksel zaman serileri, Newton nümerik arama yöntemleri ve yapay sinir ağları ile gerçekleştirilmiş ve sonuçlar

karşılaştırılmıştır.

Bu bağlamda, çalışmanın ikinci bölümünde İMKB tahmin yöntemlerine ilişkin kısa bilgiler aktarılmıştır. Üçüncü bölümde

öngörü modellemesinde kullanılan ARMA (p,q), Newton modelleri ve yapay sinir ağları geri yayılım algoritması ile ilgili teorik

bilgi aktarılmıştır. Dördüncü bölümde öngörü modellemesi çalışmaları ile elde edilen sonuçlara yer verilmiştir. Son bölümde

ise elde edilen bu sonuçlara ilişkin değerlendirmeler ve karşılaştırmalar yapılmıştır.

2. TAHMİN YÖNTEMLERİ

2.1. Temel ve Teknik Analiz Yöntemleri

Finansal piyasalar tasarruf sahiplerinin ellerindeki fonları, tasarruf açığı içinde bulunanların kullanımına sunmalarına aracılık

eden piyasalardır (Seyidoğlu, 2005: 285). Finansal piyasaların fonksiyonları fonların arz edenlerden talep edenlere akışını

sağlamak, menkul kıymetleri likide çevirmek, bunların fiyatını oluşturmak, fonları ve ekonomik kaynakları tahsis etmektir

(Ceylan ve Korkmaz, 2004:7).

Finansal piyasalarda tanımında geçen fonksiyonunun yanı sıra üç temel ekonomik fonksiyon bulunmaktadır. Birincisi, alıcı ve

satıcıyı bu piyasalarda karşı karşıya getirdiğinden alım satımı yapılan finansal varlığın fiyatının oluşmasına yardımcı olması,

finansal varlığı satmak isteyen yatırımcı için ona uygun bir mekanizma sunmasıdır. Bu sayede finansal pazarlar, koşullar

zorlandığında ya da satmanın avantajlı olduğu durumlarda yatırımcı için çok önem taşıyan likidite imkanı sağlamaktadır.

Finansal piyasaların üçüncü ekonomik fonksiyonu da işlem maliyetlerini azaltmasıdır. Bu maliyetler finansal varlık almayı ya

da satmayı düşünen yatırımcının karşı tarafı bulmak için harcadığı zaman, bilgi maliyetleridir (Konuralp, 2005:12).

Finansal piyasada yatırım yapan kişi ve kuruluşlar yatırım yaptıkları pazarı iyi tanımak ve takip etmek zorundadırlar. Bu

zorunluluğu gidermek için bireysel ve kurumsal tüm yatırımcılar genel ekonomi, sektörler ve yatırım yaptıkları kuruluşlar ile

ilgili olarak tüm ekonomik ve finansal bilgileri doğru ve hızlı bir şekilde temin etmelidirler. Bu bilgilere dayanarak yatırımcılar

finansal piyasalarda oluşan fiyat hareketlerini tahmin etmeye çalışırlar. Fiyat hareketlerinin tahmininde temel ve teknik analiz

gibi geleneksel yaklaşımların yanı sıra, zaman serisi analizleri gibi istatistik ve matematiksel analiz yöntemleri

kullanılmaktadır. Günümüzde teknolojinin de gelişmesi ile birlikte daha karmaşık model ve yöntemler kullanılarak analiz

yapma olanağı bulunmaktadır. Gelişmiş tahmin yöntemleri olarak da bilinen bu yöntemler, yapay sinir ağları, bulanık mantık

ve Newton nümerik analizi gibi diğer yöntemlerdir.

Temel analiz genel olarak fiyat üzerinde arz ve talebin etkilerini değerlendirmede kullanılır. Temel analizin kullanılan teoriler

bakımından zayıf yönü sadece genellikle uzun dönemli trendleri tahmin edebilme özelliğine sahip olmasıdır. Temel faktörler

genellikle fiyat hareketlerini açıklamada geç kalma eğilimindedirler ve genellikle fiyat hareketinden sonra geçerli neden olarak

ilişkilendirilir (Doğan, 2006 :16).

Temel analizciler ilgilendikleri şirketlerin hisse senetlerinin gerçek değerini (intrinsic value) hesaplayıp piyasada oluşan

fiyatlarla karşılaştırırlar ve buna göre alım satım kararı verirler. Bir hisse senedinin gerçek değeri, şirketin mali tablolarındaki

kalemlerin, şirket yönetiminin, geçmiş dönemdekine ek olarak özellikle gelecekteki kar ve temettü rakamlarının ve çeşitli

risklerin incelenip yorumlanması sonucu bulunur.

Teknik analiz piyasa fiyat hareketlerinin gelecekteki fiyat trendini öngörebilmek için kullanılması olarak tanımlanır (Murphy,

1986: 71). Teknik analiz grafikler yardımı ile bir seansa ait fiyat, hacim, en yüksek ve en düşük fiyat gibi teknik verileri

74

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

kullanarak gelecekteki hisse senedi hareketlerini tahmin eder. Fiyat grafikleri trendleri gözlemleyebilmek için kullanılır. Yani

teknik analiz için önemli olan firmanın ne yaptığı değil, o firmaya ait hisse senedinin borsadaki performansıdır. Teknik analizin

odak noktası bu açıdan arz ve taleptir.

2.2. İstatistiki ve Matematiksel Tahmin Yöntemleri

Son yıllarda hızla gelişen zaman serileri analizi daha ziyade geleceği öngörmeye yönelik olarak kullanılmaktadır. Bu teknikler

yardımı ile serilerin tahmin dönemi dışında geleceğe yönelik tavırlarının belirlenmesine çalışılır. Geleneksel zaman serisi tarihi

veriyi analiz eder ve bu tarihi verinin doğrusal kombinasyon biçiminde gelecekteki yaklaşık değerini hesap etmeye çalışır.

Temel olarak; burada bir değişkene ait doğrusal olmayan değerlerinin sürekli olarak geçmiş değerleri ile bağlantılı olarak bir

model kurmaya çalışır. Ekonometride temel olarak 2 türde zaman serisi tahmin yöntemi bulunmaktadır. Bunlar; tek değişkenli

ve çok değişkenli zaman serileridir (Bozkurt, 2007: 7).

Son yıllarda endeks, getiri tahminleri için birçok yöntem geliştirilmiştir. Basit regresyon, zaman serisi analizi gibi geleneksel

yöntemlerin yanı sıra teknolojiyle uyum içerisinde çalışan esnek bilgi işlem teknikleri de geliştirilmiştir. Yapay zekâ, Bulanık

Mantık gibi yöntemler getiri ve endeks hesaplarında yaygın olarak kullanılmaya başlanmıştır. Endeks tahmini metotları genel

olarak üç grupta toplanabilir. Bunlar istatistiksel metotlar, yapay sinir ağları ve bulanık mantıktır. Bu üç gurubun melez

birleşimi yöntemler kullanılarak yapılan tahmin çalışmaları az sayıda da olsa literatürde görülmektedir.

2.2.1 Zaman Serisi ile Tahmin

Zaman serisi, bir değişkene ait zamanın belli düzenli periyotlarında ortaya çıkan nümerik verilerin kronolojik dizilimi ile oluşan

veri setleridir. Zaman serilerine ilişkin veriler stokastiktir. Yani zamanın belli anlarında rastsal değerler alırlar ve aldıkları bu

değerlerin önceden kesinleştirilebilmesi mümkün değildir. Normal şartlar altında gerçekte nasıl bir fonksiyonel yapıya bağlı

olarak oluştuğu tam olarak hiçbir zaman bilinmez. Bununla beraber ilgili serilere ilişkin çeşitli istatistiksel test ve analiz araçları

kullanılarak elde edilen bulgular yardımı ile bu fonksiyonel formlara dair ipuçları sağlanabilir.

Zaman serilerinde bir analiz ve tahmin yöntemi olan Box-Jenkins tekniği, kesikli, doğrusal stokastik süreçlere dayanır.

Otoregresif (Auto Regressive- AR), Hareketli Ortalamalar (Moving Avarage- MA), Otoregresif- Hareketli Ortalama

(Autoregressive Moving Avarage-ARMA) ve bütünleşme otoregresif – Hareketli Ortalama (Auto Regressive Integrated

Moving Avarage- ARIMA), Box-Jenkins tahmin modelleridir. AR (p), MA(q) ve bunların bileşimi olan ARMA (p,q) modelleri

durağan süreçlere uygulanırken, ARIMA(p,d,q) modelleri durağan olmayan süreçlere uygulanmaktadır (Hamzaçebi, Kutay,

2004: 227-233).

Box-Jenkins yöntemi dört temel aşamadan oluşmaktadır (Günay ve diğerleri, 2007: 68-77).

(i) Model Kurma Aşaması: Box-Jenkins ile model kurma aşaması cimrilik prensibine dayanır. Bu prensip verilerin özelliklerini

yeterli olarak yansıtan bir model için mümkün olan en az parametrenin kullanılması olarak ifade edilir. Box ve Jenkins, tutumlu

modellerin aşırı parametreli modellerden daha iyi öngörüler ürettiklerini ileri sürmüş, ayrıca bunun daha pratik yöntem

olduğunu savunmuşlardır (Sevüktekin, Nargeleçekenler, 2005: 164). Belirleme model kurmanın anahtarı niteliğinde ve ARMA

sürecinin p ve q değerlerini belirleme sürecidir.

(ii) Parametre Tahmin Aşaması: p ve q mertebelerine uygun deneme niteliğindeki modeller belirlendikten sonra model

parametrelerinin en iyi yani sapmasız, tutarlı ve etkin tahminlerin hesaplanması gerekmektedir. İstatistikte başlıca tahmin

ediciler olarak En Küçük Kareler Tahmin Edicileri, En Çok Olabilirlik Tahmin Edicileri, Momentler Tahmin Edicileri ve Bayes

Tahmin Edicileri kullanılmaktadır (Akdi, 2003: 115).

(iii) Artık Analizi Aşaması: Modelin elde edilen sonuçları üzerinde örnek içi öngörü hatalarının otokorelasyonlarını kullanarak

belirleme ve parametre tahmin aşamaları sonucunda seçilen modelin seri için uygun olup olmadığını ortaya koymak amacı ile

yapılmaktadır. Eğer modelin artıkları standart normal dağılımlı rastgele değişkenlerin dizisinden oluşan ak gürültü (white

noise) süreci ise model iyi bir model olarak nitelendirilir. Burada modelin performans ölçütü Akaike Bilgi Ölçütü (Akaike

Information Criterion- AIC) ve Bayesci Bilgi ölçütüdür (Bayesian Information Criterion-BIC). Ölçüt istenilen düzeyde ise

ileriye dönük tahminler yapılır, eğer istenilen düzeyde değilse model bulma aşamasına geri dönülerek aynı işlemler tekrarlanır.

Performans ölçütü en iyi olan model için gelecekle ilgili tahminler yapılır (Demirel, 2009: 32).

(iv) Gelecek Tahmini Yapma Aşaması: Box-Jenkins yönteminin son aşaması gelecekle ilgili tahmin yapma aşamasıdır. Bu

aşamada zaman serileri için öngörü değerleri elde edilir. ARMA modellerinde öngörü elde etmek için birçok yöntem literatürde

yer almaktadır.

N gözlemli bir zaman serisi verilsin. Xn,k ile zaman serisinin k dönem sonraki tahmin değeri gösterilsin.

Xn

1

Xn

Xn

1

Zn

1

1

Zn

2

Zn

1

(1)

75

AYGÖREN-SARITAŞ-MORALI

Burada Xn ve Xn-1 gözlemleri, Zn ve Zn-1 yerine de tahmin edilen artıklar temsil etmektedir (Günay ve diğerleri, 2007: 68-77).

Çalışmaya konu olan ARMA modelleri sırasıyla AR, MA, ARMA ve ARIMA olmak üzere 4 modelden oluşmaktadır.

AR (p) Modelleri

AR (p) modelinde Yt değeri, serinin p dönem geçmiş değerlerinin ağırlıklı toplamının ve rassal hata teriminin doğrusal

fonksiyonudur. AR(p) modeli genel olarak aşağıdaki gibi gösterilmektedir.

Yt

Y

1 t 1

Y

2 t 2

........

Y

at

p t p

(2)

Burada Yt-1, Yt-p geçmiş gözlem değerleri ve Ф1, Ф2,….., Фp geçmiş gözlem değerleri için katsayıları, δ sabit bir değer ve at ‘de

hata terimidir (Hamzaçebi ve Kutay, 2004: 227-233). Hata burada tahmin edilmek istenen değişkene ait gerçek değer (hedef

değer) ile tahmin edilen değer arasındaki farktır.

MA(q) Modelleri

MA(q) modelinde Yt değeri, serinin geriye dönük q dönem geçmiş hata terimlerinin ve ortalamasının doğrusal fonksiyonudur.

MA (q) modelleri genel olarak aşağıdaki gibi gösterilir.

Yt

at

a

1 t 1

2

at

2

.........

q

at

(3)

q

Burada at, at-1, ….., at-q hata terimlerini, θ1, θ2,,…….., θq hata terimleri ile ilgili katsayıları ve μ sürecin ortalaması olan bir sabiti

göstermektedir (Hamzaçebi ve Kutay, 2004: 227-233).

ARMA(p,q) Modelleri

ARMA (p,q) modelleri en genel durağan stokastik süreç modelleri olup, geçmiş gözlemlerin ve geçmiş hata terimlerinin

doğrusal bir fonksiyonudur. ARMA (p,q) modelleri genel olarak aşağıdaki gibi gösterilir.

Yt

Y

1 t 1

Y

2 t 2

.....

Y

p t p

at

a

1 t 1

2

at

2

......

q

at q (4)

Yukarıdaki eşitlikte Yt-p geçmiş gözlem değerleri ve Ф1, Ф2,….., Фp geçmiş gözlem değerleri için katsayıları, δ sabit bir değer

ve at , at-1 , at-p hata terimini, , θ2,,…….., θq hata terimleri ile ilgili katsayıları temsil etmektedir (Hamzaçebi ve Kutay, 2004:

227-233).

ARIMA(p,d,q) Modelleri

Zaman serisinin durağan olduğu durumlarda, yani sürecin ortalamasının, varyansının ve kovaryansının zamana bağlı olarak

değişmediği durumlarda ARMA(p,q) veya ARMA(p,q)’nun özel bir hali olan AR(p) ve MA(q) modellerinde uygun olanı

kullanılabilir. Ancak gerçekte zaman serilerinin ortalamasının ve varyansının zamana bağlı olarak değişimi gözlenmektedir. Bu

durum durağan olmayan durum olarak adlandırılır. Bu tip zaman serileri durağan hale getirildiğinde ARMA(p,q) modellerinin

kullanımı uygun hale gelebilir. Durağanlaştırma işlemi fark alma işlemleri ile yapılabilir ve doğrusal trendi olan zaman

serisinin birinci dereceden farkının alınması zaman serisini durağan hale getirir. Ancak zaman serisinin eğrisel bir trendi varsa

ikinci dereceden farkının alınması ile seri durağanlaşabilir. Bu durumda model ARIMA(p,d,q) olarak ifade edilir. Burada d

serinin durağanlaştırma parametresidir. (Hamzaçebi ve Kutay, 2004: 227-233).

Bu çalışmada ARMA(p,q) modeli kullanılmaktadır çünkü model için durağanlaştırma işlemi uygulandığında 1. dereceden fark

doğrusal bir trend oluşturmaktadır. Logaritması alınmış olan verilerin zaman serisi oluşturarak model belirlenmiş ve ARMA

(1,1) ile İMKB’ye ilişkin tahmin modeli sınanmıştır.

2.2.2.

Newton Yöntemi

Lineer olmayan fonksiyonel (cebirsel, diferansiyel, integral vb.) denklemlerin incelenmesinde en çok kullanılan metotlardan

birisi de Newton metodudur. İlk kez bu metot reel değişkenli ve reel değerli F : R

F (x)

0

R fonksiyonu

(5)

şeklinde denklemler için Newton tarafından ileri sürülmüş ve Banach uzaylarında verilen operatörlü denklemler için Leonid

Vitaliyeviç Kantoroviç tarafından genelleştirilmiştir (Musayev, 1988: 41).

F:R

R fonksiyonunda olduğu gibi Newton metodunu skaler denklemler için incelenir.Eşitlik 5’te x* kökü

komşuluğunda F kesin artan ve yukarı dışbükey fonksiyon olsun. x* köküne yeteri kadar yakın olan x0 başlangıç yaklaşımı

seçilerek M0(x0, F(x0)) noktasında y= F(x) eğrisine çizilen y= F(x0) + F’(x0)(x-x0) teğet denklemlerini yazılır. F’(x0) ≠ 0

76

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

olduğunda bu doğru ile x ekseninin kesiştiği nokta

çizilen teğet denklemi ; y= F(x1) +

x1

x0

(x1)(x-x1) yazılır ve x 2

F ( x1 )

olur. Sonra M1(x1, F(x1)) noktasında y= F(x) eğrisine

F ' ( x1 )

F ( x1 )

x1

F ' ( x1 )

F’(x1) ≠ 0 olduğunda bu doğrunun x ekseni ile kesiştiği nokta bulunur. F’(xn-1) ≠ 0, n=2,3…. benzer şekilde devam

ettirildiğinde

xn

xn

1

F ( xn 1 )

, n 1,2,.....

F ' ( xn 1 )

(6)

biçiminde tanımlanan

alt dizisi kurulmuş olur. [x0-x] yeteri kadar küçük olduğunda (xn) dizisi x* köküne hızla

yaklaşmış olur. Skaler denklem için verilen bu yönteme Newton teğetler metodu adı verilir (Boz, 2000: 30-38).

2.2.3. Yapay Sinir Ağları

Öğrenme ve çevreye uyabilme yeteneğinin koşulu zeki olmaktır. Düşünme yeteneği ve zekâ; beynin ve merkezi sinir sisteminin

görevidir. Beyni hasara uğramış birçok kişide öğrenme ve çevreye uyumda bazı sorunlar oluştuğu gözlemlenmiştir (Trippi ve

Turban, 1996: 4).

İnsan beyni dünyanın en karmaşık makinesi olarak kabul edilebilir. İnsan beyni sayısal bir işlemi birkaç dakikada

yapabilmesine karşın, idrak etmeye yönelik olayları da çok kısa bir sürede yapabilir. Bilgisayarlar çok karmaşık sayısal

işlemleri anında çözümleyebilmelerine karşın idrak etme ve deneyimlerle kazanılmış olan bilgileri kullanabilme noktasında

yetersiz kalmaktadırlar. Dolayısıyla insan beynini bilgisayardan üstün kılan temel özellik sinirsel algılayıcılar vasıtası ile

kazanılmış ve göreli olarak sınıflandırılmış bilgileri kullanabilmesidir. Bu durumda akla gelen soru şu olmaktadır: Bilgisayarlar

da insan beyni gibi idrak ve algı yeteneği noktasında geliştirilebilir mi? Uzman sistemler, bulanık mantık, genetik algoritma ve

yapay sinir ağları gibi yapay zeka alt dalları özellikle son yıllarda geniş bir araştırma ve uygulama alanı bulmaktadır (Elmas,

2003: 47).

Uzman sistemler; gerçekleşmekte olan bir olay ya da durum hakkında zeki kararlar alan veya zeki öneriler teklif edebilen

sistemlerin düzenlenmesi gibi, uzmanların yetenekleri sayesinde bilgi tabanlı elemanların bilgisayar içinde düzenlenmesidir

(Kurt, 1995: 5-7). Uzman bir sistemin bilgisi gerçekler ve sezgisel bilgilerden oluşur. Gerçekler, genel kabul görmüş ve söz

konusu alandaki uzmanların üzerinde mutabık oldukları bilgi setinden oluşur. Sezgisel bilgi ise, daha çok uygulamayı yapan

kişi özelinde olup iyi bir kararın göreceli olarak az tartışılan kuralları, akıl yürütme yeteneği, sorgulama kuralları gibi söz

konusu alandaki uzmanlardan elde edilen bilgi setinin karakterize eder (Harmon ve diğerleri, 1988: 55).

Genel olarak yapay sinir ağları insan beyninin sinir ağlarını taklit eden bilgisayar programlarıdır. Yapay sinir ağları bir anlamda

paralel bilgi işleme sistemi olarak düşünülebilir. Yapay sinir ağlarına bu bilgiler ilgili olaya ait örnekler üzerinde eğitilerek

verilir. Böylelikle örnekler sayesinde açığa çıkan özellikler üzerinde çeşitli genellemeler yapılarak daha sonra ortaya çıkacak ya

da o ana kadar hiç rastlanmamış olaylara da çözümler üretmektedir.

Yapay sinir ağları; basit biyolojik sinir sisteminin çalışma şeklini simüle etmek için tasarlanan programlardır. Simüle edilen

sinir hücreleri nöronlar içerirler ve bu nöronlar çeşitli şekillerde birbirlerine bağlanarak ağı oluştururlar. Bu ağlar; hafızaya

alma ve veriler arasındaki ilişkiyi ortaya çıkarma kapasitesine sahiptirler (Kocabaş,1999).

Yapay sinir ağları insan beyninin özelliklerinden olan öğrenme yolu ile yeni bilgiler türetebilmekte, yeni bilgiler oluşturabilme

ve keşfedebilme yetenekleri herhangi bir yardım olmadan otomatik olarak gerçekleştirmek amacı ile geliştirilen bilgisayar

sistemleridir. Bu yetenekleri geleneksel programlama yöntemleri ile gerçekleştirmek oldukça zor veya mümkün değildir. O

nedenle yapay sinir ağlarının, programlanması çok zor veya mümkün olmayan olaylar için geliştirilmiş adaptif bilgi işleme

olduğu söylenebilir ( Öztemel, 2006: 41).

Yapay sinir ağları aynen milyarlarca biyolojik sinir hücresinin birleşerek beyni oluşturduğu gibi, birden fazla yatay sinir

hücresinin birleşiminden oluşur. Sinir hücreleri genellikle birkaç katman halinde dizilerek bir yapay sinir ağını meydana

getirirler. İlk katman genellikle giriş katmanıdır. Çıkış katmanı ise son katmandır. Aradaki diğer katmanlar ise ara katman yada

gizli katman olarak adlandırılır. Bir ağda birden fazla gizli katman bulunabilir (Yıldız, 2006: 63)

77

AYGÖREN-SARITAŞ-MORALI

Şekil 1. Yapay Sinir Ağına Genel Bir Örnek (Freeman ve Skapura, 1991: 84)

Giriş katmanı: Giriş veri gruplarının ağa sunulduğu terminallerdir. Bu tabakadaki nöron sayısı giriş veri sayısı kadardır ve

herbir giriş nöronu bir veri alır. Buradaki veri işlenmeden bir sonraki tabaka olan gizli tabakaya geçer.

Ağırlıklar: Ağırlıklar, bir yapay sinir hücresine gelen bilgilerin, hücre önündeki önemini ve etkisini gösteren bileşendir. Her bir

girişin kendine ait bir ağırlığı vardır. Bir ağırlığın değerinin büyük ya da küçük olması, o girişin yapay sinir ağı için önemli ya

da önemsiz olduğunu göstermez. Ağırlıklar değişken ya da sabit değerler alabilir.

Gizli katman: Ağın temel işlevini gören tabakadır. Bazı uygulamalarda ağda birden fazla gizli katman bulunabilir. Gizli tabaka

sayısı ve gizli tabakadaki nöron sayısı probleme göre değişir. Bu tabaka girdi tabakasından aldığı ağırlıklandırılmış veriyi

probleme uygun bir fonksiyonla işleyerek bir sonraki tabakaya iletir.

Toplama Fonksiyonu: Bu fonksiyon, bir hücreye gelen net girdiyi hesaplar. Bunun için değişik fonksiyonlar kullanılmaktadır.

En yaygın olanı ağırlıklı toplamı bulmaktır. Burada her gelen girdi değeri kendi ağırlığı ile çarpılarak toplanır. Böylece ağa

gelen net girdi bulunmuş olur. Bu şu şekilde formülüze edilir.

n

NET

Gi Ai

(7)

i 1

Burada Gi girdileri, Ai ağırlıkları, n ise bir hücreye gelen toplam girdi (proses elamanı) sayısını göstermektedir. Yalnız yapay

sinir ağlarında daima bu formülün kullanılması şart değildir. Bir problem için en uygun toplama fonksiyonunu belirlemek için

bulunmuş bir formül yoktur. Bu tamamen tasarımcının kendi öngörüsüne dayanarak verdiği karar bağlıdır (Öztemel, 2006: 46).

Aktivasyon fonksiyonu: Yapay sinir hücresinin bir başka önemli bileşeni de aktivasyon fonksiyonudur. Bu fonksiyon, toplama

fonksiyonundan gelen bilgileri çıktıya dönüştürür. Aktivasyon fonksiyonu, eşik fonksiyonu olarak da adlandırılır.

Toplama fonksiyonuna benzer bir şekilde, bu fonksiyonda da çıktıyı hesaplamanın değişik metodolojileri vardır ve proses

elemanlarının hepsinin aynı aktivasyon fonksiyonunu kullanma zorunluluğu yoktur. İlgilenen problemin çeşidini ve kullanılan

ağ yapısına göre farklı fonksiyonlar tercih edilebilir. Genellikle aktivasyon fonksiyonu olarak; doğrusal fonksiyon, basamak

fonksiyonu, sigmoid fonksiyonu ve hiperbolik tanjant fonksiyonu kullanılmaktadır †.

Çıktı katmanı: Ağın en uç katmanıdır. Saklı tabakadan aldığı veriyi ağın kullandığı fonksiyonla işleyerek çıktısını verir. Çıkış

tabakasındaki nöron sayısı, ağa sunulan her verinin çıkış sayısındaki kadardır. Bu tabakadan elde edilen değerler YSA’ dan var

olan problem için çıkan sonuç değerleridir ( Özgen, 2007: 76)

Sinir ağları tek katmanlı ya da çok katmanlı olarak sınıflandırılırlar. Katman sayısı belirlenirken girdi birimi katman olarak

sayılmaz, çünkü bular üzerinde hiçbir hesaplama işlemi yapılmaz. Bir ağ içindeki katman sayısı nöronları bağlayan ağırlıklı

bağlantı sayısına eşittir. (Ocakoğlu, 2006: 7).

†

Bu fonksiyonlarla ilgili bilgiler matematik kitaplarında bulunabilir.

78

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

Şekil 2. Tek katmanlı bir yapay sinir ağı

Bu tip ağlarda görüldüğü gibi girdi birimleri ile çıktı birimleri arasında sadece ağırlıklandırılmış bağlar bulunmaktadır. Arada

herhangi bir gizli katman yoktur. Şekil 3’de gösterilen iki katmanlı ağ modelinde ise arada gizli katman bulunmakta ve

ağırlıklandırılmış bağlantılar ile giriş ve çıktı katmanları birbirlerine bağlanmış durumdadır.

Şekil 3. İki katmanlı bir yapay sinir ağı

Yapay sinir ağlarının temel birimi işlem elemanı ya da düğüm olarak adlandırılan yapay bir sinirdir. Bir yapay sinir, biyolojik

sinirlere göre daha basit olmasına karşın, biyolojik sinirlerin 4 temel işlevini taklit ederler (Elmas, 2003: 27).

79

AYGÖREN-SARITAŞ-MORALI

Şekil 4 Yapay bir düğüm (Elmas,2003)

Şekil 4’de girişler Xn sembolü ile gösterilmektedir. Bu girişlerin her biri ağırlık w ile çarpılır. Basitçe bu ürünler eşik değeri Q

ile toplanır ve sonucu oluşturmak için etkinlik işlevi ile işlem yapılır ve f(x) çıktısı alınır. Bir yapay sinirin öğrenme yeteneği,

seçilen öğrenme algoritması içerisinde ağırlıkların uygun bir şekilde ayarlanmasına bağlıdır (Elmas, 2003: 28).

3. İMKB-100 ENDEKSİNİN ARMA, YAPAY SİNİR AĞLARI VE NEWTON YÖNTEMLERİ İLE

TAHMİNİ

Uygulama 27.07.1995 ile 29.07.2010 tarihleri arasındaki 3779 adet veri ile gerçekleştirilmiştir. Bağımlı değişken IMKB 100

indeksinin günlük kapanış değerleridir. Veriler TCMB internet sitesinden elde edilmiştir. Kullanılan bağımsız değişkenler

ise mevduat faiz oranı, altın fiyatları, USD kapanış fiyatları ve bankalar arası para piyasası işlem özetlerine ait verilerdir.

Mevduat faiz oranı değişkenine ait günlük dönüşüm gerçekleştirilmiştir. Altın fiyatları verisi olarak 1 Ons Altın Londra satış

fiyatı değeri (1 ABD Doları/ONS) şeklindeki zaman serisi döviz ve efektif piyasası işlemlerinden TL/USD Kapanış zaman

serisi kullanılmıştır. Bankalararası Para piyasası işlem özetlerinde çift taraflı işlem hacmi zaman serisi verilere dahil

edilmiştir.

Verilerin 15 yıla ait işgünü frekansındaki değerleri için durağanlık sınaması yapılmış ve logaritması alınarak veriler durağan

hale getirilmiştir.

Çalışmada değişkenler; R; faiz oranı, USD; ABD Doları kapanış fiyatı, İMKB; İMKB 100 indeksi kapanış değerleri, INT;

Bankalar arası günlük çift taraflı işlem tutarı, AU; günlük altın fiyatları kapanış fiyatları olarak kısaltılmış ve çalışma

içerisinde yer almıştır. 3779 adet günlük veri için 5 değişkene ait istatistiksel tanımlayıcı parametreler ile korelasyonları test

edilmiştir. Durağanlaştırılmış veriler için SPSS 15.0 paket programı ile yapılmış olan analiz sonuçları Tablo 1’de

gösterilmektedir.

Tablo 1 Değişkenlere ait Tamamlayıcı İstatistikler ve Korelasyonları

Tamamlayıcı İstat.

R

USD

İmkb

Int

Au

Korelasyon

R

USD

İmkb

Int

Au

Ortalama

1.593034

-.149769

4.042622

6.035334

8.998408

R

1

-.747**

(.000)

-.875**

(.000)

-.760**

(.000)

-.879**

(.000)

USD

-.747**

(.000)

1

.916**

(.000)

.884**

(.000)

.946**

(.000)

** Korelasyonlar 0.01 düzeyinde anlamlıdır (2 taraf)

80

Std. Sapma

.2700857

.4507996

.5893667

.7486663

.5577785

İmkb

-.875**

(.000)

.916**

(.000)

1

.832**

(.000)

.949**

(.000)

N

3779

3779

3779

3779

3779

Int

-.760**

(.000)

.884**

(.000)

.832**

(.000)

1

.883**

(.000)

Au

-.879**

(.000)

.946**

(.000)

.949**

(.000)

.883**

(.000)

1

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

İMKB bağımlı değişken olmak üzere durağanlaştırılmış verilerde korelasyon değerleri oldukça iyi sonuç vermiştir. Model

İMKB bağımlı değişken ve R, USD, INT ve AU olmak üzere 4 açıklayıcı değişkenle kurulabilir durumdadır.

Çalışmada tahmin için kullanılacak yöntemler, ARMA(p,q) modeli, Newton Yöntemi ve yapay sinir ağlarıdır. Bütün

modellerde bağımlı değişken olarak İMKB kullanılmıştır. ARMA(p,q) modeli için E-Views 5.0, Newton Yöntemi için Excel

Solver ve YSA için ise Matlab R2008

paket programları kullanılmıştır.

3.1. ARMA (p,q) Modelleri İle Tahmin

ARMA (p,q) zaman serileri ile tahmin yöntemi için literatür çalışmaları taranmış ve sonuçların yumuşak hesaplama

tekniklerinden yana olumlu bir yönde olduğu bulgusuna ulaşılmıştır. Yapılan analizde kurulan model ve çıktıları aşağıda

verilmektedir.

Tablo 2 Model Katsayı ve t İstatistiği Tablosu

Bağımlı

Değişken: IMKB

Değişkenler

R

USD

INT

AU

W

Katsayı

-0.792514

0.677033

-0.091745

0.25617

3.655265

Std. Hata

0.024654

0.022843

0.007952

0.024307

0.255693

t-İstatistiği

-32.14575

29.63817

-11.53718

10.53893

14.29552

Olasılık

0

0

0

0

0

Tablo 3. ARMA (1,1) Tahmin Edici Sonuçları Tablosu

R2

0.92529

Ortalama Bağımlı Değişken

4.042622

Düzeltilmiş R2

0.92521

S.D. dependent var

0.589367

S.E. of regression

0.161178

Akaike Bilgi Kriteri

-0.81128

Sum squared resid

97.96468

Schwarz Kriteri

-0.80303

Model E-views 5.0 paket programı ile çözümlenmiş ve elde edilen sonuçlar yukarıdaki tabloda verilmektedir. ARMA(1,1)

modelinde R2=0.92, MSE= 0.1385, AIC=-0.81 ve Schwarz Criterion=-0.80 olarak gerçekleşmiştir. ARMA(1,1)’e göre

kurulan model doğrultusunda gerçekleşen değer imkb, tahmin edilen değer imkbf ve artık değer grafiği Şekil 5’de

verilmektedir.

Şekil 5. ARMA(1,1)’e göre model sonuçları grafiği

81

AYGÖREN-SARITAŞ-MORALI

3.2. Newton Metodu ile Tahmin

Newton yöntemi ile doğrusal ve doğrusal olmayan zaman serilerine ilişkin tahminler yapılabilmektedir. İMKB 100

endeksine ilişkin stokastik olarak nitelendirilen, yani açıklayıcı değişkenlere ait gözlenebilen geçmiş değerlerin var olduğu

zaman serisi üzerinde Newton yöntemi ile tahmin edilir. Sonraki aşamada, kurulan parabolik ve doğrusal polinom

denklemlerine ait çözüm üretme ve kök bulma işlemi yapılır. Çalışmada açıklayıcı değişkenler ile yapılan modellemeler

aşağıda verilmektedir.

W0Y

W0Y

W1 X 1 W2 X 2 W3 X 3 W4 X 4

W1 X 1 W2 X 2 W3 X 4

2

1

W0Y

W1 X

W2 X

W0Y

W1 exp( x1

2

2

x2

W3 X

2

3

x3

x4 )

W4 X

(7)

(8)

2

4

(9)

(10)

Model çalışmalarında Y100 bağımlı değişkeni gösteren İMKB olmak üzere; bu modelin açıklayıcılarının belirli bir ağırlık

katsayısı ile modele içerilmesi sonucunda, her denklem için tahmin sonuçları elde edilmiştir. Tahmin sonuçları Yf100 tahmin

değerleridir. Hata değerleri gözlemlenen Y100 ve tahmin değeri Yf100 arasındaki farktır ve Y100- Yf100 = Ф olarak ile ifade

edilmektedir.

Model1 : W0Yf100 W1 ( R) W2 (USD) W3 ( INT ) W4 ( AU )

Model2 : W0Yf100 W1 ( R) W2 (USD) W3 ( AU )

Model3 : W0Yf100

W0Yf100

W1 ( INT ) 2

W2 ( AU ) 2

W1 exp( R USD INT

W3 (USD) 2

(11)

(12)

W4 ( R) 2

AU )

(13)

(14)

Kurulan modeller Excel Solver programı ile çözülmüş, denklemlere ilişkin katsayılar ve Yf100 değeri tahmin edilmiştir.

Model için tahmin çalışması yapılırken zaman sınırı olabildiğince geniş tutulmuş, iterasyon 1000, duyarlılık değeri

0.000001, tolerans %0.01, yakınsama değeri %0.0001 olarak alınmıştır. Tahmin edilen sonuçlar Tablo 4’te verilmektedir.

Tablo 4. Newton Metodu Model Parametre Tahminleri

R2

0.958

0.954

0.898

0.545

MODEL 1

MODEL 2

MODEL 3

MODEL 4

MSE

0.1421

0.1505

0.2212

0.3275

W1

-0.774

-0.928

0.015

0.000

W2

0.576

0.419

0.043

null

W3

-0.193

0.649

0.357

null

W4

0.748

null

-0.237

null

Sonuçlar değerlendirildiğinde Model 1 0.958 R2 değeri ile tahmin için kullanılabilen en iyi denklem olarak sonuç vermiştir.

Tablo 5. Newton Metodu Tahmin Edici Sonuçları Tablosu

2

R

Düzeltilmiş R2

S.E. of regression

Sum squared resid

0.958

0.946

0.05407

10.9867

Ortalama Bağımlı Değişken

S.D. dependent var

Akaike Bilgi Kriteri

Schwarz Kriteri

0.00065441

6.53E-02

-2.99416892

-2.975973055

Model Excel Solver ve E-views 5.0 paket programı ile çözümlenmiş ve elde edilen sonuçlar Tablo 3.5’te verilmektedir.

Newton metodu Model 1’e göre R2=0.95, MSE= 0.1421, AIC= -2.99 ve Schwarz Criterion -2.97 olarak gerçekleşmiştir.

Newton metodu Model 1’e göre çözüm doğrultusunda; gerçekleşen değer (Y100), tahmin edilen değer (Yf100) ve artık değer (Ф)

grafiği aşağıda verilmiştir.

82

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

Şekil 6. Newton Metodu model sonuçları grafiği

3.3. Yapay Sinir Ağları ile Tahmin

Gizli nöronlar ve doğrusal çıktı nöronları içeren iki katmanlı ileri beslemeli yapay sinir ağları temin edilen veri ve yeterli

sayıda nöron içeren gizli tabakaları ile çok boyutlu görüntüleme problemlerini oldukça iyi şekilde uyarlayıp, çözebilir. Ağ

Levenberg-Marquardt geri yayılım algoritması (trainlm) ile eğitilmiştir.

Şekil 7. İki katmanlı ileri beslemeli ağ yapısı

Şekil 7’de modelin ileri beslemeli yapısı gösterilmektedir. Input (girdi) bölümünde 4 adet açıklayıcı değişken yer almaktadır.

Hidden Layer (gizli katman) bölümünde ise hiperbolik tanjant fonksiyonu kullanılarak sistemin içerisinde çözümlenen

ağırlık katsayıları (w1,w2,…wn) ve değişken katsayıları (b1,b2….bn) belirlenir. Çözümlenen model için ise çıktı katmanında

bu ağırlık ve değişken katsayıları doğrusal fonksiyon çerçevesinde işleme alınır. Daha sonra ise çıktı olarak tahmin sonucu

elde edilir. Gizli katmanda yer alacak olan nöron sayısı model performansının belirlenmesinde dikkate alınmaktadır. Model

performansı için 5-10-20 nöronlu gizli katmanlar denenmiştir. En iyi model performansı R 2 değerinin 1’e, MSE’ nin 0’a

yaklaştığı, ayrıca AIC ve BIC parametrelerinde en küçük değerleri aldığı durumda gerçekleşir.

Tablo 6, yapay sinir ağlarında ileri beslemeli geri yayılım algoritması ile yapılan model çözümleme işleminin sonuçlarını

yansıtmaktadır. Model öğrenme, geçerlilik sınaması ve test etme işlemleri ile birlikte çalıştırılmıştır. Buna göre her bir

öğrenme-sınama- test etme işlemi için gizli katmandaki nöron sayısı ve öğrenme oranları değiştirilmiştir. Bu bakımdan

değerlendirildiğinde model sonuçları açısından R2 ve MSE önemli performans göstergeleri olarak kullanılmıştır. Kurulan

modellerde 3779 veri farklı oranlarda öğrenme, geçerlilik sınaması ve test etme için kullanılmıştır.

83

AYGÖREN-SARITAŞ-MORALI

Tablo 6 Oranlar-Nöron Sayıları Ve Tahmin Sonuçları Tablosu

ORANLAR

PANEL B

ORANLAR

PANEL A

70-15-15

75-10-15

2

20 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0082

0.01

0.0092

R

0.9974

0.9970

0.9972

20 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0082

0.0108

0.0095

R2

0.9976

0.9968

0.9972

15 nöron

Öğrenme

Geçerlilik

Test

10 nöron

Öğrenme

Geçerlilik

Test

5 nöron

Öğrenme

Geçerlilik

MSE

0.0126

0.0139

0.0145

MSE

0.0137

0.0142

0.0141

MSE

0.0475

0.0487

R2

0.9962

0.9962

0.9952

R2

0.9958

0.9958

0.9960

R2

0.9864

0.9851

15 nöron

Öğrenme

Geçerlilik

Test

10 nöron

Öğrenme

Geçerlilik

Test

5 nöron

Öğrenme

Geçerlilik

MSE

0.0116

0.0098

0.0123

MSE

0.0162

0.0172

0.0193

MSE

0.0278

0.0284

R2

0.9966

0.9966

0.9964

R2

0.9952

0.9948

0.9944

R2

0.9920

0.9916

Test

0.0529

0.9847

Test

0.026

0.9922

ORANLAR

PANEL C

ORANLAR

PANEL D

70-20-10

80-10-10

20 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0089

0.0095

0.01

R2

0.9974

0.9972

0.9968

20 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0081

0.0088

0.0097

R2

0.9987

0.9987

0.9985

15 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0093

0.0099

0.012

R2

0.9972

0.9970

0.9962

15 nöron

Öğrenme

Geçerlilik

Test

MSE

0.0102

0.0105

0.0114

R2

0.9985

0.9983

0.9985

10 nöron

Öğrenme

Geçerlilik

Test

5 nöron

Öğrenme

Geçerlilik

MSE

0.0188

0.0166

0.0179

MSE

0.0275

0.0297

R2

0.9946

0.9948

0.9950

R2

0.9922

0.9908

10 nöron

Öğrenme

Geçerlilik

Test

5 nöron

Öğrenme

Geçerlilik

MSE

0.0183

0.021

0.0211

MSE

0.0258

0.026

R2

0.9973

0.997

0.9969

R2

0.9962

0.9964

Test

0.0273

0.9916

Test

0.0274

0.9958

Tablo 6 Panel a değerlendirildiğinde iki katmanlı ileri beslemeli ve geri yayılım algoritması ile 4 açıklayıcı değişkenin girdi

olarak kullanıldığı, gizli katmanda 20 nöronun bulunduğu 2645 verinin öğrenme için, 567 verinin geçerlilik sınaması için ve

567 verinin ise test için kullanıldığı model en iyi performansı göstermiş ve MSE=0.0082 ve R2=0.9974 olarak

gerçekleşmiştir. Panel b değerlendirildiğinde iki katmanlı ileri beslemeli ve geri yayılım algoritması ile 4 açıklayıcı

84

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

değişkenin girdi olarak kullanıldığı, gizli katmanda 20 nöronun bulunduğu 2834 verinin öğrenme için, 378 verinin geçerlilik

sınaması için ve 567 verinin ise test için kullanıldığı modelde MSE=0.0082 ve R 2=0.9976 olarak gerçekleşmiştir. Panel c

değerlendirildiğinde iki katmanlı ileri beslemeli ve geri yayılım algoritması ile 4 açıklayıcı değişkenin girdi olarak

kullanıldığı, gizli katmanda 20 nöronun bulunduğu 2645 verinin öğrenme için, 756 verinin geçerlilik sınaması için ve 378

verinin ise test için kullanıldığı modelde MSE=0.0089 ve R2=0.9972 olarak gerçekleşmiştir. Panel d değerlendirildiğinde iki

katmanlı ileri beslemeli ve geri yayılım algoritması ile 4 açıklayıcı değişkenin girdi olarak kullanıldığı, gizli katmanda 20

nöronun bulunduğu 3023 verinin öğrenme için, 378 verinin geçerlilik sınaması için ve 378 verinin ise test için kullanıldığı

modelde MSE=0.0081 ve R2=0.9987 olarak gerçekleşmiştir.

Bu bulgular sonucunda model performansı açısından en iyi model %80-%10-%10 oranlarının kullanıldığı, gizli katmanda 20

nöronun bulunduğu ve R2=0.9987 çıktığı modeldir. Bu modele ilişkin ağ çalışma aşamaları, tahmin grafikleri ile artık değer

grafikleri aşağıda gösterilecektir.

Tablo 7 YSA Tahmin Edici Model Sonuçları

R2

Düzeltilmiş R2

S.E. of regression

Sum squared resid

0.9987

0.9972

0.01404

0.74352

O. Bağımlı Değişken

S.D. Bağımlı Değ.

Akaike Bilgi Kriteri

Schwarz Kriteri

0.000545914

0.01439161

-5.692786

-5.68618

YSA modeli Matlab 7.6.0 (R2008a) paket programı ile çalıştırılmıştır. İterasyon sayısı maksimum 1000 olarak belirlenmiş

ve 29 saniyede maksimum iterasyon sayısı 1000 iken 183 iterasyonda sonuca ulaşmıştır. Şekil 8’de devir performansı grafiği

gösterilmektedir.

Şekil 8 Devir Performans grafiği

Şekil 9’da çalıştırılan modele ilişkin eğitim, geçerlilik sınaması ve test aşamaları için R 2 değerleri grafiği verilmiştir.

Öğrenme aşaması için R2= 0.9974, geçerlilik sınaması aşaması için R2=0.9974, test aşaması için R2=0.9970 ve modelin

tamamında R2=0.9987 olarak gerçekleşmiştir. 183 iterasyon ve 29 saniyede MSE=0.0086 değerine ulaşmış ve en iyi

performansı göstermiştir. Gerçekleşen IMKB değerleri (imkb), tahmin edilen IMKB değerleri (imkbp) ve artık değer

(residual) grafiği Şekil 10’da verilmektedir.

85

AYGÖREN-SARITAŞ-MORALI

Şekil 9. YSA Regresyon performans grafiği

Şekil 10. YSA tahmin edici model sonuçları grafiği

4. Model Performansları Ve Bulguların Karşılaştırılması

Bu çalışmada ekonomik açıdan iyi bir algılayıcı niteliğinde olan İMKB 100 endeksine ilişkin öngörü uygulaması yapılmıştır.

Öngörü modelinde İMKB 100 endeksi ile yakından ilişkili olan faiz oranı, altın fiyatları, bankalar arası çift taraflı işlem

miktarı ve dolar kapanış değeri değişkenleri analize dahil edilmiş ve modelleme çalışmaları yapılmıştır. Çalışmada

değişkenlere ait günlük 3779 adet veri kullanılmıştır. Analiz için ilk etapta durağanlaştırma işlemi yapılmıştır. Model

çalışması geleneksel zaman serileri ARMA (1,1), Newton nümerik arama yöntemleri ve yapay sinir ağları geri yayılım

algoritması kullanılarak çözümlenmiştir. Kurulan tahmin modellerinden elde edilen sonuçlar ise korelasyon katsayısı, MSE,

AIC, Schwarz Kriteri (Bayesian Info Criterion) değerleri ile kıyaslanmıştır. Çalışmada en iyi performansı YSA geri yayılım

algoritması, daha sonra Newton yöntemi ve en sonda ise en düşük performansı ARMA (1,1) yöntemi vermiştir. Sonuçlar

Tablo 3.11’de gösterilmektedir.

86

ULUSLARARASI ALANYA İŞLETME FAKÜLTESİ DERGİSİ 4/1 (2012)

Tablo 8 Model Sonuçları Tablosu

2

YSA

Newton

ARMA(1,1)

R

0.9987

0.954

0.925

MSE

0.0081

0.1421

0.1385

AIC

-5.69

-2.99

-0.80

BIC

-5.68

-2.97

-0.81

5. SONUÇ VE ÖNERİLER

Bazı makroekonomik değişkenlerin seyrinin ne olduğu yada ne olacağı bir ekonomide sürdürülebilir kalkınma ve büyüme

hedefleri ile yakından ilişkilidir. Küreselleşme olgusunun dünya ülkeleri tarafından mikro ve makro temellerde hissedildiği

günümüzde ülkelerin ekonomi politikalarını birbirlerinden bağımsız belirlemeleri mümkün değildir. Özellikle ekonomik ve

siyasi belirsizliklerin az gelişmiş ve Türkiye’nin de içinde bulunduğu gelişmekte olan ülkelerde yoğun şekilde tüm makro

politikaları tehdit etmesi nedeni ile bu tip ülkeler en az zarar ile bundan kurtulmanın yolunu arayıp, uygun politika

geliştirmek zorundadırlar. Bu politikaları geliştirmenin en gerçekçi ve uygulama alanı olan yöntemi ise makro ve mikro

ekonomik değişkenlere ilişkin öngörülerde bulunmaktır. İşsizlik oranı, enflasyon oranı gibi makroekonomik göstergeler ile

makro hedeflerden bağımsız olmayan, ülkedeki siyasi ve ekonomik gelişmelere hızlı bir şekilde tepki veren IMKB

endeksine ilişkin detaylı analizler ve tahmin modelleri geliştirilmesi gerekmektedir.

Literatür incelendiğinde İMKB endeksine ilişkin öngörü modelleri çalışmasının yapıldığı görülmektedir. Özellikle İMKB

100 endeksine ilişkin geleneksel zaman serileri kullanılarak tahmin çalışmasının yoğun bir şekilde yapıldığı görülmektedir.

Ancak iktisat ve istatistik bilimlerinin iç içe girmiş olması, istatistik bilimin yoğun olarak iktisat teorisinde kullanılır hale

gelmesi farklı yöntemlerin gelişmesine ışık tutmuştur. Bunun yanı sıra bilgisayar ve bilgi teknolojilerinde ulaşılan noktada,

ekonomi dünyasında farklı öngörü model ve metotları denenmeye başlanmıştır. YSA, bulanık mantık ve genetik algoritma

gibi yumuşak hesaplama teknikleri geleneksel zaman serilerinden farklı olarak çok karmaşık modelleri çözme imkanına

sahiptirler. Bu bakımdan bu yöntemlerin yer aldığı birçok model öngörü çalışmalarında kullanılmaya başlanmıştır.

Model sonuçlarını içeren Tablo 8 bilim dünyasının geldiği noktada artık geleneksel metotların rafa kaldırıldığı yerini yeni

teknolojilerin yalın halde yada melez karışımlarına bıraktığı bir hal almış durumda olduğunu da göstermektedir. Gerek

bulgulardan elde edilen sonuçlar gerekse de literatür taraması bu konuda yeni teknolojilerin geleneksel yöntemlerin bir hayli

önünde olduğunu göstermektedir.

Gelişmekte olan ülkelerin başlıca sorunlarından birisi olan siyasi ve ekonomik belirsizliklerin neden olduğu yüksek risk

algılamasının azaltılması için ileriye yönelik senaryolar ve öngörülerin yapılması gerekmektedir. Özellikle kaotik durumun

varlığında yapılacak kuvvetli öngörüler yatırımcının yüksek risk algılamasının azalmasını sağlayacak ve karlılığını

artırmasını sağlayacaktır. Bu bakımdan öngörü modelleri yatırımcılar için oldukça önemlidir.

Bu çalışmada ele alınan öngörü modellemesi matematik, istatistiki, ekonomi ve bilgisayar teknolojilerinin ihtiva eder

nitelikte geniş bir işlem ağına sahiptir. Bu noktada, elde edilen sonuçlara ait performanslar var olan yapıda ele alınan

değişkenler ile kurulan modellerin ekonomik değişkene ait öngörü kapasitesinin ne olduğunu gösterir niteliktedir. Bu ve

buna benzer diğer makroekonomik değişkenler için kurulacak öngörü modellerinde yeni bilgisayar teknolojilerinin

melezlenmesi yöntemi ile geliştirilmelidir.

Kullanılacak yeni teknolojilerde model performansı kullanılan bilgisayarın hızına ve kapasitesine, modelde içerilen

değişkenlere ait verilere ve kurulan modelin yapısına bağlı olarak değişmektedir. Bu bakımdan bundan sonraki aşamada

kurulacak olan modeller için ağın eğitilmesini hızlandıracak, devir sayısını ve geçen süreyi azaltacak yeni teknikler

geliştirilmeli ve bu yeni tekniklere imkan tanıyan neuro-fuzzy uygulamaları ile daha çok deneme yapılmalıdır. Model

performanslarının başarı oranları kullanılan nöron, gizli katman sayısı ve öğrenme oranları ile ilişkili olduğu için farklı

denemeler yapılarak model performanslarında optimum çözümler üretilmelidir.

87

AYGÖREN-SARITAŞ-MORALI

KAYNAKLAR

AKDİ Y. (2003). Zaman Serileri Analizi (Birim Kökler Ve Kointegrasyon), Bıçaklar Kitabevi, Ankara

BOZ A. (2000) Lineer Olmayan İntegral Denklemlerin Newton Metodu İle Çözümü, Dumlupınar Üniversitesi, Fen Bilimleri Enstitüsü

Yüksek Lisans Tezi, Kütahya

BOZKURT H. (2007) Zaman Serileri Analizi,Ekin Kitabevi, Bursa

CEYLAN A., Korkmaz T. (2004) Sermaye Piyasası ve Menkul Değer Analizi, İstanbul

DEMİREL Ö. (2009) Anfis Ve Arma Modelleri İle Elektrik Enerjisi Yük Tahmini Marmara Üniversitesi Fen Bilimleri Enstitüsü Yüksek

Lisans Tezi

DOĞAN V. (2006). Forecasting Stock Marker Return Using Artificial Neural Networks Boğaziçi Üniversitesi Fen Bilimleri Enstitüsü

Yüksek Lisans Tezi, İstanbul

ELMAS, Ç.(2003). Yapay Sinir Ağları (Kuram, Mimari, Eğitim, Uygulama), Seçkin Yayıncılık, Ankara, 975 347 612 4

GÜNAY S., EĞRİOĞLU, E.; ALADAĞ, Ç.(2007). Tek Değişkenli Zaman Serileri Analizine Giriş, Hacettepe Üniversitesi Yayınları, Ankara

HAMZAÇEBİ C., KUTAY, F.(2004). Yapay Sinir Ağları ile Türkiye Elektrik Enerjisi Tüketiminin 2010 Yılına Kadar Tahmini, Mühendislik

Mimarlık Fakültesi Dergisi, Endüstri Mühendisliği Bölümü, Gazi Üniversitesi, Ankara

HARMON, P., MAUS, R., MORRİSEY, W. (1988). Expert System Tools and Applications, John Wiley &Sons Inc., Canada

KOCABAş Ş. (1998). Yapay Zeka Ders Notları İstanbul Teknik Üniversitesi, İstanbul

KONURALP G. (2005). Sermaye Piyasaları Analizler, Kuramlar Ve Portföy Yönetimi, 2. Baskı 2005 İstanbul

KURT A. (1995). “Uzman Sistem Nedir?” Gazi Üniversitesi Fen Bilimleri Enstitüsü Bülteni Cilt :8 Sayı: 3

MURPHY J. (1986). Technical Analysis of Futures Markets, New York Institute of Finance, New York

MUSAYEV, B.İ. (1988) Tekli İntegral Denklemlerin Konsruktif Çözüm Yöntemleri, Azerbaycan Üniversitesi Doktora Tezi

OCAKOĞLU G. (2006). Lojistik Regresyon Analizi Ve Yapay Sinir Ağı Tekniklerinin Sınıflama Özelliklerinin Karşılaştırılması Ve Bir

Uygulama, Uludağ Üniversitesi Sağlık Bilimleri Enstitüsü Yüksek Lisans Tezi, Bursa

ÖZGEN D. (2007). Yapay Sinir Ağları Analizi Ve Türk Finans Piyasaları: İMKB 30 Endeksi Uygulaması, Marmara Üniversitesi Bankacılık

ve Sigortacılık Enstitüsü Yüksek Lisans Tezi, İstanbul

ÖZTEMEL, E. (2006). Yapay Sinir Ağları, Papatya Yayıncılık, İstanbul, 975-67-97-39-8

SEVÜKTEKİN, M., NARGELEÇEKENLER M. (2005). Zaman Serileri Analizi, Nobel Yayın Dağıtım Ltd., Ankara

SEYİDOĞLU H. (2005) Uluslar arası Finans, 3. Baskı İstanbul

TRİPPİ R.R., TURBAN E. (1996) Neural Network in Finance and Investing, Irwin Professional Pub.,Chicago

YILDIZ Ö. (2006). Döviz Kuru Tahmininde Yapay Sinir Ağlarının Kullanımı, Osmangazi Üniversitesi Sosyal Bilimler Enstitüsü Yüksek

Lisans Tezi Eskişehir

88