işyerlerinin ticareti yaptıkları emtianın personel iaşe

advertisement

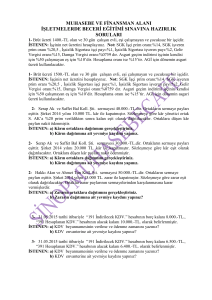

İŞYERLERİNİN TİCARETİ YAPTIKLARI EMTİANIN PERSONEL İAŞE GİDERLERİNDE KULLANILMASI Abubekir Taşyürek Yeminli Mali Müşavir I- GİRİŞ Globalleşen dünyada değişen ekonomik şartlara uyum sağlamak ve gelişmelerin arkasında kalmamak kişi ve kurumların önemli görevleri arasında sayılmaktadır. Bilindiği üzere vergi, mükellefi olan gerçek ve tüzel kişilerden kamu harcamalarını karşılamak üzere karşılıksız olarak alınan kamu geliridir. Bu kamu gelirlerinin mevzuatının sürekli değişmesi ve bu değişikliklerin takibi yükümlülerin her an gündeminde olan bir konudur. Yükümlüler sürekli değişen ve gelişen mali ve ekonomik mevzuatı her halükarda yakından takip etmek zorundadırlar. Özellikle firmalarda verimliliği artırmak açısından sosyali çerik taşıyan giderler öncelikli olarak dikkatle izlenmeli ve istifade edilmelidir. Kamu idaresince bir boyutuyla vergisel avantaj olarak ta vergi mükelleflerine sunulan bu sosyal iççerikli giderlerin yükümlüler tarafından iyi değerlendirilmesi gereklidir. Bu yazımızda sosyal içerikli giderlerden olan personele işyeri ve işyeri müştemilatında verilen yemek giderlerinin vergi mevzuatındaki yerini ve bu konuya dahil bazı özellikli durumları değerlendirmeye çalışacağız. II- GELİR VE KURUMLAR VERGİSİ AÇISINDAN GVK’nun 40 ıncı maddesinde ticari safi kazancın tespit edilmesi için indirilebilecek giderler sekiz madde halinde sayılmıştır. Diğer taraftan, kurumlar vergisi mükelleflerin içinde KVK’nun “safi kurum kazancı” başlıklı 13 üncü maddesine göre “safi kurum kazancının tespitinde gelir vergisi kanunun ticari kazanç hükümleri uygulanır” denilmektedir. İndirilecek giderlerin sayıldığı GVK’nun 40 ıncı maddesinin ikinci bendinde; hizmetli ve işçilere işyerinde veya işyerinin müştemilatında (=eklentilerinde) iaşe (=yemek, yiyecek) sağlanması giderlerinin, ticari safi kazancın tespitinde indirilmesi kabul edilen giderlerden olduğunu sayılmıştır. GVK’nun “gelir vergisinde istisna edilen ücret gelirleri”nin belirlendiği 23 üncü maddenin 8 inci bendinde de hizmet erbabına işverenlerce işyerinde veya işyeri müştemilatında yemek verilmek suretiyle sağlanan menfaatleri de saymıştır. Bu iki maddenin birlikte mütaalasına göre hizmetli veya işçilerin işyeri veya müştemilatında iaşesi için yapılan giderlerin ticari kazancın elde edilmesi veya idame ettirilmesi için gerekli faaliyet giderlerinden olduğu ve yapılan bu giderlerin gelir vergisinden istisna edildiği belirlenerek gider yazılması konusunda tereddüt olmadığı ortaya çıkmaktadır. Yapılan düzenlemenin yerinde ve isabetli olduğu gerçektir. Çünkü iş yeri veya müştemilatında hizmet erbabına veya işçilere verilen iaşeler ücretin bir unsuru değildir. Bu gederler ticari kazancın sağlanması ve sürekliliğinin gerçekleştirilmesi için gerekli faaliyet giderleridir. Bu giderler vasıtasıyla işlerlerinde iş barışı ve motivasyon artışı sağlanmakta ayrıca çalışan-işveren dayanışması gerçekleşmesine vesile olunarak verimlilik artışı gerçekleştirilmektedir. “iaşe”ve “müştemilat” tabirlerinde vurgulanan muhtevanın dikkate alınarak, işverenlerin hizmet erbabına ve işçilere işyeri ve işyerinin eklentilerinde yemek vermek suretiyle sağladıkları menfaatlerin bedelleri belgelerine dayanarak üzerinden ayrıca gelir vergisi hesaplanmasına gerek bulunmadan gider yazılabilmektedir. Burada verilen yemeğin işyerinde pişirilmesi de şart değildir. Yemek hazır olarak dışardan alınıp işyerinin yemekhane veya mutfak olarak tahsis edilen bölümünde de personelin istifadesine sunulabilir. III- KATMA DEĞER VERGİSİ AÇISINDAN KDVK’nun 3/a maddesinde “vergiye tabi malların her ne surette olursa olsun vergiye tabii işlemler dışındaki amaçlarla işletmeden çekilmesi” vergiye tabi malların işletme personeline ücret, pirim, ikramiye, hediye, teberru gibi namlarla verilmesi” teslim sayılan hallerden olduğunu belirleyerek KDV’ye tabi tutulması gerektiği hükme bağlanmıştır. Buna göre teslimi KDV’ye tabi olan malların işletme personeline ücret, prim, ikramiye, teberru gibi isimlerle verilmesi şeklinde sağlanan menfaat ayni olarak verilmiş bir ücrettir. Bu teslimler için KDV hesaplanması gerekmektedir. Kanun maddesinin “vergiye tabi malların işletme personeline ücret, pirim, ikramiye, hediye teberru gibi namlarla verilmesi” şeklinde lafzının “mevhum-u muhalifine” göre ise “vergiye tabi malın faaliyetin devamı ve kazanç elde edilmesi gayesine yönelik olarak personel iaşe giderlerine konu edilerek sarf edilmesi” KDV’ne tabi bir işlem değildir. Personele sağlanan iaşe giderlerinin gelir ve kurumlar vergisi matrahları tespitine etkisi ve üzerinden katma değer vergisi hesaplanması iç içelik arz etmektedir. Yükümlülerin firmalarından çektikleri bir malın çıkışının ticari faaliyetin içeriğiyle ilgiliyse ve ticari faaliyetin idamesi için yapılması gereken bir masraf ise; faaliyet gideri olarak dikkate alınmalıdır. Personele işyeri veya işyeri müştemilatı dahilinde verilen yemekler ticari faaliyetin gereği bir faaliyet gideri olarak mutaala edildiğinde bu gidere ait ödenen KDV’lerinde indirim konusu yapılması gereklidir. Katma değer vergisi uygulamasında hizmet erbabına sağlanan menfaatlerden “personele işyerlerinde veya müştemilatında yemek verilmesi”nin KDV’ye tabi tutmayacağı 9 numaralı KDVK Genel Tebliğinin 8 nolu bölümünde açık bir şekilde belirtilmiştir. Söz konusu tebliğde “personele işyerinde veya müştemalitında yemek verilmesi” giderleri “işletmede yaratılan katma değerin bir unsuru olan bu giderler maliyetin bir parçası olduğundan personele tahsis sırasında vergiye tabi tutulmayacak, bu mal ve hizmetlerin iktisabında yüklenilen vergiler ise genel hükümlere göre indirim konusu yapılabilecektir” Uygulamada sıkça rastlandığı üzere firmalar, hizmet erbabı ve işçileri için kendi bünyelerinde oluşturdukları mutfakları ve mutfağın işletilmesi için bulundurdukları aşçıları vasıtasıyla yemek pişirmekte ve bunun daha ekonomik ve steril olduğunu düşünmektedir. Bu uygulamayı yapan firmalar iaşe için gerekli malzemeleri muhtelif tedarikçi kurumlardan sağlayarak ödedikleri KDV’leri de indirim konusu yapmaktadırlar. Yapılan bu işlem kanaatimize göre vergi yasalarımıza uygundur. Bu yazımızın özel konusunu oluşturan “işyerlerinin ticaretini yaptıkları emtianın personel iaşe giderlerinde kullanılması” konusu yukarıda incelemeye çalıştığımız “personele işyeri ve işyeri müştemilatında yemek verilmesi” konusunun içindedir. Firmaların ticaretini yaptıkları emtiadan çalışan personelin sayısıyla mütenasip kısmını personeli için hazırlanan yemekte kullanabilir. Bu konuda muvazaaya yer verilmeyecek şekilde düzenlenecek “dahili sarf belgesi” veya dahili sarf zabıtı” na istinaden ilgili gider hesabına aktarabilir. IV- THP’YE GÖRE MUHASEBELEŞTİRİLMESİ İncelemeye çalıştığımız konunun muhasebeleştirilmesiyle ilgili muhasebe kaydı örnekleri konunun daha iyi anlaşılabilmesi için aşağıda sunulmuştur. Örnek; Her türlü gıda ve ihtiyaç maddeleri ticaretiyle iştigal eden ve marketler zinciri işletmeciliği yapan bir yükümlü satışlar yaptığı ticari mallardan (temel gıda maddesi) bazılarını özel ihtiyaçlarını karşılamak üzere evine götürmüştür. Söz konusu ticari malların firmadan çekilişi sebebiyle KDV hesaplaması gereklidir. Çekilen ticari malların emsal bedelinin 50.000.000.- TL olduğu varsayılırsa muhasebe kaydı THP’ye göre (7/A seçeneği) aşağıdaki gibi olacaktır. _____________________ / __________________ 131- Ortalardan Alacaklar 153- Ticari Mallar 391- Hesaplanan KDV 58.500.000.-TL 50.000.000.-TL 8.500.000.-TL _____________________ / ____________________ Bahsi geçen 50.000.000.-TL’lık ticari malların firma bünyesinde hazırlanan personel yemeği için sarf edilmesi halinde ise THP’ye yapılacak muhasebe kaydı aşağıdaki gibi alacaktır. (Ticari malların maliyet bedeli 42.500.000.-TL varsayılmıştır.) ___________________________ / _____________________ 770- Genel Yönetim Giderleri 42.500.000.770 4 431 – Personel İaşe Gideri 153- Ticari Mallar 42.500.000.__________________________ / _______________________ V- SONUÇ İşyeri veya işyeri müştemilatında (eklentilerinde) personele verilen iaşe (yemek, yedirme) harcamaları ticari kazancın tespitinde gider olarak alınabilecektir. İaşe giderlerinin alımında ödenen KDV’ler ise genel kurallara göre indirim konusu yapılabilecektir. Diğer taraftan yükümlülerin ticaretini yaptıkları ticari mallardan bazılarının kendi personeli için hazırlanan yemekte sarf edilmesi halinde, yapılan harcamalar yukarıdaki bölümlerde ayrıntılı olarak açıklandığı şekilde giderleştirilebilecektir. Yükümlülerin bu tür giderleştirme uygulamalarında muvazaalı işlemlerden kaçınılmaları, işin hacmi ve büyüklüğü, personel sayısı gibi hususları belirten “dahili sarf belgeleri” veya “sarf tutanakları”nın giderleştirme kayıtlarının müstenidi olarak muhafazası gereklidir. YARARLANILAN KAYNAKLAR 1- Yılmaz Özbalcı, Gelir Vergisi Kanunu Yorum ve Açıklamaları, Kasım 1998 2- Mehmet Maç, KDV Uygulaması, 3. Baskı, Denet A.Ş. 1995 3- Mehmet Maç, Genel Kurumlar Vergisi, 2. Baskı, Denet A.Ş. 1996 4- Nalan Akdoğan, Orhan Sevilengül, MSUGT’ye Göre Tek Düzen Muhasebe Sistemi Uygulaması, İSMMMO Yayınları, İstanbul 1995