serbest bölgelerde sağlanan teşvik ve avantajlar

advertisement

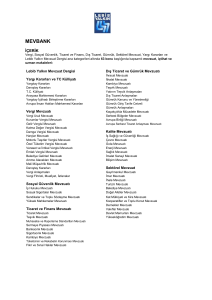

SERBEST BÖLGELERDE SAĞLANAN TEŞVİK VE AVANTAJLAR Ramazan CENK Maliye Bakanlığı Şube Müdürü I- GİRİŞ 06.06.1965 tarih ve 3218 Sayılı Serbest Bölgeler Kanunu’nun yürürlüğe girmesi ile Türkiye’de Serbest Bölgeler; AB ve Ortadoğu Pazarlarının yakınında Akdeniz, Ege ve Karadeniz’deki gelişmiş tesislere sahip büyük liman ve uluslararası havaalanlarına, karayolu ağlarına, kültür, turizm ve eğlence merkezlerine yakın yerlerde kurulmuştur. Serbest Bölgeler; bir ülkenin dış ticaret rejimi için gerekli olan mevzuat ve kısıtlamaların kısmen veya tamamen uygulama dışı bırakıldığı, genellikle uluslararası bir liman veya havaalanı yakınında olan, milli sınırlar içinde bulunmakla birlikte, gümrük sınırları dışında kabul edilen ve esas itibariyle ihracata yönelik faaliyet gösteren seçilmiş sınai ve ticari alanlardır. Buna göre, Serbest bölgeler; genellikle ülkenin dış ticaret hacmini geliştirmek, ithalat ve ihracatı kolaylaştırmak, sanayiyi canlandırmak, teknoloji transferini hızlandırmak gibi amaçlarla kurulur. Ayrıca, amaçlanan kalkınmaya uygun ortamı yaratmak, geleceğin sektörlerini seçip, teşvikleri onlara odaklamak, yeni yatırımları gerçekleştirecek yabancı sermaye ile teknolojiyi ülkeye çekip, ülkenin dünya ekonomisinin odak noktası olmasını sağlamaktır. Bu yazımızda; Türkiye’deki serbest bölgelere sağlanan teşvik ve avantajları özetler halinde açıklamaya çalışılmıştır. II- TÜRKİYE’DEKİ SERBEST BÜLGELERDEKİ FAALİYETLERE SAĞLANAN TEŞVİK VE AVANTAJLAR Serbest bölgeler; Gümrük Vergisi maliyetlerini çözmek ve vergisel avantajlarla ihracat endüstrilerine olumlu etki yapmalarını sağlamak amacıyla kurulmuş olup, buna göre, ülkenin gümrük mevzuatının ve vergi mevzuatının tamamen ya da kısmen uygulama dışı bırakıldığı alanlardır. Serbest bölgelerde sağlanan karlar ve gelirlerin, işgücü ücret gelirlerinin gelir ve kurumlar vergisinden kısmen veya tamamen muaftır. Ayrıca Serbest bölgelerde; ucuz enerji kullanımı, ihracata yönelik üretim için uygun altyapı bürokratik engellerden arınma ve yabancı sermayeli kuruluşlar için çeşitli güvenceler gibi başka teşvik araçları da bulunmakta olup, bu teşvik ve avantajlar sırasıyla aşağıda belirtilmiştir. A- Serbest bölgeler, gümrük hattı dışında sayılır. Bölgeye giren mallar gümrük vergisine tabi olmadığı gibi kredili ithalata uygulanan Kaynak Kullanımı Destekleme Fonu (KKDF) ve KDV de ödenmez. Sadece giriş ve çıkışlarda Bölgeler Fonuna mal değerinin %0.5’i kadar bir harç alınır. Türkiye’den getirilen mallar ile yatırım ve tesis safhasında kullanılan mallardan %0.5 oranındaki fon alınmaz. B- Bölgede yapılan faaliyetler sonucunda elde edilen gelirler, gelir vergisi ve kurumlar vergisinden, işler de katma değer vergisi dahil olmak üzere her türlü vergiden muaftır. (1) Serbest dolaşım halindeki malların bu nitelikleri, serbest bölgelerde bulundukları süre zarfında askıya alınır. Bu malların Türkiye’ye ithalinde ise yalnızca bölgeden yaratılan katma değer üzerinden KDV tahsil edilir. Serbest bölgeden üretilen veya serbest bölgeye getirilen malların yurt içine satış imkanı bulunmaktadır. C- Türkiye’deki tam ve dar gerçek ve tüzel kişilerin serbest bölgelerdeki faaliyetleri dolayısıyla elde ettikleri kazanç ve iratlar, Türkiye’nin diğer yerlerine getirildiğinin kambiyo mevzuatına göre tevsiki halinde de gelir ve kurumlar vergisinden muaftır. D- Serbest Bölgelerde yapılacak inşaat işleri için serbest bölge içerisinde düzenlenen kağıtlarla yapılan işlemlerin, yine bu bölgelerde noterler tarafından yapılacak işlemler için düzenlenen kağıtlar damga vergisi ve harçtan istisna edilmesi gerekir. Ayrıca Serbest bölgelerde yerleşik firmaların bu bölge içinde bulunan bankalar nezdinde yapacağı akreditif işlemleri ve bu işlemler sebebiyle düzenlenen kağıtlarında damga vergisi ve harçtan istisna edilmesi gerekir. E- Serbest dolaşımdaki eşyanın hariçte işleme rejimi kapsamında serbest bölgelerde işlenmesini müteakip Türkiye’ye ithalinde tam muafiyet uygulanır. F- Ticari politikası önlemlerine tabi üçüncü ülke menşeli mallar herhangi bir izne tabi olmaksızın serbest bölgelere getirilebilir. Serbest bölgede üretilen bir üründe kutlanılan 3. ÜIke menşeli mal için telafi edici vergi ödenecek ve böylece yeni ürün Avrupa Birliği ülkelerine gidebilecektir. 1 G- Serbest bölge faaliyetlerinden elde edilen kazanç ve gelirler hiçbir izne ve vergiye tabi olmaksızın yurt dışına veya Türkiye’ye transfer edilebilir. H- Serbest bölgelerde 6224 Sayılı Yabancı Sermaye Teşvik Kanunu uygulanmaz. Bu sebeple yabancılar için ayrıca müsaade almak gerekmez. I- İşçi ücretlerinden SSK primi dışında herhangi bir kesinti yapılmaz. İşçi ücretlerinden gelir vergisi kesintisi yapılmaz. Bu sebeple işçilik maliyeti düşük olur. (2) J- Bir serbest bölgenin faaliyete geçmesinden itibaren 10 yıl süreyle grev ve lokavt uygulanmaz. Ancak bu süre içinde toplu iş sözleşmesi üzerinde çıkacak menfaat uyuşmazlıkları Yüksek hakem kurulunca karara bağlanır. K- Fiyat, kalite ve standartlarla ilgili olarak kamu kurum ve kuruluşlarına kanunlarla ve diğer mevzuatla verilen yetkiler serbest bölgelerde uygulanmaz. Bölgedeki faaliyetlerle ilgili her türlü ödemeler dövizle yapılır. L- Bölgelerde her türlü bürokrasi ve kırtasiyecilik en aza indirilmiş olup, bölgeyi işletici kuruluşlar özel AŞ’ler şeklindedir. M- İşletici kuruluşlar ve kullanıcılar yatırım ve üretim safhalarında Bakanlar Kurulu’nca belirlenen teşviklerden yararlandırılabilirler. Serbest Bölgede sağlanan teşvik ve avantajlardan yararlanma, firmaların yerli ve yabancı olmasına göre değişmemektedir. N- Birçok ülkedeki serbest .bölgelerden farklı olarak, özellikle ekonominin girdi ihtiyacının ucuz ve düzenli olarak temin edilebilmesi açısından Türkiye serbest bölgelerinden Türkiye’ye yönelik mal satışlarına ve takas ticaretine kısıtlama getirilmemiştir. Türkiye’nin diğer yerlerinden bölgelere yapılan satışlar, ihracat sayıldığından bölge kullanıcıları, Türkiye’den ihracat fiyatına ve KDV ödemeden mal satın alabilirler. O- Serbest bölgeler ile Türkiye’nin diğer yerleri arasında yapılacak ticaret, dış ticaret rejimine tabidir. Serbest bölge ile diğer ülkeler ve serbest bölgeler arasında dış ticaret rejimi uygulanmaz. Ö- Yatırımcı - kullanıcılar, kurdukları tesisleri Serbest Bölgeler Genel Müdürlüğü’nün izni ile başkalarına devredebilirler. P- Faaliyet ruhsatı süresi; hazır işyeri kiralamak suretiyle faaliyet gösterecek kiracı kullanıcılar için 10 yıl, kendi işyerlerini inşa etmek suretiyle faaliyet gösterecek yatırımcı kullanıcılar için 20 yıldır. Ancak, bu süre üretim konusunda faaliyet gösteren kullanıcılardan kiracı kullanıcılar için 15 yıl, yatırımcı kullanıcılar için ise 30 yıldır. Daha uzun süreli faaliyet ruhsatı taleplerinin proje bazında özel olarak değerlendirilmesi ve uygun görülmesi halinde, 49 yıl için 100.000 ABD, 99 yıl için 250.000 ABD $ ücret alınmaktadır. R- Serbest bölgelerin alt yapısı gelişmiş ülkelerdeki benzerleri ile aynı standarttadır. Açık ve kapalı alan kiraları benzerlerine göre düşüktür. (3) III- SONUÇ Serbest bölgelerde faaliyette bulunan firmalara, yukarıda sayılan teşvik ve Avantajların yanısıra mevzuatın esnekliği, işgücü ve sağlanan diğer kolaylıklarla firmanın üretim maliyeti düşmekte, ithalat, ihracat ve transit ticaret hızlandırılmaktadır. Böylelikle, serbest bölgeye sahip ülkelerin uluslar arası pazarda rekabet gücünün artırmakta ve bu durum sonucunda da, kaliteli ve ucuz ürün imalatı sağlanmaktadır. Bu yazımızda, serbest bölgelerde faaliyette bulunan firmalara sağlanan ve genel olarak bilinmesi gereken ve önem arzeden teşvik ve avantajların neler olduğu konulara değinilmiş olup, bunların yanında diğer konular ihmal edilmiştir. 2 (1) Serbest Bölgelerde yapılan mal üretimi ve ticareti ile hizmetlerden sağlanan kazanç ve iratların; gelir ve kurumlar vergisinden muaf tutulabilmesi için, 3218 sayılı kanunla yer alan şartlarla birlikte, aşağıdaki şartların da bulunması gerekir. - Serbest Bölgenin Resmen Açılmış olması, - Üretim, Alım-Satımı ve Hizmetlerin Serbest Bölge Sınırları içinde Gerçekleştirilmesi, - Serbest Bölgede Faaliyette Bulunan Kullanıcı Olması, - Mal ve Bedellerinin Dövizle Ödenmiş Olması, - Döviz Üzerinden Sağlanan Kazanç ve İratların Türkiye’ye Kambiyo Mevzuatına Göre Getirildiğinin Belgelendirilmesi, (2) Serbest Bölgelerde, ücret geliri elde edenlerin bu gelirlerinin, gelir vergisi karşısındaki durumu hakkında ilerideki sayılarda açıklama yapılacaktır. (3) Sedat GÜNER, “Serbest Bölgelerde Vergi Kanunlarının Yeri”, Gümrük Kontrolörleri Derneği Yayınları Yayın No: 22 3