Allianz Hayat ve Emeklilik A.Ş. GRUPLARA YÖNELİK BÜYÜME

advertisement

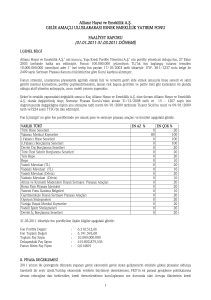

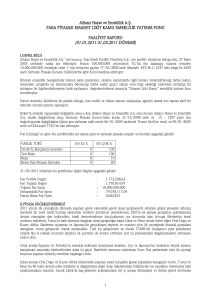

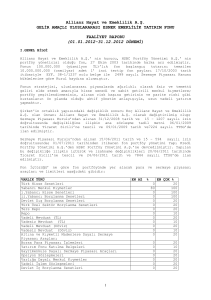

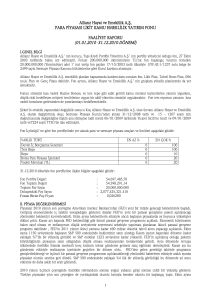

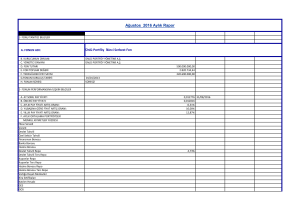

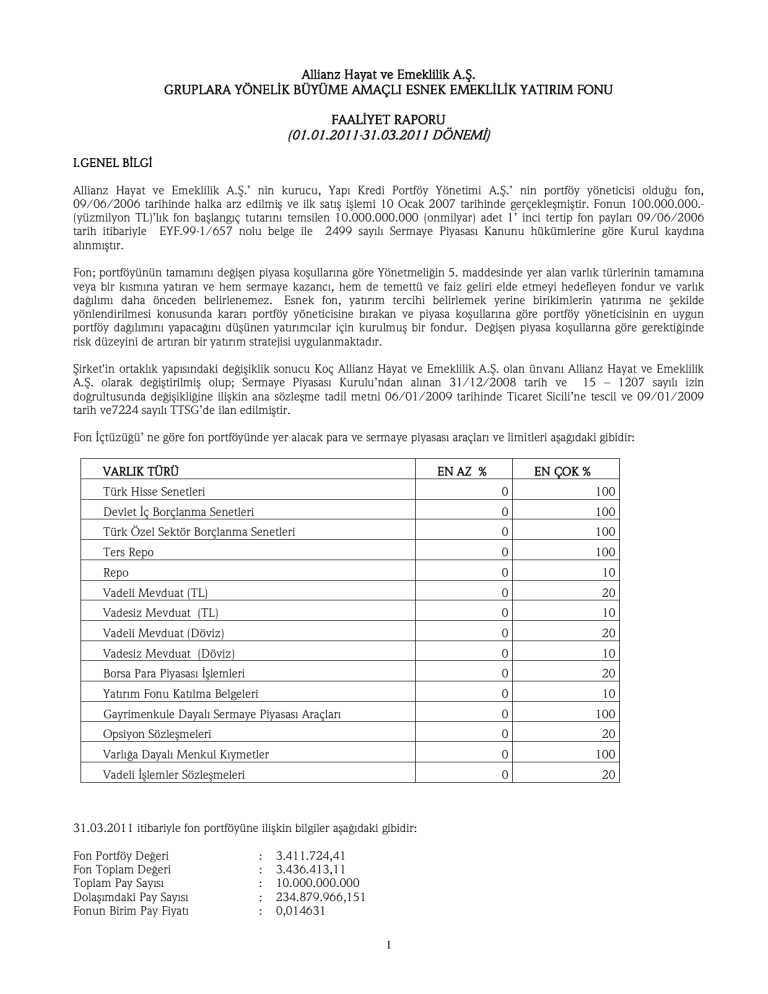

Allianz Hayat ve Emeklilik A.Ş. GRUPLARA YÖNELİK BÜYÜME AMAÇLI ESNEK EMEKLİLİK YATIRIM FONU FAALİYET RAPORU (01.01.2011-31.03.2011 DÖNEMİ) I.GENEL BİLGİ Allianz Hayat ve Emeklilik A.Ş.’ nin kurucu, Yapı Kredi Portföy Yönetimi A.Ş.’ nin portföy yöneticisi olduğu fon, 09/06/2006 tarihinde halka arz edilmiş ve ilk satış işlemi 10 Ocak 2007 tarihinde gerçekleşmiştir. Fonun 100.000.000.(yüzmilyon TL)’lık fon başlangıç tutarını temsilen 10.000.000.000 (onmilyar) adet 1’ inci tertip fon payları 09/06/2006 tarih itibariyle EYF.99-1/657 nolu belge ile 2499 sayılı Sermaye Piyasası Kanunu hükümlerine göre Kurul kaydına alınmıştır. Fon; portföyünün tamamını değişen piyasa koşullarına göre Yönetmeliğin 5. maddesinde yer alan varlık türlerinin tamamına veya bir kısmına yatıran ve hem sermaye kazancı, hem de temettü ve faiz geliri elde etmeyi hedefleyen fondur ve varlık dağılımı daha önceden belirlenemez. Esnek fon, yatırım tercihi belirlemek yerine birikimlerin yatırıma ne şekilde yönlendirilmesi konusunda kararı portföy yöneticisine bırakan ve piyasa koşullarına göre portföy yöneticisinin en uygun portföy dağılımını yapacağını düşünen yatırımcılar için kurulmuş bir fondur. Değişen piyasa koşullarına göre gerektiğinde risk düzeyini de artıran bir yatırım stratejisi uygulanmaktadır. Şirket'in ortaklık yapısındaki değişiklik sonucu Koç Allianz Hayat ve Emeklilik A.Ş. olan ünvanı Allianz Hayat ve Emeklilik A.Ş. olarak değiştirilmiş olup; Sermaye Piyasası Kurulu’ndan alınan 31/12/2008 tarih ve 15 – 1207 sayılı izin doğrultusunda değişikliğine ilişkin ana sözleşme tadil metni 06/01/2009 tarihinde Ticaret Sicili’ne tescil ve 09/01/2009 tarih ve7224 sayılı TTSG’de ilan edilmiştir. Fon İçtüzüğü’ ne göre fon portföyünde yer alacak para ve sermaye piyasası araçları ve limitleri aşağıdaki gibidir: VARLIK TÜRÜ EN AZ % EN ÇOK % Türk Hisse Senetleri 0 100 Devlet İç Borçlanma Senetleri 0 100 Türk Özel Sektör Borçlanma Senetleri 0 100 Ters Repo 0 100 Repo 0 10 Vadeli Mevduat (TL) 0 20 Vadesiz Mevduat (TL) 0 10 Vadeli Mevduat (Döviz) 0 20 Vadesiz Mevduat (Döviz) 0 10 Borsa Para Piyasası İşlemleri 0 20 Yatırım Fonu Katılma Belgeleri 0 10 Gayrimenkule Dayalı Sermaye Piyasası Araçları 0 100 Opsiyon Sözleşmeleri 0 20 Varlığa Dayalı Menkul Kıymetler 0 100 Vadeli İşlemler Sözleşmeleri 0 20 31.03.2011 itibariyle fon portföyüne ilişkin bilgiler aşağıdaki gibidir: Fon Portföy Değeri Fon Toplam Değeri Toplam Pay Sayısı Dolaşımdaki Pay Sayısı Fonun Birim Pay Fiyatı : : : : : 3.411.724,41 3.436.413,11 10.000.000.000 234.879.966,151 0,014631 1 II. PİYASA DEĞERLENDİRMESİ 2011 yılının ilk çeyreğinde dünyada yaşanan gerek ekonomik gerek siyasi gelişmelerin etkisiyle global piyasalar oldukça hareketli bir seyir izledi.Yurtdışı ekonomik verilerin büyümeyi desteklemesi, FED’in ek parasal genişleme politikalarına devam edeceğine dair beklentiler, kredi derecelendirme kuruluşlarının zor durumda olan Avrupa ülkelerinin kredi notlarını indirmesi, Tunus’ta halk isyanıyla başlayan siyasi gerginliğin başta Libya ve Mısır olmak üzere diğer Orta Doğu ve Kuzey Afrika ülkelerine sıçraması ve Japonya’da gerçekleşen deprem ve tsunami yılın ilk çeyreğinde finansal piyasalara damgasını vuran gelişmeler olarak sıralanabilir. Tüm bu gelişmelere ek olarak TCMB’nin sıkılaştırıcı para politikasını (düşük faiz & yüksek munzam karşılık) ilk çeyrekte de devam ettirmesi yurt içi piyasalardaki dalgalanmaların artmasına neden oldu. Ocak ayında İspanya ve Portekiz‘in merakla beklenen borçlanma ihaleleri, Çin ve Japonya’nın ihalelerin büyük kısmını karşılaması sayesinde beklentilerden daha iyi geçti. İhalelerin sorunsuz atlatılması Euro/Usd paritesinde yılın ilk çeyreği boyunca yaşanan yükseliş trendinin başlangıcı oldu. Şubat ayında Orta Doğu ve Kuzey Afrika ülkelerinde yaşanan siyasi karışıklık global piyasalara damgasını vurdu. Tunus ve Mısır’da 40 yıldır devam eden iktidarlar el değiştirirken diğer Arap ülkelerindeki hükümetler ise yaptıkları reformlarla halk ayaklanmalarını bastırdı. Ancak Libya’da baş gösteren ayaklanmanın bir iç savaşa dönüşmesi ve dünya petrol üretimine ciddi zarar vermesi petrol fiyatlarında yükselişe neden oldu. 120 dolar seviyesinin üzerine kadar yükselen petrol fiyatları, emtia kaynaklı enflasyon endişelerini tekrar gündeme getirirken finansal piyasalar üzerinde negatif etki yarattı. Mart ayında Japonya’da gerçekleşen deprem ve tsunami de piyasaları belirsizliğe sürükleyen bir başka önemli gelişmeydi. Japonya’da deprem ve tsunami sonrası Fukuşima nükleer santralinde gerçekleşen patlamalar sonucunda radyoaktif tehlikenin ortaya çıkması başta Asya borsaları olmak üzere global piyasalar üzerinde olumsuz etkiye yol açtı. Fukuşima nükleer santralindeki soğutma çalışmalarının başarılı olması, Libya’da yapılan askeri müdahalenin etkisiyle Orta Doğu’daki siyasi karışıklığın azalması ve ABD’de ekonomik verilerin ve 2010 yılı 4. çeyrek şirket karlarının beklentilerin üzerinde gelmesi sonucunda global piyasalar toparlanma eğilimine girdi. Tüm dünyayı önemli bir belirsizliğe sürükleyen global gelişmelerin yanı sıra TCMB’nin politika faizi ve munzam karşılıklarla ilgili kararlarının da belirsizlik yaratmasının etkisiyle yeni yıla 67.000 seviyelerinde başlayan İMKB-100 endeksi, bankacılık sektöründeki satışlar öncülüğünde 58.000 seviyesine kadar geriledi. Global finansal piyasaların toparlanma eğilimine girmesi ve hisse senedi fiyatlarının cazip seviyelere gelmesi İMKB-100 endeksinin yönünü yukarı çevirmesine neden oldu. 58.000 seviyelerinden 65.000 seviyelerine kadar yükselen İMKB-100 endeksi Mart ayında diğer ülke borsalarından daha iyi bir performans gösterdi. Yeni yıla TCMB’nin faiz indirimi kararının etkisiyle olumlu başlayan tahvil & bono piyasalarında gösterge tahvilin bileşik faizi tarihi düşük seviyelerini gördü. TCMB’nin faiz indiriminin yanı sıra munzam karşılıklarda yapmış olduğu artırımla parasal sıkılaşmaya gideceğini ortaya koyması ve ilk çeyrek boyunca munzam karşılıklardaki artışla sıkılaştırıcı para politikasını devam ettirmesi tahvil & bono faizlerindeki aşağı yönlü trendin terse dönmesine yol açtı. Ocak ayındaki yüklü ihaleler satış baskısını arttırırken yabancı satışlarının da etkisiyle gösterge tahvilin bileşik faizi ilk çeyrekte %6,85 seviyesinden %9 seviyesinin üzerine kadar yükseldi. Döviz piyasalarında yılın ilk çeyreği boyunca TCMB’nin izlediği politika çerçevesinde yükseliş yönlü hareket hakimdi. TCMB’nin faiz indirimi kararı sonrasında para çıkışının hızlanmasının yanı sıra Orta Doğu kaynaklı risklerin de etkisiyle TL sepet bazında değer kaybetti. Avrupa Merkez Bankası’nın faiz artırımı sinyali veren açıklamalarıyla yükseliş trendine devam eden Euro/Usd paritesi yılın ilk çeyreğinde 1,33 seviyesinden 1,42 seviyesine kadar yükseldi. Euro/Usd paritesindeki yükselişe rağmen USD/TL’de alım eğiliminin devam ettiği ve TL‘nin sepet bazında değer kaybetmeye devam ettiği gözlendi. Azalan likiditenin de etkisiyle USD/TL Şubat ayında 1,62 seviyelerini gördü. Mart ayında gerekleştirilen para politikası kurulunda munzam karşılıkların artırılmasının yanı sıra doların diğer ülke para birimlerine karşı değer kaybetmesinin de etkisiyle USD/TL kurundaki yükseliş trendi terse dönerek 1,55 seviyelerine kadar geriledi. 2 Piyasalar merkez bankalarının uygulamış olduğu genişletici para politikalarından olumlu etkilenmeye devam etmektedir ancak önümüzdeki dönemde başta ECB olmak üzere merkez bankalarının faiz artırım sürecine girerek piyasadaki fazla likiditeyi çekeceği öngörülmektedir. 2010 yılında yüksek büyüme kaydeden Türkiye’nin belirli risklere rağmen (cari açık, seçim süreci) diğer ülkelere göre daha iyi performans göstermesi beklenebilir. Yatırım felsefesi olarak uzun vadeli bonolara ve hisse senedine yatırım yapan fonun getirisi, reel faizlerin durumundan ve büyüme beklentilerinden etkilenecektir. III.SATIŞLARA İLİŞKİN BİLGİLER 31/03/2011 itibariyle katılımcıların elinde bulunan pay adedi 234.879.966,151 ’dir. İlgili dönemde fonun satış adedi grafiği aşağıdaki gibi olmuştur: AZY 240.000.000 235.000.000 230.000.000 225.000.000 220.000.000 215.000.000 210.000.000 1 .0 03 1 .1 1 .0 12 1 .1 1 .0 21 1 .1 2 .0 01 1 .1 2 .0 10 1 .1 2 .0 21 1 .1 3 .0 02 1 .1 3 .0 11 1 .1 3 .0 22 1 .1 3 .0 31 1 .1 IV. KARŞILAŞTIRMA ÖLÇÜTÜ İLE MUKAYESE 01.01.2011 - 31.03.2011 döneminde fonun ve karşılaştırma ölçütünün getirisi sırasıyla - % 0,38 ve - % 0,47 olarak gerçekleşmiştir. Fonun ve karşılaştırma ölçütünün dönem içindeki getiri grafiği aşağıdaki gibidir: AZY-fon benchm ark getiri karşılaştırm a benchmark f on getiri 2,00 1,50 1,00 0,50 0,00 -0,50 -1,00 -1,50 -2,00 -2,50 -3,00 -3,50 -4,00 -4,50 . .01 03 11 . .01 12 11 11 11 11 .11 .11 .11 .11 .11 3. 3. 3. .01 .02 .02 .02 .03 .0 .0 .0 1 1 0 1 2 1 2 1 2 0 1 2 0 1 2 3 V. PORTFÖY DAĞILIMI 31.03.2011 itibariyle ve yılbaşından 31.03.2011 tarihine kadar fonun portföy dağılımı aşağıdaki gibidir: Borçlanma Senet. Hisse Senedi Repo Ters Repo BPP İşlemi AZY 31.03.2011 56,99 29,85 0,23 0,00 3 Aylık 60,42 26,41 2,41 0,00 3 Yabancı Tahvil EuroBond Yabancı Hisse Vadeli Mev.-TL Vadeli Mev.-YP Kıymet.Maden Varant Özel Sektör Tah. Toplam 0,00 0,00 0,00 8,85 0,00 0,00 0,00 4,08 100,00 0,00 0,00 0,00 8,13 0,00 0,00 0,00 2,63 100,00 31.03.2011 itibariyle ve 01.01.2011 - 31.03.2011 aşağıdaki gibidir: AZY 31.03.2011 dönemine ilişkin ortalama portföy dağılımlarını gösteren grafikler Borçlanma Senet. 4,08 Hisse Senedi 0,23 8,85 Borçlanma Senet. AZY 3 Aylık 8,13 Repo Ters Repo 2,63 Hisse Senedi 2,41 Repo Ters Repo BPP İşlemi BPP İşlemi Yabancı Tahvil Yabancı Tahvil EuroBond 29,85 56,99 EuroBond 26,41 Yabancı Hisse 60,42 Vadeli Mev.-TL Yabancı Hisse Vadeli Mev.-TL Vadeli Mev.-YP Vadeli Mev.-YP Kıymet.Maden Kıymet.Maden Varant Varant Özel Sektör Tah. Özel Sektör Tah. Solmaz Altın Mali İşler Direktörü Fon Kurulu Başkanı Burcu Uzunoğlu Yatırım Yönetimi Grup Müdürü Fon Kurulu Üyesi 4