türkiye finansal raporlama standartlarının finansal tablolar üzerine

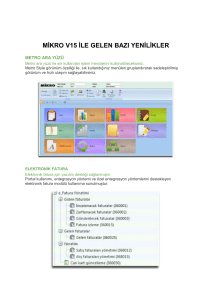

advertisement