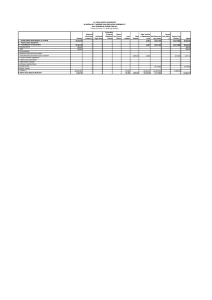

GENEL MUHASEBE - Z. Ferhan Aydoğan

advertisement