yusuf onder

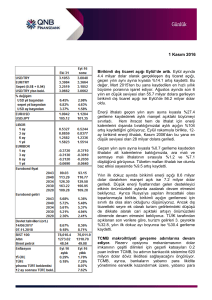

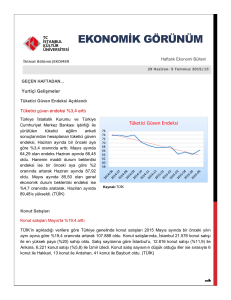

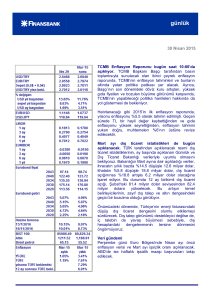

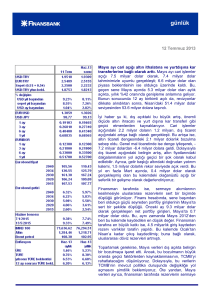

advertisement