ULUSLARARASI PİYASALAR VE

ALTERNETİF FİNANSMAN

ÇEŞİTLERİ

ULUSLARARASI FİNANSAL

SİSTEM

Uluslararası Finansal Piyasalar: Bir ülkedeki

tasarruf fazlasına sahip bir kişi veya kuruluşların

ellerindeki fonları tasarruf açığı içerisinde

bulunan farklı bir ülke piyasası yatırımcılarının

kullanımına sunmalarına aracılık eden

piyasalardır.

Yani en az iki farklı ülkenin finansal enstrümanı

yer almak koşuluyla fon arz edenlerle fon talep

edenleri buluşturan piyasalardır.

Fonların devrini gerçekleştiren ve uluslararası

piyasalarda işlem gören varlıklara da uluslararası

finansal varlık denmektedir.

İki tarafı da aynı ülkede ikamet eden kişiler yada

kuruluşlardan oluşan yurtiçi niteliktedir .

Tasarruf sahiplerinden biri deniz aşırı ülkede

yerleşik ise veya yürütülen işin merkezi yurt

dışında ise bu anlamda yeniden bir uluslararası

işlem söz konusu olur.

Uluslararası fonların yabancı kişilere aktarılması

yada tersi işlemlerde uluslararası özelliktedir.

Yatırıcıların her ikisi de aynı ülkede yerleşik olsalar bile

işleme konu olan para yabancı bir para ise yeniden

uluslararası işlem yapılmış olmaktadır.

Uluslararası işlemlerden bahsedebilmek için ülke

piyasalarının entegrasyonundan kısaca dünyadaki

finansal entegrasyondan bahsetmek gerekmektedir.

Uluslararası finansal entegrasyon sürecinin en önemli

iki ayağı finansal sistem ve uluslararası sermaye

akımlarıdır.

ULUSLARARASI FİNANSAL PİYASA

SINIFLANDIRMASI

Uluslararası Para Piyasaları: Vadeleri bir yıla kadar

olan uluslararası anlamda geçerliliği olan finansal fonların

ödünç alınıp verildiği piyasalardır.

En temel fonksiyonu gerçek ve tüzel kişiler hatta ülkelerin

kısa vadeli sermaye ihtiyaçlarını karşılamaktadır.

Kurumlar; uluslararası bankalar, uluslararası finansal

enstrüman takasında bulunabilen ulusal bankalar, leasing,

factoring, forfaiting, sigorta işlemleri ile diğer acenteler

uluslararası para piyasalarının tarafı olabilmektedir.

Özellikle FOREX işlemleri ve bağlı bulunduğu FOREX

piyasası uluslararası para piyasa işlemlerinin gerçekleştiği

en öneli piyasadır.

Uluslararası Sermaye Piyasaları: Uluslararası anlamda

geçerliliği olan vadeleri bir yıldan uzun fonların

işlemlerini esas alan piyasadır.

Temel olarak ülkelerin; ülkelerdeki gerçek veya tüzel

tasarruf sahiplerinin uzun vadeli fon/yatırım

ihtiyaçlarının karşılandığı piyasalardır.

Sermaye piyasalarına menkulleşmiş piyasalarda

denmektedir. Uzun vadeli borçlanma araçları olarak

şirket ve devlet tahvilleri ile şirket hisse senetlerinin

yer değiştirmesi mümkündür.

Özellikle ülkelerin devlet tahvilleri uluslararası

sermaye piyasası araçlarının en önemlisi ve en çok

işlem gören menkul kıymetidir.

DÖVİZ KURLARI

Döviz kurları tüm dünya piyasalarında ekonomik

faaliyetleri etkileyen en önemli faktördür.

Bir ülkenin bağımsızlığının en öneli

sembollerinden olan para biriminin istikrarsız bir

seyir izlemesi ilgili ülkedeki yada o ülke para

birimiyle iş yapan diğer ülkelerdeki ekonomik

faaliyetlerin olumsuz seyretmesine bunun

sonucunda da ekonomik istikrarsızlığa yol

açmaktadır.

Yabancı paralar yani dövizler yalnız nakit varlıklar

değillerdir. Banka havaleleri, mevduat sertifikaları,

döviz poliçeleri vb. şekilde de karşımıza

çıkmaktadırlar.

‘Efektif’ nakdi olan parasal varlıkları, ‘döviz’ ise

nakde dönüştürülebilen ve o ülke para biriminden

sonra en likit varlıkları göstermektedir.

Döviz kuru; en yalın haliyle bir ulusal para ile

yabancı para arasındaki değişim oranıdır.

Dolaysız Kotasyon: Döviz kurunun yabancı para

birimi başına ulusal para miktarı olarak

tanımlanması yöntemidir. ‘Avrupa Usulü’ de denir.

Örn:5TL/$ gibi.

Dolaylı Kotasyon; Döviz kurunun bir birim ulusal

para karşılığı olan yabancı para miktarı biçiminde

ifade edilmesi yöntemidir. ‘Amerikan Usulü’ de

denir. Örn:2,00TL/$=0,50$/TL gibi.

Döviz kurları döviz alış kuru ve döviz satış kuru

olarak ikiye ayrılır.

Alış kuru satış kurundan düşüktür ve aradaki fark

işlem giderleriyle alım satıma aracılık eden

aracının karıdır.

Döviz kuru; ülkelerin dış ticaret, doğrudan

yatırımlar ve sermaye hareketleri ile birbiriyle

giderek bağlandığı küreselleşen dünyada, piyasa

mekanizmasının işleyişi için en önemli

fiyatlardandır.

DÖVİZ PİYASASI

Döviz piyasaları; yatırım, hedging, spekülasyon

amacıyla yapılan hareketlerin gerçekleştiği

yerlerdir ve günün her saati açıktır.

İşlem hacmi, dünya ticaret hacminin 60 katından

fazladır. Ağırlıklı olarak Amerikan doları ve EURO,

Amerikan doları ve yen kullanılır. Günlük işlem

hacmi en fazla İngiltere, ABD, Japonya ve

Singapur’dadır.

İşlemlerin özünde büyük uluslararası bankalar

vardır. Merkez bankaları kur ve faiz istikrarı

sağlayarak işe başlar. Sonrasında bankalar

doğrudan, Interbank, aracılar ve brokerlar, merkez

bankaları ve hazine ile çalışırlar.

Bankaların döviz piyasasındaki riskleri politik ve

transfer riskleri olarak sistematik olabilir. Aynı

zamanda riskler finansal da olabilir. Kur ve faiz

riskleri; spot, forward, swap, opsiyon gibi

pozisyonları içermektedir.

Döviz piyasaları; bir ülke parasının aşka bir ülke

parasıyla değişimi işlemleridir.

Yabancı para ve mevduat hesaplarının değişimi olarak

ise aktifler spot ve forward biçimlerinde para fonlarına

dönüşür. Kotasyonları çift taraflıdır: Alış- Satış.

Alış ve satış arasındaki farka spread denir.

Baz alınan döviz ABD dolarıdır. Kurlar; direkt veya

dolaylı olarak gösterilir.

Yurtiçi piyasalarda; yerli para içermeyen gösterimler

çapraz kur, uluslararası piyasalarda ABD dolarını

içermeyen kurlar çapraz kur olarak tanımlanır.

VADELİ DÖVİZ İŞLEMLERİ

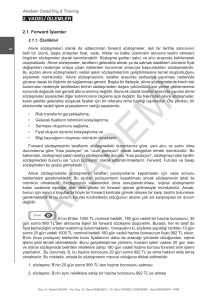

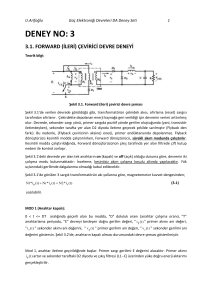

Forward Sözleşmeler:

Vadeli işlemlerin bir gereği olarak önceden

belirlenmiş bir vade ve belirlenmiş bir fiyattan

herhangi bir kurdan işlem gören varlığın alım

satımına ait yükümlülüklerin gösterildiği

sözleşmelerdir.

Forward işlemlerin en önemli özelliği organize

borsalarda işlem görmeyip tezgahüstü (over-thecounter-OTC) piyasalarda işlem görmeleridir.

Bu işlemlerde alıcı ve satıcı bir araya gelerek

tarafların lehine olabilecek daha esnek bir

sözleşme hazırlanabilmektedir.

Forward sözleşmelerde taraflar;

Forward Alıcı: Forward döviz sözleşme koşullarına

uygun olarak, finansal varlığı vadesinde, anlaşma

sağlanan miktar ve fiyattan satın almayı kabul

eden taraf.

Forward Satıcı: Düzenlenen forward sözleşme

koşullarına göre; finansal varlığı vadesinde,

anlaşma sağlanan miktar ve fiyat üzerinden

satmayı kabul eden taraftır.

Forward işlemler genellikle organize piyasalarda

işlem görmedikleri için vadesinden önce pozisyon

kapatma söz konusu olmamakta, işlemin

gerçekleşmesi için vade gününün beklenmesi

gerekmektedir.

FORWARD PİYASASININ İŞLEYİŞİ

Forward işlemlerin merkezi bir yeri yoktur ve

bankalarla müşterileri veya brokerlar arasında

yapılan işlemlerdir. Taraflar sürekli iletişim

halinde olarak ödeme aşamasında fiziki mal

teslimi yapılmadan ilgili banka hesaplarına alacak

veya borç kaydı düşülerek sözleşme yerine

getirilmektedir.

Organize piyasada olmadığı için bilgiye erişim

güçtür. Bundan dolayı anlaşmayı yapan tarafların

haricindeki üçüncü gerçek veya tüzel kişiler

yapılan anlaşmadan genellikle habersizdirler.

Forward sözleşmeleri kişiye özel yapıldığı için

geleceğe dönük olarak fiyatlar üzerinde referans

özelliği taşımamaktadır.

Standartlaştırılmış sözleşmeler görmek pek

mümkün değildir. Durum böyle olunca forward

anlaşmaları birbirini tanıyan ve güvenen şahıs ve

kurumlar arasında yapılmaktadır.

Sözleşme özellikleri piyasa kavramları ile tam

olarak örtüşmediğinden ve de devredilemezlik

ilkesi nedeniyle ikinci el piyasası yoktur.

Forward sözleşmelerde taraflar sözleşme

maddelerini serbestçe belirleme hakkına

sahiptirler.

Bu işlemlerde aracı yoktur ve aracılara komisyon

ödenmesi söz konusu değildir.

Organize piyasalarda işlem görmedikleri için

bürokratik engellerle karşılaşmazlar ve zaman

kaybı mümkün değildir.

Forward sözleşmelerde; kredi riski söz konusudur

çünkü taraflardan herhangi birinin sözleşme

koşulunu yerine getirmesi veya getirmemesi

garanti altına alınmamıştır.

Forward sözleşmelerde; sözleşmenin gerçekleşme

anına kadar taraflar birbirine ödeme yapmaz.

Bu işlemlerde vade uzadıkça dövizin riski arttığı

için forward kontratın riski de artmaktadır.

FORWARD ÇEŞİTLERİ VE FORWARD DÖVİZ

PİYASALARI

Forward işlemlerinde her türlü mal ve mal

kapsamına giren ürünler için düzenlenebilir.

Forward sözleşmeleri genellikle döviz forward

sözleşmeleri, faiz forward sözleşmeleri ve ticari

mal forward sözleşmeleri olarak üçe ayrılır.

Forward döviz işlemleri; dövizin ilgili ulusal para

birimi karşısında gelecekte belirli bir tarihte teslim

edilmek şatıyla alım veya satışı için bugünden

yapılan sözleşmelerdir. Bu tip piyasalara da

forward döviz piyasaları denir.

Forward piyasalarda faaliyet gösteren bankalar ve

brokerlar arz ve talebi dengelemeye çalışırlar. Bu

piyasada faaliyet gösteren kuruluşların karları

döviz alış ve satış arasındaki farktan

kaynaklanmaktadır.

Örneğin; bir finansal kuruluş alan ihracatçısından

doları 1,48€ kurundan alıp 1,50€ kurundan

satabilir. Böylece düşük kurdan alıp yüksek kurdan

sattığında forward kur cari kurdan düşük olur ve

aradaki farka forward iskontosu denir.

Forward döviz kurunun hesaplanması, iki ülke

paralarının cari değeri ve iki ülkede uygulanan

oranlarıyla da ilgilidir.

Forward Faiz Sözleşmeleri: Faiz riskinden

korunmak için yapılmaktadır.

Forward faiz sözleşmelerinde taraflar belli

tutardaki ana paraya ileri bir tarihte belli bir süre

için uygulanacak faiz oranı üzerinden anlaşırlar.

Bu orana ‘Forward Faiz Oranı’ denir.

Forward faiz sözleşmesinde tarafların amacı

kendilerini gelecekte oluşacak faiz değişimlerine

karşı korumaktır.

Ticari Mal Forward Sözleşmeleri: Gelecekte belirli

bir tarihte, bir malı sözleşmede belirlenen fiyat

üzerinden satın almayı ve satmayı zorunlu kılan

sözleşmelerdir.

Ticari mal forward sözleşmelerinde, teslim tarihi,

teslim yeri, malın miktarı ve malın niteliği

sözleşme hazırlanırken belirlenir.

Tarafları; son kullanıcılar, mal ticareti yapan

satıcılar ve üreticilerdir.

Forward mal sözleşmeleri mal üreticileri ve

kullanıcıları tarafından değişken fiyat riskini

azaltmak yada ortadan kaldırmak için kullanılır.

Ticari mal sözleşmelerinin borsada alınıp

satılmaması, sözleşmeleri likit olmaktan

uzaklaştırarak, spekülasyon maksatlı kullanımını

azaltmaktadır.