YATIRIM

ve

FİNANS TEORİSİ

V. BÖLÜM : Portföy Risk ve Getirisi

VI. BÖLÜM: Etkin Sınır ve Portföy Seçimi

Prof. Dr. Sudi APAK

V. BÖLÜM : Portföy Risk ve Getirisi

Menkul Kıymetlerde Risk ve Getirinin Ölçülmesi

Beklenen Getiri

Standart Sapma

Portföylerde Risk ve Getiri

Çeşitleme ve Toplam Risk

Pazar ve Firma Riskleri

Uluslararası Çeşitleme

2

1. Menkul Kıymetlerde Risk ve Getirinin

Ölçülmesi

1.1. Beklenen Getiri ve Risk

Yatırım kararlarının verilmesinde beklenen getiri ve risk iki

temel boyutu oluşturmaktadır. Getiri ; bir yatırımdan belirli

bir dönem içinde yapılan yatırıma karşılık elde edilen geliridir.

Getiri çoğunlukla başlangıçtaki menkul değerin pazar

fiyatının yüzde oranı olarak tanımlanmaktadır. Risk; bir

olayın olma şansıdır. Risk, getirilerin beklenen getirisinden

sapma olasılığı olarak tanımlanmakta ve genellikle varyans ve

standart sapma ile açıklanmaktadır.

Bir Dönemlik Getiri Oranı

Bir dönemlik getiri hesaplamaları yatırımcının bir dönem

içinde servetini ne kadar arttırdığını bize vermektedir. Eğer

getiri oranını r harfi ile gösterirsek;

3

r = (Dönem sonu serveti – Dönem başı serveti) / Dönem başı serveti

şeklinde hesaplanmaktadır. Bu formülü bir hisse senedi yatırımı

için şu şekilde gösterebiliriz;

r = [(Pt –Pt-1) + Dt ] / Pt-1

Pt = Hisse senedinin dönem sonu fiyatı

Pt-1 = Hisse senedinin dönem başı fiyatı

Dt = Temettü ödemesi

1.2. Olasılık Dağılımı

Bir olayın gerçekleşme şansı, bir olayın meydana gelme

olasılığı olarak kabul edilmektedir. Olması mümkün olan

bütün olaylar belirlenir ve onların her biri için bir olma

olasılığı tahmin edilirse buna olasılık dağılımı denilmektedir.

Olasılıklar objektif ya da subjektif olarak belirlenmektedir.

Objektif belirleme benzer sonuçların geçmişteki olma

olasılıklarına dayanırken, subjektif belirleme bir kişinin

beklentilerine dayanmaktadır.

4

Hisse senetleri ile ilgili yatırım kararları büyük ölçüde

subjektif değerlendirmelerle verilmektedir.

Herhangi bir olasılık dağılımının iki temel unsuru vardır.

Bunlar;

1)

Beklenen Getiri : Muhtemel getirilerinin olasılık

dağılımının beklenen değeridir.

r

n

r

j !

r

j

pj

= Beklenen getiri

rj = Her bir durumun beklenen getirisi

pj = olasılık

5

2)

Standart Sapma: Varyansın kareköküdür.

n

Varyans r j r p j

2

j 1

Standart Sapma =

r

n

j 1

j

r

2

2

pj

Normal dağılımlarda riski ölçmek için yararlanılan başka bir

parametre de Z’dir. Ancak Z parametresini kullanmak için

dağılımın kesintisiz olması gerekir. Z parametresi belli bir

gelirin beklenen gelirden kaç standart sapma uzaklıkta

olduğunu bize göstermektedir.

6

Z

rr

Tarihi Verilerden Yararlanarak Risk ve Getirinin

Hesaplanması

Ortalama Getiri = rort =

Risk

n

r

t 1

t

/ n

n

r r

t 1

2

t

ort

/ n 1

n = zaman

7

Varyasyon Katsayısı

Varyasyon Katsayısı: Her bir birim getirinin riskini

vermektedir. Getirilerin standart sapmalarının beklenen

getirilerine bölünmesi suretiyle elde edilmektedir.

VC

r

2. Portföylerde Risk ve Getiri

2.1. Portföyün Beklenen Getirisi

Bir portföyün getirisi kısaca portföydeki bireysel menkul

kıymetlerin getirilerinin ağırlıklı ortalamasıdır:

rp

n

w r

i 1

i

i

8

r p = portföy getirisi

ri = her bir menkul değerin getirisi

wi = her bir menkul değerin portföydeki ağırlığı

Bir portföyün beklenen getirisi ise, bireysel menkul

kıymetlerin beklenen getirilerinin ağırlıklı ortalamasıdır:

rp

rp

ri

n

w r

i 1

i

i

= portföy beklenen getirisi

= her bir menkul değerin beklenen getirisi

wi = her bir menkul değerin portföydeki ağırlığı

9

2.2. Portföy Riski

Kovaryans: İki değişken arasındaki ilişkiyi ölçen istatistiksel

bir ölçüttür.

n

Cov( AB) rAi rA rBi rB Pi

i 1

Pi = Olasılık

Korelasyon Katsayısı: İki değişken arasındaki ilişkiyi ölçen

standart istatistiksel ölçüttür. +1 mükemmel pozitif

korelasyonu gösterirken, -1 mükemmel negatif korelasyonu

göstermektedir.

10

Cov( AB) A B AB

A , B

= A ve B değişkeninin riski

AB

= Korelasyon katsayısı

Markowitz yaklaşımına göre bir portföyün varyansı şu şekilde

hesaplanmaktadır:

n

n

wi w j Covij

2

p

i 1 j 1

11

Bu formülün standart sapması bize portföy riskini verecektir:

n

w w Covij

p

p

n

i 1 j 1

i

j

= Portföy riski

w = her bir menkul değerin portföydeki ağırlığı

Cov(ij) = menkul kıymetler arasındaki kovaryans

3. Çeşitleme ve Toplam Risk

Bir portföyün varyansının formülü, diğer bir ifadeyle toplam

riski şu şekilde ifade edilmektedir:

n

n

p2 wi w j Covij

i 1 j 1

12

Bu ifade şu şekilde de yazılabilir, ancak bu eşitliğin ikinci

terimi (II) i j için geçerlidir. Çünkü ilk terimde i=j

olduğu durum ifade edilmiştir.

n

w

2

p

i 1

2

i

2

i

n

n

w w Covij

i

i 1 j 1

j

Portföydeki tüm varlıkların bağımsız ve bundan dolayı

aralarındaki korelasyon katsayısının sıfır olduğunu varsayalım.

Bu durumda bu eşitliğin ikinci terimi sıfır olacaktır.

2

p

n

w

i 1

2

i

2

i

13

Menkul

değerlerin

eşit

oranlarda

portföyde

bulundurulduğunu varsayalım. Bu durumda n sayıda

menkul kıymetin yer aldığı portföyde, “wi” terimi yerine

“1/n” yazılabilir. Eşitlik şu hale gelecektir:

n

1 / n

2

p

2

i 1

1 / n i2 / n olacaktır.

n

2

i

veya

2

p

i 1

Bu durum bize menkul kıymetlerin arasında belirli oranlarda

korelasyon olabileceğini kanıtlamaktadır. Bu durumda da

çeşitlemenin etkisini görebilmek için, n sayıda menkul

kıymete yatırım yapıldığını varsayarak, portföy riski yeniden

değerlendirildiğinde:

n

p2 1 / n i2

i 1

2

n

+

n

1 / n1 / nCovij

i 1 j 1

14

3.1. Pazar ve Firma Riskleri

Menkul kıymetlerin toplam riski aşağıdakilerden oluşmaktadır:

Firma

Riski:

Makro

ekonomik

değişkenlerden

kaynaklanmayan

risktir.

Firmadan

kaynaklanan

çeşitlendirilebilir risktir. Firma riski şu nedenlerle ortaya

çıkmış olabilir:

- Firma ile ilgili yasal problemler

- Yönetim değişiklikleri

- Başarılı ya da başarısız pazarlama kampanyaları

- Önemli ihaleleri almak veya kaybetmek

- Firmanın geliştirdiği teknolojilerin başarısı

- Firmaya özel diğer konular

Pazar Riski: Makro ekonomik değişkenlerden kaynaklanan

risktir. Çeşitlendirilemeyen risktir. Pazar riskinin başlıca

nedenleri şunlardır:

- Faiz oranlarındaki değişimler

- Enflasyon oranındaki değişimler

- Devalüasyon

- Savaş hali

- Ekonomik durgunluk

- Politik olaylar

15

- Genel ekonomiyi ilgilendiren diğer konular

4. Uluslararası Çeşitleme

İMKB’deki hisse senetlerinin yaklaşık olarak yarısı yabancı

yatırımcıların portföyünde bulunmaktadır. Uluslararası

çeşitleme ile yatırımcılar sistematik (pazar) risklerini biraz

daha azaltabilirler.

Yapılan araştırmalarda görülmüştür ki, pazarlar arasında

çok yüksek bir korelasyon yoktur. Özellikle gelişmekte olan

pazarlarla ilişkileri daha düşüktür. Ülkelerde uygulanan

ekonomik ve sosyal politikalar, vergi oranları gibi

değişkenler ilişkinin düşmesine yol açmaktadır. Coğrafi

farklılıklar ve pazarların gelişmişlik düzeyleri de diğer

önemli faktörlerdir.

16

VI. BÖLÜM: Etkin Sınır ve Portföy

Seçimi

Yatırımcıların Risk-Getiri Kayıtsızlık Eğrileri

Etkin Portföy

Fırsat Kümesi

Optimal Portföy Seçimi

Risksiz Faiz Oranı ve Etkin Sınır

Borçlanma ve Ödünç Verme Portföyü ile Ayırım

Problemi

17

1. Yatırımcıların Risk-Getiri

Kayıtsızlık Eğrileri

Yatırımcıların risk ve getiri tercihleri

arasındaki

ilişkiyi

gösteren

eğrilere

Kayıtsızlık Eğrileri adı verilmektedir. Bu

eğrilerin temel özellikleri şöyledir:

Aynı kayıtsızlık eğrisi üzerinde yer alan tüm

portföyler yatırımcılarına eşit şekilde fayda sağlar.

Kayıtsızlık eğrileri birbirlerini kesemezler.

Yatırımcılar daha kuzeybatıdaki kayıtsızlık

eğrisinde yer alan bir portföyü yeterince

kuzeybatıda yer almayan portföye göre daha fazla

tercih ederler.

18

2. Etkin Portföy

Risk getiri diyagramında kuzeybatıda yer alan,

minimum risk ve maksimum getiriye sahip portföyler

Etkin Portföylerdir. Finans literatüründe risk getiri

diyagramında kuzeybatıda yer alan ve etkin

portföyleri birleştiren eğriye ise Etkin Sınır adı

verilmektedir.

Bir yatırımcı, optimal portföyünü,

Kendisine değişen risk düzeylerinde maksimum beklenen

getiri sunan portföy kümelerinden, ve

Kendisine değişen beklenen getiri düzeylerinde, minimum

risk sunan portföy kümeleri arasından seçecektir.

19

2.1. Fırsat Kümesi

Yatırımcının yatırım yapabileceği tüm portföy

kombinasyonlarını içeren küme Fırsat Kümesidir.

2.2. Optimal Portföy Seçimi

Optimal Portföy, kayıtsızlık eğrilerinin etkin

kümeye teğet geçtiği yerdeki portföydür. Optimal

portföyün seçiminde yatırımcıların kayıtsızlık

eğrileri ile etkin sınırda yer alan portföyleri bir

araya getirmek gerekmektedir. Yatırımcı kendisine

en fazla faydayı sağlayacak kayıtsızlık eğrisi

üzerinde olan portföyü seçecektir.

20

2.3. Etkin Kümenin Konkavlığı

Etkin Kümenin neden konkav olduğunu görmek için

örneklerden yararlanabiliriz.

İki hisse senedinden oluşan bir portföyü ele alacak

olursak; 1. Hisse senedi, Maret A.Ş. , %15’lik bir beklenen

getiri ve %30’luk bir standart sapmaya sahip. 2. Hisse

senedinin ise, Pınar Su A.Ş. %25 getirisi ve %50 standart

sapması olduğunu varsayalım.

Yatırımcını alabileceği tüm portföy kombinasyonları

düşünülürse ve w1 yatırımcının Maret A.Ş.’ne yaptığı

yatırımın oranını gösterirse w2 (=1-w1) de Pınar Su A.Ş.’e

yapılan yatırım oranını gösterir. Örneğin, yatırımcı sadece

Maret A.Ş.’ne yatırım yaptıysa; w1=1 ve w2=0’dır. Ya da

bunun tam tersi olarak, yatırımcı sadece Pınar Su A.Ş.’e

yatırım yapmış olabilir. Bu durumda da w1=0 ve w2=1

olacaktır.

21

rp

2.3. Etkin Kümenin Konkavlığı

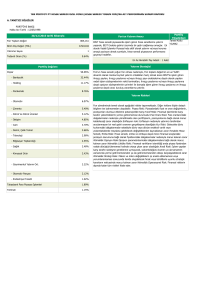

7 portföy ile durum değerlendirildiğinde;

Portföyler

w1

w2

I

1.00

0.00

II

0.80

0.20

III

0.62

0.38

IV

0.50

0.50

V

0.38

0.62

VI

0.20

0.80

VII

0.00

1.00

Bir yatırım için bu 7 portföy ele alındığında, öncelikle

bunların beklenen getiri ve standart sapmaları

hesaplanmalıdır. Maret’in %15, Pınar Su’nun %25 beklenen

getirisi olduğunu hatırlayarak bu portföylerin beklenen

getirilerini şu şekilde hesaplarız.

r p = Portföyün beklenen getirisi

ri = Herbir menkul değerin

wi

beklenen getirisi

= Her bir menkul değerin portföydeki ağırlığı

22

2.3. Etkin Kümenin Konkavlığı

I

rp 1.00 0.15 0.00 0.25 0.15

II

rp 0.80 0.15 0.20 0.25 0.17

III

rp 0.62 0.15 0.38 0.25 0.188

IV

rp 0.50 0.15 0.50 0.25 0.20

V

rp 0.38 0.15 0.62 0.25 0.212

VI

rp 0.20 0.15 0.80 0.25 0.23

VII

rp 0.00 0.15 1.00 0.25 0.25

Standart sapma

hesaplanacaktır;

ise

şu

formülden

yararlanılarak

σp = Portföy riski

n

n

w = Her bir menkul değerin

σ p wi w j Cov( ij )

portföydeki ağırlığı

i 1 J 1

Cov(ij) = Menkul kıymetler

arasındaki kovaryans

23

2.3. Etkin Kümenin Konkavlığı

İki

menkul değerden oluşan portföy sözkonusu

olduğunda formülün açılımı ise şöyle olacaktır;

w1 σ 1 w2 σ 2 2w1 w2 Cov( 1,2 )

2

2

2

2

1/ 2

Portföylerin standart sapması iki hisse senedi arasındaki

kovaryansın büyüklüğüne bağlıdır. Kovaryans, iki hisse

senedinin standart sapmaları ile aralarındaki korelasyon

katsayısının çarpımının eşit olmasıdır.

Cov( ij ) σ i σ j δij

burada i=1 ve j=2 ,

Cov( 1,2 ) σ 1 σ 2 δ12

24

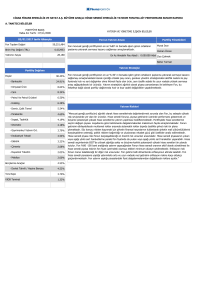

2.3. Etkin Kümenin Konkavlığı

Portföylerin standart sapmaları onların aralarındaki

korelasyon katsayılarına bağlıdır. Korelasyon katsayıları en

fazla +1 ve en az -1 olmaktadır. Her bir portföy için

minimum ve maksimum korelasyon katsayıları kullanılarak

en düşük ve en yüksek standart sapmalar hesaplanabilir.

Eğer korelasyon katsayısı, 0’dan küçük olursa çizgi sola

doğru biraz daha kavisleşmektedir. Korelasyon katsayısı

0’dan büyük ise eğrinin sola doğru kavisi azalacaktır.

Katsayı +1’den küçük ve -1’den büyük oldukça bu iki hisse

senedinin farklı kombinasyonlarından oluşan portföy

kümesini gösteren çizgi sola doğru kavisli olacaktır. Ayrıca

“kuzeybatı” parçası konkav olacaktır.

Bu analiz ikiden fazla hissenin olduğu durumlar için de

yapılabilir. Bu durumda, korelasyonlar +1’den küçük ve 1’den büyük oldukça “kuzeybatı” parçası konkav olacaktır.

Sonuç itibari ile, etkin küme konkav olacaktır.

25

3. Risksiz Faiz Oranı ve Etkin Sınır

Risksiz yatırımlarda beklenen getiriden bir sapmanın olması

söz konusu değildir. Risksiz bir yatırımda getirinin ne olacağı

belli olduğu için, bu yatırım şekli hata olasılığı olmayan,

belirli getirisi olan bir yatırım olarak düşünülebilir. Yatırımcı

dönem başında beklediği getiriyi dönem sonunda tam olarak

alabilecektir.

Şirketlerin çıkardıkları kağıtlara yapılan yatırımlarda her

zaman bir hata olasılığı vardır, bu nedenle risksiz yatırım

araçları şirketler tarafından oluşturulamaz. Bu araçlar ancak

devlet tarafından oluşturulabilir.

Risksiz yatırımın getiri oranı ile bir riskli yatırımın getirisi

arasındaki kovaryans sıfır olacaktır. Eğer i risksiz yatırım ise,

ve böylece Covij = 0 olacaktır.

26

3.1. Risksiz Menkul Değerlere Yatırım

Yatırımcılar, paralarının bir kısmını riskli menkul

değerlere yatırım yaptıkları gibi, paralarının bir

kısmı ile risksiz menkul değerlere yatırım

yapabilirler. Bu yeni yaklaşımla Markowitz’in etkin

kümesinin konumu değişmekte ve yeni bir küme

oluşmaktadır. Yatırımcının isteği etkin bir portföy

oluşturmaktır.

Bu

nedenle

gerçekleşen

değişikliklerin

dikkatlice

analiz

edilmesi

gerekmektedir.

3.2. Birlikte Yapılan Riskli ve Risksiz Yatırım

Hem riskli hem de risksiz yatırımdan oluşan

portföyler, bu yatırımların risk-getiri grafiğindeki

noktalarını birleştiren doğru üzerinde yer alırlar.

27

3.3. Risksiz Yatırım ve Riskli Portföy

Risksiz yatırım ile riskli bir portföyün bileşimini

içeren yeni bir portföy, benzer şekilde risksiz

yatırım ile mevcut bir riskli yatırımdan oluşan

portföyle analiz edilebilir. Her iki durumda da

oluşan portföyün beklenen getirisi ve standart

sapması, iki noktayı birleştiren doğru üzerinde yer

alır.

3.4. Risksiz Yatırımın Etkin Kümeye Etkisi

Bu kez, yatırımcı portföyünün bir kısmı ile risksiz

varlığa, diğer kısmı ile Maret, Pınarsu ve Vestel

yatırımlarının oluşturduğu etkin kümeye yatırım

yapmaktadır.

28

3.5. Risksiz Borçlanma

Faiz oranı bilinen ve geri ödemenin de kesin olarak

yapılacağı düşünülen bir borçlanma risksiz borçlanma

olarak nitelendirilebilir. Bu durumda borca ilişkin faiz oranı

ile risksiz yatırımın faiz oranı birbirine eşit kabul edilir.

Örneğin, yatırımcı %5 getirisi olan risksiz yatırım yapabilir

ya da %5 faiz ödemek üzere borçlanabilir.

Borçlanma ve Riskli Portföye Yatırım: Burada

yatırımcının mevcut varlığı ve borçlanarak elde ettiği

varlığıyla birden fazla riskli yatırım yaptığı bir portföy

incelenmektedir.

Risksiz Borçlanma ve Risksiz Yatırımın Etkin

Kümeye Etkisi: Risksiz oranla yapılan borçlanma ve

yatırım durumunda, yatırımcı kendi kayıtsızlık eğrilerinin

etkin kümeye teğet olduğu optimum portföyü seçmelidir.

29

4. Borçlanma ve Ödünç Verme

Portföyü ile Ayırım Problemi

Varsayalım ki, bir yatırımcı rf oranından sınırsız tutarda

hazine bonosu satın veya ödünç alabilmektedir. Bu yatırımın

beklenen getirisi belirli ve standart sapması sıfırdır. Yatırımcı

risksiz faiz oranından elde edebileceği fonları H portföyüne

ilave yatırım yapabilmektedir. H portföyü riskli menkul

kıymetlerden oluşmaktadır. H portföyünün riskli menkul

değerlerden oluşan kısmının ağırlığını “w” olarak

adlandıralım. Bu portföye ayrıca hazine bonosu yatırımı

yapacağımızdan, toplam yatırımın boyutu w’den daha fazla

olacaktır. Toplam yatırımı 1 olarak kabul edersek, hazine

bonosuna yatırım yapılacak kısmın ağırlığı “1-w” olacaktır.

Böylece bu yatırımın beklenen getirisi şu şekilde

hesaplanacaktır.

30

rp Tüm portföyün beklenen getirisi

rp ( 1 w )r f wrH

rH

Riskli portföyün beklenen getirisi

r f Risksiz faiz oranı

Yatırımın standart sapması ile şöyledir:

σ p 1 w σ f w σ H 2w( 1 w )Cov( f , H )

2

2

2

2

1/ 2

σ f terimi sıfır olacağından, standart sapma şu hale gelecektir;

σ p w σH

2

σ p wσ H

2 1/ 2

Bu eşitlikten w’yi çekersek,

w σ p / σ H olacaktır.

31

Beklenen getiri eşitliğinde w’nin yerine bu ifadeyi yazarsak;

r p 1 σ p / σ H

rH r f

rp r f

σH

r

f

σ p / σ H rH

σ p

Bu eşitlik aslında bir doğruyu ifade etmektedir. Bu

doğru risksiz faiz yatırımı ile ilgili tüm kombinasyonları

bize vermektedir. Yatırımcı belirli oranda bir getiriye

hiçbir risk almadan ulaşabilmektedir. Bu oran risksiz

orandır.

32

Ödünç Alan Portföy, yatırımcının risksiz varlığın faiz oranı

ile borçlanarak riskli varlıklara yatırım yaptığı portföydür.

Ödünç Veren Portföy ise, yatırımcının riskli varlık ile

risksiz varlığa yatırım yaparak oluşturduğu portföydür.

Finans literatüründe yatırımcının kayıtsızlık eğrisini dikkate

almadan riskli varlıkların optimal portföyünü belirlemeye

Ayırım Problemi adı verilmektedir.

Beklenen

Getiri

r

rf

Ödünç

Alma

Portföyü

Ödünç

Verme

Portföyü

σH

Risk

33