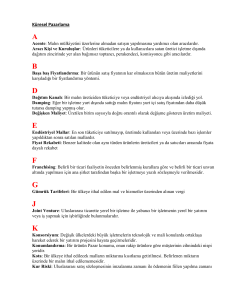

finansal yönetim

advertisement

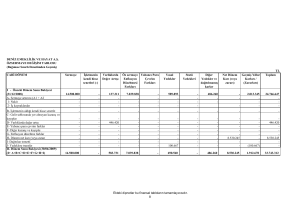

FİNANSAL YÖNETİM ve FİNANSAL YÖNETİMİN ANA ÇERÇEVESİ SEMİNERİ 02.ŞUBAT 2011 I. FİNANSIN TANIMI, KAPSAMI ve ÖNEMİ İşletme, başkalarının ihtiyaçlarını karşılamak üzere mal veya hizmetleri üretmek ve/veya pazarlamak ve sahibine kar sağlamak amacıyla faaliyet gösteren ekonomik birimdir. Bir işletmeyi kurmak için paraya, (işletmecilik deyimiyle) sermayeye veya FİNANSMANA gereksinim vardır. İşletme denilince hemen paranın çağrışması gereklidir. İŞLETME: Amaçlarını gerçekleştirmek için teknoloji, finansman ve insan kaynaklarının mal ve hizmet üretimine belirli bir yönetim kültürü çerçevesinde yönlendirildiği iktisadi yapılara (örgütlere veya kuruluşlara) işletme diyoruz. Bu tanımı şu şekilde şematize edebiliriz: İşletmenin Kritik Ögeleri DOMİNANT - Teknoloji KRİTİK - Finansman ÖGE: - İnsan Kaynakları YÖNETİM İşletme Amaçları -Karlılık -Verimlilik/kalite -Global olmak -Kalite -Toplumsal sorumluluk -Etkinlik -Yenilik İşletmeciliğin Klasik ve Modern İşlevleri: - Genel / Ana işlev: YÖNETİM - Temel İşlevler: Pazarlama Yönetimi ve Üretim Yönetimi - Destekleyici ve Kolaylaştırıcı İşlevler: İnsan Kaynakları Yönetimi, Finansal Yönetim ve Muhasebe, Halkla İlişkiler - Dönüştürücü/Geliştirici İşlevler: AR-GE Yönetimi, Verimlilik Yönetimi, Örgüt Geliştirme GÖRÜLDÜĞÜ GİBİ FİNANSMAN, İŞLETMENİN HEM KRİTİK BİR ÖGESİDİR, HEM DE TEMEL İŞLETMECİLİK FONKSİYONUDUR. Birbiriyle karıştırılan finans ve finansman kavramlarını kısaca açıklamak gerekirse; Finans ihtiyaçla ilgilidir. Kişi ya da kurumların faydalanabileceği para, fon ya da sermaye demektir. Finansman ise bunun sağlanması ile ilgilidir. 1 Finansman, işletmenin ihtiyacı olan para, fon veya sermayenin sağlanmasıdır. Finansal yönetim ise, işletmenin ihtiyacı olan sermayenin, fonun en ekonomik şekilde sağlanarak en etkin şekilde kullanılması ve yönetilmesidir. Bir diğer deyişle FİNANSMAN: İHTİYAÇ DUYULAN FONLARIN EN UYGUN ŞARTLARDA SAĞLANMASI ve ETKİN ŞEKİLDE KULLANILMASIYLA İLGİLİ FAALİYETLERİ İÇERİR. Bu Bağlamda, FİNANSAL YÖNETİM: Kurumların gereksindikleri, fonların belirlenerek en uygun kaynaklardan en ekonomik şekilde sağlanması ve bu fonların en uygun alanlara kanalize edilerek yönetilmesidir. Buna göre finansal yönetimin temel kararlarını üç başlık altında toplamak mümkündür: 1. Yatırım kararları 2. Finansman kararları 3. Dividant kararları YATIRIM KARARLARI: Finans yöneticisinin vereceği kararların hemen hemen en önemlisi yatırım kararlarıdır. İşletmeler faaliyet özelliklerine bağlı olarak çok sayıda kısa ve uzun vadeli reel ve finansal varlıklara yatırım yapmak durumundadırlar. Gelecekte sağlanacak faydalar için sermayenin uzun süreli varlıklara yatırılmasını (sermaye bütçelemesini) gerekli kılmaktadır. Ancak, yatırılan sermayenin sağlayacağı faydalar, sürenin uzunluğu ve gelecekle ilgili belirsizlikler nedeniyle risk içerir. Dolayısı ile yatırımlardan beklenen getiri ile bu yatırımın taşıdığı risklerin birlikte değerlendirilmesi zorunludur. İster kısa vadeli, ister uzun vadeli yatırımlar olsun, kararlar daima yatırımın riski ile getirisi karşılaştırılarak verilmelidir. Daha riskli yatırımlardan daha fazla getiri beklenmelidir. FİNANSMAN KARARLARI: Bir finans yöneticisinden, işletmeye gerekli olan varlıklara yönelik olarak fon ihtiyacının belirlenmesi, bu ihtiyacın en iyi şekilde nasıl, hangi fon kaynaklarıyla ve ne zaman finanse edileceğine ilişkin kararlar alması beklenir. İşletmeler borçlanarak ya da öz sermaye yoluyla kaynak sağlarlar. İki kaynağın da avantaj ve dezavantajlarına göre riski daha düşük fonlama nasıl yapılmalıdır? Gerekli sermayenin ne kadarı borçla? Ne kadarı öz sermaye ile finanse edileceğinin yanında; borçlanmanın ne kadarının kısa vadeli, ne kadarının uzun vadeli olacağına da karar verilmelidir. İşletmenin niteliği, sektör koşulları ve ekonominin koşullarına bağlı olarak çeşitli finansman seçenekleri maliyet ve risk açısından karşılaştırılarak işletmeye en uygun bir sermaye yapısı oluşturulmalıdır. 2 DİVİDANT KARARLARI: finans yöneticisinin üçüncü önemli karar alanı dividant ya da kar payı dağıtımı ile ilgilidir. Dividant kararları, faaliyetlerden sağlanan karın ne kadarının işletmede tutulacağı, ne kadarının ortaklara dağıtılacağı ile ilgilidir. Yine, kar dağıtım politikası belirlenirken, kar dağıtılması sonucunda işletmenin azalan fonu yerine sağlanacak ilave fonların maliyetinin analiz edilmesi gerekir. Karların ne kadarının dağıtılması gerektiği konusunda karar verirken; karın işletmede tutulmasıyla sağlanacak karlılıkla, ortaklara dağıtılması durumunda ortakların tatmini karşılaştırılır. Yine, kar dağıtımında; halka açık olan ve olmayan anonim şirketlerde sermaye piyasası kanununa göre farklılıklar olmaktadır II. İŞLETMELERİN FİNANSMAN İŞLEVİ İşletmelerin, hedeflerini gerçekleştirebilmek için istenilen zamanda, istenilen miktarda “FON”ların hazır bulunması gereklidir. Öncelikle işletmenin kurulabilmesi için paraya gereksinim olacaktır. Kurulan işletmenin işlemesi için de paraya ihtiyaç vardır. Öyleyse, işletmenin her noktasında FON gereksinimi doğacaktır. İhtiyaç duyulan fonların uygun zamanlarda uygun kaynaklardan en ekonomik koşullarda sağlanması ve en iyi şekilde kullanılması gereklidir. Bu durumda FİNANSMANI, “İŞLETMENİN GEREKSİNİM DUYDUĞU FONLARIN PLANLANMASI, SAĞLANMASI, YATIRILMASI VE KONTROLÜ” olarak tanımlayabiliriz. İşletmede finansman fonksiyonunu yerine getiren Finans Yöneticisi veya Mali İşler Yöneticisi, temel olarak ihtiyaç duyulan fonları en uygun ve ekonomik şartlarda elde etmek ve en etkin şekilde kullanmakla görevli kimsedir. Finans Yöneticisi; işletmede temel politikaların formüle edildiği ve nihai kararların alındığı Yönetim Kuruluna veya Genel Müdüre yol gösteren biri olarak çalışır. Baş Finans Yöneticisi genellikle Genel Md. yardımcısı konumundadır ve direkt olarak mali işlerden sorumlu kişi olarak Genel Md. ile Yönetim Kuruluna rapor verir. Finans yöneticisinin nakit akışlarını saptamada, geleceği öngörmede ve planlamada; ve geçmişi analiz edip değerlendirmede gerekli olan verileri, bilgileri ve finansal raporları sağladığı disiplin MUHASEBE’dir. Finans yöneticisinin uzun vadeli yatırım kararlarını almada, nakit, stok ve alacak yönetiminde faydalandığı disiplin mikro iktisattır. Aynı zamanda; muhasebe, finansal matematik, finansal piyasalar, genel ekonomik koşullar ve makro göstergeler, TTK, SPK gibi konularda da bilgili, donanımlı olması beklenir. 3 FON: FİNANSMANIN EN GENEL ARACI OLUP, “PARA”DAN DAHA GENİŞ KAPSAMLIDIR. PARA DENİNCE, NAKİT ve BANKADAKİ VADESİZ MEVDUAT AKLA GELİR. FON İSE, NAKİT, VADESİZ MEVDUAT, NAKTE ÇEVRİLEBİLİR DEĞERLER ve GEREKTİĞİNDE PARA GİBİ GÖREV YAPABİLECEK UNSURLARI KAPSAR. Bütün bu açıklamalardan sonra İşletmelerde “FİNANSMAN İŞLEVİNİN” kapsamına giren konuları şöyle sıralayabiliriz: 1. FİNANSAL ANALİZ, 2. FİNANSAL İHTİYAÇLARI PLANLAMA, 3. FİNANSAL İHTİYAÇLARI KARŞILAYACAK BULUNMASI VE ELDE EDİLMESİ (FON SAĞLAMA), 4. FONLARIN YATIRIMI (FONLARIN KULLANIMI) 5. FİNANSAL DENETİM, 6. KAR DAĞITIMI. FONLARIN III. İŞLETMELERİN FİNANSAL YAPISI ve SERMAYE KAVRAMI İşletmenin Finansal Yapısı; İşletmelerin finansal yapısı, bilançonun pasifidir. Toplam sermaye kaynaklarının veya tüm işletme varlıklarının nerelerden sağlandığı gösterir. Başta kredi kurumları olmak üzere işletme ile iş ilişkisi olan müşteriler ve işletme hakkında fikir sahibi olmak isteyenler işletmenin finansal yapısını incelerler. Finansal Yapı ile sermaye yapısı çoğu zaman aynı anlamda kullanılmasına karşılık, ikisi aynı şeyi ifade etmez. FİNANSAL YAPI; işletmenin pasifini tamamen içine alır. SERMAYE YAPISI ise, pasif kalemlerden sadece uzun vadeli borçlar ile öz kaynak sermayesini kapsar. Örn, Hisse senetleri, dağıtılmayan kar, tahvil borcu, orta ve uzun süreli kredi borcu; bir işletmenin sermaye yapısının unsurlarıdır. O halde, “FİNANSAL YAPI, SERMAYE YAPISINA GÖRE DAHA GENİŞ KAPSAMLIDIR” diyebiliriz. Finans yöneticisinin temel görevlerinden biri, toplam sermaye kaynakları içerisinde yer alan tüm sermaye unsurlarının toplam sermaye içindeki payını doğru belirlemektir. Ancak böylece her bir sermaye unsurunun ağırlıklı ortalama sermaye maliyeti ve ortalama sermaye maliyeti hesaplanabilmektedir. SERMAYE KAVRAMI: Sermaye, İktisat ve İşletme Bilimi ile Muhasebe dilinde farklı anlamlarda kullanılmaktadır. İktisat Bilimi sermayeyi, üretilmiş 4 üretim araçları olarak tanımlar. Bir işadamı ise, bir girişimin başlaması ve yürütülebilmesi için gerekli bütün unsurları sermaye sayar. Muhasebede sermaye, bir pasif hesaptır ve varsa ödenmemiş sermaye düşüldükten sonra işletme sahiplerinin işletmeye tahsis ettikleri para ve diğer (maddi ve maddi olmayan) varlıklardır. IV İŞLETMELERİN FİNANSMAN KAYNAKLARI: Tüm işletme varlıklarının (yani, aktiflerin) finansmanında kullanılan kaynaklar, başlıca iki grupta toplanır: 1. Öz kaynaklar (öz sermaye) 2. Yabancı Kaynaklar (yabancı sermaye/borçlar) 1. ÖZ KAYNAK SERMAYESİ (ya da öz sermaye): Kuruluş aşamasında işletmeyi faaliyete geçiren girişimci ya da ortaklar tarafından kendi öz varlıklarından işletmeye tahsis ettikleri maddi ve maddi olmayan ekonomik değerlere o işletmenin öz sermayesi denir. Faaliyet halindeki bir işletmede ise, dağıtılmayıp işletmede bırakılan faaliyet karları ile yedekler (ihtiyatlar) da öz sermaye kapsamında yer alır. Böylece mülkiyeti işletmeye ait sermaye ve öz varlıkların tümü öz sermayedir. Ekonomik ve hukuki açıdan işletmenin riskini taşıyan ÖZ SERMAYE, borçlanmadan çalışıldığı düşünülürse; toplam varlıklara eşittir. (toplam varlıklar = öz sermaye şeklinde). Öz sermayenin yanında ayrıca borç alınarak üretim ve/veya satış faaliyetleri durumunda ise; “ÖZ SERMAYE = Toplam Net Aktifler – Toplam Borçlar” olur. ÖZ SERMAYE; 1. Temel kapital, 2. Yedek kapital ve, 3. Dağıtılmamış kar olmak üzere üç bölümden oluşur Temel kapital: İşletmenin kuruluşunda işletme sahip ya da sahipleri tarafından işletmeye getirilen veya getirilmesi taahhüt edilen fonlardır. Bu sermaye para olabileceği gibi, karşılığı para ile ifade edilen değerler de olabilir. Yedek kapital: İşletmenin çalışmaları sonucu elde edilen kazançtan ayrılarak işletmede alıkonulan kısımdır. Yedek kapital, OTOFİNANSMAN kaynağı olması açısından önemlidir. Yedek kapital, Kanuni yedekler ve İhtiyari yedekler olmak üzere ikiye ayrılır: Kanuni yedekler: Türk Ticaret Kanunu’nun ilgili maddesi gereğince, sermaye şirketlerinde elde edilen yıllık kazancın bir bölümünün yedek sermaye olarak ayrılması zorunludur. Bu yedeklere “kanuni yedekler” denir ve kanuni yedekler, 5 işletmenin ödenmiş sermayesinin 1/5’i (beşte biri) tutarında olmalıdır. Yeni kurulan işletmelerde bu amaçla, her yıl elde edilen kazancın 1/20’i (yirmide biri) yedek sermaye için ayrılır ve bu ayırma işlemi, işletmenin ödenmiş sermayesinin beşte birine ulaşıncaya kadar devam eder. İhtiyari yedekler (ihtiyatlar): İşletmelerin belli harcamaları finanse etmek ve riskleri karşılamak amacıyla (ve kanuni yedekler dışında), kendi arzusu ile kazancından ayırdığı fonlar ise ihtiyari yedeklerdir. 2. DIŞ KAYNAK SERMAYESİ / YABANCI KAYNAKLAR Yabancı Kaynaklar, işletmenin BORÇLANMA yoluyla sağladığı kaynaklardır. İşletmelerin dış kaynaklardan sağladıkları bu fonlara yabancı sermaye de denir. Yabancı kaynaklar, yalnızca para olarak değil, maddesel değerler de olabilir (finasal kiralama yoluyla elde edilen maddi varlıklar gibi). Yabancı sermaye, kullanım süresi bakımından; a) Kısa süreli yabancı kaynaklar (kısa süreli borçlar), b) Uzun süreli yabancı kaynaklar (uzun süreli borçlar) olarak ikiye ayrılır. a) Kısa Süreli Yabancı Kaynaklar: Muhasebe ve finansal dilde “cari pasifler” olarak adlandırılan kısa süreli borçlar, geri ödeme süresi 1(bir) yıla kadar olan borçlardır. Kısa süreli, borçlar, 1 yıl veya daha az süreli olarak çalışma sermayesinin finansmanında kullanılırlar. İşletmelerin genellikle kısa vadeli finansmanda kullandıkları yabancı kaynaklar; - ticari krediler, - ticari banka kredileri, - finansman bonoları, - repo, - faktoring ve, - ödenmesi gereken vergi, resim, harçlar; ücretler, ikramiyeler, - alınan teminat, depozit ve avanslar ve tahakkuk etmiş giderler gibi… kendiliğinden oluşan fonlardır. b) Orta ve Uzun Süreli Yabancı Kaynaklar: Geri ödeme süresi 2, 5, 10, 15 ve 20 yıl gibi ödeme süreleri olan yabancı kaynaklar, genellikle duran varlıkların ya da devamlılık arz eden faaliyetlerin finansmanında kullanılır. Orta ve uzun süreli yabancı kaynaklar arasında; - Orta/uzun vadeli banka kredileri, - tahvil ihracı, - finansal kiralama (leasing), - forfaiting sayılabilir. 6 Bu bilgiler ışığında, günümüzde işletmelerin finansman sorunlarının çözümünde yararlandıkları kısa ve uzun vadeli finansman kaynakları şöyle sıralanabilir: - ticari krediler, - kısa ve orta vadeli banka kredileri, - öz sermaye, - dağıtılmamış karlar, - halk Bankası ve Eximbank kredileri, - alacak senetleri iskontosu, - faktoring, leasing ve forfaiting. V. FİNANSMAN YÖNTEMLERİ HATIRLAYINIZ: İşletme varlıklarının finansmanında kullanılan kaynaklar başlıca iki gruptur: Öz kaynaklar (öz sermaye) ve Yabancı kaynaklar (borçlar). Finansman şekilleri de fonların kaynağına göre bu çerçevede ikiye ayrılır: 1. Öz kaynaklarla finansman, 2. Yabancı (dış) kaynaklarla finansman 1. ÖZKAYNAKLARLA FİNANSMAN - Bir işletme kurarak faaliyete geçiren işletme sahip ya da ortaklarının işletmeye tahsis ettikleri maddi ve maddi olmayan ekonomik değerlere o işletmenin öz kaynakları denir. İşletme faaliyete geçtikten sonra ayrılan kanuni yedekler ve ihtiyatlar da öz kaynak sayılmaktadır. - Öz kaynaklar, ortakların koyduğu ve mülkiyeti işletmeye ait olan maddi ve maddi olmayan öz sermayedir. İşletme faaliyete geçtikten sonra ayrılan kanuni yedekler ve ihtiyatlar da öz sermayeden sayılır. - Öz sermaye kapsamına; para, mal, bina, arsa, makineler, aletler, stoklar, patent hakkı, işletme adı, marka vb varlıklar girer. BİR İŞLETMENİN SAHİP veya SAHİPLERİNİN GEREK KURULUŞ AŞAMASINDA GEREKSE DAHA SONRA SERMAYE ARTIRIMI YOLUYLA, YA DA KARDAN DAĞITMAYARAK ŞİRKETE FON TAHSİS ETMELERİNE ÖZ KAYNAKLARLA FİNANSMAN DENİR. Sermayesi paylara bölünmüş komandit şirketlerde ve anonim ortaklıklarda ihtiyaç duyulan özkaynaklar, genellikle hisse senedi ihraç edilerek sağlanır. Ayrıca işletme faaliyetleri sonucunda oluşan karların tamamının veya bir 7 kısmının gerek yasal gerekse işletme yönetiminin zorunlu kıldığı nedenlerle dağıtılmayarak işletmede bırakılması (Otofinansman) yoluyla fon ihtiyacı karşılanmaktadır. Dağıtılmayan kar, işletme içinde yedekler ve karşılıklar biçiminde alıkonur. Yedekler, öngörülmeyen risklere karşılık kar payının bir kısmının işletmede tutulmasıdır. Yedekler, yasal ve isteğe bağlı (ihtiyari) olarak iki türdedir. Yasal yedekler, TTK’ya göre sermaye şirketlerinin ödenmiş sermayelerinin % 20’sini buluncaya kadar, her yıl net kardan % 5 yasal yedek akçe ayırmalarıdır. İsteğe bağlı yedek akçeler ise zorunlu sınırın üstünde, gelişme ve genişleme amacıyla ayrılan yedeklerdir. Karşılıklar, hesap dönemi sonunda karşılaşılması muhtemel giderler için ayrılır. Sabit varlıkların eskime, yıpranma gibi nedenlerle değer kayıplarına karşılık “amortismanlar” ve “şüpheli alacaklar karşılığı” başlıca karşılık türlerindendir. Vergiden sonraki karı yedekler ve karşılıklar olarak işletmede tutmanın yanı sıra işletmeler; yasaların izin verdiği ölçüde aktif varlıklarını yeniden değerleyerek, bu yeniden değerlemeden doğan farkları işletmenin pasifinde “yeniden değerlemeden doğan farklar” adıyla tutarak bunları öz kaynaklarına eklerler. Hisse senedi, anonim şirketler tarafından çıkartılan ve sermayesine katılma payını temsil eden, yasal koşullara uygun olarak düzenlenmiş bir menkul kıymet belgesidir. Hisse senedi fiyatları nominal fiyat ya da piyasa fiyatı biçiminde tanımlanır. Nominal fiyat, hisse senedinin üzerinde yazılı fiyat olup, en az 500 TL’dir. Piyasa fiyatı ise piyasadaki arz ve talep koşullarına göre belirlenen ve borsa fiyatı olarak adlandırılan fiyattır. - Öz kaynaklardan finansman üstünlüğü; İşletmeye tahsis edilen fonların süresiz olarak işletmenin emrine verilmiş olmasıdır. Herhangi bir faiz söz konusu olmayıp, faaliyetlerden doğacak kar tümüyle işletme sahiplerine aittir. Öte yandan, işletmelerin dışarıdan borç alabilme imkanları da öz sermaye ile yakından ilişkilidir. Zira öz sermaye, alacaklılar için alacaklarına karşılık bir güvenlik unsuru ve kredi veren kişi ve kuruluşlar için önemli bir ölçüdür. Bu yöntemle özellikle sermaye tedarikinin zor olduğu veya sermaye maliyetinin yüksek olduğu dönemlerde işletmeye kaynak sağlanmaktadır. 2. YABANCI KAYNAKLARLA (BORÇLARLA) FİNANSMAN Yabancı kaynak sermayesi de denilen dış kaynaklar, belirli bir faiz karşılığında işletmenin dışındaki kişi, kurum ve kuruluşlardan sağladığı sermayedir. Bu sermaye banka ve diğer finansal kuruluşlardan kredi şeklinde sağlanır. Yabancı kaynaklarla sağlanan fonlar, ödeme süresine göre kısa vadeli yabancı kaynaklar ve uzun vadeli yabancı kaynaklar olarak ikili bir ayırıma tabi tutulurlar. 8 KISA VADELİ YABANCI KAYNAKLAR: İşletmelerin en fazla bir yıl içinde geri ödemeleri gereken dış finansman kaynaklarına kısa vadeli yabancı kaynaklar denir. Genel kural olarak bu kaynaklar, işletmelerin kısa vadeli varlıklarının finansmanında kullanılmaktadır. Çalışma sermeyesinin özellikle sabitlik özelliği göstermeyen kısmının finansmanında kısa vadeli dış kaynakların kullanımı, işletmenin riskini artırmaması açısından önemlidir. İş hacmindeki dalgalanmaların gerektirdiği fon ihtiyacının kısa vadeli dış kaynaklarla giderilmesi sık karşılaşılan bir durumdur. Kısa vadeli dış kaynaklar genellikle çalışma sermayesinin finansmanı için kullanılmakla birlikte, zaman zaman bu kaynakların duran varlıkların finansmanı için de kullanıldığı görülmektedir. Kısa vadeli yabancı kaynakların, duran varlıkların finansmanında kullanılması, işletmeler açısından risk artıran bir durumdur. İşletmelerin kısa vadeli finansmanda kullandıkları yabancı finansman kaynaklarını kısaca şöyle açıklayabiliriz: -Ticari krediler: ticari krediler, herhangi bir ödeme olmaksızın satıcının malı (malzemeyi vb) teslim etmesi ve alıcıya ödeme için belirli bir süre tanıması sonucunda oluşur. Ticari kredi kullanan bir işletme, nakit iskontosundan yararlanmamaktadır. Ticari kredi satıcı işletme açısından ise, satış artırma çabalarını destekleyen bir durumdur. -Finansman bonoları: ihraççının borçlu sıfatı ile düzenleyip sattıkları emre veya hamiline yazılı menkul kıymetlerdir. Finansman bonoları, anonim ortaklıklar, özelleştirme kapsamına alınanlar dahil kamu iktisadi teşebbüsleri, mahalli idareler ile bu idarelerle ilgili özel mevzuat uyarınca faaliyet gösteren kuruluş, idare ve kredi değerliliği yüksek işletmeler tarafından ihraç edilirler. -Banka kredileri: işletmeler, ticari faaliyetlerinde ihtiyaç duydukları çalışma sermayesi yatırımlarının finansmanında kısa süreli banka kredilerinden yararlanırlar. Banka kredilerinin işletme faaliyetlerinde kullanımı, bankacılık sisteminin sağlamlığına, etkinliğine ve bankacılık sisteminde yaşanan gelişmelere bağlı olarak değişebilmektedir. -Repo: işletmelerin kısa süreli fon ihtiyaçlarını karşılamada kullandıkları bir yöntem de “geri satın alma” anlaşmalarıdır. Bu anlaşma ile işletmeler, ellerindeki menkul değerleri belirli bir süre sonunda geri almak üzere satarak fon sağlamaktadır. Repo işleminde kısa süreli borç verme söz konusu olduğundan, bu işlemde menkul kıymetler teminat anlamında kullanılmaktadır. -Faktoring: son yıllarda önemli bir fon sağlama aracı olarak görülen faktoring; kredili satış yapan işletmelerin, bu satışlardan doğan alacak haklarını faktör veya faktöring şirketi olarak adlandırılan finansal kuruluşlara devretmesi yoluyla, bu kurumdan alacakların tahsili, takibi, muhasebe ve ön ödeme şeklindeki hizmetlerden yararlanılması işlemidir. Faktoring işlemi, sadece kısa vadeli alacaklar için söz konusu olup, bu işlemde vadeler genellikle 30 ile 120 gün 9 arasında değişmekle birlikte, bazen vadeler daha uzun bir süreyi de kapsayabilmektedir. -Kendiliğinden oluşan fonlar: ödenmesi gereken vergilerin, harçların, ücretlerin, faiz borçlarının vb ödemelerin belirli bir süre geciktirilmesiyle oluşan fonlar, işletmelerin o dönemde serbestçe kullanabileceği kaynaklar olmaktadır. -Alınan teminat, depozit ve avanslar. UZUN VADELİ YABANCI KAYNAKLAR: Uzun vadeli yabancı kaynaklar ise, geri ödeme süresi bir yıldan daha uzun süreli yabancı kaynaklar olup, ödeme süresi, orta ve uzun vadede, 2, 5, 10, 15 ve 20 yıl gibi süreler olabilmektedir. Daha çok duran varlıkların (sabit sermayenin) ya da devamlılık arzeden faaliyetlerin finansmanında kullanılan uzun vadeli dış kaynaklar en çok şu yollarla sağlanmaktadır: - banka ve diğer finansal kuruluşlardan sağlanan orta ve uzun vadeli banka kredileri, - tahvil ihracı, - finansal kiralama (leasing), - forfaiting, - kar ve zarar ortaklığı belgesi satışı Günümüzde, uzun vadeli dış borçlanma yollarından biri olan tahvil çıkarmada; kişileri şirkete hisse sahibi yapmadan, satın aldıkları tahviller için ödedikleri paralara karşılık önceden belirlenmiş oranda faiz ödenerek uzun vadeli finansman sağlanmış olur. Halka açık şirketlerde tahvil çıkarma sınırı, ödenmiş sermaye ve yedek akçeler toplamıdır. VI. FONLARIN KULLANIMI İşletmelere sağlanan fonların kullanımı başlıca iki şekilde gerçekleşir: 1. Duran varlık yatırımları (sabit sermayeye yatırım), 2. Dönen varlık yatırımları (İşletme sermayesine yatırım) 1. DURAN VARLIK YATIRIMLARI Duran Varlıklar: Şekil değiştirmeden kalan ve birden fazla üretim dönemine katılarak uzun süreler kullanılan ve bu süreler sonucunda giderek kullanılamaz hale gelen sermaye unsurlarıdır. Duran varlıklar, işletmeninin normal faaliyetlerinde paraya çevrilmeyen, periyodik olarak alım-satım konusu olmayıp süreklilik gösteren varlıklardır. Duran varlık kalemleri, işletmenin olağan faaliyeti sırasında “satılan malın maliyetlerine” aşınma payı (amortisman) olarak eklenerek tasfiye edilirler. 10 Duran varlık unsurları içinde; arazi, bina, makine gibi daha işletmenin kuruluşunda veya sonradan genişletilmesi sırasında ele geçirilen ve usun süre kullanılan varlıklar önemli bir yer tutar. Ancak, bu maddi duran varlıklar dışında; - uzun vadeli alacaklar ve fonlar - iştirakler (diğer işletmelere finansal katılım payları) ve, - marka adı, ticari unvan, patent hakkı gibi maddi olmayan varlıklar da duran varlık kapsamındadır. Duran varlık yatırımları, ÖZ KAYNAKLARDAN; işletmenin kuruluşunda sağlanan öz sermayenin yanı sıra; sonradan sermaye artırımına gidilerek ortaklardan sağlanan duran varlıklarla ve hisse senedi satışıyla sağlanır. DIŞKAYNAKLARDAN ise; uzun vadeli yabancı kaynaklar (banka yatırım kredileri, leasing, tahvil ihracı) ile sağlanır. 2. DÖNEN VARLIK YATIRIMLARI (Çalışma ya da işletme sermayesi) - Kısa Açıklama: İşletmelerde, normal şekilde yürütülen faaliyetler çerçevesinde sürekli olarak işletmeye fon giriş-çıkışları söz konusudur. Böylece, tüm olağan işletme faaliyetlerini kapsayan bir “nakdi sermaye”; Üretim faktörleri ►yarı mamul ►mamul ►satış ►nakit şeklinde bir devir içindedir. Bu devir, nakit şeklindeki parasal sermaye ile başlayıp, naktin işletmeye dönüşü ile son bulur. İşte bu olağan işletme faaliyetlerinin yürütülmesinde DÖNEN VARLIKLAR, (ya da işletme sermayesi veya çalışma sermayesi) önemli rol oynar. Bu fon ihtiyacı, kısa süreli yabancı kaynaklarla sağlanacak fonlarla karşılanır. Çalışma veya işletme sermayesi de denilen döner varlıklar: İşletmenin normal faaliyet dönemi (olan bir yıl) içinde sahip olduğu para ve paraya çevrilebilir varlıkları kapsar. Banka ve kasadaki paralar, yarı mamul ve mamuller, kısa vadeli alacaklar, peşin ödenmiş giderler gibi kalemlerden oluşan çalışma sermayesi, mal/hizmet olarak piyasaya girer ve para olarak tekrar işletmeye döner. Sürekli bir akış ve değişim içinde olan çalışma sermayesi unsurları: - kasa ve bankadaki nakit, - mamuller (stoklar), - yarı mamuller, - hammaddeler, - yardımcı madde ve malzemeler, - yakıt maddeleri, - süreleri 1 (bir) yıldan kısa ticari alacaklar ve alacak senetleri, - peşin ödenmiş giderler ve, - sermayenin ödenmemiş kısmıdır. 11 - Döner varlıklar toplamından kısa vadeli borçlar toplamı çıkarıldıktan sonra kalan miktar; “Net Çalışma Sermayesi”dir. Diğer bir ifadeyle “Net İşletme Sermayesi”dir. Net İşletme Sermayesi = Döner Varlıklar – Kısa Vadeli Borçlar -Üretilen mal ve hizmetler satılıp, karşılığı işletmeye dönünceye kadar hammadde, malzeme vb satın alabilmek, çalışanlara ücret ödeyebilmek, kira giderlerini, sigorta giderlerini ödeyebilmek, taşıma-depolama-dağıtım-reklam giderlerin karşılayabilmek için paraya ve kısa sürede paraya çevrilebilir değerlere ihtiyaç vardır. Bu gibi ihtiyaçları karşılayan sermayeye işletme sermayesi denir. -Dönen varlıklar toplamında kısa vadeli borçlar çıkarıldığında elde edilen net işletme sermayesi ile hem yukarıda sayılan giderler karşılanacak, hem de kısa vadeli borçlar ödenecektir. Bu yüzden net işletme sermayesi işletmeyi, üretim faaliyeti sonucu elde edilen çıktılar paraya dönüşünceye kadar ayakta tutan sermayedir. Kullanıma hazır çok önemli bir güvenlik marjı niteliğindedir. - İşletmelerde çalışma sermayesinin en uygun veya optimum bir düzeyde tutulması son derece önemlidir. Bazen yeterli çalışma sermayesi bulunmadığı için işletmelerin üretim faaliyetleri aksamaktadır. Gereğinden fazla fonun elde tutulması ise atıl fonların elde tutulması demektir ve bu maliyetleri yükseltir. - Yeterli çalışma sermayesi ihtiyacı işletmeden işletmeye değişir. Toptancı ve perakendeci gibi ticari işletmelerde ve hizmet işletmelerinde dönen varlıklar (yani çalışma sermayesi) toplam varlıklar içinde önemli boyutlara ulaşırken, özellikle büyük sanayi işletmelerinde duran varlık (sabit sermaye) unsurları çalışma sermayesine göre daha ağırlıklıdır. FİNANSAL ANALİZ FİNANSAL ANALİZ, FİNANSAL TABLOLARDAKİ ÇEŞİTLİ HESAPLAR ARASINDAKİ İLİŞKİLERİN KURULMASI, ÖLÇÜLMESİ VE YORUMLANMASINI KAPSAYAN BİR DEĞERLENDİRME FAALİYETİDİR. FİANANSAL ANALİZ, FİNANSAL PLANLAMA VE FİNANSAL DENETİMİN ÖN KOŞULUDUR. SAĞLIKLI BİR PLANLAMA YAPILABİLMESİ İÇİN İŞLETMENİN İÇİNDE BULUNDUĞU DURUM İYİ ANALİZ EDİLMELİ; İŞLETMENİN FİNANSAL AÇIDAN GÜCÜNÜN NE OLDUĞU, ÖNLEM ALINMASI GEREKEN ZAYIF YANLARININ NELER OLDUĞU ORTAYA KONMALIDIR. FİNANSAL ANALİZİN TEMEL AMAÇLARI: 12 -İŞLETMENİN VARLIKLARI İLE FON KAYNAKLARI ARASINDA SÜREKLİ BİR DENGE SAĞLAMAK, -FAALİYET DÖNEMİNDE TOPLAM GELİR - TOPLAM GİDER ARASINDA OLUMLU BİR FARK VE SERMAYEYE YETERLİ BİR KARLILIK SAĞLAYARAK ÖZSERMAYENİN BÜTÜNLÜĞÜNÜ VE GÜVENLİĞİNİ KORUMAK, -BORÇLARINI ZAMANINDA ÖDEYEBİLMEK FİNANSMAN YAPISINI DEĞERLENDİRMEK, İÇİN İŞLETMENİN ÜÇÜNCÜ ŞAHISLARA, İLGİLİ KURULUŞLARA VE İŞLETME SAHİP VE YÖNETİCİLERİNE İŞLETMENİN DURUMU HAKKINDA BİLGİ VE GÜVEN VERMEKTİR. BU DURUMDA DOĞRU YAPILAN BİR FİNANSAL ANALİZ SAYESİNDE, İŞLETMENİN FİNANSAL YÜKÜMLÜLÜKLERİNİ YERİNE GETİRME, KARLILIK, LİKİDİTE DURUMU, FİNANSMAN YAPISI VE VARLIKLARIN ETKİNLİĞİ KONULARINDA DOĞRU DEĞERLENDİRMELER YAPILABİLMEKTEDİR. FİNANSAL ANALİZ YAPILIRKEN, İŞLETMENİN TEMEL MALİ TABLOLARI OLAN BİLANÇO VE GELİR TABLOSUNDAN YARARLANILIR. BİLANÇO VE GELİR TABLOSU DIŞINDA İŞLETMELERDE KULLANILAN DİĞER MALİ (FİNANSAL) TABLOLAR İSE ŞUNLARDIR: 1. KAR DAĞITIM TABLOSU 2. NAKİT AKIM TABLOSU 3. FON AKIM TABLOSU 4. ÖZSERMAYE DEĞİŞİM TABLOSU 5. NET İŞLETME SERMAYESİ DEĞİŞİM TABLOSU Finansal analizin iki türü vardır: Statik Analiz ve Dinamik Analiz. Statik Analizde belli bir döneme ait finansal verilerle faaliyet sonuçları analiz edilir. Dinamik Analizde ise; işletmenin cari dönem verilerinin geçmiş yıllar veya rakip işletmelere ait verilerlerle karşılaştırması yapılır. ANALİZ YÖNTEMLERİ 1. KARŞILAŞTIRMALI FİNANSAL TABLOLAR ANALİZİ 2. EĞİLİM YÜZDELERİ (TREND) ANALİZİ 3. DİKEY YÜZDE ANALİZİ YÖNTEMİ 13 4. ORAN (RASYO) ANALİZİ YÖNTEMİ 5. FON AKIM ANALİZİ 6. BAŞABAŞ NOKTASI ANALİZİ KARŞILAŞTIRMALI (FİNANSAL TABLO) ANALİZİ Karşılaştırmalı mali tablolar analizi, bir işletmenin birbirini izleyen en az iki veya daha fazla faaliyet dönemine ait mali tabloların karşılaştırmalı olarak düzenlenmesi ve bu tablolarda yer alan kalemlerin zaman içinde göstermiş olduğu gelişmelerin ve değişikliklerin tespit edilip incelenmesidir. Karşılaştırmalı mali tablolar analizinde birden fazla döneme ait bilgilerin karşılaştırılması ve değerlendirilmesi öngörüldüğü için, bu analiz yöntemi dinamik bir yapıya sahiptir. Karşılaştırmalı mali tablolar analizinde analist, işletmenin birkaç döneme ait mali tablolarını yan-yana koymak suretiyle inceleyerek, işletmenin iktisadi ve mali yapısındaki, karlılığındaki, verimliliğindeki gelişmeler konusunda önemli bilgiler elde eder. Bu yöntemle işletmenin geçmişteki durumu ile bugünkü durumu karşılaştırılmak suretiyle elde edilen bilgiler, işletmenin geleceği ile ilgili finansal kararlara ışık tutar. EĞİLİM YÜZDELERİ (TREND – YATAY YÜZDE) ANALİZİ Bu yöntemde, birbirini izleyen dönemlere ait mali tablolarda yer alan kalemlerin baz (temel) alınan mali tablo kalemlerine göre gösterdiği artış ve azalışlar yüzde olarak hesaplanır. Bu şekilde işletmenin mali tablolarında yer alan her bir kalemin kabul edilen yıla göre yüzde olarak gelişme trendi bulunur. Baz (temel) yıl olarak mali tablo serisinin ilk yılı kabul edilebilir. Baz (temel) yıla göre hesaplanan yüzdeler, belli tarih veya dönemler arasındaki mali durumu ve faaliyet sonuçlarında meydana gelen değişimleri açık olarak gösterir ve karşılaştırması yapılan mali tablolara ait verilerin yatay olarak analizine imkan verir. Mali analist, mali tablo kalemlerindeki artış ve azalış eğilimlerinin olumlu veya olumsuz olduğunu belirlerken, aralarında anlamlı ilişkiler kurulabilecek kalemleri birlikte değerlendirir. DİKEY YÜZDE ANALİZİ Bu yöntemle her bir mali tablo kaleminin bulunduğu grup toplamı içinde yüzde payı ile mali tablo toplamı içindeki yüzde payı hesaplanır. Örneğin, bilanço bu yöntemle analiz edilirken; bir aktif kalemin, toplam aktifler içindeki payı ve bulunduğu grup içindeki payı yüzde olarak hesaplanır. Gelir tablosunda ise, her bir gelir tablosu kaleminin net satışlar içindeki payı ve her kalemin ait olduğu grup içindeki payı hesaplanır. Dikey yüzdeler yöntemine göre düzenlenmiş mali tablolar, farklı büyüklükteki işletmeler arası karşılaştırmalar için ortak bir baz oluştururlar. Bu yöntemle işletmenin mali tabloları rakip işletmelerin mali tabloları ile karşılaştırılabilir. Dikey yüzde yöntemi ile tek bir döneme ait mali tablolar analiz edilebileceği gibi, birden fazla döneme ait mali tablolar da analiz 14 edilebilir. Bu nedenle dikey yüzde yöntemi, hem dinamik hem de statik bir analiz yöntemi niteliği taşır. Bu yöntem, işletmenin sektör içindeki yerini belirlemesi açısından ve mali yapısında meydana gelen değişiklikleri izleme açısından yararlı bir araç niteliğindedir. ORAN (RASYO) ANALİZİ Oran Analizi, mali tabloların analizinde kullanılan en yaygın tekniklerden biridir. Oran, mali tablolarda yer alan iki kalem arasındaki matematiksel ilişkinin bir ifadesidir. Hesaplanan oranlar, yüzde veya katı şeklinde ifade edilebilir. Bir oran tek başına bir şey ifade etmez. Oran, herhangi bir standartla karşılaştırıldığında ve doğru yorumlandığında bir anlam kazanır. Bu nedenle oranlar, doğru ve amaçlara uygun olarak yorumlanmalıdır. Rasyolar yardımıyla finansal analiz, ancak iki tür karşılaştırmayı içermesi durumunda anlamlı sonuçlar verebilir: Bunlardan ilki, işletmenin cari dönem oranları ile geçmiş döneme ait aynı oranların kıyaslanmasıdır. İkincisi ise, işletmenin elde ettiği analiz sonuçlarını faaliyette bulunduğu iş kolundaki başka işletmelerin aynı sonuçlarıyla ve sektör ortalamasıyla karşılaştırmasıdır. Bilanço ve gelir tablosu verilerinin analizinde kullanılan oranlar beş grupta toplanmaktadır: 1. 2. 3. 4. 5. Likidite Oranları Faaliyet Oranları Mali yapı (Kaldıraç) Oranları Karlılık oranları Borsa performansını değerlendirmede kullanılan Borsa Performans Oranları 1. LİKİDİTE ORANLARI: Likidite, bir varlığın düşük maliyetle ve hızlı bir şekilde nakte dönüşme yeteneğidir. Likidite Oranları bir işletmenin kısa vadeli borçlarını zamanında ödeyebilme gücünü gösterir. Üç likidite oranı söz konusudur. Bunlar Cari Oran, Hassas Oran (Asit Test Oranı veya Likidite Oranı) ve Nakit Oranıdır. - Cari Oran = Dönen Varlıklar / Kısa Vadeli Borçlar Dönen varlıkların kısa vadeli borçlara bölünmesiyle bulunan cari oranın yüksek olması işletmenin kısa vadeli borçlarını ödeme gücünün yüksek olduğunu gösterirken, çok yüksek olması işletmenin elinde verimli kullanılmayan atıl fonlar olduğu anlamına gelir. Finansal analistler Cari Oranın “3” civarında olmasını savunmuştur. Ancak bugün gelişmekte olan ülkelerde bankaların kısa vadeli borç vermeyi tercih etmesi nedeniyle cari oran daha düşük değerler alabilmektedir. Günümüzde bir çok finansal analiste göre Cari Oran değerinin 15 “2” veya “1,5” civarında olması iyidir. Ancak “1,5”değerinin altındaki bir cari oran, hele de “1”in altındaki bir cari oran değeri, işletmenin kısa vadeli borçlarını ödeme zorluğunu ve ciddi bir likidite tehlikesini haber verir. - Hassas Oran = Dönen Varlıklar – Stoklar / Kısa Vadeli Borçlar Bu oranın genellikle “1” veya “1” den büyük olması gerektiği kabul edilirken, ülkemiz işletmelerinde “0.6” ve “ 0.7” civarındadır. - Net İşletme Sermayesi = dönen varlıklar – kısa vadeli borçlar Net işletme sermayesi cari aktiflerin cari pasifleri aşan kısmını ifade ettiğinden, likidite açısından bir güvenlik marjı niteliğindedir. - Nakit Oranı = Hazır Değerler / Kısa Vadeli Borçlar İşletmenin alacaklarını tahsil edememesi ve elindeki stokları nakte çevirememesi durumunda kısa vadeli borçlarını ödeyebilme yeteneğini gösterir. Para ve paraya çevrilebilecek menkul kıymetlerin kısa vadeli borçlara bölünmesiyle bulunur. “ % 20” ve üzerinde olması iyidir. 2. FAALİYET ORANLARI: Faaliyet oranları, işletmelerin sahip oldukları varlıkları ne derece etkin kullandıklarını gösteren oranlardır. Bu oranlar, varlıkların devir hızı olarak bilinir ve varlıkların her bir lirasının sağladığı geliri ölçer. Faaliyet oranları, bilanço ve gelir tablosunun her ikisinden aynı anda yararlanılarak elde edilen oranlardır. Faaliyet oranlarının payında satışlar rakamı kullanılmaktadır. Bu yüzden satışlar hangi süreyi kapsıyorsa ( 3 ay, 6 ay, 1 yıl) oranlar o dönem üzerinden ifade ediliyor demektir. Faaliyet oranlarının payında gelir tablosundaki satışlar, paydasında ise ilgili bilanço kalemleri yer alır. Faaliyet Oranları 6 tanedir. Bunlar, Alacak Devir Hızı ve Stok Devir Hızı başta olmak üzere Öz-sermaye Devir Hızı, Aktif Devir Hızı, Döner Sermaye Devir Hızı ve Sabit Varlık Devir Hızı oranlarıdır. Alacak Devir Hızı = Kredili satışlar / Ticari Alacaklar Alacak devir hızı, bir faaliyet dönemindeki (3 ay, 6 ay, 1 yıl gibi) kredili satışların ticari alacaklara bölünmesi suretiyle hesaplanır. Ancak, analist işletmenin kredili satış tutarını belirleyemiyorsa, pay’da net satışlar tutarına yer verilerek oran hesaplanır. Alacak Devir Hızı rakamı arttıkça alacakların likidite değeri artar. Oranın büyümesi vadelerin kısaldığını, küçülmesi ise vadelerin uzadığını gösterir. Yani, bu oranın yüksekliği işletmenin kredili satışlarda kısa süreli, düşüklüğü ise uzun süreli kredili satış politikası izlediği anlamına gelir. 16 Alacak devir hızı rakamı kullanılarak alacak tahsil süresi bulunur. Bu rakam alacakların ne kadar bir sürede paraya çevrilebileceğini gösterir. Örneğin alacak devir hızı “6” olursa, bir yıl 360 gün hesabıyla alacakların tahsil süresi: 360 / 6 = 60 gün olarak bulunur. Alacak Tahsil Süresi, 360 rakamını Alacak Devir Hızı rakamına bölerek bulunur. - Alacak Tahsil Süresi = 360 / Alacak Devir Hızı Alacak Tahsil Süresi, işletmenin alacaklarını ortalama ne kadarlık sürelerde tahsil edeceğinin takibi açısından son derece önemlidir. Ayrıca alacakların tahsil süresinin bilinmesi, borçların ödenme süresi ile alacakların tahsil süresi arasında denge kurulmasına olanak vermektedir. Alacak Tahsil süresi 60 gün olan bir işletme borç ödeme vadelerini bu rakamın altında belirlerse ödeme veya likidite sıkıntısına düşecektir. - Stok Devir Hızı = Satılan Malın Maliyeti / Ortalama Stoklar - Stok Devir Hızı = Net Satışlar / Ortalama Stoklar Yukarıda görüldüğü gibi iki şekilde hesaplanabilen Stok Devir Hızı, stokların satışlar yoluyla alacaklara dönüşüm hızı hakkında bilgi verir. Stok Devir Hızının yüksekliği başarılı bir stok yönetimini ifade eder ve daha az sermayenin stoklara bağlandığını gösterir. Ancak Stok Devir Hızının normalin üstünde çıkması yetersiz stokla çalışıldığını ve üretimin zaman zaman kesintiye uğrayabileceğine işaret eder. Stok devir hızı aynı zamanda cari rasyonun yorumlanmasına da yardımcı olur. Yüksek cari rasyoya karşılık düşük bir stok devir hızı; stoklarda bir birikim olduğu, yüksek cari rasyoya rağmen likidite düşüklüğü demektir. - Sabit Varlık Devir Hızı = Net Satışlar / Net Sabit Varlıklar Sabit Varlıkların Devir Hızı, satışlarla sabit değerler arasındaki orandır ve işletmenin aşırı yatırıma gidip gitmediği ve aynı zamanda işletmenin kapasitesinden ne ölçüde yararlandığı konusunda bilgi verir. Sabit varlık devir hızının yıllara göre artması kapasitenin büyük oranlarda kullanıldığını, düşmesi ise atıl kapasitenin arttığını gösterir. Bu oran, Toplam Varlıkların Devir Hızı ile kullanıldığında aşırı yatırıma gidilip gidilmediğinin ölçülmesinde ve değerlendirilmesinde daha anlamlı hale gelir. - Toplam Varlık Devir Hızı = Net Satışlar / Toplam Varlıklar İşletmenin karlılık durumu ile yakından ilgili bulunan bu oran, toplam varlık değerlerinin rasyonel kullanılıp kullanılmadığını gösterir. Belli satış düzeyleri hedeflendiğinde, mevcut aktiflerin bu satış düzeylerine göre yeterli olup olmadığı yine bu rasyo ile belirlenir. Rasyonun yüksek çıkması, işletmenin tam 17 kapasite veya ona yakın bir düzeyde faaliyette bulunduğunu; düşük çıkması ise aktiflerin atıl bırakıldığını belirtir. Atıl bırakma konusu, stokların veya borçlu hesapların çok ağır işlediğini veya sabit varlıkların gereği gibi işletmenin amaçlarına göre kullanılamadığını ifade eder. Rasyo aynı zamanda karlılık analizinde de kullanılır. 3.MALİ (FİNANSAL) YAPI (KALDIRAÇ) ORANLARI: Mali Yapı Oranları, işletmenin ne ölçüde borçla finanse edildiğini ve borçla finansmanın işletme için ne derece doğru olup-olmadığını değerlendirmeye yarayan oranlardır. Mali Yapı Oranlarıyla işletmenin finansmanında kullanılan yabancı fonların oranı ölçülmeye ve işletmenin gelirleriyle sabit ödemelerini kaç defa karşıladığını belirlemeye çalışılır. Toplam Borç Oranı = Toplam Borç / Toplam Varlıklar (Aktifler) Bu oran “kaldıraç oranı”dır ve işletmenin ne ölçüde borca bağımlı olduğunu gösterir. Yani, işletmenin toplam aktif değerlerinin yüzde kaçının dış kaynaklarla finanse edildiğini gösterir. Yüksek bir kaldıraç oranı riskli bir firmayı ifade eder. Bu oranın “% 50” ve altında olması iyidir. Ancak, yaşanan enflasyonun bilançoların pasif yapısı üzerindeki etkisi sonucu ülkemizde bu oranın” % 70”lere kadar çıktığı görülmektedir. Hesaplanan rasyonun analizinde toplam borçlar içerisinde kısa ve uzun süreli borçların tutarları da dikkate alınmalıdır. Toplam borçlar içerisinde kısa süreli borçların tutarının uzun süreli borçlardan çok olması, işletmenin likidite sıkıntısına düşmesine yol açabilir. - Toplam Borçların Öz sermayeye Oranı = Toplam Borç / Öz sermaye Bu oran, işletmenin borçlanma yoluyla sağladığı yabancı sermaye ile kendi sermayesi (öz sermaye) arasındaki ilişkiyi gösterir. Ayrıca bu oran, işletmenin tasfiyesi durumunda öz sermayenin borçlarını karşılayıp karşılayamayacağı konusunda fikir verir. Bu oranın “1” olması öz kaynak – borç dengesi açısından yeterli görülür. Demek ki bu oranın “1” olması veya “1”den küçük olması iyidir. Bu oranın “1”den büyük olması ise, işletmenin kendi öz kaynaklarından daha çok yabancı kaynak kullandığını gösterir. Bu durum kredi bulma riskini artırır. Öz kaynak-yabancı kaynak dengesi bozulan işletme borç baskısı altında mali kriz yaşar. Ayrıca işletmeler; Faiz Karşılama Oranını ve Sabit Ödemeleri Karşılama Oranını da hesaplamak durumundadır. Faiz Karşılama Oranı iki şekilde hesaplanabilir: - Faiz Karşılama Oranı = Faiz ve Vergiden Önceki Gelir / Faiz Sonucun “8/1” veya “7/1” olması iyidir. 18 - Faiz Karşılama Oranı = Vergi Sonrası Gelir + Faiz / Faiz Bu yolla hesaplanan faiz karşılama oranının ise “4/1” olması iyi bir sonuçtur. - Sabit Ödemeleri Karşılama Oranı = Vergi Öncesi Gelir + Kira + Amortismanlar / Faiz + Kira + Anapara Taksitleri Sabit Ödemeleri Karşılama Oranının ise “2/1” olması iyi bir durumdur. 4. KARLILIK ORANLARI: Karlılık Oranları, işletmelerin faaliyetleri sonucunda elde ettikleri başarıyı ölçmeye yarayan oranlardır. Kar miktarının değerlendirilmesinde şu faktörler göz önünde bulundurulur: 1.Sermayenin alternatif getirisi, 2.Önceki yıl karlarının gelişim seyri, 3.Genel ekonomik koşullar, 4.Aynı endüstrideki işletmelerin kar oranları Genel olarak Karlılık Oranları; Satışlar, Özsermaye ve Varlıklar üzerinden hesaplanır. - Brut Karlılık Oranı = Net Satışlar – SMM / Net Satışlar x 100 Bu oran, işletmenin satış karlılığını gösterir. Her 100 TL’lik satışın işletmeye sağladığı katkıyı ortaya koyar. Oranın, işletmenin içinde bulunduğu endüstri ortalamasının üzerinde çıkması başarıdır. Net Kar marjı (Sürüm Rantabilitesi) ise, vergiden sonraki net kazancın net satışlara oranlanmasını ifade eder. - Net Kar Marjı = Net Kar / Net Satışlar x 100 Net Kar Marjında işletmenin faaliyet dışı gelirleri de dikkate alınır. Bu oran, işletmenin içinde bulunduğu endüstri ortalaması ile karşılaştırılarak yorumlanır. - Öz sermayenin Karlılığı = Net Kar / Özsermaye Özsermayenin karlılığı oranı, işletme sahiplerinin işletmeye tahsis ettikleri özkaynakların ne ölçüde karlı – etkin ve verimli kullanıldığını gösterir. Bu oranın yüksek olması olumludur. Toplam aktiflerin (varlıkların) karlılık oranı ise, öz ve yabancı sermaye ile alımı yapılan varlık değerlerinin ne ölçüde verimli kullanıldığını gösterir. Gelir gücü olarak ta adlandırılan bu rasyo, işletmenin kullandığı aktiflerin gelir oranını oluşturur Toplam Aktiflerin (Varlıkların) Karlılığı = Net kar / toplam aktifler x 100 19 FİNANSAL PLANLAMA İşletmede finans yöneticisi yapacağı finansal planlama ile gelecekteki gelişmeleri tesadüfe bırakmamak için bir takım tahmin ve değerlendirmeler yapar. Gelecekte beklenen gelirlerin, harcamaların, giriş ve çıkış halindeki nakit akışlarının düzenini belirler. Finansal plan, bu yolda gereken tedbirleri önceden almaya yarayan bir hesap sistemidir. Finansal planlamanın amaçları şunlardır: 1. İşletme faaliyetleri için gerekli fonları sağlamak, 2. Fon temininde finansman maliyetini minimum kılmak, 3. İşletmenin finansal yapısını değişen koşullara uydurmak, sağlanacak nakit fazlalıklarını verimli kullanmak, muhtemel mali açıklar için önceden tedbir almak ve finansal dengeyi korumak. Finans yöneticisi yaptığı finansal planlama çerçevesinde firmasının değerini maksimum kılmak için finansal yönetim politikaları kararlaştırır ve uygular. Bu politikalar; yatırım politikaları, finansal politikalar ve temettü (yani, kar payı dağıtım) politikalarıdır. Yönetici, bu politikaları ayrı ayrı veya hepsini bir arada uygulayabilir. Finansal planların hazırlanmasında uygulanan yöntemlerden birisi BÜTÇELEMEDİR. Bütçe ile planlama birbirini tamamlayan kavramlardır. BÜTÇE PLANLARIN RAKAMLARLA İFADESİDİR. BÜTÇELEME İSE İŞLETMELERİN BELİRLEDİKLERİ HEDEFLERİN SAYILARLA GÖSTERİLMESİDİR. İşletme bütçeleri işletme amaçlarını gerçekleştirmek üzere kısa vadeli bütçe ve uzun vadeli yatırım bütçesi olarak iki türlü hazırlanabilir. Finansal planlama vade yönünden iki grupta ele alınabilir: 1.Kısa vadeli finansal planlama 2. Uzun vadeli finansal planlama Bunlarda kısa vadeli planlama kısa vadeli bütçeler ile ilgili iken, uzun vadeli finansal planlama yatırım bütçeleri; diğer bir ifadeyle sermaye bütçelenmesi ile ilgilidir. 20 KISA VADELİ PLANLAMA VE NAKİT BÜTÇELERİ Bir yılı aşmayan süreler için hazırlanan işletme bütçelerine kısa vadeli işletme bütçeleri denir. İşletmelerin kısa süreli finansman ihtiyaçları hazırlanan kısa dönemli planlarla çözülmektedir. Bu planlar yıllık, üç aylık olabileceği gibi, haftalık ve günlük olarak ta yapılabilir. KISA VADELİ FİNANSAL PLANLAMA İŞLEMLERİNE NAKİT BÜTÇELERİ de denir. Kısa süreli bu bütçelerin yapılmasının temel amacı; planlanan dönemde (yıllık, üç aylık, aylık, haftalık) para giriş ve çıkışlarıyla ilgili olup; ihtiyaç duyulacak paranın ne zaman, nerelerden, nasıl ve hangi maliyetle elde edileceğini araştırmak ve ortaya koymaktır. Kısa süreli planlamanın; yani nakit bütçesi hazırlamanın iki temel amacı vardır: Birincil amaç, işletmenin nakit ihtiyacının zamanında belirlenmesidir. Nakit bütçesi sayesinde işletme ne zaman nakit ihtiyacı ile karşılaşacağını, ödeme güçlükleri ile karşı-karşıya kalmadan belirlemiş olur. Nakit bütçesinin diğer bir amacı da, işletmenin fazlası olacağı günleri önceden belirlemektir. Nakit bütçesi düzenlemenin diğer bir amacı ise, işletmenin geleceğini planlayarak ve de yeterli nakit tutarak alımlarda peşin alım iskontosundan yararlanmaktır. Kısa dönemli işletme bütçe çeşitlerine örnek olarak (mesela pazarlama fonksiyonu ile ilgili olarak) satış bütçesi ve satış giderleri bütçesi örnek verilebilir. Üretim fonksiyonu ile ilgili bütçeler ise; direkt ilk madde ve malzeme giderleri bütçesi, direkt işçilik giderleri bütçesi ve genel üretim giderleri bütçesidir. NAKİT BÜTÇESİNİN DÜZENLENMESİ Nakit bütçesinin düzenlenmesinde ilk yapılması gereken bütçenin kapsayacağı süre ve süre içindeki zaman dilimlerinin belirlenmesidir. Bütçe, bir yıl, altı ay gibi süreleri kapsıyor ise bu süreler içindeki dilimler ay, ya da hafta olabilir. İşletmelerin en önemli nakit kaynağı, yani nakit girişleri satışları ve önceki kredili satışlarında doğan alacaklarıdır İşletmenin nakit çıkışları ise; hammadde alımları, borçların ödenmesi, maaş ve ücret ödemeleridir. Bu nakit çıkışları direkt işçilik bütçesinden, üretim giderlerini üretim bütçesinden, satış giderleri ise satış bütçesinden elde ederek belirlenir. Nakit bütçesinin hazırlanmasındaki diğer bir aşama, işletmenin çalışması ile doğrudan ilişkisi olmayan ve nakit giriş ve çıkışı sağlayan etmenleri belirlemektir. Bu anlamda en çok karşılaşılan nakit girişleri bankalardan sağlanan krediler, tahvil satışları, işletmenin iştiraklerinden sağlanan kar payları ve satın alınan tahvillerin faizlerinden kaynaklanır. En çok rastlanan nakit çıkışları ise, borçların ödenmesi, tahvillerin ana para ve faizlerinin ödenmesi ve hisse senedi sahiplerine kar payı ödemeleri yoluyla gerçekleşir. 21 NAKİT BÜTÇESİ KISA SÜRELİ FİNANSMAN İHTİYACINI KARŞILAR. ÖDEME VE TAHSİLAT TARİHLERİ BELLİ OLMAYAN NAKİT HAREKETLERİ NAKİT BÜTÇESİNDE GÖSTERİLMEZ. NAKİT BÜTÇELERİ FİNANS YÖNETİCİLERİ İÇİN BİR NEVİ KONTROL ARACIDIR. İLGİLİ DÖNEME AİT İŞLETMENİN EN AZ NAKİT İHTİYACINI PLANLAR. NAKİT BÜTÇESİ DÜZENLENİRKEN İLK YAPILMASI GEREKN BÜTÇENİN KAPSAYACAĞI SÜRE VE BU SÜRE İÇİNDEKİ ZAMAN DİLİMLERİNİ BELİRLEMEKTİR. NAKİT BÜTÇESİ DÜZENLERKEN, BELİRLENEN ZAMAN DİLİMLERİ İÇİN SATIŞ GELİRLERİ (peşin ve kredili satış yüzdelerini dikkate alarak) HESAPLANARAK TOPLAM TAHSİLAT KALEMİ BULUNUR. BUNA FAALİYET DIŞI DİĞER GELİRLER DE EKLENEREK TOPLAM NAKİT GİRİŞİ GÖSTERİLİR. NAKİT ÇIKIŞLARI BÖLÜMÜNDE İSE MAL ALIŞLARI (peşin ve kredili alış yüzdeleri dikkate alınarak) HEASPLANIR ve MAL ALIŞLARINDAN DOĞAN TOPLAM ÖDEME KALEMİ BULUNUR. BU KALEME ÖDENEN DİĞER NAKİT ÇIKIŞLARI (ÜCRETLER, KİRA, KAR PAYI, VERGİ BORCU, BÜRO MALZEMESİ ALIMI GİBİ) EKLENEREK TOPLAM NAKİT ÇIKIŞI BULUNUR. BU AŞAMALARDAN SONRA NAKİT BÜTÇESİ KALEMLERİ ŞU ŞEKİLDE SIRALANIR: Şubat Mart Nisan Mayıs -Toplam nakit girişi: -Toplam nakit çıkışı: -Fark: -Dönem başı nakit mevcudu: -Minimum kasa: -Aylık nakit açığı /veya fazlası: NAKİT BÜTÇESİNİN SAĞLADIĞI FAYDALAR İşletmede en az ne kadar nakit bulundurulması gerektiği nakit bütçesi ile verilerine göre belirlenir. Nakit bütçesinde hangi tarihte nakit noksanı olduğu görüldüğü için ne zaman borçlanmaya gidileceği en doğru şekilde planlanır. Kredi verenler nakit bütçesine bakarak alacaklarını zamanında tahsil edip edemeyeceklerini işletmenin nakit bütçesinden öğrenebilirler. Ortaklara ne kadar kar payı verileceği de nakit bütçesi ile planlanır. 22 UZUN DÖNEMLİ FİNANSAL PLANLAMA ve SERMAYE BÜTÇELEMESİ YÖNTEMLERİ Bir yıldan fazla süreler için hazırlanan işletme bütçelerine uzun vadeli işletme bütçeleri denir. İşletmeler, uzun dönemli kar elde etmek ve büyüme amaçlarına uygun olarak satışlar, piyasa durumları, personel, duran varlıklar yatırım ve finansman unsurlarını esas alan uzun vadeli planlar hazırlamaktadır. Bu uzun vadeli finansal planlara sermaye bütçelemesi denilmektedir. SERMAYE BÜTÇELEMESİ; Duran varlıklara yapılacak yatırımlarla ilgili teklifler veya seçenekler arasında belli yöntemlerle en uygun olanı seçme sürecidir. Sermaye bütçelemesinde kullanılan yöntemler genel olarak ikiye ayrılır. 1.Paranın zaman değerini dikkate almayan yöntemler, 2.Paranın zaman değerini dikkate alan yöntemler Paranın zaman değerini dikkate almayan yöntemler, “geri ödeme süresi yöntemi” (GÖS) ve “yatırımın karlılığı” yöntemidir (YK / ROI). GERİ ÖDEME SÜRESİ YÖNTEMİ: Geri ödeme süresi, bir yatırımın sağlayacağı net para girişlerinin yatırım tutarını karşılayabilmesi için geçmesi geren süredir. Yöntemin cevap aradığı soru şudur: Bir yatırım projesi için yatırılan para kaç yıl sonra geri alınabilmektedir? Geri ödeme süresi iki farklı şekilde hesaplanabilir: GÖS = Yatırımın her yıl sağlayacağı net nakit girişleri zaman içinde değişiklik gösteriyor ise her yılki net nakit girişleri yatırımın tutarına eşit oluncaya kadar toplanır. Yatırımın sağlayacağı net nakit girişleri yıllar itibariyle değişiklik göstermiyorsa yatırım tutarı yıllık net nakit girişlerine bölünür. GÖS = Yatırım tutarı / yatırımdan beklenen yıllık net gelir. Her bir yatırım projesinin geri ödeme süreleri hesaplanır, GÖS değeri en düşük olan proje seçilir. YATIRIMIN KARLILIĞI YÖNTEMİ: Yatırım projesinin sağlayacağı net kar toplam proje tutarına bölünür. YK/ROI= Yatırımın net karı / yatırım tutarı. Karlılık oranı en yüksek olan proje seçilir. PARANIN ZAMAN DEĞERİNİ BÜTÇELEMESİ YÖNTEMLERİ DİKKATE ALAN SERMAYE 23 1. 2. 3. 4. 5. Net bugünkü değer yöntemi İç getiri (verim) oranı Ekonomik katma değer (EVA) Düzeltilmiş içi getiri oranı Karlılık endeksi (aşağıda bu yöntemlerden ilk üç yöntem kısaca açıklanmıştır). NET BUGÜNKÜ DEĞER YÖNTEMİ: Bir yatırımın net bugünkü değeri; yatırımın ekonomik ömrü boyunca sağlayacağı nakit girişlerinin önceden saptanmış iskonto haddi üzerinden bugüne indirgenmiş değerleri toplamı ile yatırımın gerektirdiği nakit çıkışlarının aynı iskonto oranı üzerinden hesaplanmış bugünkü değerleri arasındaki farktır. NBD = Yatırımın nakit girişlerinin bugünkü değerleri toplamı - yatırımın maliyetinin bugünkü değerleri toplamı Eğer tek bir yatırım projesi değerlendiriliyorsa, bulunan net bugünkü değer sıfırdan büyük olmalıdır. Birden fazla proje varsa, NBD’i en yüksek olan yatırım projesi seçilir. İÇ VERİM (İÇ KARLILIK/İÇ GETİRİ) ORANI: Yatırımın gerektirdiği nakit çıkışlarının bugünkü değeri ile ömrü boyu sağlayacağı nakit girişlerinin bugünkü değerini eşit kılan iskonto oranıdır. (anüite tablosundan yararlanarak deneme-yanılma yöntemi ile bulunur). İç verim (iç getiri) oranı, yatırım projelerini karşılaştırmak için kullanılan bir orandır. İç verim oranı en yüksek olan proje seçilir. Bir yatırım projesinin nakit akımlarının yüksek olması o projenin yapılabileceğini gösterir. EKONOMİK KATMA DEĞER: Bir yatırım projesinin finansman kaynaklarının maliyeti, o projenin sağladığı getiri oranından küçükse, proje ekonomik katma değer sağlıyor demektir. EKD ile diğer yöntemlerin farkı şudur: Bu yöntemde sermaye maliyeti, ağırlıklı ortalama sermaye maliyetidir; dolayısı ile özkaynakların maliyeti de hesaplanmaktadır. Çünkü ekonomik anlamda kar, özkaynak maliyetini de dikkate alarak hesaplanan kardır. Bu yöntemde de ekonomik katma değeri (EKD’si) yüksek olan proje seçilir. EKD şu şekilde bulunur: EKD =(PGO % - SM %) x YT PGO %: Projenin yüzde getiri oranı, SM%: Sermayenin maliyet yüzdesi, YT: Projenin yatırım tutarı Örnek problem: Yatırım için kullanılan kaynakların (sermayenin) maliyeti % 21 olan yatırım projelerini EKD’ye göre değerlendir: A Projesi: getiri oranı % 23, yatırım tutar: 15.000 TL 24 B Projesi: getiri oranı %25, Yatırım tutarı: 17.000 TL A projesi: (0.23 – 0.21) x 15.000 = 300 TL B projesi: (0.25 – 0.21) x 17.000 = 600 TL. Bu durumda EKD’si yüksek olan B projesi seçilir. Yrd. Doç Dr. Hatice SARIALTIN 25