kayıtlı sermaye sistemi

advertisement

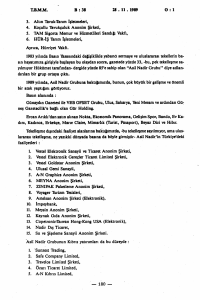

SERMAYE PİYASASI Üçüncü Bölüm 1)SERMAYE PİYASASI NIN YASAL OLARAK DÜZENLENMESİ • Sermaye piyasası, 2499 sayılı Sermaye Piyasası Kanununun (SPKn veya Kanun)yürürlüğe girdiği 1981 yılına kadar Türk Ticaret Kanunu, Medeni Kanun ve BorçlarKanununun genel hükümleri ve Merkez Bankası tebliğleri ile düzenlenmekteydi. • Sermaye Piyasası ve menkul kıymetler konusunun esas yasal kaynağı olan SPKn'nun amacı, tasarrufların menkul kıymetlere yatırılarak, halkın iktisadi kalkınmaya etkin ve yaygın bir şekilde katılmasını sağlamaktır. • SPKn çerçeve kanun olarak yapıldığından, düzenlediği konularda temel ilkeleri belirlemiş ve daha detaylı düzenlemelerin yönetmelik veya tebliğ olarak yapılması konusunda başta Bakanlar Kurulu ve Sermaye Piyasası Kurulu olmak üzere çeşitli kamu • kuruluşlarına yetki vermiştir • Sermaye Piyasası Mevzuatı temel olarak Sermaye Piyasası Kanunu (SPKn veya Kanun) ve bu kanunun verdiği yetkiye dayanarak çıkarılan yönetmelik, tebliğlerden • oluşmaktadır. Sermaye Piyasası Kurulu Kanunla kendine verilen düzenleme yapma yetkisini tebliğler yayımlayarak da kullanabilmektedir. Kurulca Seri:VIII, No:1 sayılı tebliğ ile yayımlanmış ve yayımlanacak tebliğlerin aşağıdaki konu başlıklarına göre gruplara ayrılacağı belirlenmiştir: • • • • • • • • • • • • Seri I : Hisse senetleri Seri II : Tahviller Seri III : Sair menkul kıymetler Seri IV : Menkul kıymetleri halka arz olunan anonim ortaklıklara ilişkin hususlar Seri V : Aracı kurumlar Seri VI : Yatırım ortaklıkları Seri VII : Yatırım fonları Seri VIII : Çeşitli konular Seri IX : Menkul kıymetler borsaları Seri X : Bağımsız dış denetleme Seri XI : Muhasebe standartları Seri XII : Açıklama tebliğleri Sermaye piyasası faaliyetleri • Kurul kaydına alınacak sermaye piyasası araçlarının ihraç veya halka arz yoluyla satışına aracılık, • Daha önce ihraç edilmiş olan sermaye piyasası araçlarının aracılık amacıyla alım satımı, • Ekonomik ve finansal göstergelere, sermaye piyasası araçlarına, mala, kıymetli madenlere ve dövize dayalı vadeli işlem ve opsiyon sözleşmeleri dahil her türlü türev araçların alım satımının yapılmasına aracılık, • Sermaye piyasası araçlarının geri alım veya satım taahhüdü ile alım satımı, • Yatırım danışmanlığı, • Portföy işletmeciliği veya yöneticiliği, • Diğer sermaye piyasası kurumları faaliyetlerini yürütmek. 2) SERMAYE PİYASASI ARAÇLARININ KURUL KAYDINA ALINMASI, İHRACI, HALKA ARZI VE SATIŞI • Sermaye piyasası araçlarının, ihracını, halka arz ve satışının şartlarını düzenlemek, ihraç veya halka arzolunacak sermaye piyasası araçlarını Kurul kaydına almak ve kamu yararının gerektirdiği hallerde sermaye piyasası araçlarının halka arz ve satışını geçici durdurmak Kurulun görev ve yetkileri arasındadır. • • Kurul kaydına alınma, sermaye piyasası araçlarının ihraç veya halka arzından önce Kurulun tebliğlerinde yer alan belge ve bilgilerle Kurula başvurulmasıdır. Kurula başvuruda bulunulması söz konusu sermaye piyasası aracının Kurul kaydına alınması anlamında değildir. Bu nedenle Kurulca yapılacak incelemeler sonucunda açıklamaların yeterli olmadığı ve gerçeği dürüst bir biçimde yansıtmayarak halkın istismarına yol açacağı sonucuna varılırsa, gerekçe gösterilerek, başvuru konusu sermaye piyasası • aracının Kurul kaydına alınmasından imtina edilebilir. • İhraç, sermaye piyasası araçlarının ihraçcılar tarafından çıkarılıp, halka arz edilerek veya halka arz edilmeksizin satışını ifade eder. İhraçcılar; anonim ortaklıklar, özelleştirme kapsamına alınanlar dahil kamu iktisadi teşebbüsleri, mahalli idareler ile bunlarla ilgili özel mevzuatları uyarınca faaliyet gösteren kuruluş, idare ve işletmelerdir. • Kurul, SPKn’na tabi ihraççıların kaydını tutar. • Halka arz, sermaye piyasası araçlarının satın alınması için her türlü yoldan halka çağrıda bulunulmasını; halkın bir anonim ortaklığa katılmaya veya kurucu olmaya davet edilmesini; hisse senetlerinin borsalar veya teşkilatlanmış diğer piyasalarda işlem görmesini; SPKn’na göre halka açık anonim ortaklıkların sermaye artırımı dolayısıyla paylarının veya hisse senetlerinin satışını ifade eder. • Ayrıca Sermaye Piyasası Kanunu’nun 11 inci maddesinde pay sahibi sayısı 250’yi aşan anonim ortaklıkların hisse senetlerinin halka arz olunmuş sayılacağı ifade edilerek halka arz kavramı genişletilmiştir. • Halka açılma veya payların halka arz edilmesi, bir anonim ortaklığın kaynak ihtiyacını karşılamada başvurduğu bir “doğrudan finansman” yöntemidir. • Önceden hisse senetlerini halka arz etmiş ortaklıkların, tekrar hisse senedi arz etmelerine yeni hisse senedi arzı veya ikincil halka arz denilmektedir. Eğer payların halka arzı, halka kapalı bir anonim ortaklık tarafından ilk defa yapılırsa, bu halka açılma olarak ifade edilmektedir. • Sermaye piyasası mevzuatında halka arz edilecek sermaye piyasası araçlarının kayda alınması için öngörülen sistem temel olarak aşağıdaki aşamalardan oluşmaktadır. • Şirketin yetkili organınca (genel kurul veya yönetim kurulu) karar alınması, • Halka arz edilecek sermaye piyasası araçlarının Kurul kaydına alınması, • İzahnamenin Ticaret Siciline tescili ve Türkiye Ticaret Sicili Gazetesi’nde ilanı, • Sirkülerin yayımlanması, • Kısıtlanmamışsa, yeni pay alma hakkının kullandırılması, (Hisse senetleri için) • Sermaye piyasası araçlarının satışı, • Sermaye piyasası araçlarının satın alan kişilere teslim edilmesi, • Satış sonrası işlemleri. • Anonim ortaklıkların aşağıda belirtilen işlemler nedeniyle ihraç veya halka arz edilecek paylarının kayda alınması için Kurula başvurmaları zorunludur. • a) Mevcut payların halka arzı, • b) Halka açık olmayan ortaklıkların paylarının sermaye artırımı yoluyla halka arzı: Halka açık olmayan ortaklıklar, yapacakları sermaye artırımlarında, ortakların yeni pay alma haklarını kısmen veya tamamen kısıtlayarak paylarını halka arz edebilirler. Bu • ortaklıkların sermayelerinin tamamının ödenmiş olması zorunludur. • c) Halka açık ortaklıkların sermaye artırımları yoluyla halka arzı, • d) Pay sahibi sayısının 250'yi aşması nedeniyle hisse senetleri halka arz olunmuş sayılan anonim ortaklıkların Kurul kaydına alınması • Sermaye artırımlarında prensip olarak artırılan sermayeden yeni pay alma hakkı eski ortaklara aittir ve eski ortaklar bu haklarını sermayedeki hisseleri oranında kullanabilirler, bu hakka rüçhan hakkı denir. • Rüçhan hakkı kullanıldıktan sonra satın alınmayan yeni payların tasarruf sahiplerine satılması sonucu şirketin ortak sayısı artmaktadır. İHRAÇÇILAR VE HALKA AÇIK ANONİM ORTAKLIKLAR Anonim ortaklıkların en belirgin özelliği ortakların kişisel sorumluluğunun bulunmamasıdır. Ortakların sorumlulukları yükümlendikleri sermaye tutarı ile sınırlıdır. Kanunumuz anonim şirketleri “Bir ünvana sahip, esas sermayesi muayyen paylara bölünmüş olan ve borçlardan dolayı yalnız mamelekiyle sorumlu bulunan şirket” olarak tanımlamıştır. Anonim şirket başlıca üç amaca erişebilmekteki rolü nedeniyle gelişmiş bir şirket Çeşididir: • Ortakların mali sorumluluğu sınırlandırılmıştır. • Paylar kolayca devredilebilir. • Büyük sermaye toplanması anonim şirketler vasıtasıyla mümkün olabilmektedir. • TTK hükümleri uyarınca anonim şirketler iki biçimde kurulurlar. • a-Ani Kuruluş • b-Tedrici Kuruluş • Ani kuruluş, ortaklık paylarının yani esas sermayenin tamamının kurucular tarafındanyüklenilmesi ile, tedrici kuruluş ise bir kısım payların kurucular tarafından yüklenilmesi ve geri kalan kısım için ise halka açılması yolu ile olur. • Günümüzde şirketler ani olarak kurulmakta daha sonra sermaye artırımı yoluyla halka açılmaktadır. • YENİ TTK İLE TEDRİCİ KURULUŞ KALDIRILMIŞTIR. • Sermaye piyasası araçlarını çıkaran şirketler Kanunda ihraçcı ve halka açık anonim ortaklık olarak tanımlanmıştır. Kanun bu iki kategoride yer alan şirketler için; - Genel kurul kararı gerektirmeden sermaye artırımı yapılmasını sağlayan kayıtlı sermaye sistemi, - Türk Ticaret Kanunu’ndaki limitlerin üzerinde tahvil ihraç limiti, • gibi haklar tanımakla beraber, bunlara - Kurulca belirlenen oranda kar payı dağıtma, - Mali tablolarını bağımsız denetime tabi tutma, - Mali tablolarını Kurulca belirlenen muhasebe standartlarına göre hazırlama ve ilan etme, - Kurulca belirlenen özel durumların gerçekleşmesi halinde kamuya bilgi verme, - Halka açık anonim ortaklıkların esas sözleşme değişiklikleri için Kuruldan izin alma, gibi yükümlülükler de getirmiştir. Halka Açık Anonim Ortaklıklar Kanunun uygulanmasında, Halka Açık Anonim Ortaklıklar; “Hisse senetleri halka arz edilmiş olan veya halka arz edilmiş sayılan anonim ortaklıklardır.” şeklinde tanımlanmaktadır. Kanun gereğince, pay sahibi sayısı 250’yi aşan anonim ortaklıkların hisse senetleri halka arzolunmuş sayılır ve bu ortaklıklar, halka açık anonim ortaklık hükümlerine tabi olurlar. Halka açık anonim ortaklık; - Hisse senetleri halka arz edilmiş olan, - Ya da ortak sayısı 250’yi aşan, anonim ortaklıklardır • Az sayıda ortakla kurulan bir anonim şirketin ortak sayısı, şirketin paylarının zamanla veraset yoluyla birden fazla kişiye geçmesi ya da bazı ortakların hisselerini parça parça üçüncü şahıslara satmaları sonucunda, artabilir. Bu hüküm ile, hisse senetlerini kendi iradesiyle halka arz eden şirketler ile beraber, şirketin kendi iradesi dışında da halka açık hale gelebileceği ve bu şirketlerin de Kanuna tabi olarak Kurulun denetimine girecekleri belirtilmektedir Halka Açık Şirketlerin Piyasa Değeri Milyon TL 2009 2010 30.09.2011 Toplam Piyasa Değeri 350.761 472.553 432.086 25,2% 25,8% 16 20 Ortalama Halka 33,1% Açıklık Oranı Birincil Halka Arzlar Şirket Sayısı (GİP dahil) 1 KAYITLI SERMAYE SİSTEMİ • Kayıtlı sermaye sistemi, uzun süren formaliteleri en az düzeye indiren, taahhüt edilmemiş bir rakamdır. Yönetim kuruluna bu sınıra kadar, istediği zamanlarda, istediği miktarda hisse senedi ihraç etme yetkisi vermektedir. • Kayıtlı sermaye sistemine geçecek HAAO için en az sermaye limiti Başlangıç Sermayesi olarak isimlendirilir. • Bu sistemde halka satışı yapılmış pay senetlerinin temsil ettiği sermaye Çıkarılmış Sermaye olarak tanımlanır. Bir başka deyişle, sistem içerisinde herhangi bir anda, ortaklığın ödenmiş sermayesini ifade etmektedir • Kayıtlı sermaye sistemini kabul eden ortaklıklar, kabul ettikleri sermaye tavanı doluncaya kadar sadece yönetim kurulu karar ile sermaye artırabilmekte ve Kuruldan izin alarak istedikleri zaman bu sistemden çıkabilmektedirler. Ancak sistemden çıkan veya çıkarılan ortaklıklar en az 2 yıl geçmeden yeniden sisteme kabul edilmemektedir. Sermaye Artırım Kararının Alınması Satın Alma Taahhüdü Kayıtlı Sermaye Sistemi Esas Sermaye Sistemi Yönetim kurulu kararı ile. Kayıtlı sermaye tavanına kadar sermaye artırımları yönetim kurulu yetkisinde artırılabilir. Genel kurul kararı ile. Yönetim kurulunca esas sözleşmenin sermaye maddesinin değişikliğini içeren madde tadil tasarısı hazırlanır ve madde değişikliği Kurulun onayını takiben T.T.K. hükümleri dahilinde genel kurulca sermaye artırım kararı alınır. Satın alma taahhütnamesi imzalanır. Zorunluluk yoktur. Satılamayan paylar 6 işgünü Satış süresi sonunda satılmayan payların taahhüt edenler tarafından içinde iptal edilebilir. satın alınma zorunluluğu vardır. Kar Dağıtımı • Hisse senetleri borsada işlem gören anonim ortaklıklar genel kurullarının alacağı karara bağlı olarak kar paylarını; tamamen nakden dağıtma, tamamen hisse senedi olarak dağıtma, belli oranda nakit belli oranda hisse senedi olarak dağıtma ve kalanı ortaklık bünyesinde bırakma, nakit ya da hisse senedi olarak dağıtmadan ortaklık bünyesinde bırakarak dağıtmış olurlar. • Bilançoda kar oluşması durumunda T.T.K. mad. 466’ya göre: • I. Tertip Yedek Akçe; Ödenmiş sermayenin beşte birini buluncaya kadar vergiden sonraki karın yirmide biri oranında I. Tertip Yedek Akçe ayrılması zorunludur. • Adi hisse senedi sahiplerine ödenmiş sermayenin %5’i oranında yasal birinci temettü dağıtılması zorunludur. • Birinci temettü ayrıldıktan sonra pay sahipleri ve kara iştirak eden diğer kişilere dağıtılması kararlaştırılan kısmın onda biri oranında II. Tertip Yasal Yedek Akçe ayrılması zorunludur. 4-KAMUYU AYDINLATMA • Kamuyu aydınlatma ilkesi, ortaklık pay sahipleri ve alacaklılarının menfaatlerini korumaya ve haklarını bilinçli ve etkili bir şekilde kullanmaya yardım eden; gelecekteki pay ve tahvil sahiplerinin ve sermaye piyasasının diğer ilgililerinin aldatılmalarını önleyip, ortaklık yararına kazanılmalarını sağlayan; özel ekonomik gücün, milli iktisadın gereklerine ve faydasına uygun çalışmasını gerçekleştiren; gerek iç, gerek dış denetim, kapsamı içine alan ilkelerin tümü olarak tanımlanabilir 5- İÇERİDEN ÖĞRENENLERİN TİCARETİ • Uluslararası çevrelerde “insider trading” olarak bilinen içeriden öğrenenlerin ticareti S.P.K.’nun 47.mad.’sinde şu şekilde tanımlanmıştır; sermaye piyasası araçlarının değerini etkileyebilecek, henüz kamuya açıklanmamış bilgileri kendisine veya üçünü kişilere menfaat sağlamak amacıyla kullanarak sermaye piyasasında işlem yapanlar arasındaki fırsat eşitliğini bozacak şekilde mameleki yarar sağlamak veya bir zararı bertaraf etmektir. İçeriden öğrenenlerin ticaretinde ana tema, fiyata etki gücüne sahip ve henüz açıklanmamış bir bilgiye diğer tarafların sahip olmadığı bilgiye sahip olmaktır. Manipülasyon • Yapay olarak sermaye piyasası araçlarının, arz ve talebini etkilemek, büyüyen bir piyasa olduğu izlenimi yaratmak, fiyatlarını aynı seviyede tutmak, artırmak veya azaltmak amacıyla alım satım yapmak da (manipülasyon) suç kabul edilmektedir. Manipülasyonun temel unsurları • Menkul kıymet arz ve talebini ve fiyatlarını etkileyemeye yönelik birimlerin olması, • Menkul kıymetlerin fiyatlarının olduğundan daha farklı gösterilmeye çalışılması, • Diğer katılımcıları da ilgili menkul kıymeti alma ya da satma yönünde teşvik edilmesi şeklinde sıralanabilir. Manipülasyon • insanları kandırarak bir menkul kıymeti almaya ve satmaya veya • menkul kıymetin fiyatını yapay bir seviyede tutmaya yönelik davranışlar olarak ifade edilmektedir. MANİPÜLASYON TÜRLERİ • Bilgi Bazlı Manipülasyon(Informationbased) • İşlem Bazlı Manipülasyon(Trade-based) Manipülasyon Suçuna İlşikin Yasal Düzenlemeler: S.P.Kanunu’nun 47. maddesi A-2 bendi: ‘Yapay olarak sermaye piyasası araçlarının arz ve talebini etkilemek, aktif bir piyasanın varlığı izlenimini uyandırmak, fiyatlarını aynı seviyede tutmak, arttırmak veya azaltmak amacıyla alım ve satımını yapan gerçek kişilerle , tüzel kişilerin yetkilileri ve bunlarla birlikte hareket edenler….. cezalandırılır.’ S.P.Kanunu’nun 47. maddesi A-3 bendi: ‘Sermeye piyasası araçlarının değerini etkileyebilecek yalayanlı, yanıltıcı, mesnetsiz bilgi veren, haber yayan, yorum yapan ya da açıklamakla yükümlü oldukları bilgileri açıklamayan gerçek kişilerle , tüzel kişilerin yetkilileri ve bunlarla birlikte hareket edenler….. cezalandırılır. ’ 6- SERMAYE PİYASASINDA PİYASA TÜRLENMELERİ • • • • Birincil Piyasa-doğrudan ve dolaylı İkincil Piyasa Üçüncül Piyasa Dördüncül Piyasa BİRİNCİL PİYASALAR • Finansman gereksinimlerini karşılamak amacıyla ihraçları planlanan menkul kıymetlerin ilk satışının gerçekleştiği piyasalardır. • Birincil piyasalarda menkul kıymet satışının gerçekleştirilmesi, ihracı yapan şirket veya kuruma nakit girişi sağlar. • Birincil piyasalara ilk ihraç piyasası da denir. İKİNCİL PİYASALAR • Menkul kıymetler birinci el piyasada satıldıktan sonra, yatırımcıların almış oldukları menkul kıymetleri satmaları veya bir başka yatırımcıdan menkul kıymet almaları şeklinde gerçekleştirilen işlemlerin gerçekleştirilen işlemlerin yapıldığı piyasalara ikinci el piyasalar denir. • İkinci el piyasalar menkul kıymetlerin likiditelerini sağlar. • İkinci el piyasaların işleyişi sayesinde menkul kıymetlerin devamlı olarak bir piyasa fiyatının oluşması sağlanır. İKİNCİ EL PİYASALAR • İkinci el piyasalarda yapılan işlemler, birinci el piyasalarda yapılan işlemlerin aksine menkul kıymetleri ihraç etmiş olan şirketlere nakit girişi sağlamazlar. • İkinci el piyasalarında oluşan fiyatlar, piyasada işlem yapan yatırımcıların ilgili şirketleri nasıl değerlendirdiklerini gösteren bilgi taşırlar. • Menkul kıymetleri ikinci el piyasada işlem gören şirketlerin yöneticilerinin piyasada oluşan fiyatlara göre, ortaklarının refahını artırıcı yeni kararlar almaları ve uyguladıkları politikaları gözden geçirmeleri gerekir. İKİNCİ EL PİYASA TÜRLERİ • Aracı piyasaları (Dealer markets) • Mezat piyasaları (Auction markets) • Komisyoncu piyasalar (Broked markets) • Doğrudan arama piyasaları( Direct search markets) Aracı Piyasaları • Bu piyasalarda aracılık yapanlar aynı fiziksel ortamda bulunmazlar. • Farklı coğrafik konumda bulunmalarına rağmen iletişim araçları ile alım satım emri verirler. • Dealer olarak bu piyasaya katılanlar esas olarak kendi adlarına oluşturdukları menkul kıymet stokunu (portföyü) yönetirler. • Dealerlar, alım-satım emirlerini doğrudan doğruya borsaya ulaştırma olanağına sahiptirler. Aracı Piyasaları • Bir menkul kıymetler piyasasında aynı anda hem mezat işlemleri hem de dealer işlemleri yapılabilir. • Dealerlar, hem kendi adlarına hem de başkaları adlarına işlem yetkisine sahipken, brokerlar ise kendi adlarına işlem yapamamakta ancak başkalarına aracılık yapabilmektedirler. Mezat Piyasaları • Menkul kıymet piyasalar denildiğinde mezat piyasaları akla gelmektedir. • Bu piyasada, verilen alım-satım emirleri nihai olarak borsa çatısı altında fiziksel olarak bulunan aracılar tarafından yerine getirilmektedir. • Bu piyasalara mezat veya açık artırma piyasaları denilmesinin nedeni, menkul kıymet alıcı ve satıcı temsilcilerinin aynı ortamda bulunarak açık bir teklif süreci ile işlemleri gerçekleştirmekte olmalarıdır. Komisyoncu Piyasalar • Bu piyasalarda komisyoncu, özel bir satış veya alış gerçekleştirmek isteyen tarafın talebine bağlı olarak uygun bir karşı taraf bulmak üzere aracılık yapmaktadır. • Hisse senedi piyasalarında bu tür bir piyasa işlemi çoğunlukla blok olarak satış yapmak isteyen veya almak isteyen bir tarafın bulunması durumunda gerçekleştirilmektedir. Doğrudan Arama Piyasaları • Bu piyasa işlemleri bir bakıma alıcı ve satıcının amaçlarını gerçekleştirmek için kullandıkları en ilkel işlemlerdir. • Doğrudan arama piyasaları alıcı ve satıcının amacını gerçekleştirmek için bir aracı kullanmaksızın, borsa dışındaki girişimleri ile uygun karşı tarafı bulmak amacı ile yürüttüğü faaliyetler sonucunda gerçekleştirdiği işlemlerin yer aldığı piyasalardır. İKİNCİL PİYASALARDA ÖRGÜTLENME • Organize menkul kıymet borsaları • Tezgah üstü piyasalar (Üçüncü El Piyasalar) Organize Menkul Kıymet Piyasaları • Bu borsalar, belirli bir mekanda ve borsa yönetimi tarafından önceden belirlenmiş kurallara göre menkul kıymet almak veya satmak isteyen yatırımcıların alım satımlarını gerçekleştirdikleri piyasalardır. • İMKB, Tokyo borsası, Zürih borsası vs… • Bu piyasada işlem yapan alıcı ve satıcılar borsa, tarafından belirlenen kurallara uymak zorundadır, yatırımcılar kendi aralarında işlem yapamazlar. Over the Counter (OTC) piyasalar (Üçüncü El Piyasalar) • Organize borsalara göre, sınırlamaları çok daha az olan esnek özellikle piyasalardır. • Bu piyasalarda fiziksel bir mekan yoktur. • Bu piyasalarda genellikle organize borsalarda işlem görmeyen küçük işletmelerin hisse senetleri işlem görmektedir. • Herhangi bir alıcı ve satıcının herhangi bir şekilde bir araya gelerek kendilerinin belirlediği koşullara göre alım satım yapmaları halinde yaptıkları işlemler de organize olmayan veya tezgahüstü piyasası işlemi olarak kabul edilmektedir. İKİNCİ EL PİYASALARINDA İŞLEM SÜRECİ • İkinci el işlemler, hem organize hem de organize olmayan piyasalarda yapılabilir. • İlk alıcının satmak istediği menkul kıymet veya varlık artık ikinci el piyasada işlem görecektir. • Organize olmayan piyasalarda gerçekleştirilen ikinci el işlemler için özel bir işleyiş süreci tanımlanmaz çünkü alıcı ve satıcı istediği koşullarda işlem yapabilir. • Organize piyasalarda gerçekleştirilen ikinci el işlemler için alım satıma konu olan varlıkların borsaya kote edilmiş olmaları şarttır. • Bir menkul kıymetin borsada işlem görebilmesi için borsanın yetkili organı tarafından ilgili menkul kıymetin borsada işlem görmesine izin verilmelidir. • Borsalar hangi menkul kıymetlerin borsada işlem görebileceklerine ilişkin kuralları önceden açıklarlar. Bu kurallara kotasyon koşulları denir. • Şirketin borsa kotasyonu şartlarına uygun bulunarak, menkul kıymetlerin borsada işlem görmesine izin verilmesi halinde menkul kıymet borsaları borsaya kote edilmiş olur. Dördüncü El Piyasalar • Finansal yatırımcılar arasında doğrudan menkul kıymet aktarımının yapıldığı, blok alıcı ve satıcılar arasındaki iletişim ağı ile çalışan piyasa dördüncü el piyasadır. • Blok deyimi, tek işlemde büyük sayıda hisse senedinin aktarıma konu olmasıdır. • Bu piyasaya katılanlar normal satıcı hizmetlerini değerlendirme dışı tutmaktadırlar. • Dördüncü el piyasa örgütlenmesi karşılığında sadece küçük bir komisyon veya yıllık ödenti ödenir. • Böylece blok aktarmanın maliyeti çok düşük kalır. Dördüncü El Piyasalar İşlem Süreci • Firmanın alım ya da satım yapmak isteyen abone müşterisi, işleme bilgisayarından cari piyasa fiyatlarını sorarak başlar. • Abone müşteri, işlem yapmak istediği için istediği hisse senedinin adını, teklif edilen veya istenen fiyatı, arz edilen sayıyı bilgisayar ağına kendi şifresiyle girer. • Bu giriş piyasayı örgütleyen firmanın bilgisayar ağında bir alım veya satım teklifi olarak yazılır. • İşlem yapmak isteyen diğer aboneler, ilk abone ile temas kurup pazarlığı gerçekleştirebilirler. • Karşılıklı anlaşma sonucunda işlem gerçekleşir. • Bu sistemde alıcı ve satıcı aboneler karşılıklı kimliklerini öğrenmeden işlemlerini gerçekleştirebilirler. SERMAYE PİYASASI KURUMLARI • • • • • • Aracı Kuruluşlar Yatırım Fonları Yatırım Ortaklıkları Borsa Yatırım Fonları Konut Finansmanı Diğer Sermaye Piyasası Kurumları • • • • • • Derecelendirme Kuruluşları Gayrimenkul Değerleme Şirketleri Takas ve Saklama Merkezi Merkezi Kayıt Kuruluşu Portföy Yönetim Şirketleri Bağımsız Denetim Kuruluşları Aracı Kurumlar • S.P.K.’nu aracı kuruluşları, aracı kurum ve bankalar olarak tanımlamıştır. Sermaye piyasasında aracılık, sermaye piyasası araçlarının yetkili kuruluşlar tarafından kendi nam ve hesabına, başkası nam ve hesabına, kendi namına başkası hesabına ticari amaçla alım satımıdır. ARACI KURUMLAR • Aracı kuruluşlar, sermaye piyasası araçlarının çıkarımı, alımı, satımı ve pazarlanması ile uğraşan kurumlardır. • Aracı kuruluşlara hem küçük tasarruf sahipleri, hem de şirketler açısından ihtiyaç vardır. Küçük tasarruf sahipleri sermaye piyasası ile ilgili olarak yeterli bilgiye sahip değildir. Şirketler de sermaye piyasasına yabancıdır. ARACI KURUMLAR • 2499 sayılı kanun’a göre, menkul kıymetlerin, kıymetli evrakın, mali değerleri temsil eden ve ihraç edenin mali yükümlülüklerini içeren her türlü evrakın başkası nam ve hesabına, kendi namına yahut kendi nam ve hesabına, aracılık amacıyla alım satımı ancak kanunla düzenlenen aracı kurumlar tarafından yapılır. • Aracı kuruluşlar sermaye piyasasında faaliyet gösterme yetkisi almış olan kuruluşlardır. • Kuruluş izinleri SPK tarafından verilmektedir. ARACI KURULUŞLARIN YAPABİLECEKLERİ İŞLEMLER • Kurul kaydına alınmış veya alınacak sermaye piyasası araçlarının ihraç veya halka arz yoluyla satışına aracılık etmek • İhraç edilmiş sermaye piyasası araçlarının alım satımına aracılık yapmak • Portföy işletmeciliği veya yöneticiliği faaliyetlerinde bulunmak • Yatırım danışmanlığı yapmak • Repo ters repo işlemlerini yapmak • Finansa göstergelere, sermaye piyasası araçlarına, mal ve kıymetli madenlere dayalı vadeli işlem sözleşmesine aracılık etmek • Aracı kuruluşların yapabilecekleri faaliyetlerle ilgili olarak Kurul’dan ve İMKB’den izin almaları gerekmektedir. • Aracı kurumlar TSPAKB’nin doğal üyesidir. (www.tspakb.org.tr) • Aracı kuruluşların merkez dışı örgütleri şubelerden, irtibat bürolarından ve acentelerden oluşmaktadır. • Aracı kuruluşlar merkez dışı faaliyetlerini yürütmek amacıyla şubeler açabilirler. • Acenteler, aracı kurum ile yaptıkları yazılı acentelik sözleşmesi çerçevesinde çalıştıkları bölgede sermaye piyasası araçlarına ilişkin alım ve satım emirlerinin aracı kuruma iletilmesine ve gerçekleşen emirlerin tasfiyesine aracılık eden anonim şirketlerdir. • Acenteler, SPK kaydına alınırlar. • İrtibat büroları, aracı kurumun sermaye piyasası faaliyetlerinin tanıtımını yapmak üzere, aracı kurumu temsil etmekle görevlendirilen hizmet birimleridir. • İrtibat bürolarının yetkisi müşteri emirlerinin aracı kuruma iletilmesi ile sınırlıdır. • • • • • • • • • Türüne Göre Aracı Kuruluşlar Banka 2006 Ticari Banka 28 Kalkınma ve Yatırım Bankası 11 11 Toplam 39 Aracı Kurum Banka Kökenli 29 Banka Kökenli Olmayan 70 Toplam 99 2007 29 40 31 68 99 • Yetki ve İzin Belgelerine Göre Aracı Kurumlar 2006 2007 • Alım Satıma Aracılık 106 104 • Repo/Ters Repo İşlemleri 65 63 • Halka Arza Aracılık 59 61 • Portföy Yönetimi 57 59 • Yatırım Danışmalığı 53 59 • Türev Araçların Alım • Satımına Aracılık 45 63 Aracı Kurumların Aracılık Faaliyetleri • Halka arza aracılık • Alım-satıma aracılık • Halka arza aracılık birincil piyasa işlemleridir. • Bu aşamada bir aracı kurum, en iyi gayret aracılığı ve aracılık yüklenimi olmak üzere 2 tür hizmet verebilir. • En iyi gayret aracılığı: İzahnamede gösterilen satış süresi içerisinde menkul kıymetlerin satılmasını, satılmayanların iadesini veya önce satın almayı üstlenmiş üçüncü kişilere satışını ifade eder. • Aracılık Yüklenimi: Bakiyeyi Yüklenim, Tümünü Yüklenim • Bakiyeyi Yüklenim: Sermaye piyasası araçlarının halka sunum yoluyla satılmasını ve satılmayan bölümün tamamının, satış süresi sonunda bedelin tam ve nakden ödenerek aracı kurum tarafından satın alınmasıdır. • Tümünü Yüklenim: Menkul kıymetlerin halka sunum yoluyla satışına başlanmadan önce, bedelin satış yapana tam ve nakden ödenmesidir. Aracı Kurumların On-line Hizmetleri • Sermaye piyasası işlemlerinin online yapılmaya başlanması ilk olarak ABD’de başlamış ve bunun öncülüğünü aracı kurumlar yapmıştır. • Online hizmetlerin ilk türünü telefonla yapılan işlemler oluşturmaktadır. • Günümüzde, müşteriler aracı kuruma gitmeden veya bir brokerla direkt karşı karşıya gelmeden, 7/24 emir verebilme imkanına kavuşmuştur. Aracı Kurumların On-line Hizmetleri • Online işlemlerin geleneksel işlemlerden bir farkı yoktur. • Online işlemlerin borsalara direk olarak bağlanılarak yapıldığı düşüncesi yanlıştır. Çünkü arada bir aracı kurum vardır. • Emir, ister internet üzerinden aracı kuruma ulaştırılsın, ister telefonla broker’a ulaştırılsın aracı kurum tarafından müşterinin hesabı incelendikten sonra borsaya gönderilmektedir. • Online işlemler hem işlemlerin yapılma hızını artırmakta hem de maliyet avantajı sağlamaktadır. Internet üzerinden yapılan işlemlerin hız, rahatlık ve maliyet avantajı sunması birçok yeni yatırımcıyı sermaye piyasasına çekmiştir. • Online işlem hizmeti veren aracı kurumun etkinliği, emirlerin hızlı yönetimi, alım satım işleminin kolay yapılması, komisyon oranı, internet sitesinin içeriği, hesap bilgilerinin zamanında güncelleştirilmesi, gerçek zamanlı fiyatların sunulması gibi birçok özelliği bağlıdır. • Birçok aracı kurum, düşük komisyon oranları, başlangıç hesabı istememesi, araştırma raporları, hızlı ulaşım gibi özellikleri ile yatırımcıları kendilerine çekmeye çalışırlar. • Online aracı kurumlar, müşterilerine çeşitli hizmetler sunmaktadırlar. Bu hizmetler, online hisse senedi işlemleri, online yatırım fonu işlemleri, online tahvil işlemleri, online opsiyon ve future işlemlerdir. • Aracı kurumlar özellikle online halka arz işlemlerinde avantajlıdır. Çünkü internet üzerinden sayısız müşteriye ulaşabilmektedirler. • Ayrıca hisse senetlerinin internet üzerinden satış maliyetinin düşük olması, aracı kurumların hizmetleri karşılığı istediği komisyon oranlarını düşürecektir. Halka arz maliyetinin düşmesi, daha kısa zamanda ve daha kolay bir şekilde hisse senetlerinin halka arz olanağı işletmeleri halka açılmaya teşvik edebilir. • Online aracılık hizmeti veren finansal kurumlar kendi ülkeleri içerisinde yaşayan yabancı vatandaşlar veya yurtdışı yerleşik yabancı yatırımcıları kendi ülkelerinde yatırım yapmaya teşvik etmek, rekabet üstünlüğü sağlamak, işlem hacmini ve komisyon gelirini artırmak amacıyla değişik dillerde web sayfaları hazırlamaktadırlar. Böylece dünyanın herhangi bir yerindeki yatırımcı online hesap açarak birçok ülkede yatırım yapabilmektedirler. Türkiye’de Online Hizmet Sunan Aracı Kuruluşlar • ABD’de ve dünyada olduğu gibi Türkiye’de de online işlemler telefonla başlamıştır. • Türkiye’de online işlemler 1998 yılından itibaren başlamış özellikle 1999 yılında artış göstermiştir. • Türkiye’de aracı kurumlar müşterilerine; – – – – – Hisse senedi alım-satım işlemleri Yatırım fonu alım-satımı Tahvil ve hazine bonosu alım-satımı Repo ve ters repo işlemleri Halka arz işlemlerine ilişkin hizmetler vermektedirler. • Online işlemlerin üstünlüklerine karşılık Türkiye’de ve diğer ülkelerde çözüme kavuşturulmayı bekleyen sorunlar vardır. • Aracı kurum sistemlerinin kesilme ve yavaşlamaları, • Yatırımcının gizliliği ve korunması • Güvenlik ve vergileme sorunları vs… Aracı kuruluşlara getirilen başlıca yükümlülükler • • • • Blokaj yükümlülüğü Borsa üyeliği; Müşteriyi tanıma kuralı; Çerçeve sözleşme imzalama yükümlülüğü Aracı kurumlar şu işlemleri yapamazlar • Mevzuatın imkan verdiği haller hariç olmak üzere, borçlanmayı içeren kendi mali taahhütlerini içeren evrak çıkaramazlar, • İzin alınan faaliyetler ve bunlara ilişkin işlemler dışında hiçbir ticari, sınai ve zirai faaliyette bulunamazlar, • Mevduat toplayamazlar, • Mevzuatın imkan verdiği haller hariç olmak üzere, sermaye piyasası araçlarının, belli bir getiri sağlayacağı yönünde bir taahhütte bulunamazlar, • Fiktif hesap açamaz ve işlemlerini kayıt dışı bırakamazlar. Yatırım Ortaklıkları • Sermaye piyasası araçları ile ulusal ve uluslararası borsalarda veya borsa dışı organize piyasalarda işlem gören altın ve diğer kıymetli madenler portföyü işletmek üzere anonim ortaklık şeklinde ve kayıtlı sermaye esasına göre kurulan sermaye piyasası kurumlarıdır. Yatırım ortaklıkları portföy işletmek amacıyla • Ortaklık portföyü oluşturmak, yönetmek ve gerektiğinde portföyde değişiklikler yapmak, • Portföy çeşitlendirmesiyle yatırım riskini, faaliyet alanlarına ve ortaklıkların durumlarına göre en aza indirecek bir biçimde dağıtmak, • Menkul kıymetlere, mali piyasa ve kurumlara, ortaklıklara ilişkin gelişmeleri sürekli izlemek ve portföy yönetimiyle ilgili olarak gerekli önlemleri almak, • Portföyün değerini korumaya ve artırmaya yönelik araştırmalar yapmakla sorumludur. Yatırım ortaklıkları • Ödünç para verme işleriyle uğraşamazlar, • Mevduat toplayamazlar ve mevduat toplama sonucu verebilecek iş ve işlemleri yapamazlar • Ticari, sınai ve zirai faaliyetlerde bulunamazlar, • Aracılık faaliyetinde bulunamazlar. • Esas sözleşmelerinde asgari sınırları belirtilmek kaydıyla, portföy değerinin en az %25’ini devamlı olarak özelleştirme kapsamına alınmış Kamu İktisadi Teşebbüsleri (KİT) dahil Türkiye’de kurulmuş ortaklıkların hisse senetlerine yatırmış yatırım ortaklıkları, A Tipi Ortaklık olarak isimlendirilmektedir. Gayrimenkul Yatırım Ortaklıkları (GYO) • Gayrimenkul Yatırım Ortaklıkları, çeşitli gayrimenkullere yatırım yapmakta ve çıkardığı hisse senetlerini de tasarruf sahiplerine satmaktadırlar. Gayrimenkullerin değerlerinde meydana gelen artışlar hisse senedi fiyatlarını da artırmaktadır. Aynı zamanda Gayrimenkul Yatırım Ortaklığının karı artıkça hisse senedi sahiplerinin, hisseleri oranında kazançları da artmaktadır. Gayrimenkul Yatırım Ortaklıkları • Gayrimenkule dayalı sermaye piyasası araçlarına (gayrimenkul sertifikası ve konut kredileri karşılığında ihraç edilen varlığa dayalı menkul kıymetler gibi) yatırım yapabilirler. • Bina, arsa ve araziden oluşan gayrimenkullere yatırım yapabilirler. • Gayrimenkuller üzerinde intifa hakkı kurabilir ve bu hakkı kullanabilirler. • Başlangıç sermayesi 2007 yılı için 7.8 Milyon TL’den az olmaması gerekir. • Başlangıç sermayesini temsil eden hisse senetlerinin en az %25’inin nakit karşılığı çıkarılmalıdır. • Kurucu ortaklardan en az birinin lider girişimci olmalıdır. Gayrimenkul yatırım ortaklıklarının başlıca amaçları 1) Ortaklık portföyünü oluşturmak, yönetmek ve gerektiğinde portföyde değişiklikler yapmak, 2) Portföy çeşitlendirmesiyle yatırım riskini en aza indirecek bir biçimde dağıtmak, 3) Gayrimenkullere ve gayrimenkule dayalı araçlara ilişki gelişmeleri sürekli izlemek ve portföy yönetimiyle ilgili olarak gerekli önlemleri almak, 4) Portföyün değerini korumaya ve artırmaya yönelik araştırmalar yapmak. Risk (Girişim) Sermayesi Yatırım Ortaklıkları (RSYO) • Risk sermayesi, Türkiye’de kurulmuş veya kurulacak olan, gelişme potansiyeli taşıyan ve kaynak ihtiyacı olan ortaklık olarak tanımlanmaktadır. Risk sermayesi yatırımı ise, girişim şirketlerinin birinci el piyasalarda ihraç ettiği ortaklık ya da alacaklılık sağlayan sermaye piyasası araçlarına yapılan uzun vadeli yatırımlardır. • RSYO ise; kayıtlı sermaye sistemine tabi olarak kurulan ve çıkarılmış sermayelerini esas olarak sermaye ve faiz kazancı elde etmek amacıyla risk sermayesi yatırımlarına yönelten halka açık anonim ortaklıklardır. 2008 yılı için 5.000.000 TL başlangıç sermayesi ile kurulmaktadırlar. Ortaklık sermayesinin en az %25’ine sahip olan yatırımcıya lider girişimci adı verilmektedir. • Risk sermayesi esas olarak; finansman modeli yoluyla dinamik, üretken ancak fikirlerini yatırım şeklinde hayata geçirecek finansal güce sahip olmayan girişimcilerin desteklenmesi arzulanmaktadır. Bu anlamda risk sermayesi finansman modeli, iyi bir iş kurma fikrine ve gerekli girişimcilik yeteneğine ve bilgisine sahip olan ancak yeterli finansman imkanı olmayan girişimcilere fikirlerini hayata geçirmeye imkan verecek finansman sağlayan bir modeldir • • • • RSYO tarafından temel olarak aşağıdaki finansman türleri sağlanmaktadır: Çekirdek sermaye; fikir aşamasındaki projelere verilen finansmandır. Başlangıç sermayesi; ürün geliştirme aşamasında verilen finansmandır. Erken aşama finansmanı; markalaşma ve ticari başarının sağlanabilmesi için sağlanan finansmandır. Köprü finansmanı; halka açılma esnasında ihtiyaç duyulan finansmanın sağlanmasıdır.