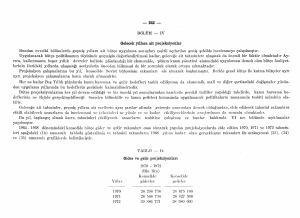

silverline endüstri ve ticaret anonim şirketi ve bağlı ortaklıkları 31

advertisement