Türkiye Borç Dinamikleri

Ekim 2016

Aylık Borç Dinamikleri - Ekim

➲ Önceki raporumuzdan bugüne gösterge tahvil faizleri küresel ölçekte görülen uzun vade için daha düşük faiz ortamının, yurtiçinde Moody’s

not indirimiyle dengelenmesi neticesinde değişmedi.

➲ İleriye dönük olarak, manşet ve çekirdek enflasyondaki olumlu görünüme ilave olarak son PPK’da Merkez Bankası’nın şahin tutum almasına

karşılık Moody’s sonrası Fitch’ten de indirim beklentileri, artan jeopolitik riskler ve GOP genelinde gözlenen Fed’in faiz artışına dair beklentiler

kaynaklı baskılar birbirini dengeleyebilir. Yurtiçi tarafta MB’nin 27 Ekim Perşembe günü Enflasyon Raporu sunumunda vereceği mesajlar takip

ediliyor olacak. 2017 ilkbaharında Başkanlık Sistemi Referandumu olasılığı ülke risk priminin artmasına neden olabilir.

➲ 02 Eylül 2016 tarihine kıyasla, yabancıların tuttuğu devlet tahvilleri payı %21.2’e gerilemiştir (son veri 7 Ekim tarihinde). Bununla beraber,

yabancı payının Mayıs 2013’teki zirvesi olan %29’lardan halen aşağıda olduğunu da belirtelim. Enflasyon beklentilerinde görülen iyileşme ve

MB’nın son toplantıda borç verme faizinde değişikliğe gitmemesi, Moody’s not indirimine karşın tahvilde orta vadede yabancı girişlerini

destekleyebilir.

➲ Ekim aynda 2026 vadeli %4.875 kupon oranlı ve %4.75 getirili $1.5mr tutarlı Eurobond ihracı gerçekleşmiştir. Böylece yılbaşından bu yana

yurt dışı piyasalardan borçlanma $5.5mr oldu (tüm yıl için hedef $4.5mr idi).

➲ Eylül ayında finans dışı segmentte sadece TL150mn tutarında yeni ihraç gerçekleşti, aylık bazda %66 düşüş ve 8a16 aylık ortalamanın %50

altında (toplam borç stoğunun %2’si). Yılın ilk dokuz ayında bu segmentte toplam ihraç tutarı ise TL2,615mn’a ulaştı (toplam borç stoğunun

%35’i). ,

➲ Gelişmekte olan piyasalara kıyasla, Türkiye’nin kamu borcunun GSYH’ye oranı ortalamaların altında yer alıyor; bu da Türkiye makro

göstergeleri için destekleyici bir argüman olarak karşımıza çıkmaktadır.

➲ Dış Borç Stoğu’nun GSYH’ye oranı 1ç16 sonunda %58.1 iken, özel kesim borcundaki keskin artış paralelinde 2ç16’da rekor yüksek seviyeye

(%59.4) ulaştı (2015 yıl sonuna göre 4 puan artış). Diğer GOP benzerleri ile kıyaslandığında bu oran en yüksek oranlardan biri ve ülkenin

makroekonomik dengesinin ve de dolayısıyla TL’nin portföy akımlarına karşı kırılganlığının ana nedeni olarak ülke için en olumsuz

göstergelerden biri olmaya devam ediyor.

Türkiye Borç Dinamikleri

Ekim 2016

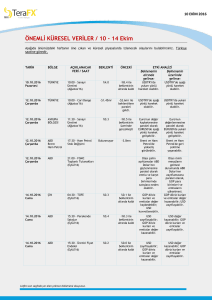

Merkezi Yönetim Borç Stoku /

➲ Son verilere göre (2016/09), toplam brüt kamu borç stoğu 713 milyar TL’dir (yaklaşık 238 milyar $): toplam borç

stoğunun %15’i TÜFE’ye endeksli senetler, %68.6’sı sabit faizli borçtan oluşmaktadır. 2015’e göre sabit faizli

borçlanmanın oranının ağırlığı bir miktar artarken, değişken faiz ve TÜFE’ye endeksli tahvillerin payı geriledi.

➲ Ağustos 2016’da yeni yurt içi borçlanmaların ortalama vadesi 81 ay seviyesindedir (Temmuz’da ortalama vade: 69

ay). 2010’dan bugüne yenileme oranı %100’ün altında seyrederken, bu yılın programında da %85

seviyesindedir (ilk dokuz ay için ortalama oran %89 ile programa uyumludur).

➲ Ekim aynda 2026 vadeli %4.875 kupon oranlı ve %4.75 getirili $1.5mr tutarlı Eurobond ihracı gerçekleşmiştir.

Böylece yılbaşından bu yana yurt dışı piyasalardan borçlanma $5.5mr oldu (tüm yıl için hedef $4.5mr idi).

Kaynak: Hazine, TDM, TERA

➲ 02 Eylül 2016 tarihine kıyasla, yabancıların tuttuğu devlet tahvilleri payı %21.2’e gerilemiştir (son veri 7 Ekim

tarihinde). Bununla beraber, yabancı payının Mayıs 2013’teki zirvesi olan %29’lardan halen aşağıda olduğunu da

belirtelim. Enflasyon beklentilerinde görülen iyileşme ve MB’nın son toplantıda borç verme faizinde değişkliğie

gitmemesi, Moody’s not indirimine karşın tahvilde orta vadede yabancı girişlerini destekleyebilir.

➲ Merkezi Yönetim Borcu’nun GSYH’ya oranı 2015 sonu itibariyle %34.7 olurken (2ç16’da %34.1), gelişmekte olan

piyasalara kıyasla, Türkiye’nin kamu borcunun GSYH’ye oranı ortalamaların altında yer alıyor; bu da Türkiye

makro göstergeleri için destekleyici bir argüman olarak karşımıza çıkmaktadır. Son 10 yıllık dönemde, Türkiye

kamu borçluluğunda önemli gelişim kaydetti. Brüt kamu borcunun GSYH’ya oranı bu dönemde %51’den %34’e

geriledi.

Kaynak: IMF, TDM, TERA

Kaynak: Hazine, TDM, TERA

Kaynak: Hazine, TDM, TERA

Kaynak: TCMB, TDM, TERA

Türkiye Borç Dinamikleri

Ekim 2016

Dış Borç Stoğu /

➲ Dış Borç Stoğu’nun GSYH’ye oranı 1ç16 sonunda %58.1 iken, özel kesim borcundaki keskin artış paralelinde

2ç16’da rekor yüksek seviyeye (%59.4) ulaştı (2015 yıl sonuna göre 4 puan artış). Diğer GOP benzerleri ile

kıyaslandığında bu oran en yüksek oranlardan biri ve ülkenin makroekonomik dengesinin ve de dolayısıyla

TL’nin portföy akımlarına karşı kırılganlığının ana nedeni olarak ülke için en olumsuz göstergelerden biri

olmaya devam ediyor.

➲ Toplam dış borcun yaklaşık %71’i özel sektör borcudur (Hazine’nin çeyreksel raporlarına göre 2ç16 sonu

itibariyle yaklaşık $299mr). Toplam borcun yaklaşık %25.5’i kısa vadelidir. Özel sektör borcunun %55’i finans

sektörüne aittir.

➲ 8a16 ödemeler dengesi istatistiklerine göre, yurt dışından sağlanan kredilerde, genel hükümet ve bankalar

sırasıyla $820mn ve $1,223mn net geri ödeme gerçekleştirirken, diğer sektörler $9,284mn net kullanım

gerçekleştirdi.

➲ Tem’16 itibariyle finansal olmayan sektör şirketlerin net YP pozisyonu eksi $201.4mr’a ulaştı (Haziran ayında

eksi $199.71mr idi);

bu da YP yükümlülüklerin, YP varlıklara göre çok daha fazla olduğunu gösteriyor. Bu

seviye GSYH’nin yaklaşık %28.5’ine denk geliyor. Öte yandan, kısa vadeli net YP pozisyonu $1.9mr düşüşle

-$0.5mr oldu.

➲ Ağu’16 itibariyle Merkez Bankası’nın brüt resmi rezervleri aylık bazda %2.8 artışla $123.0mr oldu. YP rezervler

ise $3.8mr yükselerek $102.2mr seviyesine geldi. Net rezervler ise önceki aya göre $0.7mr artarak $31.4mr oldu.

Kaynak: Hazine, TDM, TERA

Kaynak: TCMB, TDM, TERA

Kaynak: TCMB, TDM, TERA

Kaynak: TCMB, TDM, TERA

Kaynak: TCMB, TDM, TERA

Türkiye Borç Dinamikleri

Ekim 2016

İkincil Piyasa Faizleri /

➲ Önceki raporumuzdan itibaren, TL bazlı ikincil piyasa faizleri 2 yıllık gösterge tahvil faizinde küresel ölçekte

görülen uzun vade için daha düşük faiz ortamının, yurtiçinde Moody’s not indirimiyle dengelenmesi neticesinde

değişmeyerek %8.8’de kaldı (2015 yıl sonu seviyesi olan %10.8’in oldukça altında).

➲ TL cinsinden 5 yıllık gösterge tahvil faizi oranı %9.45’ten %9.52’ye yükseldi (2015 yıl sonu seviyesi olan %10.9’un

oldukça altında).

➲ TL cinsinden 10 yıllık gösterge tahvil faizi oranı %9.77’de sabit kaldı (2015 yıl sonu seviyesi olan %10.7’nin

oldukça altında).

➲ Ağustos’dta %1.4 seviyesinde bulunan 12 ay sonrasının enflasyon beklentisine göre hesaplanan reel faizler ise

küresel düşük faiz ortamı ile Eylül’de %1.2’ye geriledi (3-yıllık ortalaması ise %2.1 düzeyinde bulunuyor).

➲ İleriye dönük olarak, manşet ve çekirdek enflasyondaki olumlu görünüme ilave olarak son PPK’da Merkez

Bankası’nın şahin tutum almasına karşılık Moody’s sonrası Fitch’ten de indirim beklentileri, artan jeopolitik riskler

ve GOP genelinde gözlenen Fed’in faiz artışına dair beklentiler kaynaklı baskılar birbirini dengeleyebilir.

Türkiye Borç Dinamikleri

Ekim 2016

Özel Sektör Tahvil Piyasası /

➲ Eylül ayında finans dışı segmentte sadece TL150mn tutarında yeni ihraç gerçekleşti, aylık bazda %66

düşüş ve 8a16 aylık ortalamanın %50 altında (toplam borç stoğunun %2’si). Yılın ilk dokuz ayında bu

segmentte toplam ihraç tutarı ise TL2,615mn’a ulaştı (toplam borç stoğunun %35’i). ,

➲ Eylül ayında finansal segmentte TL6.7mr tutarında yeni ihraç gerçekleşti (toplam borç stoğunun %18’i),

aylık bazda ise %19 düşüşe işaret etti. Böylece, yılın dokuz ayında bu segmentte toplam ihraç tutarı ise

TL62.1mr’a ulaştı (toplam borç stoğunun %163’ü).

➲ Merkez Bankası’nın haftalık verilerine göre yabancı yatırımcılar cari fiyatlarla $937mn tutarında ÖST

taşıyorlar ve bu tutar toplam ÖST stoğunun %5.5’ine denk geliyor.

➲ Finans dışı şirketlerin ÖST’lerinin %26.8’i enerji sektörü şirketlerine, %20.9’u holdinglere ait.

➲ TL cinsi özel sektör tahvil (ÖST) piyasası mevcut durumda finansal şirketler tarafından domine ediliyor. Finansal

olmayan şirketlerin toplam ihraçlar içindeki payı %16 ile sınırlı.

Kaynak: TCMB, Borsa İstanbul, TERA

➲ Finans dışı ÖST piyasasının penetrasyonu oldukça düşük; bu segmentin tahvil stoğunun bankaların toplam

ticari kredilerine oranı sadece %0.7 seviyesinde bulunuyor.

➲ Finans dışı şirketler genellikle değişken faizli tahvil ihraç ediyorlar (2 yıllık Hazine Tahvillerine ilave spreadle).

Bazı şirketler aylık, bazıları da çeyreksel bazda kupon ödemesi gerçekleştiriyorlar.

Kaynak: BDDK, TDM, TERA

Kaynak: Borsa İstanbul, TERA

Kaynak: Borsa İstanbul, TERA

Türkiye Borç Dinamikleri

Ekim 2016

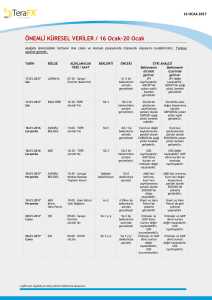

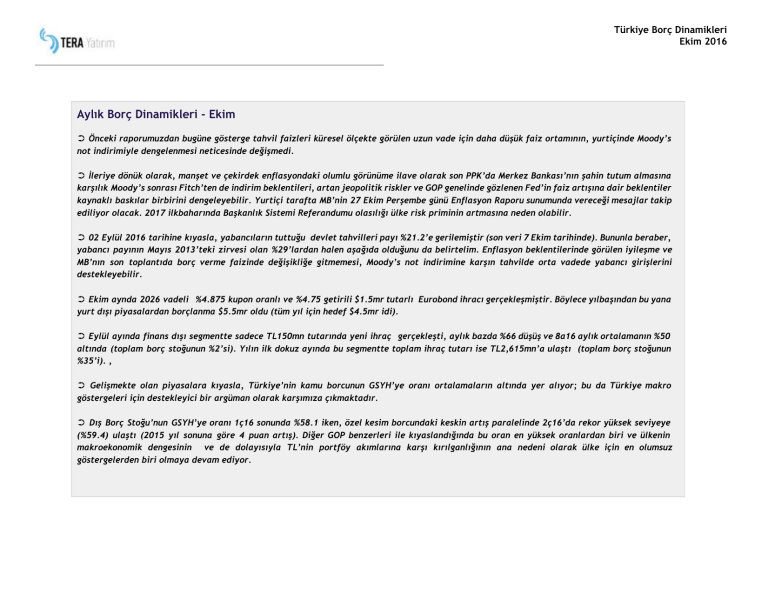

SEÇİLMİŞ TAHVİL BİLGİLERİ /

Toplam İhraç: Aynı firmaya ait ihraçların toplamı

* Spread aynı firmaya ait ihraçların ortalaması olarak yazılmıştır; Son İhraç Faizi aynı firmaya ait ihraçların ortalaması olarak yazılmıştır

** İsk: İskontolu; Sbt: Sabit Kuponlu; Dğşk: Değişken Kuponlu

Kaynak: Borsa Istanbul, Tera

Özel sektör tahvillerine yatırım veya işlem yapmakla ilgileniyorsanız, icm@terayatirim.com adresine email atabilir veya (212) 365 1018 numaralı

telefonu arayabilirsiniz.

Türkiye Borç Dinamikleri

Ekim 2016

Rapora Katkıda Bulunanlar

Ayse Colak, CFA Hasan Demir, CFA

acolak@terayatirim.com hdemir@terayatirim.com

Muge Zorbozan

mzorbozan@terayatirim.com

E-posta adresiniz veritabanımızda izinli olarak kayıtlıdır.

Bu bildirimleri artık almak istemiyorsanız, lütfen bize arastirma@terayatirim.com adresinden bildiriniz.

Mersis No: 0781014040900015

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri,

mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler,

yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece

burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Burada yer alan bilgiler halka açık kaynaklardan veya Tera Menkul Değerler A.Ş. tarafından güvenilir addedilen diğer kaynaklardan derlenmiştir. Tera Menkul Değerler

A.Ş.’nin söz konusu bilgi ve görüşlerde meydana gelebilecek değişikliklerden yatırımcıları haberdar etme yükümlülüğü bulunmamaktadır. Tera Menkul Değerler A.Ş. bu

bilgilerin veya bu bilgilere dayalı olarak yapılan tahmin, çıkarım veya görüşlerin doğruluğu, tamlığı veya uygunluğuna ilişkin açık veya zımni hiçbir beyan veya taahhütte

bulunmamaktadır. Burada yer alan hiçbir bilgi Tera Menkul Değerler A.Ş. veya başka bir şirket tarafından veya onlar adına her hangi bir kimseye, her hangi bir menkul

kıymetin alınması veya satılması yönünde her hangi bir icap veya davet teşkil etmez. Bu rapor onu hazırlayan analistlerin raporda bahsedilen menkul kıymetlere ve

şirketlere ilişkin kişisel görüşlerini içermektedir.Yatırımcılar burada bahsedilen şirketlerin menkul kıymetlerine ilişkin her hangi bir yatırım kararını, kendi özel yatırım

amaçları ve mali durumlarını göz önünde bulundurarak, o şirket tarafından onaylanmış izahnameyi, sirküleri, kendi araştırmalarını ve bağımsız danışmanlarından aldıkları

tavsiyeleri temel alarak yapmalıdır. Tera Menkul Değerler A.Ş., herhangi bir tarafın uğrayacağı doğrudan/dolaylı, maddi/manevi zararlar da dahil olmak üzere ancak

bunlarla sınırlı kalmaksızın, hiçbir sorumluluk veya yükümlülük kabul etmez .