MB politika faizini değiştirmezken, piyasa beklentisinin aksine faizi koridorunun üst

bandında 50 baz puanlık artış yaptı; temkinli duruşun güçlendirileceğini vurguladı…

Agu-13

Eyl-12 II

Ocak-13

Haz-12 I

Ksm-11 I

Şub-12 II

Nis-11:I

Tem-11:II

Eyl-10:I

May-10:II

Tem-09:I

Mar-09:II

Ara-10:II

4%

Eki-09:II

6%

4%

Şub-10:I

8%

6%

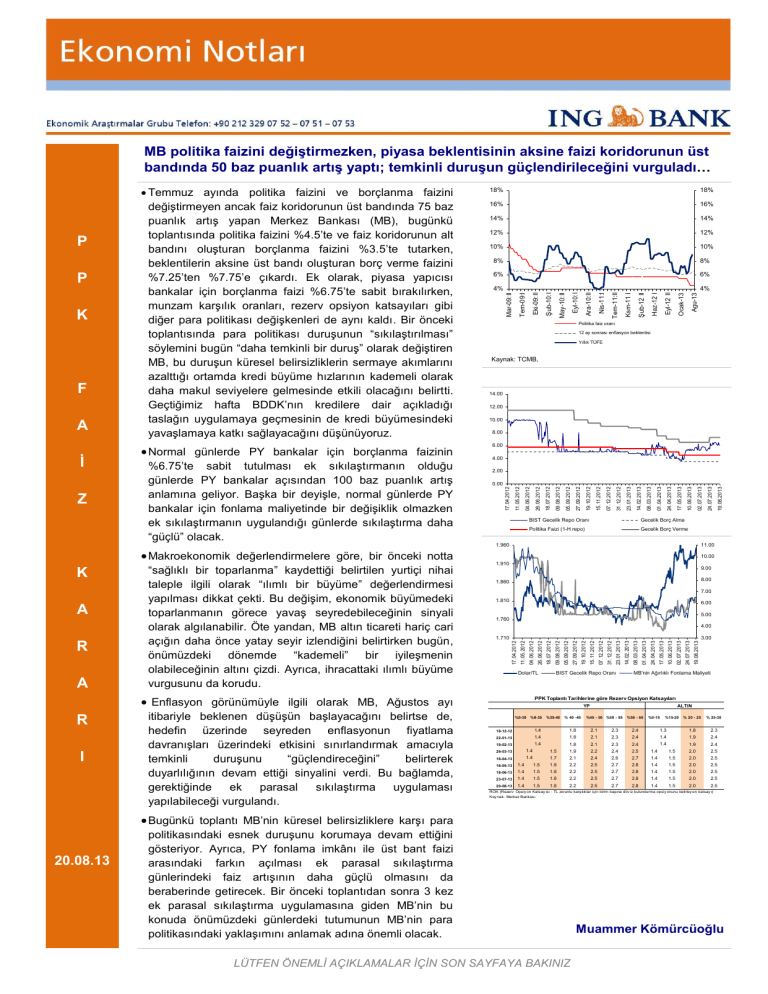

Politika faiz oranı

12 ay sonrası enflasyon beklentisi

Yıllık TÜFE

Kaynak: TCMB,

14.00

12.00

10.00

8.00

6.00

4.00

2.00

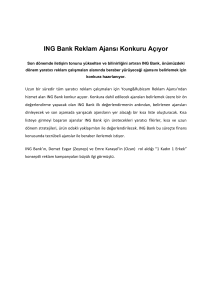

BIST Gecelik Repo Oranı

Gecelik Borç Alma

Politika Faizi (1-H repo)

Gecelik Borç Verme

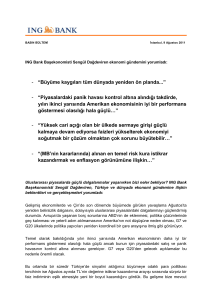

1.960

A

7.00

1.810

6.00

5.00

1.760

4.00

Dolar/TL

R

I

BIST Gecelik Repo Oranı

19.08.2013

24.07.2013

02.07.2013

10.06.2013

17.05.2013

24.04.2013

01.04.2013

08.03.2013

14.02.2013

23.01.2013

31.12.2012

07.12.2012

15.11.2012

19.10.2012

27.09.2012

05.09.2012

09.08.2012

3.00

18.07.2012

1.710

Enflasyon görünümüyle ilgili olarak MB, Ağustos ayı

itibariyle beklenen düşüşün başlayacağını belirtse de,

hedefin üzerinde seyreden enflasyonun fiyatlama

davranışları üzerindeki etkisini sınırlandırmak amacıyla

temkinli

duruşunu

“güçlendireceğini”

belirterek

duyarlılığının devam ettiği sinyalini verdi. Bu bağlamda,

gerektiğinde

ek

parasal

sıkılaştırma

uygulaması

yapılabileceği vurgulandı.

19.08.2013

8.00

26.06.2012

R

9.00

1.860

04.06.2012

A

10.00

1.910

11.05.2012

K

“sağlıklı bir toparlanma” kaydettiği belirtilen yurtiçi nihai

taleple ilgili olarak “ılımlı bir büyüme” değerlendirmesi

yapılması dikkat çekti. Bu değişim, ekonomik büyümedeki

toparlanmanın görece yavaş seyredebileceğinin sinyali

olarak algılanabilir. Öte yandan, MB altın ticareti hariç cari

açığın daha önce yatay seyir izlendiğini belirtirken bugün,

önümüzdeki dönemde “kademeli” bir iyileşmenin

olabileceğinin altını çizdi. Ayrıca, ihracattaki ılımlı büyüme

vurgusunu da korudu.

11.00

17.04.2012

Makroekonomik değerlendirmelere göre, bir önceki notta

24.07.2013

02.07.2013

10.06.2013

17.05.2013

24.04.2013

01.04.2013

08.03.2013

14.02.2013

23.01.2013

31.12.2012

07.12.2012

15.11.2012

19.10.2012

27.09.2012

0.00

05.09.2012

Z

%6.75’te sabit tutulması ek sıkılaştırmanın olduğu

günlerde PY bankalar açısından 100 baz puanlık artış

anlamına geliyor. Başka bir deyişle, normal günlerde PY

bankalar için fonlama maliyetinde bir değişiklik olmazken

ek sıkılaştırmanın uygulandığı günlerde sıkılaştırma daha

“güçlü” olacak.

10%

8%

09.08.2012

İ

Normal günlerde PY bankalar için borçlanma faizinin

12%

10%

18.07.2012

A

14%

12%

26.06.2012

F

16%

14%

04.06.2012

K

18%

16%

11.05.2012

P

18%

17.04.2012

P

Temmuz ayında politika faizini ve borçlanma faizini

değiştirmeyen ancak faiz koridorunun üst bandında 75 baz

puanlık artış yapan Merkez Bankası (MB), bugünkü

toplantısında politika faizini %4.5’te ve faiz koridorunun alt

bandını oluşturan borçlanma faizini %3.5’te tutarken,

beklentilerin aksine üst bandı oluşturan borç verme faizini

%7.25’ten %7.75’e çıkardı. Ek olarak, piyasa yapıcısı

bankalar için borçlanma faizi %6.75’te sabit bırakılırken,

munzam karşılık oranları, rezerv opsiyon katsayıları gibi

diğer para politikası değişkenleri de aynı kaldı. Bir önceki

toplantısında para politikası duruşunun “sıkılaştırılması”

söylemini bugün “daha temkinli bir duruş” olarak değiştiren

MB, bu duruşun küresel belirsizliklerin sermaye akımlarını

azalttığı ortamda kredi büyüme hızlarının kademeli olarak

daha makul seviyelere gelmesinde etkili olacağını belirtti.

Geçtiğimiz hafta BDDK’nın kredilere dair açıkladığı

taslağın uygulamaya geçmesinin de kredi büyümesindeki

yavaşlamaya katkı sağlayacağını düşünüyoruz.

MB'nin Ağırlıklı Fonlama Maliyeti

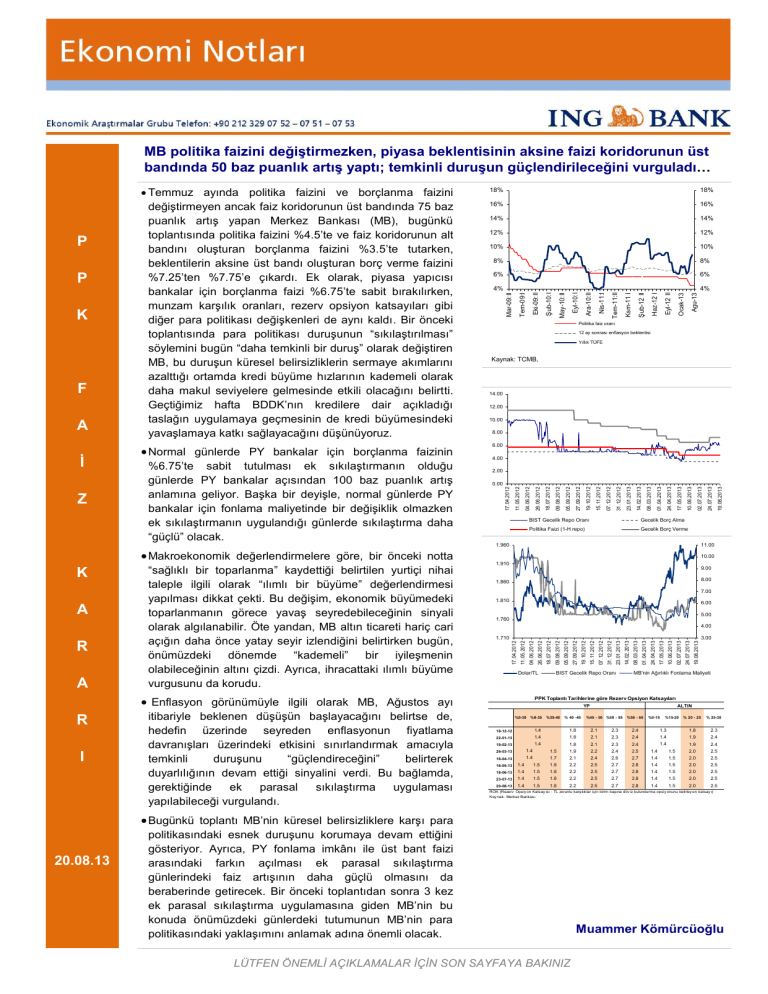

PPK Toplantı Tarihlerine göre Rezerv Opsiyon Katsayıları

YP

%0-30 %0-35

%35-40

% 40 -45

ALTIN

%45 - 50 %50 - 55

%55 - 60

%0-15

%15-20

% 20 - 25

% 25-30

18-12-12

1.4

1.8

2.1

2.3

2.4

1.3

1.8

2.3

22-01-13

1.4

1.8

2.1

2.3

2.4

1.4

1.9

2.4

19-02-13

1.4

1.8

2.1

2.3

2.4

1.4

1.9

2.4

26-03-13

1.4

1.5

1.9

2.2

2.4

2.5

1.4

1.5

2.0

2.5

16-04-13

1.4

1.7

2.1

2.4

2.6

2.7

1.4

1.5

2.0

2.5

16-05-13

1.4

1.5

1.8

2.2

2.5

2.7

2.8

1.4

1.5

2.0

2.5

18-06-13

1.4

1.5

1.8

2.2

2.5

2.7

2.8

1.4

1.5

2.0

2.5

23-07-13

1.4

1.5

1.8

2.2

2.5

2.7

2.8

1.4

1.5

2.0

2.5

1.5

1.8

2.2

2.5

2.7

2.8

1.4

1.5

2.0

2.5

20-08-13 1.4

ROK (Rezerv Opsiy on Katsay ısı : TL zorunlu karşılıklar için birim başına döv iz bulundurma opsiy onunu belirley en katsay ı)

Kay nak: Merkez Bankası

Bugünkü toplantı MB’nin küresel belirsizliklere karşı para

20.08.13

politikasındaki esnek duruşunu korumaya devam ettiğini

gösteriyor. Ayrıca, PY fonlama imkânı ile üst bant faizi

arasındaki farkın açılması ek parasal sıkılaştırma

günlerindeki faiz artışının daha güçlü olmasını da

beraberinde getirecek. Bir önceki toplantıdan sonra 3 kez

ek parasal sıkılaştırma uygulamasına giden MB’nin bu

konuda önümüzdeki günlerdeki tutumunun MB’nin para

politikasındaki yaklaşımını anlamak adına önemli olacak.

LÜTFEN ÖNEMLİ AÇIKLAMALAR İÇİN SON SAYFAYA BAKINIZ

Muammer Kömürcüoğlu

ING Bank Ekonomik Araştırmalar Grubu

Sengül Dağdeviren

Baş Ekonomist

Muhammet Mercan

Kıdemli Ekonomist

Muammer Kömürcüoğlu Ekonomist

+ 90 212 329 0752

+ 90 212 329 0751

+ 90 212 329 0753

sengul.dagdeviren@ingbank.com.tr

muhammet.mercan@ingbank.com.tr

muammer.komurcuoglu@ingbank.com.tr

AÇIKLAMA:

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti;

aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım

danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede

bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir.

Bu rapor, ING Bank A.Ş. Ekonomik Araştırmalar Grubu tarafından sadece bilgi amaçlı olarak hazırlanmıştır. Sunulan

bilgilerin yayım tarihi itibarıyla yanlış/yanıltıcı olmamasına özen gösterilmiş olmasına karşın, ING Bank A.Ş. bilgilerin

doğru ve tam olmasından sorumlu değildir. Bu raporda yer alan bilgiler herhangi bir uyarı yapılmadan değişebilir. ING

Bank A.Ş. ve kurum çalışanları bu raporda sunulan bilgilerin kullanılmasından kaynaklanabilecek herhangi bir doğrudan

ve dolaylı zarardan ötürü hiçbir şekilde sorumluluk kabul etmemektedir. Telif hakkı saklıdır, herhangi bir amaçla ING Bank

A.Ş.’nin izni olmadan raporun tamamı veya bir kısmı başka bir yerde yeniden yayımlanamaz, dağıtımı yapılamaz. Tüm

hakkı saklıdır.

ING Bank A.Ş., bu raporun Türkiye’de yayımlanmasından sorumludur.

[

[