ISYAT 30 Eylül 2013 Finansal Tablolar

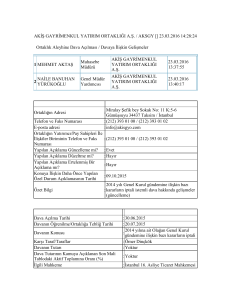

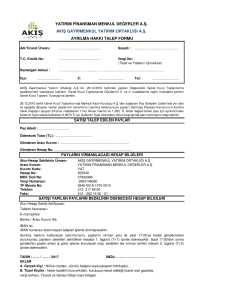

advertisement