haftalık rapor

advertisement

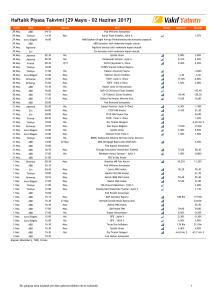

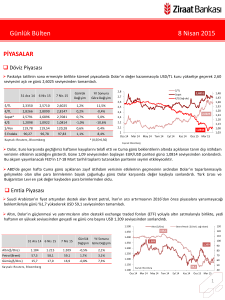

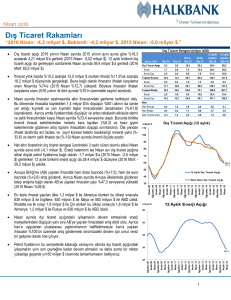

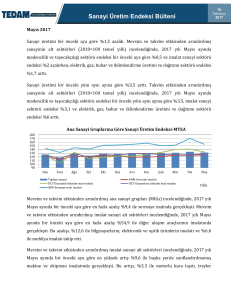

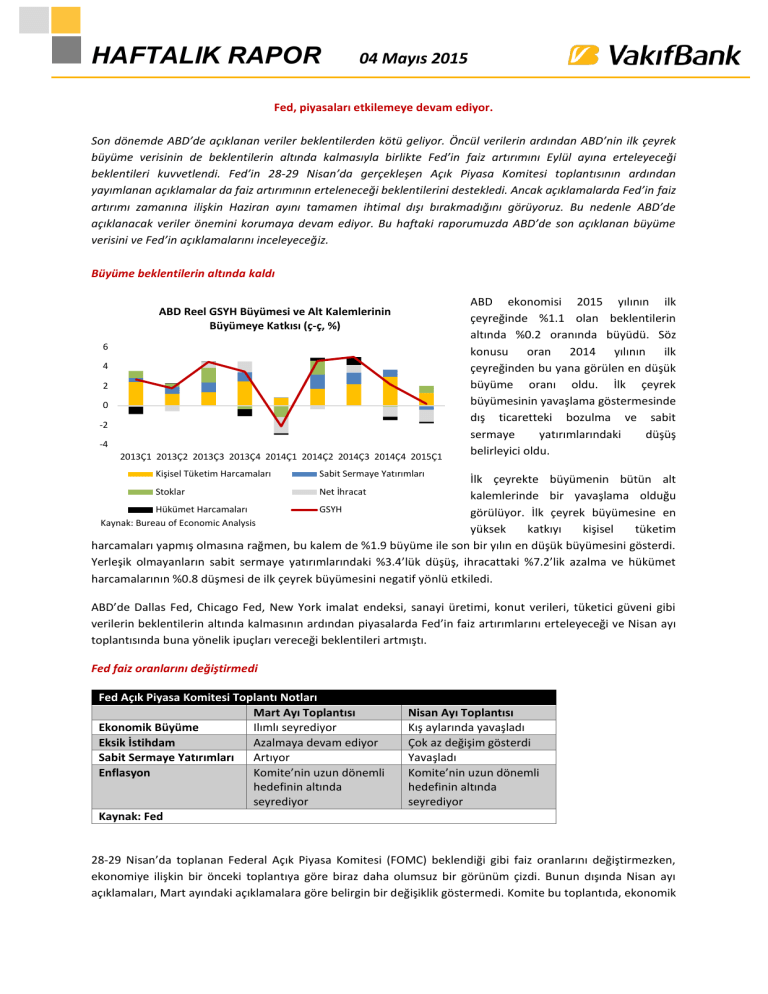

HAFTALIK RAPOR 04 Mayıs 2015 Fed, piyasaları etkilemeye devam ediyor. Son dönemde ABD’de açıklanan veriler beklentilerden kötü geliyor. Öncül verilerin ardından ABD’nin ilk çeyrek büyüme verisinin de beklentilerin altında kalmasıyla birlikte Fed’in faiz artırımını Eylül ayına erteleyeceği beklentileri kuvvetlendi. Fed’in 28-29 Nisan’da gerçekleşen Açık Piyasa Komitesi toplantısının ardından yayımlanan açıklamalar da faiz artırımının erteleneceği beklentilerini destekledi. Ancak açıklamalarda Fed’in faiz artırımı zamanına ilişkin Haziran ayını tamamen ihtimal dışı bırakmadığını görüyoruz. Bu nedenle ABD’de açıklanacak veriler önemini korumaya devam ediyor. Bu haftaki raporumuzda ABD’de son açıklanan büyüme verisini ve Fed’in açıklamalarını inceleyeceğiz. Büyüme beklentilerin altında kaldı ABD Reel GSYH Büyümesi ve Alt Kalemlerinin Büyümeye Katkısı (ç-ç, %) 6 4 2 0 -2 -4 2013Ç1 2013Ç2 2013Ç3 2013Ç4 2014Ç1 2014Ç2 2014Ç3 2014Ç4 2015Ç1 Kişisel Tüketim Harcamaları Sabit Sermaye Yatırımları Stoklar Net İhracat ABD ekonomisi 2015 yılının ilk çeyreğinde %1.1 olan beklentilerin altında %0.2 oranında büyüdü. Söz konusu oran 2014 yılının ilk çeyreğinden bu yana görülen en düşük büyüme oranı oldu. İlk çeyrek büyümesinin yavaşlama göstermesinde dış ticaretteki bozulma ve sabit sermaye yatırımlarındaki düşüş belirleyici oldu. İlk çeyrekte büyümenin bütün alt kalemlerinde bir yavaşlama olduğu Hükümet Harcamaları GSYH görülüyor. İlk çeyrek büyümesine en Kaynak: Bureau of Economic Analysis yüksek katkıyı kişisel tüketim harcamaları yapmış olmasına rağmen, bu kalem de %1.9 büyüme ile son bir yılın en düşük büyümesini gösterdi. Yerleşik olmayanların sabit sermaye yatırımlarındaki %3.4’lük düşüş, ihracattaki %7.2’lik azalma ve hükümet harcamalarının %0.8 düşmesi de ilk çeyrek büyümesini negatif yönlü etkiledi. ABD’de Dallas Fed, Chicago Fed, New York imalat endeksi, sanayi üretimi, konut verileri, tüketici güveni gibi verilerin beklentilerin altında kalmasının ardından piyasalarda Fed’in faiz artırımlarını erteleyeceği ve Nisan ayı toplantısında buna yönelik ipuçları vereceği beklentileri artmıştı. Fed faiz oranlarını değiştirmedi Fed Açık Piyasa Komitesi Toplantı Notları Mart Ayı Toplantısı Ekonomik Büyüme Ilımlı seyrediyor Eksik İstihdam Azalmaya devam ediyor Sabit Sermaye Yatırımları Artıyor Enflasyon Komite’nin uzun dönemli hedefinin altında seyrediyor Kaynak: Fed Nisan Ayı Toplantısı Kış aylarında yavaşladı Çok az değişim gösterdi Yavaşladı Komite’nin uzun dönemli hedefinin altında seyrediyor 28-29 Nisan’da toplanan Federal Açık Piyasa Komitesi (FOMC) beklendiği gibi faiz oranlarını değiştirmezken, ekonomiye ilişkin bir önceki toplantıya göre biraz daha olumsuz bir görünüm çizdi. Bunun dışında Nisan ayı açıklamaları, Mart ayındaki açıklamalara göre belirgin bir değişiklik göstermedi. Komite bu toplantıda, ekonomik büyümenin kış aylarında yavaşladığını ve bunun kısmen geçici faktörlerden kaynaklandığını belirtti. Bu açıklama, Mart ayındaki ekonomik büyümenin ılımlı olduğu açıklamasına göre bir miktar olumsuzluk içeriyor. Ayrıca Fed istihdam piyasasına ilişkin olarak da bir miktar daha olumsuz bir ifade kullandı. Mart ayında eksik istihdamın azalmaya devam ettiğini belirten Fed, bu ay eksik istihdam için “çok az değişti” ifadesini kullandı. Mart ayı toplantı notunda sabit sermaye yatırımlarının arttığını belirten Fed, bu toplantısında ise önemli büyüme bileşenlerinden biri olan sabit sermaye yatırımlarının yavaşladığına dikkat çekti. Fed, enflasyona ilişkin açıklamalarında ise değişikliğe gitmedi ve enflasyonun düşen enerji fiyatları ve enerji dışı ithalat fiyatlarındaki düşüş nedeniyle Komite’nin uzun dönemli hedefinin altında seyretmeye devam ettiğini belirtti. Faiz artırım zamanlamasına ilişkin olarak ise Komite’nin istihdam piyasasının daha da iyileşme 6 kaydettiğine ve enflasyonun orta vadede %2 olan 5 hedefe yaklaştığına makul surette güvenebildiği zaman politika faizini yükseltmenin uygun 4 olacağını değerlendirdiği tekrar edildi. Fed’in faiz 3 artırımına ilişkin olarak ekonomik görünümü 2 izlemeye devam edeceğini belirtirken, ekonomiye 1 0.25 ilişkin bir önceki toplantıya göre daha olumsuz 0 ifadelerde bulunması Fed’in faiz artırımını Haziran ayında başlatmayacağı ve faiz artırımının ertelendiğine ilişkin bir ipucu olarak algılandı. Fed Kaynak: Bloomberg Mart ayı toplantısından sonra yayımladığı notta, Nisan ayındaki toplantıda faiz artırım kararı alınmasının olası görünmediğini açıkça belirtmişti. Nisan ayı toplantısında ise Fed, bir sonraki toplantı olan Haziran ayına ilişkin böyle bir değerlendirmede bulunmadı. Bu nedenle Fed’in ekonomiye ilişkin daha olumsuz bir tablo çizerek faiz artırımının ertelendiği algısı yaratmasına karşın, faiz artırımlarının Haziran ayında başlama ihtimalini ise tamamen sona erdirmediği görülüyor. 04.2015 09.2014 02.2014 07.2013 12.2012 05.2012 10.2011 03.2011 08.2010 01.2010 06.2009 11.2008 04.2008 09.2007 02.2007 07.2006 12.2005 05.2005 Politika Faiz Oranı (%) ABD 10 Yıllık Tahvil Getirisi (%) Dolar Endeksi (Sağ, Ters Eksen) 2.7 77 2.5 82 2.3 2.1 1.9 87 92 1.7 97 1.5 102 Kaynak: Reuters Toplantıdan önce piyasada oluşan beklentiler Fed’in bu toplantıda daha güvercin tonda açıklamalarda bulunacağı ve faiz artırımının erteleneceğine ilişkin bir ipucu vereceği yönündeydi. Beklendiği gibi bir önceki toplantıya göre ekonomiye ilişkin daha olumsuz ifadeler kullanan Fed güvercin bir ton kullanmış oldu ve bu ifadeler faiz artırımlarının ertelendiğine ilişkin bir ipucu olarak algılandı. Kararın ardından dolar küresel bazda değer kaybetmeye devam ederken, ABD 10 yıllık tahvil getirilerinde de yükseliş yaşandı. Sonuç olarak Fed, Nisan ayı toplantısında faiz artırımlarının erteleneceğine ilişkin bir ipucu vermesine karşın Haziran ayında faiz artırımının başlaması olasılığını tamamen yok saymadı. Bu nedenle Haziran ayına kadar açıklanacak veriler piyasalar tarafından yakından izlenmeye devam edecektir. Özellikle bu hafta Cuma günü açıklanacak olan tarımdışı istihdam verileri önemli olacak. Piyasalarda Fed’in faiz artırımına ilişkin beklentilerin sıklıkla değiştiğini görüyoruz. Her veri açıklaması piyasalardaki beklentilerin yönünü değiştirebiliyor. İlk çeyrekte kötü gelen büyüme verisinin Fed tarafından geçici mevsimsel koşullara bağlanmasının ardından, Haziran ayındaki toplantıya kadar açıklanacak ikinci çeyreğe ilişkin verilerin beklentilerden iyi gelmesi ve ekonomiye ilişkin olumlu bir görünüm çizmesi durumunda piyasada faiz artırımlarının erteleneceğine ilişkin beklentiler tekrar değişebilir. Bu durumda dolarda yeniden sert yükselişler görebiliriz. Nitekim, geçen hafta Perşembe günü açıklanan haftalık işsizlik maaşı başvurularının beklentilerin altında gelerek son 15 yılın en düşük seviyesinde açıklanması, ikinci 2 çeyrek büyümesine ilişkin olumlu beklentilere yol açtı ve dolarda yeniden yükseliş yaşanmasını sağladı. Ayrıca son dönemde bölgesel Fed başkanlarından faiz artırımını destekleyici yönde gelen açıklamalar da Fed üyelerinin bu yıl içinde faiz artırımına başlamaya istekli olduklarını gösteriyor. Bunun yanı sıra Haziran ayındaki toplantı Fed’in kısa ve uzun dönemli tahminlerini yayımlayacağı toplantı olması açısından da önemli olacaktır. Haziran ayındaki toplantıya kadar gelen verilerin olumlu bir görünüm çizmesi ve Fed’in makroekonomik tahminlerinin yukarı yönlü güncellenmesi, ayrıca Fed üyelerinin faiz oranı beklentilerin yükselmesi durumunda faiz artırımı kararı alınmasa bile faiz artırımının yaklaştığı algısı oluşacaktır. Tüm bunların yanı sıra geçen hafta açıklanan saat başına telafi ücretinde artış yaşanmaya başlanmış olması işletmelerin istihdam giderlerinin arttığına işaret ederken, en son Mart ayı verisi açıklanan ortalama saatlik ücretlerin de yükselmesi, ekonomi üzerinde fiyat baskılarının arttığını gösteriyor. Geçen hafta açıklanan işsizlik maaşı başvurularının son 15 yılın en yüksek seviyesine çıkmasının ardından bu hafta açıklanacak tarımdışı istihdam ve ortalama saatlik ücretler verilerinin de yükselmesi de Haziran ayında olmasa bile faiz artırımının yaklaştığına işaret edecektir. 3 Haftalık Veri Takvimi (04 - 08 Mayıs 2015) Tarih 04.05.2015 Ülke Açıklanacak Veri Önceki Beklenti Türkiye İmalat PMI (Nisan) 48.0 -- TÜFE (Nisan, a-a) %1.19 %1.63 (açıklandı) ÜFE (Nisan, a-a) %1.05 %1.43 (açıklandı) Fabrika Siparişleri (Mart, a-a) %0.2 %2.2 ISM New York İmalat Endeksi (Nisan) 50.0 -- Euro Bölgesi İmalat PMI (Nisan) 51.9 51.9 Almanya İmalat PMI (Nisan) 51.9 51.9 Fransa İmalat PMI (Nisan) 48.4 48.4 İtalya İmalat PMI (Nisan) 53.3 53.3 Türkiye Reel Efektif Döviz Kuru (Nisan) 104.05 -- ABD Hizmet PMI (Nisan) 57.8 -- -35.4 Milyar Dolar -39.6 Milyar Dolar -%2.8 -%2.3 189 Bin Kişi 185 Bin Kişi MBA Mortgage Başvuruları -%2.3 -- Perakende Satışlar (Mart, a-a) -%0.2 -%0.2 ABD 05.05.2015 Dış Ticaret Dengesi (Mart) 06.05.2015 Euro Bölgesi ÜFE (Mart, y-y) ABD ADP Özel İstihdam (Nisan) Euro Bölgesi 07.05.2015 08.05.2015 Hizmet PMI (Nisan) 53.7 53.7 Almanya Hizmet PMI (Nisan) 54.4 54.4 Fransa Hizmet PMI (Nisan) 50.8 50.8 İtalya Hizmet PMI (Nisan) 51.6 51.9 İngiltere Hizmet PMI (Nisan) 58.9 58.6 ABD Haftalık İşsizlik Maaşı Başvuruları 262 Bin Kişi -- Almanya Fabrika Siparişleri (Mart, a-a) -%0.9 %1.5 Fransa Sanayi Üretimi (Mart, y-y) %0.6 %1.2 Dış Ticaret Dengesi (Mart) -3,449 Milyon Euro -- 48.4 -- Japonya Hizmet PMI (Nisan) Türkiye Sanayi Üretimi (Mart, y-y) %0.97 %0.75 ABD Tarımdışı İstihdam (Nisan) 126 Bin Kişi 220 Bin Kişi %5.5 %5.4 Cari İşlemler Dengesi (Mart) 16.6 Milyar Euro 20.0 Milyar Euro Dış Ticaret Dengesi (Mart) 19.5 Milyar Euro 20.0 Milyar Euro İşsizlik Oranı (Nisan) Almanya Sanayi Üretimi (Mart, Mev. Arınd., a-a) %0.2 %0.4 İtalya Sanayi Üretimi (Mart, a-a) %0.6 %0.3 İngiltere Dış Ticaret Dengesi (Mart) -2,859 £ -2,300 £ 4 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 15 20 10 15 5 10 0 5 -5 0 -10 -5 -15 Sanayi İnşaat Ticaret 2014-I 2014-II 2014-III 2014-IV 2011-I 2011-II 2011-III 2011-IV 2012-I 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 2014Ç4 Tarım Kaynak:TÜİK Kaynak:TÜİK 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV -10 -20 Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 20 Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 Harcama Bileşenleri Büyüme Hızları (%) 50 3 Tüketim Devlet Yatırım İhracat İthalat Şub.15 Eki.14 Haz.14 Şub.14 Eki.13 Haz.13 Şub.13 Eki.12 Haz.12 -1 Şub.12 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 100000 80000 60000 40000 20000 Mar.02 Eyl.02 Mar.03 Eyl.03 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 0 Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 Kas.13 Şub.14 May.14 Ağu.14 Kas.14 Şub.15 120000 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 5 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 85 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 Kaynak:Hazine Müsteşarlığı Kaynak:TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 30 Kaynak:Reuters 6 Nis.15 Eyl.14 Şub.14 Tem.13 Ara.12 May.12 Eki.11 Ağu.10 Mar.11 Oca.10 Kas.08 Haz.09 Nis.08 Eyl.07 Şub.07 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 7.91 15.0 10.0 7.0 5.0 4.80 0.0 Kaynak: TCMB Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 -5.0 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 31.03.2008 29.08.2008 30.01.2009 30.06.2009 30.11.2009 30.04.2010 30.09.2010 28.02.2011 31.07.2011 31.12.2011 31.05.2012 31.10.2012 31.03.2013 30.08.2013 31.01.2014 30.06.2014 31.11.2014 30.04.2015 260 240 220 200 180 160 140 120 100 Kaynak: Bloomberg Gıda 20 Enerji TÜFE 15 10 5 0 -5 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Kaynak: TCMB Kaynak: TCMB Mar.15 Eyl.14 Mar.14 Eyl.13 Mar.13 Eyl.12 104.05 Mar.09 5.5 6.55 Mar.12 6 Eyl.11 6.5 Mar.11 7 Eyl.10 6.91 Mar.10 7.5 Eyl.09 8 135 130 125 120 115 110 105 100 95 90 7 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 İstihdam Oranı (%) Kaynak: TÜİK Oca.15 Tem.14 Oca.14 Tem.13 Oca.13 Tem.12 Oca.12 Tem.11 Oca.11 Tem.10 Oca.10 Tem.09 Oca.09 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 5,700 5,200 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 8 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Mar.15 Mar.14 Mar.13 Mar.12 Mar.11 Mar.10 Mar.09 Mar.08 Mar.07 Mar.06 Mar.05 -12000 Mar.04 -10000 0 Mar.03 5000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105.0 95.0 85.0 75.0 65.0 55.0 Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 9 Kaynak: TCMB KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Mar.15 Eyl.14 -3 Eyl.13 -60000 Mar.14 7 Mar.13 -50000 Eyl.12 17 Eyl.11 -40000 Mar.12 27 Eyl.10 -30000 Mar.11 37 Eyl.09 -20000 Mar.10 47 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı 2014 2013 2012 2011 2010 2009 2008 2001 200 2007 250 2006 300 30.5 2005 350 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2002 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2003 Eyl.08 -10000 Mar.09 57 Mar.08 0 Kaynak: Hazine Müsteşarlığı 10 45 40 35 30 25 20 15 10 5 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Eki.14 Nis.15 Eki.13 Nis.14 Eki.12 Nis.13 -5 Eki.11 0 Nis.12 0 Eki.10 5 Nis.11 5 Eki.09 10 Nis.10 10 Eki.08 15 Nis.09 15 Eki.07 20 Nis.08 20 Nis.07 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 3 -0.1 -2.36 0.25 95.2 Euro Bölgesi 0.9 0 2.34 0.05 -4.60 Almanya 1.4 0.30 6.73* 0.05 103 Fransa 0.20 0.00 -1.05 0.05 -16.00 İtalya -0.60 0.00 0.96* 0.05 108.20 Macaristan 3.40 -0.60 4.14* 1.80 -25.00 Portekiz 0.70 0.40 0.60 0.05 -21.30 İspanya 2.60 -0.60 1.44* 0.05 3.60 Yunanistan 1.30 -1.90 0.92 0.05 -40.50 İngiltere 2.40 0.00 -4.47 0.50 4.00 Japonya -0.80 2.30 0.53 0.10 41.70 Çin 7.00 1.40 1.93* 5.35 107.10 Rusya 0.40 16.90 1.64* 12.50 -- Hindistan 5.30 6.28 -1.44 6.50 -- Brezilya -0.25 8.13 -3.88 13.25 99.00 G.Afrika 1.30 4.00 -5.8* 5.75 0.30 Türkiye 2.58 7.91 -7.9* 7.50 65.40 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. 11 Türkiye Makro Ekonomik Görünüm 2013 2014 En Son Yayımlanan 2015 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 567 289 1 749 782 446 365 (2014 4Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 4.2 2.9 2.6 (2014 4Ç) 3.3 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 7.0 2.6 1.0 (Şubat 2015) -- Kapasite Kullanım Oranı (%) 76.0 74.6 74.1 (Nisan 2015) -- İşsizlik Oranı (%) 9.2 9.9 11.3 (Ocak 2014) -- Fiyat Gelişmeleri TÜFE (y-y. %) 7.40 8.17 7.91 (Nisan 2015) 6.80 ÜFE (y-y. %) 6.97 6.36 4.80 (Nisan 2015) -- Parasal Göstergeler (Milyon TL) M1 225,331 251,991 272,527 (24.04.2015) -- M2 910,052 1,018,546 1,099,829 (24.04.2015) -- M3 950,979 1,063,151 1,149,846 (24.04.2015) -- Emisyon 67,756 77,420 85,792 (24.04.2015) -- TCMB Brüt Döviz Rezervleri (Milyon $) 112,002 106,314 102,801 (24.04.2015) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 7.50 7.25 (04.05.2015) -- TRLIBOR O/N 8.05 11.27 11.07 (04.05.2015) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 64,658 45,846 3,196 (Şubat 2015) -- İthalat 251,661 242,182 18,723 (Mart 2015) -- İhracat 151,802 157,627 12,569 (Mart 2015) -- Dış Ticaret Açığı 99,858 84,508 6,153 (Mart 2015) 79,800 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 403.0 414.6 423.2 (Mart 2015) -- Merkezi Yön. Dış Borç Stoku 182.8 197.3 210.4 (Mart 2015) -- Kamu Net Borç Stoku 197.6 187.4 187.4 (2014) -- Kamu Ekonomisi (Milyon TL) 2013 Mart 2014 Mart Bütçe Gelirleri 24,768 31,968 32,918 (Mart 2015) -- Bütçe Giderleri 30,157 37,060 39,761 (Mart 2015) -- Bütçe Dengesi 5,389 -5,092 -6,843 (Mart 2015) -- Faiz Dışı Denge -460 538 -655 (Mart 2015) -- 12 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Buket Alkan Uzman buket.alkan@vakifbank.com.tr 0212-398 19 03 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Sinem Ulusoy Uzman Yardımcısı sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Elif Engin Uzman Yardımcısı elif.engin@vakifbank.com.tr 0212-398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.