HAFTALIK GÖRÜNÜM

T. VAKIFLAR BANKASI T.A.O.

HAZİNE BAŞKANLIĞI

EKONOMİK ARAŞTIRMALAR MÜDÜRLÜĞÜ

06 – 13 Temmuz 2009

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009 YURTİÇİNDE GEÇEN HAFTA Küresel krizin etkisiyle 2008’in son çeyreğinde %6.2 küçülen Türkiye ekonomisi 2009’un ilk çeyreğinde %13.8 ile rekor düzeyde daralarak yedi yıl aranın ardından tekrar resesyona girdi. Beklentiler ilk çeyrek küçülme oranının %12 olacağı yönünde idi. Haziran ayında Tüketici Fiyatları Endeksi (TÜFE) bir önceki aya göre %0.11 (beklentimiz: ‐%0.10, piyasa beklentisi: %0.10) oranında arttı. Böylece TÜFE yıllık bazda %5.73’e yükselerek son aylarda yaşanan aşağı yönlü trendini bozmuş oldu. Haziran ayı tüketici enflasyonunda yaşanan artışta ulaştırma grubundaki %2.82’lik yükseliş ile gıda fiyatlarının ‐

%0.79 ile beklenenden daha az gerilemesi etkili oldu. Haziran ayında Üretici Fiyat Endeksi’nde (ÜFE) ise bir önceki aya göre %0.94 (beklentimiz:%0.20, piyasa beklentisi: %0.14) artış, bir önceki yılın aynı ayına göre %1.86 düşüş yaşandı. ÜFE artışının beklentilerin üzerinde kalmasında tarım grubu fiyatlarında beklenen düşüşün gerçekleşmemiş olması etkili oldu. Haziran ayı enflasyon verileri TCMB’nin enflasyondaki aşağı yönlü trendin devam edeceğine yönelik beklentileri paralelinde bu ayki PPK toplantısında 25 baz puanlık faiz indirimine gideceği beklentisini destekledi. TÜİK tarafından açıklanan Mayıs ayı dış ticaret verilerine göre ihracat, bir önceki yılın aynı ayına göre %41 azalarak 7.4 milyar dolara, ithalat ise %43.9’luk azalışla 10.4 milyar dolara geriledi. Böylece, 2008 yılı Mayıs ayında 6.8 milyar dolar olan dış ticaret açığı, 2009 yılının aynı ayında %49.1 azalışla 3.5 milyar dolara indi. 2009'un ilk çeyreği sonunda Türkiye'nin toplam dış borç stoku 265.3 milyar dolar; net dış borç stoku 143 milyar dolar olarak açıklandı. Türkiye'nin 2008 sonunda net dış borç stoku 150.8 milyar dolar, toplam borç stoku 276.8 milyar dolar idi. Özel sektör borçlarının toplam dış borç stoku içindeki payı %66.6, kamu kesimi borçlarının payı %28.7, Merkez Bankası borçlarının payı ise %4.7 olarak gerçekleşti. YURTDIŞINDA GEÇEN HAFTA

ABD’de tarım dışı istihdam Haziran ayında 350 bin kişi azalacağı tahmin edilirken, 467 bin kişi azaldı. Özellikle imalat sanayi ve inşaat sektörü ile profesyonel hizmetler alanında yaşanan istihdam kayıpları dikkat çekti. İşsizlik oranı ise Haziran ayında 1983 yılı Ağustos ayından bu yana görülen en yüksek seviye olan %9.5'e ulaştı. Beklentiler işsizlik oranının %9.6 olacağı yönünde idi. ABD ekonomisi resesyonun başladığı 2007 yılı Aralık ayından beri toplam 6.5 milyon kişilik istihdam kaybı yaşamış oldu. ADP verilerine göre, ABD’de Haziran ayında özel sektörde istihdam 473 bin kişi azaldı. Haziran’daki düşüş özel sektör istihdamında Ekim 2008'den beri yaşanan en küçük daralma oldu. ABD'de Haziran ayında Conference Board tüketici güven endeksi 54.8’den 57’ye yükselmesi beklenirken, 49.3 oldu. Endeksteki düşüşte benzin fiyatlarındaki yükseliş ile işsizlik ve enflasyon beklentilerinin artması etkili oldu. ABD'de Chicago PMI endeksi Haziran'da 39.9 ile 40 olan beklentilere paralel açıklandı. Endeksin verdiği toparlanma sinyallerinin zayıf olduğu görüldü. ABD'de Haziran ayında ISM imalat endeksi 42.8’den 44.8’e yükseldi. Endeksin alt kalemlerinden üretim ve istihdam endekslerinde yükseliş yaşanırken, yeni siparişler önceki aya göre geriledi. Ekonomik Araştırmalar Müdürlüğü ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009 ABD'de Nisan ayında S&P Case‐Shiller konut fiyat endeksi yıllık bazda %18.1 düştü. Endeks konut fiyatlarının düşüş hızının nispeten ılımlı olduğunu gösterdi. ABD’de dört aydır art arda yükselen bekleyen ev satışları Mayıs ayında uygulanan teşviklerin etkisi ile yine yükseldi. Nisan’da %7.1 yükselen bekleyen ev satışları Mayıs'ta %0.1 yükseldi. ABD’de Mevduat Sigorta Kuruluşu FDIC’nin 7 bankaya daha el koyması ile bu yıl kapanan bankaların sayısı 52'ye ulaştı. ABD ekonomisinde toparlanma işaretleri izlenirken piyasalardaki olumlu seyre rağmen ABD’de tek seferde el konulan bankaların sayısının giderek artması endişe verici olarak yorumlanıyor. ABD Hazinesi’nin bankaların sorunlu varlıklarının satın alınması ile ilgili programını özel kesimin katkısını Mart ayında belirtilen $100 milyar’dan $20 milyar’a indirerek başlatması bekleniyor. Hazine’nin Özel‐Kamu Yatırım Programı (PPIP) çerçevesinde adı açıklanmayan 8 ila 10 bankaya sorunlu mortgage’lara dayalı menkul kıymetlerden almaları için $1.1 milyar dolar aktaracağı belirtiliyor. General Motors, varlıklarının büyük bölümünü ABD Hazine Bakanlığı'na satmak için mahkemeden onay aldı. ECB toplantısında %1 olan politika faiz oranını sabit tutma kararı aldı. Ayrıca banka gecelik borçlanma oranını %0.25'de ve marjinal borçlanma oranını ise %1.75'de sabit tuttu. ECB faiz oranını Ekim 2008’den Mayıs ayına kadar yaptığı indirimlerle kademeli olarak %4.25’ten %1’e kadar düşürmüştü. Euro Bölgesi’nde işsizlik oranı Mayıs ayında %9.5 ile son 10 yılın en yüksek seviyesine ulaştı. Nisan ayı işsizlik oranı da %9.2’den %9.3’e revize edildi. İşsizlik oranının Mayıs’ta %9.4 olacağı tahmin ediliyordu. Euro Bölgesi yıllık enflasyonu Haziran'da yıllık bazda %0.1 gerileyerek tarihinde ilk kez negatif seviyeye indi. Beklentiler enflasyonda %0.2 düşüş olacağı yönündeydi. Euro Bölgesi’nde perakende satışlar Mayıs ayında %0.4 ile beklentilerin üzerinde geriledi. Beklenti, perakende satışların %0.1 gerileyeceği yönündeydi. Avrupa Merkez Bankası (ECB) Başkanı Trichet, işsizlik seviyesinin henüz ekonomide bugüne kadar yaşanan daralmanın büyüklüğünü tam olarak yansıtmadığını belirterek Euro Bölgesi ve diğer sanayileşmiş ülkelerde işsizliğin artmaya devam edeceğini söyledi. ABD Merkez Bankası'nın (FED) piyasaya verdiği likiditeyi artırmaya devam etmesi sonucu bilançosu hızla 2 trilyon dolara kadar yükselirken, ECB’nin bilançosu da son iki yılda hızla büyüyerek 1.7 trilyon Euro'ya çıktı. Geçen hafta bankalara %1 faizle bir yıl vadeli 442 milyar euro aktaran ECB’nin bu son likidite operasyonu bilanço büyüklüğünün 2 trilyon euroya ulaşmasını sağlayacak. Japonya’da işsizlik oranı Mayıs ayında %5.2 ile son 5 yılın en yüksek seviyesine çıktı. Nisan ayında işsizlik oranı %5 seviyesindeydi. Mayıs ayında hanehalkı harcamaları ise beklenmedik şekilde %0.3 artış gösterdi. Japonya’da büyük imalatçıların ekonomiye güvenleri ihracat ve üretimdeki toparlanmanın etkisi ile tarihi düşük seviyelerinden toparlandı. Büyük işletmeler Tankan endeksi Haziran’da ‐48 oldu. Mart ayında endeks ‐58’e kadar gerileyerek rekor kırmıştı. Dünya Bankası, gelişmekte olan ülkelerin rolünü 2010’da sermaye tabanını artırma yoluyla genişletmeyi planlıyor. Dünya Bankası, ihtiyaç duyan ülkelere sağladığı finansmanın 2009 mali yılında %54 artarak 58.8 milyar dolara yükseldiğini bildirdi. IMF İcra Kurulu, 186 üye ülkeye ilk kez tahvil ihraç edilmesine yönelik teklife onay verdi. İcra Kurulu, yaptığı oylamada tahvil satışı için bir miktar belirlemedi. Ekonomik Araştırmalar Müdürlüğü ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

İki çeyrek üst üste küçülen Türkiye ekonomisi resmen resesyona girdi...

15

60

15

10

40

10

5

20

5

0

0

Büyüme

0

19

99

1 9 Q1

99

2 0 Q3

00

2 0 Q1

00

2 0 Q3

01

2 0 Q1

01

2 0 Q3

02

2 0 Q1

02

2 0 Q3

03

2 0 Q1

03

2 0 Q3

04

2 0 Q1

04

2 0 Q3

05

2 0 Q1

05

2 0 Q3

06

2 0 Q1

06

2 0 Q3

07

2 0 Q1

07

2 0 Q3

08

2 0 Q1

08

2 0 Q3

09

Q1

-5

-10

-15

-20

-5

-40

-10

-13.8

-20

1999Q1

1999Q3

2000Q1

2000Q3

2001Q1

2001Q3

2002Q1

2002Q3

2003Q1

2003Q3

2004Q1

2004Q3

2005Q1

2005Q3

2006Q1

2006Q3

2007Q1

2007Q3

2008Q1

2008Q3

2009Q1

-60

-15

Dış Ticaret Hacmi (Yıllık %)

-80

GSYH(Yıllık %-sağ eksen)

-20

Türkiye İstatistik Enstitüsü verilerine göre, 2009 yılının ilk çeyreğinde Gayri Safi Yurt İçi Hasıla (GSYİH), geçen yılın aynı dönemine

göre sabit fiyatlarla %13.8 azalarak 24.518 milyar TL’ye geriledi. %2.2 düşüş gerçekleşen cari fiyatlarla GSYİH ise, 215.846 milyar

TL’ye düştü. 2001 krizinin ardından toparlanarak 27 çeyrektir kesintisiz büyüyen Türkiye ekonomisi, 2008 yılının son çeyreğinde

%6.2’lik küçülmeyle büyüme sürecinin sonuna gelmiş oldu. 2009 yılının ilk çeyreğinde ise daralma daha da şiddetlendi. İlk çeyrek

büyüme verisi, küresel krizin reel sektörü ciddi şekilde etkilediğini gösterirken mali sektörde büyümenin devam ettiğine işaret

etmektedir.

Dünya ticaret hacminde sert bir daralma görülmesi, toptan ve

perakende ticaret sektörünün 2009 yılı ilk çeyreğinde sabit fiyatlarla

%25.4 oranında daralarak en sert şekilde etkilenen sektör olmasına

Tarım

4.6

-3.0

-0.14

Balıkçılık

-0.6

2.0

0.01

neden olmuştur. Söz konusu sektörün GSYİH’ya katkısı, 3.09 puan

Madencilik

2.7

-13.0

-0.09

daralma şeklinde gerçekleşmiştir. Ticaret sektörünü inşaat sektörü

İmalat San.

-10.8

-18.5

-4.53

izlerken, inşaat sektöründeki küçülme diğer sektörlerin aksine 2008

Elekt.,Gaz Üre.

-1.2

-6.1

-0.12

yılının başından beri artarak küçülmekte idi. 2009 yılının ilk çeyreğinde

İnşaat

-13.4

-18.9

-1.08

Ticaret

-15.4

-25.4

-3.09

de sert bir şekilde küçülen inşaat sektörü sabit fiyatlarla %18.9

Otel, Lokanta

4.3

2.8

0.05

daralırken GSYİH’ya katkısı 1.08 oranında küçülme olarak

Ulaştırma

-7.1

-17.6

-2.58

gerçekleşmiştir. Üçüncü en yüksek daralma ise, yıl başından beri rekor

Mali Aracı Kur.

9.5

10.8

1.43

seviyelerde gerileyen sanayi üretim endeksinde en yüksek paya sahip

Kamu Yön.

0.6

0.9

0.03

Eğitim

1.6

-0.2

-0.01

olan kalemlerden imalat sanayiinde görülmüştür. %18.5 küçülen imalat

Kaynak:TÜİK, Ekonomik Araştırmalar Müdürlüğü

sanayi 2008 yılı son çeyrekte sabit fiyatlarla %10.8 düzeyinde daralmıştı.

İmalat sanayi en fazla daralan üçüncü sektör olmasına rağmen, GSYİH’nın 4.53 puan küçülmesine neden olarak daralmaya en

yüksek katkıyı yapan sektör olmuştur. Söz konusu yüksek küçülme oranlarına rağmen, mali aracı kuruluşların gelişme hızı 2008

yılındaki büyümeyi de aşarak %10.8 seviyesinde gerçekleşmiştir. Diğer artış gösteren sektörlerin GSYİH’daki paylarının küçük

olmasından dolayı etkileri sınırlı kalmıştır.

2008/4

2009/1

GSYİH’ya

katkısı

Yaşanan düşüş harcamalar yöntemiyle incelendiğinde, toplam iç

talepteki daralmanın büyümedeki sert düşüşte etkili olduğu

görülmektedir. Detaylara bakıldığında, Yerleşik Hanehalklarının

-6.58

Tüketiminin %9.2 oranında daralmasının büyüme üzerinde katkısının

Devlet Harc.

5.0

5.7

0.52

-6.58 olduğu görülmektedir. Özel sektör yatırımlarının ise %35.8

Yatırım Harc.

9.5

-29.7

-7.73

oranında küçüldüğü görülmektedir. Diğer taraftan kamu harcamalarının

İhracat

13.3

-11.3

-2.89

güçlü olduğu, kamu tüketimi %5.7 büyürken kamu yatırımlarında

İthalat

14.9

-31.9

-9.96

%24.6’lık artış gerçekleştiği dikkat çekmektedir. Devlet harcamalarının

GSYİH

7.3

-13.8

-pozitif katkısı yanında net ihracat, ihracat rakamlarının da düşmesine

rağmen ithalatta yaşanan sert düşüş nedeniyle büyümeye 7.07 puanlık katkı sağlamıştır.

Büyüme

Harcama

Bileşenleri

Tüketim

2008

1.Çeyrek

(Yıllık %)

6.1

2009

1.Çeyrek

(Yıllık %)

-9.2

Büyüme

Katkısı

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Finans sektörü büyümeye devam etti...

40

Sektörler İtibariyle Büyüme Performansı

30

20

10

0

-10

-20

-30

1999Q1

1999Q2

1999Q3

1999Q4

2000Q1

2000Q2

2000Q3

2000Q4

2001Q1

2001Q2

2001Q3

2001Q4

2002Q1

2002Q2

2002Q3

2002Q4

2003Q1

2003Q2

2003Q3

2003Q4

2004Q1

2004Q2

2004Q3

2004Q4

2005Q1

2005Q2

2005Q3

2005Q4

2006Q1

2006Q2

2006Q3

2006Q4

2007Q1

2007Q2

2007Q3

2007Q4

2008Q1

2008Q2

2008Q3

2008Q4

2009Q1

-40

İmalat

İnşaat

Toptan Perakende

Mali Aracı Kuruluşlar

Sektörler Toplam

GSYİH

2009 yılının ilk çeyreğine ilişkin açıklanan veriler sektörel büyüme performansları açısından ilginç sonuçlara işaret etmektedir.

Türkiye ekonomisinin %13.8 oranında daralmayla karşılaştığı ilk çeyrekte, birçok sektör yukarıdaki grafikte de görüldüğü gibi

benzer performanslar sergilemiştir. Söz konusu dönemde ülke ekonomisinde önemli ağırlığa sahip imalat, inşaat ve perakende

ticaret gibi sektörlerde önemli daralmalar yaşanmıştır. Türkiye ekonomisinde reel sektörün daraldığı bir süreçte finans sektörünün

kriz öncesindeki büyüme performansını devam ettirmesi ise soru işaretlerini arttırmıştır. Firmalar kesimindeki daralmanın devam

etmesine karşın, finans sektöründeki, büyümenin üç temel nedenden kaynaklandığı düşünülebilir:

1.

2001 kirizinin ardından uygulanan politikalar

Bu nedenlerden ilki 2001 yılında finans sektöründe yaşanan krizin ardından atılan düzenleyici ve denetleyici adımların söz konusu

sektörü çok daha güçlü bir konuma getirmesi olarak kabul edilebilir. Sektöre yönelik atılan adımlar, bankaların krize firmalardan

farklı olarak büyük bir döviz pozisyonu açığıyla girmelerini engellemiştir.

2.

24

Merkez Bankası’nın gevşek para politikası uygulaması

TCMB Faiz Oranı

22

20

18

16

14

12

10

8

02.01.2004

02.03.2004

02.05.2004

02.07.2004

02.09.2004

02.11.2004

02.01.2005

02.03.2005

02.05.2005

02.07.2005

02.09.2005

02.11.2005

02.01.2006

02.03.2006

02.05.2006

02.07.2006

02.09.2006

02.11.2006

02.01.2007

02.03.2007

02.05.2007

02.07.2007

02.09.2007

02.11.2007

02.01.2008

02.03.2008

02.05.2008

02.07.2008

02.09.2008

02.11.2008

02.01.2009

02.03.2009

02.05.2009

02.07.2009

6

Ekonomik Araştırmalar Müdürlüğü

İkinci neden olarak ise Merkez Bankası’nın izlediği gevşek para

politikasının yansıması gösterilebilir. Son yaşanan krizin geçmiş

krizlerden farklı olarak tüm ülkelerde etkili olması ve küresel

olarak faiz indirim politikalarının uygulanmasını zorunlu kılması

Merkez Bankası’nın faiz oranlarında seri indirimlere

gidebilmesine olanak sağlamıştır. Merkez Bankası’nın seri faiz

indirimlerine gitmesi bankaların bilançolarında yer alan Devlet

İç Borçlanma Senetlerinin (DİBS) fiyatlarının yükselmesine

neden olmuş, bu durum ise sektör karlılığının artmasını

sağlamıştır. Ayrıca, bankaların en önemli fon kaynağı olan

mevduat faizlerinin indirim süreciyle birlikte gerilemesi,

bankaların maliyetlerinde düşüşe yol açmış ve büyümesinde

önemli rol oynamıştır. Bir başka deyişle faiz oranlarındaki

düşüş, bankaların daha önce bir handikap olarak görülen vade

uyuşmazlığından avantaj sağlamasına neden olmuştur.

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

3.

Krizinden finans kesiminin reel sektöre göre gecikmeli etkilenmesi

Reel sektördeki daralmanın bankacılık kesimine yansımasının belirli bir gecikmeyle ortaya çıkabilecek olması da finans

sektöründeki büyüme sürecinin devamını sağlayan üçüncü neden olarak düşünülebilir. 2001 krizinde de görüldüğü gibi bankacılık

sektörü büyüme sürecine bir süre daha devam etmiş ancak izleyen dönemde sektörde sert bir daralma yaşanmıştır. Kriz

dönemlerinde firmaların yeni yatırımlar yerine operasyonel faaliyetlerini devam ettirmek için kredi talebinde bulunmaları bankaları

daha temkinli davranmaya iterken, geri dönmeyen kredilerdeki artışın devam etmesi bankaların önümüzdeki dönemde daha düşük

karlarla çalışmalarına neden olabilecektir. Sonuç olarak sektörel bazda değerlendirildiğinde, bankacılık sektörü firmalar kesimine

göre ardıl bir görünüm sergilemektedir. Sektörel bazda değerlendirildiğinde, reel sektörde yaşanan daralmanın bankacılık

kesiminde de etkiler bırakması mümkün görünürken, ekonomilerdeki toparlanmanın 2009 yılı içerisinde başlaması söz konusu

etkilerin sınırlı kalmasına yol açabilecektir.

Gelişmiş

Ülkeler

Küresel Faktörler

Ülke Özel Faktörler

- Emtia fiyatları

- Makroekonomik

kırılganlıklar

- Küresel çıktı

- Finansal bağlantılar

-Küresel faiz

oranları

- Ticari bağlantılar

Gelişmekte

Olan

Ülkeler

Son dönemde başta ABD olmak üzere gelişmiş ülkelerin kaynaklık ettiği finansal kriz çeşitli kanallarla gelişmekte olan ülkeleri de

etkilemiş ve söz konusu ülkelerin gerek makroekonomik gerekse finansal açıdan olumsuz performans sergilemelerine neden

olmuştur. 2009 yılının ilk çeyreğine ilişkin açıklanan büyüme verileri pek çok gelişmekte olan ülkenin gelişmiş ülkelerden daha

büyük bir daralma ile karşı karşıya kaldığını göstermiştir. Gelişmiş ülkeler kaynaklı ortaya çıkan krizin gelişmekte olan ülkelere

yayılım süreciyle ilgili olarak Uluslararası Para Fonu’nun (IMF) Nisan ayında yayımladığı “World Economic Outlook - Crisis and

Recovery” Raporu’nda yer alan yukarıdaki şekil özet bir görünüm ortaya koymaktadır. Türkiye ekonomisinin 2009 yılının ilk

çeyreğinde sergilediği rekor daralmayı bu perspektiften incelemek de yararlı bilgiler sunacaktır. Söz konusu çalışma kapsamında

gelişmiş ülkelerden gelişmekte olan ülkelere finansal stresin yayılması sürecinde etkili olan faktörler, ülkelere özel ve küresel

olmak üzere iki bölüme ayrılmıştır. Ülkelere özel faktörlerin başında gelişmekte olan ülkelerin makroekonomik kırılganlıkları ilk

sırada yer almıştır. Bu bağlamda, Türkiye ekonomisinin kriz öncesi dönemde süregelen yüksek cari işlemler açığı nedeniyle artan

dış finansman ihtiyacı mevcut krizin Türkiye ekonomisi üzerindeki etkilerini arttıran önemli etkenlerden biridir.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Buna ek olarak, gelişmekte olan ülkelerin gerek finansal gerekse ticari açıdan diğer ülkelerle bağlantısının güçlenmesi finansal

stresin yayılımını hızlandırmaktadır. Türkiye ekonomisinin dış ticaret hacmindeki artış ve finansal olarak diğer ülkelerle

etkileşiminin artması da krizin Türkiye ekonomisindeki seyri üzerinde etkili olmuştur ve olacaktır. Ancak, Türkiye ekonomisinin

tekil olarak güçlü altyapısını koruması, dış dünya ile güçlü finansal ve ticari dış bağlantılarını önümüzdeki dönemde tekrar avantaj

olarak kullanmasını sağlayabilecektir. Finansal stresin gelişmekte olan ülkeleri etkilemesindeki diğer bir kanal da küresel

faktörlerden oluşmaktadır. Özellikle emtia fiyatları Türkiye ekonomisinde enflasyon görünümünü direkt etkilerken, küresel çıktının

seyri ihracat kanalıyla etkide bulunmaktadır.

Birinci çeyrek büyüme rakamlarının ardından küresel piyasalarda yaşanan krizin boyutlarının çok derin olduğu görülmüştür. Yılın

ikinci çeyreğinde ise son açıklanan verilerde bir miktar toparlanma yaşandığı görülmektedir. Yaşanan toparlanma olumlu bir

gelişme olmakla birlikte, büyüme sürecinin başladığını söylemek için yeterli düzeyde değildir. Mart ve Nisan ayına ilişkin veriler yılın

ikinci çeyreğinde daralmanın birinci çeyreğe göre daha sınırlı olacağını yansıtırken, gerilemenin devam edeceğini göstermektedir.

Birinci çeyrek rakamlarının ardından, öncül göstergelerin işaret ettiği büyüme oranı tahminimizi ikinci çeyrek için -%6.8 seviyesine

revize ediyoruz. Birinci çeyrekte yaşanan beklentilerin üzerindeki küçülmenin etkisiyle, yılın son çeyreğine kadar pozitif bir büyüme

beklenmezken 2009 yılı için büyüme beklentimizi -%5.4 seviyesine düşürüyoruz. Fakat son günlerde global piyasalarda yaşanan

toparlanma bu beklentimiz üzerinde yukarı yönlü bir baskı yaratmaktadır. Diğer yandan, uygulamaya konulan kurtarma planlarının

yeterince etkili olamaması durumunda Eylül-Ekim aylarında ikinci bir dalga yaşanması olasılığı ise büyümedeki yavaşlamanın daha

da derinleşebileceği ihtimalini güçlendirmektedir.

EKONOMİK ARAŞTIRMALAR MÜDÜRLÜĞÜ

Ümit Ünsal

Zeynep Burcu ÇEVİK

umit.unsal@vakifbank.com.tr

zeynepburcu.cevik@vakifbank.com.tr

Ekonomik Araştırmalar Müdürlüğü

(0312) 455 84 86

(0312) 455 84 93

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

YURTİÇİ PİYASALAR

İMKB’de kar satışları görüldü.

Geçtimiz hafta İMKB’de gün içinde gelen kar satışlarının etkili olduğu görüldü. Haftanın ilk yarısında gün içinde yükseliş trendinin

ardından kapanışa doğru gelen sert kar satışları dikkat çekti. İzleyen günlerde ise kar satışları tüm güne yayıldı. Yurtiçinde IMF

görüşmelerine ilişkin hakim olan olumlu hava ve yurtdışı borsaların vadeli işlemlerde artıda işlem görmesi İMKB-100’ün haftanın ilk

işlem gününe alıcılı başlamasına neden olsa da haftanın geri kalanında yatay bir seyir izlendi. ABD piyasalarının bağımsızlık günü

nedeniyle tatil olduğu haftanın son işlem gününde düşük işlem hacmiyle birlikte aşağı yönlü bir hareket görüldü. Geçtiğimiz haftaya

36,600 seviyesinden başlayan İMKB-100 endeksi, hafta içinde 37,650 seviyelerinde satışlarla karşılaştı. Sonuç olarak İMKB-100’ün

haftayı 36,798 seviyesinden kapatmasıyla endekste haftalık yükseliş %0.12 oldu. Endeks volatilitesindeki düşüş geçtiğimiz hafta da

devam etti.

Bu hafta başında yurtdışı borsalardaki satışların devam etmesine paralel olarak İMKB’de de düşüşün yaşandığı görülse de diğer

hisse senedi piyasaları ile karşılaştırıldığında düşüşün daha sınırlı olduğu dikkat çekti. 36,600 seviyesindeki direncinin üzerinde

kalmayı başarabilen endeks için bu haftanın yurtdışına bağlı olarak hafif aşağı yönlü bir seyir izlemesi beklenebilir. Geçen hafta

özellikle gün sonlarında yoğunlaşan kar satışlarının endekste daha sık görülme olasılığı artmaktadır. Yoğun gelişmelerin yaşanacağı

yurtdışı piyaslardaki satışların devam etmesi endeksin ilk aşamada 36,260 seviyesindeki desteğine çekilmesine neden olabilir. Bu

seviyenin altında ise 35,730 ve 35,000 seviyeleri yeni destekler olacaktır. İMKB-100’ün 37,200 ara direncini kırması ve geçen hafta

test ettiği 37,700 seviyesinin üzerine çıkması durumunda 38,200 önemli direnç olacaktır. Bu hafta 40,000 seviyelerine bir hareket

zor görünüyor.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Kurda sıkışık seyir devam ediyor.

Bir önceki haftanın ikinci yarısından itibaren düşüş trendine giren USD/TL kuru, geçen haftanın başında yatay bir seyir izledi. Hafta

başında EUR/USD paritesi ile kur arasındaki korelasyonun düşük olduğu görülse de izleyen günlerde ilişki arttı ve son dönemde

vurguladığımız 1.5420 TL seviyesi kritik direnç olma özelliğini sürdürdü. USD/TL kuru hafta içinde bizim zor kırılacağını

düşünmemize karşın EUR/USD paritesinde görülen sert yükselişle 1.53 TL seviyesindeki desteğinin altına indi. ABD’de açıklanan

özel sektör istihdam verisinin ilk aşamada olumsuz algılanarak paritede düşüşe yol açmasına karşın, geçmiş verilerde yapılan

revizyonların EUR alımlarını artırarak pariteyi 1.42 seviyesine taşıması, kurdaki düşüşte önemli rol oynadı. Buna ek olarak, Merkez

Bankası Başkan Yardımcısı Erdem Başcı’nın geçen hafta yaptığı konuşmada TCMB’nin hala faiz indirimi için hareket alanı

bulunduğunu söylemesi tahvil—bono alımlarını arttırarak USD’ye satış gelmesinde etkili oldu. Böylece Çarşamba gününe 1.5420 TL

seviyesinden başlayan USD/TL kuru 1.5207 TL seviyesine taşıdı. Avrupa Merkez Bankası’nın faizleri değiştirmediği toplantının

ardından yaptığı açıklamada Euro Bölgesi’nde faizlerin daha fazla indirilebileceğinin vurgulanması EUR’nun USD karşısında gücünü

azalttı. Paritenin 1.41 seviyelerinden 1.40’ın altına gerilemesi USD/TL kurunun 1.5250 TL seviyesinden yeniden 1.54 TL’nin üzerinde

çıkmasına neden oldu. Haftanın son işlem gününde ABD piyasalarının kapalı olmasının etkisiyle sakin bir seyir izleyen kur geçen

haftayı 1.5355 TL seviyesinden kapattı.

Geçen haftanın son işlem gününde Euro Bölgesi’nde açıklanan verilerin beklentilerin altında kalmasıyla EUR/USD paritesindeki

düşüşün bu sabahki işlemlerde de devam etmesi USD/TL kurunun 1.5420 TL seviyesindeki önemli direncini kırmasını sağladı.

Bugünkü işlemlerde 1.55 TL seviyesine kadar yükselen kur 1.5475 TL seviyelerinden işlem görüyor. Kurda son haftalarda etkili olan

sıkışma 2008 yılında kurda görülen sıçramadan önceki dönemle karşılaştırılabilir görünürken, volatilite seviyeleri dikkate

alındığında, iki dönem arasında aynı seviyelere ulaşıldığı görülmektedir. Ancak bu durum kurun benzer bir şeklde yükseleceği

sonucunu göstermeyebilir. Kurdaki sıkışma 2008 yılındaki gibi uzun bir sürece yayılabilir. Bu hafta kurda EUR/USD paritesindeki

düşüşle başlayan yükseliş trendinin devam etmesi durumunda ilk aşamada 1.55 TL seviyesinde bir ara dirençle karşılaşılması

beklenebilir. Ancak paritenin 1.39 seviyesinin altına kararlı bir şekilde inmesi durumunda 1.56 TL – 1.5750 TL seviyeleri yeni

hedefler olacaktır. Geçen haftalardaki raporlarımızda da değindiğimiz gibi kurda etkili olan bant hareketinde 1.5850 TL seviyesi

önemli olacaktır. Bu seviyenin üzerine hareketlerde ise 1.6015 TL seviyesi test edilebilir. Ancak paritenin 1.3740, Dow Jones’un ise

7,850 seviyelerindeki desteklerine gerilememesi durumunda bu seviyelere hareket zor görünüyor. Geçen hafta kur için önemli

direnç olan 1.5420 TL seviyesi bu hafta destek konumuna gelebilir. Kurun düşüş trendine girmesi için referans olarak kabul

ettiğimiz 1.5150 TL seviyesinden öncesi 1.53 TL seviyesinin test edilmesi mümkün görünüyor.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Geçen hafta ortalama bileşik getiride aşağı yönlü hareketler görüldü.

Geçtiğimiz hafta tahvil-bono piyasası alıcılı bir seyir izledi. IMF ile yakın gelecekte anlaşmaya varılabileceğine yönelik beklentiler

Türkiye’de piyasaları yukarıda tutmaya devam etti. Bununla birlikte TCMB Başkan yardımcısı Başçı’nın gerekirse ekonomik

aktiviteyi desteklemek için bir miktar faiz indirimi yapılabileceğini açıklaması tahvil-bono piyasasındaki alım yönlü hareketleri

hızlandırdı. İTO verilerinden sonra enflasyonun düşük çıkacağı beklentileriyle 2 Şubat 2011 vadeli gösterge tahvilin ortalama bileşik

getirisi %12.56 seviyesine kadar geriledi. Ancak bu seviyede tutunamadı. Diğer yandan genel mevduat faizlerinin daha yüksek

seviyelerde olması ortalama bileşik getirinin aşağı yönlü hareketini sınırlandırdı. ABD’de istihdam rakamlarının olumsuz bir tablo

çizmesi ile küresel piyasalarda risk iştahı daralırken, yurtiçi piyasalar yurtdışından ayrışma gösterdi. Artan yatırımcıların risk iştahı

ile 2 Şubat 2011 vadeli gösterge tahvilin ortalama bileşik getirisi haftalık bazda %3 oranında gerileyerek %11.63 seviyesinden

haftayı tamamladı.

Bugün tahvil-bono piyasası satıcılı olarak güne başladı. Cuma akşamı açıklanan enflasyon rakamlarının beklentiler doğrultusunda

gelmesine rağmen pozitif rakamlarda açıklanması ortalama bileşik getirinin yukarı yönlü seyrinde etkili oldu. Genel mevduat

faizlerinin ve DİBS faizlerinin daha yüksek seviyelerde olması ortalama bileşik getirinin aşağı yönlü hareketini sınırlandırmaktadır.

Kurdaki yukarı yönlü hareketlerle ortalama bileşik getirinin yukarı yönlü seyrinin devam etmesi beklenmektedir. Bu durumda

ortalama bileşik getirinin yukarı yönlü hareketleri için %11.80 seviyesi ilk direnç olacaktır. Yukarı yönlü hareketlerin hızlanması

durumunda ortalama bileşik getiri %11.90 ve %12.00 seviyelerine kadar yükselebilir. Diğer yandan IMF ile ilgili olumlu beklentiler

aşağı yönlü seyri desteklerken, TCMB’nin faiz indirimlerine devam edilebileceğinin sinyalini vermesi olası faiz indirimi öncesi tahvile

talebi desteklemektedir. Yatırımcıların artan risk iştahı ile ortalama bileşik getirinin aşağı yönlü hareketleri için %11.55 seviyesi

önemli bir seviye olarak dikkat çekmektedir. Mevduat faizleri dikkate alındığında ortalama bileşik getirinin bu seviyenin altına

hareket etmesi beklenmemektedir.

2030 vadeli gösterge eurobono, geçtiğimiz hafta karışık ve yatay bir seyir izledi.

Yurt dışı piyasaları yakından takip eden gelişmekte olan ülke eurobono piyasalarında hafta boyunca ABD ve Euro Bölgesi’nde

açıklanan veri ve gelişmeler etkili olmaya devam ederken, Türk eurobonoları dalgalı bir seyir izleyerek, satıcılı bir şekilde açıldığı

haftayı yatay bir şekilde sonlandırmayı başardı. Böylece haftanın ilk işlem gününe 152.125 seviyelerinden başlayan 2030 vadeli

gösterge eurobono, yurt içinde geçen haftanın ilk işlem günü açıklanan büyüme verisinin rekor daralmaya işaret etmesinin

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

ardından satışlarını bir miktar arttırsa da eurobono piyasası üzerinde sert hareketlere neden olmadı. Hafta ortasında ABD’de

beklenenden kötü gelen tüketici güven endeksinin etkisinde hisse senedi piyasalarında gözlemlenen değer kayıplarının ardından en

düşük 151.313 seviyelerini test eden 2030 vadeli gösterge eurobono, bu seviyelerden gelen alımlarla yönünü yeniden yukarı

çevirerek 152.688 seviyelerini test etti. Ancak ilerleyen günlerde hem ABD’de açıklanan istihdam verilerinin çok olumsuz gelmesi

hem de Euro Bölgesi'nde beklentilerden kötü gelen İşsizlik Oranı ve ÜFE verileri piyasalarda yeniden satışların etkili olmasına neden

oldu ve 2030 vadeli gösterge eurobono gelen satışların hız kazanmasına rağmen haftayı 152.125 seviyelerinden tamamlamayı

başardı.

Veri açısından sakin bir hafta geçirecek olan piyasalarda bu hafta, ABD’de açıklanacak haftalık işsizlik başvuruları ve tüketici güven

endeksi ile İngiltere Merkez Bankası faiz kararı ve Euro Bölgesi’nde açıklanacak olan büyüme verisi yakından takip edilecek. Yurt

içinde ise büyümenin öncü göstergelerinden olan sanayi üretimi ve kapasite kullanımı oranı ile cari işlemler dengesi verileri

piyasaların gündeminde olacak. Bu haftanın ilk işlem gününe satıcılı bir şekilde başlayarak 151.875 seviyelerinden işlem gören

gösterge eurobonoda risk iştahının azalmasına bağlı olarak satışların artması durumunda 150.600, 150.000 ve 149.500

seviyelerinin destek olması beklenebilir. Gösterge eurobonoda olası yukarı yönlü hareketler için ise 151.900, 152.250 ve 152.390

seviyelerinin direnç olması mümkün olabilir. Bu seviyelerin kararlı bir şekilde kırılması durumunda ise 153.500 seviyesinin sonraki

direnç seviyesi olması beklenebilir.

YURTDIŞI PİYASALAR

Bu hafta ABD verilerindeki olumsuz seyir devam ederse, paritede de aşağı yönlü seyir devam edebilir.

Geçtiğimiz hafta EUR/USD paritesinde hafta ortasına kadar yükseliş daha sonra düşüş görüldü. Hafta başında Avrupa Komisyonu,

Euro Bölgesi için en kötünün geride kaldığını belirtmesi ve Euro Bölgei enflasyonun beklentilerden az düşmesi EUR’ya alım getirdi.

Bunun yanında petrol fiyatlarında görülen artış yatırımcıların risk iştahında artışa neden olurken ABD’de ISM İmalat Endeksinin

beklentilerden iyi gelmesi de yukarı yönlü harekete destek verdi. Geçen haftaya 1.4062 seviyelerinden başlayan parite hafta içinde

1.4201 seviyesine kadar yükseldi. Perşembe günü ise, Euro Bölgesi işsizlik verisinin beklentilerin çok üzerinde artması ve ABD’de

Tarımdışı İstihdam verisinin beklentilerin çok üzerinde azalması USD’ye ‘güvenli liman’ alımları gelmesine neden oldu ve EUR/USD

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

aşağı yönlü harekete geçti. Avrupa Merkez Bankası’nın faizleri %1’de sabit tutmasına karşın önümüzdeki dönemde faizleri

indirebilecek alanları olduğunu belirtmesi paritede aşağı yönlü harekete destek verdi. Cuma günü ABD piyasalarının tatil olması

paritenin işlem hacminde geçtiğimiz haftaya göre düşüş görülmesine neden oldu. EUR/USD paritesi haftalık bazda %0.75 değer

kaybederek haftayı 1.3953 seviyesinden kapattı.

Bu sabah aşağı yönlü seyirle haftaya başlayan EUR/USD paritesinde teknik göstergeler, paritenin bir süre daha aşağı yönlü hareket

edebileceğine işaret etmektedir. Bu hafta ABD’de açıklanacak ISM Hizmetler Endeksi, sanayi üretim endeksi, enflasyon ve konut

sektörüne ilişkin verilerle birlikte Euro Bölgesi 1. çeyrek büyüme revize verisi paritenin yönü açısından önemli olacaktır. ABD’de

verilerin beklentilerden kötü gelmesi durumunda USD’ye ‘güvenli liman’ alımları artabilir ve paritede bu sabah başlayan aşağı

yönlü hareket hafta boyunca etkili olabilir. Bu durumda 1.3880 seviyesi ilk destek seviyesi olacaktır. Bu seviyenin altında bir gün

sonu kapanış yapılması durumunda uzun zamandır önemli olan 50 haftalık hareketli ortalama seviyesi olan 1.3740 seviyesi önemli

destek olacaktır. Söz konusu destek seviyesinin kırılması beklenmemesine karşın, bu destek seviyesinin aşağı yönlü olarak kararlı

bir şekilde kırılması durumunda EUR/USD paritesinde aşağı yönlü sert hareketler görülebilir ve parite 1.3530 destek seviyesini test

edebilir. ABD’de açıklanan verilerin ve yapılan açıklamaların olumlu sinyaller içermesi yatırımcıların risk iştahını artırabilir ve

EUR/USD paritesinde yükselişler görülebilir. Bu durumda 1.3925 ilk direnç seviyesi olacaktır. Bu seviyenin üzerinde bir gün sonu

kapanış görülmesi durumunda 1.4050 ve 1. 4180 seviyeleri önemli direnç seviyeleri olacaktır. 1.4180 önemli direnç seviyesinin

kararlı bir şekilde kırılması durumunda parite 1.4340 direnç seviyesini test edebilir.

USD/JPY paritesi geçen hafta karışık ve dalgalı bir seyir izledi.

Geçen hafta boyunca USD/JPY paritesi karışık ve dalgalı bir seyir izleyerek haftayı açılış yaptığı seviyenin üzerinde tamamladı.

Böylece geçen haftanın ilk işlem gününe 95.26 seviyelerinden başlayan USD/JPY paritesi, Asya ülkelerinde ve Japonya’da açıklanan

verilerin diğer ekonomilere nazaran olumlu gelmesine paralel olarak bu ülkelerdeki ekonomik toparlanma beklentilerinin

artmasıyla hafta içi en yüksek 96.70 seviyelerini test etti. Paritenin yukarı yönlü hareketi üzerinde özellikle Japonya’da açıklanan

Tankan iş dünyası güven endeksinin 2.5 yıldır ilk kez yükselerek Mart ayında ulaştığı tarihi düşük rekor seviyelerden Haziran ayında

-48’e yükselmesi etkili olurken, endeksin hala negatif seviyelerde bulunması ve Japonya Başbakanı Aso’nun Tankan sonuçlarına

göre, ekonomide karışık koşulların varolduğunu belirtmesi bu yükselişin kısa süreli olmasında etkili oldu. Hafta ortasından itibaren

gördüğü bu seviyelerden yönünü yeniden aşağı çeviren USD/JPY paritesinin seyri üzerinde ABD’de açıklanan istihdam verilerinin

beklentilerden bir hayli kötü gelmesi sonucu ekonomideki toparlanma konusunda oluşan endişelerin yatırımcıların yüksek getirili

para birimlerinden çıkarak pozisyon kapatmaları etkili oldu. Böylece hafta içi 95.12 seviyelerine kadar gerileyen parite haftayı %0.8

değer artışıyla 96.10 seviyelerinden tamamladı.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Geçen haftaya göre veri açısından daha sakin bir hafta geçirecek olan piyasalar, yön bulmak için ABD'de açıklanacak yeni verileri ve

ABD şirketlerinin ikinci çeyrek sonuçlarını bekliyor. Risk iştahının azalmaya devam etmesi durumunda paritedeki aşağı yönlü

hareketin devam etmesi beklenirken, dolara gelen güvenli liman alımlarının artması paritedeki aşağı yönlü hareketlerin sınırlı

gerçekleşmesine neden oluyor. Bu durumda 95.00, 94.20 ve 93.70 seviyelerinin destek olması beklenebilir. Bu seviyelerin kırılması

durumunda ise paritede 92.90 seviyelerine doğru bir hareketlilik gözlenebilir. Paritede oluşabilecek olası yukarı yönlü hareketlerde

ise 95.30, 95.90 ve 96.60 direnç seviyelerinin test edilmesi beklenebilir. Bu hafta itibariyle zor görünmesine karşın paritede yukarı

yönlü hareketin kalıcı olabilmesi için ise 20 günlük hareketli ortalama seviyesi olan 96.60 seviyesinin kararlı bir şekilde kırılması

gerekir. Bu durumda ise 97.20 ve 97.80 seviyelerinin test edilmesi mümkün olabilir. Paritenin sonraki direnç seviyesi ise 50 günlük

hareketli ortamala seviyesi olan 98.40 seviyesi olarak dikkati çekmektedir.

ABD’den gelen istihdam rakamları global piyasalarda sert düşüşlere neden oldu.

Geçtiğimiz hafta yurtdışı piyasalarda gündem sakin başlarken, dar bir band içinde hacimsiz bir seyir izleyen Dow Jones, açıklanan

tüketici güveni ile tarım dışı istihdam rakamlarındaki sert düşüşün etkisiyle haftanın geri kalan kısmında değer kayıpları yaşadı.

Hafta ortasında açıklanan tüketici güvenindeki beklenmedik düşüş, 2/3’ü tüketici harcamalarına bağlı olan ABD ekonomisi

açısından olumsuz bir gösterge olması nedeniyle toparlanma beklentilerinin güç kaybetmesine neden olurken, Perşembe günü

açıklanan tarım dışı istihdam rakamlarındaki beklentilerin üzerindeki düşüş borsaların sert değer kaybetmesine neden oldu.

Piyasalarda oluşan toparlanma umutları gelen istihdam rakamlarının yarattığı olumsuz tabloyla bozulurken, hisselerdeki satışlar

geniş bantta gerçekleşti. Cuma günü ABD’de piyasalar kapalıyken, Dow Jones haftayı %1.90 değer kaybıyla 8,280 seviyesinden

kapattı. Avrupa piyasalarında hafta başında hacimsiz işlem gören FTSE Eurofirst 300 endeksi haftanın son iki gününde açıklanan

işsizlik rakamlarının rekor seviyelere yükselmesini takip ederken, global piyasalarda oluşan olumsuz hava paralelinde endekslerde

aşağı yönlü bir seyir izlendi. FTSE Eurofirst 300 endeksi haftayı %0.27 puan değer kaybıyla sonlandırdı. ABD'de Haziran ayında

yaklaşık yarım milyon işe son verildiğini gösteren veriye rağmen, ekonomideki toparlanmanın yavaş da olsa devam ettiği yönündeki

beklentilerle Asya borsalarındaki kayıplar hafta genelinde diğer ülkelere göre daha sınırlı oldu. Nikkei haftayı %0.51 değer kaybıyla

kapattı.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Yeni haftaya tedirgin başlayan piyasalarda veri olarak geçtiğimiz haftaya göre daha sakin bir gündem yer alırken, hafta içinde G8

zirvesi piyasalar üzerinde etkili olacaktır. Tarım dışı istihdam rakamlarının yarattığı olumsuz beklentiler hafta başında endeksler

üzerinde izlenmeye devam edebilir. Teknik olarak Dow Jones aşağı yönlü hareketlerinde hafta genelinde geçtiğimiz hafta

kıramadığı 8,200 seviyesini test edecektir. Dow Jones’un 8,200 seviyesini kırması durumunda ters omuz-baş-omuz formasyonunun

işaret ettiği 8,000 ve 7,850 seviyelerinde kadar gerilemesi mümkün olabilir. Yukarı yönlü hareketlerinde ise 8,400 seviyesi direnç

olarak test edilebilir. Bu seviyenin üzerindeki hareketlerinde ise 8,600 seviyesi hedef olacaktır. 8,600 seviyesi güçlü bir direnç

görünümündeyken, pek beklenmemekle beraber bu seviyenin üzerindeki hareketlerinde ise 8,850 seviyesi test edilebilir.

Geçen hafta 10 yıllık ABD Hazine tahvil getirisi karışık bir seyir izledi.

Geçtiğimiz hafta %3.45-%3.61 bandında hareket eden 10 yıllık ABD Hazine tahvil getirisi karışık hareketler izledi. Konut

verilerindeki daralmanın beklentilerin altında kalması olumlu bir tablo çizerken, 10 yıllık ABD Hazine tahvil getirisi %3.61 seviyesine

kadar yükseldi. Ancak bu seviyede tutunmayı başaramadı. ABD’de açıklanan istihdam rakamlarının beklentilerden yüksek kayıplara

işaret etmesi yatırımcıların riskten kaçınmalarına neden oldu. Hisse senedi piyasasından çıkan yatırımcıların 10 yıllık ABD Hazine

tahviline geçiş yaptıkları görüldü. Açıklanan rakamlar ekonomide toparlanmanın yavaş olacağı yönündeki endişelerin hız

kazanmasına neden olurken, 10 yıllık ABD Hazine tahvil getirisi güvenli liman alımları ile %3.454 seviyesine kadar geriledi. %3.45

seviyesinin güçlü destek olma özelliğini koruduğunu söyleyebiliriz. 10 yıllık ABD Hazine tahvil getirisi haftalık bazda %61.44

oranında gerileyerek haftayı %3.4918 seviyesinden tamamladı.

10 yıllık ABD Hazine tahvil getirisi bugün karışık hareketlerle seyrediyor. İstihdam raporu sonrası yatırımcıların ekonomide

toparlanmanın yavaş olacağı yönündeki düşünceleri, güvenli liman olarak görülen 10 yıllık ABD Hazine tahvilinde alım yönlü

hareketleri desteklemesine karşın, yatırımcılar bu hafta ABD Hazinesi’nin düzenleyeceği 4 tahvil ihalesine odaklandı. ABD Hazinesi

bu hafta toplamda 73 milyar dolar borçlanacak. Teşvik paketleri ile büyüyen bütçe açıklarının yatırımcıların borçlanma

maliyetlerine ilişkin endişelerini artırması tahvil getirisinde yukarı yönlü kırılganlığa neden olmaktadır. Hazine tahvil ihalelerine

istenilen talebin gelmesi endişelerin yatışmasına neden olacaktır. Bu nedenle yukarı yönlü hareketlerin kalıcı olması

beklenmemektedir. Yatırımcıların endişeleri ile 10 yıllık ABD Hazine tahvil getirisinin yukarı yönlü hareketleri için %3.53 seviyesi

direnç olacaktır. Bu seviyenin kırılması durumunda ise getirinin geçen hafta da test ettiği ancak kırmayı başaramadığı %3.61

seviyesi önemli bir seviye olarak dikkat çekmektedir. Bu hafta, veri yoğunluğu bakımından sakin bir hafta beklenirken, piyasaların

seyrinde şirket bilançoları rol oynayacaktır. Ekonomide iyileşmenin yavaş olacağı düşünceleri getirinin aşağı yönlü hareketlerin

hızlanmasına neden olabilir. Bu durumda %3.45 seviyesi güçlü destek görünümündedir. Bu seviyenin kırılması durumunda %3.37

ve %3.30 seviyeleri önemli seviyeler olarak dikkat çekmektedir.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Geçtiğimiz hafta petrol fiyatlarında yine düşüş trendi hakimdi.

Geçtiğimiz haftaya 69.25 dolar/varil seviyesinde başlayan ham petrol fiyatları üzerinde hafta geneline baktığımızda düşüş trendinin

etkili olduğunu görüyoruz. Sadece haftanın ilk işlem gününde yatırımcıların fonlarına katmak için petrole alım yapmaları ile %3

civarında artan petrol fiyatları ilerleyen günlerde düşmeye devam etti. Haftanın ilk günü petrol, varil başına 73 doların üzerine

çıkarak 2009'un en yüksek seviyelerine ulaştı. Bu son yükselişle beraber, petrol 1990'dan beri en yüksek çeyrek dönem artışını

göstermiş oldu. İlerleyen günlerde ise ABD tüketici güveni verisinin olumsuz gelmesi ekonomideki toparlanma süreci ile ilgili

endişelerin artmasına neden olarak petrol fiyatlarını aşağı çekti. Ayrıca, tatil dönemi olmasına rağmen benzin stoklarının fazla

gelmesi talep artışı yönündeki beklentilerin güç kaybetmesine neden olarak endişeleri arttırdı ve petrol fiyatlarında düşüş görüldü.

Hafta sonuna doğru ise ABD ve Avrupa'daki yüksek açıklanan işsizlik verisi sonrasında global ekonominin görünümü hakkındaki

endişeler ve bunun enerji talebini olumsuz yönde etkileyeceği düşünceleri ile %3.5 değer kaybetti. Haftanın son işlem gününde ise

kapalı olan piyasalarla birlikte haftayı 66.73 dolar/varil seviyesinde sonlandırdı. Faiz oranlarının düşük olması uzun vadeli riskten

korunma işlemlerinin maliyetini oldukça azalttığı için sadece spekülatörlerden değil riskten korunma amaçlı işlem yapan

şirketlerden gelen alımların da artması petrol fiyatlarının kısa vadede güçlü kalmasına neden oluyor. Arzla ilgili bir sıkıntı olmaması

ise petrol fiyatlarının gerileme ihtimalini ortaya koyuyor. Ayrıca, Dow Jones endeksi ile paralel hareket eden petrol fiyatlarının

endeksteki gerilemeler ve doların güçlenmesinden de etkilendiğini söyleyebiliriz. Bu hafta açıklanan stok verileri ise benzin

stoklarının 2.3 milyon varil arttığını gösterirken, ham petrol stoklarında ise 3.7 milyon varillik düşüşü gösterdi. Merril Lynch ise

yaptığı açıklamada petrol fiyatlarında kısa vadede düşüş görülebileceğini belirtti. OPEC Başkanı ise geçtiğimiz hafta yaptığı

açıklamada, 80 dolar/varilin üzerinde petrol fiyatlarının ekonomik toparlanmaya zarar vereceğini söyledi.

Petrol fiyatları bu haftaya ise üç haftadır devam eden kayıpların ardından global ekonominin erken toparlanması konusundaki

endişelerin etkisiyle gelen kar satışları sonrasında son beş haftanın en düşük seviyesi olan varil başına 65 dolar/varilin altını görerek

başladı. Fakat petrol fiyatlarındaki bu düşüş Nijerya ve en büyük petrol üreticilerinden olan Afrika’dan gelecek yeni haberlerle sona

erebilir. Petrol fiyatlarında düşüş trendinin yeniden ortaya çıkması ile doların güçlenmesinin ya da zayıflamasının petrol fiyatları

üzerinde daha etkili olacağını söyleyebiliriz. Bu hafta yine arzın fazla olmasına karşın talebin de az oluşu petrol fiyatlarını olumsuz

etkilemeye devam ediyor. OPEC’ten gelen 75 dolar/varil seviyesinin üstünün uygun olduğu açıklamasına karşın gerileyen fiyatlar,

bir miktar daha gerileyebilir. Bu hafta ayrıca petrol stokları verisi takip edilecek. Petrol fiyatlarındaki düşüşün sürmesi durumunda

aşağı yönlü hareketlerde önce 63.9 dolar/varil sonra da 60 dolar/varil seviyesine kadar geri çekilmeler görülebilir. Bu seviyenin

hafta içinde geçilmesi zor görünmekle birlikte bir sonraki destek seviyesi 57 dolar/varil seviyesi olacaktır. Yukarı yönlü hareketlerde

ise 50 günlük hareketli ortalama olan 66 dolar/varil seviyesi önemli bir direnç görünümündedir. Bu seviyenin kırılması durumunda

ise 70 dolar/varil seviyesine kadar hareketlenme görülebilir. Bu seviyenin üstünde ise 100 günlük hareketli ortalama olan 72.69

dolar/varil seviyesine kadar hareket görülebilir.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Altın fiyatlarında geçtiğimiz hafta yine düşüş görüldü.

Haftaya 939.6 dolar/ons seviyesinden başlayan altın fiyatlarında geçtiğimiz hafta boyunca genel olarak satış baskıları hakimdi.

Hafta içerisinde 946-922 bandında seyreden altın fiyatları haftanın ilk gününde doların yatay seyri ve borsalardaki yükselişle düştü.

Salı günü de güçlü doların emtia piyasasında büyük tabanlı satışlara neden olması ve makroekonomik görünümdeki düzelmenin,

güvenli yatırım aracı altına olan ilgiyi azaltmasıyla düşüş yaşadı ve haftanın en düşük seviyesi olan 922.6 dolar/ons seviyesi test

edildi. Hafta ortalarında ise Çin’den gelen açıklamalarla değer kaybeden doların etkisiyle yükseldi ve alımlarla 946.25 seviyesini

gördü. Hafta sonuna doğru ise altın, ABD’de açıklanan tarım dışı istihdamın beklentilerin üzerinde düşmesinin ardından doların

güvenli liman çekiciliğinin artmasıyla değer kaybetti. Haftanın son işlem gününde ise ABD piyasalarının kapalı olması ile yatay bir

seyir yaşayarak haftayı 932.3 dolar/ons seviyesinde sonlandırdı.

Bu hafta ise haftaya 931.55 seviyesinde başlayan altın fiyatlarında aşağı yönlü hareketler devam etmektedir. Emtia fiyatlarındaki

satış baskısı devam ettikçe azalan enflasyon baskılarının ve bunun yanında yükseliş eğilimindeki faizlerin altın fiyatlarının

düşmesine neden olduğunu görüyoruz. Çin’in yeni bir küresel para birimi ortaya çıkartmak konusundaki düşüncelerini ertelemiş

olması altının uzun ve orta vadede güçleneceğini gösterebilir fakat kısa vadede doların güçlenmesi de altın fiyatlarını ters yönlü

etkilediğinden aşağı yönlü hareketler devam edebilir. Aşağı yönlü hareketlerde 920 dolar/ons seviyesi test edilebilir. Bu seviyenin

altına inilmesi durumunda ise önce 915 dolar/ons daha sonra da 910 dolar/ons seviyesine doğru hareketlenme görülebilir. Bu

hafta ABD’de açıklanacak verilerle birlikte altına olan talebin artması durumunda yukarı yönlü hareketlerde 925 dolar/ons seviyesi

önemli bir direnç görünümündedir. Bu seviyenin kırılması durumunda ise 930 ve 940 dolar/ons seviyeleri zorlanabilir. 940

dolar/ons seviyesinin geçilmesi durumunda ise artık yukarı yönlü bir trendden bahsedebiliriz. Bu seviyenin geçilmesi durumunda

ise 950 dolar/ons seviyesine kadar hareketlenme görülebilir.

HAFTANIN GÜNDEMİ ( 06 – 13 Temmuz 2009)

Türkiye...

Dış piyasalardaki gelişmelerden son dönemlerde fazla etkilenmeyen yurt içi piyasalarda IMF beklentisi hala gündemdeki yerini

korumaya devam ediyor. Piyasaların bu hafta yurt içinde Çarşamba günü açıklanacak olan sanayi üretimi verisi ile Cuma günü

açıklanacak olan kapasite kullanımı oranı ve cari işlemler açığı verilerini yakından takip etmesi bekleniyor. Vakıfbank Ekonomik

Araştırmalar Müdürlüğü olarak Mayıs ayına ilişkin sanayi üretiminin yıllık bazda %17.8 gerilemesini beklerken, Haziran ayına ilişkin

kapasite kullanımı oranının 71.5 olarak gerçekleşmesini bekliyoruz. Açıklanan sanayi üretimi ve kapasite kullanımı oranı verilerinin

TCMB’nin 16 Temmuz’da yapacağı PPK toplantısı sonucunda alacağı faiz kararı ile ilgili beklentilerin netleşmesinde etkili olması, bu

nedenle önceki aya göre daha iyi gelmesi beklenen bu verilerin yakından izlenmesi bekleniyor. Nisan ayında -1.24 milyar dolar

olarak gerçekleşen cari işlemler açığının ise Mayıs ayında -1.60 milyar dolar olmasını bekliyoruz.

ABD...

Geçtiğimiz hafta açıklanan ABD tarım dışı istihdam rakamları Haziran ayında 350 bin kişi azalacağı tahmin edilirken, 467 bin kişi

azaldı. İşsizlik oranı ise Haziran ayında 1983 yılı Ağustos ayından bu yana görülen en yüksek seviye olan %9.5'e ulaştı.

Beklentilerden çok kötü gelen ABD tarım dışı istihdam verisinin ardından piyasalar yeni haftaya olumsuz bir tabloyla başlıyor. Veri

olarak piyasaları geçtiğimiz haftaya kıyasla daha sakin bir gündem beklerken, İtalya’da toplanacak olan G8 zirvesi piyasalar

üzerinde etkili olacaktır.

Haftanın ilk günü geçtiğimiz hafta açıklanan ISM imalat sektörü endeksi ardından, ISM hizmetler endeksi (Haziran) rakamları

piyasalarda takip edilecektir. Mayıs ayında 44.0 seviyesine yükselen endeksin Haziran ayında yükselişe devam etmesi ve 46.0

seviyesinde gerçekleşmesi beklenmektedir.

Salı ve Çarşamba ABD’de açıklanacak yeni bir veri bulunmazken, Perşembe günü haftalık takip edilen işsizlik başvuruları piyasalar

üzerinde hakim olabilir. Cuma günü ise Dış Ticaret Dengesi (Mayıs) rakamları ile Michigan Üniv. Tük. Güven End. (Temmuz)

piyasalarda izlenecektir. Nisan ayında -29.16 milyar dolar açıklanan dış ticaret açığının, Mayıs ayında -29.50 milyar dolara

gerilemesi beklenmektedir. Haziran ayında 70.8 ile son dönemin en yüksek değerini alan tüketici güven endeksinin Temmuz ayında

ise bir miktar gerileyerek 70.0 seviyesinde gerçekleşmesi beklenmektedir.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr

06 Temmuz 2009

Avrupa...

Geçtiğimiz hafta çok yoğun bir veri akışının yaşandığı Avrupa’da bu haftanın daha sakin geçeceği görülüyor. Euro Bölgesi’nin 2009

yılı ilk çeyrek büyüme verisinin ikinci revizyonu yayımlanacak. Çarşamba günü açıklanacak verinin %2.5’lik bir daralmaya işaret

etmesi bekleniyor.

Bu hafta Avrupa’dan gelecek bir diğer önemli veri de İngiltere Merkez Bankası’nın faiz kararı olacak. İngiltere Merkez Bankası’nın

%0.5 düzeyinde olan faiz oranlarında Perşembe günkü toplantıda bir değişikliğe gitmemesi bekleniyor.

Japonya...

Veri açısından sakin bir hafta geçirecek olan Japonya’da bu hafta açıklanacak iki önemli veri bulunuyor. Bunlardan ilki Çarşamba

günü açıklanacak olan Mayıs ayı Makine siparişleri verisi. Nisan ayında %5.4 gerileyen makine siparişlerinin Mayıs ayında %2 artış

göstermesi bekleniyor. Yine aynı gün açıklanacak ikinci önemli veri ise cari işlemler dengesi. Nisan ayında 630.5 milyar yen olarak

gerçekleşen cari işlemler fazlasının Mayıs ayında 1.5 trilyon yen olarak gerçekleşmesi bekleniyor.

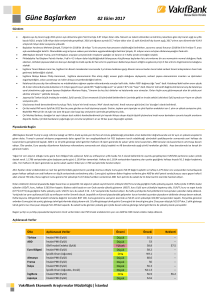

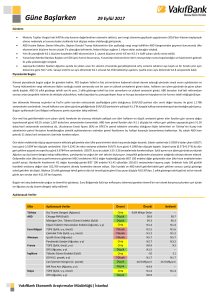

Haftalık Ekonomik Veri Takvimi

Tarih

Ülke

Açıklanacak Veri

06.07.2009

ABD

ISM Hizmetler End. (Haz.)

Türkiye

ABD

Sanayi Üretim Endeksi (Mayıs, yıllık)

Euro Bölgesi

Büyüme Oranı (I.Çeyrek-Revizyon, yıllık)

Japonya

Makine Siparişleri (Mayıs)

-%5.4

--

ABD

Haftalık İşsizlik Başvuruları

--

--

İngiltere

BoE Faiz Kararı (Temmuz)

%0.5

--

Türkiye

ABD

Cari İşlemler Açığı (Mayıs)

-1.239 mlyr$

--

Dış Ticaret Dengesi (Mayıs)

-$29.16 mlyr

--

--

--

08.07.2009

09.07.2009

10.07.2009

Önceki

Mortgage Verileri

Michigan Üniv. Tük. Güven End. (Temmuz)

13.07.2009

ABD

Bütçe Dengesi (Haziran)

Beklenti

44.0

45.5

-%18.5

-%17.80

--

--

-%1.5

--

-$189.6 mlyr

Ekonomik Araştırmalar Müdürlüğü

Cem Eroğlu

Müdür

cem.eroglu@vakifbank.com.tr

0312 –455 84 80

Nazan Kılıç

Müdür Yardımcısı

nazan.kilic@vakifbank.com.tr

0312 –455 84 89

Ümit Ünsal

Uzman

umit.unsal@vakifbank.com.tr

0312 –455 84 86

Bilge Özalp Türkarslan

Uzman

bilge.ozalpturkars@vakifbank.com.tr

0312 –455 84 88

Zeynep Burcu Çevik

Uzman Yardımcısı

zeynepburcu.cevik@vakifbank.com.tr

0312 -455 84 93

Seda Meyveci

Uzman Yardımcısı

seda.meyveci@vakifbank.com.tr

0312 -455 84 85

Emine Özgü Özen

Uzman Yardımcısı

emineozgu.ozen@vakifbank.com.tr

0312 -455 84 87

Selin Düz

Uzman Yardımcısı

selin.duz@vakifbank.com.tr

0312 -455 84 90

Pelin Sencer Kaptan

Yetkili

halidepelin.kaptan@vakifbank.com.tr

0312 –455 84 83

*

Bu rapordaki bilgi ve veriler, Türkiye Vakıflar Bankası T.A.O. Ekonomik Araştırmalar Müdürlüğü tarafından güvenilir olduğuna inanılan kaynaklardan

edinilmiştir. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında garanti vermemekte ve bu raporda sunulan bilgilerin

kullanılmasından kaynaklanabilecek zararlar konusunda sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup,

hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır.

Ekonomik Araştırmalar Müdürlüğü

ekonomik.arastirmalar@vakifbank.com.tr