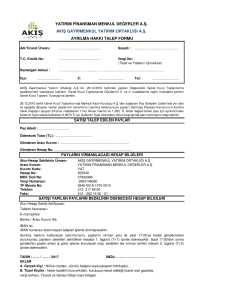

AKİŞ GAYRİMENKUL YATIRIM ORTAKLIĞI A.Ş. 1 OCAK

advertisement