İhraç Sunumu - Turkborsa.net

advertisement

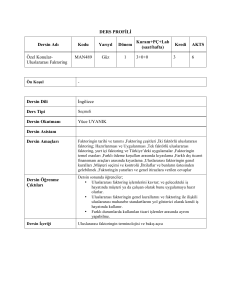

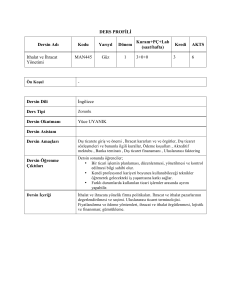

BONO İHRACI SUNUMU MART 2017 2 1 1 Türkiye Faktoring Sektörü 2 Atılım Faktoring 43 İhraç Bilgileri 5 3 Türkiye Faktoring Sektörü 20 19 18 18 16 15 16 15 14 14 14 12 10 9 8 6 6 4 4 4 4 3 3 6 5 5 5 5 4 3 3 2 2 1 0 2009 2010 2011 Aktif Karlılık (%) 2012 2013 Özkaynak Karlılığı (%) Kaynak: Finansal Kurumlar Birliği 4 2014 2015 Takibe Dönüşüm Oranı (%) 2016 Türkiye Faktoring Sektörü • Sektörün aktif büyüklüğü 31.12.2016 tarihli finansal tablo sonuçlarına göre 33,1 milyar TL’ye ulaşmıştır. • Sektörün özkaynak karlılık oranı 2016 yılında bir önceki yıla göre %9 seviyesinden %14 seviyesine yükselirken, sektörün takibe dönüşüm oranı %6’den %5’e gerilemiştir. • 31.12.2016 tarihi itibariyle faaliyet gösteren Faktoring firması sayısı 62’dir. Faktoring Sektörü Şirket Sayısı 90 81 80 78 76 75 78 76 77 66 70 62 60 BAŞLICA FİNANSAL GÖSTERGELER 2014 2015 2016 Aktif Büyüklük (Milyar TL) 26,4 26,7 33,1 Alacaklar / Özkaynaklar 6X 5,4X 6,1X 50 40 30 20 10 0 2008 2009 2010 2011 2012 2013 2014 2015 2016 Kaynak: Finansal Kurumlar Birliği 5 1 1 Türkiye Faktoring Sektörü 2 Atılım Faktoring 3 4 İhraç Bilgileri 5 6 Temel Bilgiler • 1993 yılında kurulan Şirket, 2002 yılından beri mevcut ortaklık yapısı ile faktoring faaliyetlerini sürdürmektedir. • Şirket faaliyetlerini “Finansal Kiralama, Faktoring ve Finansman Şirketleri Kanunu” ve Bankacılık Düzenleme ve Denetleme Kurumu’nun (“BDDK”) ‘‘Finansal Kiralama, Faktoring ve Finansman Şirketlerinin Kuruluş ve Faaliyet Esasları Hakkında Yönetmelik'i çerçevesinde sürdürmektedir. • Şirket’in güncel ortaklık yapısı ve yönetim kuruluna ilişkin bilgiler aşağıdaki gibidir; Ortaklık Yapısı Hisse Tutarı (TL) Yönetim Kurulu Oran % Doğan Danyel DİNLER Yönetim Kurulu Başkanı Doğan Danyel DİNLER 9.999.999 50,00 Meir DALVA 3.339.333 16,70 Murat ÖMÜRBEK Yönetim Kurulu Üyesi Cem DALVA 3.330.333 16,65 Ventura DİNLER Yönetim Kurulu Üyesi İzzet DALVA 3.330.333 16,65 Cem DALVA Yönetim Kurulu Üyesi 20.000.000 100 İzzet DALVA Yönetim Kurulu Üyesi Mişon DİNLER Yönetim Kurulu Üyesi Meir DALVA TOPLAM Yönetim Kurulu Başkan Yardımcısı • Atılım Faktoring İstanbul’da genel müdürlük binası haricinde; Ankara, Antalya ve Samsun olmak üzere 3 şubede müşterilerine hizmet vermektedir. • 31.12.2016 tarihi itibari şirket bünyesinde 60 personel istihdam edilmektedir. 7 Bir Bakışta Atılım Faktoring • Uzman kadrosuyla sadece finansman değil müşterilerine kredibilite analizi konusunda da hizmet vermeyi ilke edinen Atılım Faktoring “müşterileri ile aynı tarafta” olduğunun bilinci ile finansal piyasalardaki büyümesini sürdürmektedir. • Atılım vizyonu ve müşteri vizyonunun kesiştiği her noktada "tailor made" çözümler sunarak, müşterilerinin büyümelerine destek vermektedir. • Atılım Faktoring aktif büyüklüğü 31.12.2016 itibarı ile 237,9 Milyon TL’dir, 2012 - 2016 yılları arasında yıllık ortalama %15,83 oranında artış göstermiştir. • Şirket’in 2016 sonu itibariyle ödenmiş sermayesi 20 milyon TL, özkaynağı ise 40 milyon TL seviyesindedir. • 2013 yılı portföy değişikliği sonucunda uygulanan yeni politika ile 2014 yılı takipteki alacak karşılıklarında düşüş sağlanmış ve bunun sonucunda karlılık oranlarında yükseliş ortaya çıkmıştır. 2016 yılı 12 aylık net dönem karı 6,8 milyon TL seviyesindedir. • Sektör Ortalama Aktif Karlılık Rasyosu %1,80 iken Atılım Faktoring Rasyosu %3’dür. • Sektör Ortalama Özkaynak Karlılık Rasyosu %10,18 Atılım Faktoring Rasyosu %18,13 seviyesindedir. Sermayesi 20 MN TL Öz kaynak Büyüklüğü 40 MN TL Müşteri Sayısı 633 8 Aktif Büyüklüğü 238 MN TL Personel Sayısı 60 Faaliyet Süresi 24 Yıl Aktif Büyüklük • Atılım Faktoring aktif büyüklüğü 31.12.2016 itibarı ile 237,9 Milyon TL’dir, 2011 - 2016 yılları arasında yıllık ortalama %15,83 oranında artış göstermiştir. • Atılım Faktoring’in Aktif büyüklüğü 2016 yılında bir önceki yıla göre %10 oranında artmıştır. Aktif Büyüklük (TL) 237.892.755 250.000.000 215.648.777 203.955.502 200.000.000 138.884.945 150.000.000 118.810.360 128.162.057 100.000.000 50.000.000 0 2011 2012 2013 2014 Kaynak: Finansal Kurumlar Birliği 9 2015 2016 Ciro Atılım Faktoring Ciro (Bin TL) 721.450 800.000 702.512 651.747 700.000 600.000 461.655 450.620 2012 2013 500.000 • 2012 - 2016 yılları arasında Atılım Faktoring cirosu ortalama %12,58 oranında artış göstermiştir. 400.000 300.000 200.000 100.000 - 2014 Cironun Sektörel Bazda Dağılımı - 2016 3% 3% 2015 2016 DİĞER 2% 2% İNŞAAT ÇİMENTO,KİREÇ VE ALÇ 4% DİĞER TURİZM 6% 44% 6% TEKSTİL SANAYİ KÜLTÜR,EĞLENCE VE SP KARAYOLU YÜK TAŞIMAC 11% ENERJİ ÜRETEN MADENL GIDA VE MEŞRUBAT SAN 19% PETROL RAFİNERİ ÜRÜN 10 • 2016 Yılı Atılım Faktoring Sektörel bazda ciro dağılımında ilk sırada %19 ile inşaat sektörü gelmektedir. Takipteki Alacaklar Takipteki Alacaklar 6.000.000 Takipteki Alacaklar/Ciro 1,20% 1,09% 5.000.000 1,00% 4.000.000 0,80% 3.000.000 0,60% 0,38% 2.000.000 0,34% 1.000.000 0,40% 0,20% 0,11% 0,02% - 0,00% 2012 2013 2014 11 2015 2016 Net Faktoring Alacakları • Atılım Faktoring 2012 - 2016 yılları arasında Net Faktoring Alacakları yıllık ortalama 17,25% oranında artış göstermiştir. Atılım Faktoring (Bin TL) Net Faktoring Alacakları 250.000 213.772 187.860 193.703 200.000 132.342 150.000 116.527 100.000 50.000 0 2012 2013 2014 Kaynak: Finansal Kurumlar Birliği 12 2015 2016 Net Kar • Şirket net dönem kar verileri 2013 yılı dışında istikrarlı bir görünüm çizmektedir. • 2013 Yılı net dönem karlılığının düşmesinin en önemli sebeplerinden biri piyasa koşullarındandır. Bir diğer sebebi ise 2012 yıl sonunda şirketin portföy değişikliğine gitmesidir. • Şirket 2012 yılı sonunda risk primi yüksek KOBİ altı müşteri segmentinden çıkmaya karar vermiştir. 2013 yılı portföy değişikliği sonucunda karlılık oranları düşmüştür. Ancak uygulanan yeni politika ile 2014 yılı takipteki alacak karşılıklarında düşüş sağlanmış ve bunun sonucunda karlılık yeniden eski seviyelerine gelmiştir. • Geçmiş yıllarda sadece alacak kalitesine önem verilirken yeni belirlenen strateji ile alacak kalitesi yanında müşterinin mali gücüne bakılarak iki bacaklı işleme dönülmüştür. 10-50 milyon TL ciro arası müşteriler hedeflenmektedir. • Atılım Faktoring 2016 yılı 12 aylık net dönem karı 6,8 Milyon TL seviyesindedir. Net Kar (TL) 8.000.000 6.802.803 7.000.000 6.000.000 5.329.053 5.621.359 5.464.502 5.193.667 5.000.000 4.000.000 3.000.000 2.000.000 1.359.047 1.000.000 0 2011 2012 2013 2014 2015 2016 Kaynak: Finansal Kurumlar Birliği 13 ROE/ROA Rasyoları Sektör Ortalama ROA Rasyosu %1,80 iken Atılım Faktoring ROA Rasyosu %3’dür. 2016 Yılı ROE/ROA Sektör ile Karşılaştırmalı Rasyolar 18,13% 20,00% 18,00% 13,59% 16,00% Atılım Faktoring Sektör Ortalama ROE Rasyosu %10,18 iken Atılım Faktoring ROE Rasyosu %18,13’dür. 14,00% 12,00% 10,00% 8,00% 6,00% Sektör 3,00% 2,26% 4,00% Atılım Faktoring banka kökenli olmayan 49 Faktoring şirketi arasında aktif büyüklüğüne göre 20. özkaynak büyüklüğüne göre 24. sıradadır. 2,00% 0,00% Aktif Karlılık Oranı (ROA) Özkaynak Net Karlılık Oranı (ROE) Atılım Faktoring sektörde faaliyet gösteren 62 şirket arasında öz kaynak büyüklüğüne göre 36. sırada, ciro büyüklüğüne göre 31. sıradadır. *Finansal Kurumlar Birliğinin 2016/12 verileri baz alınmıştır. **BDDK listesinde bulunan Özel Yatırım Bankaları, Türkiye'de Kurulu Yabancı Yatırım Bankaları, Kamu Mevduat Bankaları, Özel Mevduat Bankaları, Türkiye'de Kurulu Yabancı Mevduat Bankaları baz alınmıştır. 14 Sektör ile Karşılaştırmalı Rasyolar 2013 2014 2015 2016 Atılım Faktoring Sektör Ortalaması Atılım Faktoring Sektör Ortalaması Atılım Faktoring Sektör Ortalaması Atılım Faktoring Sektör Ortalaması 0,18 0,12 0,18 0,14 0,19 0,14 0,20 0,15 0,05 0,15 0,22 0,19 0,17 0,09 0,18 0,14 0,10 0,05 0,08 0,05 0,09 0,05 0,09 0,05 0,95 0,85 0,99 0,81 0,82 0,80 0,81 0,85 0,07 0,05 0,05 0,04 0,07 0,06 0,06 0,05 Faiz Geliri / Toplam Faaliyet Geliri 0,96 0,89 0,96 0,92 0,97 0,92 0,97 0,93 Faiz Geliri / Ortalama Faktoring Alacakları 0,18 0,12 0,18 0,13 0,20 0,13 0,22 0,15 RASYOLAR Aktif Devir Hızı : (Faktoring Gelirleri /Ortalama Aktif) Özkaynak Net Karlılık Oranı (ROE): (Dönem Net Karı(Zararı) / (Ort. Özkaynaklar) Net Faiz Marjı: (Net Faiz Geliri / Aktif Toplamı) Karşılık Oranı : (Özel Karşılık / Sorunlu Kredi Bakiyesi) Npl Rasyosu : (Takipteki Alacaklar (brüt) / (Takipteki Alacaklar (brüt)+Faktoring Alacakları)) Kaynak: Finansal Kurumlar Birliği 15 Risk Yönetim Politikası • Şirketin iş akışları, birimlerin birbirini kontrol etmesi prensibi ile oluşturulmuştur. Tüm faktoring işlemleri; Pazarlama, Kredi istihbarat, müşteri ilişkileri, genel müdür yardımcısı ve genel müdür kontrolünden geçip bütün bu departmanlar tarafından onaylandıktan sonra yapılır. • Hiçbir gruba müşteri veya keşideci olarak özkaynak tutarının % 20 sini aşacak kredi kullandırılmamaktadır. Kredi mekanizmasının işleyişi şu şekildedir; a-100.000-TL ye kadar müşteri veya keşideci riski açılmasında, Kredi İstihbarat Genel Müdür Yardımcısının yetkisinde, b-500.000-TL ye kadar işlemlerde Pazarlama, Krediler, Genel Müdür veya kredilerden sorumlu Genel Yönetim Kurulu Üyesinden oluşan alt komitenin yetkisinde, c- 500.000-TL üzerindeki işlemler için Kredi Komitesi Kararı gereklidir. • Kredi Komitesi yönetim kurulu üyelerinden oluşmaktadır. 16 Bağımsız Denetimden Geçmiş Bilanço BİLANÇO (TL) NAKİT, NAKİT BENZERLERİ ve MERKEZ BANKASI BANKALAR FAKTORİNG ALACAKLARI DİĞER ALACAKLAR TAKİPTEKİ ALACAKLAR MADDİ DURAN VARLIKLAR (Net) MADDİ OLMAYAN DURAN VARLIKLAR (Net) PEŞİN ÖDENMİŞ GİDERLER CARİ DÖNEM VERGİ VARLIĞI ERTELENMİŞ VERGİ VARLIĞI DİĞER AKTİFLER SATIŞ AMAÇLI ELDE TUTULAN ve DURDURULAN FAALİYETLERE İLİŞKİN VARLIKLAR (Net) AKTİF TOPLAMI ALIM SATIM AMAÇLI TÜREV FİNANSAL ALINAN KREDİLER FAKTORİNG BORÇLARI KİRALAMA İŞLEMLERİNDEN BORÇLAR İHRAÇ EDİLEN MENKUL KIYMETLER (Net) DİĞER BORÇLAR DİĞER YABANCI KAYNAKLAR ÖDENECEK VERGİ VE YÜKÜMLÜLÜKLER BORÇ VE GİDER KARŞILIKLARI CARİ DÖNEM VERGİ BORCU ÖZKAYNAKLAR Ödenmiş Sermaye Sermaye Yedekleri Kâr veya Zararda Yeniden Sınıflandırılmayacak Birikmiş Diğer Kapsamlı Gelirler veya Giderler Kâr Yedekleri Yasal Yedekler Olağanüstü Yedekler Kâr veya Zarar Dönem Net Kâr veya Zararı PASİF TOPLAMI 2012 9.080 54.322 116.526.932 0 5.013.392 671.563 243.523 39.018 1.725.754 2.943.462 441.129 2013 8.205 341.676 132.342.343 322.701 495.472 300.833 169.889 145.174 1.029.323 2.707.798 74.030 2014 15.011 31.103 187.859.381 507.272 104.160 9.761.192 134.300 271.445 1.346.860 3.273.380 118.898 2015 13.402 608.979 193.702.479 578.395 2.756.945 12.205.795 95.975 216.866 1.226.126 3.554.618 126.697 2016 4.073 108.195 213.771.450 642.463 2.408.148 13.147.729 102.893 136.243 1.951.007 3.434.393 610.534 493.881 947.500 532.500 562.500 1.575.628 128.162.057 0 96.459.506 13.484 2.347 0 121.400 93.005 326.828 285.226 1.734.655 29.125.606 12.000.000 - 138.884.945 0 79.524.538 108.911 23 29.098.765 135.862 94.603 306.975 454.099 1.029.458 28.131.711 12.000.000 - 203.955.502 0 103.886.537 14.062 0 65.666.999 93.564 124.058 532.770 549.241 1.953.177 31.135.094 12.000.000 - 215.648.777 0 142.799.055 43.276 1.343.552 32.836.211 601.566 180.405 581.171 652.087 1.765.406 34.846.047 20.000.000 - 237.892.756 25.825 158.741.825 21.118 919.743 34.228.515 102.917 173.215 685.442 817.939 2.423.854 39.752.363 20.000.000 - 27.272 744.311 1.474.294 13.778.770 1.756.186 12.022.584 5.329.053 5.329.053 203.955.502 8.637.234 2.230.482 6.406.753 5.464.502 5.464.502 215.648.777 11.475.266 2.573.315 8.901.951 6.802.803 6.802.803 237.892.756 11.931.939 1.077.962 10.853.977 5.193.667 5.193.667 128.162.057 14.772.664 1.512.939 13.259.725 1.359.047 1.359.047 138.884.945 17 • Atılım Faktoring 2014 yılında Şişli Propa Plaza’da bulunan Genel Müdürlük binası olarak kullandığı gayrimenkulü satın almıştır. Bağımsız Denetimden Geçmiş Gelir Tablosu GELİR TABLOSU (TL) 2012 2013 2014 2015 2016 ESAS FAALİYET GELİRLERİ FAKTORİNG GELİRLERİ 33.455.634 23.604.783 30.686.254 41.534.017 46.266.182 Faktoring Alacaklarından Alınan Faizler 31.765.947 22.706.280 29.490.886 40.395.608 45.037.002 1.689.687 898.503 1.195.368 1.138.409 1.229.181 14.693.331 9.556.771 14.803.323 22.218.550 24.429.475 7.610.155 7.420.154 9.148.649 10.933.665 12.170.421 462.508 2.151.005 1.570.971 1.452.805 2.909.710 4.971.455 5.142.300 1.383.640 2.614.382 3.160.406 115.455 1.012.395 211.782 311.901 108.199 NET FAALİYET K/Z 6.527.746 2.624.168 6.709.830 6.908.324 9.307.390 SÜRDÜRÜLEN FAALİYETLER VERGİ ÖNCESİ K/Z 6.527.746 2.624.168 6.709.830 6.908.324 9.307.390 SÜRDÜRÜLEN FAALİYETLER VERGİ KARŞILIĞI 1.334.079 1.265.121 1.380.778 1.443.822 2.504.587 SÜRDÜRÜLEN FAALİYETLER DÖNEM NET K/Z 5.193.667 1.359.047 5.329.053 5.464.502 6.802.803 NET DÖNEM KARI/ZARARI 5.193.667 1.359.047 5.329.053 5.464.502 6.802.803 Faktoring Alacaklarından Alınan Ücret ve Komisyonlar FİNANSMAN GİDERLERİ (-) ESAS FAALİYET GİDERLERİ (-) DİĞER FAALİYET GELİRLERİ TAKİPTEKİ ALACAKLARA İLİŞKİN ÖZEL KARŞILIKLAR (-) DİĞER FAALİYET GİDERLERİ (-) 18 Atılım Faktoring A.Ş. Beklentiler Plasman (Milyon TL) Ciro (Milyon TL) 800 721,4 230 702,5 700 237 240 790 219 220 600 210 500 200 201 190 400 2015 2016 180 2017T 2015 Net Kar (Milyon TL) 8 6 6,8 5,5 6,9 4 2 0 2015 2016 19 2017T 2016 2017T İhraç Edilen Borçlanma Araçları Atılım Faktoring tarafından ihraç edilmiş, itfası gerçekleşen ve tedavülde olan borçlanma araçlarına ilişkin detay liste aşağıdaki gibidir. ISIN İhraç Tarihi İtfa Tarihi Vade TUTAR TRSATFK51414 16.05.2013 16.05.2014 365 30.000.000 TRFATFK81418 30.05.2014 29.08.2014 91 12.000.000 TRFATFKK1411 30.05.2014 21.11.2014 175 25.690.000 TRSATFKK1515 30.05.2014 27.11.2015 546 9.310.000 TRFATFK21513 28.08.2014 19.02.2015 175 23.000.000 TRFATFK51528 27.11.2014 21.05.2015 175 35.000.000 TRFATFK81517 19.02.2015 13.08.2015 175 17.000.000 TRSATFK81619 19.02.2015 17.08.2016 545 9.800.000 TRFATFKK1510 21.05.2015 12.11.2015 175 16.700.000 TRFATFK21612 13.08.2015 04.02.2016 175 15.000.000 TRSATFK51711 27.11.2015 26.05.2017 546 8.000.000 TRFATFK71617 04.02.2016 28.07.2016 175 10.000.000 TRFATFK91615 04.04.2016 26.09.2016 175 11.000.000 TRFATFK11712 28.07.2016 19.01.2017 175 5.000.000 TRFATFK81715 05.08.2016 04.08.2017 364 10.000.000 TRFATFK31710 27.09.2016 21.03.2017 175 6.000.000 TRSATFK91816 27.09.2016 27.09.2018 730 6.000.000 TOPLAM 249.500.000 20 • Atılım Faktoring 2013 yılından beri çeşitli tertipler halinde toplam 249,5 Milyon TL tutarında borçlanma aracı ihracı gerçekleştirmiştir. • Şirket tarafından ihraç edilmiş ve itfası gerçekleşmiş borçlanma araçlarının tutarı 219,5 Milyon TL’dir. • Şirket tarafından ihraç edilmiş ve tedavülde bulunan 4 tertip borçlanma aracı bulunmaktadır. Tedavüldeki borçlanma araçlarının toplam tutarı 30 Milyon TL'dir. Rating Raporu 21 1 1 Türkiye Faktoring Sektörü 2 Atılım Faktoring 3 İhraç Bilgileri 5 22 İhraca İlişkin Bilgiler İHRAÇ BİLGİLERİ İhraç Tutarı 15 Milyon TL (Talep olması durumunda artırılabilir.) Kıymet Türü Bono İhraç Şekli Nitelikli yatırımcıya satış 150 gün Vade Vade Başlangıç Tarihi 21 Mart 2017 Faiz Türü İskontolu İhraç Faizi (basit) %14,00 İhraç Faizi (bileşik) %14,58 Mevduat Karşılığı %14,82 İhraç Fiyatı 0,94560 Minimum Talep Miktarı 10,000 TL ve katları İşlem Görme BIST Bono ve Tahvil Piyasası (Nitelikli yatırımcılar arasında) Aracı Kurum Turkish Yatırım Menkul Değerler A.Ş. İtfa Planı İhraç edilen bono iskontolu olup, nominal bedel üzerinden ihraç edilecek, ve vade sonunda faiz ve anapara ödemesi gerçekleşecektir. 23 İhraca İlişkin Bilgiler İHRAÇ ZAMANLAMASI 16-17 Mart 2017 Talep Toplama Tarihleri Dağıtım Sonuçlarının ve Faiz Oranının Açıklanma Tarihi 21 Mart 2017 Para ve Kıymet Takası 21 Mart 2017 Vade Başlangıç Tarihi 21 Mart 2017 18 Ağustos 2017 İtfa Tarihi Borsa İstanbul’da İşlem Görme Tarihi İhraç başvurusu SPK tarafından onaylanmış olup, satış sonuçları Borsa İstanbul’a bildirildikten sonra Yönetim Kurulu’nun onayıyla işlem görmeye başlayacaktır. 24 Vergilendirme Esasları Bireysel Yatırımcılar Kurumsal Yatırımcılar • %10 oranında stopaja tabi Stopaj oranları: • Devlet tahvil ve hazine bonosu ile eşit vergilendirme • Tam Mükellef Sermaye Şirketi %0 • SPKn’ye göre kurulan Yatırım Ortaklıkları %0 • SPKn’ye göre kurulan Yatırım Fonları %0 • Diğer Kurumsal Yatırımcılar %10 • Kurumlar Vergisi: Tam Mükellef Kurumlar tarafından elde edilen kazanç kurum kazancına dahil edilir ve Yatırım Fon ve Ortaklıkları hariç %20 Kurumlar Vergisi’ne tabi tutulur. Ödenen stopaj beyanname üzerinden hesaplanan kurumlar vergisinden mahsup edilebilir. Finansal Kurumsal Yatırımcılar Özel Sektör Tahvil ve Finansman Bonosu gelirleri üzerinden BSMV mükellefi kurumlarca; • İtfada %5 • Borçlanma araçlarının vadesi beklenmeksizin satışı nedeniyle lehe alınan paralar üzerinden %1 oranında BSMV hesaplaması gerekmektedir. 25 Başvuru, Dağıtım ve Teslimat Esasları – Nitelikli Yatırımcılar Gerçek Kişi veya Tüzel Kişi Yatırımcılar Başvuru Yerleri Kurumsal Yatırımcılar Turkish Yatırım Menkul Değerler A.Ş.'nin Genel Müdürlük ve tüm şubeleri ve acenta sıfatıyla Turkish Bank A.Ş. İle Türk Bankası Ltd. şubeleri. Talep ettikleri bononun bedelini talep anında ödeyeceklerdir. Yatırımcıların Turkish Yatırım'da hesaplarının bulunması Talep durumunda likit fon blokesi yöntemi, Turkish Bank'ta Tutarlarının Ödenmesi ve hesaplarının bulunmaması durumunda TL veya döviz cinsi Blokaj Yöntemi gecelik vadeli mevduat blokesi yöntemi uygulanacaktır. Böylelikle talep tutarları nemalandırılmış olacaktır. Kurumsal Yatırımcılar talep ettikleri borçlanma aracının bedellerini talep anında ödemeyeceklerdir. Sözkonusu bedelleri dağıtım listelerinin onaylandığı işgününde saat 12:00’ye kadar ödeyeceklerdir. Kurumsal Yatırımcılar dağıtım listelerinin onaylanmasından sonra almaya hak kazandıkları borçlanma aracının bedellerini TURKISH YATIRIM’a ödemekten imtina edemezler. Turkish Yatırım ve İhraççı talepte bulunan yatırımcının talebini kabul edip etmemekte serbest olacaktır. Dağıtım sonrasında yatırımcıların talep ettikleri nominale karşılık gelecek borçlanma aracı nominali, nihai faiz oranının belirlenmesi ve dağıtım listesinin Atılım Faktoring A.Ş. tarafından onaylanması ardından bildirilecektir. Turkish Yatırım ve İhraççı talepte bulunan yatırımcının talebini kabul edip etmemekte serbest olacaktır. Dağıtım sonrasında yatırımcıların talep ettikleri nominale karşılık gelecek borçlanma aracı nominali, nihai faiz oranının belirlenmesi ve dağıtım listesinin Atılım Faktoring A.Ş. tarafından onaylanması ardından bildirilecektir. Dağıtım Esasları Borçlanma araçları, dağıtım listelerinin onaylandığı iş günü MKK düzenlemeleri çerçevesinde kayden teslim edilecektir. Teslim Zamanı Borçlanma araçlarının fiziki teslimi söz konusu değildir. SPK ve Yeri mevzuatı çerçevesinde MKK nezdinde hak sahipleri bazında kayden izlenecektir. Başvuru Belgeleri Borçlanma araçları, dağıtım listelerinin onaylandığı iş günü MKK düzenlemeleri çerçevesinde kayden teslim edilecektir. Borçlanma araçlarının fiziki teslimi söz konusu değildir. SPK mevzuatı çerçevesinde MKK nezdinde hak sahipleri bazında kayden izlenecektir. Gerçek Kişi Yatırımcılar: Talep Formu / Nüfus Cüzdanı / Pasaport / Sürücü Belgesi / Nitelikli Yatırımcı Beyanı Tüzel Kişi Yatırımcılar ve Kurumsal Yatırımcılar: Talep Formu / İmza sirkülerinin noter tasdikli örneği / kuruluş gazetesi fotokopisi / vergi levhası fotokopisi / ticaret sicili kayıt belgesi fotokopisi / Nitelikli Yatırımcı Beyanı / 26 NİTELİKLİ YATIRIMCI KRİTERLERİ • Sermaye Piyasası Kurulu’nun yatırım kuruluşlarına ilişkin düzenlemelerinde tanımlanan ve talebe dayalı olarak profesyonel kabul edilenler de dahil profesyonel müşterileri ifade eder. Bu kapsamda aracı kurumlar, bankalar, portföy yönetim şirketleri, kolektif yatırım kuruluşları, emeklilik yatırım fonları, sigorta şirketleri, ipotek finansman kuruluşları, varlık yönetim şirketleri ile bunlara muadil yurt dışında yerleşik kuruluşlar, emekli ve yardım sandıkları, 17/7/1964 tarihli ve 506 sayılı Sosyal Sigortalar Kanununun geçici 20 nci maddesi uyarınca kurulmuş olan sandıklar, kamu kurum ve kuruluşları, Türkiye Cumhuriyet Merkez Bankası, Dünya Bankası ve Uluslararası Para Fonu gibi uluslararası kuruluşlar, nitelikleri itibarıyla bu kurumlara benzer olduğu Sermaye Piyasası Kurulu’nca kabul edilebilecek diğer kuruluşlar, aktif toplamının 50.000.000 Türk Lirası, yıllık net hâsılatının 90.000.000 Türk Lirası, özsermayesinin 5.000.000 Türk Lirasının üzerinde olması kıstaslarından en az ikisini taşıyan kuruluşlar ile nakit mevduatlarının ve sahip olduğu sermaye piyasası araçlarının da dâhil olduğu finansal varlıkları toplamının 1.000.000 Türk Lirası tutarını aşması şartını sağlayan gerçek ve tüzel kişiler nitelikli yatırımcı olarak kabul edilir. 27 İLETİŞİM BİLGİLERİ Tüm soru ve bilgi talepleri için Turkish Yatırım Menkul Değerler A.Ş. yetkili personeli iletişim bilgileri aşağıda sunulmuştur. Şela Göktürk Hazine Yönetimi Turkish Yatırım Menkul Değerler A.Ş. Email : s.gokturk@turkishyatirim.com Tel : +90 212 315 1064 Fax : +90 212 315 1003 Eylem Çiftçi Kurumsal Finansman Turkish Yatırım Menkul Değerler A.Ş. Aslı Gökçek Hazine Yönetimi Turkish Yatırım Menkul Değerler A.Ş. Email : e.ciftci@turkishyatirim.com Email : a.gokcek@turkishyatirim.com Tel : +90 212 315 1005 Tel : +90 212 315 1095 Fax : +90 212 315 1003 Fax : +90 212 315 1003 28 ÖNEMLİ BİLGİLENDİRME • Bu doküman yatırımcılara Atılım Faktoring A.Ş. hakkında bilgi vermek amacıyla Turkish Yatırım Menkul Değerler A.Ş. tarafından hazırlanmış olup, kaynak olarak Atılım Faktoring A.Ş. tarafından sağlanan bilgiler ile kamuya açık sektör bilgileri kullanılmıştır. Bu dokümanda yer alan bilgiler, Turkish Yatırım Menkul Değerler A.Ş. tarafından denetlenmemiş ve bağımsız olarak doğrulanmamıştır. Turkish Yatırım Menkul Değerler A.Ş. bu doğrulamayı yapmak, alıcıya ek bilgi sağlamak, bu sunumu güncellemek veya içinde herhangi bir düzeltme yapmak yükümlülüğü altına girmemektedir ve bu bağlamda Turkish Yatırım Menkul Değerler A.Ş. ve Turkish Yatırım Menkul Değerler A.Ş.’nin ilgili müdürleri, çalışanları ve görevlileri bu dokümanda yer alan bilgilerin doğruluğuna, adilliğine ve tamlığına ilişkin hiçbir sorumluluk kabul etmemektedir. Bu doküman herhangi bir yatırım kararının sebebini oluşturmayı amaçlamamakta ve bir yatırım kararının alınmasında gerekli olabilecek veya öğrenmek istenebilecek tüm bilgileri içerdiğini belirtmemektedir. • Bu doküman yatırımcılar açısından bir tavsiye olarak yorumlanamaz . Turkish Yatırım Menkul Değerler A.Ş. bu doküman baz alınarak gerçekleştirilen yatırım kararlarından sorumlu tutulamaz. 29