çözüm - İsmmmo

advertisement

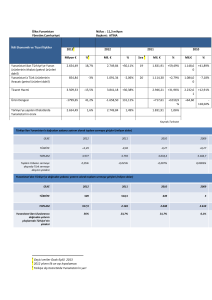

MALİ ÇÖZÜM DIŞ TİCARETTE TEK VE MAKTU VERGİ UYGULAMASI THE APPLICATION OF SINGLE AND CUT OFF TAX ON FOREIGN TRADE Gökhan TERZİ7** ÖZ Tek ve Maktu Vergi (TMV) ismi çok yaygın bir şekilde bilinmemekle birlikte, toplumdaki pek çok kişinin karşılaştığı bir vergidir. Özellikle internet üzerinden satın alınarak posta veya hızlı kargo yoluyla ülkemize gelen eşyanın ya da yolcuların beraberinde getirdiği eşyanın kıymetinin belirli sınırları aşması halinde ortaya çıkmaktadır. Dolayısıyla, kişiler yukarıda belirtilen durumlarda söz konusu verginin muhatabı olmaktadır. Kişiler verginin varlığından çoğu kez eşyanın taşımasını sağlayan posta veya hızlı kargo şirketi tarafından yapılan bildirim ile ya da yolcu eşyasında Türkiye’ye girişte yolcu salonlarındaki kontroller neticesinde haberdar olmaktadır. TMV’nin uygulandığı bir başka alan da bazı sınır ticareti eşyalarıdır. Çalışmada, TMV kapsamındaki eşyalar ve ilişkin koşulları ele alınmıştır. Anahtar Sözcükler: Tek ve Maktu Vergi, Vergi Muafiyeti, Sınır Ticareti ABSTRACT Although the name of Single and Cut off Tax (SCT) is unknown widely, it is a tax experienced by many people in the society. Especially, it emerges in the case of exceeding the certain limits of goods’ value which passengers bring with them or the goods come to our country via mail or fast shipping by purchasing over the internet. Accordingly, in the situations stated above persons deal with the topic tax. People are mostly aware of the existence of tax with the notice made by mail or fast shipping company that provides shipping goods or as a result of checks in the passenger lounges on entering Turkey. The other field of application of SCT is some of the goods of border trade. In this study, the goods within SCT and concerning conditions are discussed. Keywords: Single and Cut off Tax, Tax Exemption, Border Trade *7 * Gümrük ve Ticaret Başmüfettişi Makale Geliş Tarihi: 20.06.2017 Yayın Kurulu Kabul Tarihi: 04.08.2017 EYLÜL - EKİM 2017 93 MALİ ÇÖZÜM GİRİŞ TMV, dış ticarete konu vergilerden biridir. Söz konusu vergi, ticari mahiyette bulunmayan vergiye tabi eşyadan ve sınır ticareti kapsamında ithal edilecek eşyadan ithalat vergileri yerine geçmek üzere belirli bir tarife üzerinden alınmaktadır. TMV’nin; ticari mahiyette bulunmayan posta veya hızlı kargo taşımacılığı yoluyla getirilen eşya ile yolcu beraberinde getirilen vergiye tabi eşyada, sınır ticareti kapsamında ithal edilen eşyada ve sınır ticareti kapsamında değerlendirilen standart depo limitini aşan eşyada olmak üzere üç tür uygulaması bulunmaktadır. TMV’nin açıklanmasından önce Türkiye›deki dış ticaret vergileri ve mali yükler ile bunların bütçe gelirleri içerisindeki yerinin belirtilmesinde fayda bulunmaktadır. 1. DIŞ TİCARETTE VERGİLER VE MALİ YÜKLER Dış ticarete konu vergiler ve mali yüklerin tarihi çok eskilere dayanmaktadır. Bunlar uzun yıllar boyunca öncelikli olarak devlete gelir sağlama amacıyla kullanılmıştır. Günümüzde çoğu az gelişmiş ülkede dış ticarete konu vergilerin bütçe gelirleri içindeki payı hala büyük bir yer tutmaktadır. Oysa gelişmiş ülkelerde dolaylı vergilerden ziyade gelir ve kurumlar vergisi gibi dolaysız vergiler daha ağırlık taşımaktadır(Seyidoğlu, 2015, 163). Ülkemizde uluslararası ticaret ve işlemlerden alınan vergi ve benzeri mali yüklerin bütçe içerisindeki payı 2008-2012 yıllarında aşağıdaki tabloda belirtildiği şekilde gerçekleşmiştir(www.bumko.gov.tr). Merkezi Yönetim Bütçesi Gelirleri Gerçekleşmeleri (2008-2012) (Bin TL) 2009 2010 2011 2012 Merkezi Yönetim Gelirleri 209.598.472 215.458.341 254.277.435 296.823.602 331.700.350 Genel Bütçe Gelirleri 203.026.914 208.610.436 246.051.496 286.554.013 320.277.444 I-Vergi Gelirleri 168.108.960 172.440.423 210.560.388 253.809.179 278.751.067 Uluslararası Ticaret ve Muamelelerden Alınan Vergiler 32.781.443 28.651.405 39.527.583 53.451.637 55.310.163 a) Gümrük Vergileri 2.770.001 2.465.856 3.239.829 4.653.092 5.194.821 29.972.307 26.134.065 36.208.140 48.685.121 49.999.881 39.135 51.484 79.614 113.424 115.461 b) İthalde Alınan KDV c) Diğer Dış Ticaret Gelirleri 94 2008 EYLÜL - EKİM MALİ ÇÖZÜM Tablodan da anlaşılacağı üzere; dış ticarete konu vergi ve benzeri mali yüklerin, özellikle ithalde alınan Katma Değer Vergisinin (KDV), vergi gelirleri içerisinde önemli bir paya sahip olduğu, söz konusu payın yıllar itibariyle %16 - %21 arasında gerçekleştiği görülmektedir. Ülkeler uyguladıkları dış ticaret politikası ile ekonomik hayata yön verirler. Bu bağlamda gümrük politikası, hükümetlerin müdahale amacıyla kullandığı başlıca araçlardandır. Uygulanacak gümrük politikasındaki en etkili argümanlardan biri de dış ticarete konu vergiler ve mali yüklerdir. Ancak modern ekonomi politikasında dış ticarete konu vergiler ve mali yükler gelir amaçlı olmaktan ziyade gümrük politikasının etkili uygulanmasına yönelik olmalıdır(Kural, 2002, 9). Bu bağlamda, dış ticarete konu vergiler ve mali yüklerin geleneksel amacı olan hazineye gelir sağlamasının yanında; yerli üretimi koruma ve ithalatı kısması ölçüsünde ödemeler dengesi açığını kapama fonksiyonu da ifa etmekte, diğer taraftan çalışma düzeyi, reel ulusal gelir ve dış ticaret hadleri gibi bir dizi değişken üzerinde de önemli etkiler doğurmaktadır(Seyidoğlu, 2015, 163-164). Uluslararası ticarete konu vergilerin hesaplanmasında esas alınacak kriter ülkelerin iktisadi politikaları açısından önemli bir sorundur. Vergi alınacak eşya ve vergi oranı yanında vergi tahsilinde miktar ya da kıymet ölçütlerinden hangisinin tercih edileceği tartışmalı bir konudur. Çünkü adil ve barışçıl bir uygulama için vergi hesaplama şeklinin doğru bir şekilde belirlenmesi gerekir(Dölek, 2013, 101). Ağırlık, uzunluk, sayı, yüzölçüm, hacim gibi teknik ve fiziksel ölçütler üzerinden alınan vergiler spesifik; fiyat gibi ekonomik değer üzerinden alınan vergiler ise advalorem vergi olarak adlandırılmaktadır(Oktar, 2014, 92). Spesifik ve advalorem verginin birlikte kullanılması ise karma vergiyi oluşturmaktadır(Dölek, 2013, 102). Türkiye’de gümrük vergileri işleyişinde yukarıda belirtilen spesifik, advalorem ve karma vergiler uygulanmakta, ancak eşya kıymetinin belirli bir oranı olan advalorem vergi daha yaygın bir alana sahip bulunmaktadır(Dölek, 2013, 102). 4458 sayılı Gümrük Kanunu uygulamasında ithalat/ihracat vergileri deyimi; eşyanın ithalinde/ihracında ödenecek gümrük vergisi ile diğer eş etkili vergiler ve mali yükleri, tarım politikası veya tarım ürünlerinin işlenmesi sonucu elde edilen bazı ürünlere uygulanan özel düzenlemeler çerçevesinde ithalatta/ihracatta alınacak vergiler ve diğer mali yükleri ifade etmektedir(T.C. Yasalar, 1999, 3/9). EYLÜL - EKİM 2017 95 MALİ ÇÖZÜM Bu açıklamalar çerçevesinde; ülkemizde ithalat sırasında ödenen vergiler ve mali yükler; Gümrük Vergisi, Katma Değer Vergisi, Özel Tüketim Vergisi, Dampinge Karşı Vergi, Telafi Edici Vergi, Damga Vergisi, Tek ve Maktu Vergi, Toplu Konut Fonu, Tütün Fonu, Kaynak Kullanımı Destekleme Fonu, Kültür Fonu/ Kesinti, Çevre Katkı Payı, Bandrol Ücreti ve Ek Mali Yükümlülük şeklinde sıralanabilir. Çalışmada söz konusu vergiler ve mali yüklerden TMV irdelenmiştir. Ülkemizde eşyanın ihracına bağlı vergilere ilişkin herhangi bir kanuni düzenleme yapılmadığından, ihraç konusu ürünler ihracat vergisine tabi bulunmamaktadır. Dolayısıyla, fındık ve deri gibi bazı eşyalarda ihracat sırasında uygulanan fon kesintisi ile Dâhilde İşleme Rejimi (DİR) kapsamında AB’ye ihraç edilen ürünlerin üretiminde kullanılan üçüncü ülke menşeli ürünlere için ihracat sırasında tahsil edilen Telafi Edici Vergi (TEV) dışında günümüzde yurt dışına çıkışı gerçekleştirilen eşyalar üzerinden ihracat vergisi alınmamaktadır. 2. TÜRKİYE’DE TEK VE MAKTU VERGİ UYGULAMASI 2.1. Ticari Mahiyette Bulunmayan Vergiye Tabi Eşyada Tek ve Maktu Vergi Ticari mahiyette bulunmayan vergiye tabi eşya ile ilgili olarak; kıymeti 1500 Avro’yu geçmemek şartıyla, posta veya hızlı kargo taşımacılığı yoluyla gelen eşya için 30 Avro’yu, yolcu beraberinde gelen eşya için ise 430 Avro’yu (15 yaşından küçük yolcular için 150 Avro olarak uygulanır.) aşan eşyanın değeri üzerinden TMV tahsil edilir(Bakanlar Kurulu Kararı, 2009, 45/61). Ancak, 2009/15481 sayılı Bakanlar Kurulu Kararı eki Yolcu Beraberi Kişisel Eşya Listesinde (Ek-1) belirtilen eşyalar kişisel nitelikte bulunduklarından vergiye tabi bulunmamaktadır. TMV söz konusu eşyanın; Avrupa Birliği (AB) ülkelerinden doğrudan gelmesi durumunda % 18, diğer ülkelerden gelmesi durumunda ise % 20 oranında uygulanmaktadır. Yukarıda belirtilen kıymet limitleri dâhilindeki eşyanın; a)Ticari miktar ve mahiyet arz etmemesi, b)Yolcu beraberinde ya da yabancı bir ülkeden posta veya hızlı kargo taşımacılığı yoluyla gelmesi, c)Diplomatik eşya ve yolcu eşyası hariç olmak üzere posta ve hızlı kargo taşımacılığı yoluyla gelenlerde brüt 30 kilogramı geçmemesi, Gerekmektedir(Bakanlar Kurulu Kararı, 2009, 62). Başka bir anlatımla; posta ya da hızlı kargo taşımacılığı yoluyla gelen ve kıymeti 30-1500 Avro arasında yer alan eşya ile yolcu beraberinde getirilip 96 EYLÜL - EKİM MALİ ÇÖZÜM kişisel eşya muafiyeti kapsamı dışında bulunan ve kıymeti 430-1500 Avro arasında yer alan eşya için eşyanın geldiği ülkeye bağlı olarak % 18 veya % 20 oranlarda TMV tahsil edilmesi gerekmektedir. Dolayısıyla, Türkiye Gümrük Bölgesindeki (Türkiye Gümrük Bölgesi; Türkiye toprakları, karasuları, iç suları ve hava sahasından oluşmaktadır.) bir kişiye posta ya da hızlı kargo taşımacılığı yoluyla gelen, bedeli gönderi başına toplam 30 Avro’yu geçmeyen eşyaya ithalat vergilerinden muafiyet tanınmaktadır. Buradaki 30 Avro’luk muafiyet sınırı 15.01.2017 tarihinden önce 75 Avro olarak uygulanmaktaydı. Yine benzer şekilde, yolcu beraberinde getirilip serbest dolaşıma sokulan, ticari miktar ve mahiyette olmayan kişisel ve hediyelik eşya için her bir yolcu için toplam kıymeti 430 Avro’yu (15 yaşından küçük yolcular için 150 Avro olarak uygulanır.) geçmeyen eşya için ithalat vergilerinden muafiyet tanınmaktadır. Burada dikkat edilmesi gereken husus, eşyanın yolcu başına toplam kıymetinin 430/150 Avro’yu aşması halinde muafiyetin yalnızca toplam değerin 430/150 Avro tutarındaki kısma uygulanacağıdır. Muafiyet değerlerinin aşılması durumunda, muafiyet miktarına tekabül eden vergi düşüldükten sonra kalan kısma yukarıda belirtilen TMV uygulanması icap etmektedir. Diğer taraftan, posta veya hızlı kargo taşımacılığı yoluyla gelen eşya ile yolcu beraberinde gelen eşyanın tek başına kıymetinin 1500 Avro’yu aşması halinde, söz konusu eşyaya yürürlükte olan ithalat vergilerine ilişkin oranlar uygulanır(Bakanlar Kurulu Kararı, 2009, 63). 2.2. Sınır Ticareti Kapsamında İthal Edilen Eşyada Tek ve Maktu Vergi TMV’nin uygulandığı başka bir durum sınır ticareti kapsamında ithal edilen eşyada ithalat vergileri yerine belirli bir oran üzerinden genel bir vergi tahsil edilmesidir. Sınır ticareti ile ülkemizin Doğu ve Güneydoğu Anadolu bölgelerine kara sınırı bulunan komşu ülkelerle yapılacak ithalat ve ihracata ilişkin kurallar belirlenmektedir. Bu kapsamda; Artvin, Ardahan, Kars, Iğdır, Ağrı, Van, Hakkâri, Şırnak, Mardin, Şanlıurfa, Gaziantep, Kilis ve Hatay sınır illerinden yapılacak sınır ticaretine ilişkin kurallar 2016/8478 sayılı Sınır Ticaretinin Düzenlenmesine İlişkin Kararda düzenlenmiştir(Bakanlar Kurulu Kararı, 2016, 1/2). Bunun yanında, Edirne ile sınırlı olarak Bulgaristan’la da sınır ticareti bulunmaktadır(Bakanlar Kurulu Kararı, 1997, 1/2). EYLÜL - EKİM 2017 97 MALİ ÇÖZÜM Sınır ticareti; bürokratik işlemlerden arındırılmış, ihracat ve ithalat işlemlerine göre kaideleri basitleştirilmiş, uygulaması ve yapılması kolay bir ticaret dalı olarak sınır illerinin her zaman gündeminde olmuştur. Bu bağlamda sınır ticareti, sınırda yaşayan insanların maddi gelirlerine katkı sağlayıp refahlarını yükselterek yaşamlarını kolaylaştırmak ve sınır illerinin karşılıklı ihtiyaçlarını düşük maliyetle gidererek bölge ticaretini canlandırmak için uygulamaya konulmuştur(Özçiloğlu ve Sakar, 2011, 21). Sınır ticareti ile yapılacak ithalat yetkili gümrük kapısından veya Sınır Ticaret Merkezinden beyanname düzenlenerek yapılır ve bu kapsamdaki eşyadan ithalat kapsamında uygulanan tüm vergileri içerir TMV tahsil edilir. Vergi genellikle ithalatta alınan vergi ve fonların belirli bir oranı (örneğin; % 40’ı) şeklinde uygulanır. Ancak, verginin hesaplamasında; Gümrük Vergisi oranı sıfır, KDV ile Özel Tüketim Vergisi (ÖTV) oranı tam olarak dikkate alınır(Bakanlar Kurulu Kararı, 2016, 9/13/14). 2.3. Sınır Ticareti Kapsamında Değerlendirilen Standart Depo Limitini Aşan Eşyada Tek ve Maktu Vergi TMV, sınır ticareti kapsamında değerlendirilen standart depo limitlerini aşan yakıtlar ve madeni yağlar için de uygulanmaktadır. Türkiye Gümrük Bölgesine giren her türlü ulaşım araçları, motosikletler ve özel konteynerlerin içindeki standart depolarda mevcut bulunan yakıtlar; özel motorlu araç ve motosikletlerde kullanılmak üzere tasarlanmış ve anılan araçlarda portatif depolarla taşınan araç başına on litreyi geçmeyen yakıtlar gümrük vergilerinden muaf tutulmuştur(Bakanlar Kurulu Kararı, 2009, 95). Gümrük Kanununun Bazı Maddelerinin Uygulanması Hakkında Karara göre motorlu ticari araçların ve özel konteynerlerin standart depolarında mevcut bulunan ve gümrük vergilerinden muaf olarak ithal edilecek yakıt miktarının; a)TIR çekicilerinde 550 litreyi, b)İstiap haddi 15 tona kadar olan, kamyon ve tankerlerde 300 litreyi, c)İstiap haddi 15 tonun üzerinde olan kamyon ve tankerlerde ise 400 litreyi, d)Otobüslerde 300 litreyi, Aşmaması gerekmektedir(Bakanlar Kurulu Kararı, 2009, 96). Dolayısıyla, gümrük kapılarında standart depo fazlası olarak yukarıda belirtilen limitleri aştığı tespit edilen petrol ürünlerinden, ilgili petrol ürünü için litre başına ÖTV Kanunu uyarınca uygulanmakta olan ÖTV tutarının % 50 fazlası tutarındaki vergi TMV olarak tahsil edilir. 98 EYLÜL - EKİM MALİ ÇÖZÜM SONUÇ TMV; dış ticarete konu vergilerden birini oluşturmakta olup, eşyanın ithalat vergileri yerine belirli bir tarife üzerinden alınan ve eşyanın ithalatı kapsamında uygulanan bütün vergileri içeren bir vergidir. Söz konusu verginin; ticari mahiyette bulunmayan posta veya hızlı kargo taşımacılığı yoluyla getirilen eşya ile yolcu beraberinde getirilen vergiye tabi eşyada, sınır ticareti kapsamında ithal edilen eşyada ve sınır ticareti kapsamında değerlendirilen standart depo limitini aşan eşyada olmak üzere üç tür uygulaması bulunmaktadır. Sınır ticareti kapsamında ithal edilen eşya ile sınır ticareti kapsamında değerlendirilen standart depo limitini aşan eşya, ilgili gümrük kapılarından yurda giriş sırasında beyan edilmekte ve bunun üzerine TMV uygulaması yapılmaktadır. Vergiye konu eşyayı yurda getirenler sürekli olarak bu işlemle muhatap olduklarından yeterli bir bilince sahip bulunmaktadır. Ancak; ticari mahiyette bulunmayan posta veya hızlı kargo taşımacılığı yoluyla getirilen eşya ile yolcu beraberinde getirilen vergiye tabi eşyada, usulsüz olarak yapılan işlemler hariç olmak üzere, yeterli bir bilinçlenmenin olmadığı görülmektedir. Bu sebeple bazı durumlarda internet üzerinden posta veya hızlı kargo taşımacılığı yoluyla satın alınan eşyanın muafiyet sınırları dışında bulunması nedeniyle ödenmesi gereken TMV ile eşyanın yükümlüsü nezdindeki maliyeti artmakta, “astarı yüzünden pahalı” tabiriyle ifade edildiği üzere eşya daha pahalı hale gelmekte ve bu nedenle de eşyanın geri gönderilmesi dahi söz konusu olabilmektedir. Çoğu kere eşyanın vergiye tabi olduğu, posta idaresi ya da kargo şirketi tarafından yapılan bildirim üzerine öğrenilmektedir. Bu durumun nedenlerinden biri de konuyla ilgili mevzuatın karmaşık bir yapıda bulunmasıdır. Bu bağlamda, tüketicilerin bilinçlendirilmesi amacıyla, sınır ticareti dışında TMV uygulanan durumların geniş kitlelere ulaşacak şekilde açıklanarak paylaşılmasının faydalı olacağı mülahaza edilmektedir. TMV ile ilgili olarak dikkat çekici bir husus posta veya hızlı kargo taşımacılığı yoluyla getirilen eşyaya ilişkin muafiyet limitinin 15.01.2017 tarihi itibariyle 75 Avro’dan 30 Avro’ya düşürülmesi olmuştur. Bu durum, internet üzerinden yapılacak satın almalar bakımından ithalat rakamlarını baskılayıcı etki doğuracak olmakla birlikte, tüketici tercihlerinde dolayısıyla tüketimde de aşağı yönlü bir değişikliğe neden olabilecektir. Ancak, buradaki kaybın belirli bir oranının, tercihlerde meydana gelecek değişiklikle birlikte, yurt içi tüketim artışından telafi edilebileceği değerlendirilmektedir. EYLÜL - EKİM 2017 99 MALİ ÇÖZÜM Ek-1: Yolcu Beraberi Kişisel Eşya Listesi A) Tüketim Maddeleri a) Tütün ve Tütün Ürünleri 1- Sigaralar; 400 adet + (200 adet 2011/39 sy. Genelge) 2- Sigarillolar (her biri 3 gr. dan ağır olmayan purolar); 100 adet 3- Puro; 50 adet 4- Kıyılmış tütün (200 yaprak sigara kağıdı ile); 250 gr. 5- Pipo tütünü; 250 gr. b) Alkollü Ürünler 1- Alkol derecesi % 22’yi geçen alkol ve alkollü içkiler; 1 lt. 2- Alkol derecesi % 22’yi geçmeyen alkol ve alkollü içkiler; 2 lt. c) Kozmetik Ürünler 600 ml’yi aşmamak kaydıyla kolonya, parfüm, lavanta, esans veya losyon ile 5 adet cilt bakım ürünü ve makyaj malzemesi d) Gıda Ürünleri 1- Çay; 1 kg. 2- Çözülebilir hazır kahve; 1 kg. 3- Kahve; 1 kg. 4- Çikolata; 1 kg. (Şeker ve/veya Çikolatadan toplam 2 kg. 2011/39 sy. Genelge) 5- Şekerden mamul yiyecek; 1 kg. B) Diğer Eşya a) Giyim ve Yolculuk Eşyası 1- Yolcunun giyinip kuşanmasına mahsus eşya 2- Yolcunun yaşantısına mahsus eşya ile seyahat eşyası b) Elektronik/Dijital Eşya 1-LCD veya plazma ayrımı yapılmaksızın bir adet renkli televizyon (55 ekrana kadar) 2- Birer adet video kamera (10 adet boş kaseti ile birlikte) ve fotoğraf makinesi (hafıza kartı veya 5 adet filmi ile birlikte) 3- Bir adet GPS yön bulma cihazı 4- Bir adet dizüstü bilgisayar ya da PC, aksam ve parçaları (flash bellek, harici hard disk dahil) 5- Bir adet radyo veya radyo-teyp 6- Her türlü ses ve görüntü kaydedici ve oynatıcı cihazlardan bir adet ile bu 100 EYLÜL - EKİM MALİ ÇÖZÜM cihazlara ait toplam 10 adedi geçmemek üzere üzerine kayıt yapılabilen plak, teyp kaseti, CD, VCD, DVD 7- Bir adet kasetli veya oyun kartlı elektronik oyun aleti 8- TV, müzik çalar, video oynatabilme özelliğine sahip olanlar dahil olmak üzere GSM-Cep telefonu (yabancı misyon mensupları hariç iki takvim yılında 1 adet) c) Müzik Aletleri Elde taşınabilir müzik aletlerinden birer adet olmak üzere en çok 3 adet d) Spor ve Oyun Aletleri 1- Bir adet kamp çadırı 2- Bir adet dalgıç takımı 3- Bir adet motorsuz şişirme bot 4- Bir adet yelken tertibatlı sörf 5- Bir çift yüzme paleti 6- Golf malzemesi (golf aracı hariç) 7- Yolcunun tek başına kullanabileceği özelliğe sahip birer adet olmak üzere spor yapmasına mahsus diğer spor alet ve giysileri (paraşüt ve kayak takımı dâhil, deniz motosikleti ve motorlu deniz kızağı hariç) e) Sağlık Cihazları 1- Hasta yolcuya ait yatak 2- Maluller için hareket ettirici tertibatı bulunan motorlu, motorsuz koltuk 3- Şahsi tedavide kullanılan ilaçlar 4- Kişinin kullanımına mahsus tıbbi cihazlar 5- Gaz maskesi, koruyucu elbise f) Mutfak Eşyası Yolculuk esnasında kullanılacak mutfak aletleri ile birer adet olmak üzere küçük ev aletleri g) Diğerleri 1- Hac ve umreden gelen yolcuların beraberlerinde getirecekleri veya posta veya kargo yoluyla gönderecekleri, Gümrük ve Ticaret Bakanlığı ile Diyanet İşleri Başkanlığınca belirlenecek miktarda hurma ve zemzem suyu 2- Çocuk yolcuya mahsus bir adet çocuk arabası 3- Çocuk yolcuya mahsus oyuncaklar 4- Bir adet ütü 5- Bir adet bisiklet EYLÜL - EKİM 2017 101 MALİ ÇÖZÜM 6- Bir adet el dürbünü (gece görüş dürbün ve gözlükleri ile gece görüş keskin nişancı dürbünleri hariç) 7- Araçla birlikte yolculuk halinde, aracın kendisine ve sürücüsünün kullanımına mahsus diğer alet ve cihazlar (Akü şarj cihazı, akü ile çalışan otomobil süpürgesi, akü ile çalışan buzluk vb.) 8- Kişisel kullanıma mahsus kitap veya benzeri basılı yayın 9- Yolcunun beraberinde olmak kayıt ve şartıyla evcil hayvanlardan (2011/39 sy. Genelge gereğince; evcil hayvanlar ibaresi kedi, köpek ve kuş ile sınırlıdır.) toplam 2 adet veya 10 adet akvaryum balığı (veteriner sağlık raporu, orijin ve aşı belgesi ile varsa kimlik ve eşgal belgesi ibrazı şartı ve veteriner kontrolü kaydıyla) KAYNAKÇA Bakanlar Kurulu Kararı (07.10.2009). 2009/15481 sayılı 4458 sayılı Gümrük Kanununun Bazı Maddelerinin Uygulanması Hakkında Karar. Ankara: Resmi Gazete (27369 sayılı). Bakanlar Kurulu Kararı (18.03.2016). 2016/8478 sayılı Sınır Ticaretinin Düzenlenmesine İlişkin Karar. Ankara: Resmi Gazete (29657 sayılı). Bakanlar Kurulu Kararı (19.03.1997). 97/9113 sayılı Bulgaristan ile Ülkemiz Arasında Sınır Ticareti Yapılmasına İlişkin Karar. Ankara: Resmi Gazete (22938 sayılı). Dölek, Ali (2013). Gümrük İşlemleri. İstanbul: Umut Kitabevi. http://www.bumko.gov.tr/TR,4461/butce-gider-gelir-gerceklesmeleri-1924-2012.html, 17 Haziran 2017 tarihinde erişildi. Kural, Yunus Nadi (2002). Kaçakçılığın Men ve Takibine Dair Kanun. 2.bs. İstanbul: Uysen Yayınları. Oktar, S.Ateş (2014). Vergi Hukuku. 10.bs. İstanbul: Türkmen Kitabevi. Özçiloğlu, Mehmet ve Sakar, M.Murat (2011). “Sınır Ticareti Uygulaması Sorunlar ve Çözüm Önerileri” Girişimcilik ve Kalkınma Dergisi. 1 (2011): 21-43. Seyidoğlu, Halil (2015). Uluslararası İktisat. 20.bs. İstanbul: Güzem Can Yayını T.C. Yasalar (04.11.1999). 4458 sayılı Gümrük Kanunu. Ankara: Resmi Gazete (23866 sayılı). 102 EYLÜL - EKİM