17.03.2016 09:29

Fed/FOMC, Mart 16

Amerikan Merkez Bankası (Fed) Mart ayı FOMC toplantısında piyasa beklentilerine paralel

bir şekilde federal faiz oranlarında (target range) değişikliğe gitmeyerek yüzde 0.25-0.50

aralığında sabit tuttuğunu açıkladı.

Piyasa beklentisine paralel bir şekilde Özel Bankacılık Grubu olarak faiz oranlarında

değişiklik beklemiyorduk.

Kamuoyu ile açıklanan toplantı sonuç metninde Ocak ayında olduğu üzere küresel

ekonomideki risklere değinilirken, konuya yaklaşım eşiğinin şiddetinde artış olduğu

çıkarımını yapmak yanlış olmaz. Ayrıca beklentimizin aksine Başkan Yellen tarafından

enflasyon görünümüne dair “güvercin” olarak tanımlayabileceğimiz açıklamalar yapıldı.

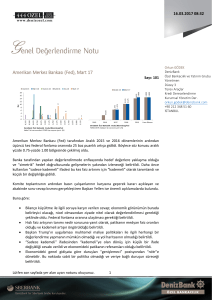

FOMC katılımcıları tarafından belirlenen ekonomik projeksiyonlarda Aralık ayına kıyasla

önemli sayılabilecek revizyonlara gidildi. Büyümede 2016 yılı beklentisi yüzde 2.4 seviyesine

doğru aşağı yönlü düzeltme yapılırken, işsizlik oranı ise yüzde 4.7 seviyesinde sabit tutuldu.

PCE enflasyonu yüzde 1.6’dan yüzde 1.2’ye düşürülürken, çekirdek PCE enflasyonu

beklentisi ise yüzde 1.6 seviyesinde sabit tutuldu.

Fed üyelerinin yıl sonunda federal fonlama oranının ortalama seviyesine dair

beklentilerinden oluşan medyan seviye Aralık 15 döneminde yüzde 1.375 iken Mart ayı

toplantısında yüzde 0.875’e çekildi. Yıl içerisine dair faiz artırım beklentisi 4’ten 2’ye

düşürülürken, 2017 ve 2018 medyan seviyelerde de aşağı yönlü revizyona gidildi. Buna göre

2017 için yüzde 2.375’ten yüzde 1.875’e, 2018 içinse yüzde 3.25’ten yüzde 3’e doğru düşüş

görüldü. Uzun vadeli beklenti ise yüzde 3.5’ten yüzde 3.25 seviyesine güncellendi.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

1

Orkun GÖDEK

DenizBank

Özel Bankacılık Grubu

Yönetmen

Düzey 3

Türev Araçlar

Kredi Derecelendirme

Kurumsal Yönetim Der.

orkun.godek@denizbank.com

+90 212 348 51 60

İSTANBUL

17.03.2016 09:29

Düşüncemiz

Fed’in 2016 yılı için 2 adet faiz artırımına gidebileceğine dair Aralık 15 tarihinde

paylaştığımız fikrinin FOMC üyeleri nezdinde de kabul görmesi sonrasında mevcut

düşüncemizi muhafaza ediyor, herhangi bir güncellemeye gitmiyoruz.

(17/12/15 – Fed Detayları ve Yeni Dönemde Olası TCMB Adımları: Genel Değerlendirme

Notu - Gelecek dönem ekonomik verilerde büyümenin kırılgan yapısı ve enflasyonun düşük

seyri yakından takip edilecek. Bu iki kalemde gözlenecek gelişmeler alınacak faiz kararları

üzerinde etkili olacaktır. Keza işgücü piyasası verilerinin de popülaritesini koruyacağını

söylemek yanlış olmaz)

Yapılan açıklamaların ve sergilenen güvercin duruşun aksine ABD ekonomisinde görülen

yavaşlamanın boyutlarının Fed’in para politikalarında normalleşme adımlarını

sonlandırması için yeterli olduğu kanaatinde değiliz. Özellikle enflasyon görünümü

açısından gelecek dönem içerisinde hareketin gerisinde kalınma gibi bir riskin Mart ayı

toplantısı sonrasında Fed açısından masada olduğunu düşünüyoruz. Örneğin, 5y5y vadeli

enflasyon swaplarının değişimi FOMC toplantısı sonrasında yüzde 2 seviyesini yukarı yönde

aşarken, piyasanın gelecek dönem enflasyon beklentileri açısından banka yönetimi ile aynı

noktada olmadığını ve para politikalarının eğrinin gerisinde kalmak gibi bir riskle karşı

karşıya olduğunu düşünmeye başlıyoruz.

Küresel ekonomiye dair paylaşılan riskler ve finansal koşulların sıkılaştığı yorumlarına

katılmıyoruz. Çin’in ihracat açısından ABD ekonomisi içerisindeki payı sanıldığı kadar yüksek

düzeylerde bulunmuyor. Avrupa Merkez Bankası (ECB), Japonya Merkez Bankası (BoJ) ve

Çin Merkez Bankası (PBoC) tarafından atılan parasal genişleme olarak ifade edilebilecek

adımların Fed için faiz artırımlarında manevra alanı yarattığı kanaatindeyiz. Keza tahvil

piyasalarında faizlerin Aralık 15 dönemi sonrasında korkulduğu kadar yüksek seyirlere

gelmemesi de para politikalarında konfor ortamına yer açıyor.

İlk piyasa tepkilerinin ABD dolarına yönelik uzun yönlü pozisyonların çözülmesi şeklinde

gerçekleşmesini doğal karşılamak gerekiyor. Ancak bir sonraki aşamada piyasa algılaması

“Fed’in bildiği ancak bizlerin bilmediği olumsuz senaryo ne?” sorusunun sorulduğu noktaya

gelebilir. Çin ekonomisi ve Euro Bölgesi’ne dair risklerin devam ettiği, emtia fiyatlarında

dengelenmenin oluşmadığı, Güney Afrika ve Brezilya gibi ön planda değerlendirilen

gelişmekte olan ülkelerde iç siyasi risklerin sürdüğü ve Türkiye’de bölgesel riskler ve terör

olaylarının son bulmadığını orta ve uzun vadeli portföy ayarlamalarında dikkate almak

konusu önemini koruyor.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

2

17.03.2016 09:29

Bu kapsamda hafta başında paylaştığımız varlık fiyatlamalarına dair beklentilerimizde bir

takım revizyonlara gitme ihtiyacı duyuyoruz. Buna göre:

XU 100: Endekste kısa vadeli olarak 79.900-80.000 puan dirençlerinin kalıcı olarak aşılması

için yeni ve ekstra bir hikaye olması gerektiğini düşünmeye devam ediyoruz. Ancak

Fed/FOMC toplantısı sonrasında küresel risk iştahının finansal varlıklara yönelik algısının

artabileceğini değerlendiriyor ve 81.500 puan bölgesine doğru işlemlerin teknik olarak

devam etme olasılığını göz ardı etmiyoruz. Destek seviyeleri olarak ise 79.200-78.200 ve

77.000 puan bölgelerini takip edeceğiz.

USDTRY: Kur işlemlerinde kısa vadede 2.9000 seviyesinin aşağısındaki işlemlere yönelik

kalıcı olmaktan uzak düşüncemizi muhafaza etmekle birlikte gelişmelerin desteklemesi

halinde teknik olarak 2.8700 seviyesinin aşağısının test edilebilme olasılığını göz ardı

etmiyoruz. Destek seviyeleri olarak 2.8500-2.8300 noktaları takip edilebilir.

Tahvil: 4/2/16 tarihinde yayınladığımız Genel Yatırım Tavsiyesi raporumuzda getiri eğrisinin

uzun vadesine dikkat çekmiş ve iyimserliğin oluşabileceğine dair görüş belirtmiştik: “5 Ocak

2016 tarihinde verdiğimiz tahvil piyasası beklentimizi Türk lirasında değerlenme sürecinin

devam etmesi halinde sınırlı düzeyde aşağı yönlü iyimserlik olabilir şeklinde revize

ediyoruz. Merkez Bankası’nın para politikasında sadeleşme sürecini ertelemesi ile birlikte

yeniden getiri eğrisinin uzun vadeli menkul kıymetlerinin kısa vadelilere görece iyi bir

performans sergilediği ortam ile karşılaşabiliriz. Enflasyon sürecinin yüksek seyrini

koruması halinde kendisini bu riske karşı korumak isteyen yatırımcılar enflasyona endeksli

tahvilleri tercih edebilirler.” Ancak genel anlamda beklediğimiz kar satışı ihtimali hafta

içerisinde gerçekleşmekle birlikte aşağı yönde bir miktar daha hareket alanı olduğunu

düşünüyoruz.

EURUSD: Parite işlemlerinde ECB sonrasında Fed cephesinden ABD dolarını net/net

değerlendirici bir hamle gelmedikçe işlemlerin 1.1045-1.1265 bandında yoğunlaşabileceğini

düşünüyoruz. Direnç seviyeleri olarak 1.1265-1.1380 destek seviyeleri olarak ise 1.11201.1065-1.1045 bölgelerini takip edeceğiz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

3

17.03.2016 09:29

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

4

17.03.2016 09:29

UYARI NOTU

Bu e-posta, varsa ekleri ve içerdiği bilgiler, özeldir ve gizlidir, yalnızca gönderildiği belirtilen

kişi/kişilerin kullanımı içindir. Bu e-postanın, alıcısı dışında başka bir kişi tarafından ve

belirtilen amaç dışında okunması kopyalanması, yönlendirilmesi ve kullanılması yasaktır. Bu

mesaj ve eklerinin tarafınıza yanlışlıkla ulaşmış olması durumunda lütfen mesajı gönderen

kişiyi haberdar ederek bize ulaşın, gizliliğini koruyun ve hiçbir şekilde saklamayın. Mesajı

gönderen kişinin veya DenizBank A.Ş. ve iştiraklerinin, yetkisiz kişilerce erişilen ve/veya

içeriği bozulan mesajlar veya bu mesajların içerdiği bilgiler ile ilgili herhangi bir sorumluluğu

ve yükümlülüğü bulunmamaktadır. Bu doküman DenizBank A.Ş. tarafından bilgilendirme

amaçlı hazırlanmış olup, burada yer alan her türlü bilgi ve değerlendirme, hazırlandığı tarih

itibarıyla mevcut piyasa koşulları ve güvenirliliğine inanılan halka açık yayın/yayım

kaynaklarından elde edilerek derlenmiştir ve yatırım tavsiyesi niteliği taşımamaktadır.

DenizBank A.Ş. ve iştirakleri, bu bilgilerin doğruluğunu ve yeterliliğini hiçbir şekilde garanti

etmemektedir. Bu dokümanda belirtilen ürünler çeşitli oranlarda risklere tabidir. Piyasada

oluşacak fiyat hareketleri sonucu para kaybı yaşanabilecektir. Yabancı para cinsinden yapılan

işlemlerde kur riskinin olduğunu, kur dalgalanmaları nedeniyle Türk Lirası/Yabancı Para

bazında değer kaybı olabileceği, devletin yabancı sermaye ve döviz hareketlerini

kısıtlayabileceği, ek ve/veya yeni vergiler getirebileceği, alım-satım işlemlerinin zamanında

gerçekleşmeyeceği bilinmelidir. Tanıtılan ürünler, belli bir yatırımcının hedefleri, mali

durumu ya da gereksinimleri dikkate alınmadan hazırlanmıştır, bu nedenle mali durumunuz

ile risk ve getiri tercihlerinize uygun olmayabilir. Bu dokümandaki bilgilere dayanılarak

alınacak yatırım kararlarının sonuçlarından, burada yer alan bilgi, değerlendirme ve istatistiki

şekil ve değerlendirmelerin kullanımı sonucunda ortaya çıkacak doğrudan ve/veya dolaylı

zararlardan hukuki açıdan müşteri sorumludur. Burada yer alan yatırım bilgi, yorum ve

tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan ve hiçbir şekilde yönlendirici nitelikte olmayan yorum ve

tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize

uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Yatırım ürünleri; mevduat olmayıp,

Denizbank A.Ş., ve diğer ilgili kuruluşların ya da Tasarruf Mevduatı Sigorta Fonu'nun

teminatı, garantisi, sigortası ya da herhangi bir yükümlülüğü altında değildir. Yatırım

ürünleri, Devlet güvencesi altında değildir. Anaparanın yitirilmesi dahil çeşitli yatırım riskleri

içerebilir. Yatırım ürünlerinin geçmişteki performansları, gelecekteki performanslarının

göstergesi değildir. Fiyatlar düşebilir ya da yükselebilir. Döviz cinsinden yatırım ürünleri,

dövizdeki muhtemel dalgalanmalar nedeniyle anapara kaybı da dahil kur risklerine maruz

kalabilir. Yorumların müşteri tarafından nihai değerlendirmesinde orijinal metnin dikkate

alınması esastır. Ürünler ile ilgili soru veya şikayetlerinizi iletmek için 444 0 801 Önce Müşteri

Hattı'nı arayabilir ya da www.denizbank.com adresinden bize ulaşabilirsiniz.

Lütfen son sayfada yer alan uyarı notunu okuyunuz.

5