haftalık rapor

advertisement

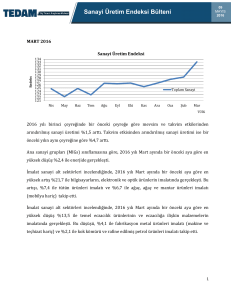

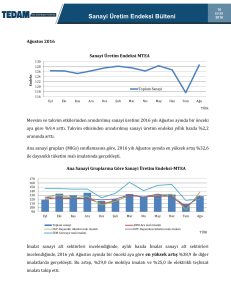

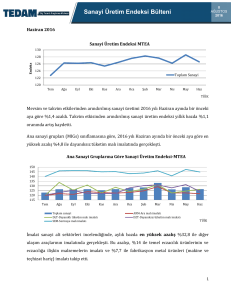

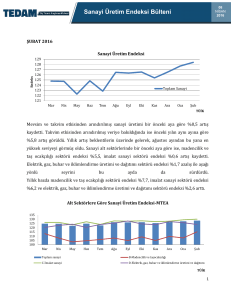

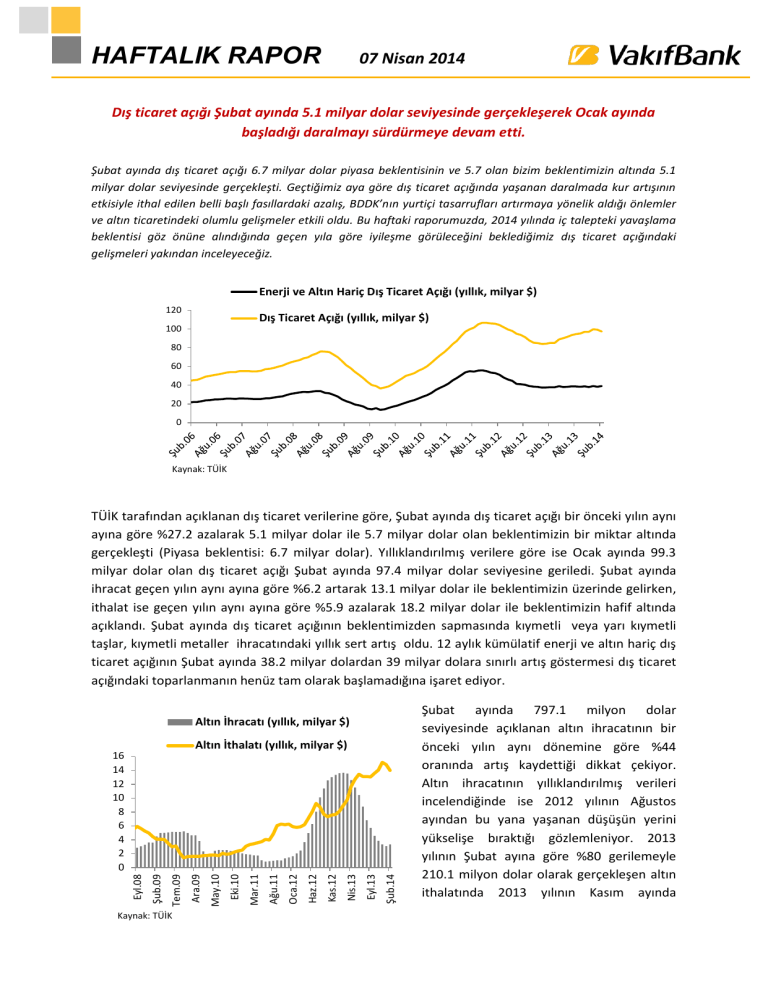

HAFTALIK RAPOR 07 Nisan 2014 Dış ticaret açığı Şubat ayında 5.1 milyar dolar seviyesinde gerçekleşerek Ocak ayında başladığı daralmayı sürdürmeye devam etti. Şubat ayında dış ticaret açığı 6.7 milyar dolar piyasa beklentisinin ve 5.7 olan bizim beklentimizin altında 5.1 milyar dolar seviyesinde gerçekleşti. Geçtiğimiz aya göre dış ticaret açığında yaşanan daralmada kur artışının etkisiyle ithal edilen belli başlı fasıllardaki azalış, BDDK’nın yurtiçi tasarrufları artırmaya yönelik aldığı önlemler ve altın ticaretindeki olumlu gelişmeler etkili oldu. Bu haftaki raporumuzda, 2014 yılında iç talepteki yavaşlama beklentisi göz önüne alındığında geçen yıla göre iyileşme görüleceğini beklediğimiz dış ticaret açığındaki gelişmeleri yakından inceleyeceğiz. Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyar $) 120 Dış Ticaret Açığı (yıllık, milyar $) 100 80 60 40 20 0 Kaynak: TÜİK TÜİK tarafından açıklanan dış ticaret verilerine göre, Şubat ayında dış ticaret açığı bir önceki yılın aynı ayına göre %27.2 azalarak 5.1 milyar dolar ile 5.7 milyar dolar olan beklentimizin bir miktar altında gerçekleşti (Piyasa beklentisi: 6.7 milyar dolar). Yıllıklandırılmış verilere göre ise Ocak ayında 99.3 milyar dolar olan dış ticaret açığı Şubat ayında 97.4 milyar dolar seviyesine geriledi. Şubat ayında ihracat geçen yılın aynı ayına göre %6.2 artarak 13.1 milyar dolar ile beklentimizin üzerinde gelirken, ithalat ise geçen yılın aynı ayına göre %5.9 azalarak 18.2 milyar dolar ile beklentimizin hafif altında açıklandı. Şubat ayında dış ticaret açığının beklentimizden sapmasında kıymetli veya yarı kıymetli taşlar, kıymetli metaller ihracatındaki yıllık sert artış oldu. 12 aylık kümülatif enerji ve altın hariç dış ticaret açığının Şubat ayında 38.2 milyar dolardan 39 milyar dolara sınırlı artış göstermesi dış ticaret açığındaki toparlanmanın henüz tam olarak başlamadığına işaret ediyor. Altın İhracatı (yıllık, milyar $) Şub.14 Eyl.13 Nis.13 Kas.12 Haz.12 Oca.12 Ağu.11 Eki.10 Mar.11 May.10 Şub.09 Tem.09 Eyl.08 Kaynak: TÜİK Ara.09 Altın İthalatı (yıllık, milyar $) 16 14 12 10 8 6 4 2 0 Şubat ayında 797.1 milyon dolar seviyesinde açıklanan altın ihracatının bir önceki yılın aynı dönemine göre %44 oranında artış kaydettiği dikkat çekiyor. Altın ihracatının yıllıklandırılmış verileri incelendiğinde ise 2012 yılının Ağustos ayından bu yana yaşanan düşüşün yerini yükselişe bıraktığı gözlemleniyor. 2013 yılının Şubat ayına göre %80 gerilemeyle 210.1 milyon dolar olarak gerçekleşen altın ithalatında 2013 yılının Kasım ayında yaşanan sert yükselişin ardından izlenen iyileşmenin Şubat ayında da sürdüğü görülüyor. Ancak, altın ihracatındaki bu artışın dönemsel olduğunu ve 2012 yılındaki gibi bir trende işaret etmediğini söyleyebiliriz. Altın dış ticaret dengesinin ise Şubat ayında 587 milyon dolar seviyesinde gerçekleşerek 2012 yılının Aralık ayından bu yana ilk defa pozitif değer alması dış ticaret açısından olumlu bir gelişme olarak karşımıza çıkıyor. Mevsim ve takvim etkisinden arındırılmış 3 aylık hareketli ortalamalar Şub.14 Kas.13 Ağu.13 May.13 Şub.13 Kas.12 Ağu.12 May.12 Şub.12 Kas.11 Ağu.11 Kıymetli veya yarı kıymetli taşlar, kıymetli metaller dış ticareti (milyar $) Motorlu Kara Taşıtları İthalatı (y-y, %) 0 50 -500 40 -1000 30 -1500 20 -2000 10 -2500 0 -10 Şub.14 Oca.14 Kas.13 Ara.13 Eki.13 Eyl.13 Ağu.13 Haz.13 Tem.13 May.13 Nis.13 Mar.13 Şub.13 Oca.13 -3000 Kaynak: TÜİK -6.1 Oca.13 Şub.13 Mar.13 Nis.13 May.13 Haz.13 Tem.13 Ağu.13 Eyl.13 Eki.13 Kas.13 Ara.13 Oca.14 Şub.14 Şub.11 May.11 Geçtiğimiz ay mevsim ve takvim etkisinden arındırılmış 3 aylık hareketli ortalamalara İhracat İthalat 6 baktığımızda ihracattaki artış ithalattaki 4 azalış bize dış ticaret rakamlarındaki seyrin 2 yön değiştiridiğine dair sinyalini vermişti. 0 Şubat ayına baktığımızda ise bu seyrin -2 geçen ay olduğu kadar net olmadığını -4 söyleyebiliriz. 3 aylık hareketli ortalamalar -6 ithalattaki seyrin yön değiştirdiğini söyleyebilmemiz için henüz erken Kaynak: TÜİK olabileceğini gösterirken, ihracatın %2.2’lik artışı dış ticaret için olumlu bir görünüm çizdi. Ancak ihracattaki artışın geçmiş dönemlere kıyasla kur artışına oranla daha sınırlı olduğunu söyleyebiliriz. Dış ticaret açığındaki temel trendin izlenmesi açısından önemli ipuçları barındıran mevsimsellikten ve takvim etkisinden arındırılmış verilerdeki toparlanmanın önümüzdeki dönemde de devam edebilecek olması önemli görünüyor. 8 Kaynak: TÜİK En çok ihracat ve ithalat yapılan fasıllara baktığımızda, kıymetli veya yarı kıymetli taşlar, kıymetli metaller, motorlu kara taşıtları ve demir ve çelik fasıllarında yaşanan gelişmeler ilk olarak karşımıza çıktı. Şubat ayında kıymetli veya yarı kıymetli taşlar, kıymetli metallerde yapılan ihracat geçen yılın aynı ayına göre %36.2 artarak 1.14 milyar dolara yükselirken, ithalat ise %73.6 azalarak 297 milyon dolara geriledi. Dış ticaret açığının Şubat ayındaki bu sert daralmasında etkili olan diğer fasıllardan biri olan demir ve çelik ithalatı geçen yılın aynı dönemine göre %17.7 azalırken, artan kur ve BDDK tarafından yurtiçi tasarrufları artırmaya yönelik alınan tedbirlerin etkisi ile motorlu kara taşıtları ithalatında geçen ay başlayan yıllık bazdaki azalış seyrini Şubat ayında da devam ettirdi. Motorlu kara VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 2 taşıtları ithalatı yıllık bazda %6.1 azalarak en çok ithalatı yapılan fasıllar sıralamasında gerilemeye devam etti. Geniş Ekonomik Sınıflandırmaya Göre İthalat (y-y, %) İhracatın İthalatı Karşılama Oranı ( Şubat, %) 75 Ara Malı Sermaye malı 72.1 70.1 Tüketim Malı 70 30 20 10 0 -10 -20 -30 -40 66.0 63.9 65 60 57.4 Şub.14 Ara.13 Eki.13 Ağu.13 Haz.13 Nis.13 Şub.13 Ara.12 Eki.12 Ağu.12 Haz.12 Nis.12 Şub.12 55 Kaynak: TÜİK 50 2010 2011 2012 2013 2014 Kaynak: TÜİK Ekonomik sınıflandırmaya göre ithalat kalemlerine baktığımızda, Şubat ayında geçen yılın aynı dönemine göre ara malı ithalatı %.9, sermaye malı ithalatı %8.8, tüketim malı ithalatı ise %2.3 gerilediği görülüyor. 2013 Eylül ayından bu yana ilk kez yıllık bazda azalış gösteren ara malı ithalatındaki bu gerileme yurtiçi ekonomik aktivitedeki ivme kaybına işaret olması açısından önümüzdeki dönemlerde bu seyrin devam edip etmeyeceği önemli görünüyor. Diğer yandan, dış ticaretin seyri hakkında bilgi vermesi açısından önemli göstergelerden biri olan ihracatın ithalatı karşılama oranı son dört yılın Şubat ayları karşılaştırıldığında 2014 yılında %72.1 ile en yüksek seviyesinde gerçekleşmesi dış ticaret dengesi açısından olumlu bir gelişme olarak düşünülebilir. Sonuç olarak, Şubat ayında dış ticaret açığı 6.8 milyar dolar olan piyasa beklentisinin ve piyasanın en düşük beklentisi olan 5.7 milyar dolarlık beklentimizin altında 5.1 milyar dolar seviyesinde gerçekleşti. Şubat ayında kıymetli veya yarı kıymetli taşlar, kıymetli metaller ihracatında dikkat çekici artış ihracat beklentimizde sapmaya sebep olurken, motorlu kara taşıtları ve altın ithalatındaki gerileme dış ticaret açısından olumlu gelişmeler olarak karşımıza çıktı. Altın ve motorlu kara taşıtları ithalatındaki gelişmeler öncülüğünde dış ticaretteki daralmanın kur ve faizlerdeki artış sonrası genel olarak ithalattaki düşüşten kaynaklandığını ve geçmiş dönemlerle kıyaslandığında ihracattaki artışın kur artışında gördüğümüz yükselişe oranla daha sınırlı olduğunu söyleyebiliriz. Bu da ihracatın 2014 yılı büyümesine yapacağı pozitif katkının çok yüksek olmayacağına işaret olabilir. BDDK tarafından yurtiçi tasarrufları arttırmaya yönelik tüketici kredilerine ilişkin alınan kararların ithalat talebini düşürücü etki yaratması ve kurda görülen artışın önümüzdeki günlerde de devam etmesi durumunda dış ticaret açığındaki toparlanmanın devam edeceğini düşünüyoruz. Bu doğrultuda dış ticaret açığının, yılbaşında verdiğimiz 2014 yılsonu tahminimiz olan 94.5 milyar dolar seviyesinin altında bir yerde gerçekleşmesini bekliyoruz. 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Mart ayında enflasyon aylık bazda %1.13 yükseldi. Mart ayında enflasyon bir önceki aya göre %1.13 oranında artarak piyasa beklentilerinin üzerinde gerçekleşti. Mart ayında giyim fiyatları sürpriz yüksek oranlı bir artış gerçekleştirirken enflasyondaki yükselişte de etkili oldu. Mart ayında çekirdek enflasyonda da yükseliş devam etti. Bununla birlikte üretici fiyatları endeksinde sınırlı bir düşüş yaşandı. Bu haftaki raporumuzun bu bölümünde Mart ayı enflasyon gelişmelerini inceleyeceğiz. 14 TÜFE (y-y, %) 12 8.39 10 8 Mar.14 Eyl.13 Mar.13 Eyl.12 Mar.12 Eyl.11 Mar.11 Eyl.10 Mar.10 Eyl.09 Mar.09 Eyl.08 4 Mar.08 6 Tüketici Fiyatları Endeksi (TÜFE) Mart ayında aylık bazda %1.13 oranında artarak beklentilerimiz doğrultusunda gerçekleşti (Piyasa Beklentisi: %0.86, VakıfBank Ekonomik Araştırmalar Beklentisi: %1.11). Yıllık bazda TÜFE ise Şubat ayındaki %7.89 seviyesinden Mart ayında %8.39 seviyesine yükseldi. Mart ayında gıda grubu fiyatları beklentilerimizin altında kalırken, giyim grubundaki artış ise beklentilerimizin üzerinde oldu. Kaynak: TÜİK Mart Ayı Giyim ve Ayakkabı Grubu Fiyatları (a-a, %) TÜFE Harcama Gruplarının Katkısı (puan) Haberleşme Yıllık Aylık 3 Alkollü İçecekler ve Tütün 2 Giyim ve Ayakkabı 1 Ev Eşyası 0 Lokanta ve Oteller -1 -2 Konut -3 Ulaştırma -4 Gıda ve Alkolsüz İçecekler Kaynak: TÜİK -1 0 1 2 3 Kaynak: TÜİK Mart ayında harcama grupları arasında aylık bazda en yüksek artışı gösteren grup giyim ve ayakkabı grubu oldu. Bir önceki aya göre %2.49 oranında artan giyim ve ayakkabı grubu fiyatları geçmiş yıllar Mart ayı gerçekleşmelerinin oldukça üzerinde bir artış gösterdi. Böylece gıda ve ayakkabı grubu Mart ayı enflasyonuna 0.18 puan ile en yüksek artış yönlü katkıyı yapan ikinci grup oldu. Mart ayında enflasyona en yüksek artış yönlü katkı yapan grup ise gıda grubu oldu. Bir önceki aya göre %2.10 oranında artan gıda ve alkolsüz içecekler grubu fiyatları, aylık enflasyona da 0.5 puan katkıda bulundu. Giyim ve ayakkabı grubu ile gıda ve alkolsüz içecekler grubundan sonra Mart ayında en yüksek artışı gösteren üçüncü grubun ise lokanta ve oteller grubu olduğu görülüyor. Aylık bazda %1.13 oranında artan lokanta ve oteller grubu fiyatlarının enflasyon içindeki payının düşük olmasından dolayı aylık enflasyona katkısı ise 0.09 puan ile sınırlı kaldı. Mart ayında akaryakıt fiyatlarında yapılan indirimler sonucu aylık bazda gerilemesini beklediğimiz ulaştırma grubu fiyatlarında ise beklentilerimizden farklı olarak aylık bazda %0.88 oranında bir artış yaşandı ve söz konusu grup enflasyona 0.14 puan artış yönlü katkı yaptı. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 4 Şubat ayında aylık bazda %0.7 oranında yükseliş gösteren çekirdek I endeksi, Mart ayında 12 yükselişe devam ederek aylık bazda %1.2 9.32 10 oranında arttı. Mart ayında çekirdek I endeksi, 8 yıllık bazda Şubat ayındaki %8.43 seviyesinden 6 %9.32 seviyesine sert bir yükseliş gösterdi. 4 I Endeksi Harcama grupları itibarıyla bakıldığında I endeksi 2 içinde 3. en yüksek paya sahip olan giyim grubuda TÜFE 0 en yüksek artış gerçekleşirken, yıllık bazda en yüksek artış ise, I endeksi içerisinde en büyük 2. paya sahip olan ulaştırma grubunda yaşanarak, Kaynak: TÜİK çekirdek enflasyonda hem aylık hem de yıllık bazda artışa neden oldu. Geçtiğimiz 6 yıla bakıldığında çekirdek enflasyondaki artışın yalnızca 4 defa TÜFE’den yüksek gelidiği görülürken, bu yılın başından beri, 3 dönemdir I endeksindeki artışın, makası açarak enflasyondanki artıştan yüksek geldiği görülüyor. TCMB tarafından para politikası açısından da yakından takip edilen çekirdek enflasyonda artışın sürmesi, manşet enflasyon için de yukarı yönlü risk oluşturuyor. Eki.13 Mar.14 Ara.12 May.13 Tem.12 Eyl.11 Şub.12 Nis.11 Kas.10 Haz.10 Oca.10 Ağu.09 Eki.08 Ara.07 May.08 Şub.07 Tem.07 Mar.09 Çekirdek Enflasyon ve TÜFE (y-y, %) 14 Yurt İçi Üretici Fiyatları Endeksi (Yİ-ÜFE), Mart ayında bir önceki aya göre %0.74 oranında arttı. 20 Yıllık bazda ise Yİ-ÜFE Şubat ayındaki %12.4 seviyesinden Mart ayında %12.31’e geriledi. 15 12.31 Endekse ana sanayi grupları bazında bakıldığında 10 aylık bazda en yüksek artışın %1.92 ile dayanıklı tüketim grubunda yaşandığı görülüyor. Enerji 5 grubu fiyatlarındaki %1.12’lik düşüş ise Yİ-ÜFE’nin 0 Mart ayında yıllık bazda gerilemesinde de etkili oldu. Mart ayında Yİ-ÜFE’deki sınırlı gerileme, kur -5 artışı kaynaklı Yİ-ÜFE’deki artışın yavaş yavaş azalmaya başladığını gösteriyor. Mart ayında yıllık Kaynak: TÜİK Yİ-ÜFE’de bir önceki aya göre sınırlı bir düşüş yaşansa da üç aylık hareketli ortalamalar itibarıyla bakıldığında Yİ-ÜFE’deki yükselişin 2013 Aralık’tan bu yana devam ettiği görülüyor. Sonuç olarak, Mart ayında enflasyon beklentilerimize paralel bir önceki aya göre %1.13 oranında artış gösterdi ve yıllık bazda TÜFE yükselmeye devam etti. Mart ayında giyim ve ayakkabı grubu fiyatları genel trendinin üzerinde bir artış gösterirken, gıda ve alkolsüz içecekler grubunda da yine genel trendinin üzerinde ancak bizim beklentilerimizin altında bir artış yaşandı. Çekirdek enflasyonda da yıllık bazda yükselişin devam ettiğini görüyoruz. Çekirdek enflasyon yukarı yönlü hareket etmeye devam ettikçe, manşet enflasyon üzerinde de kısa vadede baskı oluşturmaya devam edecektir. Yıllık bazda Yİ-ÜFE’de ise Mart ayında sınırlı bir gerileme yaşandı. Çekirdek enflasyondaki yükselişe rağmen Yİ-ÜFE’de sınırlı bir düşüş yaşanması, TÜFE’de önümüzdeki dönemde kur kaynaklı yaşanan yükselişin bir miktar yavaşlamasına neden olabilir. Yurtiçindeki belirsizliğin sona ermesinin ardından normal koşullarda yurtdışında olumsuz bir hava oluşmaması ve kurda da sert bir yukarı yönlü hareket görülmemesi durumunda, enflasyonun yılın ikinci yarısında aşağı yönlü hareket etmesi olası görünüyor. Enflasyona ilişkin genel beklenti de enflasyonun Haziran ayına kadar yükselmeye devam edeceği, hatta Mayıs veya Haziran ayında çift haneye ulaşabileceği ve baz etkisi ile Haziran ayından sonra düşmeye başlayacağı yönündeydi. Ancak yerel seçimler sonrası yapılması beklenen elektrik ve doğalgaz zamlarının ertelenmesi enflasyonda çift haneli rakamların piyasadaki genel beklenti olan Mayıs ya da Haziran aylarında görülmemesine yol açabilir. Özellikle elektrik ve doğalgaz zamlarının, elektriğin ve doğalgazın daha az kullanıldığı yaz aylarına ertelenmesi halinde enflasyonda Haziran ayına kadar daha yatay bir yükseliş görülebilir. Ancak bu durumda Haziran ayından sonra da piyasada beklendiği gibi sert bir düşüş yerine beklenenden daha yatay bir hareket görebiliriz. Mar.14 Tem.13 Kas.12 Mar.12 Tem.11 Kas.10 Mar.10 Tem.09 Kas.08 Mar.08 Tem.07 Kas.06 Mar.06 Kas.04 Tem.05 Mar.04 Yİ-ÜFE (y-y, %) VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 5 Haftalık Veri Takvimi (07-11 Nisan 2014) Tarih Ülke Açıklanacak Veri Önceki Beklenti 07.04.2014 Türkiye Bankacılık Sektör Verileri (Şubat) -- -- 08.04.2014 Almanya Sanayi Üretimi (Şubat, a-a) Japonya Öncül Göstergeler Endeksi (Şubat) Türkiye Sanayi Üretim Endeksi (Şubat, y-y) Fransa Dış Ticaret Dengesi (Şubat) %7.2 %3.3 -5,732 Milyon -5,000 Milyon € € Bütçe Dengesi (Şubat) -12.7 Milyar € -- %0.1 %0.3 İngiltere Sanayi Üretimi (Şubat, a-a) Japonya Cari İşlemler Dengesi (Şubat) Dış Ticaret Dengesi (Şubat) BOJ Faiz Kararı Toplantısı (Nisan) 09.04.2014 ABD FOMC Toplantı Tutanakları (Mart) Almanya Dış Ticaret Dengesi (Şubat) Cari İşlemler Dengesi (Şubat) 10.04.2014 11.04.2014 %0.8 %0.3 113.1 108.8 -1,589 Miyar ¥ 622.1 Miyar ¥ -2,345.4 Milyar -593.6 Milyar ¥ ¥ -- -- 15 Milyar € 17.5 Milyar € 16.2 Milyar € 18 Milyar € İngiltere Dış Ticaret Dengesi (Şubat) -2,565 £ -2,100 £ ABD Haftalık İşsizlik Maaşı Başvuruları 326 Bin 320 Bin Fransa Sanayi Üretimi (Şubat, a-a) -%0.2 %0.2 TÜFE (Mart, a-a) %0.6 %0.6 İtalya Sanayi Üretimi (Şubat, a-a) %1.0 -%0.3 İngiltere Merkez Bankası Toplantısı ve Faiz Kararı %0.5 %0.5 Japonya Makine Siparişleri (Şubat,a-a) %13.4 -%2.8 Türkiye Cari İşlemler Dengesi (Şubat) 4.9 Milyar $ 3.2 Milyar $ ABD ÜFE (Mart, a-a) Michigan Üniversitesi Tüketici Güven Endeksi (Şubat) -%0.1 %0.1 80.0 81.0 %0.3 %0.3 -4.5 Milyar € -- -%0.2 %0.1 Almanya TÜFE (Mart, a-a) Cari İşlemler Dengesi (Şubat) Japonya TÜFE (Mart, a-a) 6 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 4.4 5 10 0 -5 5 -10 0 -15 -5 1999Ç2 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 -20 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi Ulaştırma Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) Harcama Bileşenleri Büyüme Hızları (%) 50 30 Ticaret Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 İnşaat 20 7 15 5 3 10 20 1 5 Oca.14 Eki.13 Nis.13 Tem.13 Eki.12 Oca.13 Tem.12 Nis.12 Oca.12 Eki.11 Tem.11 -5 Nis.11 -5 Tem.10 -10 -3 Eki.10 0 -1 0 Oca.11 10 Kaynak: TÜİK Tüketim Kaynak: TÜİK Devlet Yatırım İhracat İthalat Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) 190 170 150 130 110 Kaynak: OSD, VakıfBank 70 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Şub.01 Ağu.01 Şub.02 Ağu.02 Şub.03 Ağu.03 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 90 Kaynak:TÜİK 7 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi 60 PMI Imalat Endeksi 55 50 45 40 35 30 Kaynak:Reuters 8 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 8.39 15 12.31 10 05 9.31 00 Kaynak: TCMB Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 30.09.2005 31.03.2006 29.09.2006 30.03.2007 28.09.2007 31.03.2008 30.09.2008 31.03.2009 30.09.2009 31.03.2010 30.09.2010 31.03.2011 30.09.2011 31.03.2012 30.09.2012 31.03.2013 29.09.2013 31.03.2014 260 240 220 200 180 160 140 120 100 Gıda 35.00 Enerji Tüfe 30.00 25.00 20.00 15.00 10.00 5.00 0.00 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 UBS Emtia Fiyat Endeksi (sağ eksen) Kaynak: TCMB Kaynak: Bloomberg Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 130 125 7.31 120 115 110 105 102.19 Mar.14 Eyl.13 Mar.13 Eyl.12 Mar.12 Eyl.11 Mar.11 Eyl.10 Mar.10 Eyl.09 Mar.09 100 Eyl.08 6.62 Mar.08 9.5 9 8.5 8 7.5 7 6.5 6 5.5 5 135 Kaynak: TCMB Kaynak: TCMB 9 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı İşgücüne Katılma İşgücü Arzı (kişi) Oranı (%) İstihdam Oranı Edilenler İstihdam (%) (kişi) İşsizlik Oranı (%) 17 15 13 11 09 07 Kaynak: TÜİK 53.00 31,000 51.00 29,000 49.00 47.00 27,000 45.00 25,000 43.00 41.00 23,000 39.00 21,000 37.00 35.00 19,000 Tem.08 Eyl.08 Eki.08 Ara.08 Oca.09 Mar.09 Nis.09 Haz.09 Tem.09 Eyl.09 Eki.09 Ara.09 Oca.10 Mar.10 Nis.10 Haz.10 Tem.10 Eyl.10 Eki.10 Ara.10 Oca.11 Mar.11 Nis.11 Haz.11 Tem.11 Eyl.11 Eki.11 Ara.11 Oca.12 Mar.12 Nis.12 Haz.12 Tem.12 Eyl.12 Eki.12 Ara.12 Oca.13 Mar.13 Nis.13 Haz.13 Tem.13 Eyl.13 Eki.13 Ara.13 Mevsimsellikten Arındırılmış İşsizlik Oranı (%) Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 10 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 0 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 -12000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 -11000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 11 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 28.74 Şub.14 Şub.13 Ağu.13 -3 Şub.12 -60000 Ağu.12 7 Ağu.11 -50000 Şub.11 17 Şub.10 -40000 Ağu.10 27 Ağu.09 -30000 Şub.09 37 Şub.08 47 -20000 Ağu.08 -10000 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Türkiye'nin Net Dış Borç Stoku/GSYH (%) Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 12 2013 2012 2011 2010 2009 60 2001 200 2008 110 250 28.1 2007 300 160 2006 350 2005 400 45 40 35 30 25 20 15 10 5 0 2004 210 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Ağu.07 57 Şub.07 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Eyl.13 -5 Mar.14 Eyl.12 Mar.13 Eyl.11 Mar.12 Eyl.10 Mar.11 Eyl.09 Mar.10 Eyl.08 Mar.09 Eyl.07 Mar.08 Eyl.06 Mar.07 Mar.06 0 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.6 1.1 -2.71 0.25 82.3 Euro Bölgesi 0.5 0.5 1.86 0.25 -9.30 Almanya 1.4 0.90 6.95 0.25 102 1.10 -2.19 0.25 -20.20 0.30 -0.74 0.25 101.70 Fransa İtalya 0.80 -1.10 Macaristan 2.70 0.10 1.11** 2.60 -15.90 Portekiz 1.70 -0.10 -1.55 0.25 -28.70 İspanya -0.20 -0.20 -1.12 0.25 -8.30 Yunanistan -5.50 -0.90 -3.37 0.25 -59.70 İngiltere 2.70 1.70 -3.79 0.50 -5.00 Japonya 2.60 1.50 1.01 0.10 38.30 Çin 7.70 2.00 2.35 6.00 103.10 6.90 3.69 8.25 -- 6.73 -4.79 8.00 -- 10.75 108.80 5.50 -6.00 10.00 72.70 Rusya Hindistan 2.00 4.70 Brezilya 1.93 5.68 -2.41 G.Afrika 2.00 5.90 -3.39*** -6.1**** 4.40 8.39 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir. ***: 2011 verisi. **: 2010 verisi. ****: VakıfBank hesaplaması Türkiye 13 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 405 384 (2013. 4Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 4.4 (2013. 4Ç) 3.5 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 7.3 (Ocak 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 73.1 (Mart 2014) -- İşsizlik Oranı (%) 9.2 9.7 10.0 (Aralık 2013) 9.3 8.39 (Mart 2014) -- 12.31 (Mart 2014) -- 229,526 (28.03.2014) --- Fiyat Gelişmeleri TÜFE (y-y. %) ÜFE (y-y. %) 6.16 7.40 2.45 6.97 Parasal Göstergeler (Milyon TL) M1 167,404 225,331 M2 731,770 910,052 938,063 (28.03.2014) M3 774,651 950,979 980,075 (28.03.2014) -- Emisyon 54,565 67,756 70,561 (28.03.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 105,897 (28.03.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 8.00 (04.04.2014) -- TRLIBOR O/N 5.78 8.05 12.07 (04.04.2014) -- 4,877 (Ocak 2014) 56,000 Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 İthalat 236,545 252,140 18,250 (Şubat 2014) İhracat 152,462 152,803 13,150 (Şubat 2014) --- Dış Ticaret Açığı 84,083 99,337 5,099 (Şubat 2014) 94,500 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 407.1 (Şubat 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 192.9 (Şubat 2014) -- Kamu Net Borç Stoku 240.6 198.3 198.3 (2013. 4Ç) -- 34,424 (Şubat 2014) -- 32,756 (Şubat 2014) -- 1,668 (Şubat 2014) -- 4,994 (Şubat 2014) -- Kamu Ekonomisi (Milyon TL) Bütçe Gelirleri Bütçe Giderleri Bütçe Dengesi Faiz Dışı Denge 2012 Şubat 2013 Şubat 27,518 32,500 30,159 -2,641 5,973 33,948 -1,447 3,549 14 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr