Türkiye ekonomisi 2013`te %4.0 büyüdü.

advertisement

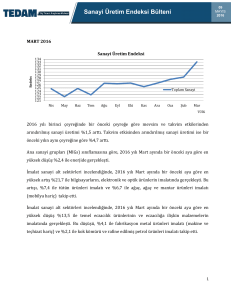

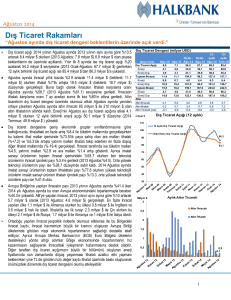

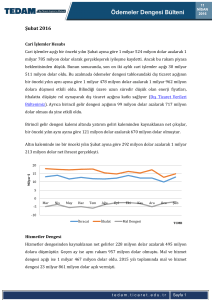

Türkiye ekonomisi 2013’te %4.0 büyüdü. Gayri Safi Yurtiçi Hasıla (GSYH) 2013 yılının son çeyreğinde geçen yılın aynı çeyreğine göre sabit fiyatlarla %4.4 artarak %3.8 düzeyindeki beklentimizin ve %4.0 seviyesindeki piyasa beklentisinin üzerinde gerçekleşti. TÜİK tarafından yayımlanan verilerde, 2013’ün ilk üç çeyreği ve 2012 yılına ilişkin güncellemeler dikkati çekti. Buna göre, 2013 yılı birinci çeyrek büyüme oranı %3.0’ten %2.9’a, üçüncü çeyrek büyüme oranı ise %4.4’ten %4.3’e revize edildi. 2012 yılı ikinci ve üçüncü çeyrek verilerinde yapılan güncellemeler ile 2012 yılı reel büyüme oranı %2.2’den %2.1’e geriledi. Bu rakamlarla Türkiye ekonomisi 2013 yılını %4.0 oranında büyüyerek, %3.6 seviyesindeki Orta Vadeli Program (OVP) hedefinin üzerinde bir büyüme performansı ile tamamladı. Bu sonuçlarla, Türkiye’nin GSYH’sı 2013 yılında reel olarak 122.4 milyar TL’ye ulaştı. GSYH cari fiyatlarla ise 2012 yılına göre %10.2 artışla 1 trilyon 561. 5 milyar TL’ye ulaştı. Reel GSYH (y-y,%) Mevsim ve Takvim Etkilerinden Arındırılmış GSYH (ç-ç,%) 20 10 4.4 0 0.5 -10 -20 Kaynak: TÜİK 2013’ün dördüncü çeyreğinde takvim etkisinden arındırılmış GSYH, 2012 yılının son çeyreğine göre %4.7 büyüyerek 2012’nin son çeyreğinde başladığı artış eğilimini sürdürdü. Mevsim ve takvim etkisinden arındırılmış GSYH ise bir önceki çeyreğe göre %0.5 arttı. 2013’ün ilk üç çeyreğinde ortalama %1.4 artan mevsim ve takvim etkilerinden arındırılmış GSYH, son çeyrekte artan büyüme temposunda büyük ölçüde mevsimsel faktörlerin etkili olduğuna işaret ediyor. 2012 yılının son çeyreğinde azalan büyüme performansına bağlı oluşan baz etkisinin 2013 yılı büyüme oranına olumlu yansıdığı da ayrıca dikkati çekiyor. Harcamalar Yöntemi ile GSYH Harcama Bileşenleri Büyüme Hızları (%) 50 40 30 20 10 0 -10 Hanehalkı Tüketimi Yatırım İthalat Kaynak: TÜİK 2013-III Kamu Tüketimi İhracat GSYİH (%) 2013-IV 2013-II 2013-I 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-III 2011-I 2011-II 2010-IV 2010-III -20 Reel büyüme verileri harcamalar yönetimiyle incelendiğinde, ilk olarak, kamu kesimi harcamalarındaki artış göze çarpıyor. Üçüncü çeyrekte reel olarak %1.7 artan kamunun tüketim harcamaları dördüncü çeyrekte %6.8 artarken, yatırım harcamaları %11.5 arttı. İlk üç çeyrekteki yıllık artış ortalaması %32 olan kamunun yatırım harcamalarının, artış hızındaki yavaşlamaya karşın, ilk yarıda küçülen ve üçüncü çeyrekte %3.6 artan özel sektör yatırım harcamaları son çeyrekte biraz daha hız kazanarak %4.9 arttı ve 2011’in üçüncü çeyreğinden bu yana en hızlı performansını yakaladı. İlk yarıda yıllık bazda ortalama %5.1 artan hanehalkı tüketim harcamaları ise üçüncü çeyrekteki %4.5 oranındaki artışın ardından son çeyrekte %4.8 büyüme yakaladı. Bu rakamlara göre, reel yurtiçi tüketim harcamaları dördüncü çeyrekte %5.5 artarken, 2013 yılının genelinde yıllık bazda %4.8 arttı. Net ihracatın büyümeye negatif katkısı son çeyrekte üçüncü çeyreğe kıyasla yükseldi. İkinci yarıda küçülmeye başlayan mal ve hizmet ihracatı üçüncü çeyrekteki %2.3’lük daralmanın ardından son çeyrekte %1.5 oranında yavaşladı. Buna karşın, ilk üç çeyrekte yıllık artış ortalaması %8.2 olan ithalat son çeyrekte %9.3 arttı. Harcamalar yöntemiyle GSYH verilerine genel olarak bakıldığında, kamu yatırımlarının GSYH içindeki payı ve yıllık artış hızının yavaşlamaya devam ettiği ve özel sektör yatırımlarında üçüncü çeyrekte yaşanan belirgin toparlanmanın sürdüğü görülüyor. Dördüncü çeyrek GSYH verileri, hanehalkı tüketim harcamaları ılımlı artışını korurken, kamu kesimi mal ve hizmet alımlarının büyüme hızının ve büyümeye katkısının üçüncü çeyreğe kıyasla arttığını ortaya koyuyor. Stoklardaki değişimin büyümeye katkısının ise üçüncü çeyreğe göre gerileyerek 1.4 puana indiği göze çarpıyor. GSYH verilerinde dikkat çeken bir diğer husus ise, TL’nin 2013 yılının ikinci çeyreğinden itibaren değer kaybetme eğiliminde olmasına rağmen, net ihracatın büyümeye negatif katkısının üçüncü çeyrekte %3.4’ten %2.2’ye gerilemesine karşılık, dördüncü çeyrekte tekrar artarak 3 puana çıkması. Bu sonucu GSYH’daki mevsimsel canlanmanın ve kredi genişlemesinde sert bir düşüş yaşanmamasının bir sonucu olarak yorumlamak doğru olacaktır. Döviz kurundaki yükselişin net ihracatın büyümeye katkısını artırıcı etkisinin 2014 yılında daha belirgin şekilde hissedilmesini bekliyoruz. Üretim Yöntemi ile GSYH Sektörel Büyüme Hızları (%) Reel GSYH verileri üretim yöntemiyle incelendiğinde, 2013 yılı dördüncü çeyreğinde geçen yılın aynı dönemine göre en hızlı büyüyen sektörün, mali aracı kuruluşlar olduğu dikkat çekiyor. GSYH içindeki %12.7’lik payı ile dördüncü en büyük sektör olan mali sektör, 2013 yılı reel büyüme performansı açısından da %9.8 oranındaki büyümesi ile en hızlı Tarım Sanayi İnşaat büyüyen sektör oldu. 2013 rakamları ile Ticaret Ulaştırma GSYİH (%) sektör ayrıca, 2007 yılından bu yana en Kaynak: TÜİK hızlı yıllık büyüme performasını kaydetti. Dördüncü çeyrek büyüme performansı açısından ikinci sırada gelen sektör %6.9 oranındaki yıllık reel büyüme ile gayrimenkul kiralama ve iş faaliyetleri sektörü oldu. 2013 yılı performansına baktığımızda ise 2012 yılına göre reel olarak %9.2 büyüyen oteller ve lokantalar sektörü ikinci sırada dikkatimizi çekerken, bu sektörü yıllık bazda %7.1 büyüyen inşaat sektörü izledi. GSYH içinde %24.3 oranındaki payı ile en büyük sektör olan imalat sanayi, 2013 yılının son çeyreğini %4.8 yıllık büyüme ile yatay tamamlarken, 2013 yılı genelinde 2012 yılına göre %3.8 büyüyerek geçmiş yıllar ortalaması olan %4.1’e yakın bir tempo sergiledi. 2013-IV 2013-III 2013-I 2013-II 2012-IV 2012-II 2012-III 2012-I 2011-IV 2011-II 2011-III 2011-I 2010-III 2010-IV 30.0 25.0 20.0 15.0 10.0 5.0 0.0 -5.0 -10.0 -15.0 -20.0 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 2 Sektörlerin çoğunda 2013 yılı üçüncü çeyreğindeki performansın üzerinde bir aktivite gerçekleşti. 2013 yılı büyüme oranları için de benzer bir tespitte bulunabiliriz. Öte yandan, en büyük beşinci sektör olan tarımın son çeyrekteki azalan performansı ve 2012 yılı ile aynı seviyede gerçekleşen 2013 yılı yıllık reel büyüme performansına dikkat çekmekte fayda var. Sektörde 2013 yılı içinde gözlenen söz konusu ivme kaybında baz etkisinin de belirleyici olduğunu vurgulamak gerek. Harcama Kalemleri ve Sektörlerin Büyümeye Katkıları Tablo 1: Harcama Kalemlerinin Büyümeye Katkıları GSYH içindeki Payı (%) 2013 Tüketim Büyümeye Katkısı (puan) 2011 2012 Q1 2013 Q2 2013 Q3 2013 Q4 2013 2013 81.8 5.8 4.1 3.7 5.0 3.4 4.3 4.1 Hanehalkı 70.9 5.3 3.4 3.0 4.2 3.2 3.4 3.4 Kamu 10.9 0,5 0.6 0.7 0.8 0.2 0.9 0.6 24.7 4.3 -0.7 0.4 0.9 1.3 1.6 1.1 Özel 19.9 4.4 -1,1 -1.0 -0.2 0.7 0.9 0.1 Kamu 4.8 -0.1 0.4 1.4 1.1 0.7 0.6 0.9 Stok Değişimi 0.1 -0.2 -1.5 0.1 2.9 1.9 1.4 1.6 Net İhracat -1.7 -1.1 4.0 -0.7 -3.4 -2.2 -3.0 -2.3 İhracat 26.2 1.9 3.9 1.3 0.0 -0.6 -0.4 0.0 İthalat -29.0 -3.0 -0.1 -2.0 -3.4 -1.5 -2.6 -2.4 Yatırım Kaynak: TÜİK, VakıfBank 2013 yılında büyüme en yüksek katkı 4.1 puan ile tüketim harcamalarından geldi. GSYH’nın %71’ini oluşturan tüketim harcamalarının katkısı yılın son çeyreğinde 0.2 puan artışla 3.4 oldu. GSYH’nın yaklaşık %25’ini oluşturan ve 2012’de büyümeye 0.7 puan negatif katkıda bulunan toplam yatırımlar, 2013’te 1.1 puan katkı sağladı. 2012’de büyümeye 1.5 puan negatif katkı yapan stok değişimi 2013’te 1.6 puan pozitif katkıda bulundu. Net ihracatın 2012’deki 4 puanlık pozitif katkısı ise 2013’te -2.3’e dönüştü. Tablo 2’de yer alan sektörlerin GSYH’ya katkılarını incelediğimizde ise mali sektörden gelen 1.2 puanlık katkı ilk olarak dikkatimizi çekiyor. Hemen hemen tüm sektörlerin GSYH’ya katkısı 2013’te 2012 yılına göre artarken enerji sektöründen 2012 yılında gelen 0.1 puanlık katkının 2013’te ortadan kalktığı dikkatimizi çekiyor. Toptan ve perakende ticaret, imalat sanayi ve inşaat sektörlerinin GSYH’ya katkılarında 2012’ye göre gerçekleşen artışın diğer sektörlere göre nispeten belirgin olduğunu söyleyebiliriz. Sektörlerin gerek büyüme oranlarında gerekse büyümeye katkılarında 2012 yılına göre yaşanan toparlanmanın 2014 yılında büyüme üzerindeki riskler nedeniyle devam edeceğini söylemek ise şu an için güç. 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Tablo 2: Sektörlerin Büyümeye Katkısı (2013 Q3) Pay (%) Büyüme Oranı (y-y, %) GSYH Büyüme Oranına Katkısı (puan) 2013 2012 2013 2012 2013 İmalat Sanayi 24.3 1.7 3.8 0.4 0.9 Ulaştırma, depolama ve haberleşme 14.8 3.1 3.2 0.5 0.5 Toptan ve Perakende Ticaret 12.8 0.0 4.9 0.0 0,6 Mali aracı kuruluşların faaliyetleri 12.7 3.2 9.8 0.4 1.2 İnşaat 5.9 0.6 7.1 0.0 0.4 Gayrimenkul, kiralama ve iş faaliyetleri 4.0 6.6 6.6 0.2 0.3 Konut Sahipliği 4.4 1.7 1.5 0.1 0.1 Tarım, avcılık ve ormancılık 8.9 3.1 3.1 0.3 0.3 Elektrik, gaz, buhar ve sıcak su ür. ve dağ. 2.0 3.5 1.4 0.1 0.0 Kaynak: TÜİK, Vakıfbank Sonuç 2013 yılı büyüme verilerini genel olarak değerlendirdiğimizde, özel sektör yatırım harcamalarında üçüncü çeyrekte görülen artışın sürmesi buna karşılık kamu yatırımlarının görece hız kesmesi, toplam yurtiçi tüketim harcamalarının geçmiş yıllar ortalaması olan %4’ün üzerinde artması ve net ihracatın büyümeye negatif katkısının artarak devam etmesi önemli noktalar olarak karşımıza çıkıyor. 2012 yılının son çeyreğindeki düşük büyüme performansına bağlı olarak baz etkisinin 2013 büyüme oranlarını artırıcı rol oynaması ve mevsimsel faktörlerin olumlu etkisi büyümenin 2013 yılının son çeyreğinde ve beklenenin üstünde gerçekleşmesinde etkili oldu. Türkiye ekonomisi bu verilerle 2014 yılına artan bir performansla girmiş oldu. 2014’ün ilk çeyreğinde yerel seçimler nedeniyle artan harcamaların, piyasalardaki belirsizlik atmosferine rağmen iç talebi desteklemiş olması mümkün görünüyor. Ocak ayı sanayi üretimi ile Şubat ve Mart aylarına ilişkin diğer öncül göstergeler, beklentilerdeki değişime rağmen, ekonomik aktivitede bir yavaşlama olmadığına işaret ediyor. Türkiye’nin 2014 yılında iki önemli seçim gerçekleştiriyor olması, ekonominin yurt dışı konjonktürdeki değişimlere karşı hassasiyetini biraz daha artırıyor. Ağustos ayında yapılacak Cumhurbaşkanlığı seçimleri ile 2015 yılında yapılacak genel seçimlere kadar olan süreçte ikinci önemli aşamayı yaşayacak olan Türkiye’nin 2014 büyüme temposuna ilişkin en önemli riski, ABD’de altı yıldır süren parasal genişlemenin sona ermesi oluşturuyor. ABD Merkez Bankası Fed’in varlık alımlarını azaltım sürecini 2014 yılında sona erdirmesi bekleniyor. Bu sürecin olumlu ekonomik görünüme bağlı olarak kısalması gelişmekte olan ülkelerle birlikte Türkiye’den fon çıkışlarını gündeme getirecektir. Uluslararası likiditenin gelişmekte olan ülkelerden uzaklaşma hızının artması Türk firmaları için borçlanma ve yatırım imkanlarının azalması anlamına gelecektir. VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul 4 TCMB’nin Ocak ayındaki sert faiz artırımının enflasyondaki artışı beklendiği şekilde baskılayabilmesi halinde, yılın ikinci yarısında zorunlu karşılık oranları ve Rezerv Opsiyon Mekanizması aracılığı ile bankacılık sektörü kredilerini genişleterek büyümeyi destekleyici önlemleri devreye sokması mümkün olacaktır. En büyük dış ticaret ortağımız olan Euro Bölgesi ekonomisinin beklenen canlanmayı gerçekleştirebilmesi dış talebin büyümeye katkısını artırarak 2014 büyüme performansını ayrıca olumlu etkileyebilecektir. Ancak, Euro Bölgesi’nin toparlanma hızına ilişkin halen var olan riskler göz ardı edilmemeli. Özetleyecek olursak: Halen 2014 yılı ilk çeyreğine ilişkin yayımlanmış veriler büyüme temposunda bir yavaşlamaya işaret etmiyor. Ancak, faiz oranları ve kurdaki hızlı artışın ekonomik aktiviteyi baskılayıcı etkisi önümüzdeki aylardan itibaren belirgin hale gelebilir. Fed’in parasal genişlemeyi bitirme sürecinde olması ve faiz oranlarını beklenenden erken artırma olasılığının gündemde olması piyasa faizlerini yukarı çekebilir. Bu durum Türkiye’de de büyümeyi baskılayıcı rol oynayacaktır. Bu doğrultuda Türkiye’nin büyüme performansı üzerindeki aşağı yönlü risklerin oldukça yüksek olduğunun altını çizmekte fayda var. Ancak, mevcut göstergeler şu an için büyüme hızının 2014 yılında %2 seviyelerine gerileyeceğine dair belirgin sinyaller içermiyor. Bu nedenle, mevcut güçlü aşağı yönlü riskler altında %3.5 seviyesindeki 2014 büyüme beklentimizi koruyoruz. 5 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Haftalık Veri Takvimi (31 Mart – 04 Nisan 2014) Tarih 01.04.2014 Ülke Önceki Beklenti Türkiye PMI İmalat Endeksi (Mart) 53.4 -- ABD PMI İmalat Endeksi (Mart) 55.5 55.9 ISM İmalat Endeksi (Mart) 53.2 54.0 PMI İmalat Endeksi (Mart) 53.0 53.0 İşsizlik Oranı (Şubat) %12.0 %12.0 İşsizlik Oranı (Mart) 6.8% 6.8% PMI İmalat Endeksi (Mart) 53.8 53.8 Fransa PMI İmalat Endeksi (Mart) 51.9 51.9 İtalya İşsizlik Oranı (Şubat) %12.9 %12.9 PMI İmalat Endeksi (Mart) 52.3 52.0 İngiltere PMI İmalat Endeksi (Mart) 56.9 56.6 Japonya Tankan büyük şirketler endeksi (1.çeyrek) 16 19 ABD ADP Özel istihdam (Mart) 139 Bin 190 Bin ISM New York Endeksi (Mart) 57.0 -- Fabrika Siparişleri (Şubat) -%0.7 %1.2 Euro Bölgesi ÜFE (Şubat, y-y) -%1.4 -%1.6 Türkiye TÜFE (Mart, y-y) %7.89 %8.37 ÜFE (Mart, y-y) %12.40 -- -39.1 Milyar $ -38.5 Milyar $ 311 Bin 318 Bin PMI Hizmetler Endeksi (Mart) 55.5 55.7 PMI Hizmetler Endeksi (Mart) 52.4 52.4 %0.25 %0.25 Euro Bölgesi Almanya 02.04.2014 03.04.2014 ABD Açıklanacak Veri Dış Ticaret Dengesi (Şubat) Haftalık İşsizlik Maaşı Başvuruları Euro Bölgesi ECB Toplantısı ve Faiz Kararı (Nisan) 6 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 4.4 5 10 0 -5 5 -10 0 -15 -5 1999Ç2 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 -20 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi Ulaştırma Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) Harcama Bileşenleri Büyüme Hızları (%) 50 30 Ticaret Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) 40 İnşaat 20 7 15 5 3 10 20 1 5 Oca.14 Eki.13 Nis.13 Tem.13 Eki.12 Oca.13 Tem.12 Nis.12 Oca.12 Eki.11 Tem.11 -5 Nis.11 -5 Tem.10 -10 -3 Eki.10 0 -1 0 Oca.11 10 Kaynak: TÜİK Tüketim Kaynak: TÜİK Devlet Yatırım İhracat İthalat Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) 190 170 150 130 110 Kaynak: OSD, VakıfBank 70 Eki.08 Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Şub.01 Ağu.01 Şub.02 Ağu.02 Şub.03 Ağu.03 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 90 Kaynak:TÜİK 7 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi 60 PMI Imalat Endeksi 55 50 45 40 35 30 Kaynak:Reuters 8 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 15 10 8.43 05 00 Kaynak: TCMB Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 30.09.2005 31.03.2006 29.09.2006 30.03.2007 28.09.2007 31.03.2008 30.09.2008 31.03.2009 30.09.2009 31.03.2010 30.09.2010 31.03.2011 30.09.2011 31.03.2012 30.09.2012 31.03.2013 29.09.2013 31.03.2014 260 240 220 200 180 160 140 120 100 Gıda 35.00 Enerji Tüfe 30.00 25.00 20.00 15.00 10.00 5.00 0.00 Kas.08 Şub.09 May.09 Ağu.09 Kas.09 Şub.10 May.10 Ağu.10 Kas.10 Şub.11 May.11 Ağu.11 Kas.11 Şub.12 May.12 Ağu.12 Kas.12 Şub.13 May.13 Ağu.13 Kas.13 Şub.14 UBS Emtia Fiyat Endeksi (sağ eksen) Kaynak: TCMB Kaynak: Bloomberg Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 130 125 7.31 120 115 110 105 101.48 Şub.14 Ağu.13 Şub.13 Ağu.12 Şub.12 Ağu.11 Şub.11 Ağu.10 Şub.10 Ağu.09 Şub.09 100 Ağu.08 6.69 Şub.08 9.5 9 8.5 8 7.5 7 6.5 6 5.5 5 135 Kaynak: TCMB Kaynak: TCMB 9 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı İşgücüne Katılma İşgücü Arzı (kişi) Oranı (%) İstihdam Oranı Edilenler İstihdam (%) (kişi) İşsizlik Oranı (%) 17 15 13 11 09 07 Kaynak: TÜİK 53.00 31,000 51.00 29,000 49.00 47.00 27,000 45.00 25,000 43.00 41.00 23,000 39.00 21,000 37.00 35.00 19,000 Tem.08 Eyl.08 Eki.08 Ara.08 Oca.09 Mar.09 Nis.09 Haz.09 Tem.09 Eyl.09 Eki.09 Ara.09 Oca.10 Mar.10 Nis.10 Haz.10 Tem.10 Eyl.10 Eki.10 Ara.10 Oca.11 Mar.11 Nis.11 Haz.11 Tem.11 Eyl.11 Eki.11 Ara.11 Oca.12 Mar.12 Nis.12 Haz.12 Tem.12 Eyl.12 Eki.12 Ara.12 Oca.13 Mar.13 Nis.13 Haz.13 Tem.13 Eyl.13 Eki.13 Ara.13 Mevsimsellikten Arındırılmış İşsizlik Oranı (%) Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 10 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 0 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 -12000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 -11000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 11 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 27.30 Şub.14 Şub.13 Ağu.13 -3 Şub.12 -60000 Ağu.12 7 Ağu.11 -50000 Şub.11 17 Şub.10 -40000 Ağu.10 27 Ağu.09 -30000 Şub.09 37 Şub.08 47 -20000 Ağu.08 -10000 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Türkiye'nin Net Dış Borç Stoku/GSYH (%) Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 12 2012 2011 2010 2009 60 2001 200 2008 110 250 2007 300 160 2006 350 2005 400 45 40 35 30 25 20 15 10 5 0 2004 210 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Ağu.07 57 Şub.07 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Eyl.13 -5 Mar.14 Eyl.12 Mar.13 Eyl.11 Mar.12 Eyl.10 Mar.11 Eyl.09 Mar.10 Eyl.08 Mar.09 Eyl.07 Mar.08 Eyl.06 Mar.07 Mar.06 0 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler ABD Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi 2.6 1.1 -2.71 0.25 82.3 -9.30 Euro Bölgesi 0.5 0.5 1.86 0.25 Almanya 1.4 0.90 6.95 0.25 99 Fransa 0.80 1.10 -2.19 0.25 -20.20 İtalya -1.10 0.30 -0.74 0.25 101.70 Macaristan 2.70 0.10 1.11** 2.60 -15.90 Portekiz 1.70 -0.10 -1.55 0.25 -28.70 İspanya -0.20 -0.20 -1.12 0.25 -8.30 Yunanistan -5.50 -0.90 -3.37 0.25 -59.70 İngiltere 2.70 1.70 -3.79 0.50 -5.00 38.30 Japonya 2.60 1.50 1.01 0.10 Çin 7.70 2.00 2.35 6.00 101.10 Rusya 1.20 6.20 3.69 8.25 -- Hindistan 4.70 7.24 -4.79 8.00 -- Brezilya 1.93 5.68 -2.41 10.75 108.80 G.Afrika 2.00 5.90 -3.39*** 5.50 -7.00 10.00 72.70 -6.1**** 4.40 7.89 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir. ***: 2011 verisi. **: 2010 verisi. ****: VakıfBank hesaplaması Türkiye 13 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 405 384 (2013. 4Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 4.4 (2013. 4Ç) 3.5 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 7.3 (Ocak 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 73.1 (Mart 2014) -- İşsizlik Oranı (%) 9.2 9.7 10.0 (Aralık 2013) 9.3 7.89 (Şubat 2014) -- 12.40 (Şubat 2014) -- 228,965 (21.03.2014) --- Fiyat Gelişmeleri TÜFE (y-y. %) ÜFE (y-y. %) 6.16 7.40 2.45 6.97 Parasal Göstergeler (Milyon TL) M1 167,404 225,331 M2 731,770 910,052 945,862 (21.03.2014) M3 774,651 950,979 988,809 (21.03.2014) -- Emisyon 54,565 67,756 70,945 (21.03.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 105,823 (21.03.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 8.00 (28.03.2014) -- TRLIBOR O/N 5.78 8.05 12.11 (28.03.2014) -- 4,877 (Ocak 2014) 56,000 Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 İthalat 236,545 252,140 18,250 (Şubat 2014) İhracat 152,462 152,803 13,150 (Şubat 2014) --- Dış Ticaret Açığı 84,083 99,337 5,099 (Şubat 2014) 94,500 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 403.0 (Şubat 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 182.8 (Şubat 2014) -- Kamu Net Borç Stoku 240.6 -- 198.0 (2013. 3Ç) -- 34,424 (Şubat 2014) -- 32,756 (Şubat 2014) -- 1,668 (Şubat 2014) -- 4,994 (Şubat 2014) -- Kamu Ekonomisi (Milyon TL) Bütçe Gelirleri Bütçe Giderleri Bütçe Dengesi Faiz Dışı Denge 2012 Şubat 2013 Şubat 27,518 32,500 30,159 -2,641 5,973 33,948 -1,447 3,549 14 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr