haftalık rapor

advertisement

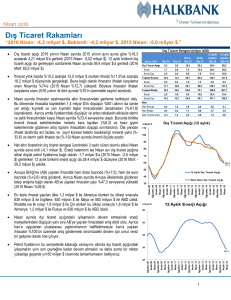

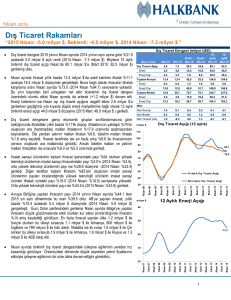

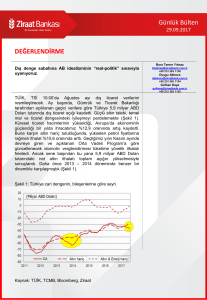

HAFTALIK RAPOR 20 Mayıs 2014 Cari işlemler dengesi yılın ilk çeyreğinde dış ticaretteki iyileşmeye paralel olarak toparlanmaya devam etti. Mart ayında cari işlemler açığı 3.2 milyar dolar ile piyasa beklentisine paralel gerçekleşti. Yılın ilk çeyreğinde cari işlemler dengesinde, BDDK’nın aldığı önlemler ve faizlerdeki yükseliş sebebiyle ithalatın daralması; Euro Bölgesi’ndeki görece toparlanmanın Avrupa Birliği ülkelerine yapılan ihracatı desteklemesi önemli gelişmelerin başında geldi. Bununla birlikte geçen yılın aynı döneminde cari açığı olumsuz yönde etkileyen altın ticaretinin 2014 yılının ilk çeyreğinde cari açığa daraltıcı yönde katkı sağlaması cari işlemler açığının toparlanmasında etkili olan unsurlardan biri olarak karşımıza çıkıyor. Bu haftaki raporumuzda yılın ilk çeyreğinde dış ticaretteki iyileşmeye paralel olarak toparlanmasına devam eden cari işlemler dengesindeki gelişmeleri yakından inceleyeceğiz. Cari İşlemler Açığı (yıllık, milyar $) 80 60 40 20 0 Kaynak: TCMB Merkez Bankası tarafından açıklanan verilere göre Mart ayında cari işlemler açığı, bir önceki yılın aynı ayına göre %43.4 oranında gerileyerek 3.2 milyar dolar ile 3.1 olan beklentimizin üzerinde açıklandı (piyasa beklentisi: 3.2 milyar dolar). Böylece yıllıklandırılmış verilerle 2013 yılının Mart ayında 48.7 milyar dolar olan cari işlemler açığı 2014 yılının Mart ayında 59.9 milyar dolara yükseldi. Mart ayı cari işlemler açığındaki dengelenmede dış ticaretin özellikle ihracat tarafında görülen toparlanma öncelikli olarak belirleyici oldu. Bununla birlikte Mart ayında altın ihracatının geçen yılın aynı ayına göre 1.02 milyar dolar seviyesinde (%218.6) artış kaydederken altın ithalatının %77.2 azalması, dış ticaret kanalı ile cari işlemler açığının daralmasında etkili olan diğer bir faktör oldu. Ayrıca ödemeler dengesi bilançosunun alt kalemleri itibarıyla, hizmetler dengesinde yer alan turizm gelirlerine baktığımızda yıllık bazda bir artış olduğunu görüyoruz. 2013 yılı Aralık ayından bu yana gelişme gösteren turizm gelirleri, Mart ayında 1.6 milyar dolar seviyesine yükselerek geçen yılın aynı dönemine göre %7.1 artış gösterdi. Cari İşlemler Dengesi ( Milyar $, 3 aylık ort.) Altın Hariç Cari İşlemler Dengesi (Milyar $, 3 aylık ort.) Enerji Hariç Cari İşlemler Dengesi (Milyar $, 3 aylık ort.) 3 1 -1 -3 -5 -7 Kaynak: TCMB Mar.14 Eyl.13 Ara.13 Haz.13 Mar.13 Eyl.12 Ara.12 Haz.12 Mar.12 Eyl.11 Ara.11 Haz.11 Ara.10 Mar.11 Eyl.10 Haz.10 Mar.10 Eyl.09 Ara.09 -9 Mart ayında dış ticaret açığının toparlanmasında önemli rol oynayan altın ticareti, cari işlemler açığının dengelenmesinde de belirleyici olan faktörlerin başında geldi. Cari işlemler açığında 3 aylık ortalama verilere bakıldığında, bir önceki yılın aynı dönemine göre %30.8 oranında gerilemeyle yılın başından itibaren yaşanan gelişmenin Mart ayında da sürdürüldüğü görülüyor. Buna paralel olarak altın hariç cari işlemler açığında da 3 aylık ortalama verileriyle geçen yılın aynı dönemine göre %13.9 seviyesinde düşüş yaşandı. Ancak 3 aylık ortalama verilerle Mart ayında bir önceki aya göre 1.5 milyar dolar artan enerji hariç cari işlemler fazlasının Mart ayı cari işlemler açığındaki dengelenmede önemli bir katkısı olduğu dikkat çekiyor. Cari İşlemler Dengesi (milyar $, 3 aylık har.ort.) Altın Hariç İhracat (milyar $, 3 aylık ort.) İhracat (milyar $, 3 aylık ort.) Arındırılmamış Kaynak: TCMB, Vakıfbank Eki.13 Ağu.12 Mar.13 Haz.11 Oca.12 Nis.10 Kas.10 Eyl.09 Şub.09 Tem.08 Ara.07 May.07 14 13 12 11 10 9 8 7 6 Eki.06 Eyl.13 Mar.14 Eyl.12 Mar.13 Eyl.11 Mar.12 Eyl.10 Mar.11 Eyl.09 Mar.10 Eyl.08 Mar.09 Eyl.07 Mar.08 Eyl.06 Mar.07 Mar.06 0 -1 -2 -3 -4 -5 -6 -7 -8 -9 Mar.06 Arındırılmış Kaynak:TÜİK, TCMB Cari işlemler dengesindeki gelişmelere mevsimsellikten arındırılmış 3 aylık hareketli ortalamalar itibarıyla bakıldığında toparlanmanın daha belirgin olduğu görülüyor. Cari işlemler açığındaki toparlanmaya katkısı büyük olan dış ticaret gelişmelerindeki iyileşmede önemli rol oynayan ihracatın altın hariç 3 aylık hareketli ortalamasına baktığımızda ise, Şubat ayında başlayan ivme kaybının Mart ayında da devam ettiğini görüyoruz. Bu doğrultuda mevsimsellikten arındırılmış verilerde toparlanma görülse de, altın hariç cari işlemler dengesindeki toparlanmanın daha sınırlı kalması cari işlemler dengesindeki halihazırdaki seyrin kalıcı olup olmadığı konusunda soru işareti oluşturuyor. Ödemeler bilançosunun finansman tarafına bakıldığında 2013 yılına göre belirgin bir 43.73 Doğrudan değişim olduğu görülüyor. ABD Merkez Portföy Bankası’nın (Fed) varlık alımlarında azaltıma 31.40 Diğer gitmesinin etkileri Mart ayında görülmeye 22.38 20.51 devam etti ve 2013 yılının Mart ayında 17.84 13.12 12.84 yıllıklandırılmış verilerle 43.7 milyar dolar 10.78 8.86 seviyesinde gerçekleşen portföy yatırımları 2014 yılında %70 oranında azalarak 13.1 2012 2013 2014 milyar dolara geriledi. Bununla birlikte, aylık Kaynak: TCMB rakamlar incelendiğinde ise portföy yatırımlarındaki azalışın yavaşlamaya başladığı görülüyor. Bu durum Fed’in çıkış stratejisinin fiyatlandığı gösteriyor. Diğer yatırımlar kaleminde de bir önceki yıla göre %34.6 oranında bir azalış gerçekleşti ve diğer yatırımlar 2014 yılının Mart ayında 20.5 milyar dolara indi. Bununla birlikte doğrudan yatırımlarda ise bir önceki yıla göre artış olduğunu görüyoruz. 12 aylık kümülatif rakamlara göre doğrudan yatırımlar 2013 yılının aynı dönemine göre %21.7 artarak 10.78 milyar dolara yükseldi. Finansman Hesabı (yıllık, milyar dolar, Mart ayları) 2 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Portföy yatırımlarının 2014 yılının Mart ayındaki sert gerilemesinde özellikle devlet iç 6 borçlanma senetleri (DİBS) piyasasındaki çıkışın etkili olduğu görülüyor. Mart ayında 4 yurtdışı yerleşiklerin devlet iç borçlanma 2 senetleri piyasasında 1.7 milyar dolar net satım gerçekleştirdiği görülüyor. Hisse senedi 0 piyasasında ise 811 milyon dolarlık alım olduğunu ancak bu rakamın geçmiş yıllara göre DİBS düşük kaldığını görüyoruz. Yıllıklandırılmış Hisse Senetleri (Sağ Eksen) Kaynak: TCMB veriler bazında bakıldığında da Mart ayında hisse senetlerinde bir önceki yılın aynı dönemine göre %85, DİBS’lerde ise %118 oranında bir gerileme olduğu dikkat çekiyor. Oca.14 Mar.14 8 Kas.13 Eyl.13 Tem.13 Mar.13 May.13 Oca.13 Kas.12 Eyl.12 Tem.12 Mar.12 Oca.12 May.12 Portföy Yatırımları (yıllık, milyar $) 30 25 20 15 10 5 0 -5 -10 Rezerv varlıklarda Mart ayında yeniden düşüş olduğunu görüyoruz. 2014 yılının Ocak ayındaki 5.8 milyar dolarlık azalışın ardından, Şubat ayında 1.6 milyar dolar artan rezerv varlıklar, Mart ayında ise 696 milyon dolar azaldı. Net Hata Noksan (milyon dolar, 3 aylık toplam) 6953 6635 5302 3071 353 -1204 -3997 -3317 -3860 Mart ayında net hata noksan kalemindeki belirgin yükseliş dikkat çekiyor. Şubat ayında 1.9 milyar dolar gerçekleşen net hata noksan kalemi Mart ayında 2.4 milyar dolar yükseldi. Net hata noksan kalemine çeyreklik bazda bakıldığında ise yükseliş, daha belirgin hale geliyor. 2013 yılının ilk çeyreğinde negatif gerçekleşen net hata noksan kalemi, 2014 yılının ilk çeyreğinde 6.6 milyara dolara yükselirken, bir önceki çeyreğe göre de yükseliş dikkat çekici. Kaynak: TCMB Sonuç olarak, cari işlemler açığı Mart ayında 3.2 milyar dolar ile beklentiler doğrultusunda gerçekleşti. Mart ayı cari işlemler dengesinde altın ihracatı yine önemli bir rol oynadı. Mart ayında portföy yatırımlarındaki düşüş dikkat çekici bir şekilde devam ederken, bu düşüşte DİBS piyasasından çıkışlar etkili oldu. Portföy yatırımlarının geçen seneye göre düşmesine karşın, uzun vadeli olması sebebiyle net doğrudan yatırımlarının yıllık bazda %10.8 artış göstermesi Türkiye ekonomisi güvenine ilişkin olumlu görünüyor. Diğer yandan son dönemde gelişmekte olan ülkelere artan ilgi, halihazırdaki portföy yatırımları seyrinin görece düzelmesine işaret olabilir. Ayrıca yılın ilk çeyreğinde net hata noksan kaleminde yaşanan artış da dikkat çekti. Önümüzdeki dönemde BDDK’nın tüketici kredilerine ilişkin düzenlemelerinin etkilerinin devam etmesi cari işlemler açığını olumlu etkilemeye devam edecektir. Ancak özellikle Nisan ayında gelişmekte olan ülkelere ilginin artması sonucu TL’de yaşanan değerlenme, önümüzdeki dönemde cari işlemler açığındaki toparlanmanın yavaşlamasına neden olabilir. Bunun sonucunda, cari işlemler açığının 2014 yılsonunda 51 milyar dolar seviyesinde gerçekleşmesinin ve GSYH’ye oranının %6.1’e gerilemesinin olası olduğunu düşünüyoruz. 3 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul Haftalık Veri Takvimi (19-23 Mayıs 2014) Tarih Ülke Açıklanacak Veri Önceki Beklenti 19.05.2014 Japonya Makine Siparişleri (Mart, a-a) -%8.8 %5.8 20.05.2014 Almanya ÜFE (Nisan, a-a) -%0.3 %0.0 İtalya Sanayi Siparişleri (Mart, a-a) -%3.1 -- Cari İşlemler Dengesi (Mart) 298 Milyon € -- 21.05.2014 Japonya Öncül Göstergeler Endeksi (Mart) 106.5 -- İngiltere TÜFE (Nisan, a-a) %0.2 %0.3 ÜFE (Nisan, a-a) %0.2 %0.2 -- -- 13.9 Milyar € -- -8.6 -8.3 1,446.3 Milyar ¥ 646.3 Milyar ¥ ABD FOMC Toplantı Tutanakları (Nisan) Euro Bölgesi Cari İşlemler Dengesi (Mart) Tüketici Güven Endeksi (Mayıs) Japonya 22.05.2014 BOJ Faiz Toplantısı -- -- Türkiye TCMB PPK Toplantısı (Mayıs) -- -- ABD Chicago Fed Ulusal Aktivite Endeksi (Nisan) 0.2 -- PMI İmalat Endeksi (Mayıs, öncül) 55.4 55.5 İkinci El Konut Satışları (Nisan, a-a) -%0.2 %2.2 Öncül Göstergeler Endeksi (Nisan) %0.8 %0.3 PMI İmalat Endeksi (Mayıs, öncül) 53.4 53.2 PMI Hizmetler Endeksi (Mayıs, öncül) 53.1 53.0 PMI İmalat Endeksi (Mayıs, öncül) 54.1 54.0 PMI Hizmetler Endeksi (Mayıs, öncül) 54.7 54.5 Euro Bölgesi Almanya 23.05.2014 Dış Ticaret Açığı (Nisan) Fransa İş Dünyası Güveni (Mayıs) ABD Yeni Konut Satışları (Nisan, a-a) Almanya İtalya 94 94 -%14.5 %10.7 GSYH (2014 1.çeyrek, y-y) %2.5 %2.5 IFO İş Dünyası Güven Endeksi (Mayıs) 111.2 110.9 Perakende Satışlar (Mart, y-y) -%1.0 -%1.0 4 VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 20 15 10 15 4.4 5 10 0 -5 5 -10 0 -15 -5 1999Ç2 1999Ç4 2000Ç2 2000Ç4 2001Ç2 2001Ç4 2002Ç2 2002Ç4 2003Ç2 2003Ç4 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 -20 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi İnşaat Ticaret Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) Harcama Bileşenleri Büyüme Hızları (%) 50 40 20 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 3 1 Tüketim Devlet Yatırım İhracat İthalat Mar.14 Ara.13 Eyl.13 Haz.13 Ara.12 Mar.13 Eyl.12 Haz.12 Mar.12 Eyl.11 Ara.11 Haz.11 Ara.10 Mar.11 Eyl.10 -1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 70000 60000 50000 40000 30000 20000 10000 0 Aylık Sanayi Ciro Endeksi (2010=100) 190 170 150 175.9 130 110 Kaynak: OSD, VakıfBank 70 Ara.08 Mar.09 Haz.09 Eyl.09 Ara.09 Mar.10 Haz.10 Eyl.10 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 Nis.01 Eki.01 Nis.02 Eki.02 Nis.03 Eki.03 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 90 Kaynak:TÜİK 5 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 85 80 75 70 65 60 55 Kaynak:Hazine Müsteşarlığı Kaynak: TCMB PMI Endeksi 60 PMI Imalat Endeksi 55 50 45 51.10 40 35 30 Kaynak:Reuters 6 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25 14 12 10 8 6 4 2 0 20 9.38 15 12.98 10 05 9.74 00 Kaynak: TCMB Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 -05 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 Kaynak: Bloomberg Enerji Tüfe Oca.09 Nis.09 Tem.09 Eki.09 Oca.10 Nis.10 Tem.10 Eki.10 Oca.11 Nis.11 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 29.09.2006 30.03.2007 28.09.2007 31.03.2008 30.09.2008 31.03.2009 30.09.2009 31.03.2010 30.09.2010 31.03.2011 30.09.2011 31.03.2012 30.09.2012 31.03.2013 29.09.2013 31.03.2014 260 240 220 200 180 160 140 120 100 Gıda 20 18 16 14 12 10 8 6 4 2 0 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) 135 8 7.21 125 7 120 115 110 105 Nis.14 Eki.13 Nis.13 Eki.12 Nis.12 Eki.11 Nis.11 Kaynak: TCMB Eki.08 Kaynak: TCMB Nis.08 100 Eki.10 107.94 5.5 Nis.10 6.66 Eki.09 6.5 6 130 Nis.09 7.5 7 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17 16 15 14 13 12 11 10 09 08 07 İstihdam Oranı (%) Kaynak: TÜİK Şub.14 Ağu.13 Şub.13 Ağu.12 Şub.12 Ağu.11 Şub.11 Ağu.10 Şub.10 Ağu.09 Şub.09 Ağu.08 Şub.08 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 8 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 0 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Mar.04 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 -12000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105 95 85 75 65 55 Kaynak: TCMB Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 9 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Eki.13 Nis.14 -3 Nis.13 -60000 Eki.12 7 Eki.11 -50000 Nis.12 17 Nis.11 -40000 Eki.10 27 Eki.09 -30000 Nis.10 37 Eki.08 -20000 Nis.09 47 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 10 2013 2012 2011 2010 2009 2008 2001 200 2007 250 28.1 2006 300 45 40 35 30 25 20 15 10 5 0 2005 350 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2003 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Eki.07 -10000 Nis.08 57 Nis.07 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nominal Faiz 25 25 20 20 15 15 10 10 5 5 0 0 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.13 Nis.14 Eki.12 Nis.13 Eki.11 Nis.12 Eki.10 Nis.11 Eki.09 Nis.10 Eki.08 Nis.09 Eki.07 Nis.08 Eki.06 Nis.07 Nis.06 -5 Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH* (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 2.3 2 -2.26 0.25 82.3 Euro Bölgesi 0.9 0.7 2.88 0.25 -8.60 Almanya 2.3 1.10 7.52 0.25 103 Fransa 0.80 0.80 -1.61 0.25 -21.70 İtalya -1.10 0.50 -1.99 0.25 105.40 Macaristan 3.50 -0.10 1.05** 2.50 -15.30 -0.10 -2.02** 0.25 -30.90 Portekiz 1.20 İspanya 0.60 0.40 0.70 0.25 -7.80 Yunanistan -5.50 -1.60 0.68 0.25 -55.00 İngiltere 3.10 1.80 -3.34 0.50 -3.00 Japonya 3.00 1.60 0.70 0.10 37.00 Çin 7.40 1.80 2.35** 6.00 107.90 Rusya 0.90 7.30 1.56 8.25 -- Hindistan 4.70 6.70 -1.99 8.00 -- Brezilya 1.93 6.28 -3.63 11.00 108.70 6.00 -5.24** 5.50 -6.00 10.00 78.50 G.Afrika 2.00 -7.9 4.40 9.38 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. **: 2012 verisi. Türkiye 11 Türkiye Makro Ekonomik Görünüm 2012 2013 En Son Yayımlanan 2014 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla. Milyon TL) 1 415 786 1 561 510 405 384 (2013 4Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%) 2.2 4.0 4.4 (2013 4Ç) 3.5 Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd) 2.5 3.4 4.2 (Mart 2014) -- Kapasite Kullanım Oranı (%) 74.2 74.6 74.4 (Nisan 2014) -- İşsizlik Oranı (%) 9.2 10.0 10.2 (Şubat 2014) 9.3 Fiyat Gelişmeleri TÜFE (y-y. %) 6.16 7.40 9.38 (Nisan 2014) 7.9 ÜFE (y-y. %) 2.45 6.97 12.98 (Nisan 2014) -- Parasal Göstergeler (Milyon TL) M1 167,404 225,331 220,204 (09.05.2014) -- M2 731,770 910,052 923,610 (09.05.2014) -- M3 774,651 950,979 966,905 (09.05.2014) -- Emisyon 54,565 67,756 70,776 (09.05.2014) -- TCMB Brüt Döviz Rezervleri (Milyon $) 100,320 112,002 108,952 (09.05.2014) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 3.50 8.00 (16.05.2014) -- TRLIBOR O/N 5.78 8.05 11.13 (16.05.2014) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 48,497 65,004 3,194 (Mart 2014) 51,000 İthalat 236,545 252,140 19,942 (Mart 2014) İhracat 152,462 152,803 14,747 (Mart 2014) --- Dış Ticaret Açığı 84,083 99,337 5,195 (Mart 2014) 86,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 386.5 403.0 409.0 (Mart 2014) -- Merkezi Yön. Dış Borç Stoku 145.7 182.8 189.2 (Mart 2014) -- Kamu Net Borç Stoku 240.6 198.3 198.3 (2013. 4Ç) -- Kamu Ekonomisi (Milyon TL) 2012 Nisan 2013 Nisan Bütçe Gelirleri 29,131 30,488 34,069 (Nisan 2014) -- Bütçe Giderleri 27,719 29,893 36,789 (Nisan 2014) -- Bütçe Dengesi 1,412 595 -2,720 (Nisan 2014) -- Faiz Dışı Denge 6,057 3,671 1,118 (Nisan 2014) -- 12 Vakıfbank Ek V konomik Araştırmalar ek konomik.arastirm malar@vakifbank k.com.tr Cem Eroğğlu Müdür cem.eroglu@va akifbank.com.tr Nazan Kılıç Müdür Yard dımcısı nazan.kilic@vakkifbank.com.tr Buket Alkkan Uzman buket.alkan@va akifbank.com.tr 0212‐398 19 03 Fatma Özzlem Kanbur Uzman fatmaozlem.kan nbur@vakifbank.com.tr 0212‐398 18 91 Sinem Ullusoy Uzman Yard dımcısı sinem.ulusoy@vakifbank.com.tr 0212‐398 19 05 Elif Engin n Uzman Yard dımcısı elif.engin@vakifbank.com.tr 0212‐398 18 92 0212‐398 18 98 0212‐398 19 02 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte vee bu rapor ve için ndeki bilgilerin Türkiye V kullanılm ması nedeniyle do oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b bu raporda yer alan bilgilerde daha önced den bilgilendirme e yapmaksızın kıs men veya tamam men değişiklik yap pma hakkına sahi ptir. Vakkıfbank Ekonom mik Araştırmalarr