haftalık rapor

advertisement

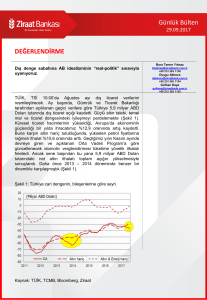

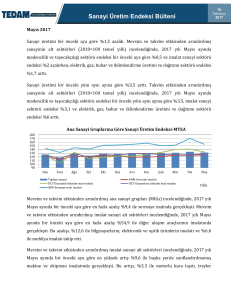

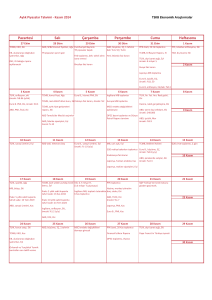

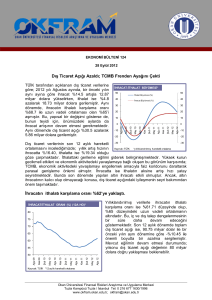

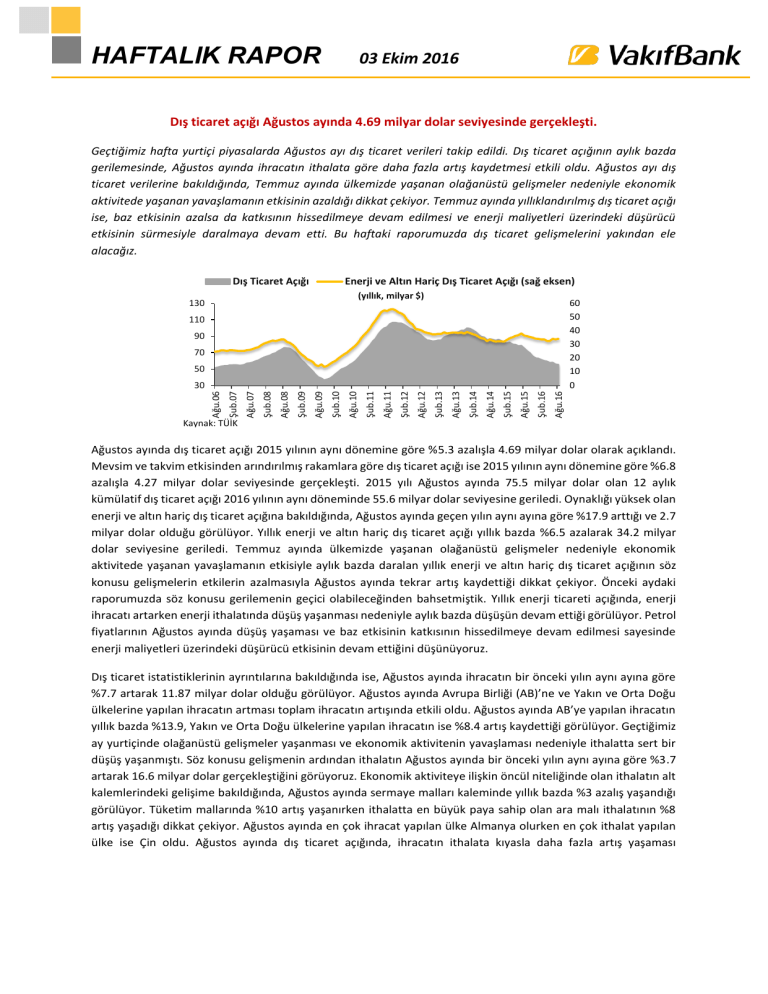

HAFTALIK RAPOR 03 Ekim 2016 Dış ticaret açığı Ağustos ayında 4.69 milyar dolar seviyesinde gerçekleşti. Geçtiğimiz hafta yurtiçi piyasalarda Ağustos ayı dış ticaret verileri takip edildi. Dış ticaret açığının aylık bazda gerilemesinde, Ağustos ayında ihracatın ithalata göre daha fazla artış kaydetmesi etkili oldu. Ağustos ayı dış ticaret verilerine bakıldığında, Temmuz ayında ülkemizde yaşanan olağanüstü gelişmeler nedeniyle ekonomik aktivitede yaşanan yavaşlamanın etkisinin azaldığı dikkat çekiyor. Temmuz ayında yıllıklandırılmış dış ticaret açığı ise, baz etkisinin azalsa da katkısının hissedilmeye devam edilmesi ve enerji maliyetleri üzerindeki düşürücü etkisinin sürmesiyle daralmaya devam etti. Bu haftaki raporumuzda dış ticaret gelişmelerini yakından ele alacağız. Dış Ticaret Açığı Enerji ve Altın Hariç Dış Ticaret Açığı (sağ eksen) (yıllık, milyar $) 130 60 50 40 30 20 10 0 110 90 70 50 Şub.16 Ağu.16 Şub.15 Ağu.15 Şub.14 Ağu.14 Ağu.13 Şub.13 Şub.12 Ağu.12 Şub.11 Ağu.11 Ağu.10 Şub.10 Şub.09 Ağu.09 Şub.08 Ağu.08 Ağu.07 Şub.07 Ağu.06 30 Kaynak: TÜİK Ağustos ayında dış ticaret açığı 2015 yılının aynı dönemine göre %5.3 azalışla 4.69 milyar dolar olarak açıklandı. Mevsim ve takvim etkisinden arındırılmış rakamlara göre dış ticaret açığı ise 2015 yılının aynı dönemine göre %6.8 azalışla 4.27 milyar dolar seviyesinde gerçekleşti. 2015 yılı Ağustos ayında 75.5 milyar dolar olan 12 aylık kümülatif dış ticaret açığı 2016 yılının aynı döneminde 55.6 milyar dolar seviyesine geriledi. Oynaklığı yüksek olan enerji ve altın hariç dış ticaret açığına bakıldığında, Ağustos ayında geçen yılın aynı ayına göre %17.9 arttığı ve 2.7 milyar dolar olduğu görülüyor. Yıllık enerji ve altın hariç dış ticaret açığı yıllık bazda %6.5 azalarak 34.2 milyar dolar seviyesine geriledi. Temmuz ayında ülkemizde yaşanan olağanüstü gelişmeler nedeniyle ekonomik aktivitede yaşanan yavaşlamanın etkisiyle aylık bazda daralan yıllık enerji ve altın hariç dış ticaret açığının söz konusu gelişmelerin etkilerin azalmasıyla Ağustos ayında tekrar artış kaydettiği dikkat çekiyor. Önceki aydaki raporumuzda söz konusu gerilemenin geçici olabileceğinden bahsetmiştik. Yıllık enerji ticareti açığında, enerji ihracatı artarken enerji ithalatında düşüş yaşanması nedeniyle aylık bazda düşüşün devam ettiği görülüyor. Petrol fiyatlarının Ağustos ayında düşüş yaşaması ve baz etkisinin katkısının hissedilmeye devam edilmesi sayesinde enerji maliyetleri üzerindeki düşürücü etkisinin devam ettiğini düşünüyoruz. Dış ticaret istatistiklerinin ayrıntılarına bakıldığında ise, Ağustos ayında ihracatın bir önceki yılın aynı ayına göre %7.7 artarak 11.87 milyar dolar olduğu görülüyor. Ağustos ayında Avrupa Birliği (AB)’ne ve Yakın ve Orta Doğu ülkelerine yapılan ihracatın artması toplam ihracatın artışında etkili oldu. Ağustos ayında AB’ye yapılan ihracatın yıllık bazda %13.9, Yakın ve Orta Doğu ülkelerine yapılan ihracatın ise %8.4 artış kaydettiği görülüyor. Geçtiğimiz ay yurtiçinde olağanüstü gelişmeler yaşanması ve ekonomik aktivitenin yavaşlaması nedeniyle ithalatta sert bir düşüş yaşanmıştı. Söz konusu gelişmenin ardından ithalatın Ağustos ayında bir önceki yılın aynı ayına göre %3.7 artarak 16.6 milyar dolar gerçekleştiğini görüyoruz. Ekonomik aktiviteye ilişkin öncül niteliğinde olan ithalatın alt kalemlerindeki gelişime bakıldığında, Ağustos ayında sermaye malları kaleminde yıllık bazda %3 azalış yaşandığı görülüyor. Tüketim mallarında %10 artış yaşanırken ithalatta en büyük paya sahip olan ara malı ithalatının %8 artış yaşadığı dikkat çekiyor. Ağustos ayında en çok ihracat yapılan ülke Almanya olurken en çok ithalat yapılan ülke ise Çin oldu. Ağustos ayında dış ticaret açığında, ihracatın ithalata kıyasla daha fazla artış yaşaması sonucunda yıllık bazda gerileme yaşandı. 2015 yılı Ağustos ayında %69 olan ihracatın ithalatı karşılama oranı ise 2016 yılı Ağustos ayında %71.7’ye yükseldi. Altın İhracatı Altın İthalatı (Ocak-Ağustos Dönemi, milyar dolar) 16 12 8 4 11.75 9.3 6.2 5.9 6.29 2.8 3.0 3.41 2.49 2.98 0 2012 2013 Kaynak: TÜİK 2014 2015 Ocak-Ağustos dönemi rakamları itibarıyla bakıldığında, 2012 yılında 9.3 milyar dolar seviyesinde gerçekleşen altın ihracatından sonra en yüksek altın ihracatının 2016 yılının ilk sekiz aylık döneminde gerçekleştiği dikkat çekiyor. Bununla birlikte söz konusu dönemde, son iki yıldır net altın ihracatçısı ülke konumuna yerleşildiği görülüyor. 2016 Temmuz ayında yaşanan iç gelişmeler ile bu gelişmelerin dış ticaret açığına yansımaları ve ekonomik aktivitedeki yavaşlama, yılın ilk çeyreğinden sonra ikinci çeyrekte yavaşlamaya başlayan büyümenin üçüncü çeyrekte aşağı yönlü baskı altında kalmasına neden olabilir. Ancak Ağustos ayında ihracat ve ithalatta yaşanan artışta da görüldüğü üzere, ekonomide yaşanan canlanmanın önümüzdeki aylarda da devam etmesi ve yurtdışında gelişmekte olan ülkelere yönelik oluşan olumlu algının sürmesi, yılın sonuna doğru büyümede yeniden bir toparlanmanın görülmesini sağlayabilir. Dış ticaret verileri Ocak-Ağustos dönemi itibarıyla incelendiğinde, ihracatın geçen yılın aynı dönemine göre %2.4, ithalatın ise %7.2 azaldığı görülüyor. Böylece dış ticaret açığı aynı dönemde %17.3 gerileyerek 37.5 milyar dolar oldu. İhracatın ithalatı karşılama oranı ise yılın ilk yedi ayında %71.3’e yükseldi. Mevsim ve takvim etkisinden arındırılmış seriye göre ise, ihracat Ağustos ayında bir önceki aya göre %10.5 arttı, ithalat ise %0.6 azaldı. Mevsim ve takvim etkisinden arındırılmış rakamlara göre dış ticaret açığı Ağustos ayında bir önceki aya göre %6.8 azalarak 4.3 milyar dolar oldu. Mevsim ve takvim etkisinden arındırılmış dış ticaret açığına 3 aylık ortalamalar itibarıyla bakıldığında, Mayıs ayı itibarıyla başlayan artışın Ağustos ayında da sürdüğü dikkat çekiyor. Sonuç olarak, 2015 yılı Ağustos ayında 4.95 milyar dolar olan dış ticaret açığı 2016 yılı Ağustos ayında 4.69 milyar dolara geriledi. 12 aylık kümülatif rakamlarla bakıldığında dış ticaret açığının yıllık bazda %26.4 gerilediği, OcakAğustos döneminde %17.3 düşüş yaşadığı görülüyor. Yıllıklandırılmış enerji hariç dış ticaret açığının yıllık bazda %35 daraldığı, Ocak-Ağustos döneminde ise %34 gerilediği dikkat çekiyor. 12 aylık kümülatif enerji-altın hariç dış ticaret açığının yıllık bazda %6.5 azaldığı, Ocak-Ağustos döneminde ise çok az daralma kaydettiği görülüyor. Bu durumun altın ihracatında yıllık bazdaki artıştan kaynaklandığını düşünüyoruz. Veriler çerçevesinde, enerji fiyatlarındaki düşük seyrin dış ticaret açığını olumlu yönde etkilediğini düşünüyoruz. Mevsim ve takvim etkisinden arındırılmış dış ticaret açığının 3 aylık ortalamasına bakıldığında ise, dış ticaret açığındaki toparlanmanın yerini son 4 aydır artışa bıraktığı görülüyor. Bugün açıklanan dış ticaret verilerine göre ihracatta ve ithalatta artış yaşanmış olması, Temmuz ayında ülkemizde yaşanan olağanüstü gelişmelerin etkisinin azaldığına işaret ediyor. Bununla birlikte ara malı ve tüketim malı ithalatında geçtiğimiz ayın aksine artış yaşanmasının ekonomik aktivitenin canlanma açısından olumlu olmasına rağmen sermaye malı ithalatındaki düşüşün azalsa da devam ettiğini görüyoruz. Söz konusu veriler kısa vadede ekonomik aktivitede canlanma olabileceğine işaret etse de, bu durumun orta ve uzun vadede ekonomik canlanma üzerinde riskler oluşturabilir. Eylül ayında 2008’den sonra ilk defa OPEC ülkelerinin ortak karar almasıyla petrol fiyatlarında artış yaşandığını görüyoruz. Söz konusu artışın enerji ithalatı kanalıyla dış ticaret açığı üzerinde artış baskısı yaratma ihtimali bulunuyor. Ancak küresel ekonominin bulunduğu koşullarda düşük bir büyümenin önemli bir risk unsuru olduğu göz önüne alınırsa, petrol fiyatlarında çok sert bir yükselişin yaşanmasını beklemiyoruz. Bu bağlamda, enerji ithalatının önümüzdeki dönemde dış ticaret açığı üzerinde önemli ölçüde olumsuz bir etkide bulunmasını beklemiyoruz. Türkiye’nin İran aleyhine doğalgaz fiyatının yüksek olduğu gerekçesiyle açtığı uluslararası tahkim davasını kazanması ve tahkim heyeti tarafından İran’dan ithal edilen doğal gaz fiyatında %10-15 aralığında indirim yapılmasını kararı alınması önümüzdeki aylarda ithalat kanalıyla dış ticaret dengesine olumlu yansıyabilir. Önemli ihracat ortağımız olan İngiltere ve Avrupa Birliği ile ticari ilişkilerimizin Brexit kararından uzun vadede nasıl etkileneceğine yönelik 2 belirsizlikler sürse de normalleşmeye başlayan Türkiye ile Rusya ilişkilerinin önümüzdeki dönemde daha da geliştirilmesi ihracatımıza katkıda bulunabilir. Ağustos ayında yaşanan olağanüstü gelişmeler sonucunda azalan dış ticaret açığının önümüzdeki dönemde ekonomik aktivitenin tekrar canlanmaya başlaması ile yükselişe geçmesini ve bu beklentilerimiz doğrultusunda, 2015 yılını 63.4 milyar dolar seviyesinde tamamlayan dış ticaret açığının 2016 yılında 61 milyar dolara gerilemesini bekliyoruz. 3 Haftalık Veri Takvimi (03 Ekim – 07 Ekim 2016) Tarih 03.10.2016 Ülke Türkiye Açıklanacak Veri -%0.29 %0.18 (Açıklandı.) ÜFE (Eylül, y-y) %0.08 %0.29 (Açıklandı.) İmalat PMI (Eylül) 47.0 48.3 (Açıklandı.) İmalat PMI (Eylül) 51.4 51.4 ISM İmalat Endeksi (Eylül) 49.4 50.3 Euro Bölgesi İmalat PMI (Eylül) 52.6 52.6 Almanya İmalat PMI (Eylül) 54.3 54.3 Fransa İmalat PMI (Eylül) 49.5 49.5 İtalya İmalat PMI (Eylül) 49.8 50.3 Bütçe Dengesi (Eylül) 05.10.2016 -6.7 Milyar Euro -- İngiltere İmalat PMI (Eylül) 53.3 52.1 Japonya İmalat PMI (Eylül) 50.3 -- Türkiye Reel Efektif Döviz Kuru (Eylül) 99.82 -- ABD ISM NewYork İmalat Endeksi (Eylül) 47.5 -- Euro Bölgesi ÜFE (Ağustos, y-y) -%2.8 -%2.1 Japonya Tüketici Güven Endeksi (Eylül) 42.0 41.5 ABD ADP Özel İstihdam (Eylül) 177 Bin Kişi 163 Bin Kişi -39.5 Milyar Dolar -39.2 Milyar Dolar Hizmet PMI (Eylül) 51.9 52.0 ISM Hizmet Endeksi (Eylül) 51.4 53.0 Fabrika Siparişleri (Ağustos) %1.9 -%0.2 Dayanıklı Mal Siparişleri (Ağustos) %0.0 %0.0 Hizmet PMI (Eylül) 52.1 52.1 Perakende Satışlar (Ağustos, y-y) %2.9 %1.5 Almanya Hizmet PMI (Eylül) 50.6 50.6 Fransa Hizmet PMI (Eylül) 54.1 54.1 İtalya Hizmet PMI (Eylül) 52.3 52.0 İngiltere Hizmet PMI (Eylül) 52.9 52.3 Japonya Hizmet PMI (Eylül) 49.6 -- ABD Haftalık İşsizlik Maaşı Başvuruları 254 Bin Kişi 255 Bin Kişi Euro Bölgesi ECB Toplantı Tutanakları -- -- Almanya Fabrika Siparişleri (Ağustos, a-a) %0.2 %0.3 ABD Tarımdışı İstahdam (Eylül) 151 Bin Kişi 170 bin Kişi %4.9 %4.9 -%1.5 %1.0 Dış Ticaret Dengesi (Ağustos) Euro Bölgesi 06.10.2016 07.10.2016 Beklenti TÜFE (Eylül, a-a) ABD 04.10.2016 Önceki İşsizlik Oranı (Eylül) Almanya Fransa Sanayi Üretim Endeksi (Ağustos, a-a) Dış Ticaret Dengesi (Ağustos) Cari İşlemler Dengesi (Ağustos) İngiltere -2.6 Milyar Euro -- Sanayi Üretim Endeksi (Ağustos, a-a) -%0.6 %0.6 Sanayi Üretim Endeksi (Ağustos, a-a) %0.1 %0.1 -4,502 £ -4,602 £ 100.0 101.6 Dış Ticaret Dengesi (Ağustos) Japonya -4,505 Milyon -3,850 Milyon Euro Euro Öncül Göstergeler Endeksi (Ağustos, öncül) 4 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 14 15.0 12 10.0 10 8 5.0 6 0.0 4 -5.0 2 0 -10.0 -2 -4 -20.0 -6 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 2014Ç4 2015Ç2 2015Ç4 2016Ç2 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 2015-I 2015-II 2015-III 2015-IV 2016-I 2016-II -15.0 Tarım Kaynak:TÜİK Kaynak:TÜİK Sanayi İnşaat Ticaret Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 35 30 25 20 15 10 5 0 -5 -10 Tem.16 Nis.16 Oca.16 Eki.15 Nis.15 Tem.15 Oca.15 Eki.14 Tem.14 İthalat Nis.14 İhracat Oca.14 Yatırım Eki.13 Devlet Tem.13 Tüketim 6 4 2 0 -2 -4 -6 -8 Nis.13 25 20 15 10 5 0 -5 -10 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) Kaynak: OSD, VakıfBank Aylık Sanayi Ciro Endeksi (2010=100) 230 210 190 170 150 130 110 90 70 Tem.11 Eki.11 Oca.12 Nis.12 Tem.12 Eki.12 Oca.13 Nis.13 Tem.13 Eki.13 Oca.14 Nis.14 Tem.14 Eki.14 Oca.15 Nis.15 Tem.15 Eki.15 Oca.16 Nis.16 Tem.16 Ağu.03 Şub.04 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Ağu.14 Şub.15 Ağu.15 Şub.16 Ağu.16 80000 70000 60000 50000 40000 30000 20000 10000 0 Kaynak:TÜİK 5 Kapasite Kullanım Oranı Beyaz Eşya Üretimi Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 85 2700000 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 Kaynak:TCMB Kaynak:Hazine Müsteşarlığı PMI Endeksi PMI Imalat Endeksi 60 55 50 45 48.3 40 35 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Mar.16 Eyl.16 30 Kaynak:Reuters 6 Eyl.16 Şub.16 Tem.15 Ara.14 Eki.13 May.14 Mar.13 Oca.12 Ağu.12 Kas.10 Haz.11 Nis.10 Eyl.09 Şub.09 Tem.08 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 14 12 10 8 6 4 2 0 25.0 20.0 15.0 10.0 5.0 Kaynak: TCMB Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Mar.16 Eyl.16 Eyl.04 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Mar.16 Eyl.16 0.0 -5.0 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) BM Dünya Gıda Fiyat Endeksi UBS Emtia Fiyat Endeksi (sağ eksen) Gıda 20 250 2500 2000 200 Enerji TÜFE 15 10 1500 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Mar.16 Eyl.16 Eyl.14 Mar.15 Eyl.15 Eyl.13 Mar.14 Kaynak: TCMB 7 Ağu.16 Şub.16 Ağu.15 Şub.15 Ağu.14 Şub.14 Kaynak: TCMB Ağu.13 5.5 99.82 Şub.13 6 Ağu.12 6.5 Ağu.11 7 Şub.11 7.5 TÜFE Bazlı (2003=100) 135 130 125 120 115 110 105 100 95 90 Ağu.10 8 Eyl.12 Mar.13 Reel Efektif Döviz Kuru Enflasyon Beklentileri 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Mar.12 Eyl.08 Mar.09 Kaynak: TCMB Şub.12 Kaynak:Bloomberg Mar.11 Eyl.11 -5 Ağu.16 Ara.15 Nis.15 Ağu.14 Ara.13 Nis.13 Ağu.12 Ara.11 Nis.11 Ağu.10 0 Ara.09 100 0 Eyl.09 500 5 Mar.10 Eyl.10 1000 150 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 14.0 İstihdam Oranı (%) 53 13.0 51 12.0 49 11.0 47 10.0 9.0 45 8.0 43 7.0 41 Kaynak: TÜİK Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 7,000 6,000 5,000 4,000 3,000 2,000 1,000 0 Kaynak: TOBB 8 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 5000 -10000 Ağu.04 May.04 Kas.04 Ağu.05 May.05 Kas.05 Ağu.06 May.06 Kas.06 Ağu.07 May.07 Kas.07 Ağu.08 May.08 Kas.08 Ağu.09 May.09 Kas.09 Ağu.10 May.10 Kas.10 Ağu.11 May.11 Kas.11 Ağu.12 May.12 Kas.12 Ağu.13 May.13 Kas.13 Ağu.14 May.14 Kas.14 Ağu.15 May.15 Ağu.16 Kas.15 Ağu.04 Şub.05 Ağu.05 Şub.06 Ağu.06 Şub.07 Ağu.07 Şub.08 Ağu.08 Şub.09 Ağu.09 Şub.10 Ağu.10 Şub.11 Ağu.11 Şub.12 Ağu.12 Şub.13 Ağu.13 Şub.14 Ağu.14 Şub.15 Ağu.15 Şub.16 Ağu.16 -12000 0 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 -30000 Cari İşlemler Dengesi (12 Aylık-milyon dolar) Doğrudan Yatırımlar (12 aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi Reel Kesim Güven Endeksi (sağ eksen) 105.0 140 95.0 120 85.0 100 75.0 80 65.0 60 55.0 40 Kaynak: TCMB 9 KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Faiz Dışı Denge (12 aylık-milyar TL) Bütçe Dengesi (12 aylık toplam-milyar TL) 10000 57 0 47 -10000 37 -20000 Ağu.16 Kaynak:TCMB Kaynak: TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı Kaynak: Hazine Müsteşarlığı 10 2015 2014 2013 2012 60 2011 200 2010 110 2001 250 2009 160 2008 300 2007 210 350 35.3 2006 260 45 40 35 30 25 20 15 10 5 0 2005 400 310 2004 450 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2003 500 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2002 Şub.16 Şub.15 Ağu.15 Ağu.14 Şub.14 Ağu.13 Şub.13 -3 Şub.12 7 -60000 Ağu.12 17 -50000 Ağu.11 -40000 Şub.11 27 Ağu.10 -30000 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) 20 20 15 15 10 10 5 5 0 0 -5 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Mar.16 Eyl.16 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Eyl.15 Mar.16 Eyl.16 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH (%)* Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 1.3 1.1 -2.70 0.50 104.1 Euro Bölgesi 1.6 0.4 3.20 0.00 -8.20 Almanya 1.8 0.50 7.30** 0.00 97 Fransa 1.30 0.50 -0.13 0.00 -13.20 İtalya 1.10 0.10 2.13 0.00 108.70 Macaristan 2.60 -0.10 2.26** 0.90 -18.50 Portekiz 0.90 0.80 0.45 0.00 -11.30 İspanya 3.20 0.30 0.98** 0.00 -7.30 Yunanistan -1.00 0.40 -0.00 0.00 -65.90 İngiltere 2.10 0.60 -4.33 0.25 -1.00 Japonya 0.80 -0.50 3.33 -0.10 42.00 Çin 6.70 1.30 2.67 4.35 102.90 Rusya -0.60 6.90 2.93** 10.00 -- Hindistan 5.30 5.30 -1.25 6.50 -- Brezilya -3.78 8.97 -4.31** 14.25 102.00 G.Afrika 0.60 5.90 -5.44** 7.00 -11.00 Türkiye 3.09 7.28 -5.40** 7.50 74.29 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2015 yılı verileridir. ** 2014 verileri. 11 Türkiye Makro Ekonomik Görünüm 2014 2015 En Son Yayımlanan 2016 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 748 167 1 952 638 525 932 (2016 2Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y, %) 3.0 4.0 3.1 (2016 2Ç) 3.40 Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd) 2.6 4.6 -4.9 (Temmuz 2016) -- Kapasite Kullanım Oranı (%) 74.6 75.8 76.6 (Eylül 2016) -- İşsizlik Oranı (%) 9.9 10.3 10.2 (Haziran 2016) 10.50 TÜFE (y-y, %) 8.17 8.81 7.28 (Eylül 2016) 8.00 ÜFE (y-y, %) 6.36 5.71 1.78 (Eylül 2016) -- Fiyat Gelişmeleri Parasal Göstergeler (Milyon TL) M1 251,991 312,309 345,457 (23.09.2016) -- M2 1,018,546 1,206,005 1,303,947 (23.09.2016) -- M3 1,063,151 1,249,183 1,347,844 (23.09.2016) -- Emisyon 77,420 94,464 1,165,559 (23.09.2016) -- TCMB Brüt Döviz Rezervleri (Milyon $) 106,314 95,703 103,344 (23.09.2016) -- Faiz Oranları TCMB O/N (Borç Alma) 7.50 7.25 7.25 (30.09.2016) -- TRLIBOR O/N 11.25 11.28 8.68 (30.09.2016) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Dengesi -43,552 -32,241 -2,602 (Temmuz 2016) -34,600 İthalat 242,177 207,234 16,554 (Ağustos 2016) -- İhracat 157,610 143,839 11,868 (Ağustos 2016) -- Dış Ticaret Dengesi -84,567 -63,395 4,687 (Ağustos 2016) -61,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 414.6 440.1 458.4 (Ağustos 2016) -- Merkezi Yön. Dış Borç Stoku 197.5 237.5 252.5 (Ağustos 2016) -- Kamu Net Borç Stoku 187.1 161.0 161.0 (2015) -- Kamu Ekonomisi (Milyar TL) 2014 Ağustos 2015 Ağustos Bütçe Gelirleri 37.98 42.78 50.86 (Ağustos 2016) -- Bütçe Giderleri 32.04 37.55 47.27 (Ağustos 2016) -- Bütçe Dengesi 5.95 5.24 3.59 (Ağustos 2016) -- Faiz Dışı Denge 8.71 8.86 8.44 (Ağustos 2016) -- 12 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Buket Alkan Müdür Yardımcısı buket.alkan@vakifbank.com.tr 0212-398 19 03 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Elif Engin Uzman elif.engin@vakifbank.com.tr 0212-398 18 92 Sinem Ulusoy Uzman sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Ezgi Şiir Kıbrıs Uzman Yardımcısı ezgisiir.kibris@vakifbank.com.tr 0212-398 18 93 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.