T.C SAKARYA ÜNİVERSİTESİ

SAPANCA MESLEK YÜKSEKOKULU

FİNANSAL PİYASALAR VE FİNANSAL

KURUMLAR

Hafta 8

Öğr.Gör. Eyüp ALBAYRAK

Bu ders içeriğinin basım, yayım ve satış hakları Sakarya Üniversitesi’ne aittir. Öğretim tekniğine uygun olarak hazırlanan bu ders

içeriğinin bütün hakları saklıdır. İlgili kuruluştan izin almadan ders içeriğinin tümü ya da bölümleri mekanik, elektronik,

fotokopi, manyetik kayıt veya başka şekillerde çoğaltılamaz, basılamaz ve dağıtılamaz.

Her hakkı saklıdır © 2015 Sakarya Üniversitesi

BORSALAR

İstanbul Menkul Kıymetler Borsası

İstanbul Menkul Kıymetler Borsası (İMKB), 91 Sayılı Kanun Hükmünde Kararnameye

dayanılarak kurulan, yetkilerini kendi sorumluluğu altında bağımsız olarak kullanan ve

Sermaye Piyasası Kurulu’nun gözetim ve denetimine tabi, kamu tüzel kişiliğine haiz bir

kurumdur.

6362 sayılı Sermaye Piyasası Kanunu’nun “Borsa İstanbul Anonim Şirketi” başlıklı 138

maddesi uyarınca borsacılık faaliyetlerinde bulunmak üzere “Borsa İstanbul Anonim Şirketi”

ünvanıyla bir anonim şirket kurulmasına karar verilmiştir. İlgili maddenin 4. Fıkrası

çerçevesinde yukarıdaki paragrafta yer alan ve 91 Sayılı Kanun Hükmünde Kararnameye

dayanılarak kurulan ve 2499 sayılı mülga Sermaye Piyasası Kanunu’nun 40/A maddesi

uyarınca kurulan İstanbul Altın Borsasının tüzel kişilikleri Borsa İstanbul Anonim Şirketinin

esas sözleşmesinin tescili ile son bulacaktır.

İMKB 26 Aralık 1985 tarihinde kurulmuş ve 3 Ocak 1986 tarihinde faaliyete başlamıştır.

İMKB piyasalarında pay senetleri, kamu ve özel sektör borçlanma araçları, borsa yatırım

fonları, varantlar, sertifikalar, alım ve satım opsiyon sözleşmeleri ile vadeli işlem sözleşmeleri

işlem görmektedir. İMKB, menkul kıymetlerin, organize piyasalarda güven ve şeffaflık

ortamında işlem görmesini ve fiyatlarının rekabet koşullarında oluşmasını sağlamaktadır.

Yatırımcıların, İMKB piyasalarında menkul kıymet alım-satımı yapabilmesi için yetkili bir

aracı kuruluş nezdinde hesap açtırmaları gerekmektedir.

İMKB’de halka açık anonim şirketlerin pay senetleri, “pay piyasası” ve “gelişen işletmeler

piyasası” olmak üzere iki piyasada işlem görmektedirler. Pay piyasası, “Ulusal Pazar”,

“Kurumsal Ürünler Pazarı”, “Fon Pazarı”, “İkinci Ulusal Pazar”, “Gözaltı Pazarı”, “Birincil

Piyasa”, “Toptan Satışlar Pazarı” ve Serbest İşlem Platformundan oluşmaktadır. Kotasyon

şartlarını sağlayamayan, gelişme ve büyüme potansiyeline sahip şirketlerin hisse senetleri ise

“Gelişen İşletmeler Piyasası”nda işlem görebilir. İMKB; Genel Kurul, Yönetim ve Denetleme

Kurulu ile Komiteler ve Borsa Başkanı ile Borsa Başkanına bağlı Başkanlık teşkilatından

oluşmaktadır.

2

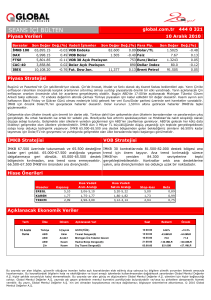

Hisse Senetleri Piyasası’nda işlemler elektronik alım-satım sistemi aracılığıyla fiyat ve zaman

önceliği kuralı baz alınarak “Çoklu Fiyat-Sürekli Müzayede” esaslarına göre otomatik olarak

gerçekleşmektedir. İşlemler biri sabah diğeri öğleden sonra olmak üzere iki ayrı seansta

yapılmaktadır. Sabah birinci seansın başında Tek Fiyat Sistemine göre “Açılış Seansı”

düzenlenmektedir. İMKB üyeleri yatırımcılardan elektronik olarak topladıkları emirleri

uzaktan erişim ağı üzerinden ExAPI mesajlaşma ara yüzü (ExAPI) ile İMKB’ye

göndermektedirler. Buna ilave olarak, üye temsilcileri, alıcı ve satıcıların emirlerini İMKB’de

ve üye merkez ofislerinde bulunan işlem terminalleri aracılığı ile Elektronik Alım-Satım

Sistemi’ne girebilmektedirler.

Hisse senedi piyasalarında alım satım işlemleri borsa üyesi olan ve Sermaye Piyasası

Kurulu’nun vermiş olduğu “Alım Satım Aracılığı Yetki Belgesi”ne sahip aracı kurumlar

tarafından gerçekleştirilmektedir. Geçmiş dönemlerde Bankaların da hisse senedi piyasalarında alım

satım yapma izinleri bulunmakta idi. Ancak Sermaye Piyasası Kurulu’nun

Ağustos 1996’da aldığı ilke kararı uyarınca bankalara 02 Ocak 1997 tarihinden itibaren hisse

senedi işlemlerini kuracakları veya devralacakları bir aracı kurum üzerinden

gerçekleştirmeleri zorunluluğu getirilmiştir.

Genel Kurul; borsanın üst karar organı olup Borsa üyelerinden oluşmaktadır. Üyeler aracı

kurumlar, ticari bankalar ile yatırım ve kalkınma bankaları olmak üzere üç grupta

sınıflandırılabilir. Genel Kurul’un görevleri arasında, Borsanın yetkisinde bulunan

yönetmelikleri karara bağlama, yönetim kurulunca hazırlanan yıllık faaliyet raporu ile denetçi

raporunu inceleyerek onaylama, borsanın bilançosunu ve gelir-gider hesaplarını inceleyerek

karara bağlama, kendisine tanınan yetki doğrultusunda yönetim kurulunun üç üyesini seçme

sayılabilir. Genel kurul kararları Sermaye Piyasası Kurulu’nun onayı ile yürürlüğe

girmektedir.

İMKB Yönetim Kurulu bir başkan ve altı üye olmak üzere yedi kişiden oluşur. Borsa

Başkanı, yönetim kurulunun da başkanıdır.Borsa Başkanı ve yönetim kurulunun üç üyesi,

Bakanlar Kurulu tarafından müşterek kararname ile atanır. Yönetim kurulunun diğer üç üyesi,

İMKB Genel Kurulunca üyeleri arasından grup ayrımı yapılmaksızın seçilir. Yönetim kurulu

ilk toplantısında kendi üyeleri arasından bir Başkan Vekili seçer. Borsa Başkanı’nın görev

süresi dört yıl, yönetim kurulu üyelerinin görev süreleri ise üç yıldır.

3

İMKB kendisine ait özel bütçe ile yönetilmektedir. İMKB gelirleri; üyelerin giriş ve

yıllık aidatlar, menkul kıymetlerin kotasyon ücretleri, borsa işlemlerinin tescil ücretleri,

disiplin cezası nedeniyle tahsil olunan paralar, üye kurtaj ücretlerinden borsa yönetimine

ödenecek paylar, Yönetim Kurulu’nca belirlenecek sair aidat, ücret ve tarife payları ile sair

gelir ve bağışlardan oluşmaktadır.

Vadeli İşlem ve Opsiyon Borsası

Vadeli İşlem ve Opsiyon Borsası A.Ş (VOB) 4 Şubat 2005 tarihinde faaliyete başlamıştır.

VOB bünyesinde hisse senedi, döviz, faiz ve emtia olmak üzere dört ayrı piyasa mevcuttur.

Hisse senedi piyasasında hisse senedi endekslerine, döviz piyasasında yabancı paralara, faiz

piyasasında hazine bonosu, devlet tahvili veya diğer kısa ve uzun vadeli faiz oranlarına, emtia

piyasasında ise hisse senedi, döviz ve faiz dışında kalan emtia ve diğer dayanak varlıklara

dayalı vadeli işlem sözleşmelerinde işlem yapılmaktadır.

VOB’ta işlemler üyeler aracılığı ile gerçekleştirilmektedir. Üyeler, VOB tarafından belirlenen

sınırlar içerisinde kalmak kaydıyla, kendi nam ve hesabına, başkası nam ve hesabına ve

başkası hesabına kendi namına, sözleşme alım satım faaliyetinde bulunabilmektedirler.

Yönetim Kurulu, üyelerin işlem yapma yetkilerini, Borsada açılabilecek pazarlar, Borsaya

kote edilmiş sözleşmeler veya sözleşme grupları bazında belirlemeye yetkilidir.

Vadeli işlem ve opsiyon sözleşmelerinde, sözleşme hükümlerinin yerine getirilmesini

sağlamak amacıyla yatırımcılar, aldıkları veya almak istedikleri her pozisyon için üyeye,

üyeler de kendileri veya yatırımcıları adına aldıkları veya almak istedikleri her pozisyon için

Takas Merkezine (İMKB Takas ve Saklama Bankası A.Ş.) teminat yatırmak zorundadırlar.

İşlem teminatları baslangıç ve sürdürme teminatı olarak iki kademede tespit edilmektedir.

Baslangıç teminatı, pozisyon açılırken, yatırılması zorunlu olan tutardır. Bu teminatın tutarı,

sözleşme bazında belirlenir ve Vadeli İşlem ve Opsiyon Yönetmeliği hükümleri uyarınca

değiştirilebilir. Sürdürme teminatı, piyasadaki günlük fiyat hareketleri karşısında güncellenen

teminat tutarlarının ve teminat olarak bulundurulması gereken varlık kompozisyonunun olması

gereken alt düzeydir. Vadeli işlem veya opsiyon sözleşmelerinde değer kaybı veya

diğer nedenlerle mevcut teminatın sürdürme teminatının altına düşmesi durumunda, Takas

4

Merkezi tarafından teminat tamamlama çağrısı yapılır ve teminat tutarı ve bunun

kompozisyonu baslangıç teminatı seviyesine çıkarılır veya ayarlanır.

VOB’ın ortakları, Türkiye Odalar ve Borsalar Birliği, İzmir Ticaret Borsası, İMKB, İMKB

Takasbank A.Ş, Türkiye Sermaye Piyasası Aracı Kuruluşlar Birliği, İş Yatırım Menkul

Değerler A.Ş, Yapı ve Kredi Bankası A.Ş, Vakıf Yatırım Menkul Değerler A.Ş, Türkiye

Garanti Bankası A.Ş, Akbank T.A.Ş ve Türkiye Sınai ve Kalkınma Bankası A.Ş,’dir.

VOB organizasyon yapısı, görevlerin yerine getirilme ve yetkilerin kullanılmasına iliskin

esaslar Yönetim Kurulu kararı ile yürürlüğe giren Teşkilat Yönetmeliği’nde belirlenmiştir.

Genel Kurul, ortaklardan oluşan üst seviyedeki karar organıdır. Genel kurul tarafından

yönetim kurulunun dokuz üyesi ve denetim kurulunun iki üyesi seçilmektedir. VOB genel

müdürü aynı zamanda Yönetim Kurulu’nun da üyesidir.

Vadeli İşlem ve Opsiyon Yönetmeliği’nde yer alan esaslar çerçevesinde, her türlü dayanak

varlık üzerine düzenlenmiş sözleşmeler VOB’a kote edilebilir. Hangi dayanak varlık üzerine

düzenlenmiş sözleşmelerin kote edileceğine ilişkin olarak Yönetim Kurulu’nun önerisi

üzerine Kurul karar vermektedir.

VOB’ın gelirleri, üyelerin giriş aidatı, yıllık aidatlar, disiplin ceza tutarları, işlemlerden

alınacak paylar, Yönetim Kurulu’nca belirlenecek sair aidatlar, ücret ve tarife payları ile sair

gelir ve bağışlardan oluşmaktadır.

6362 Sayılı Kanunun 138 maddesinin 6. fıkrasının b. bendi çerçevesinde; VOB’un mevcut

ortaklarına, talepleri halinde, VOB’taki payları karşılığında sahip oldukları pay oranının 0,05

ile çarpılması suretiyle bulunacak oranda Borsa İstanbul Anonim Şirketinin payları

verilecektir. Bu durumda VOB’un tüzel kişiliği sona erecektir.

İstanbul Altın Borsası

İstanbul Altın Borsası (İAB), 1993 yılında Kıymetli Maden Borsalarının Kuruluş ve Çalışma

Esaslarına Dair Genel Yönetmelik çerçevesinde 26 Temmuz 1995 tarihinde faaliyete başlamıştır.

5

İAB’da standart, standart dışı, cevherden üretim altın, gümüş ve platin üzerine spot işlemlerin

yapıldığı “Kıymetli Madenler Piyasas”ı, ödünç ve sertifika işlemlerinin yapıldığı “Kıymetli

Madenler Ödünç Piyasası” ile elmas ve kıymetli taşların işlem gördüğü “Elmas ve Kıymet

Taş Piyasası” bulunmaktadır. Piyasada işlemler TL/kg, USD/ons, EUR/ons üzerinden

gerçekleştirilmektedir

İAB’nın görev ve yetkileri;

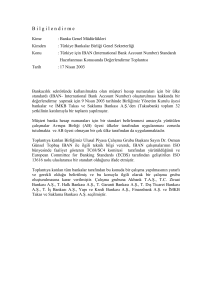

Hazine Müsteşarlığı tarafından tanımlanan ve standartları belirtilen kıymetli madenlerin

işlem göreceği kıymetli maden piyasalarını oluşturma,

Teşekkül ettirilecek piyasalarla ilgili hukuki düzenlemeleri ve organizasyonu yapmak,

borsada yapılan alım, satım işlemlerinin güven ve istikrar içinde serbest rekabet şartları altında

kolayca ve düzenli bir şekilde yürütülmesini sağlama,

Bu kuralların dışına çıkan Borsa üyelerine Borsa Yönetmeliği’nde belirtilen müeyyideleri

uygulama,

Borsada, olağandışı menfi gelişmelerin meydana gelmesi halinde, mevzuatın verdiği yetkiler

içinde gerekli önlemleri alma,

Kıymetli madenlere dayalı ve bunların ödünç verilmesini konu alan sermaye piyasası

araçlarının işlem göreceği piyasaları oluşturma ile Kurul ve Hazine Müsteşarlığı tarafından tevdi

edilen görevleri yapma olarak belirlenmiştir.

Kıymetli Madenler Piyasası'nda takas işlemleri, Takas Merkezi ve Borsa'nın anlaştığı takas

bankası aracılığıyla (Mevcut durumda İMKB Takas ve Saklama Bankası (Takasbank)

yürütülür. Borsa Takas Merkezi; alıcı için satıcı, satıcı için alıcı rolünü üstlenerek altın ve

nakit alacaklarını, tarafları fiziken karşılaştırmadan yerine getirir.

Sermaye Piyasası Kurulu’nun borsa yatırım fonları, yatırım fonları ve yatırım ortaklıklarına

ilişkin ilgili tebliğleri uyarınca fon işlemlerine ve yatırım ortaklıklarına ilişkin kıymetli

madenlerin saklaması İstanbul Altın Borsası tarafından yapılmakta ve ayrıca bu fonların

kıymetli maden alım satım işlemleri de İstanbul Altın Borsası’nda yapılmaktadır.

İAB’nın organları; Genel Kurul, Yönetim Kurulu, Denetleme Kurulu ve Borsa Başkanı ile

Borsa Başkanı’na bağlı Başkanlık Teşkilatından oluşur. İAB Genel Kurulu, Borsa üyelerinden

meydana gelir ve üst karar organıdır. İdari Teşkilatı ise Borsa Başkanlığı, Başkan

Yardımcılıkları ve Hizmet Birimleri şeklindedir.

6

6362 Sayılı Kanunun 138 maddesinin 4. fıkrasının b. bendi çerçevesinde; İAB’nin tüzel

kişiliği, Borsa İstanbul Anonim Şirketinin esas sözleşmesinin tescili ile sona erer. İAB’nin

mevcut ortaklarına, binde 3 oranında Borsa İstanbul Anonim Şirketinin payları verilecektir.

Bu dağıtım üyelere eşit ve bedelsiz olarak gerçekleşecektir.

TAKAS VE SAKLAMA KURULUŞLARI

İMKB Takas ve Saklama Bankası

İMKB’nin faaliyete geçtiği ilk dönemlerde, hisse senedi alım satım işlemlerinin takası

üyelerin kendi arasında gerçekleşiyordu. Takas işlemleri 1988 yılından itibaren İMKB

bünyesinde kurulan müdürlük tarafından yapılmaya başlanmış, Ocak 1992 tarihinde ise takas

ve saklama yetkisi, İMKB ve üyelerinin ortaklığı ile kurulan İMKB Takas ve Saklama

A.Ş.’ye verilmiştir. 1996 Ocak ayından itibaren İMKB Takas ve Saklama Bankası A.Ş.

(Takasbank) adıyla kalkınma ve yatırım bankasına dönüşmüştür.

Takasbank’ın ortaklık yapısında, İMKB ve 85 banka ve aracı kurum ortak olarak yer

almaktadır. Ana sözleşmesi gereği İMKB dışında diğer ortakların sermayedeki payı %5'i

geçememektedir. Takasbank Yönetim Kurulu, Kurul, İMKB, aracı kuruluşların temsilcileri ve

Takasbank Genel Müdürü olmak üzere 11 kişiden oluşmaktadır. İMKB Başkanı, aynı

zamanda Yönetim Kurulu’nun da Başkanıdır.

Takasbank merkezi takas kuruluşu olarak, İMKB tarafından, İMKB bünyesinde mevcut

piyasalarda gerçekleşen işlemlerin nakit ve menkul kıymet takaslarını sonuçlandırmaktadır.

Borsa üyelerinin alım satım işlemlerinden doğan menkul kıymet teslim etme ve teslim alma

taahhütleri ile alım satıma konu olan menkul kıymet karşılığındaki ödeme taahhütleri

Takasbank aracılığıyla hesaben sonuçlandırılmaktadır.

Takasbank, aynı zamanda VOB’a Takas Merkezi olarak hizmet vermektedir. Takasbank,

üyelerine yukarıda belirtilen hizmetlere ilişkin bankacılık hizmetlerini ve diğer tamamlayıcı

hizmetleri de sunmaktadır. Yatırım fon ve ortaklıkları için saklama, takas, değerleme, kontrol

ve izleme ile raporlama işlemlerini de yapmaktadır.

7

Aracı kurumların Takasbank nezdinde sermaye blokajı olarak tutmak zorunda bulundukları

kıymetlerin takibi görevi Sermaye Piyasası Kurulu’nca Takasbank’a verilmiştir. Ayrıca, aracı

kurumların, Takasbank sistemi aracılığı ile TCMB-EFT Sistemi’ne bağlanma olanağı da

sağlanmaktadır. Kurul tarafından yapılan görevlendirme çerçevesinde, Takasbank “Uluslararası

Numaralandırma Kuruluşu” olarak Türkiyede ihraç edilen menkul kıymetlere ISIN ve CIF kodu tahsis

etmektedir.

Takasbank, aracı kuruluşların kısa süreli fon arz ve fon taleplerini Takasbank Para Piyasasında,

gerekli teminatlar ile Takasbank garantisi altında organize bir şekilde karşılanmasını da

sağlamaktadır.

Takasbank bünyesinde Ödünç Pay Senedi Piyasası da bulunmaktadır. Bu piyasa, önceden

belirlenen tür ve miktarda teminat ile belirli bir dönem için pay senedi ve borsa yatırım fonu

katılma belgesini ödünç almak isteyen aracı kuruluş talepleri ile bunları ödünç vermek ve

vade sonunda pay senetlerini mislen geri almak isteyen aracı kuruluş tekliflerinin karşılaştığı

organize bir yapıdır. Banka, alınan teminatlar çerçevesinde, takasın sonlanmasına aracılık

eden bir kurum olarak yer almaktadır.

Takasbank bünyesinde ayrıca Türkiye Elektronik Fon Platformu yer almaktadır. Bu platform

ile fon kurucuları/yöneticileri yatırım fonu katılma belgelerini, elektronik ortamda diğer

platform üyelerine ve bu kurumların müşterilerine satma olanağına sahip olmuşlardır.

6362 sayılı Kanunun Merkezi Takas Kuruluşları başlıklı 77. Maddesinde, merkezi takas

kuruluşlarına ilişkin genel düzenlemeler yapılmış, işlemlerin detayları için ikincil mevzuat

beklenmektedir. Ayrıca, Geçici 8 maddesinin ilk fıkrası çerçevesinde, Takasbank, yürütmekte

olduğu sermaye piyasası faaliyetleri ile ilgili iş ve işlemleri herhangi bir izne ve yetkiye gerek

kalmaksızın Merkezi Takas Kuruluşu olarak yetkilendirilmiştir.

Merkezi Kayıt Kuruluşu

Merkezi Kayıt Kuruluşu (MKK), Sermaye Piyasası Kanunu’nun 10/A maddesi uyarınca,

sermaye piyasası araçlarını ve bunlara bağlı hakları, bilgisayar ortamında, üyeler ve hak

sahipleri itibariyle kayden izlemek üzere kurulmuş bir anonim şirket olarak faaliyette

bulunmaktadır. Ayrıca Yatırımcıları Koruma Fonu’nu idare ve temsil etmektedir. Sermaye

Piyasası Kurulu tarafından tedrici tasfiyelerine karar verilen aracı kurumların tasfiye

işlemlerini Yatırımcıları Koruma Fonu adına ilgili mevzuat hükümleri çerçevesinde

yürütülmesinden de sorumludur.

Merkezi Kayıt Kuruluşu'nun organları, genel kurul, yönetim kurulu ve denetim kurulu’dur.

Teşkilat yapısı Genel Müdür, Genel Müdür Yardımcıları ve bunlara bağlı birimlerden oluşur.

8

Genel kurul, Kuruluş ortaklarından oluşur ve en üst karar organıdır. MKK’nın ortakları,

İMKB, Takasbank, Türkiye Sermaye Piyasası Aracı Kuruluşları Birliği ve İstanbul Altın

Borsası’dır. Yönetim kurulu, genel kurul tarafından seçilen beş üye, Genel Müdür ve Kurul

temsilcisi ile birlikte dokuz üyeden oluşur. Kurul temsilcisi olarak atanan üye aynı zamanda

yönetim kurulu başkanıdır.

Merkezi Kayıt Kuruluşu özel bütçe ile yönetilir. Bütçe yılı takvim yılıdır. Gelir ve gider

tahminleri yıllık bütçesinde gösterilir. Üyelerinden tahsil edilecek ücret ve komisyonlar ile

bunların tahsil zaman ve şekilleri Yönetim Kurulu’nun önerisi ve Sermaye Piyasası

Kurulu’nun onayı ile yürürlüğe girmektedir.

MKK’nın görev ve yetkileri, Bakanlar Kurulu’nun tarafından 21 Haziran 2001 tarihinde

Resmi Gazetede yayımlanan “Merkezi Kayıt Kuruluşu’nun Kuruluş, Faaliyet, Çalışma ve

Denetim Esasları Hakkındaki Yönetmelik” ile belirlenmiştir. İlgili mevzuata göre, MKK’nın

görev ve yetkileri aşağıda maddeler halinde yer almaktadır:

Sermaye piyasası araçlarını ve bunlara bağlı hakları, bilgisayar ortamında, üyeler ve hak

sahipleri itibariyle kayden izleme,

Kayıtların üyeler itibariyle tutarlılığını izlemek, tutarsızlık ve kaydi sisteme ilişkin

düzenlemelere

aykırılık

tespiti

halinde

üyeler

nezdinde

gerekli

düzeltmelerin

yapılmasını istemek ve durumu derhal Kurul'a bildirmek, sistemin güvenli çalışmasını

sağlayacak önlemler almak ve uygulama,

Kayıtların mevzuatta öngörülen çerçevede gizliliğini sağlama,

Kurul tarafından Kanun'un 13 maddesine göre kaydı tutulmasına karar verilen

sermaye piyasası araçlarının kaydileştirilmesine ilişkin işlemleri yapmak, öngörülen

sürenin sonuna kadar teslim edilmeyen araçların yönetime ilişkin haklarını kullanmak

ve mali haklarını kayden izleme,

Kurul tarafından tedrici tasfiyelerine karar verilen aracı kurumların tasfiye işlemlerini

Yatırımcıları Koruma Fonu adına ilgili mevzuat hükümleri çerçevesinde yürütme,

Kurul tarafından sermaye piyasası mevzuatı, çerçevesinde verilen diğer görevleri ve

düzenlemelerin gerektirdiği işlemleri yapma,

MKK üyeleri veya üyelerle MKK arasında sistemin işleyişine ilişkin

çıkabilecek

uyuşmazlıkların

çözümünde

tarafların

1086

sayılı

Hukuk

Muhakemeleri Kanunu çerçevesinde tahkim sistemini kullanabilmelerine yardımcı olmak.

MKK nezdinde 2012 yılı itibariyle hisse senetleri, devlet iç borçlanma araçları, yatırım

9

olarak

Usulü

fonları, özel sektör borçlanma araçları, borsa yatırım fonları, varantlar, varlık teminatlı

menkul kıymetler ve varlığa dayalı menkul kıymetler kaydileştirilmiş olup, bunlara ilişkin

işlemler kayden yapılmaktadır.

Kaydi Saklama hizmeti sadece kaydi sermaye piyasası araçlarına verilmekte olup, herhangi

bir fiziki saklama hizmeti verilmemektedir. MKK tarafından kaydileştirilecek ve kayden

izlenecek menkul kıymetler Sermaye Piyasası Kurulu tarafından belirlenmektedir. Saklama

üyeler itibariyle hak sahibi bazında yapılabilmektedir. Bu amaçla kaydi bir sermaye piyasası

aracına yatırım yapacak kişilerin MKK üyesi kuruluşlarda kendi adlarına hesap açtırmaları

zorunludur.

Mevzuat uyarınca yatırımcı adına hesap açtırmaksızın toplu saklama veya

yatırımcı kimliği bildirilmeksizin hamiline saklama yapılmamaktadır. Saklama hizmetinin bir

parçası olarak, üyeler ve sermaye piyasası aracı sahipleri, temettü veya itfa bedeli tahsilatı,

sermaye artırımlarına katılım, genel kurullara katılım, rehin tesis edilmesi vb pek çok

hizmetten de faydalanabilmektedirler.

Finansal piyasalarda faaliyet gösteren aracı kurum ve bankalar, vadeli işlemler aracılık

şirketleri, sermaye piyasası aracı ihraç eden yerli ve yabancı ihraççı kuruluşlar, yetkili takas

ve saklama kuruluşları ile Sermaye Piyasası Kurulu tarafından belirlenen diğer kuruluşlar

MKK'ya üye olabilmektedir.

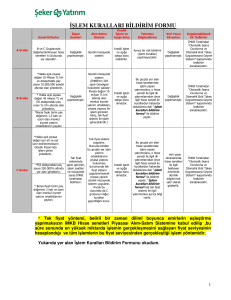

Takas Prensipleri, Üye Hesaplarının Açılması

28.11.2005 tarihinde Kaydi sisteme geçilmesiyle Takasbank nezdinde bulunan aracı kuruluş saklama

hesaplarında bulunan kıymetler kaydileştirilerek Merkezi Kayıt Kuruluşu A.Ş.(MKK) nezdinde açılan

saklama hesaplarına aktarılmıştır.

Hisse Senedi Piyasası’nda sadece kaydileşmiş hisse senetleri işlem görebildiğinden takas işlemleri

aracı kuruluşların MKK nezdindeki saklama hesapları üzerinden sonuçlandırılmaktadır. Aracı

kuruluşların MKK nezdindeki hesapları altında takas işlemlerinin sonuçlandırılmasında kullanılan

takas hesapları açılmıştır. (AK Takas Havuz Hes., AK Temerrüt Havuz Hes., Saklamacı Kurum

Netleştirme Havuz Hs., AK Hata Portföy Hesabı v.s.)

Alım satım işlemlerinin takası, temerrüt, şartlı virman işlemleri, yatırım fon/ortaklık virman işlemleri

Takasbank ve MKK arasındaki entegre sistem aracılığıyla gerçekleştirilir.

10

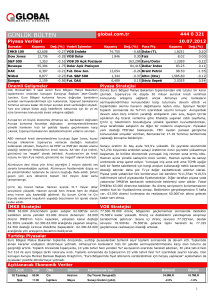

Hisse Senedi Takasında Uygulanan Temel Prensipler

Takasbank tarafından gerçekleştirilen takas hizmetleri Borsaların birbirleriyle uyumlu bir şekilde

daha etkin çalışmalarını sağlayarak riski ve maliyeti azaltmayı amaçlayan “Otuzlar Grubu” nun

önerileriyle paralellik göstermektedir.

Otuzlar Grubu’nun Londra’da düzenlediği sempozyum sonrasında, alış ve satış işlemlerinin

gerçekleşmesinden takas işlemlerine kadar geçen süre içinde her ülkede farklı şekilde uygulanan

işlemlere bazı standartlar önerilmiştir. Otuzlar Grubunun önerilerini ve Takasbank’ın verdiği takas

ve saklama hizmetleri ile paralellik gösteren prensipleri şu şekilde sıralayabiliriz:

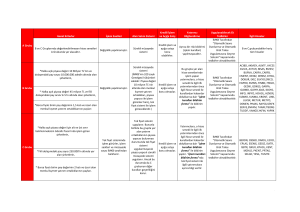

Netleştirme ( Net Bakiye ) Prensibi

Aracı kuruluşların, iki seans süresince gerçekleştirilen işlemlerinde, hisse bazında ve toplam TL.

olarak netleştirme yapılır. Aynı tarihli iki seans süresince, bir hisse senedinden hem satış hem de alış

işlemi yapan aracı kuruluş, satış toplamı alış toplamına mahsup edilerek çıkan net bakiyeye göre söz

konusu hisse senedinden takasa borçlandırılır veya alacaklandırılır. Tüm hisse senetlerindeki alış

veya satışlarının bedelleri ise genel olarak netleştirilir ve aracı kuruluşun alış tutarları fazla ise takasa

borçlu, satış tutarları fazla ise takastan alacaklı olur. Günlük netleştirme uygulanır. Günler arasında

yükümlülük ve alacak geçişi mümkün değildir.

Teslim Karşılığı Ödeme Prensibi

Aracı kuruluşlar takas merkezine olan borçlarını kapatmadıkça, takastan olan alacakları kendilerine

ödenmez. Borcun kısmen kapatılması halinde alacak, kapatılan borca orantılı olarak ödenir. Aracı

kuruluşların takas borçları karşılığında alacaklarına bloke konması en likit hisse senedinden en az

likit

hisse senedine doğru, borçların kapatılması durumunda blokelerin kaldırılması da en az likitten en

likide doğru gerçekleştirilir. Ulusal Pazar (İMKB 100 Endeksi), Ulusal Pazar (Endeks dışı), İkinci

Ulusal Pazar, Kurumsal Ürünler Pazarı (İMKB 100 End.), Kurumsal Ürünler Pazarı (Endeks dışı),

Gözaltı Pazarı ve Gelişen İşletmeler Piyasası şeklindedir.

Kaydi Takas Prensibi

Takasa olan para borçları ile takastan olan para alacakları hesaben ödenir. Takasa olan kıymet

borçları aracı kuruluşlarca saklama hesaplarından virman (borç kapatma) suretiyle

kapatılır.Aracı

kuruluşların takastan olan alacakları ise saklama hesaplarına virman (alacak aktarımı) suretiyle

aktarılır. Takas hesaplarına fiziken kıymet tevdiatı veya takas hesaplarından fiziken kıymet

11

teslimi mümkün değildir.

Merkezi Takas Prensibi

Borsa Yönetim Kurulu'nca kapsam dışında tutulanlar hariç, bütün Borsa pazar ve

piyasalarında

gerçekleşen işlemlerin takasının Takas Merkezi'nde yapılması zorunludur.

Sadece, Toptan Satışlar Pazarı’nda gerçekleşen işlemlerin takası, alıcı ve satıcının talebi,

Borsa

Başkanlığı’nın uygun görmesi durumunda, Borsa dışında üyelerin kendi aralarında

gerçekleştirilebilir.

Ödemelerde Aynı Gün Valörlü Ödeme

Prensip olarak takas gününde takas borcunu kapatan aracı kuruluşlar, aynı gün içinde

takas alacaklarını alırlar.

12