Moody’s Not İndirimi

26 Eylül 2016

Moody’s not indirimi

Moody's Türkiye'nin kredi notunu “yatırım yapılabilir” düzeyin altına düşürdü…

Kredi derecelendirme kuruluşu Moody's, yüksek dış finansman gereksiniminden kaynaklanan risklerin

artması ve ekonomik büyüme ile politika yapıcı ve uygulayıcı kurumların zayıflamasını gerekçe göstererek

Türkiye'nin kredi notunu bir kademe düşürdü. Kurum, cuma gecesi yayımlanan değerlendirmeyle birlikte

darbe girişiminin ardından 18 Temmuz'da başlatılan gözden geçirmesini tamamladı. Buna göre, kredi notu

yatırım yapılabilir “Baa3” düzeyinden spekülatif “Ba1”e düşürüldü. Negatif olan kredi notu görünümü ise

durağana çevrildi.

Değerlendirmede, notun üç yıl önce yükseltilmesinden bu yana ekonomide kaydedilen gelişmelere dikkat

çekilerek, "süreklilik arz eden yüksek siyasi risk ve oynak yatırımcı güveni nedeniyle ülkenin zayıf dış

pozisyonundan kaynaklanan şok ihtimali daha belirgin hale geldi" denildi. Buna göre; "Ülkenin Baa3

(yatırım yapılabilir) kredi notunu destekleyen kurumsal yapının yüksek gücü ve sağlıklı ekonomik görünüm

gibi temeller bozuldu.." Türkiye'nin kredi notuna baz oluşturan koşullarda gelecek 2-3 yıl içinde "yavaş

bozulma" beklediğini ve ekonominin için de bulunduğu durumu Ba1 kredi notunun daha doğru yansıttığını

belirten durağan not görünümünün ise ekonomik şoklara esnek tepkiler verilmesini sağlayacak güçlü

bütçeden kaynaklandığını belirtildi.

2

Moody’s not indirimi

·

Büyüme: Moody’s, dışarıdan kaynak bulan, tüketimden güç alan ekonomiden kaynaklı sınırlamaların

belirgin hale gelmesi, reform gündeminin güç kaybetmesi ve yatırım ortamının zayıf kalmasıyla birlikte gelecek

yıllarda büyümenin yavaşlamasını beklemektedir. Kurum, büyüme tahminini 2016-2019 dönemi için yıllık

ortalama %2.7 olarak açıkladı.

·

Ödemeler Dengesi: Kırılgan bir finansal ve jeopolitik ortamda bulunan ülke ekonomisinin yabancı

sermayeye dayalı olduğuna belirtilerek, son iki yılda yabancı sermaye akımlarının aniden tersine dönme

olasılığının ve "en kötüsü düşünüldüğünde" ödemeler krizi ihtimalinin arttığına dikkat çekildi. Değerlendirmede

petrol fiyatlarının düşük seyretmesine rağmen, cari açık / GSYH oranının yatırım yapılabilir kredi notuna sahip

benzer ülkelerin üzerinde olduğu belirtildi. Dış borçlarının artmaya devam ettiği kaydedilerek, özel ve kamu

kurumlarının borçlarını çevirebilmesine rağmen, "Artan dış finansman gereksinimi, iç siyasi riskteki artış ve

jeopolitik risklerin süreklilik arz etmesi... Türkiye'de ödemeler dengesi krizi ihtimalini, kredi notunun (3 yıl önce)

yükseltildiği döneme kıyasla artırmıştır" denildi.

·

Reformlar: Moody's ekonomiyi dış sermayeye ve tüketime dayalı büyüme modelinden, daha dengeli bir

modele kavuşturacak reformların süreklilik arz ederek uygulanabilme olasılığını düşük görüldüğünü belirterek,

"Güç kaybeden kurumların dikkati kısa vadede büyümeyi artırma gereksinimi, artan güvenlik risklerine karşılık

verilmesi, darbe girişimi sonrası gücün konsolide edilmesi ve aynı anda anayasa değişikliği gibi konular arasında

bölünecektir. Bu nedenle önümüzdeki yıllarda dış risklerin azalması ihtimali düşük, hatta yükselmesi olası"

yorumunu yapmıştır.

3

Moody’s not indirimi

Bazı büyük uluslararası fonlar sadece en az iki yatırım yapılabilir nota sahip ülkelerin varlıklarına yatırım

yapabilmektedir. Moody's not indiriminin ardından üç büyük kredi derecelendirme kuruluşu arasında Türkiye'ye

yatırım yapılabilir düzeyde not veren kurum Fitch Ratings’dir. Fitch Türkiye'yi negatif görünüm ile yatırım

yapılabilir en düşük seviye olan BBB- ile, S&P ise negatif görünüm ile yatırım yapılabilir düzeyin iki kademe altı

BB düzeyinde derecelendirmektedir.

Türkiye'nin reyting tarihi...

S&P

1992

1993

1994

B+

1995

B+

1996

B

1997

B

1998

B

1999

B

2000

B+

2001

B2002

B2003

B+

2004

BB2005

BB2006

BB- (durağan)

10/05/2007

03/04/2008

BB-(negatif)

31/07/2008

BB- (durağan)

13/11/2008

BB-(negatif)

17/09/2009

BB-(durağan)

18/09/2009

03/12/2009

08/01/2010

19/02/2010

BB (pozitif)

05/10/2010

24/11/2010

23/11/2011

4

Moody's

Baa3

Baa3

Ba3

Ba3

Ba3

B1

B1

B1

B1

B1

B1

B1

B1

Ba3

Ba3 (durağan)

Fitch

B

BBB+

B+

B+

B+

BBB

B

B

B+

BBBB -(pozitif)

BB- (durağan)

Türkiye'nin reyting tarihi...

S&P

01/05/2012

BB (durağan)

20/06/2012

05/11/2012

27/03/2013

BB+ (durağan)

Ba2 (durağan)

Ba2 (pozitif)

BB+(pozitif)

BB+(durağan)

Ba1 (pozitif)

BBB- (durağan)

Baa3 (durağan)

BB+(negatif)

Baa3 (negatif)

06/05/2016

BB+ (durağan)

20/07/2016

BB+(negatif)

Son Durum

Moody's

Azerbaycan

Fas

Guatemala

Guatem ala

Endonezya

Hırvatistan

Macaristan

Macaristan

Paraguay

Paraguay

Rusya

Bolivya

Portekiz

Bulgaristan

Bahreyn

Rusya

Hindistan

Brezilya

Fas

Uruguay

Fitch

G.Afrika

BBB- (negatif)

Ba1 (durağan)

23/09/2016

S&P

G. Kıbrıs

Romanya

19/08/2016

Kaynak: Hazine

Ba3 (pozitif)

Fitch

BB+ (durağan)

16/05/2013

08/02/2014

Türkiye ile aynı seviyede değerlendirilen Ülkeler

Moody's

BB (negatif)

Ba1 (durağan)

BBB- (negatif)

YY düzeyin iki

kademe altı

YY düzeyin bir

kademe altı

Yatırım Yapılabilir

Düzey

Kaynak: Bloomberg

Moody’s not indirimi

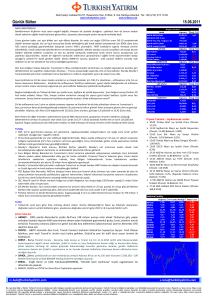

Bankalar: Türkiye’nin yatırım yapılabilir kredi notunu kaybetmesinin, bankacılık sektörüne etkisinin limitli

olmasını bekliyoruz. Türk Bankalarının Eurobond’ları kredi derecelendirme kuruluşu Fitch tarafından

değerlendirildiği için, Moody’s tarafından kırılan notun bankaların sermaye yeterliliği oranlarına direk etkisi

olmasını beklemiyoruz, fakat düşen kredi notu, bankaların önümüzdeki dönemde fonlama maliyetini 50-100 bp

arası arttırabilir. Son açıklanan BDDK datasına göre, YP kredilerin toplam kredilerdeki ağırlığı %32 seviyesinde

olduğunu göz önüne alırsak, kredi notunun düşmesi Türk Lirası’nda aşırı değer kaybına yol açarsa, bankların

sermaye yeterlilik oranlarında bozulmaların gözlemlenmesi olası olur.. Ayrıca devlet bonoları faizlerindeki olası

artışlar, satışa hazır varlıklarda yeniden değerleme zararının oluşmasına yol açabilir ve buda sermaye yeterlilik

oranlarını olumsuz etkileyebilir.

Bankalar karlılıklarını korumak için fonlama maliyetlerindeki artışı kredi faizlerine yansıtmak zorunda kalabilir,

buda kredi büyümesini olumsuz etkileyecektir.

AKBNK

GARAN

ISCTR

HALKB

VAKBN

YKBNK

Sermaye

Yeterlilik

Oranı

14.9%

16.3%

16.0%

13.5%

14.4%

14.6%

Tier-1

Rasyosu

13.8%

15.2%

14.1%

12.8%

11.8%

11.2%

YP Krediler

(USDmn)

16,284

20,216

22,286

14,841

12,677

18,698

TP Krediler /

Krediler

32%

35%

35%

31%

28%

35%

Kredi-mevduat

Rasyosu

105%

109%

112%

106%

114%

117%

Kaldıraç

8.5

7.9

8.3

9.6

10.7

9.4

Sanayi Şirketleri: Bu not indirimi şirketler açısından kur riski ve faiz giderleri anlamında özellikle borçlu şirketler

açısından finansallar üzerinde olumsuz bir etki yaratabilir.

5

Moody’s not indirimi

Piyasa Etkisi: Piyasa etkisi olarak bakıldığında ilk etki olarak hisseler üzerinde bir satış baskısı oluşacaktır.

Özellikle yatırım yapılabilir hisselere yoğunlaşan fonlar Türkiye yatırımlarını azaltacaktır. Ancak yatırım yapılabilir

dönemde piyasa çarpanlarının yatırım yapılabilir dönem öncesine göre bir iyileşme göstermediği dikkat çekiyor.

Bunu yanında çarpanların halen son üç yıllık ortalamaların altında seyrediyor oluşu da hisselere olan satış

baskısını sınırlayacaktır.

6

Moody’s not indirimi

7

Moody’s not indirimi

Derecelendirme Şirketleri Not Skalası

Moody's

Aaa

Aa1

Aa2

Aa3

A1

A2

A3

Baa1

Baa2

Baa3

Ba1

Ba2

Ba3

B1

B2

B3

Caa1

Caa2

Caa3

Ca

C

8

S&P

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBBBB+

BB

BBB+

B

BCCC+

CCC

CCCCC

C

D

Fitch

AAA

AA+

AA

AAA+

A

ABBB+

BBB

BBBBB+

BB

BBB+

B

B-

CCC

DDD

Yatırım

Yapılabilir

Seviye

Değerleme Yaklaşımı

Değerleme yöntemi olarak çoğunlukla İndirgenmiş Nakit Akımı (İNA) ve Uluslararası Eş Grup Karşılaştırması yöntemleri kullanılırken, Temettü Verimi, Gordon

Büyüme Modeli ve Yenileme Değeri metodu da uygun olan durumlarda kullanılmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin Araştırma Bölümü analistleri,

değerlemelerinde tek bir yönteme bağlı kalabilecekleri gibi; kendi yorumlarına göre, çeşitli ağırlıklandırmalar yaparak birden çok değerleme yöntemini de bir

arada kullanabilmektedirler. İMKB-100’ün “Beklenen Piyasa Getirisi”, araştırma kapsamındaki şirketlerin, halka açıklık oranlarına karşılık gelen piyasa

değerleri üzerinden bulunan hedef getirilere göre hesaplanmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin araştırma kapsamındaki şirketlerin piyasa değeri,

yaklaşık olarak İMKB’nin toplam piyasa değerinin %80’ine karşılık gelmektedir.

Derecelendirme Metodolojisi

Oyak Yatırım Menkul Değerler A.Ş, araştırma kapsamındaki her şirketi aşağıdaki kriterlere göre derecelendirmektedir:

Bir hissenin hedef değeri, performans dönemimiz olan 12 aylık süre sonunda, analistin ulaşmasını beklediği değeri ifade eder. Hedef getirisi, 12 aylık dönem

sonundaki “Beklenen Piyasa Getirisi”nin en az %10 üzerinde olan hisselere ENDEKSİN ÜZERİNDE GETİRİ tavsiyesi verilir. Hedef getirisi “Beklenen Piyasa

Getirisi”nin %10’unundan az olan hisselere ENDEKSİN ALTINDA GETİRİ tavsiyesi verilirken; ENDEKSE PARALEL tavsiyesi ise, hedef getirisi ile Beklenen Piyasa

Getirisi arasında +/- %10’luk bant içerisinde kalan hisselere verilen öneridir.

Oyak Yatırım Menkul Değerler A.Ş. analistleri, şirketlerle ilgili gelişmelere paralel olarak değerlemelerini gözden geçirir ve gerekli görüldüğü anlarda hisselerle

ilgili tavsiyelerini değiştirebilirler. Bununla beraber, bazı zamanlarda, bir hissenin hedef getirisi, fiyatlardaki dalgalanmalara bağlı olarak, öngördüğümüz

derecelendirme aralıklarının dışına çıkabilir. Bu gibi durumlarda, analist tavsiyesini değiştirmeyebilir.

Bu raporda yer alan bilgiler OYAK Yatırım Menkul Değerler A.Ş.'nin Araştırma Bölümü tarafından bilgi verme amacıyla hazırlanmış olup herhangi bir hisse

senedinin alım satımına ilişkin bir teklif içermemektedir. Veriler, güvenilir olduğuna inanılan kaynaklardan alınmıştır. Bu kaynaklardaki hata ve eksikliklerden

ve bu bilgilerin ticari amaçlı kullanılmasından doğabilecek zararlardan OYAK Yatırım Menkul Değerler A.Ş. hiçbir şekilde sorumlu tutulamaz. İşbu rapordaki

tüm görüş ve tahminler, söz konusu rapor tarihiyle OYAK Yatırım Menkul Değerler A.Ş. Araştırma Bölümü’ne ait olup diğer OYAK Grubu şirketlerinin görüş ve

tahminlerini temsil etmemektedir. Bu rapordaki tüm görüş ve bilgiler önceden haber verilmeksizin değiştirilebilir. OYAK Yatırım ve diğer grup şirketleri bu

raporda adı geçen şirketlerin hisselerinde pozisyon sahibi olabilir veya işlem yapabilir. Ayrıca, yatırımcılar bu raporda adı geçen şirketlerle OYAK Yatırım ve

diğer grup şirketlerinin yatırım bankacılığı ve/veya diğer iş ilişkileri içinde olabileceğini veya bu tür iş fırsatları arayışında olabileceğini kabul ederler.

OYAK Yatirim Menkul Değerler A.S.

research@oyakyatirim.com.tr

9

www.oyakyatirim.com.tr

Akatlar Ebulula Cad F-2 C-Blok Levent 34335 İstanbul

444 0414